半導體材料是半導體產業的核心,它是制造電子和計算機芯片的基礎。半導體材料的種類繁多,不同的材料具有不同的特性和用途。本文將介紹現代半導體產業中常用的半導體材料。

一、硅(Si)

硅是最常見的半導體材料,它具有穩定性好、成本低、加工工藝成熟等優點。硅材料可以制成單晶硅、多晶硅、非晶硅等形式,其中單晶硅在制造集成電路方面應用最廣泛。硅材料的主要缺點是它的導電性較差,需要摻雜其他元素來提高其導電性。

二、氮化鎵(GaN)

氮化鎵是一種新興的半導體材料,它具有高電子遷移率、高電導率和高熱穩定性等特性。氮化鎵可以用于制造高效率的LED和高功率半導體器件。此外,氮化鎵還可以應用于航空航天、國防、通訊等領域。

三、碳化硅(SiC)

碳化硅是一種新興的半導體材料,它具有高溫穩定性、高頻特性和高耐電壓能力等優點。碳化硅可以用于制造高功率、高頻率和高溫度的半導體器件,例如功率放大器、高速開關、射頻器件等。

四、磷化鎵(GaP)

磷化鎵是一種常用的半導體材料,它具有高電導率和高光電轉換效率等特性。磷化鎵可以應用于制造太陽能電池、光電探測器、光電導和LED等器件。

五、氧化鋁(l2O3)

氧化鋁是一種常用的絕緣體材料,它具有高介電常數、高電阻率和高耐熱性等特性。氧化鋁可以用于制造MOSFET、DRM等器件中的絕緣層。

六、砷化鎵(Gas)

砷化鎵是一種半導體材料,它具有高電子遷移率和高速度等特性。砷化鎵可以用于制造高速電子器件,例如高速晶體管、高速光電探測器和高速邏輯電路等。

七、氮化硅(Si3N4)

氮化硅是一種絕緣體材料,它具有高介電常數和高耐熱性等特性。氮化硅可以用于制造MOSFET、DRM等器件中的絕緣層。

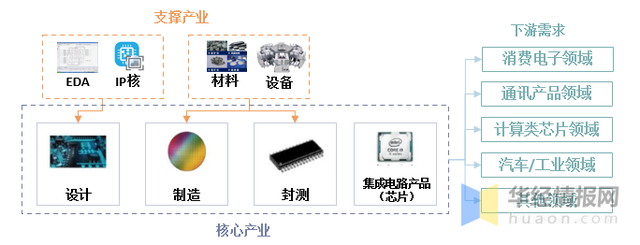

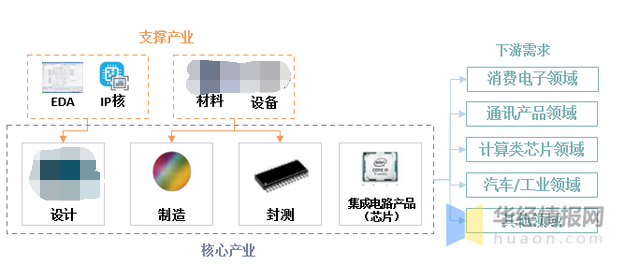

1、產業定位

集成電路產業鏈包括設計、制造和封測等關鍵步驟,其中半導體材料是集成電路上游關鍵原材料,按用途可分為晶圓制造材料和封裝材料。

集成電路產業鏈簡圖

資料來源:中芯國際招股書,華經產業研究院整理

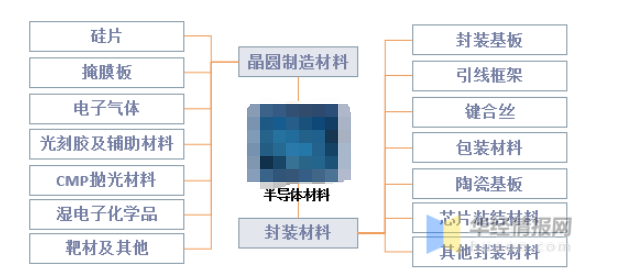

2、分類狀況

半導體材料包括晶圓制造材料和封裝材料。其中晶圓制造材料包括硅片、掩模版、電子氣體、光刻膠、CMP拋光材料、濕電子化學品、靶材等,封裝材料包括封裝基板、引線框架、鍵合絲、包封材料、陶瓷基板、芯片粘結材料和其他封裝材料。

半導體材料產業分類狀況

資料來源:安集科技公告,華經產業研究院整理

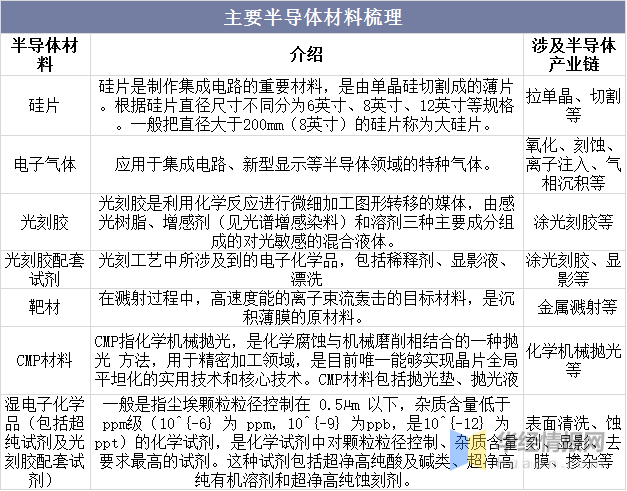

國內半導體產業從上游的設備、材料,再到集成電路等產品,對外依存度整體保持較高水平,尤其是在高端晶圓制造材料。目前國內企業目前在電子氣體、硅片、濕電子化學品、CMP拋光液等領域有所突破,但在高端光刻膠、CMP拋光墊等領域進展較慢。半導體材料行業細分門類多,且技術上存在較大差異,導致子行業競爭格局相差較大,國內企業所面臨的市場環境、競爭對手、下游客戶也不相同。

主要半導體材料梳理

資料來源:公開資料整理

二、半導體供需現狀

1、工業硅

就半導體原材料供給情況而言,中國是全球最大的金屬硅供給國之一,隨著國內優化產能持續推進,全球工業硅產能自2019年起表現為逐步下降趨勢,2021年僅為632萬噸,值得注意的是,雖然產能逐步優化,但受整汽車芯片需求爆發影響,工業硅產量出現較大增長。

2014-2021年全球工業硅產能產量走勢圖

資料來源:廣期所,華經產業研究院整理

2、需求端

半導體整體需求決定了半導體材料規模,隨著全球和中國半導體市場規模穩步擴張,半導體材料需求持續增長。數據顯示2021年全球半導體市場規模達5559億美元,同比2020年增長26.2%。中國集成電路銷售額超萬億元,達10458.3億元,同比2020年增長18.2%。

2017-2021年全球半導體市場規模及增長率

資料來源:WSTS,華經產業研究院整理

2012-2021年中國集成電路銷售額及增長率

資料來源:中國半導體工業協會,華經產業研究院整理

三、全球半導體產業現狀

1、市場規模

就全球半導體材料市場現狀而言,隨著半導體需求持續增長,全球半導體材料整體規模持續擴張,數據顯示,2021年全球半導體材料市場規模達642.73億元,同比2020年增長16%。

2015-2021年全球半導

體材料市場規模及增長率

資料來源:SEMI,華經產業研究院整理

2、區域結構

就全球半導體材料區域分布情況而言,中國臺灣和中國大陸分別位列前二,分別占比22.9%和18.6%,雖然目前我國市場份額占比第二,但整體產品仍集中在中低端半導體材料,高端光刻膠、CMP拋光墊等仍發展較慢,國產替代空間廣闊。

2021年全球半導體材料主要國家地區結構占比情況

資料來源:SEMI,華經產業研究院整理

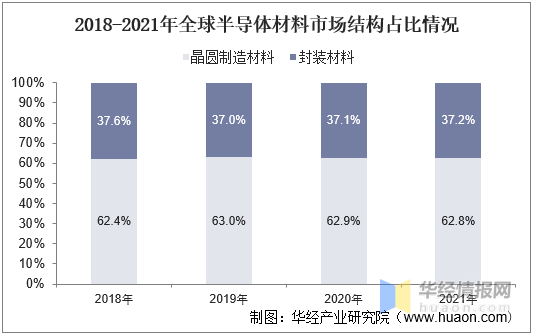

3、市場結構

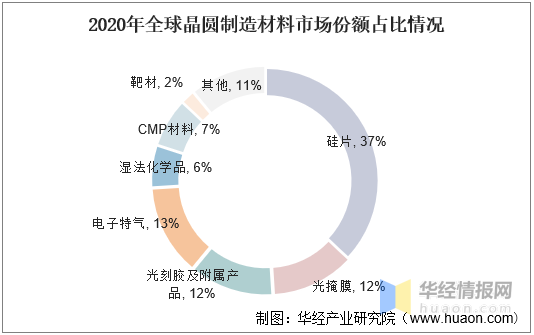

2021年整體的材料銷售額達到643億美元,其中晶圓前端制造環節用到的材料達到404億美元(占制造成本的15~20%),后端封測環節用到的材料達到239億美元。晶圓制造材料主要包括硅片、光掩模、光刻膠及輔助材料、CMP拋光材料、工藝化學品、靶材、電子特氣等。細分晶圓制造而言,數據統計,2020年全球晶圓制造材料市場中,晶圓制造材料市場中占比最高的材的硅片市場份額為37%。

2018-2021年全球半導體材料市場結構占比情況

資料來源:SEMI,華經產業研究院整理

2020年全球晶圓制造材料市場份額占比情況

1、 硅片

半導體硅片是集成電路及其他半導體產品的關鍵性、基礎性原材料,目前 90%以上的半導體產品使用硅基材料制造。目前,全球半導體硅片行業主要為美日公司所壟斷。不過隨著產業鏈轉移,國內硅片市場量處于快速增長階段。根據 IC Insight數據,2022 年中國大陸晶圓廠產能將達410萬片/月,占全球產能 17.15%。

目前我國 8 英寸和 12 英寸硅片總產能僅為 116 萬片/月,較需求端存在很大缺口,由于硅片生產線和硅晶圓生產線的制造周期均約為2年,根據目前的投產計劃,需要到2022年左右才達到供需平衡。目前國內公司如上海硅產業、中環股份等已經可以實現 12 英寸硅片的量產,技術達到全球先進水平。

中環股份:主營業務包括新能源材料,半導 體材料,電力,半導體器材等,2018 年公司營業總收入為137.56 億元,營業成本為113.69億元,毛利為23.87億元,毛利率為17.35%。其中半導體材料業務總收入為10.13億元,成本為7.08億元,毛利為3.05億元,毛利率為30.08%。

公司營業收入整體呈上升趨勢,毛利率穩定,營收增長帶動了公司歸母凈利的增長,同樣凈利率和ROE呈現上漲趨勢,2016-2018年公司的歸母凈利分別為4.02億元、5.85億元和6.32億元。

2、光刻膠

光刻膠又名"光致抗蝕劑",是集成電路制造的關鍵基礎材料之一。《日韓供給受影響,國代替代正當時,光刻膠龍頭還有多少空間?》

晶瑞股份:公司主營業務為括超凈高純試劑、光刻膠、功能性材料、鋰電池材料和基礎化工材料。2018 年公司超凈高純試劑、光刻膠、功能性材料、鋰電池材料和基礎化工材料收入占比分別為 28%,10%,9%,33%和 14%。公司超凈高純試劑技術水平居于行業前列,電子級雙氧水達到全球第一梯隊的技術品質,構筑公司技術壁壘。

3、電子特氣

電子特氣指半導體生產環節中,如延伸、離子注進、摻和、洗滌、遮掩膜形成過程中使用到一些化學氣體。2018年全球電子特氣市場達到42.7億美元,同比增長10.3%。2015年我國集成電路用電子特氣市場規模已達到32.8億元。2020年,國內集成電路用電子特氣市場規模將達到81億元。

南大光電:公司主營業務包括 MO 源產品業務、高純特種電子特氣業務、光刻膠及配套產品業務、ALD前驅體產品業務等。公司通過設立子公司全椒南大光電材料有限公司,進入了特種氣體(如砷烷、磷烷等)領域,其中砷烷、磷烷已經成功量產并供應多家客戶。

4、 CMP

CMP是集成電路(IC)制造過程中的關鍵技術,通過使用化學腐蝕及機械力對加工過程的單晶硅片和金屬布線層進行平坦化。2018 年全球拋光材料市場達到 21.7 億美元,同比增長17.3%,中國拋光材料市場為2.7億美元,目前全球拋光液及拋光墊市場依然主要為美日公司所壟斷。

拋光墊方面,目前國內仍然主要依靠進口,僅鼎龍股份一家能夠小批量生產CMP拋光墊產品。拋光液方面,目前安集科技率先突破技術壁壘,實現拋光液國產化。2018 年安集科技在中國市場實現22%市占率,全球約2%的市占率。

安集科技:公司業務為 CMP 拋光液和光刻膠去除劑,2018年拋光液業務收入占比82.8%。目前主流制程產品實現量產,拋光液產品已在130-28nm實現規模化銷售。14nm技術節點產品已進入客戶認證階段,10-7nm產品正在研發中。公司成功打破了國外廠商對集成電路領域化學機械拋光液的壟斷,實現了進口替代,積累了中芯國際、臺積電等行業領先的集成電路制造商。

公司2018年毛利率51.1%,行業平均值46%,盈利能力主要以拋光液貢獻最大,2018年公司拋光液貢獻毛利 1.1億元,占比85.57%,光刻膠去除劑僅貢獻毛利0.15億元,占比12.12%。

鼎龍股份:公司主營業務包括打印復印耗材,CMP 拋光墊,功能化學品,芯片,基礎化學品等。2018 年公司營業總收入為13.37億元,營業成本為8.17億元,毛利為5.2億元,毛利率為38.89%,收入打印復印耗材、CMP拋光墊占比分別為99%和0.24%,CMP 拋光墊業務總收入為 0.0315 億元,總成本為 0.0264億元,毛利為51萬元,毛利率為16.19%。

公司2018年陸續推出了應用于精拋和阻擋層拋光的軟墊DH9000系列產品,且已獲得八寸晶圓廠客戶的認證,由于客戶小批量采購后需要較長時間來驗證產品的穩定性,產品銷售放量周期較長。

5、 光掩膜

光掩膜一般也稱光罩、掩膜版,是微電子制造中光刻工藝所使用的圖形母版。從產業鏈來看,掩膜版是下游電子元器件制造商(平板顯示、半導體芯片、觸控和電路板等行業)生產制造過程中的核心模具,起到橋梁和紐帶的作用,掩膜版除應用于半導體芯片領域外,還廣泛應用于平板顯示領域。

根據SEMI數據,2018年全球半導體掩膜版市場規模達45.1億美元,同比增長15.9%;預計2020年市場規模將超越55億美元。掩膜版行業進入門檻較高,市場主要參與者主要為境內外知名企業,市場集中度較高。2018年中國光掩膜市場達到全球市場的40%,至2020年將達到全球市場的56%。2018年光掩膜國內產量為2.19萬平方米,即目前國內光掩膜國產化率僅約20%,存在巨大的進口替代空間。

6、濺射靶材

濺射靶材詳見《打破美日壟斷、政策持續加碼,半導體核心材料龍頭爆發在即?》

7、石英材料

石英玻璃憑借高純度、耐高溫、低的熱膨脹、耐腐蝕等優良性能,料被廣泛運用于電光源、半導體、光伏、光通信、航天技術和軍事技術等行業。2019年,全球石英材料市場空間約為20.55億美元。據IBISWorld 統計,賀利氏、邁圖、東曹的全球市場份額占比合計超過60%。幾乎壟斷市場。

2018年6月,石英股份發布公告稱:公司利用連熔法生產工藝制備出高質量光纖預制棒用石英套管新產品獲得成功,其各項指標參數符合下游光纖客戶需求,已獲得國內光纖生產廠家首批訂單。具備進口替代的潛力。

石英股份:公司是國際知名的石英材料供應商,生產的半導體領域用系列石英產品通過日本東京電子株式會社(TEL)官方認證,2018 年 TEL薄膜設備全球市占率高達88%,占據絕對領先地位。產品已經具備進入TEL國際供應鏈體系的市場準入條件,有利于擴大公司與TEL及其下游用戶的市場合作空間。

2018年公司總營收6.33億元,營業成本3.56億元,毛利2.77億元,毛利率43.74%。產品結構從行業來看,傳統光源業務收入增速放緩,占比逐年下降,從 2015 年占比 63%下降至2018年占比42%。業績增長主要來自光纖半導體行業,從2015年占比19%上升至2018年43%。

8、 濕化學品

濕電子化學品種類上主要分為緩沖刻蝕液、剝離液、刻蝕液、半導體用顯影液、面板用顯影液和極性溶液;應用于半導體、光伏太陽能電池、LED 和平板顯示等領域。2018年,全球濕電子化學品整體市場規模約52.65 億美元。2020年,全球濕電子化學品整體市場規模預計將達到58.50億美元。我國濕電子化學品產量由2012年的18.70萬噸增加至2018年的49.50萬噸,年均復合增長率17.61%。

目前國內濕化學品產品可滿足太陽能光伏和面板產業的需求,但半導體領域國產化率仍然較低。國內6寸及6寸以下晶圓加工用的濕電子化學品,國產化率為80%,而12英寸及12英寸以上晶圓加工的市場,國產化率僅為10%左右,整體半導體晶圓制作用濕電子化學品的國產化率在 20%左右。

編輯:黃飛

?

電子發燒友App

電子發燒友App

評論