【導讀】:美光財報再次上調,最近兩年存儲芯片的漲價,讓存儲廠商日子過得很是滋潤,有研究團隊從美光的財報中得出一些報告,報告中說2021年,全自動駕駛需要40+傳感器,下面是報告詳細內容。

? ? ? ? 美光再次上調財報展望,為什么會再次突破產業展望?存儲芯片大周期還在不斷高漲,超預期,這是為什么?我們從17年3月開始《半導體隨筆系列》,觀點領先全球!看好全球半導體超級周期,獨家提出硅片剪刀差+第四次硅含量提升產業邏輯,中國的第二次大投入再次催化產業發展,而存儲芯片一直是我們強烈看好的大品種,美光財報也詳細對各細分行業展望、分析,驗證隨筆產業觀點,敬請關注隨筆、關注全球半導體最本質分析!

看點:

美光公司稱,存儲行業目前基本面是有史以來最強勁的!

存儲需求增速強勁,供給增速放緩,存儲廠商投資回報率將進一步提升!

相較于2017年,AI、汽車、移動端、數據中心、物聯網、SSD對存儲的需求,到2021年,都將成倍提升!

1. 強,且正變得更強

1.1 市場:Data-hungry型應用將長期驅動存儲增長

從市場來看:

PC互聯網時代每年產生2500億GB數據,存儲市場規模達380億美元移動時代每年產生7萬億GB數據,存儲市場規模達620億美元數據經濟時代,2017年產生了22萬億GB數據,存儲市場規模達1280億美元。預計2021年,每年將產生62萬億GB數據,存儲市場規模進一步提升

良性循環:由增長的數據價值驅動

創造對捕捉、處理、傳輸及存儲數據的持續的需求產生對存儲的不斷增長的需求

AI帶來格局改變,首先是自然語言處理,下一個前沿是計算機視覺,將帶來更多在存儲方面的需求。

計算機視覺驅動存儲需求:

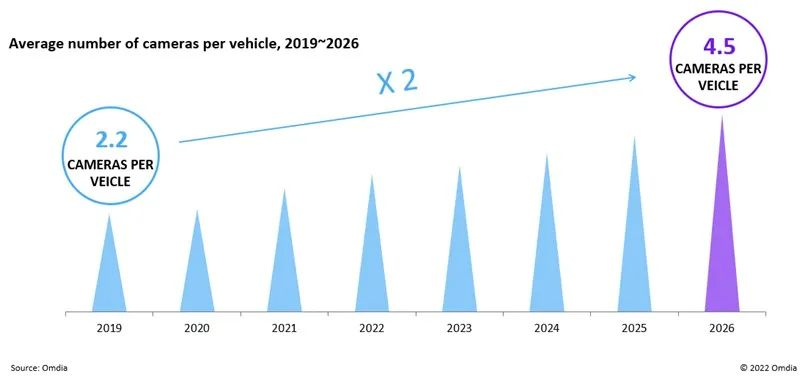

智能機存儲核心驅動:多高像素攝像頭4K+HDR視頻AR/VR/3D 游戲汽車存儲驅動:高清地圖+4K屏幕語音、手勢控制2021年,全自動駕駛將需要40+ 傳感器2025年,將有2600萬輛三級以上自動駕駛汽車云數據中心:2021年,相對2017年,需要2.6倍的資本支出相對于傳統服務器,AI訓練需要6倍的DRAM、2倍SSD

對美光來說,主要的市場驅動力是:

數據中心:潛在機會市場由290億美元增長至620億美元,2.1倍;移動端:潛在機會市場由450億美元增長至540億美元,1.2倍;汽車:潛在機會市場由25億美元增長至59億美元,2.4倍;物聯網:潛在機會市場由90億美元增長至160億美元,1.7倍

從需求看,2017年至2021年,DRAM位元需求復合年增長率將達20%,NAND位元需求復合年增長率將達40-45%。

1.2 產業:結構性變化維持正向產業動態

從產業來看,存儲產業規模占半導體產業比重將提升至35%左右,強需求與穩供給的趨勢下,存儲廠商投資回報率將進一步提升

從需求看,2017年至2021年,DRAM位元需求復合年增長率將達20%,NAND位元需求復合年增長率將達40-45%

? ? ? ?

? ? ? ?從供給看,DRAM新制程需要更高的資本密集度,2018年,DRAM位元供給增速將放緩至20%左右;3D NAND需要更多的潔凈室空間以及更高的資本密集度,2018年,NAND位元供給增速將放緩至40%左右

綜合來看,存儲是數據經濟的基石,不斷增長的多元化需求、更高的價值、平穩的供給,將會為產業帶來結構性變化,促成健康的產業趨勢。

1.3 美光:策略、執行力、文化帶來顯著價值

美光有40年的傳承,引領科技創新,拓展伙伴關系,規模化制造。

FY18Q2創紀錄的財務表現:

收入73.51億美元,同比增長58%;毛利42.96億美元,同比增長140%;凈利34.95億美元,同比增長239%;現金流22.34億美元,同比增長285%

美光投資戰略:

OpEx:技術在既有的NAND、DRAM路線上延伸推進3D XPoint存儲技術開發新興存儲技術OpEx:產品開發高價值解決方案用于高頻寬和圖形的高性能存儲Managed NAND、SSD、3D XPoint產品CapEx:制造為客戶需求做技術遷移有競爭力的制造成本彈性供給鏈

美光擁有業內最綜合性的技術組合:DRAM、3D NAND、NOR、3D XPoint、新興技術。

美光將于2019年推出3D XPoint產品

比DRAM密度高10倍;比NAND持久1000倍;比NAND快1000倍。

1.4 美光的制勝戰略

美光制勝戰略五大核心:

成本競爭力卓越執行力高價值解決方案專注于客戶人才與文化

美光成本降低速度遠快于業界

DRAM成本降速是業界的1.3倍;NAND成本降速是業界的1.9倍。

美光卓越的執行力:

技術成熟時間破紀錄1Xnm DRAM技術成熟速度提升了25%;認證用時改善1Xnm DRAM認證速度提升了20%;64層NAND認證速度提升了30%;TLC占比提升FY18Q2占比80%,同比提升25pct。

高價值的解決方案:高價值產品占比不斷提升。

專注于客戶:依賴可信合作伙伴快速部署

美光卓越的執行力帶來營業利潤結構性增長:預計18年相較16年提升60億美元,21年相較18年提升30億美元。也即是說在2021年,相較于FY2016,將有90億美元的營業利潤增長。

美光的人才與文化:

人才:30%的新員工,超過1200人,有高學歷;平等:99%的性別薪酬平等,目標100%;團隊:創新的文化、韌性、緊迫感與責任

我們專注的領域:

對策略的執行力基于ROI的投資盈利能力的增長,為股東帶來更高的價值。

2. 追求卓越

2.1 廣泛的需求

AI服務器

相較于2017年,標準服務器平均145GB DRAM,預計2021年AI用服務器每臺將配置2.5TB DRAM。相較于2017年,標準服務器平均2TB NAND,預計2021年AI用服務器每臺將配置20TB NAND。

自動駕駛汽車:

DRAM方面,目前L1/2需要8GB;2021年,L3需要16GB;2025年,L5需要74GB。NAND方面,目前L1/2需要8GB;2021年,L3需要256GB;2025年,L5需要1TB。

移動端:5G、AI NPU、高清、AR等全方位提升存儲需求

DRAM方面,目前平均2.7GB,預計2021年,旗艦機型將配置12GB。NAND方面,目前平均43GB,預計2021年,旗艦機型將配置1TB。

物聯網:智能安防帶來邊緣存儲需求提升16倍

DRAM方面,網絡攝像機將由17年的0.5GB,提升至21年的8GB邊緣存儲。NAND方面,網絡攝像機將由17年的0.25GB,提升至21年的1TB邊緣存儲。

客戶端PC:價值驅動滲透率、容量

SSD滲透率將由17年的36%,提升至21年的81%,2.3倍;單機平均容量將由17年的264GB,提升至21年的597GB,2.3倍。

美光所有事業群都從這五大領域的增長中受益:

CNBU受益于數據中心以及PCMBU受益于智能機SBU受益于數據中心以及PCEBU受益于汽車以及物聯網

2.2 價值驅動

加速高價值解決方案上市時間:

Managed NAND產品從組件到解決方案,速度提升了54%;SSD產品從組件到解決方案,速度提升了70%。

NAND解決方案占比不斷提升:

獨立部件銷售占比不斷下滑SSD、Managed NAND占比不斷上升QLC創新

美光是DRAM領導者之一:

高性能市場領先的GDDR性能GDDR產品進入汽車、互聯網、AI領域高頻寬HBM產品開發中長周期(耐用)市場汽車市場份額第一互聯網市場份額第一移動市場LPDDR4X:業內最低功耗全球第一家12Gb die云市場FY18Q2,相較于FY16Q2,8倍的云端DRAM收入領導NV-DIMM-N的遷移未來3D XPoint與新興技術

美光是全球唯一一家同時擁有NAND、DRAM、3D XPoint技術的公司:

6大NAND廠商之一;3大DRAM廠商之一;2大3D XPoint廠商之一;

3. 科技領導者

3.1 傳承

美光歷史上多次業內最先:

2007年,Pattern Multiplication 技術使制程下降至40nm以下;2015年,CUA技術,將3D NAND 帶上新的臺階2017年,Array Stacking技術,為3D NAND發展鋪平道路

3.2 DRAM

美光DRAM制程推進至1Xnm,且認證周期減少20%。

美光DRAM產品優勢:

比競爭對手高的可靠性,兩大競爭對手每百萬缺陷率分別是美光的1.4倍和2.9倍;比競爭對手更低的功耗,兩大競爭對手功耗分別是美光的1.2倍與1.25倍;最快的帶寬。

美光DRAM技術發展:

1Ynm:按計劃進行中預計18年下半年投產對未來1Znm以及后續制程有信心EUV不是必須的光刻技術優化容量及成本EUV在1β之后,將有優勢持續推進Stacking技術DDR4/5高性能產品:企業云、網絡、汽車應用HBM高頻寬產品仍在研發中心:AI、機器學習、網絡及圖形應用

3.3 NAND

美光NAND產品,2017年推進至64層,且認證周期,縮短30%。

美光NAND產品業內領先,得益于TLC技術,按GB/wafer來計算,領先15%。

美光3D NAND技術發展:

96L 3D NAND:層數增加50%結合使用Array stacking和CUA技術全球最小的512Gb die第4代 3D NAND寫入帶寬提升30%單位Bit功耗降低40%QLC技術全球最先64L QLC SSD解決方案全球最先1Tb die密度比TLC增加33%

3.4 3D XPoint

美光3D XPoint內存:全球第一個商業化存儲級內存

第二代投產綜合高性能、高密度、非易失CUA技術技術突破將會帶來更加廣闊的市場

4. 卓越運營

4.1 規模

美光全球布局:

日本技術研發晶圓制造試生產線***地區晶圓制造封裝測試封裝技術研發中國大陸封裝測試模組制造新加坡&馬來西亞技術研發晶圓制造試生產線封裝測試SSD制造

先進制程對潔凈室空間需求更大,美光全球布局擴張計劃:

日本潔凈室擴張10%空間***地區封裝測試新加坡第一期擴張潔凈室35%

Fab以外,資本密集度也越來越高,封測、研發、IT等CapEx投入為原先的1.3倍。

美光供給預測:

DRAM:與業界持平,20%的增長;驅動力為1X技術NAND:略高于業界40-45%的增長。驅動力為64層 3D NAND

4.2 成本

美光技術研發快于業界

DRAM:兩年Bit/Wafer增長率是業界的1.3倍;NAND:兩年Bit/Wafer增長率是業界的1.5倍.

美光技術成熟量產速度提高一倍。

美光成本降速高于業界

DRAM:兩年COGS/Bit降速是業界的1.3倍;NAND:兩年COGS/Bit降速是業界的1.9倍。受益于從MLC 2D NAND遷移至TLC 3D NAND

4.3 質量

在猶他州、弗吉尼亞州投入裝用設備生產專業產品

猶他州:3D XPoint弗吉尼亞州:長壽命產品,NAND、NOR、DRAM

高價值解決方案需要高質量產品:

客戶質量評價第一在汽車用存儲中份額第一在網絡用存儲中份額第一

4.4 速度

美光采取網絡式組裝測試流水線,大規模、垂直整合,增加靈活性,提升成本競爭力。

5. 盈利驅動,創造價值

5.1 收入結構多元化

DRAM:收入的下游分布更加平衡,多樣化原來超過三分之一的業務是PC,現在PC、服務器、移動端、專用DRAM,四大下游市場平衡NAND:收入多樣化,高價值產品份額提升原來超過一半的業務收入來自組件銷售,現在單獨銷售的組件份額在降低。

5.2 財務改善

2017年收入增長64%,達到203以美元,預計FQ3營收中值為77.5億美元,預計前三季度累計營收將超過去年全年營收203億美元。EBITDA去年達到96億美元,增長超過200%,預計EBITDA比率會持續提升自由現金流扭負為正,預計自由現金流占比將持續提升預計21年相較16年,營業利潤將提升90億美元研發投入是在增加的,研發費用率下滑是因為收入增長,預計管理費用率將進一步下降預計毛利率將進一步提升,17年為43%。預計資本回報率將進一步提升,17年為22%,16年為1%。

5.3 上調Q3指引

上調Q3預計收入至77-78億美元,原指引為72-76億美元;上調EPS至3.12-3.16美元,原指引為2.76-2.90美元。

5.4 宣布100億美元的股票回購計劃

FY19起,至少50%的自由現金流用于回購

6. 總結

市場強勁需求結合產業正向動態:

數據經濟驅動存儲產業增長產業供給側增速放緩有史以來最強的行業基本面

為股東創造更高的價值:

基于ROI投資強執行力驅動營業利潤改善FY19起,100億美元回購計劃,至少50%的現金流用于回購

電子發燒友App

電子發燒友App

評論