1. 基本結論與運行建議

1、實際投資市場的使用場景多樣與高回報是質押模式穩定幣經濟系統的基礎,需要大力發展。有超過流通量一半的DAI存儲在再貸款平臺就是證明。

2、單一抵押物的穩定幣信息更透明,有效性更高,而且足夠支撐使用需求,不一定需要增加多重抵押物。可以類比歐元,數字貨幣領域的最優貨幣區條件需要重新定義。

3、完善套利和做市機制,更有助于系統匯率價格穩定。價格調節機制需要有足夠多的機構參與者,才能形成有效市場行為,面向終端用戶的價格調節會有明顯的時滯效應。

4、調節貸款利率上限的方式,與傳統央行調節存款利率下限的方式,起到了類似作用,方式優劣有待探討。官方抵押ETH換DAI的匯率,一般是再貸平臺的貸款利率上限,并且起到了一定的宏觀調控作用。

5、去中心化調節貨幣政策機制,可能不如中心化任命的高水平政策制定者更好。當前通過利率價格調節DAI兌美元的匯率方法,利率從開始預設的年化0.5%暴漲到20.5%,貨幣政策制定的有效性值得懷疑。

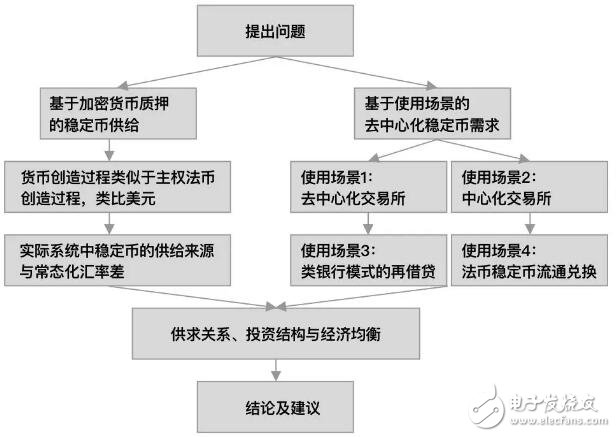

2. 研究的基本思路和框架

穩定幣作為從傳統金融市場進入加密貨幣市場的一個主要中間通道,起到了實際意義上的計價貨幣作用。而且成為各個數字貨幣現貨交易的資產底倉,USDT交易占比為32%排名第一,第二名BTC交易占比30.6%,第三名ETH交易占比12.8%。

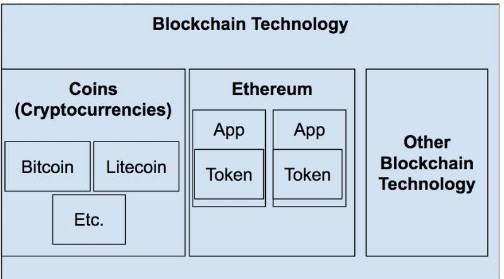

穩定幣的生成模式現階段有三種:

一是以不受信任的法幣抵押產生的usdt;

二是以受審計和監管的法幣抵押產生的GUSD,PAX等;

三是本文的重點,以數字貨幣抵押,以法幣為名義錨的質押模式穩定幣DAI。

3. 基于加密貨幣質押模式的穩定幣供給

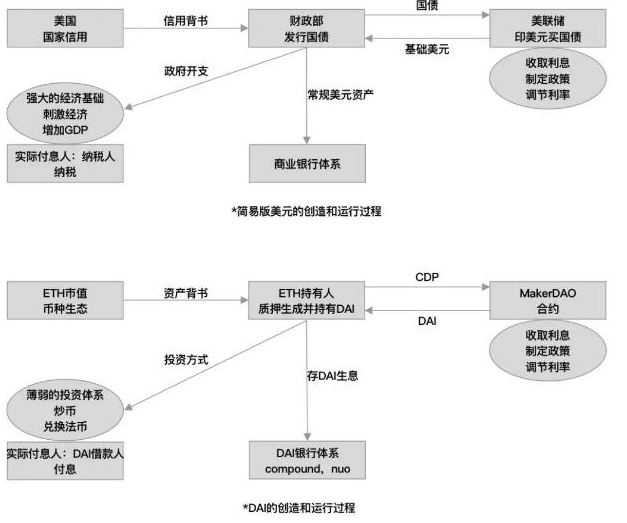

一、質押模式DAI的貨幣創造過程與主權法幣創造過程類似,以美元運行為例進行對比。

美國財政部以國家信用為背書,發行國債,美聯儲發行美元購買國債,收取利息。

ETH持有人以ETH資產價值為背書,鎖定在CDP中獲得抵押證明,通過MakerDAO的合約生成DAI,MakerDAO收取利息。

財政部通過政府開支,與美聯儲共同制定政策,刺激經濟,增加GDP,讓納稅人增加收入,獲得稅收增長。

ETH持有人將DAI借給需要的人(多數情況是持有人自己),通過炒幣及其他投資行為獲得超過抵押利息(當期借DAI利息為20.5%)的收益。

納稅人被動接受美元與國債的增發,通過納稅行為,被動支付國債利息。

DAI借款人可以主動權衡投資收益和資金成本的關系,在收益低于成本的時候隨時歸還DAI。

美聯儲調節聯邦準備金率是調節存款利息下限,通過公開市場操作等多種貨幣工具調節美元體系經濟。

MakerDAO調節抵押借DAI利息實際是調節貸款利率上限,并且目前看只有這一種價格調節工具,從最初的年化利息0.5%到現在的年化20.5%,工具有效性欠妥。

目前美國聯邦政府的總債務超過20萬億美元,超過GDP的120%。ETH市值224億美元,按一般20%的抵押率計算,可以支持44.8億美元的穩定幣市值,DAI當前市值7900萬美元,資產占比也只有上限的1.7%。雖然數據維度不具有直接可比性,但是數字貨幣市場的杠桿率確實是遠遠低于傳統金融市場。

DAI的本質是以ETH市值作為保障,選擇以1美元作為名義錨,有發行上限的相對穩定資產。實際上只要總量低于ETH總市值的某個百分比(質押率),DAI的名義錨選擇定價多少都可以。由于計價貨幣選擇美元,DAI的實際購買力也受到美元貨幣政策的很大影響。

二、實際系統中穩定幣的供給來源與常態化匯率差

穩定幣的幣價應該是多少?或者不應該稱為幣價,應該叫做匯率更貼切,數字貨幣世界的幣種與主權國家的法幣兌換匯率,應該是多少?

對于USDT,兌美元價格參考交易所的USDT/USD價格,兌人民幣價格參考場外RMB價格,由于對底層資產的不信任,價格往往會根據新聞消息產生波動。對于PAX,GUSD,USDC等,由于受到監管和審計,兌換渠道比較通暢,美元匯率確實在1美元上下極窄的范圍浮動。對于DAI,與前兩種穩定幣在本質上完全不同。

兩個國家法幣匯率的變化,一個很重要的因素是兩國的資本回報率相差多少,風險一致的情況下,資本會向回報率高的國家流動。美元的無風險回報率是2.03%,持有USDT、PAX、USDC等沒有利息,而DAI是由于抵押行為存在的穩定幣,天生帶有利息屬性。按照compound上的存款利息11.8%,供給量36.45M,占DAI流通市值的46%。

如果一個投資者持有美元,假定一年后1個DAI的價值和1美元一樣,簡單計算DAI的現值就應該是1-(11.8%-2.03%)=0.902

*按2019-08-26數據

由于DAI的收益率比美元高,所以DAI的價值就是常態低于1美元的。對于持有美元的投資者,兌換成DAI的超額存款利息,就是承受了DAI的借款風險所獲得的風險收益。

另外,所謂的穩定幣鑄幣稅其實并不成立,或者說和傳統市場的鑄幣稅差異非常大。傳統市場的鑄幣稅,例如美聯儲可以憑空印出美元購買國債,收取國債利息,或者通過通貨膨脹方式消耗全民購買力。

反觀以法幣抵押產生的穩定幣,鑄幣稅收益來自于法幣的銀行存款利息,超額印出來的USDT也好,PAX也好,如果沒有用戶的法幣存入,就沒有利息收益。即使超額印了10個億的USDT,對于發行方,也只是賬面數字,在資產負債表上沒有任何利潤。想要獲得鑄幣稅利潤,要么類似交易所進行抵押借幣賺利息,要么官方承擔風險,自己做波段炒幣,用USDT拉高幣價,再賣掉BTC收回USDT(好像發現了什么不得了的秘密)。

DAI就更沒有鑄幣稅了,不算收益有多少,只要抵押ETH,就要付20%的年化利息,和中心化交易所甚至場外市場比,利息都過高了。或者說,這就是去中心化信仰體現的利息差?

按ETH抵押獲得穩定幣模式,利息比較如下:

4. 基于使用場景的穩定幣需求

一、當前穩定幣實際運行情況

二、去中心化穩定幣,DAI的使用場景情況

幾個使用場景的持倉量和交易量在較短的監測期間內都出現過超過50%的大幅波動,說明市場還很不成熟,可能是受到大額訂單的影響。

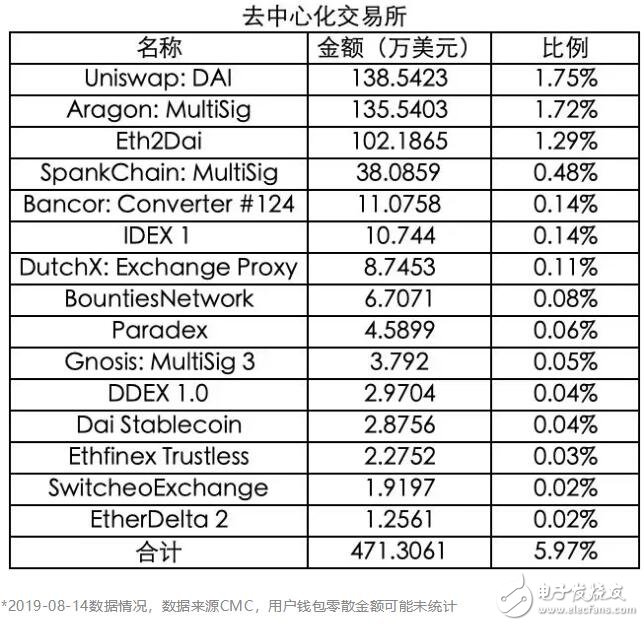

1、去中心化交易所

根據2019-8-14的數據顯示,去中心化交易所持倉總量為470萬,占總流通量的5.97%。

監測的三家去中心化交易所7.24-8.14日24h成交額變化圖,日均交易額為$233萬美元。其中,Eth2dai為三所交易所中交易額最大的,同時波動也最大。日平均交易額在$148萬美元,占去中心化交易所的63.7%。

2、中心化交易所

根據2019-8-14的數據顯示,中心化交易所持倉總量為388萬,占總流通量的4.92%。

中心化交易所中HitBTC所占的比重最大,8.14日HitBTC持倉量為225萬,占總流通量的2.86%,占中心化交易所持倉量的56.5%。

中心化交易所的持倉量在監測的日期中起伏較大,最低為185萬,最高為444萬。7.28-7.29以及8.10-8.11日都有一個較大幅度的上升。

中心化交易所在8.13-8.14交易額變化幅度較大,一度日交易額增長1000萬,日平均交易額為$1222萬。

其中Bitinka成交額最大,但是交易額的波動也較大,日均成交額為$551萬,占中心化交易所的45.1%。

3、類銀行模式的再借貸

本類別場景的平臺持有量遠高于交易所持倉量,特別值得注意的是,兩所較大的再借貸平臺Compound以及dYdX日累積供應DAI的數量達到4229萬,約占總流通量的53.9%。

竟然有超過一半的DAI是存儲在次級貸款平臺的,同期DAI在Defi應用中的鎖倉量為1275萬,占DAI總量的16.24%,說明占流通總量37.66%的DAI是通過二次抵押借貸,重新流通到市場上的!所以在計算質押模式的貨幣總量時,M1M2M3可能可以用一種新的方式重新定義。

4、法幣穩定幣流通兌換

目前已知的DAI-法幣兌換渠道有Wyre、Elastum、Ripio,可以提供DAI和不同法幣例如美元、英鎊的兌換。具體兌換數據未知。

5. DAI的供求關系、經濟結構與調節

一、經濟結構的基礎,如何提高質押穩定幣的流通市值?

目前穩定幣市值約50億美元,DAI只占總量的1.5%,而且增長比較緩慢,最近由于高額借幣利息,流通市值還有所下降。

根據前面的供給分析,DAI的需求底層還是投資需求,實際投資市場的使用場景和高回報是經濟結構的基礎,目前過于單一,新出現一個DEFI再貸平臺,就可以吸引超過一半的流通量入駐,投資者的饑渴程度可見一斑。應用場景少,也是所有區塊鏈產品生態的共同問題。只是因為DAI存在持有成本,這個問題更加明顯。

投資者使用DAI,如果是加杠桿重復購買ETH或者其他幣種,考慮到虧損風險,需要100%的年化收益才值得嘗試,如果是為了不賣ETH,抵押之后兌換法幣作為其他日常開支,那就是篤定ETH每年幣價增長超過20%。

二、經濟生態的范圍,單一抵押物還是多種抵押物?

最近社區都在討論,增加BTC等其他抵押物生成DAI的合約,單一抵押物和多種抵押物究竟哪種更好?

個人認為,質押式穩定幣最大的好處就是資產透明,風險隔離。增加其他種類的抵押物,就是風險累加的過程。當ETH突然暴跌歸零的時候,持有者手里的DAI的購買力也會歸零。如果有一種新的穩定幣XAI,BTC占比50%,ETH占比50%,當ETH突然暴跌歸零,XAI的購買力實際上也跌到50%。

穩定幣的持有者從原來判斷一個幣種的100%風險,變成了N個幣種的100/N%風險。這樣和判斷現在中心化銀行的資產負債表蘊含多少風險,豈不是類似了?

以現在的貨幣體系為例子的話,大概可以類比成歐元,多種抵押物相當于多個國家。區塊鏈上是否有最優貨幣區的概念還要再推敲,按照現在歐元的實際運行,并不算成功。

筆者個人認為,實際上每一種數字貨幣,都可以發行一個自己的穩定幣,ETH的抵押穩定幣是DAI,其他的可以是BTC-USD,EOS-USD。特別是山寨幣小幣種,更是可以通過質押式穩定幣,實現加杠桿和抵押借貸功能。只要投資者認為項目幣種有價值,項目幣的穩定幣,就有價值。一個市值5000萬的山寨幣,就可以有一個100萬的穩定幣生態。穩定幣之間的兌換通道,可以由結算做市商進行,類似跨國轉賬中間的結算行。

三、經濟結構的調節,去中心化社區定政策真的好嗎?

外匯調節中有兩類工具:價格工具和數量工具。目前DAI的調節依靠價格工具,調節貸款利息上限從而引導數量調整。實際上當資產量級不大的時候,數量調節會比價格調節更有效。

DAI如果真的希望保持錨定1美元,只要有第三方或者官方提供兌換通道,很快就可以實現。這個模式在PAX和其他質押穩定幣上已經得到了充分體現,幣種運行前期還有1-2%的價格波動,隨著兌換通道的完善,已經不再有超過0.5%的溢價了。至于價格工具,就是DAI和做市商之間B2B的博弈問題,就像美聯儲根本不用給大眾服務,只要給商業銀行套利空間,就可以實現經濟目標,面向大眾的調節起效慢,總會有時滯效應。

舉例一種可能的操作方式,第三方或官方儲備2000萬美元的兌換資金池,常年可以按1:1兌換,平時放在銀行拿3%的利息,當DAI利息高的時候,從市場上買DAI,存在compound平臺拿15%左右的利息。這樣獲得的DAI只有收益,不需要承擔ETH抵押的利息成本。愿意把DAI換美元的,多多益善。甚至可以直接從其他穩定幣入金,在交易所大量收DAI,實現規模化套利。

所以在DAI的生態系統中,貨幣總量的計算會很有意思,compound作為類似銀行的存在,從官方抵押ETH出來的是基礎貨幣,從compound平臺存貸出來的是又一部分流通貨幣。具體M1M2M3的計算本人能力有限,希望與大神們多交流。

關于貨幣政策的調節,去中心化真的好嗎?大部分時間是沒問題的,但是當危機出現的時候,往往需要政策制定者的超神發揮,將危機影響降低到最小,力挽狂瀾。從美國1900年的JP摩根兩次拯救美國經濟,到1995左右朱總理的大刀闊斧,再到2008年伯克南量化寬松,都是少數人高瞻遠矚力排眾議推行改革,將金融危機影響降低到可控范圍。當然,比特幣就是因為不信任這樣的金融體系而產生的,但是關鍵時刻的政策調節,中心化還是會比去中心化有著更高的執行效率。

6. 結語

隨著比特幣價格的波動,區塊鏈也已經有過幾波高潮和低谷了,在一個新的經濟體系中如何構建一套與之匹配的金融投資系統,還需要從業者、做市商、監管者、交易用戶的共同努力。在比特幣市值還不如工商銀行和茅臺的這個時候,借用《毛選》中的兩句話作為結尾,星星之火,可以燎原,廣闊天地,大有作為。

電子發燒友App

電子發燒友App

評論