本文作者為DeFi應用Zerion CEO Evgeny Yurtaev,因此在分析對比兩者收益時可能存在利益沖突;此外,本文的分析限定在了某一段時間,無法做出絕對的判斷。

另外,只要運用得當,DeFi和Hodling都可以是最佳投資姿勢。最重要是理性投入,不要盲目跟風。

以下為正文:

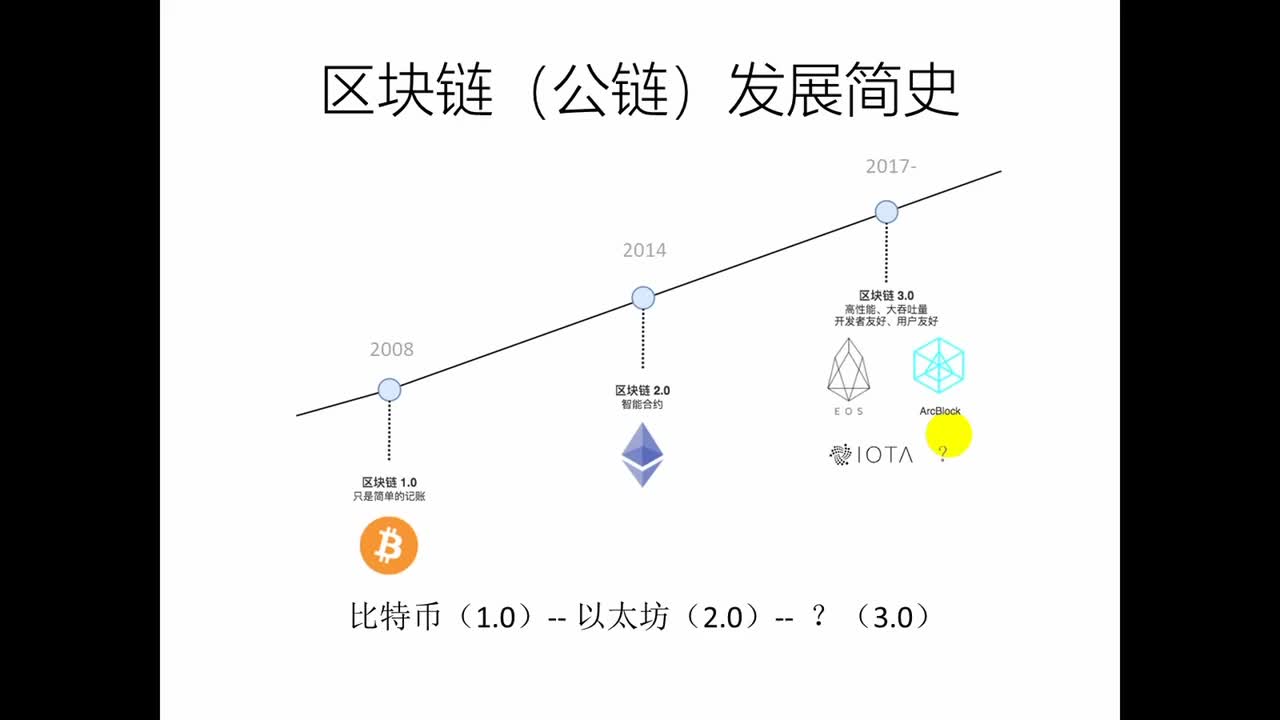

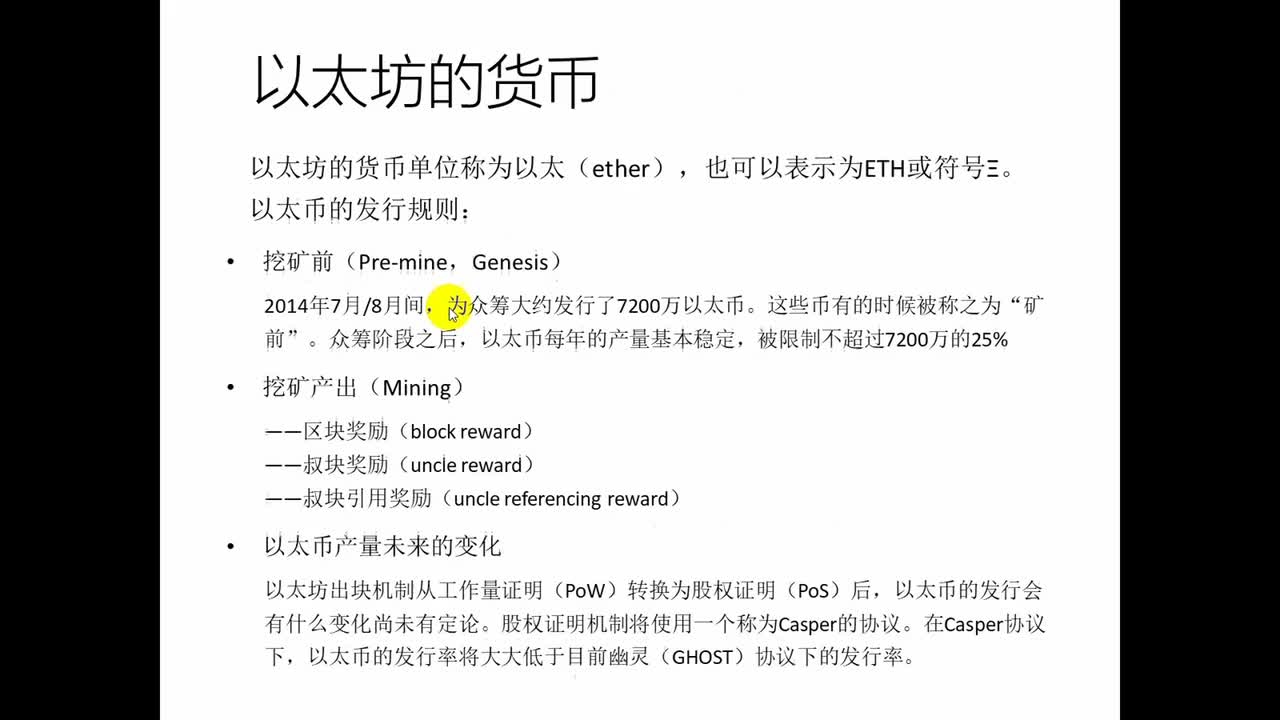

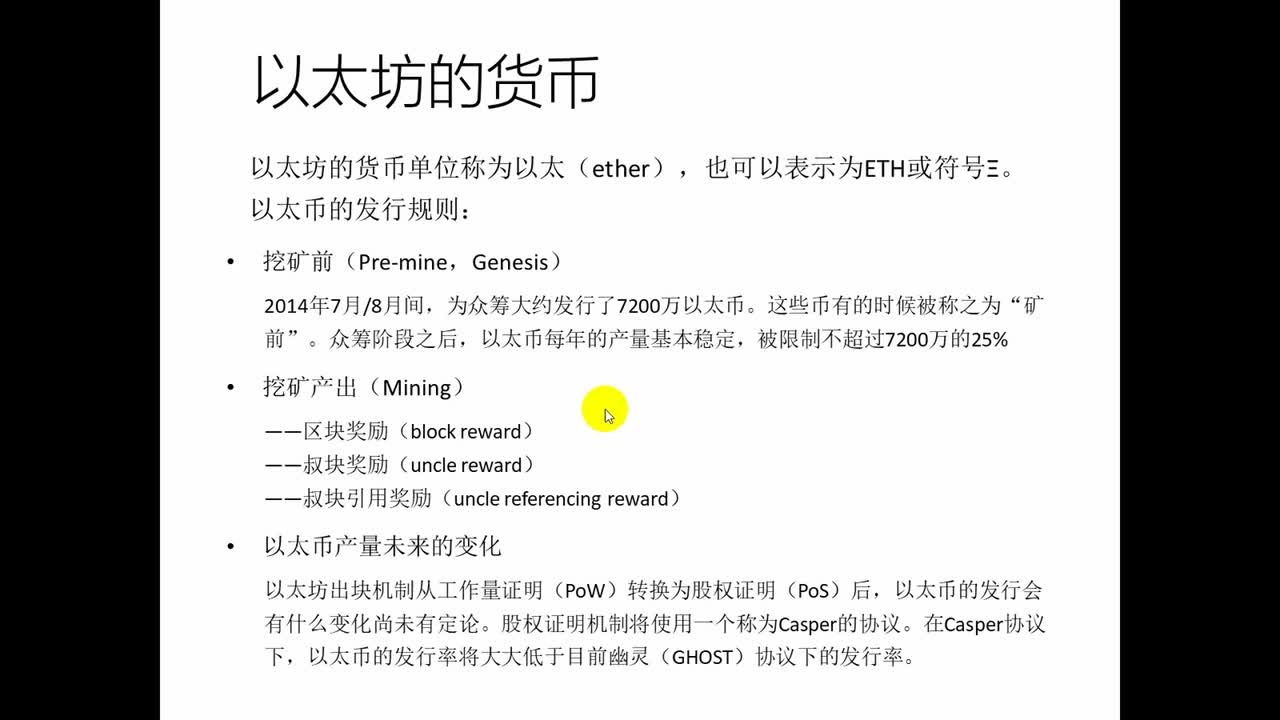

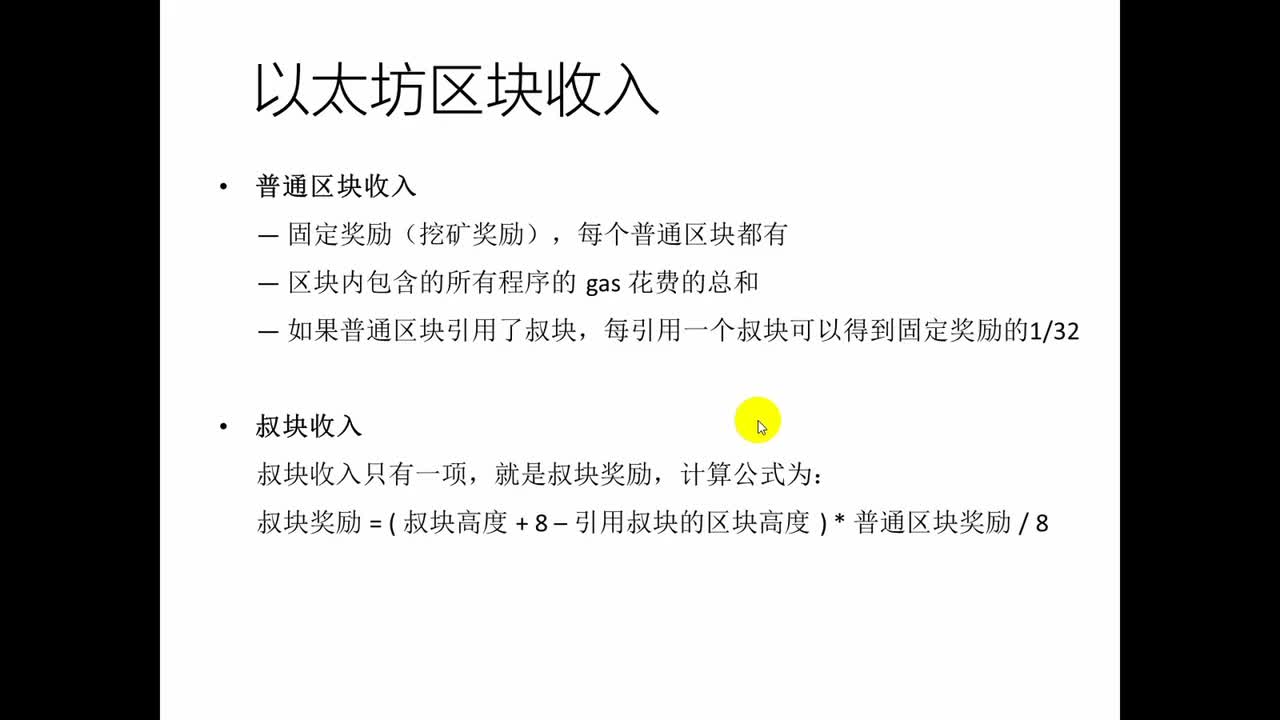

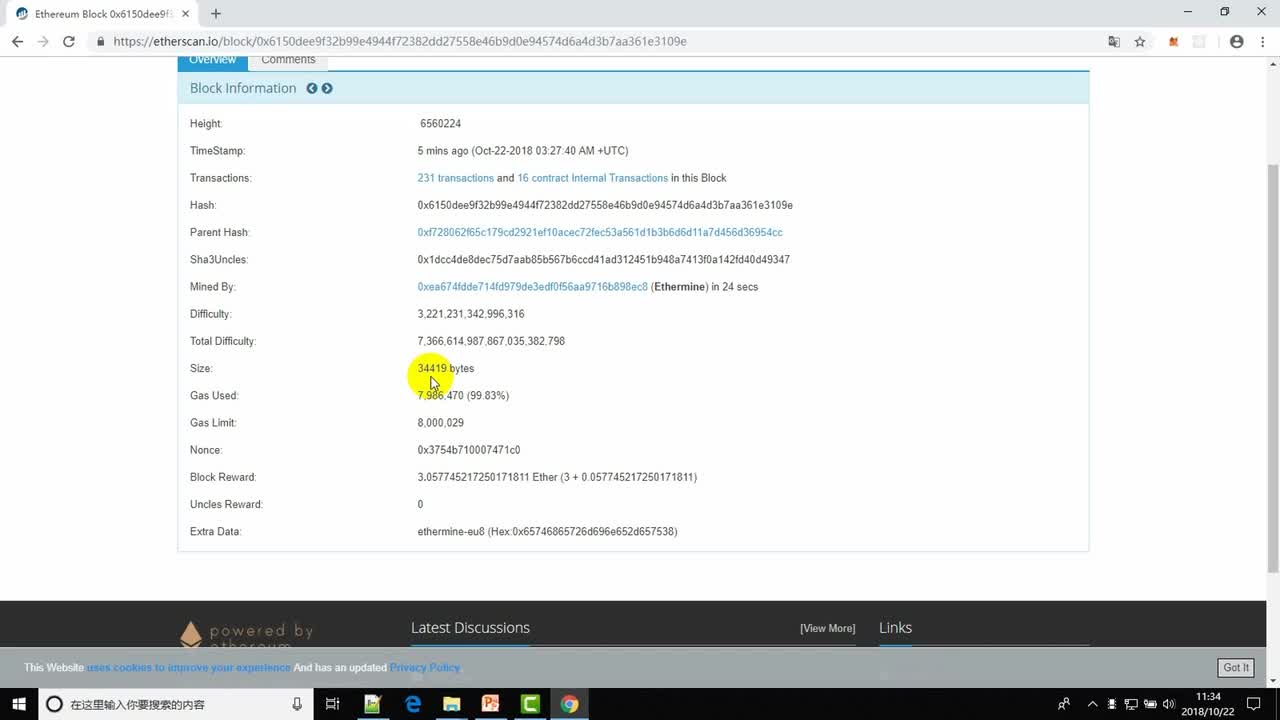

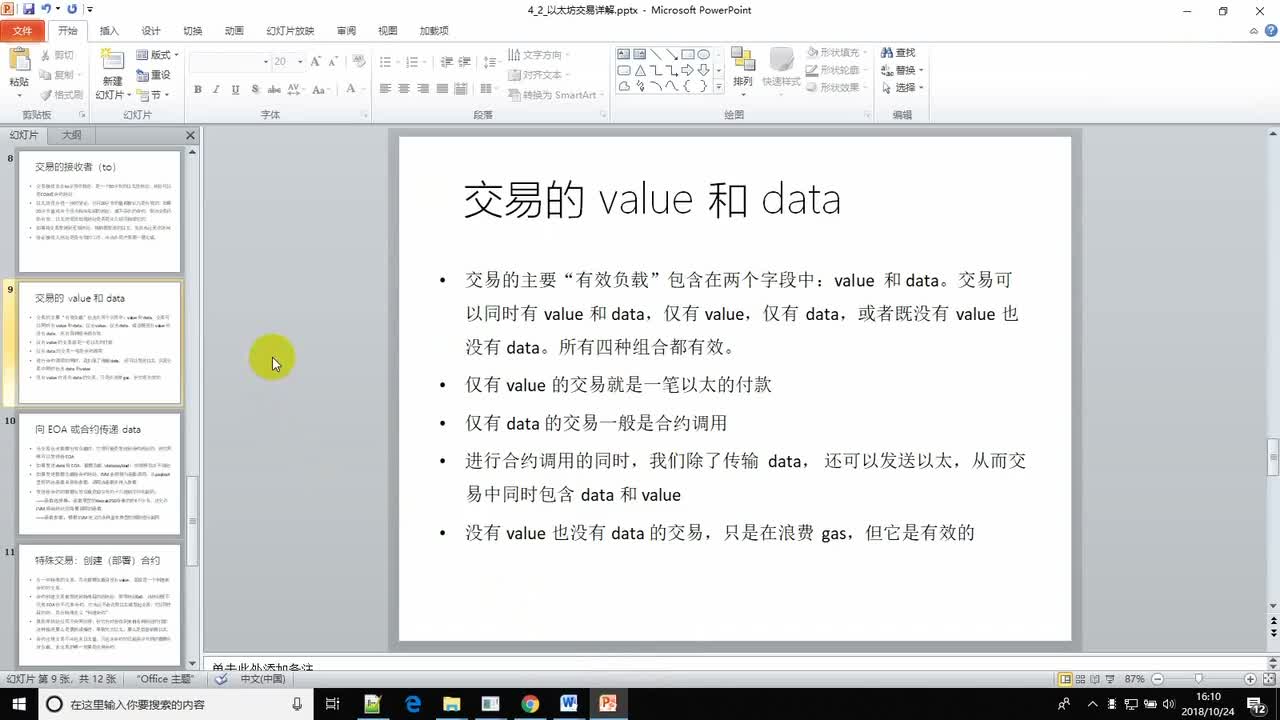

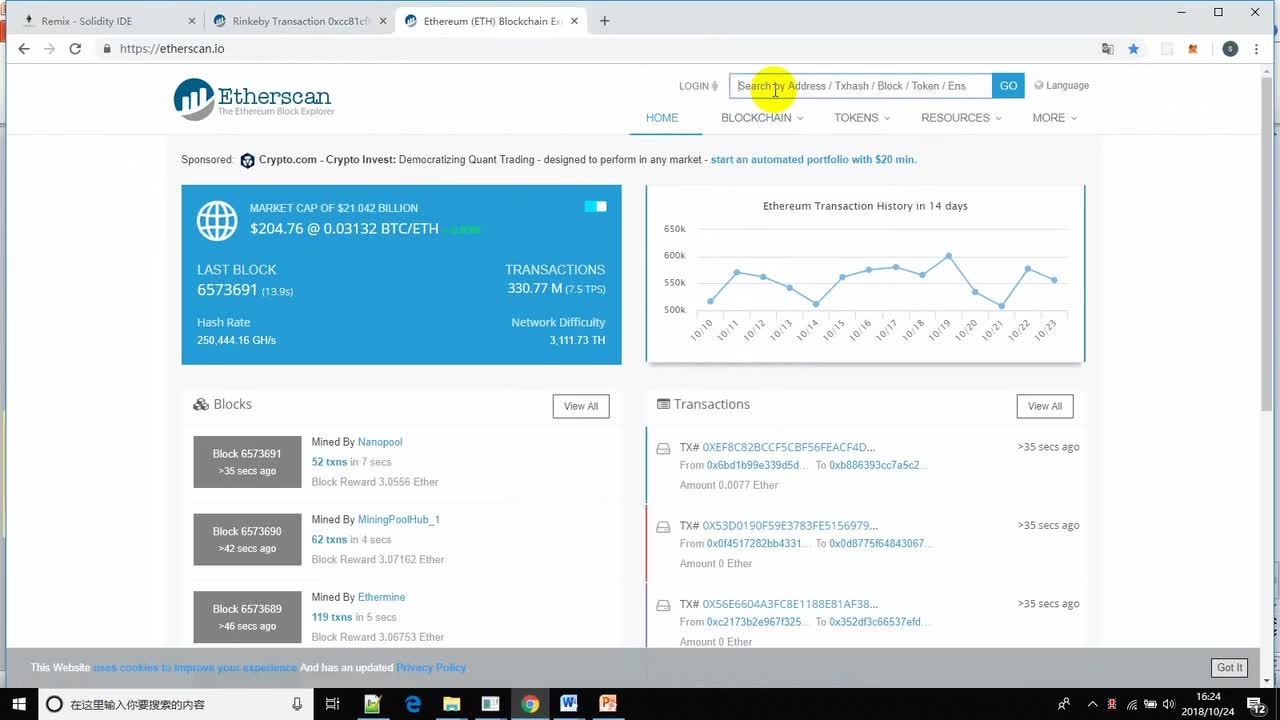

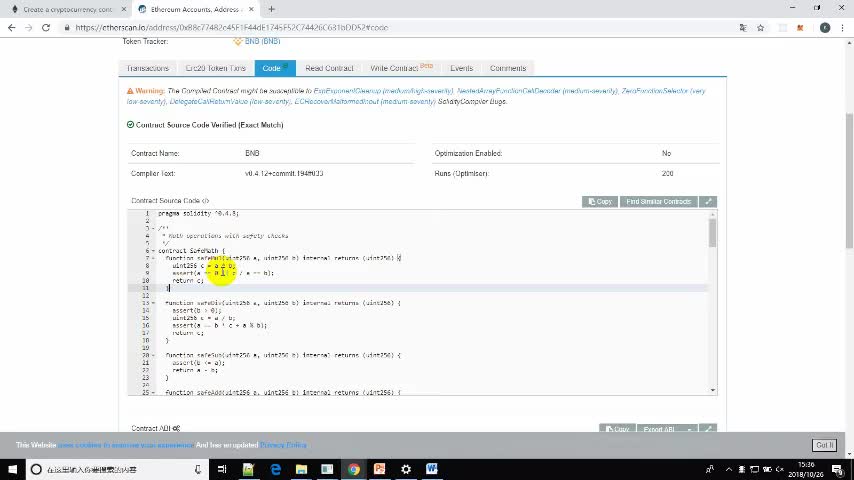

在過去的一年里,去中心化金融生態已經成為了以太坊最活躍的生態系統之一。Compound、Uniswap和TokenSets是一些最受歡迎的投資選擇,對此我們在這里進行深入分析。以太坊區塊鏈的原生加密貨幣Ether(ETH)是這些金融應用的主要抵押品。目前有超過300萬的ETH資產(價值超過5億美元)被鎖定在各種DeFi應用中。

本文比較了Compound cDAI、Uniswap的DAI-ETH池和TokenSets的ETH MACO在過去11個月里與ETH和BTC的表現。

我們分析了2018年12月3日至2019年10月31日Compound的DAI借貸、向Uniswap DAI-ETH池提供流動性、或投資于TokenSets的ETH 20天和50天移動平均交叉策略(Moving Average Crossover Strategies)的回報率。我們還展示了以太坊和比特幣買入并持有策略在同一時期的回報。分析過程不考慮交易費用、小幅波動或穩定幣價格的波動。

Compound收益

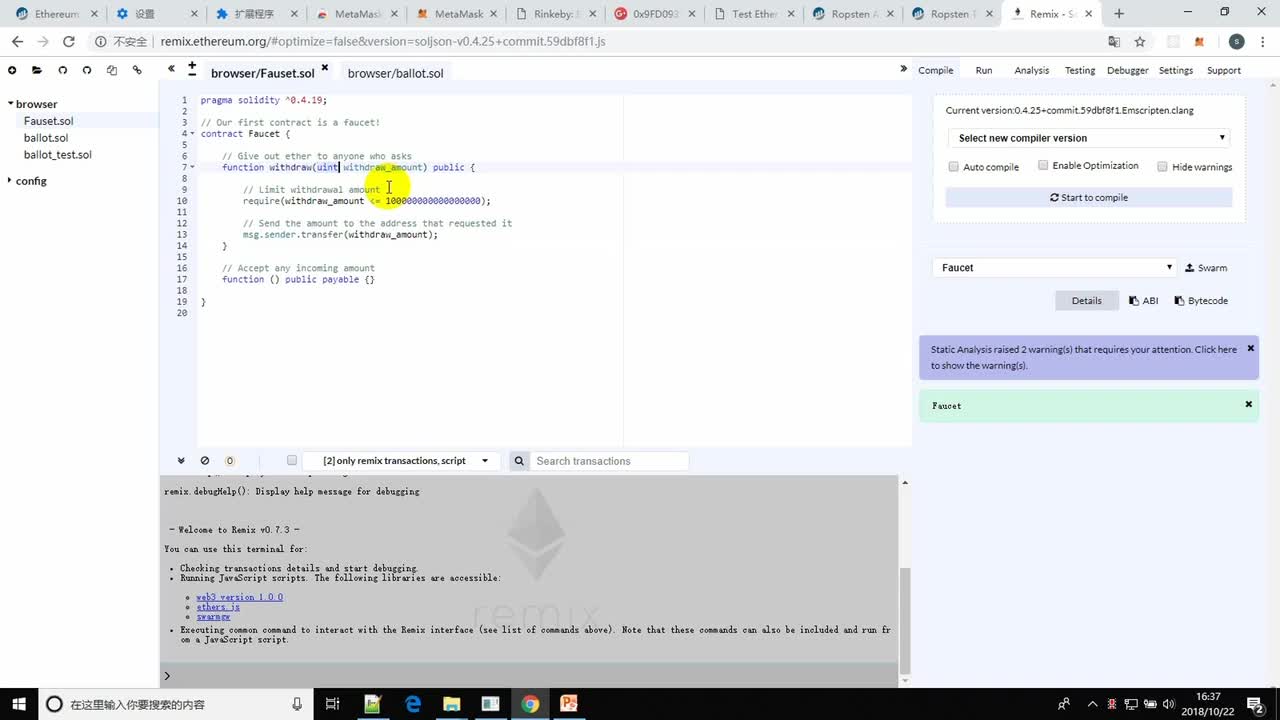

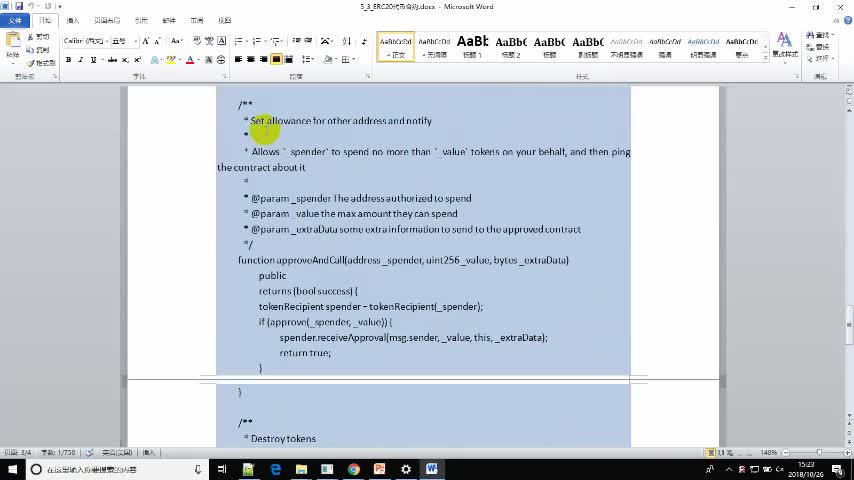

Compound是一種貨幣市場協議,允許用戶將資產集中起來,然后在提供抵押品后進行借貸。利率是可變的,取決于供需因素。

對于Compound,我們展示了10000 DAI投資組合的表現和每周的年化。除了Compound,dYdX v2、Dharma、bZx和Nuo等DeFi項目已經為DAI提供了類似的收益,但被本次分析排除在外,因為他們是在2019年啟動的。

2018年12月到2019年10月底,Compound的回報率為7.1%。最值得注意的是,在MakerDAO上調穩定費之后,利率在2019年3月開始上升。其他抵押協議的較低利率吸引用戶改變頭寸,以獲得更優惠的利率。我們沒有考慮到DAI的價格變化,但是在這段時間DAI的美元價格在0.95到1.02之間。去年12月,Compound協議停了幾個小時,因為團隊在解決清算過程中的一個bug,但并未對用戶產生負面影響。

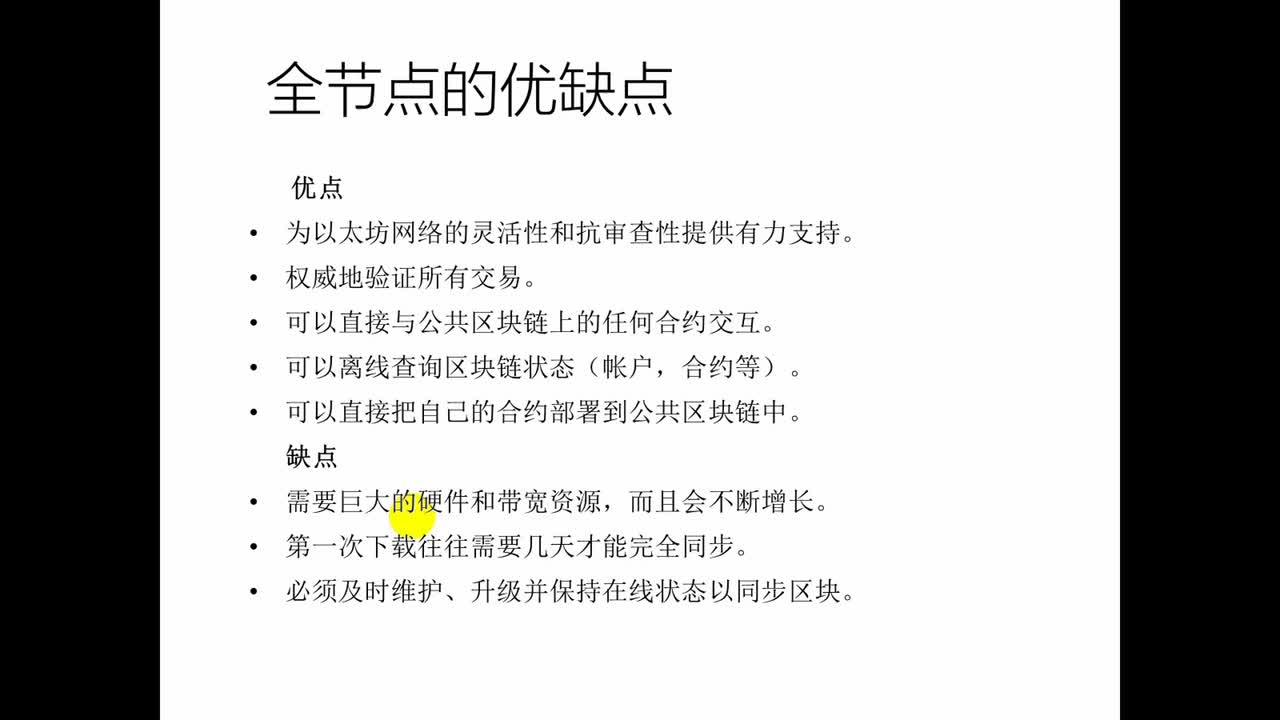

Uniswap池收益

Uniswap是一個鏈上交易所,用戶可以在這里交易token。交易是由流動性提供者(liquidity providers)提供的資產儲備匹配的,他們可以從交易費用中獲得回報。

我們在Uniswap的DAI-ETH池投入1萬美元以觀察最終的表現。實際上,這意味著投資者分別為這個資金池提供了價值5000美元的ETH和價值5000美元的DAI。最終的數據來自于2018年12月4日到2019年10月31日之間的投資狀況。ETH/DAI交易對價格的差異,在不同時間投入資金的投資者的收益會有所不同。在此期間,Uniswap DAI-ETH池的回報率為18.15%。

Uniswap收益取決于三個因素:1)供應和撤出時的資產價格,2)流動池的規模,3)交易量。加密貨幣價格的高度波動性導致Uniswap收益的大幅變化,因此未來收益可能與參考數據有較大出入。

在下圖中,綠色的柱是每周的累計交易費用,紅色的柱是由于價格波動造成的每周暫時損失。有趣的是,在ETH價格大幅波動的時間里,因交易活動增加而收取的費用大大減輕了投資組合價值的暫時性損失。造成這一結果的另一個因素是,與交易量相比,流動池的規模相對較小,這使得流動性提供者能夠獲得很大一部分費用。如果流動池的規模更大,交易量更低,或者兩者都有,那么在ETH價格大幅波動的日子里,投資者會因為收取更少的費用收入而遭受更大的(凈)損失。最終,該策略在5周內僅略低于其最初價值。

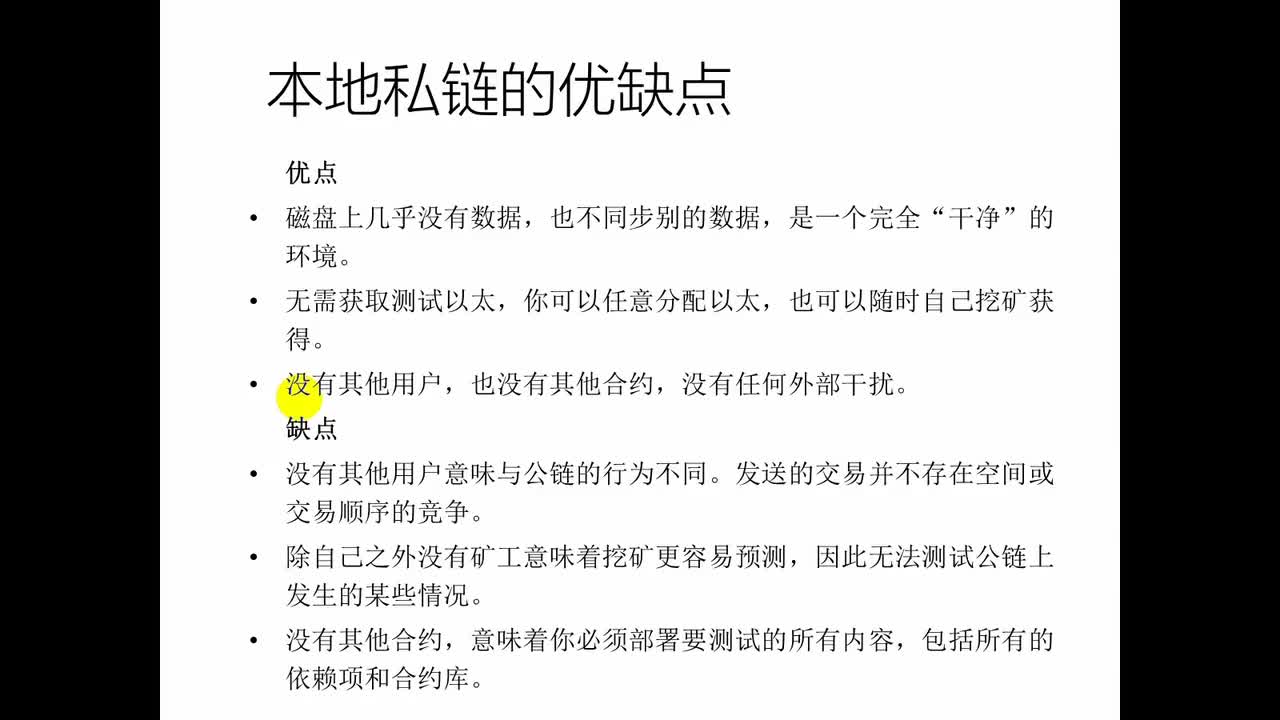

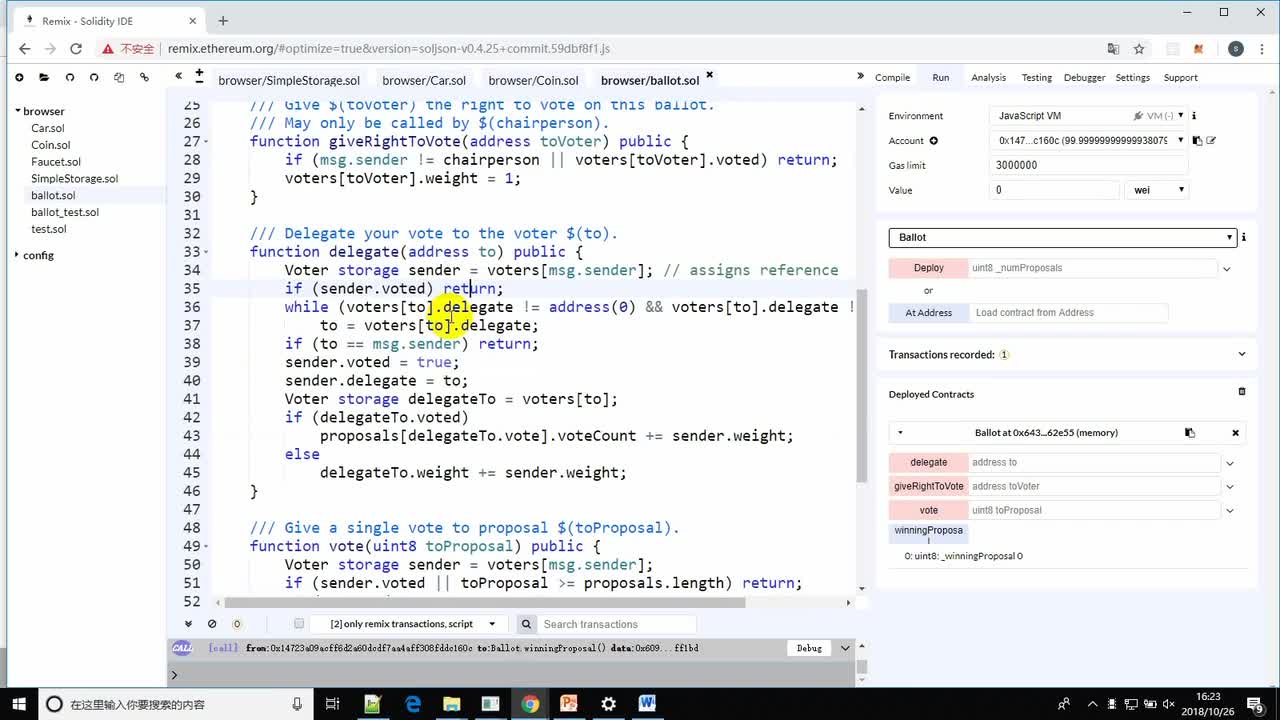

TokenSets:ETH 20天和50天移動平均交叉策略(MACO)

TokenSets是代幣化交易策略,策略是自動執行的,用戶不必執行任何操作。

我們展示了兩種趨勢交易策略的表現:20天移動平均線交叉(MACO)和50天移動平均線交叉。這兩種策略都是簡單的動量策略,旨在從持續的趨勢中獲取回報,并在趨勢逆轉時調整資金組合(rebalancing)以獲得現金。

TokenSets在2019年7月發布了他們的趨勢交易策略,我們采用了自2018年10月以來的每日價格數據來估算這些策略的回報。值得注意的是,我們的分析沒有考慮手續費和價格的小幅波動,但是最近TokenSets調整資金組合已經導致了0.5%或以上的波幅,根據調整的頻率,這些可能會影響這一策略的實際表現。

當ETH的價格高于移動平均線時,移動平均交叉策略會買入并持有ETH;當ETH的價格低于移動平均線時,移動平均交叉策略賣出ETH并持有穩定幣。在價格交叉的當天調整資金組合,條件是上一次調整已經過去4天。

20天的MACO策略比買入并持有ETH的策略表現更佳,產生了78.7%的回報率。

我們注意到,這兩項策略通過及時轉換為穩定幣,基本上避免了ETH在2019年7月的下滑。然而,9月份的下滑太過突然,兌換成穩定幣的策略也為時已晚。20天MACO策略產生了78.7%的回報率,超過了ETH買入并持有策略,但是50天策略的回報率明顯低于ETH,為22.5%。藍色的線條代表了每日收益。

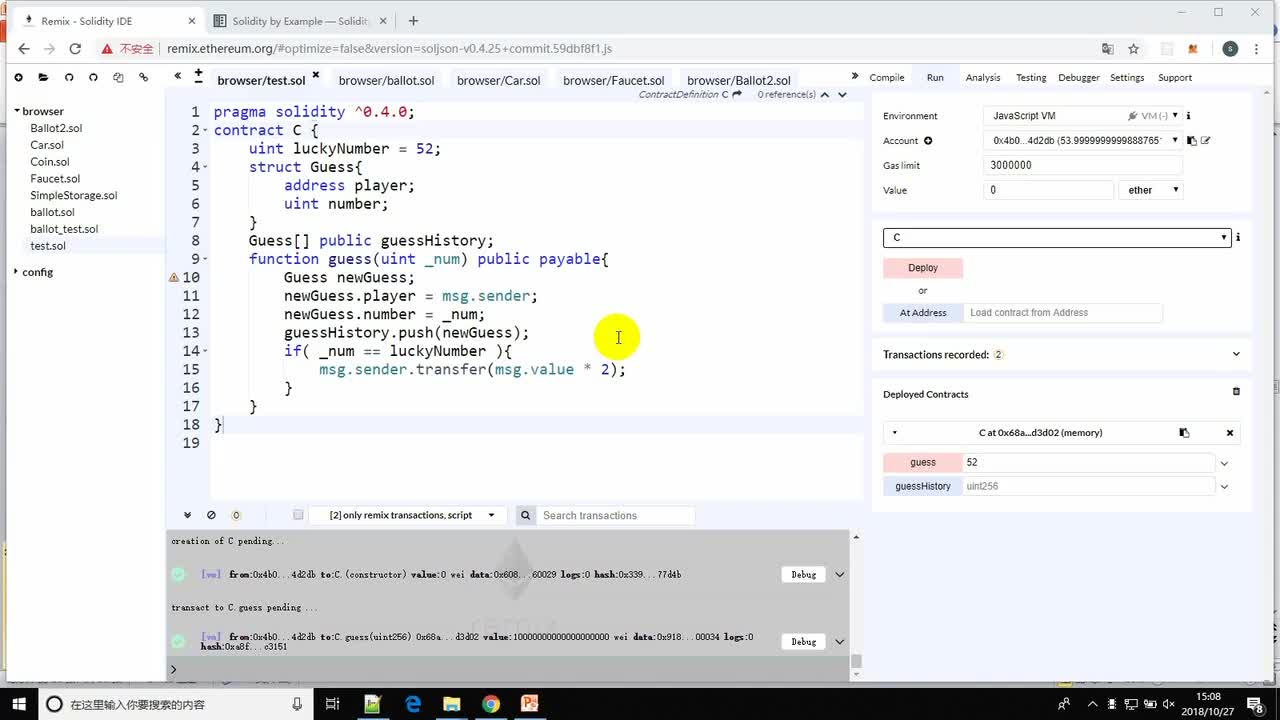

以太坊和比特幣收益

在2019年7月比特幣復蘇之前,以太坊和比特幣的價格一直都是強相關的,兩者的表現基本相當。7月以后,雖然比特幣價格回暖,但以太坊開始了持續的下跌趨勢。然而,比特幣在2019年9月也出現了大幅下跌。在此期間,這兩種資產的價值都超過了最初的200%。以太坊的價格較最高點下跌了約50%,而比特幣的價格則下跌了約34%。在這段時期結束時,以太坊的買入并持有策略實現了69.3%的回報率,比特幣實現了131.4%的回報率。

橙色的線代表了投入1萬美元的投資表現,藍色的線代表了日回報,這些是根據每日價格數據計算出來的。

總結

ETH的20天策略在絕對基礎上優于文中涉及的其他DeFi應用以及買入并持有策略。這是由于該策略在大部分情況下避免了ETH的下跌,同時在上漲期間產生了回報。50天策略同樣抓住了3月份的上升趨勢,并在7月份將持倉重新調整為穩定幣,但在9月份經歷了大幅下跌,這大大降低了該策略的最終回報。如果這些策略能夠更快地調整持倉,那么50天策略的回報率將超過50%,而20天策略的回報率將超過130%。

我們也注意到持有ETH、BTC或TokenSets的風險更高,因為它們的價格波動更大。同理,Uniswap的DAI-ETH池流動資金提供者持有的穩定幣占總資產的一半,這也降低了他們投資組合的波動性。

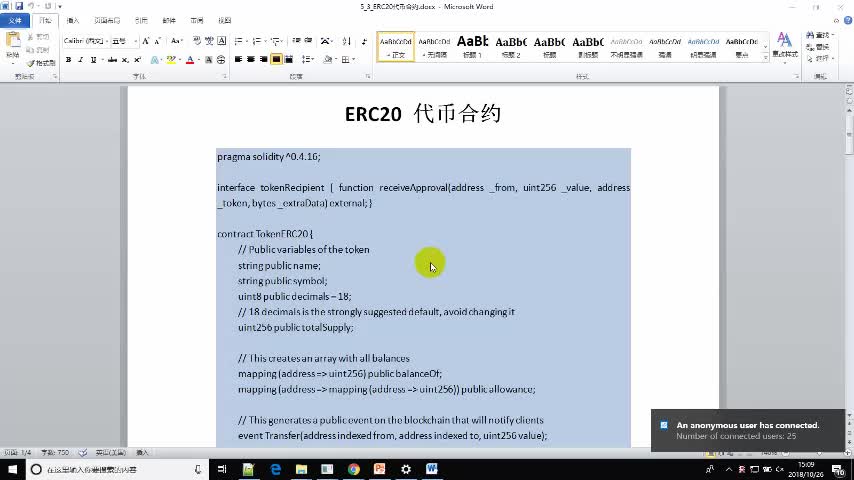

DeFi的另一個有趣的發展是投資頭寸的代幣化。例如,Compound的cTokens表示存款及其應計利息,但作為單獨的token存在。這意味著該Compound存款可以被轉移并存入其他智能合約,如Uniswap(存在一個cDAI-ETH池)。因此,cDAI-ETH流動性提供者既賺取Compound的DAI利率,又從流動池中賺取交易費用。同理,TokenSets也可以重新調整為cToken穩定幣,比如cDAI或cUSDC,這樣投資者就可以從他們的現金頭寸中賺取利息。

正如我們的分析所示,DeFi領域給了那些能夠接受不同風險和回報率的投資者一個機會。由于DeFi的開放性和去中心化特點,該領域可能會不斷推出令人興奮的新金融產品,并且值得關注其最新的發展。

責任編輯;zl

電子發燒友App

電子發燒友App

評論