人性,總是依賴安全,又追逐自由!

比特幣不是莫名其妙蹦出來的“妖猴”。從技術上講,幾十年前技術精英選擇了中心化數(shù)據(jù)庫,今天成就了高效、穩(wěn)定、龐大的FACEBOOK、谷歌、微信等巨無霸平臺。

然后,我們現(xiàn)在開始想要追逐自由了。想要數(shù)據(jù)私有權、數(shù)字資產(chǎn)私有權,享有私有權才有自由,才有隱私權和收益權。

同時,我們呼喚安全,雖然分布式賬本未必比中心化數(shù)據(jù)庫更加安全,但是前者是信任自己和代碼,后者是信任他人和權威,人性上講顯然更傾向于選擇前者。

從貨幣上講,除了哈耶克等少部分自由主義者質(zhì)疑過法定貨幣壟斷權問題,大部分人還是默許了這一存在,或許沒能找到更好的解決方案。比特幣去中心化方式發(fā)行,獲取了很多人的擁戴,這是否是一種比美聯(lián)儲更優(yōu)越的發(fā)行機制呢?

撥開云霧看本質(zhì),你會發(fā)現(xiàn),比特幣其實還不能算是一種貨幣,其發(fā)行機制上的缺陷是致命的。但是,比特幣給世人打開了潘多拉魔盒,F(xiàn)acebook的穩(wěn)定幣Libra有多大的想象空間?為什么央行研究數(shù)字貨幣?為什么國家層面如此關注區(qū)塊鏈技術?

數(shù)字貨幣,是目前區(qū)塊鏈唯一一個成熟的應用場景。研究區(qū)塊鏈,定然離不開比特幣和數(shù)字貨幣。

本文為《貨幣的本質(zhì) | 石幣之島、美元之謎與比特幣之殤》、《貨幣的邏輯 | 美元、比特幣與Facebook的格局》的接續(xù)篇,試圖從貨幣本質(zhì)的角度探索數(shù)字貨幣的前景。

本文邏輯:

一、貨幣的本質(zhì)是什么?

二、數(shù)字貨幣能否成功?

三、何為央行數(shù)字貨幣?

貨幣的本質(zhì)是什么?

一切還得從2008年金融危機說起。

若1929年那場大危機及大蕭條讓世人看到了市場的脆弱性,那么,2008年這次金融危機則暴露出了政府干預主義的危害。更令人無奈的是,危機爆發(fā)后,美國聯(lián)邦財政部及美聯(lián)儲又以人為干預的方式救市。

當時,美聯(lián)儲主席伯南克推行第一期量化寬松,決定購買3000億的美元長期國債、收購房利美與房地美發(fā)行的大量的抵押貸款支持證券。

就連凱恩斯都知道,貨幣擴張,會引起財富重新分配,而使一些階級得益,另一些階級受損。【1】

這時,一群技術極客忍不了了。2008年12月,一個代號為“中本聰”的人發(fā)布了《比特幣白皮書——一個點對點的電子現(xiàn)金系統(tǒng)》。

“舉大義”需要頂層設計,抓住時代的“睪丸”。陳勝吳廣高呼:“王侯將相寧有種乎”,群雄草寇揭竿而起。“高祖斬蛇,平帝還命”,劉邦斬白蛇起義,奪得天下。

中本聰直指法幣的要害:“傳統(tǒng)貨幣的根本問題就是,它們必須得到全部的信任才能發(fā)揮作用。必須信任中央銀行不會使貨幣貶值,然而歷史上卻不乏違背這一承諾的情況……”

2009年1月3日,比特幣網(wǎng)絡第一個區(qū)塊被挖出時,中本聰在嵌入文本中批判:“財政大臣站在第二次救助銀行的邊緣”。

當時,中本聰將矛頭指向幣權壟斷、貨幣貶值、美元霸權,試圖取而代之。

于是,比特幣誕生之時,就裹挾著一種“信仰”:分布式、民主化、自由化,反特權,反貨幣霸權。

中本聰?shù)囊靶牟粌H僅是發(fā)布一種私人貨幣(競爭性貨幣),而是建立“一個點對點的電子現(xiàn)金支付系統(tǒng)”。所以,比特幣背后至少包含三層含義:

一是比特幣是非法定、無國界貨幣,即貨幣的非國家化;

二是比特幣網(wǎng)絡是一個去中心化的分布式網(wǎng)絡,一個無國界的銀行轉(zhuǎn)賬及支付系統(tǒng);

三是比特幣的出現(xiàn),意味著一種非國家化的超主權貨幣以及無國界金融體系的嘗試。

他在白皮書中這樣寫道:“可是該解決方案的問題在于,整個貨幣系統(tǒng)的命運完全依賴于運作造幣廠的公司,因為每一筆交易都要經(jīng)過該造幣廠的確認,而該造幣廠就好比是一家銀行。”

從私人貨幣,到無國界銀行系統(tǒng),再到重塑全球金融系統(tǒng),第一個區(qū)塊鏈網(wǎng)絡就給世人如此巨大的想象空間。

這到底是不是空想呢?

我們先從理論上來看,哈耶克晚年寫了一本書叫《貨幣的非國家化》。在這本書中,哈耶克將其一生堅持的自由主義貫徹到底,大膽地提出以市場競爭機制打破國家貨幣壟斷,引入競爭性貨幣和私人貨幣,攻破自由市場的最后一個堡壘。

如今,這本書已經(jīng)成為數(shù)字貨幣擁躉們的理論大旗。

但是,你如果讀過這本書就會發(fā)現(xiàn),這并不是一本經(jīng)濟學專業(yè)著作,整本書缺乏史料論證,奧地利學派所擅長的邏輯演繹也不夠嚴謹。哈耶克在書中提出了不少連自己都不確定的問題,如競爭性貨幣帶來的財政挑戰(zhàn)。

不過,哈耶克提出的核心問題,值得我們深思:既然市場是效用最大化的機制,那么為什么貨幣不能市場化、不能自由競爭?

這本書出版后,哈耶克就這一問題問過貨幣主義大師弗里德曼。作為自由市場的信仰者,弗里德曼也答不上來。他只是說,貨幣不是鬧著玩的,不可輕舉妄動,必須國家發(fā)行,而且以立法的形式確定貨幣增速,維持價格的穩(wěn)定。事實上,絕大多數(shù)經(jīng)濟學家都堅持貨幣國家化,但都沒有可靠的理論支持。

從歷史來看,貨幣非國家化的歷史,要遠遠長于法定貨幣。經(jīng)濟學家韋伯將這種“沒有國家的保障”、由習俗或契約支撐的貨幣,稱之為“卡爾塔貨幣”。日本黑田明伸教授將這種局部人認可并發(fā)行的貨幣,稱之為交手貨幣,也叫“支付協(xié)同體”。

最為典型的例子莫過于金銀。金銀在很長一段時間都是世界通用的貨幣,各國商貿(mào)的硬通貨,不屬于任何一個國家。即使在金本位時代,國家發(fā)行法定紙幣,但法定紙幣依然是以自由競爭的黃金為錨,黃金在全球自由流通,且比紙幣更為硬通。

早期人們使用的貝殼、鐵釘、食鹽、石幣、金銀、銀行券都不是國家化的,都是市場自發(fā)形成的。比如銀行券是早期威尼斯、倫敦等城市的私人金鋪向客戶發(fā)行的“憑證”。

歷史上,黃金、白銀、銀行券都不是法定貨幣,貨幣的非國家化的時間遠遠大于國家化,為什么貨幣到后來又被國家壟斷?這到底是國家機器干預的結果,還是經(jīng)濟規(guī)律演進的必然?

最早的央行英格蘭銀行,是由蘇格蘭人威廉·彼得森于1694年創(chuàng)立的。這家英國皇家特許的央行最初是私人性質(zhì),主要為政府籌措戰(zhàn)爭經(jīng)費,并擁有發(fā)幣權。

1844年,皮爾首相推行了新銀行法《皮爾條例》,將英格蘭銀行改組,分設發(fā)行部和銀行部。

《皮爾條例》的推出,在人類貨幣歷史上是一個標志性事件。這個條例規(guī)定不再增加私人發(fā)幣銀行,現(xiàn)存銀行的貨幣發(fā)行額度受到限制。當時英格蘭一共有279家私人銀行及股份制銀行擁有發(fā)幣權,若銀行倒閉則發(fā)行額度自然失效,其額度轉(zhuǎn)移到英格蘭銀行。

英格蘭銀行的發(fā)行部實際上承擔了央行的基本職能,包括發(fā)行貨幣;管理國債;同財政部和財政大臣協(xié)作,執(zhí)行貨幣政策;代理政府保管黃金外匯儲備,等等。

《皮爾條例》削弱了私人銀行發(fā)幣權,控制了私人銀行法幣額度,確認了英格蘭銀行的央行地位以及英格蘭銀行券的法償貨幣地位。

這是貨幣史上,貨幣國家化的關鍵步驟。

后來,為了避免“既當裁判員又當運動員”的沖突,英格蘭銀行逐漸放棄了商業(yè)銀行業(yè)務,成為名副其實的央行,并于1946年由工黨政府收歸國有。

英格蘭銀行成為其它國家央行的標準模板,扮演“最后貸款人”的角色,是“發(fā)行的銀行、銀行的銀行、政府的銀行”。【2】

不過,在《皮爾條例》通過后,當時的英國哲學家赫伯特·斯賓塞對此提出質(zhì)疑。斯賓塞的理由跟哈耶克如出一轍,他指出:

“既然我們信賴雜貨店老板賣給我們的茶葉的分量,我們也相信面包店主賣給我們的面包的分量,那我們也可以信賴希頓父子公司(Heaton and Sons)或伯明翰的其他企業(yè)也會根據(jù)其風險、利潤來供應我們沙弗林與先令。”

斯賓塞的主張,惹惱了當時英國經(jīng)濟學大師斯坦利·杰文斯。杰文斯直截了當?shù)卣f:“沒有任何東西比貨幣更不適宜于交給企業(yè)進行競爭的了”。杰文斯搬出了“格雷欣法則”作為依據(jù),他說:“良幣不可能驅(qū)逐劣幣恰恰證明了這一法則”。

后來,經(jīng)濟學界普遍接受了杰文斯的觀點,即貨幣市場容易出現(xiàn)劣幣驅(qū)逐良幣的問題,因此貨幣發(fā)行應該交給國家。在戰(zhàn)爭年代,多數(shù)國家的政府接手了央行及貨幣發(fā)行權。此后,人們逐漸習慣了貨幣國家化及法定貨幣的規(guī)則。

那么,理論上是否支持私人貨幣的存在?

根據(jù)貨幣的本質(zhì)——貨幣即合約,貨幣的非國家化在歷史上、理論上都站得住腳,比特幣、以太坊、Libra穩(wěn)定幣以及私人貨幣,至少具有“合理性”。

弗里德曼好友張五常先生,自稱對貨幣理論并不精通,但他卻一語道破貨幣的天機——“一紙鈔票或一紙支票,皆合約也。【3】”

他認為,美元上印刷的“This note is legal tender for all debts public and private”,以及港元上印刷的“Promises to pay the bearer 》”,都是合約之辭。

不管是羊皮、金銀、香煙、鐵釘、大米、石幣,還是金本位貨幣、紙幣,貨幣都是市場的共同契約,即交易解決方案——降低交易費用。古代,金銀貨幣稀缺,地租與農(nóng)民約定用大米來繳納地租,這時大米既是資產(chǎn)又是交易媒介。

貨幣合約,多數(shù)都是市場長期摸索的結果,即符合奧地利學派自發(fā)秩序的思想。

比如,弗里德曼在《貨幣的禍害》一書中講到的石幣。20世紀初,在太平洋加羅林群島的雅浦島上,這個原始島嶼沒有政府及貨幣當局的干擾,當?shù)赜植簧a(chǎn)金銀,為了解決交易問題,島民們經(jīng)過長期的摸索,最終選擇了一種叫做“費”(Fei)的巨型石輪作為支付貨幣。

有些貨幣合約則是人為協(xié)商而定的。如弗里德曼在《貨幣的禍害》一書中講到的木片貨幣。

在大蕭條期間,美國華盛頓州特奈諾集鎮(zhèn)上1055家銀行全部停止兌付,一時間城中的交易癱瘓。但是,商工會議所計劃發(fā)行相當于儲戶存款25%額度的證書,其中一部分證書以印刷25美分等面額、明信片大小的木片形式發(fā)行,商人們同意接受這種貨幣,并以此渡過難關。

黑田明伸教授對此分析:“并不基于確實的債權、沒有來自政府的保證、只是以其本身不過是木片或紙屑作為通貨而流通,完全是基于城里的人們共有的松散約定。”【4】

目前,國家的法定貨幣,不管是美元還是日元,都是一國全體國民共同制定的交易合約。不過,合約是否履行,關鍵還得看市場。

張五常在《經(jīng)濟解釋》一書中講述了一個例子:戰(zhàn)爭年代出現(xiàn)這種情況,將10元紙幣撕成兩半使用,半張為5元。撕成了一半的法定貨幣,銀行不接收(除非兌換新幣),法律已不承認,但市場依然認可,以5元價值交易。

比如,黑田明伸教授在《貨幣制度的世界史》中描述的著名的瑪麗亞·特麗薩銀幣——一種在19、20世紀廣泛流通于紅海周邊國家的通用貨幣。凱恩斯、哈耶克、韋伯在內(nèi)的諸多經(jīng)濟學家都關注過這一歷史貨幣。

瑪麗亞·特麗薩銀幣是一種超越國家權威、疆域、民族及文化的自由貨幣。這種銀幣最早是由奧地利發(fā)行的法定貨幣,由18世紀著名的奧地利女皇冠名。

1854年,瑪麗亞·特麗薩銀幣在奧地利國內(nèi)被廢除,在奧斯曼帝國也被禁止,成了“非法定貨幣”。但這種來自維也納的銀幣不但沒有縮減,反而更為廣泛在非洲、西亞等國家長期流通,成為國際區(qū)域性貨幣。英國公司在紅海領域的皮革、石油、食糖、纖維制品等貿(mào)易都是以該銀幣結算。

所以,貨幣是一種在市場交換中主體自發(fā)認可的“看不見的協(xié)議”。本質(zhì)上,所有的貨幣都是協(xié)議本位。

美元是美國人的合約,歐元是歐元區(qū)國家的合約,數(shù)字貨幣是數(shù)字貨幣持有者的合約。合約,數(shù)字貨幣支持者一般理解為“共識”,執(zhí)行合約叫“記賬”。

比特幣是比特幣支持者們的合約,以太坊是以太坊支持者們的合約,Libra穩(wěn)定幣是Facebook支持者們(27億全球潛在用戶)的合約。

比如以太坊是典型的合約貨幣。以太坊有一個創(chuàng)新,那就是智能合約,開發(fā)者可以利用智能合約開發(fā)Dapp,支持者們可以使用以太坊投資、消費Dapp。這就是“以太坊”這一共識貨幣的應用場景。

以上貨幣即合約的主張,論證了貨幣的非國家化的合理性。

數(shù)字貨幣能否成功?

不過,并不是一群人制定了一個交易合約,它就自動會成為貨幣。

不管是市場自發(fā)形成的協(xié)議,還是群體、國家協(xié)商制定的合約,目的都是為了確定一個可靠、可信的交易媒介(貨幣)。何為可靠、可信?

除了質(zhì)地均勻、不易腐爛、便于攜帶、易于切割外,最根本的是價格(價值)穩(wěn)定。沒有任何一個國家、群體會使用一種不穩(wěn)定的媒介作為貨幣。歷史上,沒有任何一種不穩(wěn)定的貨幣能夠長久。所有的貨幣都崩潰于大幅度貶值,或相對價值不穩(wěn)定。

所有貨幣合約中,都有一條“使命性質(zhì)”的義務:貨幣價格穩(wěn)定。

幣值穩(wěn)定,是貨幣的靈魂。只有價格穩(wěn)定,貨幣才有信用,人們才敢持有這種貨幣。反之,人們避之不及,甚至一文不值。

所以,貨幣當局(發(fā)行方)最根本的義務就是維持貨幣價格的穩(wěn)定。

反過來,如果貨幣價格不穩(wěn)定,尤其是大幅度貶值,就相當于貨幣當局違反合約、背棄承諾。

張五常先生在《經(jīng)濟解釋》中一針見血地指出:“從合約的角度看貨幣是重要的,而這樣看,通脹或通縮的出現(xiàn)算是毀約……我們聽到的要求穩(wěn)定物價的聲浪其實是要求守約。”【3】

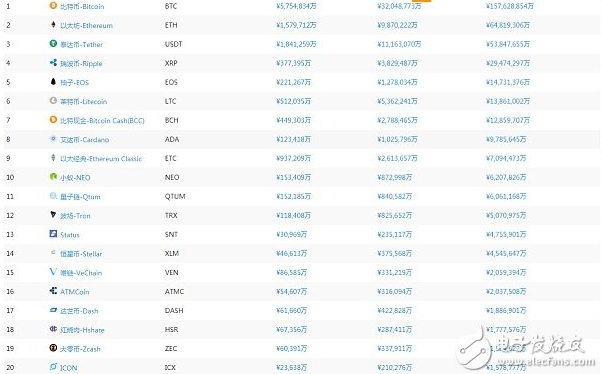

再看比特幣、以太坊和EOS,這些數(shù)字貨幣的價格漲跌幅度都非常大,價格極度不穩(wěn)定,本質(zhì)上是違背了貨幣合約,致使其喪失了貨幣的交易功能屬性。他們從此與貨幣漸行漸遠,徹底變成了投機性數(shù)字資產(chǎn)。

主要原因是,數(shù)字貨幣這種合約中,即“白皮書”,在發(fā)行機制上存在巨大缺陷:

首先,比特幣、以太坊、EOS強調(diào)去中心化,沒有貨幣發(fā)行的責任主體。換言之,沒有一個類似于央行的機構來維護貨幣價格的穩(wěn)定。

其次,比特幣是一個封閉的、與市場隔絕的發(fā)行機制,無法維護貨幣價格的穩(wěn)定。

中本聰表達了對傳統(tǒng)銀行系統(tǒng)的不信任以及貨幣超發(fā)的不滿,試圖通過定額發(fā)行(2100萬枚)的方式維持比特幣不貶值。實際上,這種辦法是機械的、無效的。

貨幣不是為了發(fā)行而發(fā)行,貨幣的功能是服務于市場交易。貨幣不應該定額發(fā)行,而是按市場需要發(fā)行。中本聰采用定額發(fā)行機制,試圖讓比特幣不斷升值,結果卻適得其反。

最后,以太坊、EOS注重貨幣應用場景,但忽略了價格穩(wěn)定的重要性。

以太坊的智能合約推動了Dapp的發(fā)展,也為以太坊這一貨幣找到了一個很好的應用場景。很多人購買以太坊投資項目,項目方也樂于收取以太坊。但是,當以太坊價格大幅度下跌時,這一美好的應用場景就崩潰了。

2018年下半年每當比特幣下跌時,以太坊跌得更加兇狠,尤其是比特幣跌破6000美元關鍵支撐時,以太坊大幅度殺跌。原因就是大量項目方拋售以太坊發(fā)生集體踩踏,他們拋棄以太坊換回美元以穩(wěn)定財富值。

如何才能維持貨幣價格穩(wěn)定?何種貨幣合約才可信?

從人類貨幣史來看,大致有幾種解決辦法:

在商品和金屬貨幣時代,最樸素、最原始、最常用的辦法就是選用靠譜的商品或金屬。比如島民偏好石幣,漁民偏好貝殼,游牧民族偏好羊皮,古代中國使用銅錢。

在金本位時代,以黃金作為基礎發(fā)行,以穩(wěn)定貨幣價格。

1844年的《皮爾條例》規(guī)定:

“英格蘭發(fā)行部可以用持有的1400萬英鎊證券以及貴金屬作為發(fā)行準備,發(fā)行等額銀行券。其中用證券做準備的發(fā)行最高限額為1400萬英鎊。超過此限額要用金銀做準備,其中白銀做準備的發(fā)行不得超過25%。

任何人都可以按3英鎊17先令9便士兌換1盎司黃金的比價向發(fā)行部兌換黃金。”【2】

到了信用貨幣時代,貨幣不能與黃金剛性兌付,貨幣價格的穩(wěn)定依托于制度安排,即對貨幣總量的控制機制,以及公開市場、利息等調(diào)節(jié)手段。

信用本位替代金本位,實際上是回歸了貨幣的本質(zhì)——一種純合約本位貨幣,不需要商品、黃金兜底,僅依靠制度安排。

具體做法是,央行以證券、債券、外匯作為儲備資產(chǎn)發(fā)行貨幣;當貨幣價格下跌或上漲時,通過買賣證券、國債、外匯儲備等資產(chǎn)來回收、釋放本幣,以維持本幣價格穩(wěn)定。

但是,比特幣、以太坊、EOS都沒有這種發(fā)行機制,當價格下跌時,發(fā)行方?jīng)]有任何資產(chǎn)如外匯、證券能夠回收這些貨幣以維持價格穩(wěn)定。

貨幣發(fā)行面臨一個問題:誰能夠獲得貨幣。比如,在金本位貨幣時代,持有黃金的人可以換得貨幣。在信用貨幣時代,持有土地、房地產(chǎn)、國債的人容易在銀行獲得貸款。

貨幣發(fā)給不同的人,對經(jīng)濟的作用也是不同的,同時財富分配結果也是不同的。越接近貨幣發(fā)行權的人越容易獲得財富。在信用貨幣時代,貨幣超發(fā)其實有利于持有房地產(chǎn)、股票、國債的富人。這就是坎蒂隆效應。

中本聰認為這是不公平的,貨幣發(fā)行應該是公平的。怎么才能做到公平呢?

中本聰想了一個辦法,那就是平等競爭、多勞多得。

所以,比特幣的發(fā)行機制叫工作量證明(Proof Of Work,簡稱POW)的共識算法。所謂“共識算法”就是協(xié)議里具體的權力、義務及規(guī)則。工作量證明則是按照哈希運算效率來競爭記賬權。

具體做法是,中本聰出一道數(shù)學題,解哈希函數(shù),即“在自己的區(qū)塊中找到一個具有足夠難度的工作量證明”。當然這個工作由計算機來完成,算力越強的計算機,競爭勝出的機會越大。這樣算力超強的專業(yè)礦機就誕生出來了。

勝出者可以獲得這個區(qū)塊的記賬權。當全網(wǎng)廣播和其它節(jié)點確認后,你就可以將這些轉(zhuǎn)賬記錄在區(qū)塊之中,然后“跟隨該區(qū)塊的末尾,制造新的區(qū)塊以延長該鏈條”。這個過程就叫“記賬”,這個鏈條就是區(qū)塊鏈。這就是一個分布式的賬本。

這個記賬過程是公開的、平等的、不可逆的,被認為是更加可信的。這就是區(qū)塊鏈的價值。

但是,如果沒有好處,誰愿意干記賬工作?

每贏得一個區(qū)塊記賬權,都有若干個比特幣獎勵。

所以,你的權力和義務是記賬,你的收益則是比特幣獎勵。挖礦實際上是為了爭奪記賬權,比特幣(作為貨幣)實際上是為了驅(qū)動比特幣區(qū)塊鏈網(wǎng)絡而設計的獎勵機制。

挖礦和記賬的整個過程,其實也是比特幣基礎貨幣發(fā)行的過程。這個過程看起來比較公平,但是它忽略了最重要的一點,那就是沒有資產(chǎn)儲備。

本質(zhì)上來說,比特幣是勞動本位或叫電力本位,但是勞動和電力被消耗了,但比特幣網(wǎng)絡卻沒有增加任何如證券、債券、黃金之類的資產(chǎn)。沒有資產(chǎn)的結果不是比特幣不值錢,而是無法通過買賣資產(chǎn)來維持比特幣的價格。

這導致比特幣完全違背了貨幣合約,比特幣價格波動劇烈,失去了貨幣價值。

所以,比特幣、以太坊、EOS以及大部分數(shù)字貨幣,都失去了貨幣的價值,都違背了貨幣的合約。

不過,F(xiàn)acebook的穩(wěn)定幣Libra,規(guī)避比特幣發(fā)幣機制上的弊端,采用了EOS超級信用節(jié)點的優(yōu)勢,結合了現(xiàn)代貨幣制度——以一籃子貨幣為儲備資產(chǎn),是一個相對完善的數(shù)字貨幣合約。

Libra最初由美元、英鎊、歐元和日元這4種法幣(可能還包括新加坡元)計價的一籃子低波動性資產(chǎn)作為抵押物。Libra可以通過買賣美元、美債等方式維持其價格穩(wěn)定。這樣Libra有條件履行其貨幣合約,成為真正意義上的“貨幣”。

所以,只要解決價格波動的問題,未來私人貨幣存在是極有可能的。

不過,F(xiàn)acebook的野心不僅僅是一個跨國界的私人貨幣。Libra白皮書開篇便霸氣側漏:“Libra的使命是建立一套簡單的、無國界的貨幣和為數(shù)十億人服務的金融基礎設施。”

Libra的目標應該有三個:

一是一種穩(wěn)定的無國界的加密貨幣;

二是一個全球化的分布式銀行系統(tǒng);

三是一個以Libra為核心的全球數(shù)字金融體系。

所以,Libra、比特幣(即使沒能成為真正意義上的貨幣)第二大價值,便是建立了無國界的分布式的全球銀行系統(tǒng)。這實際上在挑戰(zhàn)傳統(tǒng)法幣及金融體系的權威。

不過,Libra能否真正挑戰(zhàn)美元及國際金融體系的權威?

從技術上來看,分布式算法都存在效率問題。以太坊與比特幣一樣都面臨擁擠的問題,之前一個稍微火爆的游戲就可以堵死以太坊。以太坊試圖用分片技術(分組記賬)來改進,但這項技術估計還要兩年才能成熟應用。這是當前區(qū)塊鏈技術的弊端。

EOS選擇超級節(jié)點來解決以太坊的擁堵問題。為了維持超級節(jié)點,EOS制定了社區(qū)“憲法”,“憲法”實際上就是貨幣合約。

Facebook的Libra也采用類似于EOS的辦法解決效率問題。Visa、PayPal、Uber將成為Libra穩(wěn)定幣的信用節(jié)點,他們會成為整個區(qū)塊鏈網(wǎng)絡的記賬者和驅(qū)動者。

有人認為,超級節(jié)點并非真正的去中心,違背了分布式精神,屬于超級玩家的豪門游戲。換言之,這些豪門信用節(jié)點的信用程度,是否高于央行?貨幣當局無法遵守法定貨幣的合約,憑什么相信Facebook完全履約?

目前區(qū)塊鏈技術可以做到不可逆、更公開透明,但無法確保Libra價格穩(wěn)定。更何況Libra采用的超級信用節(jié)點以及許可型區(qū)塊鏈,并不是徹底的去中心化。Facebook在技術路徑更加實用和成熟,但數(shù)字貨幣信仰者對其可信度提出質(zhì)疑。

從理論上來看,Libra本質(zhì)上是美元本位,受制于美元價格的波動。港元是美元本位,以美元為資產(chǎn)儲備發(fā)行。Libra與港元類似,錨定美元,當然還包括其它國家的貨幣。

但是,Libra的命運是港元還是俄羅斯盧布、阿根廷比索,完全取決于Facebook成立的國際管理組織Libra協(xié)會(暫且定義為Libra的央行)是否具有足夠的外匯儲備。

如果美元波動大,Libra為了維持價格穩(wěn)定,低買高賣,未必能夠維持其價格穩(wěn)定。Libra的外匯儲備來自哪里?

Libra協(xié)會本身不能成為盈利機構,與央行職能相沖突。所以,主要外匯來自Visa等信用節(jié)點的入會費,以及Facebook的援助。但是,這應該遠遠不夠。

新興國家,即使具有一定的創(chuàng)匯能力,多數(shù)都難以完全維持本幣穩(wěn)定。Libra的主要壓力是,美元波動時如何保持價格穩(wěn)定。

Libra錨定一籃子貨幣能否分散風險?所謂一籃子貨幣,依然是美元為大,因為其它貨幣更不靠譜。所以,Libra沒有任何挑戰(zhàn)美元的余地,其定價權被美元掌控。

不過,作為一種超主權貨幣、一種全球化的分布式銀行系統(tǒng),Libra依然是一個重要的嘗試。

何為央行數(shù)字貨幣?

不少國家的央行都對數(shù)字貨幣的興起頗為濃厚,市場一直在猜測中國央行是否會推出數(shù)字貨幣。

首先,要解釋一個疑點,很多人認為現(xiàn)在的電子貨幣不就是數(shù)字貨幣嗎?其實不是,現(xiàn)在的電子貨幣是貨幣數(shù)字化,而不是數(shù)字貨幣。

貨幣數(shù)字化和數(shù)字貨幣在債權性質(zhì)上存有根本區(qū)別:貨幣數(shù)字化是M2,屬于商業(yè)銀行的負債;數(shù)字貨幣是MO,屬于央行的負債。

為什么央行對數(shù)字貨幣感興趣?

主要有對內(nèi)和對外兩大的原因。

對內(nèi)是重奪貨幣市場的控制權。

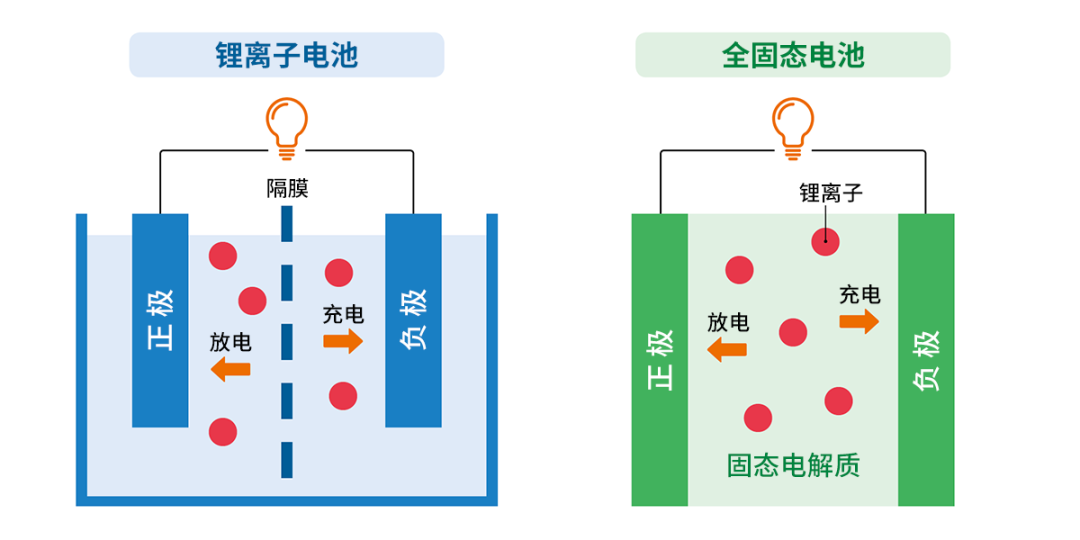

如果推出數(shù)字貨幣,這意味著貨幣債權性質(zhì)發(fā)生改變。這種債權性質(zhì)的改變,對貨幣市場結構和貨幣控制力的影響非常大。技術是推動這一切改變的根本動力,貨幣數(shù)字化的底層技術是計算機及互聯(lián)網(wǎng),而數(shù)字貨幣則是區(qū)塊鏈。

在計算機時代,商業(yè)銀行攜M2掌控貨幣創(chuàng)造力。

貨幣數(shù)字化是1970年之后信息技術革命帶來的改變。在此之前,銀行沒有計算機系統(tǒng)、網(wǎng)絡系統(tǒng),ATM機24小時銀行沒有出現(xiàn),銀行依靠人工做清結算,用戶存儲、支取、轉(zhuǎn)賬匯款都不方便,很多人、企業(yè)都存有大量現(xiàn)金以備不時之需。當時的貨幣市場上,M0和M1的占比要比現(xiàn)在更大,M2則小得多。

但是,計算機和互聯(lián)網(wǎng)出現(xiàn)之后,銀行的清結算系統(tǒng)給貨幣結構帶來根本性改變。銀行可以實現(xiàn)快速存儲、借貸、支取和轉(zhuǎn)賬匯款,用戶將大量現(xiàn)金存入銀行,這樣市場上現(xiàn)金大量減少,而存款大量增加。

這一變化導致三個結果:

一是債權性質(zhì)發(fā)生了根本改變。用戶持有的現(xiàn)金,是央行的債務,屬于MO范疇,如果存入商業(yè)銀行則是銀行的債務,屬于M2范疇。

二是大大增加了商業(yè)銀行的貨幣創(chuàng)造能力,M2占比和貨幣乘數(shù)增大,銀行的債務和資產(chǎn)都大幅度增加。

一方面商業(yè)銀行吸收了更多的存款(債務),從盈利角度考慮同樣放出更多的貸款(資產(chǎn));另一方面由于計算機的出現(xiàn),銀行可以更加精準的控制風險,擴張資產(chǎn)負債表,不斷吸收更多存款,釋放更多貸款。

三是商業(yè)銀行的控制力增大,央行控制力減弱,市場杠桿率大幅度增加,債務大規(guī)模擴張。

還有一個顯著的變化在投資銀行領域。1971年,美元與黃金脫鉤,世界主要國家開始實行浮動匯率。在浮動匯率之下,匯率、利率波動較大,出現(xiàn)了投機套利空間。套利空間誘發(fā)了各種金融創(chuàng)新,包括期權、期貨、信托、各種基金及衍生品,投資銀行借此興起。

由于互聯(lián)網(wǎng)和計算機的出現(xiàn),大大增強了投資銀行的風控能力,同時也鼓勵他們快速擴張。高回報促使更多資金從商業(yè)銀行流向投資銀行,商業(yè)銀行迫于盈利壓力借助“影子銀行”將錢轉(zhuǎn)投到投資銀行領域。

可見,在計算機出現(xiàn)和執(zhí)行浮動匯率之后,央行對貨幣的控制力被商業(yè)銀行和投資銀行削弱。雖然當時美國對銀行實行分業(yè)管理,監(jiān)管商業(yè)銀行資產(chǎn)負債表擴張,但是商業(yè)銀行通過擴張表外業(yè)務來規(guī)避美聯(lián)儲監(jiān)管。這段歷史似曾相識,近幾年在中國上演了這一幕。

在區(qū)塊鏈時代,央行試圖借數(shù)字貨幣M0重新奪回控制權。

去年中國央行去杠桿去得有點疲憊,與財政部“互掐”起來。這里面反映的問題很多,央行在去杠桿方面確實比較被動,商業(yè)銀行在地方政府、地方融資平臺、國有企業(yè)面前出現(xiàn)資產(chǎn)錯配、表外業(yè)務激增、杠桿率提升。這樣大大削弱了央行的貨幣控制能力和貨幣工具調(diào)控效果。

數(shù)字貨幣的出現(xiàn),或許改變貨幣市場結構,增強央行的貨幣控制力。數(shù)字貨幣時代雖然基本上消滅了現(xiàn)金,但是MO卻回來了,數(shù)字貨幣與現(xiàn)金一樣都是MO,屬于央行的負債。

根據(jù)中國人民銀行姚前博士公開的信息,央行數(shù)字貨幣擬采用“雙層架構”,即銀行賬戶加數(shù)字貨幣錢包賬戶。數(shù)字貨幣錢包賬戶實際上是映射到商業(yè)銀行系統(tǒng)的個人“錢包”,屬于M0范疇。銀行賬戶系統(tǒng)里的資金屬于M2范疇。

我們可以推測,如果央行按照雙層價格設計發(fā)行數(shù)字貨幣會給貨幣市場帶來什么影響?

首先,“私人錢包”里的數(shù)字貨幣像現(xiàn)金一樣重新回到MO的范疇。用戶掌握了自己的密鑰,將現(xiàn)金存放在私人錢包里面,不用擔心商業(yè)銀行會拿走這筆錢。

其次,數(shù)字貨幣如果采用區(qū)塊鏈技術,將促進商業(yè)銀行“脫媒”,商業(yè)銀行的資金可能會再次外流,更多地流向投資銀行和其它新派生的金融機構。這樣,商業(yè)銀行的貨幣創(chuàng)造能力被壓縮,M2占比可能會降低。

第三,中央銀行對貨幣的控制能力得到增強。

當前,央行發(fā)行的貨幣在社會中自由流通。最后怎么回籠呢?一個是商業(yè)銀行派生貨幣的回籠,一個是央行基礎貨幣的回籠。前者央行可以通過存款準備金、利率及其他政策去控制,后者是由稅收體系和公開市場操作來完成的。

但是,發(fā)行數(shù)字貨幣之后,央行控制的基礎貨幣占比提升,M2可能下降,提高了央行的調(diào)控籌碼。數(shù)字貨幣和現(xiàn)金一樣屬于MO,央行容易控制和回收嗎?

騰訊云區(qū)塊鏈首席架構師敖萌認為,可編程貨幣可以大大加強央行對數(shù)字貨幣的控制權。敖萌博士認為:“通過編程,央行可以控制貨幣的整個生命周期——創(chuàng)造、流通、回籠。”

怎么理解?對于計算機,它的內(nèi)部是有一定的自我控制的功能。以早期面向?qū)ο笳Z言為例,要求至少有兩個函數(shù),一個是構造函數(shù),一個是析構函數(shù)。你既要解決它的創(chuàng)造問題,也要解決它的消亡問題。

如果我們未來上升到可編程的數(shù)字貨幣,央行的控制權就大了很多。甚至在流通環(huán)節(jié)也可以增加控制。這也是為什么各國央行都對區(qū)塊鏈技術抱有非常大的興趣。

如果央行數(shù)字貨幣能夠提高央行對貨幣的控制力,那么因計算機興起和數(shù)字貨幣化帶來的商業(yè)銀行資產(chǎn)負債表和表外業(yè)務過度擴展、杠桿率、債務率過高等問題,或許可以得到緩解。央行擁有更強的貨幣控制力,如果對貨幣市場管控科學得當,應該能更好地預防、緩解金融危機。

技術推動變革,計算機技術的出現(xiàn),導致大量現(xiàn)金進入商業(yè)銀行系統(tǒng),貨幣債權發(fā)生轉(zhuǎn)移,貨幣市場結構發(fā)生改變。央行的負債M0縮減,對貨幣市場的控制力減弱,商業(yè)銀行通過貨幣乘數(shù)創(chuàng)造大量M2,資產(chǎn)負債表大規(guī)模擴展,同時引發(fā)誘發(fā)通貨膨脹、高負債等問題。

而區(qū)塊鏈技術的出現(xiàn),同樣引發(fā)貨幣債權、貨幣市場結構和貨幣控制權的改變。央行可發(fā)行數(shù)字貨幣,或促使貨幣從現(xiàn)金和銀行系統(tǒng)進入數(shù)字貨幣錢包賬戶,央行可能重新奪回貨幣控制權,商業(yè)銀行在M2的創(chuàng)造能力則被削弱。

增強貨幣控制力,應該是央行研究及發(fā)行法定數(shù)字貨幣的主要動力。

不過,央行數(shù)字貨幣不可能是一個分布式的賬本。它更像是在現(xiàn)有的銀行系統(tǒng)中加入了一個中心化的錢包系統(tǒng),可以簡單理解為央行系統(tǒng)下開設了一個可以不需要跨行、點對點轉(zhuǎn)賬的無息賬戶,以存放電子現(xiàn)金。

更深層次的是,數(shù)字貨幣幫助貨幣當局央行在“坎蒂隆效應”上做文章,最大限度地把控基礎貨幣的流通,以更好地發(fā)揮貨幣調(diào)解作用。

對外則是突破美元單一儲備貨幣,探索超主權的國際儲備貨幣。

二戰(zhàn)即將結束時,在布雷頓森林會議上,作為英國代表,凱恩斯為維持和延續(xù)英鎊的國際地位,削弱美元的影響力,就提出了“凱恩斯方案”。凱恩斯方案提出了一個基于一籃子商品為基礎的國際貨幣(Bancor)。

1969年,美元危機爆發(fā),國際貨幣基金組織提出創(chuàng)設一種補充性的國際儲備資產(chǎn),作為對美國以外美元供給的補充。這就是特別提款權(SDR)的由來。特別提款權的價值,目前由美元、歐元、人民幣、日元和英鎊組成的一籃子儲備貨幣決定。

但是,特別提款權有特定的使用范圍,成員國政府(非私人)才可以使用,主要用于償還國際貨幣基金組織債務、彌補會員國政府之間國際收支逆差。

白皮書來看,Libra類似于國際貨幣基金組織發(fā)行的特別提款權。

Libra對美元的威脅自然不大,但是若多個國家聯(lián)合采用Libra的模式,成立了一個超主權貨幣呢?

曾經(jīng),中國前央行行長在二十國集團會議上撰文,建議拓寬國際貨幣基金組織特別提款權用途,以創(chuàng)建一種超主權的國際儲備貨幣。

大致的方向可能是,多個國家作為超級信用節(jié)點,聯(lián)合組成一個超主權貨幣,以多國貨幣、債券或大宗商品為錨。雖然距離這一方向還很遙遠,但是區(qū)塊鏈及數(shù)字貨幣技術可以推進這一想法。

當今世界,貨幣國家化與經(jīng)濟全球化之間的矛盾越來越深,探索與經(jīng)濟全球化相匹配的超主權貨幣,以降低全球化的交易費用,亦是大趨勢。

責任編輯:ct

電子發(fā)燒友App

電子發(fā)燒友App

評論