兩周前,區塊鏈成為熱詞。上周,區塊鏈概念股再度被資金爆炒,在上周一催生近期罕見的“百股漲停”之后,周二開始相關概念股出現分化,當天尾盤甚至出現了“炸板潮”,許多存在蹭熱點嫌疑的跟風品種紛紛走下神壇。

2008年后,比特幣的誕生標志著區塊鏈的首個應用正式誕生,經歷了此后幾年幣圈、ICO(首次代幣發行)的泥沙俱下、鏈圈的漫長的技術蟄伏期,但不可否認,近年來各類區塊鏈的實踐應用也逐步浮現。同時,Libra的出現也加速了全球對于央行數字貨幣(CBDC)的討論和研發步伐。

盡管如此,區塊鏈技術仍然在發展初期,實踐應用也停留在試水階段。就金融等領域而言,區塊鏈究竟意味著什么?今后實踐應用的前景何在?在Libra的倒逼下,全球央行數字貨幣又將如何發展?

如何簡單理解區塊鏈?

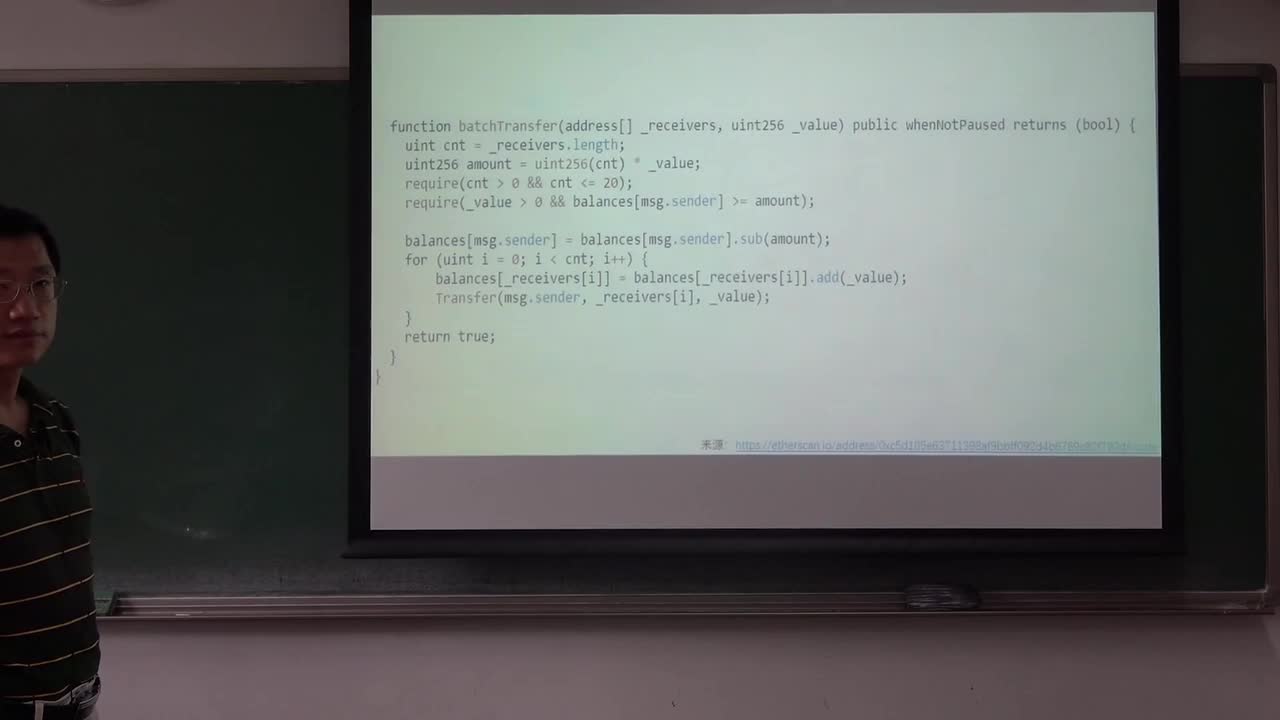

區塊鏈本質上是一個去中心化的分布式賬本數據庫,其本身是一串使用密碼學相關聯所產生的數據塊,每一個數據塊中包含了多次交易有效確認的信息。

如果要形象地來理解區塊鏈,那么支付寶的案例較為合適,其也被多次用于解釋何為中心化和去中心化。例如,若要用支付寶買一部手機,交易流程是:將錢打給支付寶-支付寶收款后通知賣家發貨-賣家發貨-你確認收貨-支付寶把錢打給賣家。在這個過程中,雖然你是在和賣家交易,但是這筆交易還牽扯到了第三方,即支付寶。因此,如果支付寶系統出了問題便會造成這筆交易的失敗。

而去中心化的處理方式則是,你只需要和賣家交換錢和手機,然后雙方都聲稱完成了這筆交易,流程就完成了。但是,在去中心化以后,整個系統中沒有了權威的中心化代理,信息的可信度和準確性便會面臨問題。這時,基于區塊鏈技術,形象地來說,就是賬本在每個人的電腦上,即我聲明把100塊錢給賣家了,而且這個聲明是所有用戶都接收到的,這個支付操作不需要第三方參與。整個網絡里的所有用戶都知道我給了他100塊錢,這樣所有人的電子賬本上都給我減去了這100塊錢,給賣家加了100塊錢。去中心化、加密化是區塊鏈的重要標志,因此原則上來說,區塊鏈技術可以從技術上保證安全。

盡管理想中的區塊鏈很美好,但區塊鏈技術要與實體商業對接,在技術和規則上還需要進一步開拓,區塊鏈解決的所謂“不信任”問題其對象也只局限于區塊鏈上的數據。因此如果區塊鏈要與實體業務對接,還需要進一步推動實體與數據之間跨域的“游戲規則”的建立,這也是為何目前的實踐應用也僅限于試水階段。

供應鏈金融領域的應用

不可否認,相比起前兩年的炒作,2018年是分水嶺,在2019年我們看到更多的應用場景,如何應用區塊鏈技術去解決某個行業或領域的問題。比如說食品溯源、司法的存證、音樂的版權等,也包括供應鏈金融的數據真實性來滿足金融產品的應用問題。

目前,在汽車整車物流供應鏈領域,區塊鏈的優越性逐步凸顯,且已經出現了一些落地應用。

該行業的痛點在于,汽車整車物流的承運商很多是個體戶,貨車的過路費、油費、保養費、司機工資等,綜合起來是筆不小的開支。而運費往往有較長的賬期,資金周轉很容易出現問題,導致業務難以持續拓展。此前,銀行很難觸達這些承運商,一是因為貸款額度太小(幾萬到幾十萬元);二是很難對這些貸款申請進行專程調查,承運商同樣很難向銀行提供應收賬款憑證,提交貸款所需的審計報告等。

為了解決這個問題,以“運鏈盟—汽車供應鏈物流服務平臺”為例,通過將整車物流業務相關方上鏈管理,汽車主機廠商和物流總包商可在線發布訂單和運單,各級承運商可將作業交接憑證、結算憑證、發票等業務數據記錄在線,并實現上下游企業在線對賬。金融機構則可以根據鏈上記錄的業務數據,為承運商提供融資服務。

簡單來說,這是為承運商增信,使得銀行敢于為承運商提供金融服務。對于承運商而言,銀行貸款利率由此從15%~18%降至7%左右,顯然是很大的優惠;對于銀行來說,貸款給信用等級優質的汽車制造商,僅能收取優惠利率(約5%以下),現在這些企業替承運商做擔保,證明每個月的確會支付承運商一定數量的運費(應收賬款),銀行更敢于貸款給承運商,相較而言等于多賺了利差。就整體效應來說,這種模式其實降低了實體經濟融資成本。因為承運商如果無法獲得銀行貸款,很可能就要去舉借民間高利貸。目前,類似上述的區塊鏈場景應用已經越來越多。

海外探索用區塊鏈加速銀行間交易結算

區塊鏈的另一大理想場景則是銀行間的交易結算,摩根大通此前在這一領域已經進行探索。

摩根大通銀行間信息網絡(IIN)自2017年啟動試點、2018年推出以來快速擴大,截至今年9月,已有包括德銀在內的超過400家銀行加入,其中超過65家銀行已正式上線。

IIN旨在利用區塊鏈等新興技術,為復雜的跨境支付行業提供更好的服務,讓款項可以更快速、更便捷地到達收款人賬戶,參與的銀行也成為應用開發生態系統的一部分,可以各自開發符合自身需求的解決方案。

具體而言,如果用分布式賬本,共享賬本則能實現一秒對賬了,省去了很多中后臺人力,也節省了資金在途時間。在途的資金無法生利息,早一點到賬也能早一點釋放資本金。

跨境匯款也是適用于聯盟鏈的場景。其好處首先是時間短,因為不同于傳統支付體系,區塊鏈上的交易和清算是實時的。其次,也能夠降低匯款成本。

不過,就區塊鏈交易所而言,目前仍停留在研究階段,其實際性有待考證。此外,此前有報道稱,全球多家證券交易所也在研究將區塊鏈技術運用到證券交易全流程,以提高證券交易、清算和結算速度。

問題在于,傳統交易所的技術力量強大,上述消息表明,全球交易所更多在研究分布式賬本這項技術對清算、結算的潛在影響,短期內可能仍然只停留在實驗階段。傳統交易所只負責交易撮合和確認,此后股票的結算是在結算公司,資金的交收則是銀行的事情。“三權分立”的模式,是經歷風雨后形成的。在效率方面,上交所每秒20多萬筆的成交,而且完全可以承受T+0,若用區塊鏈則是“三步合一”,不僅效率不高而且可能帶來未知的風險。

Libra前途未卜、DC/EP無需基于區塊鏈

在說央行數字貨幣前,不得不提的就是Libra。今年6月,Facebook(臉書)的Libra項目白皮書一經發布,便轟動世界,Libra將打造的是去中心化區塊鏈、低波動性加密貨幣和智能合約的綜合平臺,被譽為是區塊鏈界的一次顛覆性實驗。

但7月時,美國監管保守派就已經來勢洶洶。美國國會在7月16日和17日舉行了兩次聽證會,對Libra表示質疑。主要問題集中在三個方面:一是隱私,二是如何保證做到反洗錢,三是關于國家安全或者說如何防止沖擊金融系統。“Libra之父”馬庫斯盡管極盡全力解答疑問,但并沒有消除這些質疑。

與大多數加密貨幣不同,Libra是穩定幣(Stablecoin)的一種,其完全由真實資產儲備提供支持。每個新創建的Libra加密貨幣,都有相對應價值的一籃子貨幣和短期政府債券等,以此建立人們對其內在價值的信任。然而問題也在于,Libra究竟要如何管理資產價格的波動?如何真正保證資金管理的安全?其受眾又能否接受?其一旦推出,大有沖擊全球貨幣體系之勢,監管的圍追堵截可想而知。

再說到中國央行目前在醞釀的央行數字貨幣DC/EP(Digital Currency/Electronic Payment),其沒有像Libra那樣用到真正的區塊鏈,根據萬向區塊鏈鄒傳偉的研究,DC/EP可能使用基于UTXO(Unspent Transaction Output,未花費的交易支出)模式的中心化賬本,但仍屬于Token范式。這個中心化賬本體現為中央銀行維護的數字貨幣發行登記系統,不需要跑共識算法,不會受制于區塊鏈的性能瓶頸。區塊鏈可能用于數字貨幣的確權登記,居于輔助地位。

之所以不需要去中心化,是因為系統由中央銀行維護,中央銀行的信用顯著高于商業銀行和其他私營機構,沒必要在DC/EP中引入區塊鏈代表的分布式信任機制,所以DC/EP使用中心化賬本是有道理的。當然,也可以把基于UTXO模式的中心化賬本視為一種“退化”的區塊鏈(或只有一個節點的區塊鏈)。

用戶需要使用DC/EP錢包,錢包的核心是一對公鑰和私鑰。公鑰也是地址,地址里面存放人民幣的數字憑證。這個數字憑證基于100%人民幣準備金發行。用戶可以看到其他用戶的地址,但不一定知道地址所有者的身份。中央銀行通過管理的數字貨幣登記中心,知道地址與用戶身份之間的對應關系,但不一定是強實名制。

就DC/EP交易而言,用戶通過錢包私鑰,可以發起地址間轉賬交易。DC/EP轉賬交易不是像公鏈內Token交易那樣,先廣播到點對點網絡中,再由礦工打包進區塊并運行共識算法,而是由中央銀行直接記錄在中心化賬本中。

盡管DC/EP尚在醞釀階段,但各界也認為,其將對“斷直連”后第三方支付(支付寶、微信)產生一定沖擊。但是,如果DC/EP錢包所依托的公私鑰應用在普及程度、用戶體驗和私鑰安全管理等方面沒有顯著提升,將會出現專門的數字貨幣托管和支付機構,這是私營機構參與DC/EP的主要機會,而場景的發掘也至關重要。

責任編輯:ct

電子發燒友App

電子發燒友App

評論