銀行做區塊鏈,不邁步是錯,邁步邁步怕出錯,但做出邁步的姿勢,適時小步快跑,不失為一種順應潮流的選擇。

銀行一季度報告已出爐,業績普遍回暖,然而銀行人的內心卻不平和。首次直面互聯網金融沖擊的記憶猶新,嚴監管肅清市場,樂觀經濟預期帶來的業績回暖,并不足以平復銀行人內心的焦慮。

金融科技創新一直在進行,然而,對A、B、C、D、M、I等新技術的應用,似乎并不如預期樂觀。

尤其是在區塊鏈領域,一項曾被稱為“銀行顛覆者”的技術。縱觀現有銀行區塊鏈應用,真正商用的絕無僅有,大多數還處于概念階段,或夭折于PoC。落地模式尚不明朗,探索較為謹慎,與區塊鏈技術只是“試探性擁抱”。

長遠來看,改革勢在必行,探索新技術毋庸置疑。區塊鏈技術具備變革銀行業商業模式的潛力,還需加大投入,沖破固有模式,才能有新的突破。

焦慮的銀行:前有互金強敵,后有同行追兵

2013年6月13日,余額寶上線。半年多后,天弘基金在其官方微博中披露,余額寶規模突破2500億元,用戶數超過4900萬戶。而一家城商行要達成這樣的規模,需要20年時間。余額寶迅速發展,市場份額越來越大,直接導致銀行業的核心存款驟減。

平地驚雷,激起了銀行人的危機感。余額寶上線1個月后,建設銀行研究部曾發布過一篇分析報告,稱余額寶給銀行業帶來的啟示有三:一是跟進同類型產品;二是要以客戶為中心;三是信息技術很重要,后兩者成為近年來銀行業轉型的主要方向。

放眼全球,國內銀行業一直都是個特殊的存在。與國外商業化成熟的銀行業不同,國內銀行業起步晚,監管嚴、行政管制、所有制等特殊國情,市場化一直處于較低水平。

上世紀80年代,建、農、中、工四大銀行相繼設立。此后,經歷了政策性業務剝離,并逐步走向商業化道路。2003年至2010年期間,國有商業銀行相繼進行資產剝離,完成股份制改革并上市。股改后,中國銀行業在全世界銀行業十強中占據四席。

在不到30年的快速發展中,國有銀行先后搭上了制度、資金、市場紅利的快車,發展迅速,國際地位穩步提升。另一面,相較于市場化程度更高的實體,銀行卻在經營、管理、技術上滯后了。一味享受各類紅利,卻疏忽了其他方面的協同發展。伴隨著紅利期過后,就有些應接不暇。

以信息技術為例,據某國有銀行離職員工向鋅鏈接透露,2016年,她作為應屆畢業生進入銀行,彼時該銀行計算機操作系統仍是WindowsXP,其內部評測系統也是不易操作性,體驗較差,而每次升級也只是針對部分功能進行簡單升級。

客戶服務方面,門庭若市的服務窗口, 根本無需追求服務質量。客戶本身,選擇有限,銀行一直處于較高地位。

行業陷入紅利的慣性思維,余額寶的突然出場才會如此振聾發聵。彼時,銀行人才意識到以客戶為中心,開始維護老客戶,搶占新客戶,開始注重客戶服務,完善信息技術,提升管理效率。

同時期,招商、中信等全國性股份制銀行相繼成立并發展壯大。相較國有銀行,他們更具備憂患意識。早在1995年,招商銀行便提出零售轉型,奠定了它在國內銀行業零售之王的地位。

前幾年,以微眾銀行、網商銀行為首的“民營銀行”也應運而生。但受限于網點限制,業務全流程都只在線上完成。

馬云曾說:“銀行不改變,我就來改變銀行。”他做到了,倒逼傳統銀行不斷進行革新。市場很大,競爭者比比皆是,沒有誰能坐享其成,唯有不斷思辨,才能一路領跑。

銀行區塊鏈落地:試探還是擁抱?

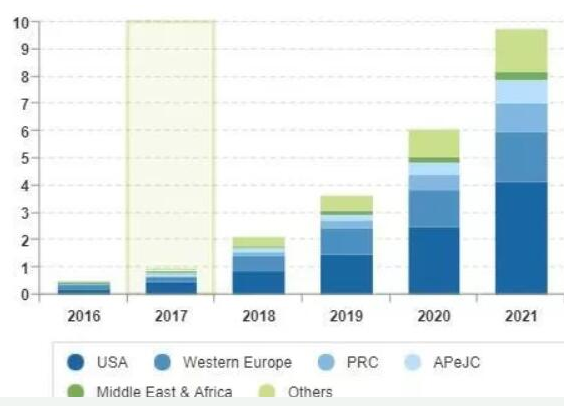

從2015年下半年開始,國內各大銀行陸續進軍區塊鏈。

根據2018年年報公告顯示,在6家國有銀行中,僅郵儲銀行一家年報未提及區塊鏈,不過其早在2016年就上線區塊鏈應用。在上市的9家全國性股份制銀行的年報中中,僅有浦發銀行一家未提及區塊鏈,但其已與上海票據交易所發起區塊鏈票據交易平臺。

在全國性股份制商業銀行中,平安銀行在區塊鏈領域的投入最大。2018年12月29日,中國平安董事長兼CEO馬明哲在元旦致辭中宣布,將平安logo中原本的“保險、銀行、投資”改為“金融、科技”,此舉足以說明平安投身金融科技的決心。

平安將區塊鏈定位為金融科技布局的五大核心技術之一,并自主研發了壹賬鏈FiMAX區塊鏈產品。

在17家民營銀行中,微眾在區塊鏈領域投入最大。2016年,微眾銀行聯合深圳市金融科技協會、深證通等企業,牽頭成立了金融區塊鏈合作聯盟(深圳),并于2017年上線了聯盟鏈平臺FISCO BCOS。

微眾銀行副行長兼首席信息官馬智濤告訴鋅鏈接,截至 2018 年底,成員已涵括銀行、證券、保險、基金、區域股權交易所、科技公司、高等院校等多個領域的 110 余家機構,按成員管理資產管理規模計,金鏈盟已成為國內最大的區塊鏈聯盟組織。

馬智濤表示,區塊鏈是微眾開放銀行理念的重要支撐之一。

趣鏈科技是一家區塊鏈解決方案供應商,服務了多家銀行客戶。據其聯合創始人匡立中回憶,2017年1月,當時他在某知名銀行進行了9輪答辯,從開發人員,到業務部門、數據中心到相關業務方,層層答辯,逐個解釋,一一介紹。那時的行業還處于極早期,他們本身對這個技術也極為謹慎。

隨著技術逐漸改進,銀行對區塊鏈也更為接受。匡立中說,整體而言,銀行布局區塊鏈,是從技術驗證,到邊緣業務試點,再逐漸觸及核心主營業務。

銀行區塊鏈應用以數據共享為主

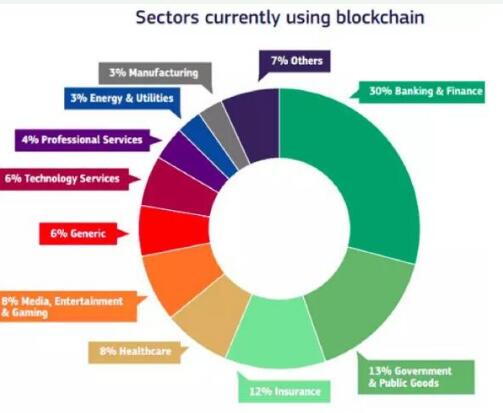

截至目前,在銀行業務層面,區塊鏈應用主要集中于信用證、跨行結算、數字票據、融資、跨境支付、積分等領域。此外,一些非銀行業務,如精準扶貧、防偽溯源等。

以信用證與跨境支付為例。

2017年7月,民生銀行、中信銀行聯合發起基于區塊鏈的國內信用證信息傳輸系統(BCLC),云象區塊鏈作為該系統底層技術提供方。

傳統信用證業務流程較為復雜,各金融機構的信息系統架構、安全標準、網絡控制機制不一致,導致信用證流轉效率低下難校驗,業務流程不透明。

據云象區塊鏈聯合創始人俞之貝介紹,基于區塊鏈構建的信用證傳輸體系,報文傳輸可達秒級,并支持中文,實現信用證鏈上實時寫入,實時讀取,以及實時驗證驗押,從而降低信用證的在途時間,加快資金周轉速度;信用證開立、通知、交單、承兌報文、付款報文等各個環節均上鏈,由區塊鏈保證各參與方信息透明,相關信息實時被相關銀行或企業獲取。

他補充,該BCLC系統上線首日便完成了首筆一億人民幣的國內信用證業務。

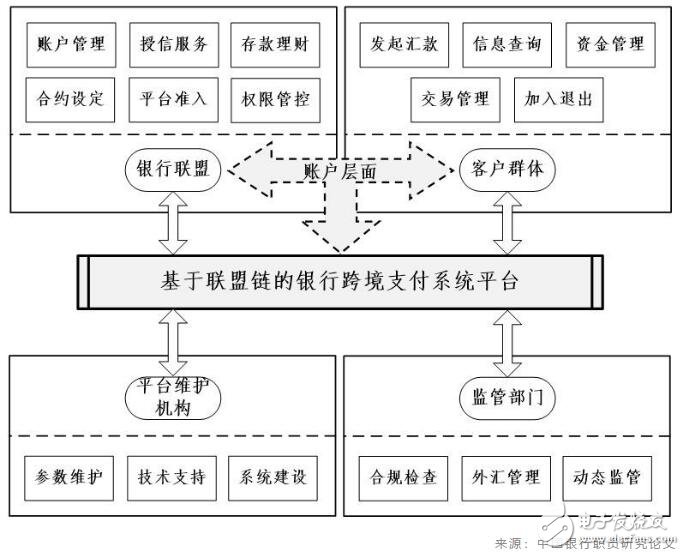

跨境支付領域,2018年8月,中國銀行通過區塊鏈跨境支付系統,完成河北雄安與韓國首爾兩地間客戶的美元國際匯款。據介紹,區塊鏈跨境支付犀利區塊鏈分布式數據存儲、點對點傳輸、共識機制等技術,加密共享交易信息,突破原有國際支付的報文網絡和底層技術,實現基于區塊鏈智能合約的支付邏輯。

在以上的落地場景中,銀行使用的幾乎都是以聯盟鏈為主的無幣區塊鏈,利用的是區塊鏈共享賬本的功能。

經濟學人曾評價:區塊鏈為信任的機器。行業內也普遍認為,區塊鏈的共享賬本、可追溯及不可篡改等特性,可以解決銀行業務與治理中存在的低效、欺詐、交易風險等問題。

不過,2018年11月,中國人民銀行發表的一篇工作論文《區塊鏈能做什么、不能做什么》中提到,區塊鏈內的去信任環境,不能簡單推到區塊鏈外,一旦脫離Token交易等原生場景,區塊鏈要解決現實中的信任問題,往往需要引入區塊鏈外的可信中心機制予以輔助。

金丘科技聯合創始人韓根告訴鋅鏈接,雖然銀行落地了很多信任項目,但實際上,它用的不是“信任互聯”這個屬性,更多是數據共享、效率提升等方面。

技術與商業雙重難關

銀行區塊鏈落地的難點,一方面在于技術,另一方面在于商業模式。

CITA是秘猿科技的高性能區塊鏈內核,是招商銀行的底層平臺之一。CITAHub負責人孔慶陽告訴鋅鏈接,銀行在使用區塊鏈時,技術上最關心的莫過于系統的穩定性。

此外,數據隱私也是銀行區塊鏈落地的難點,隱私已成為金融區塊鏈企業繞不開的話題。技術之外,區塊鏈尚未有成熟的商業落地模式。

趣鏈聯合創始人匡立中認為,首先,一項新技術在初期,本身的穩定性、可靠性都會受到懷疑,需要經過反復論證。其次,區塊鏈技術是底層技術平臺,對用戶而言是難以感知的。現在區塊鏈落地的系統規模相對都比較小,參與方比較少,不能完全體現出區塊鏈的應用優勢。

除了區塊鏈本身的問題,銀行業固有的業務特點也對區塊鏈等新技術落地形成一種挑戰。在與銀行的合作中,俞之貝發現,銀行區塊鏈落地的主要難點,一是在于銀行間業務關系的協同;二是復雜的網絡關系,各家銀行對網絡部署有不同的要求;三是各銀行對項目實施不同的流程管理,文檔等要求。

技術的問題總會得到解決,而且技術具有開源特性,迭代更新速度快。微眾銀行區塊鏈首席架構師張開翔表示,各種艱難的技術問題正在逐步得到解決,或者看到了解決的希望。今后,以FISCO BCOS為例,所謂2.0、3.0甚至x.0版本,實際上不會有明顯界線,問題都是一個一個解決的,技術會穩步前進。

他還認為,區塊鏈不是萬金油,如果不是為了解決痛點去用區塊鏈就是隔靴撓癢,應該聚焦于更適合的場景,比如有多方協作的、有信任痛點、有效率問題、需要通過博弈和合作達成多贏式的商業成功的場景。

銀行在金融體系中扮演的角色決定了它要穩定,互聯網沖擊又促使它必須要創新求變。銀行區塊鏈折射出銀行金融科技探索的縮影:前進一步是激進,原地不動是焦慮。

一位不愿具名的銀行從業者調侃地告訴鋅鏈接,銀行做區塊鏈,不邁步是錯,邁步邁步怕出錯,但做出邁步的姿勢,適時小步快跑,不失為一種順應潮流的選擇。

由此看來,銀行業+區塊鏈,還有更大的潛力有待挖掘。

電子發燒友App

電子發燒友App

評論