據IDC預測,2025年全球數據將有175 ZettaBytes的總量,如此驚人而又龐大的數據量,半導體存儲器將具有極大的市場。半導體存儲器分為易失存儲器和非易失存儲器兩種,具體類型如下:

“凜冬將至”:這兩年的存儲器市場

2017年的存儲器市場可以用火熱來形容,三大存儲器公司(三星、海力士、美光)的財報都非常喜人,SK海力士、美光的營收規模均成長近8成,而三星電子更是奪取了英特爾把持多年的全球半導體營收頭把交椅。整體來說,2017年全球半導體市場規模比2016年成長22.2%,達4197.2億美元,存儲器的短缺是市場蓬勃發展的最主要原因。整整2017年全年,DRAM價格成長高達44%,NAND Flash價格也上漲了17%。

2018開年以后更是延續了這種良好的態勢,數據中心、人工智能和汽車電子等應用的成長,使得整個市場持續增溫。以NAND為代表的閃存市場更是快步前進。各大存儲器廠商亦紛紛開足馬力,據福布斯報道,廠商們都在2017年擴大了64層3D NAND存儲器的出貨量。世界半導體貿易統計協會(WSTS)在2018年初的預測報告中,將2018年全球半導體市場規模(銷售額)自2017年11月預估的4372.65億美元(年增7.0%)修訂至4634.12億美元(年增12.4%)。其中,存儲器的銷售額預估將暴增26.5%至1567.86億美元。

就在一片看好的聲音中,一些令人不安的預兆也出現了。部分存儲器價格在2018年初出現下滑,導致三星電子當期的財報預測低于預期。不過,當時業界仍認為“這種價格變化在預期之內,并且對整體市場發展有益”。

轉折卻在無聲中到來了。DRAMeXchange發布了閃存市場分析報告,稱2018下半年,NAND閃存市場的增長潛力疲軟。報告指出,由于處于傳統的淡季和產能拉升期,所以在2018年上半年,閃存市場已經有連續兩個季度的價格走弱。在這樣的態勢下,一些供應商甚至暫緩了面向更高密度存儲芯片的產能擴張,以避免價格走到崩盤的局面。

但到了2018年下半年,市場并沒有好轉。摩根斯坦利分析師Shawn Kim就指出,內存市況有惡化跡象,DRAM需求逐漸趨疲,庫存、定價壓力與日俱增,而NAND型閃存的供給則確實太多。后來的市場表現果然應驗了這種預測。

來自Gartner的最新研究報告顯示,2019年全球半導體行業收入總計為4183億美元,較2018年同比下降11.9%。而內存市場在2019年占據半導體銷售額的26.7%,該市場在2019年的收入下降了31.5%。

· 其中在內存市場,DRAM收入下滑了37.5%,這是由于從2018年底開始市場供大于求,這種情況在2019年持續了全年。供過于求是由于超大規模市場的需求突然下降造成的,這表明OEM庫存水平過高,導致上半年需要進行修正。2019年下半年DRAM供應商的庫存過剩,推動了價格下降,并導致2019年平均銷售價格(ASP)下降47.4%。

· NAND閃存在2019年的萎靡狀況比整體內存市場溫和一些,這部分收入下降了23.1%,主要歸因于2018年底的庫存水平上升,而2019年上半年的需求疲軟加劇了這種情況。NAND市場在2019年7月開始趨于穩定。

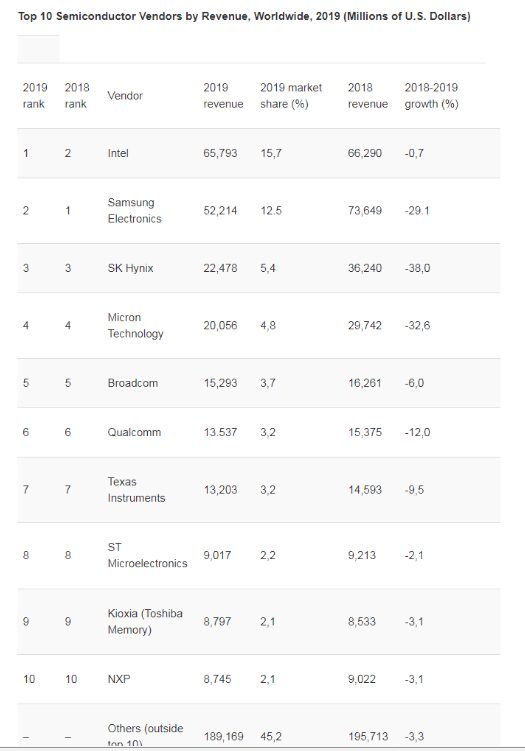

據2019年全球十大半導體公司排名顯示,全球前四大半導體公司均與存儲器有關,十大半導體公司中有五家與存儲器有關。以下為Gartner統計的按收入計算2019年全球半導體供應商Top 10名單:

圖:2019年全球半導體供應商Top 10名單(以收入計算,單位:百萬美元)

按收入計算,三星在2018年和2017年均位于市場首位。但是,內存市場低迷對三星電子造成了負面影響,DRAM和NAND閃存的供過于求和需求下降導致三星的存儲器收入在2019年下降了34%,而這部分收入占據其銷售額的82%,英特爾重新奪回了市場的頭把交椅。

從蓬勃發展到寒冬,造成市場反轉的元兇是什么?從目前的分析來看,智能手機銷量的增長乏力、中美貿易戰的陰影,還有產能的盲目擴張都是重要因素。在新的驅動力沒有充分發展起來之前,市場恐還會在低位繼續運行。

今年存儲器市場或許撥云見日

現在,NOR、mask ROM大廠已將庫存月數急降到歷史低點的4個月以下,而DRAM、NAND大廠也將庫存月數逐步降低到3.7個月,并估計去年四季度的絕對DRAM、NAND庫存應會降到20%的同比增長,這讓最近存儲器的現貨及合約價格逐步持穩小幅反彈,預計2020年下半年及2021年存儲器的現貨及合約價格可能會全面反彈。

目前存儲器合約價格不一定會出現急漲,但整體存儲器供應鏈庫存水位降低至尾聲,隨著需求穩健上揚,5G及服務器應用第二季度成長力增強,預計2020年下半DRAM與NAND可能會出現產能吃緊。

雖然目前短期有新型冠狀病毒疫情籠罩,影響手機存儲器的需求,但總體上估計全球存儲器市場會從去年的供過于求演變到今年下半年及明年年數個點的供不應求。

在2019年存儲器市場價格下跌中,有一半的跌幅都發生在19年的第二季度,而第三季度起市場開始需求回升,根據近期系統廠商的訂單展望,預期價格回升將可達到3成,NAND的回漲速度或將比DRAM價格更快反應。IC Insights預估,在2020年將分別迎來19%與12%的年成長表現,NAND預期將成為2020年33款IC產品類別中,增幅度最高的產品。

原因是固態硬盤(SSD)應用帶來的強勁需求以及5G智能手機的崛起,抵消了低位供應增長的影響。由于工業和汽車市場疲軟,模擬產品市場同比下降了5.4%;但由于智能手機攝像頭的銷售強勁,光電產品市場保持強勁增長。預計今年整體市場狀況將有所改善,在高水平庫存清除后,將推動芯片平均售價上升,尤其是在內存領域,由此將推動半導體市場收入的增加。

存儲器未來的幾個需求驅動力:

1. 預測2020年1.7-2.0億臺、2021年3.5-4.0億臺的5G手機將比4G配備約2倍的DRAM及NAND。同時,2020、2021年服務器市場預計同比增長10%、22%。

2. 云端客戶增長大幅超越企業、政府端服務器客戶。

3. CPU跟DRAM的數據將從6改成8通道。

4. 智慧工場,自駕車,智能物聯網對AI大數據及存儲器需求的爆增。

計算機存儲市場已進入衰退期,加上美國與中國之間的貿易戰山雨欲來,全球經濟的不確定性也持續升高。科技產品主管必須為有限的成長預做準備,才能在半導體產業中脫穎而出。舉例來說,計算機存儲器廠商未來必須針對供過于求和強大的毛利壓力等現象規劃對策,針對節點過渡、新興計算機存儲器技術和最新制造技術的研發投入資金。

非計算機存儲器廠商則必須加強與負擔高價計算機存儲器主要客戶間初期的共同設計。考量到智能手機和平板市場持續飽和,應用程序處理器廠商必須轉向相關的可穿戴設備、物聯網端點和汽車市場尋找商機。

自從1月初的三星供電停電、東芝工廠起火之后,這兩家公司紛紛表態對生產基本沒影響,但是全球存儲芯片的市場依然像是打了雞血,內存及SSD硬盤的現貨價應聲而起,1月份就漲價高達30%。

那這一波內存漲價要持續多久呢?UBS瑞銀分析師Timothy Acuri日前發表報告評估了內存市場的發展趨勢,他認為內存漲價將持續至少7個季度,也就是到明年Q4季度。

如果是這樣,那今年開始的內存牛市就會比2016年開始的大漲價還要強烈,當時是從2016年Q3季度大漲價,一直持續到2018年Q4季度價格才持平,2019年降了4個季度后又恢復漲價了。對于NAND閃存,Timothy Acuri倒是沒這么樂觀,他認為漲價也就持續到今年底,2021年又會重返溫和過剩的情況。

中國存儲器市場的新機遇

存儲芯片是電子系統的糧倉,數據的載體,關乎數據的安全,其市場規模足夠大,約占半導體總體市場的三分之一。

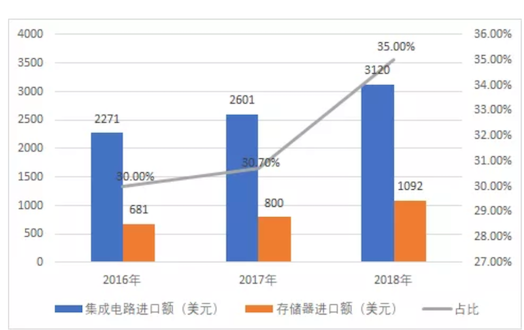

數據顯示,中國存儲器市場巨大,幾乎完全依賴進口,具體數據如下:2016年中國集成電路進口額2271億美元,存儲器進口額681億美元,占比30%;2017年中國集成電路進口額2601億美元,存儲器進口額近800億美元,占比30.7%;2018年中國集成電路進口額3120億美元,存儲器進口額1092億美元,占比35%;2018年中國半導體市場需求額占全球市場4766億美元的大約65%。

反觀全球數據,2018年全球存儲器市場1653億美元,占全球市場4766億美元的約35%,較2017年1287億美元增長26%;2018年全球NAND Flash存儲器市場632億美元,較2017年570億美元增長11%;2018年全球DRAM存儲器市場996億美元,較2017年717億美元增長39%;DRAM和NAND占到存儲器市場整體的98%。據統計,中國市場消耗了全球DRAM產值的48%,消耗了全球NAND Flash產值的35%,年進口總額高達880億美元,對外依賴度超過90%。

之前紫光試圖花230億美元兼并美光等,但并未達成,無奈之下中國只能依靠自己的力量進行突破。對中國廠商來說,中小容量存儲芯片是其中的一個市場機會。據業內預計,中小容量存儲芯片市場規模將保持在120億至200億美元,其中低容量NAND有60億至100億美元,NOR約30億美元,低容量DRAM約70億美元。

隨著物聯網和智能終端的快速發展,將不斷擴大對中小容量存儲芯片的需求,因此中國存儲器業可以從中小容量的存儲芯片開始,再向高容量存儲芯片邁進。

DRAM及3D NAND閃存是中國市場需求量最大類芯片,因此此類核心技術很難買到。存儲器業的特點是,它的設計并不難,如NAND閃存基本上有兩種結構類型,一種是Floating Gate浮柵式結構,美光和英特爾采用這種結構;另一種是Charge Trap電荷捕獲型結構,在3D NAND閃存中成為主流的選擇,包括三星、東芝、SK Hynix在內的閃存廠商普遍選擇了Charge Trap結構。

NAND閃存的市場非常“誘人”,市場巨大,主要產品由固態存儲(44%)、嵌入式存儲(43%)和存儲卡(12%)三大部分組成,目前被國際巨頭壟斷。全球前4大陣營(廠商)占NAND市場份額99%,2018年全球NAND產150萬張晶圓。全球NAND bit需求今年基本保持40%左右的高速增長。另外,如今NAND產業鏈成熟,供應鏈通暢。

同樣DRAM市場依然存在非常大的市場,目前同樣被國際巨頭壟斷,全球前3大廠商占DRAM市場份額94%。2018年全球DRAM月產140萬張晶圓。通過2011年-2019年數據,如今移動端和嵌入式設備的飛速發展,DRAM在PC上的占比越來越低,DRAM產品逐漸向移動設備靠攏。全球DRAM bit需求今年基本保持20%左右的高速增長。

DRAM量產關鍵在于生產線的質量控制以及持續的投資、擴大產能,最終以數量與價格取勝。中國有龐大的市場以及政府的集成電路大基金的扶持,困難在于產能爬坡速度,及在存儲器的下降周期中能否堅持下去。

雖然存儲器每位的價格波動非常激烈,但隨著未來龐大的數據量需求,存儲器需求也隨之保持高速增長,如此龐大的市場,可謂是國產存儲器的一次“機遇”。

責任編輯:ct

電子發燒友App

電子發燒友App

評論