一、NAND閃存市場分析

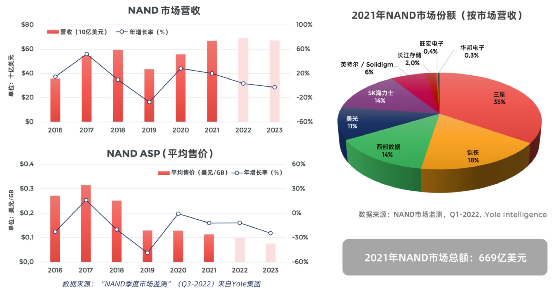

據(jù)歐洲知名半導(dǎo)體分析機(jī)構(gòu)Yole發(fā)布的報(bào)告顯示,2020年起,NAND閃存市場發(fā)展趨勢保持穩(wěn)定增長,2021年,NAND閃存市場份額達(dá)到了近670億美元(見圖1),同年,NAND閃存總?cè)萘恳策_(dá)到了5855億GB的市場需求(見圖2),其中,手機(jī)和消費(fèi)級SSD仍然是主要的需求群體,緊隨其后的則是企業(yè)級SSD。

圖1

圖2

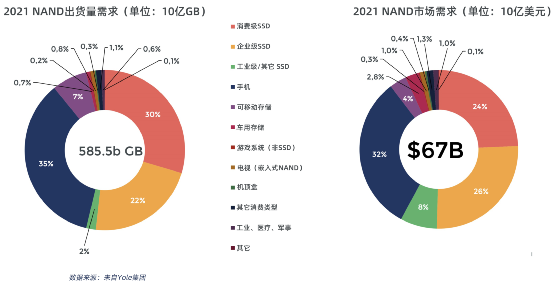

2021年至2027年,以百萬計(jì)為單位的NAND晶圓復(fù)合年均增長率(CAGR)為3%(見圖3),其中,汽車應(yīng)用增長最快,CAGR為20%;其次則是數(shù)據(jù)中心,其CAGR為13%。

圖3

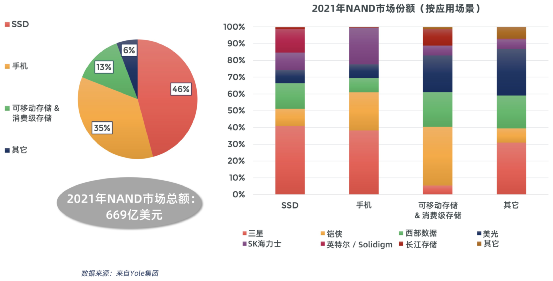

如圖4所示,三星(Samsung)在SSD和手機(jī)市場中占據(jù)主要份額,其次是鎧俠(Kioxia)和西部數(shù)據(jù)(WesternDigital)。

三星專注于SSD和手機(jī)市場,其市場份額合計(jì)超過了70%,而移動(dòng)存儲和消費(fèi)兩個(gè)領(lǐng)域,則由鎧俠、西部數(shù)據(jù)和美光主導(dǎo),其市場份額合計(jì)將近80%。

圖4

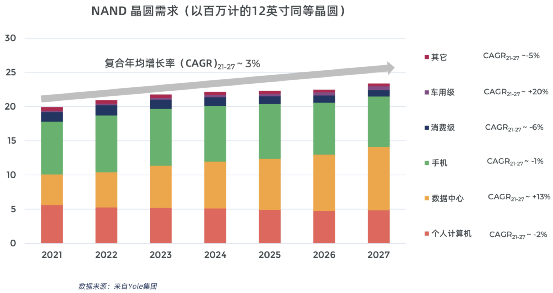

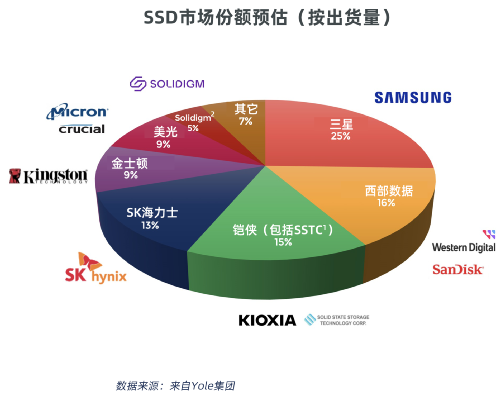

據(jù)統(tǒng)計(jì),2021年,全球SSD出貨總量達(dá)到了3.86億套,排名前三的仍是三星、西部數(shù)據(jù)和鎧俠(見圖5)。

圖5

說明:

1.光寶科技(LITE-ON Technology)的SSD業(yè)務(wù)于2020年7月被鎧俠收購,后成為鎧俠的子公司——固態(tài)存儲技術(shù)公司(SSTC)。

2.2022年1月,SK海力士成立了Solidigm技術(shù)公司,負(fù)責(zé)管理新收購的英特爾NAND業(yè)務(wù)。

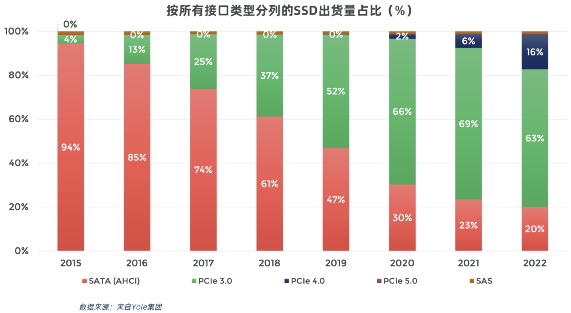

二、不同接口的SSD出貨量分析

目前市場上SSD主要有兩種:一種是SATA SSD,另一種則是PCIe SSD。但是與SATA SSD相比,PCIe SSD的性能有成倍提升。隨著市場存儲需求的變化,以及PCIe SSD技術(shù)的改進(jìn),PCIe 3.0 SSD呈快速上漲趨勢,并已然成為市場主流。

目前,機(jī)器學(xué)習(xí)、數(shù)據(jù)分析和高性能渲染等新興應(yīng)用正在推動(dòng)PCIe SSD的發(fā)展。預(yù)計(jì)2022年至2026年,市場將呈現(xiàn)PCIe 3.0、PCIe 4.0和PCIe 5.0 SSD同堂的局面

圖6

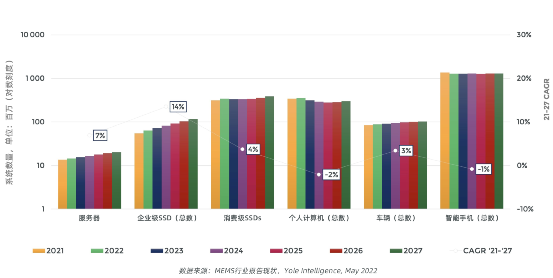

三、閃存控制器的市場分析

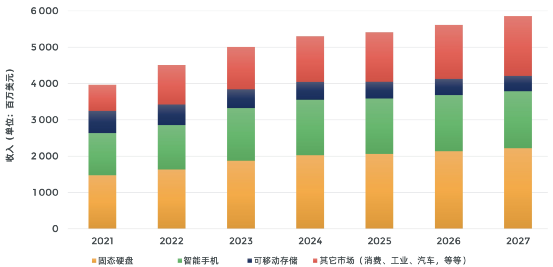

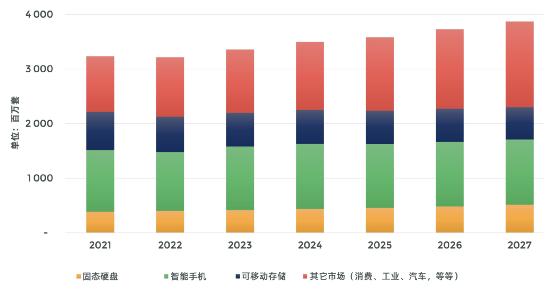

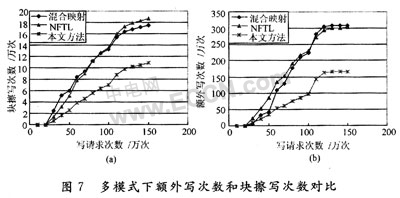

消費(fèi)級&企業(yè)級SSD和智能手機(jī)仍將是最重要的終端應(yīng)用系統(tǒng),它們將成為未來十年閃存控制器市場增長的主要驅(qū)動(dòng)力。就銷量而言,企業(yè)級SSD代表了增長最快的細(xì)分市場,其復(fù)合年均增長率為14%,其次是服務(wù)器和消費(fèi)級SSD。(見圖7)。

圖7

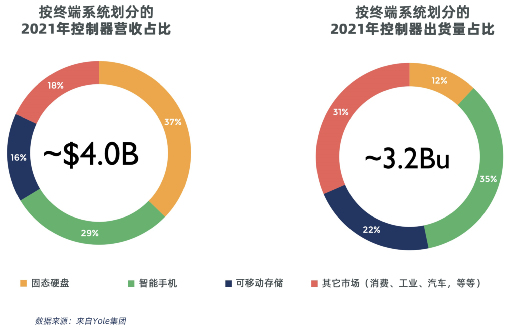

閃存控制器對終端應(yīng)用系統(tǒng)來說非常重要,主要涉及SSD,智能手機(jī),和可移動(dòng)存儲,以及如工業(yè)、汽車等其它市場。按照終端應(yīng)用系統(tǒng)劃分,2021年閃存控制器市場份額為40億美元,出貨量約為32億套(見圖8)。

圖8

如圖9所示,固態(tài)硬盤和智能手機(jī)的市場營收領(lǐng)先于其它的終端應(yīng)用系統(tǒng)。據(jù)統(tǒng)計(jì),2021年,固態(tài)硬盤市場營收大約為13.6億美元,而智能手機(jī)的市場營收將近11.6億美元。但其它市場迅速增長的市場份額也不容忽視。

圖9

如圖10所示,智能手機(jī)和其它市場的出貨量位居前列,分別為35%和31%。不過由于未來工業(yè)和汽車等市場對大容量存儲需求的增加,其它市場的需求將保持持續(xù)上升的趨勢。

圖10

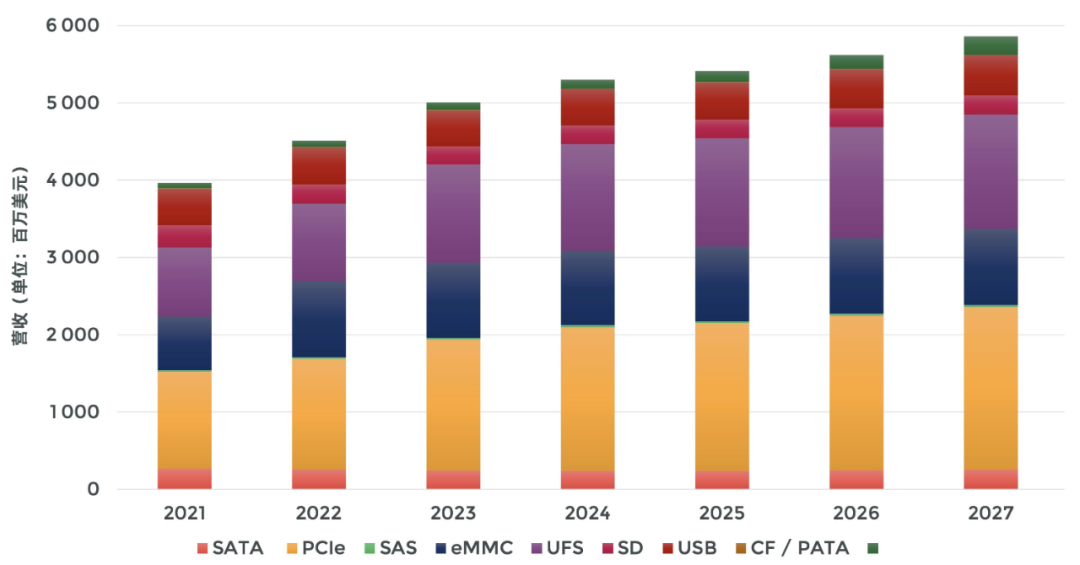

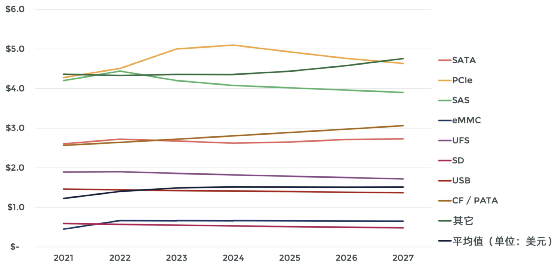

按市場主流接口協(xié)議劃分,PCIe控制器貢獻(xiàn)了主要的市場份額,預(yù)計(jì)2027年,其市場營收預(yù)計(jì)將達(dá)到近20億美元;緊隨其后則是UFS,未來幾年也將迎來其快速的增長時(shí)期。

圖11

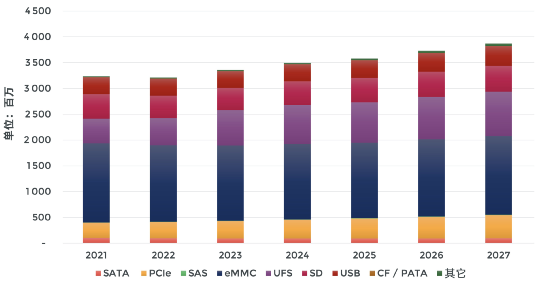

? ?從出貨量來看,eMMC仍然占據(jù)了市場的主導(dǎo)地位,其次是快速增長的UFS,PCIe則排列其后。

圖12

從閃存控制器銷售單價(jià)來看,PCIe單價(jià)最高。

圖13

根據(jù)Yole 2022年第二季度調(diào)研得出,用于手機(jī)&消費(fèi)類的,以及固態(tài)硬盤的閃存控制器比用于汽車、工業(yè)、國防或航空航天市場的同等控制器更便宜,因后者在工作負(fù)載特點(diǎn)方面(例如:溫度、隨機(jī)/順序讀寫比例、單次讀取/寫入數(shù)據(jù)包大小、數(shù)據(jù)訪問頻率和時(shí)長)更具有挑戰(zhàn)性。

圖14

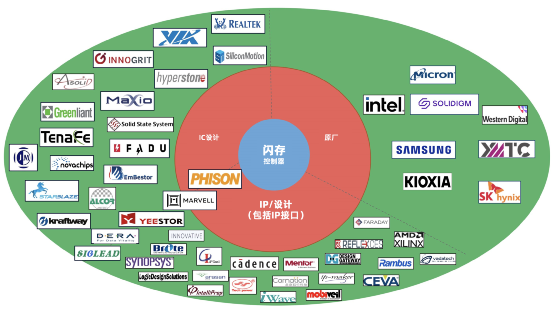

四、閃存控制器行業(yè)玩家分析

閃存控制器行業(yè)玩家主要有三種類型:NAND制造商,閃存控制器供應(yīng)商,以及IP設(shè)計(jì)和服務(wù)提供商。

圖15

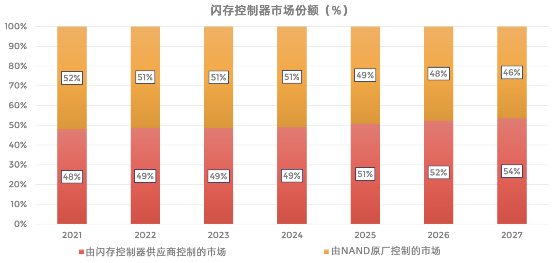

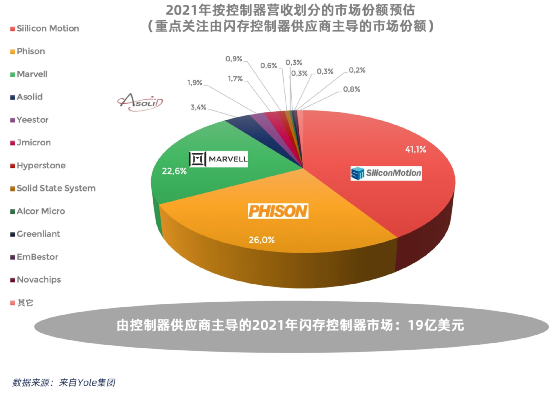

那么NAND制造商,即行業(yè)巨頭(如:三星、鎧俠、西部數(shù)據(jù)、海力士、美光等)一直占據(jù)著將近一半的市場份額,未來5年將存在下降的趨勢(見圖16)。

圖16

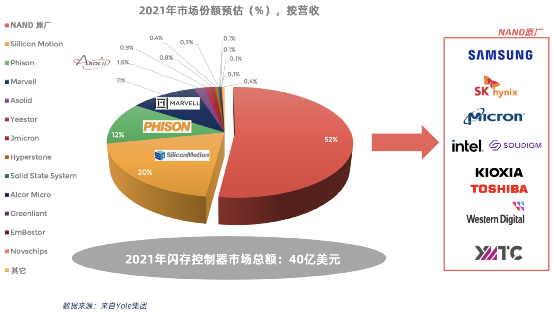

2021年40億美元的閃存控制器市場份額,NAND制造商占據(jù)了52%市場份額(見圖17)。

圖17

剩余的48%的閃存控制器市場份額,則主要由閃存控制器供應(yīng)商和其它公司占據(jù)。(見圖18)。

圖18

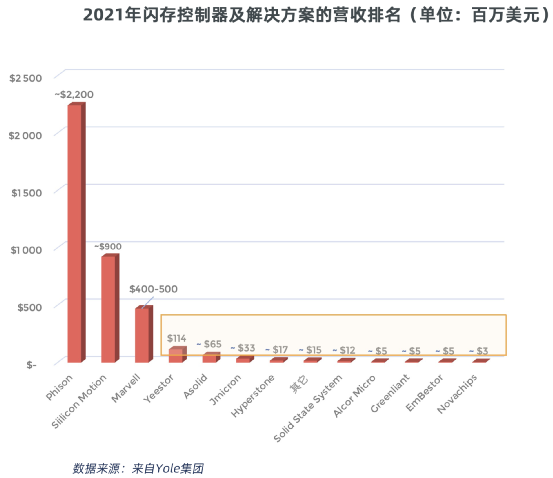

從2021年閃存控制器的營收排名來看,市場份額排名第二的Phison,市場營收達(dá)到22億美元,排名第一;而市場份額排名第一的Silicon?Motion,其總營收則位居第二。

值得一提的是,近年來,Marvell一直專注于閃存控制器業(yè)務(wù),是領(lǐng)先的閃存控制器供應(yīng)商。目前,他們決定減少參與閃存控制器的投入,并開始專注于企業(yè),網(wǎng)絡(luò)和數(shù)據(jù)中心的ASIC設(shè)計(jì)。

圖19

重要說明:

我們無法直接獲得Marvell控制器的營收數(shù)據(jù),其市場份額目前是基于Yole市場方法論估算的,該方法論依據(jù)于自上而下和自下而上的市場分析評估。

觀點(diǎn):

除了從閃存控制器供應(yīng)商(如:Silicon Motion、Phison、Marvel等)購買控制器IC外,NAND制造商在大多數(shù)情況下,還利用代工服務(wù)(如:UMC、TSCM)生產(chǎn)制造自己的控制器。NAND制造商正更頻繁地將他們主流市場和中低端的控制器需求進(jìn)行外包,而他們?nèi)栽诟叨丝刂破魇袌鲋谐掷m(xù)投入研發(fā)。

閃存控制器供應(yīng)商共占據(jù)了固態(tài)硬盤控制器市場約40%的市場份額。NAND閃存制造商(七大原廠)占據(jù)了整個(gè)固態(tài)硬盤控制器市場60%的市場份額,他們內(nèi)部都有專門的控制器團(tuán)隊(duì)。

總而言之,NAND制造商通常會在NAND技術(shù)出現(xiàn)重大變化或開發(fā)新的存儲應(yīng)用市場時(shí)自行研發(fā)控制器,縮短市場培育周期,加速NAND技術(shù)研發(fā)成果轉(zhuǎn)化和市場回報(bào)。而對于eMMC、USB、SD等更多產(chǎn)品,超過50%的客戶更傾向于閃存控制器供應(yīng)商。(如Phison和Silicon Motion等第三方供應(yīng)商)。

eMMC市場過去主要基于智能手機(jī)。目前,eMMC產(chǎn)品正在消費(fèi)電子和工業(yè)應(yīng)用等多個(gè)市場中被采用,如流媒體設(shè)備(Roku、Apple TV)、智能音箱(Alexa、Siri),以及機(jī)頂盒所采用。

近年來,Marvell一直專注于控制器業(yè)務(wù),他們決定減少參與閃存控制器的供應(yīng),并開始作為ASIC設(shè)計(jì)服務(wù)的提供商。同時(shí),他們將更多研發(fā)資源投入在領(lǐng)先的接口協(xié)議上,如PCIe Gen 5和Gen 6。

在最近幾年中,由于NAND閃存制造商訂單的增加,Silicon Motion獲得了市場份額,Silicon Motion在Micron、YMTC和SK hynix的市場份額正在不斷增加。

Phison從七大NAND制造商購買NAND閃存并向Kioxia、Micron、WD和YMTC提供閃存控制器。Phison為系統(tǒng)集成商(如Acer、Asus、Oppo、Vivo等)提供定制模塊。

電子發(fā)燒友App

電子發(fā)燒友App

評論