近年來,隨著云計算、大數據、物聯網等產業的迅速發展,以及固態硬盤(SSD)性價比、穩定性的不斷提升,無論是在消費級還是企業級市場,SSD的市場規模都在大幅提高,年復合增長率超過30%,2017年或可突破230億美元。從SSD年銷量來看,受單個SSD容量不斷提升的影響復合增長率低于30%,2017年總銷量約為1.5億至1.6億臺。

傳統SSD由閃存(NAND)、主控(Controller)及固件、緩存(DRAM)組成,其中最為重要的無疑是NAND部分。鑒于目前全球NAND供應被三星、海力士、美光、東芝、西部數據、英特爾聯合把持,整個SSD產業的利潤也被它們榨取殆盡,其余玩家只能仰承鼻息,勉強果腹而已。幸而在信息安全國家戰略下,長江存儲正在NAND領域向巨頭發起沖擊,與此同時自有SSD主控產業亦不斷進步,向自主可控的目標砥礪前行。

NAND廠商強勢控場,主控市場規模有限

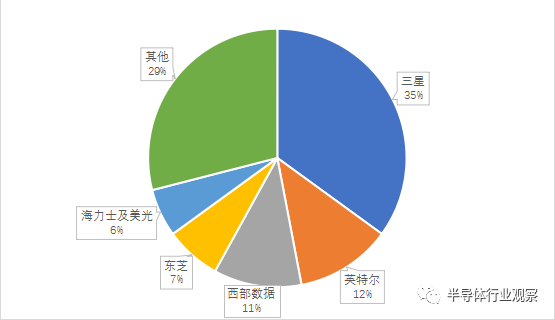

無論是NAND還是SSD,三星電子都是當之無愧的市場老大,市占率在35%以上。三星SSD產品全部采用自有主控,經不斷迭代與進步已經達到業內領先水平,消費級SSD中850及860系列采用MEX、MHX、MGX、MJX等主控,隨機讀寫分別可達100K IOPS和90K IOPS;960系列采用Polaris控制器,順序讀寫分別可達3500 MB/s和2100 MB/s,隨機讀寫分別可達440K IOPS和360K IOPS,成為消費級市場的旗艦產品。

英特爾緊隨三星之后,在SSD市場占有率約12%;值得一提的是其于2017年推出的基于3D Xpoint科技的傲騰(Optane)系列存儲產品也許未來會替代SSD。目前,英特爾的SSD產品主要分為企業級DC系列產品與消費級產品。DC系列產品均配置英特爾自有主控,而消費級產品中760p選用慧榮SM2262主控,545s選用慧榮SM2259主控,600p選用慧榮SM2260主控,540s選用慧榮SM2258主控,可見英特爾與慧榮似已建立起穩固的戰略合作關系。

西部數據在收購閃迪之后陸續發布幾款消費級SSD產品,其市占率約11%;高端產品WD Black選用Marvell 88SS1093主控,中端產品WD Blue選用Marvell 88SS1074主控,低端產品WD Green選用慧榮SM2258XT。由于西部數據在SSD領域尚處于探索期,或許未來會考慮與更多主控廠商進行合作。

東芝在SSD市場占有率約7%;東芝自有品牌及其旗下饑餓鯊品牌的SSD產品雖然對外標稱均選用自有主控,但據報道許多型號的自有主控是由東芝與Marvell或群聯團隊聯手打造而成,可見其合作關系之緊密。

最后NAND原廠還剩下海力士與美光,二者合計市場占有率約6%。美光旗下英睿達(Crucial)的MX500、BX300系列選用慧榮SM2258主控,而MX300則選用Marvell 88SS1074主控;海力士對外宣稱其SSD產品主控皆為自主研發,相關披露信息較少。

NAND原廠在SSD市場占有率合計約70%,其中過半均采用自有主控解決方案,剩余份額才能輪到Marvell、慧榮、群聯等專注SSD主控的廠商參與競爭。筆者按照SSD主控平均價格6美元測算,2017年SSD主控的平均市場規模約為9.3億美元,而其中留給NAND原廠以外的專注SSD主控廠商的市場規模約為5.6億美元。

圖1. 2017年SSD市場占有率(估算)

主控企業三家獨大,經營戰略各不相同

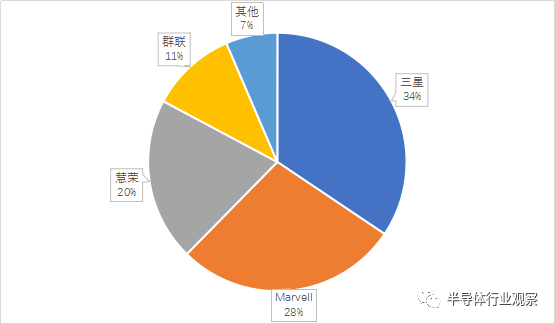

專注SSD主控的企業中, Marvell、慧榮、群聯無疑處于第一梯隊。Marvell(美滿電子,美股上市公司,代碼MRVL)成立于1995年,是典型的無晶圓廠半導體公司。Marvell在SSD主控領域獨占鰲頭,除與部分NAND原廠形成緊密合作關系外,還與各SSD終端產品廠商達成廣泛合作。據其2015財年(自上年度2月初至當年度1月末期間)至2018財年數據,其存儲類收入經歷大幅波動,目前有所好轉。Marvell所稱存儲類收入包括HDD主控、SSD主控、企業級解決方案,其中SSD主控收入占比約為20%,據此筆者估計其2017年度SSD主控收入約2.6億美元。

| 2015財年 | 2016財年 | 2017財年 | 2018財年 | |

| 收入(億美元) | 17.45 | 12.01 | 11.58 | 12.79 |

表1. Marvell存儲類收入變動情況

Marvell的SSD主控經營戰略已由僅提供主控芯片逐漸轉變為同時提供固件等整體解決方案,目前在售的SSD主控均采用28nm工藝,主要包括需另置DRAM并采用SATA接口的88SS1074(代號DEAN,截至2017年9月在18個月內出貨量超過5000萬顆)、采用NVMe接口的88SS1093(代號Eldora)及88SS1092(代號Eldora Plus),以及無需另置DRAM的88NV11xx系列(代號Artemis)。

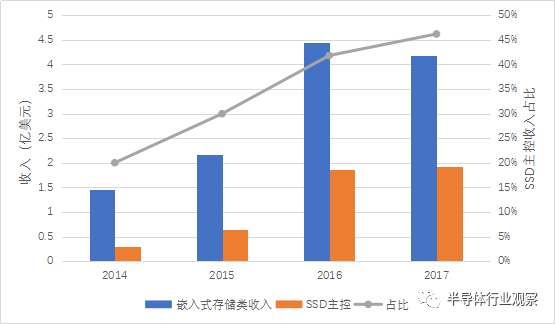

慧榮科技(Silicon Motion,美股上市公司,代碼SIMO)于1995年成立于美國加州硅谷,目前總部設在***;慧榮是一家芯片設計公司,其主控芯片以SMI的品牌對外銷售,主要應用在eMMC以及中低端消費級SSD上,過去十年間其主控芯片出貨量累計達50億顆。2014年至2017年期間,慧榮嵌入式存儲類收入實現快速增長,其中包括eMMC主控收入、SSD主控收入、以及存儲解決方案三大組成部分;SSD主控收入的增長速度更快,2017年其占比超過45%,總額約為1.9億美元,主控產品戰略重心轉換取得階段性成果。

圖2. 慧榮嵌入式存儲類收入變動情況

慧榮在SSD主控領域的經營戰略其實也正是其產品特點,即為客戶提供性價比極高的整體解決方案,既包括主控芯片也包括公版固件;在此戰略之下,慧榮已然成為中小SSD廠商全系產品和大牌SSD廠商(如英特爾)入門消費級產品的首選主控解決方案,慧榮在年報中估測其eMMC主控與SSD主控在細分市場的占有率均超過30%,筆者認為若去掉NAND原廠自有主控部分的份額則此估測相對準確。目前慧榮在售的SSD主控是采用SATA接口的SM2258以及采用NVMe接口的SM2262/63系列產品,如英睿達MX500及英特爾760p等SSD均采用慧榮主控,可見其已獲得市場充分認可。

群聯電子(PHISON,***證券交易所上市公司,代碼8299)于2000年成立于***新竹,存儲領域主營業務包括手機存儲主控、SSD主控、終端存儲產品。據年報披露,2016年群聯獨立對外銷售的各類主控芯片銷量合計約為3.5億顆,取得收入約2.08億美元,且2016年SSD主控芯片及SSD產品合計取得收入約3.60億美元;此外,群聯CEO潘健成曾表態希望2018年群聯SSD主控出貨量能達到4000萬顆,市場占有率達2成;根據以上信息筆者推測2017年群聯獨立對外銷售及自用的SSD主控收入合計不超過1億美元。

群聯的SSD主控經營戰略是將主控與產品相結合,同時依賴與東芝的戰略合作伙伴關系向客戶搭售東芝原廠NAND以提供整體解決方案。目前群聯在售SSD主控均發布于2016年,為采用40nm工藝的SATA接口PS3111以及NVMe接口的PS5008,預計于2018年將推出采用28nm工藝的PS5012-E12等新品。

境內企業背景各異,自主可控任重道遠

除以上廠商外,對外出售SSD主控的還包括諸如智威(JMicron)、瑞昱(Realtek)、威盛(VIA)、云蓮(Maxiotek)等一眾***企業,以及可能與之存在千絲萬縷聯系的境內企業(如聯蕓科技(杭州)有限公司(Maxio))等。鑒于數據存儲的安全性與保密性要求,不少境內企業在自主可控戰略下意圖在SSD主控領域有所突破,其中既包括以國家支持為主的大型企業,也包括遵循市場化競爭的創業公司。

前者大多以國防軍工為重點應用領域,如中勍科技有限公司,致力于國產自主可控存儲產品的設計與制造,其便以國防軍工領域的解決方案為基礎逐漸發展,并于2016年及2017年分別推出采用SATA接口的ZQ706主控及升級版ZQ706ES主控,據悉以上主控已配置在中勍自主品牌的SSD產品上。湖南國科微電子股份有限公司(簡稱國科微,證券代碼300672)則受到集成電路大基金的青睞,公司于2016年1月發布首款采用40nm工藝的SSD主控GK2101及GK2102,據其披露在2016年SSD主控取得收入7032萬人民幣,毛利率達90%,且平均售價達1400元;2017年上半年開始量產消費級主控GK2301,毛利率隨后降至52%;2017年業績快報稱受閃存顆粒缺貨影響,SSD主控產品在2017年銷售情況未達預期。山東華芯半導體有限公司是由濟南高新控股集團及山東省高新技術創投控股,浪潮電子參股10%的存儲控制芯片設計和安全固態硬盤解決方案供應商;其SSD主控產品為2014年推出的采用SATA接口HX8800系列,其特點是國內首款經國家密碼管理局安審通過的SSD主控。

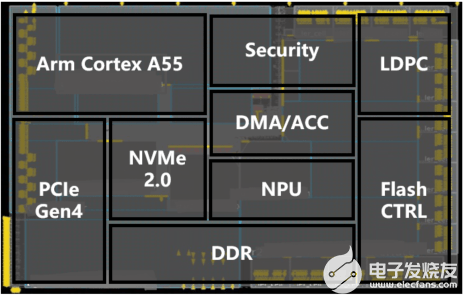

后者則多是近兩年剛剛成立的創業公司,如北京得瑞領新科技有限公司(DERA)成立于2015年,2016年末宣布推出自主研發的企業級SSD主控TAI,其順序讀寫分別為5.1 GB/s 和4.5 GB/s,隨機讀寫更可達1250K IOPS和500K IOPS,性能參數甚至優于某些大牌SSD主控。北京憶芯科技有限公司(StarBlaze)成立于2015年末,脫胎于憶恒創源(MemBlaze),公司于2017年末發布面向高端消費級或入門企業級的SSD主控Star1000,其采用28nm工藝,順序讀寫分別為3.0 GB/s和2.0 GB/s,隨機讀寫可達350K IOPS和300K IOPS;同時憶芯科技與建興(Lite-On,又稱光寶)合作,共同發布T10 Plus產品,令這款主控有望迅速推向市場,不過不知適配的固件是由憶芯科技開發還是由建興自主完成。深圳市硅格半導體股份有限公司(SiliconGo)成立于2007年,專注于固態存儲主控的設計,包括嵌入式存儲、移動存儲、安全存儲的主控均有涉及,其SSD主控是2017年推出的采用SATA接口的SG9081系列。

盡管以上境內企業均號稱已推出各種SSD主控,但是遺憾的是筆者尚未在終端市場看到搭載自有主控的SSD上市,而國防軍工領域信息披露較少,筆者也很難判斷相關產品是否已經得到大規模的推廣和驗證。可見在自主可控的道路上境內企業仍然任重道遠。

主控企業發展之路在何方?

目前的SSD主控市場便是如此小眾,2017年市場規模不超過10億美元,而除NAND原廠及三大SSD主控廠商外供其他主控企業競爭的市場份額不足10%,僅4億人民幣而已。幸而主控設計企業投資規模不大,境內主控企業若真可脫穎而出,銷售收入突破1億人民幣的門檻的話,便可以在生存之余謀求更大的成長機會。

圖3. 2017年SSD主控市場占有率(估算)

筆者認為SSD主控企業可以考慮以下三種發展策略:

一是與產業鏈中的核心企業達成長期穩固的戰略合作關系。鑒于SSD產業中NAND原廠的話語權最高,因此若能像Marvell、慧榮、群聯一樣與英特爾、東芝等NAND原廠達成戰略合作的話,則可以借助合作伙伴在NAND領域的市場占有率拓展自身份額,同時也可以通過與合作伙伴的NAND之間更強的適配性為客戶提供更為優化的解決方案,從而在市場競爭取得優勢;譬如,在自主可控的國家戰略下,長江存儲便是境內SSD主控企業的絕佳機會。另一方面,SSD主控企業也可以考慮與SSD終端企業級客戶達成戰略合作,如在國防軍工等事關國家安全的重點領域或者云計算等采購量極大的終端客戶,通過提供滿足此類終端客戶需求的主控產品而在市場競爭中占有一席之地。

二是采用多樣化的主控發展策略。盡管SSD主控的技術含量高、研發難度大,然而全球SSD產品出貨量的絕對值仍處于較低水平;因此若有余力,SSD主控企業也不應對其他需要存儲主控的領域置之不理,若能在諸如U盤、eMMC、UFS、SD卡等存儲產品的主控市場中分一杯羹,或許在不遠的將來也可逐漸追上慧榮或群聯的業務規模。當然紙上談兵總是容易,其實在其他需要存儲主控領域的市場競爭也已經達到白熱化的程度,希冀能夠有所斬獲也非易事。

三是探索其他具有顛覆性可能的存儲科技的主控機會。從機械硬盤到閃存芯片的轉換,再到基于3D Xpoint技術的新一代存儲產品的推出,前些年尚處于研發階段的相變存儲、電阻存儲等存儲科技也許在不遠的將來會逐漸成熟,從而逐步替代當前基于NAND的存儲解決方案。作為SSD主控廠商,在合適時機與研究機構共同研發可應用于此類顛覆性存儲科技的主控,可能帶來超乎意料的回報。例如,有報道稱美國主控創業公司CNEX Labs就已參與到基于3D Xpoint技術的量產存儲產品主控的研發當中,或許在不遠的將來也將成為一家獨角獸公司。

-

嵌入式

+關注

關注

5069文章

19023瀏覽量

303451 -

云計算

+關注

關注

39文章

7743瀏覽量

137209 -

大數據

+關注

關注

64文章

8864瀏覽量

137308

發布評論請先 登錄

相關推薦

SSD主控芯片江湖知多少?

SSD走向國產化,不妨先從主控芯片談起

功能強大的JMicron固態硬盤(SSD)主控芯片

SSD1306芯片介紹

慧榮科技推出首款企業級SATA SSD主控芯片解決方案

慧榮科技推出最新款PCIe 4.0 NVMe 1.4主控芯片,為消費級SSD帶來極致的性能體驗

安謀科技助力憶芯科技流片高性能國產SSD主控芯片

工業SSD主控芯片的性能分析和介紹

工業SSD主控芯片的性能分析和介紹

評論