半導體測試貫穿設計、生產過程的核心環節。半導體測試就是通過測量半導體的輸出響應和預期輸出并進行比較以確定或評估集成電路功能和性能的過程,其測試內容主要為電學參數測試。一般來說,每個芯片都要經過兩類測試:

(1)參數測試。參數測試是確定芯片管腳是否符合各種上升和下降時間、建立和保持時間、高低電壓閾值和高低電流規范,包括 DC(Direct Current)參數測試與 AC(Alternating Current)參數測試。DC 參數測試包括短路測試、開路測試、最大電流測試等。AC 參數測試包括傳輸延遲測試、建立和保持時間測試、功能速度測試等。這些測試通常都是與工藝相關的。CMOS 輸出電壓測量不需要負載,而 TTL 器件則需要電流負載。

(2)功能測試。功能測試決定芯片的內部數字邏輯和模擬子系統的行為是否符合期望。這些測試由輸入適量和相應的響應構成。他們通過測試芯片內部節點來檢查一個驗證過的設計是否正產工作。功能測試對邏輯電路的典型故障有很高的覆蓋率。

測試成本與測試時間成正比,而測試時間取決于測試行為,包括低速的參數測試和高速的矢量測試(功能測試)。其中參數測試的時間與管腳的數目成比例,適量測試的時間依賴于矢量的數目和時鐘頻率。測試的成本主要是功能測試。

半導體測試貫穿設計、制造、封裝、應用全過程。從最初形成滿足特定功能需求的芯片設計,經過晶圓制造、封裝環節,在最終形成合格產品前,需要檢測產品是否符合各種規范。按生產流程分類。半導體測試可以按生產流程可以分為三類:驗證測試、晶圓測試測試、封裝檢測。

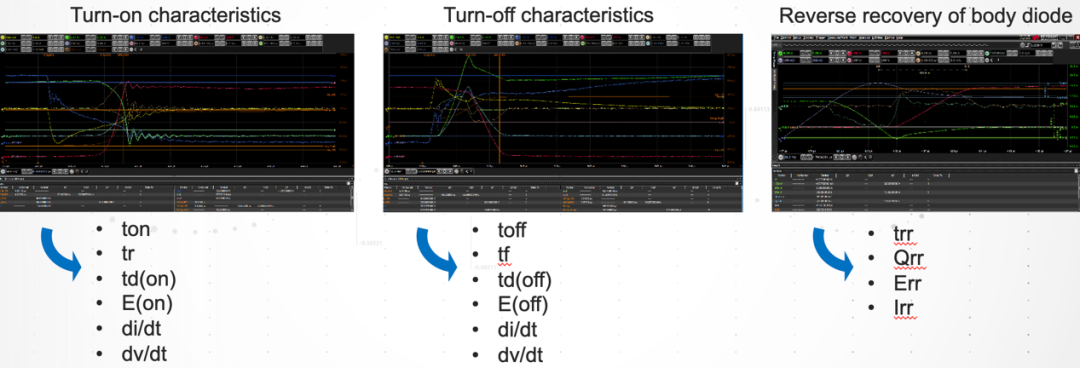

(1) 驗證測試:又稱實驗室測試或特性測試,是在器件進入量產之前驗證設計是否正確,需要進行功能測試和全面的 AC/DC。特性測試確定器件工作參數的范圍。通常測試最壞情況,因為它比平均情況更容易評估,并且通過此類測試的器件將會在其他任何條件下工作。

(2) 晶圓測試:每一塊加加工完成后的芯片都需要進行晶圓測試,他沒有特性測試全面,但必須判定芯片是否符合設計的質量和需求。測試矢量需要高的故障覆蓋率,但不需要覆蓋所有的功能和數據類型。晶圓測試主要考慮的是測試成本,需要測試時間最小,只做通過 / 不通過的判決。

(3) 封裝測試:是在封裝完成后的測試。根據具體情況,這個測試內容可以與生產測試相似,或者比生產測試更全面一些,甚至可以在特定的應用系統中測試。封裝測試最重要的目標就是避免將有缺陷的器件放入系統之中。晶圓測試又稱前道測試、“Circuit porbing”(即 CP 測試)、“Wafer porbing”或者“Die sort”。

晶圓測試大致分為兩個步驟:

①單晶硅棒經標準制程制作的晶圓,在芯片之間的劃片道上會有預設的測試結構圖,在首層金屬刻蝕完成后,對測試結構圖進行晶圓可靠性參數測試(WAT)來監控晶圓制作工藝是否穩定,對不合格的芯片進行墨點標記,得到芯片和微電子測試結構的統計量;

②晶圓制作完成后,針對制作工藝合格的晶圓再進行 CP 測試(Circuit Probing),通過完成晶圓上芯片的電參數測試,反饋芯片設計環節的信息。完成晶圓測試后,合格產品才會進入切片和封裝步驟。

封裝測試:在一個 Die 封裝之后,需要經過生產流程中的再次測試。這次測試稱為“Final test”(即通常說的 FT 測試)或“Package test”、成品測試。在電路的特性要求界限方面,FT 測試通常執行比 CP 測試更為嚴格的標準。芯片也許會在多組溫度條件下進行多次測試以確保那些對溫度敏感的特征參數。商業用途(民品)芯片通常會經過 0℃、25℃和 75℃條件下的測試,而軍事用途(軍品)芯片則需要經過 -55℃、25℃和 125℃。

不同測試環節的測試參數和應用場景稍有區別。晶圓測試的對象是未劃片的整個晶圓,屬于在前端工序中對半成品的測試,目的是監控前道工藝良率,并降低后道封裝成本。而成品測試是對完成封裝的集成電路產品進行最后的質量檢測,主要是針對芯片應用方面的測試,有些甚至是待機測試,以保證出廠產品的合格率。CP 測試與成品測試的測試參數大體是相似的,但由于探針的容許電流有限,CP 測試通常不能進行大電流測試項。此外,CP 測試的常見室溫為 25℃左右,而成品測試有時需要在 75-90℃的溫度下進行。

半導體檢測是產品良率和成本管理的重要環節,在半導體制造過程有著舉足輕重的地位。面臨降低測試成本和提高產品良率的壓力,測試環節將在產業鏈中占據更為重要的地位。摩爾定律預測,芯片上的元器件數目每隔 18 個月會增加一倍,單位元器件的材料成本和制造成本會成倍降低,但芯片的復雜化將使測試成本不斷增加。

根據 ITRS 的數據,單位晶體管的測試成本在 2012 年前后與制造成本持平,并在 2014 年之后完成超越,占據芯片總成本的 35-55%。另外,隨著芯片制程不斷突破物理極限,集成度也越來越高,測試環節對產品良率的監控將會愈發重要。

ATE 迭代速度較慢,設備商充分享受技術沉淀成果

ATE 迭代速度較慢,主力產品生命周期長。半導體自動化測試系統不屬于工藝設備,和制程的直接相關度較低,產品迭代速度較慢,單類產品的存在時間較長,設備商享受技術沉淀成果。市場目前主流的 ATE 多是在同一測試技術平臺通過更換不同測試模塊來實現多種類別的測試,提高平臺延展性。例如國際半導體測試機龍頭泰瑞達的模擬及數模混合測試平臺 ETS-364/ETS-600 由 Eagle Test System 于 2001 年推出,目前仍在泰瑞達官網銷售。愛德萬的 V93000 機型、T2000 機型分別于 1999 年、2003 年推出。根據愛德萬官方數據,2014 年 V93000 出貨超過 500 臺,截至 2015 年 3 月 16 日累計出貨 4000 臺,2017 年更是創下累計出貨 5000 臺的記錄,即使在 2019 年也有單筆訂單超過 30 臺的情況。

而這兩款機型之所以能夠維持如此好的銷售成績,是因為 ATE 設備僅需更換測試模塊和板卡就可實現多種類測試以及測試性能提升,而不需要更換機器。V93000 在更換 AVI64 模塊之后將測試范圍擴大到了電源市場和模擬市場,而更換 PVI8 板卡后不僅可以實現大功率電壓 / 電流的測量,并且測試速度更快,測量更精準,更換 WaveScale 板卡后可實現高并行,多芯片同測及芯片內并行測試,大大降低了測試成本與時間。而 T2000 也可以通過組合不同的模塊完成對 SoC 器件、RF、CMOS 圖像、大功率器件以及 IGBT 的測試。于是一款 ATE 設備可以在市場上存在 20 年之久且依然有良好的銷售業績,設備商從而可以享受技術沉淀的成果。

半導體測試機的技術核心在于功能集成、精度與速度、與可延展性。隨著芯片工藝的發展,一片芯片上承載的功能越來越多,測試機需要測試的范圍也越來越大,這就對測試機提出了考驗,測試機的測試覆蓋范圍越廣,能夠測試的項目越多,就越受客戶青睞。同時,企業購買測試機就是為了把不符合要求的產品精準地判斷出來,于是測試機的測試精度也成了技術核心之一,測試精度的重要指標包括測試電流、電壓、電容、時間量等參數的精度,先進設備一般能夠在電流測量上能達到皮安(pA)量級的精度,在電壓測量上達到微伏(μV)量級的精度,在電容測量上能達到 0.01 皮法(pF)量級的精度,在時間量測量上能達到百皮秒(pS)。

同時,隨著市場對半導體的需求越來越大,半導體生產商為了提高出貨速度,會希望測試的時間越少越好,這就要求測試機的測試速度越快越好,主要指標有響應速度等,先進設備的響應速度一般都達到了微秒級。最后,因為半導體的測試要求不同且發展很快,而測試機的投入較高,測試機的可延展性也成為了買家關心的重點,這項技術具體體現在測試機能否根據需要靈活地增加測試功能、通道和工位數。例如愛德萬的 T2000 測試機就可以通過組合不同的測試模塊從而靈活實現對數字、電源、模擬、功率器件、圖像傳感器和射頻的測試等。

跟隨半導體產品不斷推進的測試需求。測試機的價格相對昂貴,通常為數百萬元,針對不同測試對象而頻繁更換測試機將帶來大量資本開支。因此,目前的高端測試機已經由自動測試設備向開放式測試平臺方向發展,基于開放式系統(如 OpenStar2000 等),通過搭建自定義的 PXI 模塊,以適應日益增多的待測參數需求,增強了測試機的靈活性和兼容性。

由于元器件設計和生產工藝的不斷進步,器件性能迅速提升,產品生命周期越來越短,相應的測試設備也必須及時升級換代,近年來國內集成電路測試需求主要包括:

①模擬信號測試強調大功率、高精度、覆蓋關鍵交流參數;②數字信號測試從中低速向高速跨越式發展,測試通道數倍增;③混合信號測試從模擬信號測試中逐漸剝離,追求高速、高帶寬、高采樣率,射頻(RF)測試的需求日漸增長;④存儲器測試產品更新換代較快,需要獨立的測試平臺。

具備可觀的市場空間,需求趨勢向上

半導體測試設備具備可觀的市場空間。半導體檢測(包括過程工藝控制與半導體測試)的廣泛應用以及對良率和成本的重要性,總體檢測設備的投資與光刻、刻蝕等關鍵工藝相差無幾。

根據 SEMI 數據,在全球半導體設備市場中,近年來前段晶圓加工設備部分,光刻、刻蝕、薄膜沉積設備各占約 20%的市場;在檢測設備領域,包括工藝過程控制、CP 測試、FT 測試等,其占整個半導體設備市場空間的大致在 15%~20%,其中半導體測試設備(包括 ATE、探針臺、分選機)大概占比 8%~10%。

半導體測試設備主要包括三類:ATE、探針臺、分選機。其中測試功能由測試機實現,而探針臺和分選機實現的則是機械功能,將被測晶圓 / 芯片揀選至測試機進行檢測。探針臺和分選機的主要區別在于,探針臺針對的是晶圓級檢測,而分選機則是針對封裝的芯片級檢測。根據 SEMI,ATE 大致占到半導體測試設備的 2/3,探針臺和分選機合計占到半導體測試設備的 1/3。

從 ATE 的歷史發展看,1960s 行業起步,在 1990s~2000s 伴隨下游行業快速增長。在半導體行業上一輪大的景氣周期中(2001 年 -2009 年),全球半導體測試設備銷售額在 2006 年達到頂點,當年銷售額達到 64.2 億美元,占半導體設備總銷售額的 15.9%。

值得注意的是,在這一時期半導體測試設備行業處于快速成長期,下游需求旺盛,市場也在不斷推出更適應當前需求的新產品,測試成本占比較高,在 2003 年到 2006 年半導體測試設備占半導體設備總銷售額的比重都超過 15%。

而隨著測試產品逐步成熟,下游需求增長放緩,市場競爭開始加劇,測試設備成本被壓縮,主要的成本向前道(主要是光刻、刻蝕、薄膜沉積設備、過成功工藝控制等)傾斜,同時測試設備市場份額逐步向頭部集中。目前全球半導體測試設備市場已經非常成熟,測試設備占半導體設備銷售額穩定在 8%~10%。

根據 SEMI 數據,2018 年全球半導體測試設備整體市場規模約 56.3 億美元,其中,SoC 類和數字集成電路測試設備市場規模約為 25.5 億美元。2015-2018 年全球半導體測試設備需求穩步增長,年均復合增速達到 19.0%。

豐富的產業鏈客戶,國產化趨勢推動市場擴張

對應測試在半導體設計制造過程的應用,半導體測試系統企業的客戶包含:(1)IDM 模式下,IDM 廠商。(2)晶圓分工模式下,IC 設計企業(Fabless)、代工廠、封裝測試企業(OSAT)。

此外,對國際大廠而言,原始設備制造商(OEM)是非常重要的一類客戶,主要通過直接采購、以及通過對代工廠、封測廠的間接采購。從對 ATE 的需求量來看,封測環節>制造環節>設計環節。在封測環節,成品測試要求每一顆都要全參數測試,測試量大。晶圓制造環節,由于是半成品,所以以測試基本功能和主要參數為主,一般都是多工位測試,測試效率高,整體對測試機的需求量低于封測廠。設計公司買測試機目的是工程驗證,以及問題驗證和解決,對測試機的需求量相對較小。

因而,對 ATE 廠商來說,晶圓制造廠商(包括 IDM 和代工廠)以及封測廠是設備直接采購主力。值得注意的是,設計廠商、以及 OEM 也是重要的客戶,包括直接采購,以及通過對代工廠、封測廠的間接采購。代工廠、封測廠往往會基于 OEM、IDM 以及設計廠的要求或建議來采購 ATE。從泰瑞達的客戶結構看,近幾年,單一客戶曾創造當年 10%以上的收入的客戶包括蘋果公司、臺積電等。

根據泰瑞達年報,2012-2013 年公司來自蘋果公司的收入占公司總收入達到 10%、12%。2016-2017 年公司來自臺積電的收入占比達到 12%~13%。而考慮直接采購、以及通過代工廠與封測廠間接采購,在 2014-2016 年某 OEM 客戶收入占泰瑞達總收入的比重達到 22%、23%、25%,這其中包含了通過臺積電、JA Mitsui Leasing 公司的銷售。

近兩年,來自華為的需求快速增長,根據泰瑞達 2019 年年報,2017-2019 年公司來自華為的銷售收入(包括直接采購,以及通過代工廠、封測廠采購)的占比分別達到 1%、4%、11%。泰瑞達 2019 年收入 22.95 億美元,由此計算 2019 年公司來自華為的銷售收入達到 2.52 億美元。

從國內公司的情況看,國內 ATE 廠商需求主要來自國內封測廠,主要是受益國內封測產業近年來的快速擴張。包括長電科技、華天科技、通富微電等 3 家國內封測領先企業,2013-2018 年合計收入規模從 93.2 億元擴張至 382.0 億元,年均復合增速 32.6%;相對應的,三家企業 2013-2018 年資本開支水平從 17.7 億元增長至 81.8 億元,年均復合增速 35.9%。

這一時期,持續快速擴張的國內封測巨頭是國內 ATE 廠商最重要的客戶,占據收入份額的絕大部分。以長川科技為例,2014-2016 年公司的前兩大客戶華天科技、長電科技占公司總收入的比重每年均超過 60%,前五大客戶收入占比均在 80%左右。

而隨著當下國內半導體產業全面國產化,產業鏈前端的制造、設計環節,對國內 ATE 需求將得到顯著提升,豐富的產業鏈客戶有助于國內 ATE 需求的穩健攀升。以華峰測控為例, 2018 年公司收入 2.19 億元,是 2016 年收入的 1.95 倍。其中客戶結構顯示以下變化:(1)客戶集中度進一步下降,2018 年公司前五大客戶集中度僅 38.6%,較 2016 年下降 10.1 個百分點。(2)發展了豐富的設計企業客戶資源。

2017-2018 年設計企業芯源系統連續兩年進入公司前五大客戶,2017-2018 年公司來自芯源系統的收入分別為 1458 萬元、1444 萬元。根據公司招股書,公司擁有百家集成電路設計企業客戶資源,也與超過三百家以上的集成電路設計企業保持了業務合作關系。(3)制造環節的客戶需求在增加。

設計廠商主要負責芯片的設計環節,他們會直接對測試設備產生需求,也會間接推動自己的代工廠購買同一家企業的測試設備從而產生需求。隨著國內研發能力的不斷增強,不少國內芯片設計企業開始占據領先地位,根據智研咨詢數據,2018 年中國有 11 家企業上榜全球前五十芯片設計企業,而在 2009 年,這個數據僅為 1 家,而隨著 5G、AI 等新一輪科技逐漸走向產業化,國內芯片行業將會迎來良好發展,從而給國內測試設備市場帶來需求。

我們統計了 10 家芯片設計上市公司的數據,包括匯頂科技、兆易創新、紫光國微等,10 家公司 2019Q3 營業收入 155.5 億元,同比增長 49.7%;10 家公司 2019 年歸母凈利潤 57.6 億元,同比增長 81.6%。2016-2019 年十家公司歸母凈利潤的年均復合增速達到 44.3%。

華為產業鏈加速國產化的機遇。處于供應鏈安全考量,華為產業鏈有望加速國產化,包括代工行業、封測行業都有望受益華為需求向國內轉移的良好機遇。華為對 ATE 的需求路徑包括:(1)華為自身的測試需求,包括各部門的實驗室等。(2)對產業鏈服務需求的增長,包括對代工環節、封測環節的需求增長,由此推動 ATE 需求。其中華為可能影響對應代工廠、封測廠對 ATE 產品的選擇。

根據泰瑞達 2019 年年報,2019 年泰瑞達來自華為(包括直接及間接)的收入占公司總收入比重達到 11%,達到 2.52 億美元,來自華為的需求正快速增長,未來需求仍然有進一步提升的空間。根據泰瑞達 2016 年年報,在 2014-2016 年某 OEM 客戶收入占泰瑞達總收入的比重達到 22%、23%、25%(其中包含了通過臺積電、JA Mitsui Leasing 公司的銷售),由此計算該 OEM 客戶 2014-2016 年貢獻泰瑞達收入達到 3.62 億美元、3.77 億美元、4.38 億美元。

在封測環節,目前為止華為主要以外包測試為主,主要是國內及中國臺灣封測廠。以華為海思為例,2018 年收入 501 億元,同比增長 34%。按照采購成本 60 億美元,其中封測成本占比 25%計算,則華為海思每年的封測訂單需求為 15 億美元;同時海思仍保持較高的增長。因此,華為等半導體需求大客戶的轉單將給中國內地封測廠商帶來明顯增量,使得中國內地封測行業的景氣度回升高于全球平均水平。

在制造環節,中芯國際第一代 14nm FinFET 已成功量產并于 2019Q4 貢獻有意義的營收(客戶以國內為主,產品涵蓋中低端手機 CPU、Modem 及礦機等),產能計劃從當前 3-5K/ 月擴充至 2020 年底的 15K/ 月;12nm FinFET 已進入風險生產,同時第二代 FinFET N+1 技術平臺研發與客戶導入進展順利。)。

國內半導體設備行業將充分受益邏輯廠與存儲器廠雙倍投資強度,具體的擴產邏輯有所區別:

1. 晶圓代工廠。代工模式的核心在于“服務”,晶圓代工廠通常提供一個工藝技術平臺,根據客戶需求提供客制化產品與服務,發展壯大的關鍵在于覆蓋更多的客戶、滿足客戶更多的需求,因而晶圓代工廠的擴廠也是為了匹配客戶需求、通常是順應市場需求發展趨勢的。當市場需求旺盛時,積極的資本開支以滿足日益增長的下游需求,也是公司未來成長的動力。面向客戶需求,晶圓代工廠的產能擴張情景主要有 2 類:(1)產能需求。即現有產能利用飽滿,為匹配客戶產能需求而擴大產能。(2)工藝需求。即為滿足客戶更多需求或者擴大客戶覆蓋面,進行工藝升級而新增產能。

2019 年以來行業的積極變化是,產業景氣度持續攀升,晶圓代工廠產能利用率不斷提升,促使代工廠積極規劃資本開支。以中芯國際為例,根據公司季度報告,中芯國際 19Q4 的產能利用率進一步提升至 98.8%,公司計劃 2020 年資本開支 31 億美元,較 2019 年的 20 億美元大幅提升。

2. 存儲器廠。與代工廠不同,存儲器廠采用 IDM 模式,直接提供半導體產品。由于存儲芯片技術標準化程度高,各家廠商的產品容量、封裝形式都遵循標準的接口,性能也無太大差別,在同質化競爭情況下,存儲廠商通過提升制造工藝,提供制造產能,利用規模優勢降低成本,從而贏得市場。為了提高競爭力、搶占市場份額,存儲器廠可能采取逆市擴張的策略。當前中國存儲器產業面臨重大機遇,促使國內存儲器廠商積極進行工藝研發與產能建設,長期性與規模性的下游投資將對國產裝備創造極佳的成長環境。其中長江存儲與合肥長鑫都將在 2020 年進入積極的產能爬坡期,預期將促使設備需求大幅增長。

產能于工藝驅動,深挖細分領域市場機遇

集成電路從功能、結構角度主要分為數字集成電路、模擬集成電路與數 / 模混合集成電路三類,其中:數字集成電路主要與數字信號的產生、放大和處理有關,數字信號即在時間和幅度上離散變化的信號;模擬集成電路主要與模擬信號的產生、放大和處理有關,模擬信號及幅度對時間連續變化的信號,包括一切的感知,譬如圖像、聲音、觸感、溫度、濕度等;數 / 模混合集成電路是指輸入模擬或數字信號,輸出為數字或模擬信號的集成電路。

根據 WSTS,2018 年全球半導體銷售額中,集成電路銷售額 3933 億美元,占 83.9%。包括存儲器 1580 億美元,占比 33.7%;邏輯電路 1093 元,占比 23.3%;微處理器 672 億美元,占比 14.3%;模擬電路 588 億美元,占比 12.5%。由于不同類型芯片的測試需求的側重點不同,半導體測試系統包括多個細分領域。半導體測試機主要細分領域為存儲器、SoC、模擬、數字、分立器件和 RF 測試機。

全球 ATE 市場以存儲器和 SoC 測試占據絕大部分。而國內在模擬測試、分立器件測試等領域仍然有良好的市場空間。根據泰瑞達年報,2018 年全球 ATE 市場約 40 億美元。結構方面,2017 年全球 ATE 市場為 33.5 億美元,其中 SoC 測試設備 24 億美元,占 ATE 總市場的 71.6%;存儲器測試系統 6.5 億美元,占 19%;而余下的 3 億美元,則分散在模擬測試、數字邏輯測試、RF 測試等眾多領域。

根據賽迪顧問,2018 年國內 ATE 市場 36.0 億元,同比增長 41.7%。其中存儲器測試機和 SoC 測試機分別占比 43.8%、23.5%。此外,數字測試機、模擬測試機、分立器件測試機占比分別達到 12.7%、12.0%以及 6.8%,RF 測試機為 0.9%。

國內 ATE 需求結構與全球整體有較大差異,主要是由下游市場需求所決定。由于國內目前高端芯片的國產化仍然處于較低水平, 所以 SoC 測試系統需求占比較全球整體水平有較大差距,未來伴隨汽車電動化、5G 和人工智能等的迅速發展和未來中國在 SoC 芯片和封測領域的國產化,國內 SoC 測試需求有望持續攀升。

存儲器推動測試設備需求

存儲芯片與邏輯芯片的測試區別。存儲器芯片必須經過許多必要的測試以保證其功能正確,這些測試主要用來確保芯片不包括以下錯誤:存儲單元短路、存儲單元開路、存儲單元干擾等。由于存儲單元類型多樣化,存儲器內部還有大量的模擬部件,其中一些部件不能直接進行存取操作,而且存儲器的每一個單元可能處于不同的狀態,按邏輯測試方法測試需要龐大的測試圖形,這些特性決定了存儲器測試要求與模擬電路和數字電路不同。存儲器芯片測試時使用測試向量進行錯誤檢測,測試向量是施加給存儲芯片的一些列功能,即不同的讀和寫的功能組合。

存儲測試系統需求由存儲芯片擴產驅動。存儲器是一個周期性極強的產業,強于半導體產業整體周期性。下游需求的周期波動、市場份額集中的格局、產品的標準化屬性導致存儲器行業歷史上容易出現大幅的波動。由于存儲器行業的強周期性,行業的資本開支也呈現較強的波動,從而導致存儲測試系統需求的周期波動。

在 2007 年之前,存儲器測試還占據全部半導體自動測試設備市場的 30%~40%;在 2008 年金融危機后,雖然到 2010 年存儲器產品銷售額已有良好的恢復,占半導體總市場的比重恢復至 2006-2007 年水平,但存儲器測試設備的市場已經進一步被侵蝕,2009 年存儲器測試設備比重降至 11%左右,此后存儲器測試設備基本在 17%~22%之間。

由于 2017-2018 年存儲器行業需求高景氣,國際存儲器巨頭紛紛擴產,推動了存儲測試系統的快速增長。根據愛德萬年報,2017-2018 年全球存儲 ATE 銷售額分別為 7.5 億美元、11.5 億美元。2019 年由于下游存儲器行業景氣下滑,對存儲測試系統的需求也受到較大影響。根據愛德萬年報,2019 年全球存儲 ATE 市場 6.5 億美元。

SoC 測試:ATE 最大的細分領域

SOC 測試占據大部分市場,趨勢持續向上。進入新世紀以來,互聯網大范圍推廣。同時,蘋果推出智能手機、谷歌推出安卓系統,移動通訊進入爆發期,迅速取代 PC 成為新的驅動力。

不同于臺式電腦,人們對智能手機等消費類電子產品提出了輕薄短小、多功能和低功耗等新要求。在 20 世紀 90 年代中期誕生的 SoC 技術滿足了人們這一需求,反過來對于消費類電子產品日益增長的需求也促使著 SoC 芯片產業的發展。而 SoC 芯片的快速發展也帶來了對 SoC 測試設備的大量需求,SoC 測試設備逐漸成為自動測試設備市場新的增長驅動力。根據愛德萬年報,2017-2019 年全球 SoC 測試系統市場規模分別為 22 億美元、25.5 億美元、27 億美元,保持穩步增長。

SoC 芯片可使系統級產品具有高可靠、實時性、高集成、低功耗等優點,廣泛應用于工業控制、航空航天、移動通信、消費類電子、汽車電子、醫療電子設備等領域。與傳統芯片不同, SoC 芯片集成了微處理器、模擬 IP 核、數字 IP 核以及片外存儲器控制接口等功能,其核心技術在于 IP 核的復用,這些模塊可以是模擬、數字或數模混合類型,不同模塊的頻率、電壓、測試原理也不同。同時,高集成度造成測試的數據量和時間成倍增長,測試功耗也是傳統測試項目的 2~4 倍。因此 SoC 的復雜性使得傳統測試機難以滿足需求,專業的 SoC 測試機具有強大的并測能力,通過合理規劃調度各個 IP 核完成并發測試,有效地降低了測試時間和測試成本。由于產品難以復制,客戶愿意支付更高的溢價購買設備。

模擬測試測試設備提供穩定需求

根據 WSTS,2018 年全球模擬芯片銷售額 588 億元,占全球集成電路銷售額的 14.9%。模擬芯片的兩個主要用途包括電源管理與信號鏈路。模擬 IC 產品在各大電子系統基本上都會使用到,涉及下游應用有通信、汽車、工控醫療、消費類家電產品等。在數字電路系統中也會提供電源管理、穩壓等功能。其中電源管理芯片是模擬芯片的主要部分。

根據 IDC 數據,2017 年電源管理芯片占模擬芯片的 53%左右(包括標準 power IC 和模擬 ASSP 用途的 power IC),電源管理用途在家電、工業用途相對較為成熟,技術更新迭代較慢,技術壁壘相對較低,國內布局廠商較多,包括圣邦股份、矽力杰、韋爾股份、富滿電子、中穎電子等。信號鏈路芯片可細分為非 power IC 的模擬 ASSP、放大器、比較器、數據轉換芯片等,根據 IDC 數據,2017 年信號鏈路芯片占模擬芯片的 47%,國內布局廠商較少,以華為海思、圣邦股份為主。

模擬測試系統是國內 ATE 的重要組成部分,下游模擬芯片的需求穩定帶來了模擬測試系統的穩定需求。根據賽迪顧問,2018 年國內模擬測試機市場規模 4.3 億元,占國內 ATE 的 12.0%。一方面,模擬芯片下游應用非常廣泛,而單一下游市場規模相對較小,競爭者通常專注差異市場,廠商之間的產品重疊度較低、競爭較小。另一方面,模擬芯片產品生命周期較長,模擬類產品下游汽車、工業用途要求以可靠性、安全行為主,偏好性能成熟穩定類產品的同時資格認可相對較為嚴格,同時先進制程對于模擬類產品推動作用較小,基本不受摩爾定律推動,因此模擬類產品性能更新迭代較慢。因此模擬類產品生命周期較長,一般不低于 10 年。

目前國內 ATE 廠商的測試機產品主要集中在模擬測試以及數模混合測試系統。在國內模擬測試系統領域,包括華峰測控、長川科技等國內 ATE 領先企業已經占據了相當的市場份額。根據華峰測控的招股說明書,公司 2018 年境內模擬測試相關收入 1.73 億元,占中國模擬測試機市場的份額為 40.14%。

全球市場高度集中,國產設備向中高端進階

自動測試設備(ATE,Automatic Test Equipment)是檢測芯片功能和性能的專用設備,測試機對芯片施加輸入信號,采集被檢測芯片的輸出信號與預期值進行比較,判斷芯片在不同工作條件下功能和性能的有效性。ATE 行業從 1960s 誕生以來,其發展大致可歸納為以下幾個階段:

(1)起步階段:1960s~1970s,行業成立初期,在仙童半導體的主導下得以發展。ATE 行業最早產生于 1960s,龍頭企業泰瑞達便是成立于 1960 年,但行業最開始的發展并不是由這些獨立的設備商引導,而是由半導體企業主導的。ATE 最開始就是由仙童半導體、德州儀器等企業生產用于內部使用,在 70 年代末之前,仙童半導體掌握著全球范圍 70%的 ATE 市場。

(2)發展初期:1980s,ATE 市場開始成為廣泛的市場,獨立的設備商嶄露頭角。隨著 CMOS 技術開始起步,高管腳數門陣列器件的時代到來,測試要求提升,但仙童半導體在開發新的 ATE 系統上卻遭遇失敗,隨后將其 ATE 部門賣給斯倫貝謝。而在這一段時間,日本愛德萬在日本大力發展本國半導體產業的背景下得到迅速發展,泰瑞達從模擬測試供應商成長為數字測試和存儲測試供應商,另外還包括 GanRad、LTX、Agilent(安捷倫)等眾多 ATE 公司出現,ATE 發展成為廣泛的市場。

(3)規模階段:1990s,主要的 ATE 設備商開始形成規模,并開始出現合并行為。根據 WSTS 數據,1991 年全球半導體銷售額僅 546 億美元,到 2000 年增長至 2044 億美元,增長 274.%。隨著下游半導體行業的迅速發展,設備商也得以規模成長,同時行業開始出現并購活動,行業主要參與者開始顯現,到 90 年代末期,行業內主要的 10 多家企業形成了行業競爭格局。

(4)聚焦階段:2000s,行業出現大規模整合,主要競爭者減少至 5 家左右。2008 年泰瑞達 250 百萬美元收購 Eagle 拓展閃存測試、379 百萬美元收購 Nextest 加強模擬測試業務;2004 年科利登以 660 百萬美元收購 NPTest(2002 年從 Schlumberger 的 ATE 部門分離出來),進入高端 SOC 測試領域,2008 年 LTX 收購科利登,改名為 LTX-Credence;2011 年愛德萬以 1100 百萬美元收購惠睿捷,使得其在 SOC 測試市場份額得以迅速發展。全球 ATE 行業持續聚焦,到 2009 年泰瑞達、愛德萬、惠睿捷、科利登四家企業占據全球 ATE 設備行業 87%的市場份額。

(5)平衡與聯盟階段:2010s~,由于下游半導體行業進入成熟的周期性發展階段,設備行業也呈現平穩發展;同時,行業集中度已經非常高,行業內并購的機會稀缺,近年來,全球 ATE 主要企業更加專注于市場份額鞏固,以及可能地尋求其他領域的發展以拓寬可觸及的市場空間。

以 2011 年愛德萬收購惠睿捷為標志,以泰瑞達、愛德萬為中心的雙寡頭格局日漸清晰。根據 SEMI 數據,2017 年泰瑞達、愛德萬兩家企業在全球半導體測試機行業的市場份額達到 87%。其中泰瑞達在 SOC 測試領域具有較高的優勢;而愛德萬在存儲器測試領域處于領軍地位,在 SOC 測試市場相對于泰瑞達、惠瑞捷屬于后進入者,但其 SOC 測試設備市場份額逐漸穩步上升。根據泰瑞達 2017 年年報,2017 年泰瑞達在 ATE 市場的份額已經達到 50%左右。而在模擬測試機等其他測試機領域,市場參與者較多,格局相對分散。

根據美國的半導體行業調查公司 VLSI Research 發布的按銷售額排名的 2019 年全球前十大半導體設備廠商,測試設備商占據兩個席位,分別是日本的愛德萬公司(第 6)、以及美國的泰瑞達公司(第 8)。2019 年愛德萬、泰瑞達銷售額(包括服務收入)分別為 24.7 億美元、15.5 億美元。

從產品類型上看,泰瑞達、愛德萬形成了 SOC 測試、存儲器測試、模擬信號測試、數模混合信號測試等全面的產品系列,同時對 5G、AI、物聯網等新興趨勢進行了積極開發布局,代表著行業最前沿的水平。目前國內半導體測試設備與國際水平仍有很大差距。

國內半導體測試設備領先企業包括華峰測控、長川科技、武漢精鴻等,其中在模擬測試機領域,國內包括華峰測控、長川科技已經占據國內相當一部分市場份額,在存儲測試機領域,根據中國招標網,武漢精鴻已經取得長江存儲訂單,在 SoC 測試機領域,包括華峰測控等已經在積極布局。

根據賽迪顧問數據,2018 年中國集成電路測試機市場規模為 36.0 億元,其中:泰瑞達和愛德萬產品線豐富,兩者 2018 年中國銷售收入分別約為 16.8 億元和 12.7 億元,分別占中國集成電路測試機市場份額的 46.7%、35.3%;華峰測控產品以模擬及混合信號類測試系統為主,與長川科技 2018 年測試機銷售收入分別約為 2.2 億元和 0.86 億元,分別占中國集成電路測試機市場份額的 6.1%和 2.4%。

國內目前主要的測試設備商包括華峰測控、長川科技、武漢精鴻等。其中在模擬測試機領域,國內包括華峰測控、長川科技已經占據國內相當一部分市場份額,在存儲測試機領域,根據中國招標網,武漢精鴻已經取得長江存儲訂單,在 SoC 測試機領域,包括華峰測控等已經在積極布局。

審核編輯 黃昊宇

-

半導體測試

+關注

關注

3文章

101瀏覽量

19255

發布評論請先 登錄

相關推薦

半導體器件測試的理想型解決方案

功率半導體器件測試解決方案

功率半導體雙脈沖測試方案

日月光半導體加州擴建:強化美國半導體供應鏈,推動高科技應用測試服務

ATA-5420前置微小信號放大器如何進行半導體測試

攬獲殊榮!普賽斯儀表榮獲“金翎獎”功率半導體領域2024年度優質供應商獎項

半導體發展的四個時代

清純半導體、中電化合物入選2024年度寧波市優質產品推薦目錄!

半導體測試—優質好文推薦

半導體測試—優質好文推薦

評論