晶圓代工產(chǎn)能供不應求,包括臺積電、聯(lián)電、世界先進、力積電等第四季訂單全滿,明年上半年先進制程及成熟制程產(chǎn)能已被客戶全部預訂一空。然而車用芯片訂單近期大幅釋出并尋求晶圓代工廠支援,導致產(chǎn)能吃緊情況更為嚴重,后段封測廠同樣出現(xiàn)訂單塞車排隊情況。普遍來看,芯片交期將再延長2~4周時間,部份芯片交期已長達40周以上,漲價已是箭在弦上。

IC設計廠已漲聲四起

雖然臺積電表明不漲價,但聯(lián)電及力積電已陸續(xù)漲價,封測廠也有漲價情況。上游IC設計廠及IDM廠以轉(zhuǎn)嫁成本為由,開始與客戶協(xié)商調(diào)漲芯片價格。其中,面板驅(qū)動IC、電源管理IC、金氧半場效電晶體(MOSFET)等已確定明年第一季漲價10~20%幅度,CMOS影像感測器(CIS)、微控制器(MCU)、 WiFi網(wǎng)路芯片等價格漲勢響起。

5G局端及終端裝置、人工智能及高效能運算強勁需求,遠距商機及宅經(jīng)濟,持續(xù)帶動筆電及平板、網(wǎng)通設備等出貨動能,造成晶圓代工廠下半年接單全線滿載。業(yè)者分析,系統(tǒng)搭載的芯片硅含量大幅增加是主要關鍵。

以5G智能型手機為例,因為支援Sub-6GHz及mmWave(毫米波)多頻段,手機核心處理器運算效能提升及增加AI核心,導致芯片需要設計更大的靜態(tài)隨機存取記憶體(SRAM)面積,芯片尺寸雖因制程微縮而縮小,但面積僅小幅縮減,所以需要更多的投片量來應用手機出貨需求。

另外,5G手機因功能增加而需要搭載的射頻元件及功率放大器(PA)呈現(xiàn)倍增情況,電源管理IC及MOSFET搭載數(shù)量也大幅增加3成至5成,對相關搭配芯片數(shù)量增加也需要更多晶圓代工產(chǎn)能支援。至于英特爾及超微新筆電平臺同樣加入AI核心及提高運算速度,電源管理IC及MOSFET采用量也增加至少3成。

由于第季來自手機廠、ODM/OEM廠的訂單只增不減,晶圓代工及封測價格調(diào)漲,包括意法、賽靈思等業(yè)者已調(diào)漲部份芯片價格,而且芯片交期拉長。雖然供應鏈的庫存水位提高不少,但芯片廠接單量仍明顯大于供給,且晶圓代工及封測產(chǎn)能供不應求,業(yè)界對于芯片價格在未來兩個季度將漲價已有共識。而在面板驅(qū)動IC順利漲價開了第一槍后,明年包括電源管理IC及MOSFET、MCU及CIS等價格上漲恐怕已是勢不可擋。

硅晶圓訂單淡季轉(zhuǎn)旺

5G及高效能運算(HPC)、車用電子等需求急升溫,晶圓代工廠及IDM廠的產(chǎn)能利用率維持滿載,產(chǎn)能供不應求延續(xù)到明年上半年,加上近期DRAM及NAND Flash現(xiàn)貨價格反彈,記憶體廠產(chǎn)能利用率攀升,帶動硅晶圓需求持續(xù)好轉(zhuǎn),第四季淡季轉(zhuǎn)旺,且訂單能見度看到明年第一季。法人看好環(huán)球晶、臺勝科、合晶營運進入復蘇成長循環(huán),第四季及明年第一季業(yè)績將逐季回升。

半年受到新冠肺炎疫情及美中貿(mào)易戰(zhàn)影響,硅晶圓市場處于庫存去化階段,雖然包括信越、SUMCO、環(huán)球晶等三大廠有長約及合約價保護,營運表現(xiàn)穩(wěn)健,但現(xiàn)貨價出現(xiàn)明顯跌勢。不過,下半年硅晶圓市況出現(xiàn)反轉(zhuǎn),主要原因在于遠距及宅經(jīng)濟商機爆發(fā),推升筆電及網(wǎng)通設備等芯片需求,加上5G/HPC、車用電子等芯片訂單全面回升,半導體廠開始擴大采購硅晶圓。

硅晶圓大廠日本信越于上周法說會中指出,12吋硅晶圓市況在第三季回溫,第四季淡季不淡銷售動能續(xù)增,且訂單能見度已看到明年第一季,出貨動能逐季轉(zhuǎn)強,8吋硅晶圓市況明顯好轉(zhuǎn)。由于進入冬季后疫情可能再起,為避免供應鏈因疫情停擺,半導體廠增加庫存水位因應,購買數(shù)量大于外部需求量。總體來看,硅晶圓需求強勁,長約順利完成換約且合約價格優(yōu)于預期。

法人表示,晶圓代工廠及IDM廠利用率滿載到明年中旬,記憶體廠利用率回復,加上美中貿(mào)易戰(zhàn)對中芯實施管制,也帶動中芯等大陸半導體廠增加硅晶圓庫存以備不時之需。硅晶圓市場第四季淡季轉(zhuǎn)旺,明年第一季持續(xù)成長,環(huán)球晶、臺勝科、合晶等業(yè)者營運逐季轉(zhuǎn)旺。

以價格走勢來看,明年市場供需趨于平衡,合約價維持持平,但長約換約后新增采購量的價格已有調(diào)漲空間,硅晶圓廠可透過產(chǎn)品組合調(diào)整來提高平均銷售價格,進一步推升營收及獲利表現(xiàn)。至于現(xiàn)貨價在下半年確認止跌及小幅漲價后,明年第一季持續(xù)調(diào)漲機率大增。

晶圓代工產(chǎn)能供不應求

隨各項外在環(huán)境變化與產(chǎn)業(yè)趨勢更迭,各晶圓代工廠產(chǎn)能自今年首季起即處于九成以上至滿載水準,下半年甚至因美中貿(mào)易戰(zhàn)、科技戰(zhàn)加劇,導致部分晶圓代工板塊位移。法人預期在產(chǎn)能供不應求愈演愈烈下,有助臺積電(2330)、聯(lián)電、世界先進等未來營運表現(xiàn)。

法人指出,觀察目前整體晶圓代工市況,自年初起新冠肺炎疫情逐步擴散,半導體供應鏈普遍因擔心封城、鎖國,導致零組件斷鏈而亟欲建高庫存。此外,隨后而來的宅經(jīng)濟效益,使得PC、伺服器、網(wǎng)通產(chǎn)品及電視等需求延續(xù)至今,加上5G手機滲透率攀升、基站建設持續(xù)等動能,紛紛帶動晶圓代工廠產(chǎn)能自今年首季起即處于九成以上至滿載水準,甚至在下半年因美中貿(mào)易摩擦升溫,產(chǎn)能供不應求情況恐怕愈演愈烈。

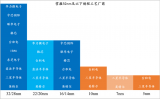

根據(jù)全球市場研究機構TrendForce旗下半導體研究處表示,從各廠來看,包含臺廠臺積電、聯(lián)電、世界先進、力積電,以及韓廠三星、中國中芯國際等,目前在8吋晶圓市場皆受惠于強勁的PMIC、DDIC需求,產(chǎn)能已長期供不應求,因而出現(xiàn)部分廠商喊漲情況。

12吋廠方面,以臺積電、三星為首的先進制程市場持續(xù)在HPC、高階手機芯片帶動下蓬勃發(fā)展;至于全球市占第四名的聯(lián)電,目前旗下?lián)碛衅咦?吋廠及四座12吋廠,近年來已放棄14納米以下先進制程開發(fā),將資源集中于28納米以上及8吋市場,其28納米產(chǎn)能已步上軌道,目前亦呈現(xiàn)滿載,且規(guī)劃小幅擴產(chǎn)中。

展望2021年,TrendForce指出,在對經(jīng)濟復蘇及疫情控制相對樂觀假設下,目前對于各項終端產(chǎn)品包含伺服器、智能手機及筆電等出貨預估皆優(yōu)于2020年,預料將帶動各項半導體零組件備貨力道。

即便美中貿(mào)易摩擦及新冠肺炎疫情的不確定性仍然存在,對晶圓代工廠來說,相關風險亦促使客戶庫存偏高成為新常態(tài),導致晶圓代工產(chǎn)能持續(xù)緊缺,尤其在產(chǎn)能相對受限的8吋市場中,新一輪并購或擴產(chǎn),將成為短期未來的觀察重點。

封裝產(chǎn)能滿載?

第五代行動通訊(5G)、網(wǎng)通、筆電及平板需求持續(xù)暢旺,不僅晶圓代工廠接單強勁,下游封測端同步受惠,日月光投控旗下日月光半導體為全球半導體封測龍頭,受惠最大,近期IC打線封裝產(chǎn)能爆滿,法人看好滿載盛況將延續(xù)至明年首季,挹注日月光營運維持高檔。

日月光投控受惠于超前部署策略發(fā)酵,加上疫情帶來PC/NB相關封測急單涌進,9月合并營收達439.2億元,創(chuàng)新高,月增4.7%,年增6.7%;第3季合并營收1,231.9億元,為歷來單季最佳,季增14.5%,年增5%;前三季營收3,281億元,年增10.4%。

日月光投控9月IC封裝測試及材料營收228.5億元,月減7.8%,年減2.1%;華為禁令9月15日生效,日月光9月封測業(yè)務較去年小幅衰退,但EMS強勁成長,整季業(yè)績?nèi)约驹?4.5%,達到市場預期季增10%至15%高標。

法人指出,晶圓代工廠近期接單暢旺,帶動后段封測廠產(chǎn)能打線封裝產(chǎn)能滿載至年底,市場日前還傳出封裝價格喊漲一成,為日月光等封測廠第4季增添新的動能,有機會擺脫過去傳統(tǒng)淡季效應。

邏輯IC封測高層透露,在晶圓代工廠等前段客戶積極追單帶動下,封裝廠訂單同步火熱,雖然部分封裝業(yè)者已擴充產(chǎn)能因應,但仍供不應求,上游客戶為搶產(chǎn)能而主動加價,為封裝廠營運添加動能。

市場法人認為,包括日月光投控、菱生、超豐等擁有較多打線封裝產(chǎn)能的業(yè)者將直接受惠,看好第4季營運表現(xiàn)可望優(yōu)于預期。

責任編輯:tzh

-

芯片

+關注

關注

453文章

50402瀏覽量

421801 -

半導體

+關注

關注

334文章

27014瀏覽量

216289 -

IC

+關注

關注

36文章

5899瀏覽量

175234 -

晶圓

+關注

關注

52文章

4842瀏覽量

127797

發(fā)布評論請先 登錄

相關推薦

全球產(chǎn)能份額超72%,中國晶圓代工強勢崛起

三星舉辦2024晶圓代工論壇,聚焦AI與先進代工技術

臺積電產(chǎn)能分化:6/7nm降價應對低利用率,3/5nm漲價因供不應求

晶合集成產(chǎn)能滿載,計劃年內(nèi)大幅擴產(chǎn)以應對市場回暖

半導體行業(yè)供需分化,晶圓代工產(chǎn)能激增引價格上漲

臺積電3nm產(chǎn)能供不應求,驍龍8 Gen44成本或增

英偉達高端顯卡供不應求,國內(nèi)或解除比特幣禁令

臺積電先進封裝產(chǎn)能供不應求

臺積電:AI芯片先進封裝需求強勁,供不應求將持續(xù)至2025年

蘋果Vision Pro頭顯初期備貨量有限,或?qū)⒂瓉?b class='flag-5'>供不應求的局面

三星晶圓代工一季度將大降價,欲與對手搶單

全球晶圓代工行業(yè)格局及市場趨勢

晶圓代工產(chǎn)能供不應求的情況愈演愈烈

晶圓代工產(chǎn)能供不應求的情況愈演愈烈

評論