2020年疫情加劇了資本寒冬,但半導體行業的投資卻逆市上揚。據統計,今年前十個月國內VC/PE共投資了345個半導體項目,預計年底投資總額將超過1000億,達去年全年總額的3倍。

在國產替代、新技術需求的驅動下,國內半導體行業正處在產能加速擴張中。2017-2020年,全球正在建設和擬建設的晶圓線有62條,其中中國大陸有26條,占比42%。預計2020年,中國大陸半導體設備銷售將達到145億美元,成為全球最大的半導體設備市場。

作為一個大而精的行業,半導體設備行業也已經呈現出高度集中的市場格局,應用材料、阿斯麥、東京電子、泛林半導體、科磊半導體2019年牢牢占據了全球前五的位置。盡管市場的頭部效應明顯,在芯片制造、封測所涉及到的上千道加工工序中,包括晶圓檢測在內的多個細分領域仍存在新玩家入局的機會。

2020年6月22日,科創板上市公司天準科技發布公告將以1818萬歐元(約合1.4億人民幣)的價格收購德國半導體檢測設備研發商MueTec100%股權,并受讓該公司200萬歐元債務,這也讓整個交易的價格達到2018萬歐元(約合1.6億元人民幣)。

此次收購也是科創板首個海外并購案例。據了解,目前交易已獲蘇州發改委和商務局的同意,雙方已經完成了24.9%的股權交割,后續獲得德國相關政府機構的審批后,雙方將交割其余75.1%的股權。

對于天準科技來說,對MueTec的收購將幫助公司縮短進入半導體領域的周期,減少不確定性,更快地為公司形成新的業績增長點。同時,這次收購也是國內半導體設備行業加速發展的縮影。

以并購進入半導體設備行業,標的公司MueTec已進入全球市場

天準科技的主業為工業機器視覺裝備研發及應用,此次選擇以并購的方式進入半導體行業并不偶然。事實上,并購整合在整個半導體設備行業是較普遍的發展模式。回顧半導體設備企業并購史,應用材料和科磊半導體發展過程中的收購次數都在20次以上。

究其原因,行業的高壁壘屬性意味著研發上的高難度,并購成為一種迅速更新技術的途徑。同時,在市場增速放緩時,并購也成為拓展產品線、擴大市場空間的有效方式。尤其對于首次進入半導體行業的企業來說,由于在相關技術、市場方面缺乏積累,并購等外延式發展模式成為進入半導體設備領域的捷徑。

早在天準科技收購MueTec之前,顯示檢測行業的龍頭公司精測電子就先后在2018年、2019年,分別通過與半導體自動測試設備韓國IT&T共同設立中外合資公司、收購日本半導體測試設備企業WINTEST60.53%的股權的方式來進入半導體檢測設備領域。

以全球視角看,半導體設備行業的被收購標的呈現出明顯的地域特征。廣發證券在其2018年發布的研究報告《全球半導體設備并購史研究——以史為鏡,可以知興替》中表示,從1995年到2018年,全球半導體設備領域的并購以美國為核心,向歐洲和日本擴散。報告指出,在87次并購中有85次被收購方的國別或地區可查,其中美國有56家美國半導體設備企業或業務部門被收購,歐洲公司有16家,主要分布在德國、瑞士和英國。美國作為半導體設備行業的先行者,毫無疑問成為并購標的集中區域,而歐洲、日本也不斷涌現優質的半導體設備企業。

此次被天準科技收購的MueTec即是一家德國企業。該公司的創始人由光學、軟件開發和機械領域的專家組成,于1991年在德國慕尼黑成立。

集成電路由于高精密、高附加值的特點,要求芯片制作過程中采用無損檢測,因此對非接觸式的光學檢測設備成為剛需。MueTec則主要針對晶圓類產品提供高精度光學檢測和測量設備,服務區域涵蓋歐洲、美國、中國臺灣等半導體設備主流市場。

目前MueTec的產品包括:

1) 測量和檢測類:關鍵尺寸測量(CD Metrology),套刻測量(Overlay Metrology),瑕疵缺陷檢測,瑕疵缺陷查看,薄膜厚度測量。代表設備為Spector A,MT8000等。

2) 紅外解決方案:應用于MEMS領域,可以通過測量數據分析,修改工藝,輔助提升生產良率。代表設備為IRIS2100,IRIS8200。

3) 宏觀缺陷檢測方案:提供在光刻階段的晶圓全檢需求,代表設備為MT1000。

4) 定制方案:可提供市面上目前還沒有可用設備的檢測和測量需求定制,比如,全自動的檢測設備,定制的搬運系統。

2019年科磊半導體(KLA)在全球范圍內的光學檢測設備上占比超過50%,其余市場則多由美國、日本、以色列以及一些歐洲國家的廠商占據。國內在該領域起步較晚。2014年,與中科院微電子研究所深入合作的中科飛測成立,國內光學檢測設備領域逐漸發展起來。

據了解,MueTec的產品與國內同行中科飛測對比,在設備穩定性、壽命等指標上更突出,且在國外市場有更高的認可度,不過售價更高、開發周期長;而跟國際同行以色列光學檢測設備公司CamTek對比,MueTec有更廣的產品線,以及獨立的2D測量和膜厚測量。

在基于行業、產品以及技術等多維度考量下,天準科技收購MueTec100%股權的交易價格定在了1818萬歐元,是MueTec2019年凈資產的2.50倍、2020年預計EBITDA的10.26倍。

收購MueTec,天準科技面臨的巨大行業機遇

天準科技是2019年首批成功登陸科創板的公司之一。其成立于2009年,主要基于機器視覺技術,研發生產工業視覺裝備。公司的產品包括精密測量儀器、智能檢測設備、智能制造系統、無人物流車,并提供智能檢測裝備和智能制造系統相關的軟件服務。現階段,公司的客戶群集中在消費電子、汽車制造、光伏半導體、倉儲物流行業,大客戶包括蘋果、三星、富士康、欣旺達、德賽集團、博士集團、法雷奧集團、菜鳥物流等。

隨著在消費電子、汽車等領域的行業地位逐漸穩固,天準科技亟需找到新的業績增長點。而天準科技之所以能將3D視覺檢測技術率先在消費電子、汽車制造等領域落地,離不開這些領域的共同特點:客戶對價格的不敏感,但對設備精度、準確度等要求高;同時,大客戶集中,客單價往往達百萬級。此次被收購標的MueTec所在的半導體檢測設備領域毫無疑問符合相應條件。

其實在收購MueTec之前,天準科技已經在著手研發半導體檢測設備,對于MueTec的收購將加快公司在半導體晶圓檢測設備上的布局。

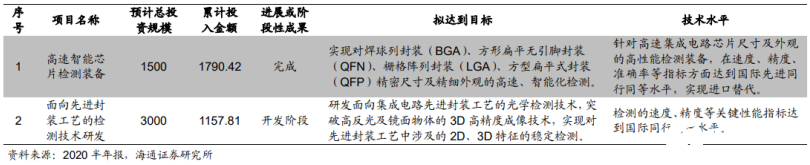

2020上半年天準科技半導體相關在研項目情況(萬元)

迄今為止,MueTec累計設備出貨量已達數百臺。其在技術、產品以及市場等多個環節已形成較成熟的經驗,將幫助天準科技快速具備服務國內半導體設備行業的能力。

在當前國內半導體設備自主化發展的大趨勢下,此次并購對于兩者都意味著廣闊的市場前景。一般來說,半導體制造設備支出占半導體設備總支出的80%左右,MueTec所在的前道半導體檢測設備約占半導體制造設備的13%。全球市場上,前道檢測設備2018年的市場規模約為58億美元。根據SEMI曾預測的2020、2021年國內半導體設備總支出分別為173億、166億美元,得以估算2020、2021年國內前道檢測設備的市場需求約為18億、17.3億美元。而每臺晶圓檢測設備普遍在百萬美金以上的售價,也為設備廠商創造了更高的收入天花板。

芯片是“國之重器”,但當下我國半導體產業多個環節的國產化程度普遍偏低。尤其是設備、材料、EDA軟件工具在內的多個上游環節,短期內難以實現自主發展。不過,正是由于現狀與需求的不匹配,價值創造的機會正在顯現。有理由相信,在需求的高增長驅動下,類似天準科技收購MueTec的案例可能再度發生。而隨著各類資源的不斷投入,我國半導體產業實現自主可控的進程也有望加快。

發布評論請先 登錄

相關推薦

1.6億收購德國公司MueTec,天準科技布局半導體設備的野心

1.6億收購德國公司MueTec,天準科技布局半導體設備的野心

評論