核心觀點

周期,主導著半導體行業的螺旋發展,面板作為資本密度和技術門檻僅次于集成電路的半導體行業,經歷了數輪周期最終形成了當下的行業格局,我們試圖撥開迷霧探究面板周期的運行規律,和其背后潛在的投資機會。

有兩個不變規律,深刻左右了整個行業的發展:

1、面板的摩爾定律:也就是代線的降維打擊,隱藏的含義就是所有存量產能都是累贅,都會被后發競爭者用更高的效率和更新的技術顛覆。這也是面板行業在美國、日本、韓國、中國***和地區之間不斷流轉的本質。

2、國家的成本優勢:中國大陸具備全球最大的面板消費市場和相對完整的產業鏈集群,并且配合有效的社會管理機制,造就了中國面板行業在全球顯著的成本競爭優勢,這不是成本的短暫下降,而是成本曲線的確定性下移。

基于以上兩個規律,我們總結過去十年面板的發展并展望未來,簡單歸結為三輪周期:

1、上輪周期(2013~2016年):8.5代線降維打擊日本低次代線,結果是日本退出,這輪周期之后韓國三星和LGD的市占率達到歷史巔峰,日本夏普破產、JDI重組,最后的結果是從“三國四地五虎將”變成“兩國三地四巨頭”,日本的逐步退出和收縮有效的降低了部分品類的周期性,但是當年競爭格局依舊不夠清晰,2016~2019年國內廠商依舊在大規模擴建11代線廠能,為下一輪出清埋下伏筆。

2、本輪周期(2018~2020年):11/8.5代線降維打擊韓國7代線,結果就是韓國產能退出。其本質是中國京東方、TCL、惠科的大量8.5/11代線對韓國存量落后產能的出清。11代線切割65/75寸的效率是94%/94%,而韓國的7代線切割65/75寸的效率是53%/72%,代線降代打擊的結果就是韓國面板產業落后的成本結構將失去部分競爭力,低效落后廠能的出清是泛摩爾定律決定的,是產業經濟學不可逆的規律,不會因短期價格波動所改變。

3、下輪周期(2023~2025年):展望未來,我們預計8.5代IT線降維打擊中國臺灣6代線,結果可能是中國臺灣退出。京東方基于重慶B8線的成功,已占據了全球IT屏28%的市場,市占率居全球首位,同時中國臺灣友達和群創在2013年之后均未有擴產,產能集中在6/7代線避開大屏TV市場,專注于IT屏,我們認為雖然這輪周期過后TV大屏LCD市場將趨于穩定,形成了類似于內存行業三星+海力士 70%市占率的雙寡頭格局,但是基于全球半導體產業不變的規律,最后一輪的產業出清或將發生在2025年。

結論:建議關注面板行業中長期競爭格局的根本性變化,并且我們預計2020年將是未來穩定盈利的起點,持續推薦并看好國產面板廠商在行業的主導地位。

投資建議:繼續推薦顯示面板龍頭京東方A、TCL科技,建議關注中大尺寸產品受益標的彩虹股份、龍騰光電,手機面板國產龍頭深天馬A,OLED面板優質標的維信諾、和輝光電。

建議關注面板上游,材料國產配套優質標的杉杉股份、三利譜、八億時空,設備國產配套優質標的北方華創、大族激光、精測電子。

風險提示:疫情持續,LCD下游市場需求波動;海外廠商退產進度不及預期;國產中小廠商中長期產能規劃變動。

正文如下

我們回顧面板的三輪大周期:第一輪是日本出清美國面板;、第二輪是韓國出清日本廠(以夏普破產為標志);第三輪就是當下(以韓廠全部退出為終極目標),中國大陸占據全球主導地位。

但依舊有四個問題困擾著面板行業:

1、韓廠延遲退產導致周期反復?

2、高景氣是否是需求透支?

3、龍頭廠商的高盈利能否持續?

4、QDoled/Mini/Micro會不會顛覆LCD

一、韓廠延遲退產與面板價格的周期反復:

20Q3以來的行業整體高景氣,帶動了部分面板廠產能擴張意愿提升,同時韓廠退產亦有所延后,中期TV面板價格進入周期性反復隱憂有所顯現。我們認為,隨著TV面板供給明顯的頭部集中化趨勢,龍頭廠商產能調整對整體供需仍起主導作用,中長期來看TV面板價格發生大幅調整的可能性仍較低。韓廠整體退產進度仍符合預期,三星延遲退產,主要來源于下游三星電子等客戶要求,受制于材料備貨短缺,模組產能受限,21Q1三星顯示產能供給非常有限。

二、下半年以來的高景氣是否是需求透支:

根據奧維睿沃預測數據,預計2020年TV整機出貨同比增長1.0%,顯示器與筆電產品出貨分別同比增長7.8%與15.9%。按年度維度來看,TV整機全年呈現出“前低后高”走勢,但整體出貨量也僅僅恢復至疫情前正常水平。考慮到未來,今年出貨同比下滑地區的出貨修正,按年度維度來看,我們認為TV產品需求仍有望維持穩定。

顯示器、筆電產品受海外疫情需求大增,但按面積來看,2019年之前面積占比僅16%左右,預計受今年需求增長影響,將上升至18%左右,整體產能面積占比仍較低。未來需求即使出現回落,對LCD面板整體產能面積影響較小。

三、龍頭廠商的高盈利能否持續

我們認為龍頭廠商的高盈利有望持續:

1)展望2022年以后,龍頭廠商原有產線產能擴張對市場供需起主導作用,整體釋放進度與幅度相對可控。

2)成本角度來看,G8.5以下LCD產線,材料與折舊成本持續下降,LCD產品價格維持持平的狀態,隨著時間的推移,龍頭廠商55寸以下產品的經營性毛利率仍有望持續提升。

3)隨著TCL華星未來補齊中尺寸IT產品供應產能,兩大龍頭廠商均能實現客戶和產品的全系列覆蓋,受TV價格波動對盈利影響,也將明顯好于市場其它廠商。

四、QDoled/Mini/Micro會不會顛覆LCD

最后從產品的技術路線上來看,目前LG的白光OLED生產成本仍較高,主要由于大尺寸蒸鍍工藝提升良率難度大,其次有機發光材料損耗較大。三星QD-OLED技術雖然理論上顯示效果好于白光OLED,但產線資本開支太大,料想折舊成本也較高,成本競爭力有限。其次僅三星一家在主導該技術,短期產能太少,下游品牌對該技術的認可程度也存在不確定性。

反觀LCD技術,在TV市場應用不僅成熟度高,成本相較于其它顯示技術競爭力明顯。其次圍繞Mini LED背光的顯示改良性方案,上游LED產業基礎成熟,靜待工藝成熟度提升帶動成本的不斷下降。未來在中高端TV顯示市場,是OLED顯示的有力競爭產品。我們認為LCD顯示的長期穩定需求仍將持續。

詳細分析如下:

1 韓廠延遲退產與面板價格的周期反復

受下半年需求轉好,以及韓廠減產供給受限帶動,今年自6月TV面板價格轉漲以來,下半年面板報價持續超預期。根據群智咨詢最新發布的11月下旬價格預測數據,我們統計預計截至2020年12月,55寸以下LCD TV面板價格相比5月低點平均漲幅達70%。創造了同等時間,價格區間漲幅的歷史新高。65/75寸由于國產10.5/11代產能爬坡供給帶動,價格漲幅不如55寸以下產品,但對應價格漲幅也分別達34%與17%,預計目前也均在產線盈利水平以上。

受益于海外市場旺盛需求,IT面板(顯示器、筆電)下游市場自20Q2以來持續保持較高的景氣度。產品價格整體自20Q1以來持續上漲。進入到20Q4,海外市場因疫情需求依然強勁,供應端手機、TV需求旺盛,造成a-Si產能持續緊張,疊加驅動IC、CPU、偏光片等核心材料缺貨,面板廠價格策略積極,漲價金額有進一步擴大趨勢。根據群智咨詢最新的11月價格預測數據,根據我們的統計,預計截至2020年12月,主要尺寸IT面板報價相比年初1月平均漲幅達9.7%。

20Q3以來的行業整體高景氣,帶動了部分面板廠產能擴張意愿提升,同時韓廠退產亦有所延后,中期TV面板價格進入周期性反復隱憂有所顯現。我們認為,隨著TV面板供給明顯的頭部集中化趨勢,龍頭廠商產能調整對整體供需仍起主導作用,中長期來看TV面板價格發生大幅調整的可能性仍較低。

韓廠整體退產進度仍符合預期,三星延遲退產,主要來源于下游三星電子等客戶要求,受制材料備貨短缺,模組產能受限,21Q1三星顯示產能供給非常有限。從供給減量因素來看,LG顯示目前韓國本土,P7(G7.5)、P8(G8.5)月有效供給均不足100K(大片基板)。其中P8主要用于生產IT類面板,進度符合減產預期。P7主要用于生產TV面板,預計產能關退延遲到2021年底,全球總產能占比1%左右,影響較小。

三星顯示,由于下游三星電子等核心客戶要求,本土L7(G7)、L8(G8.5)關線時點有兩次延遲。從最初的2020年10月推遲至12月后,目前來看最終關線時點將推遲至不超過2020年3-4月末。但從有效月供給來看,三星顯示LCD產能環比仍然持續下降。下游三星電子整機庫存通常在1000-1200萬臺(2-2.5個月),目前北美等下游市場需求持續旺盛,庫存水位下降至300-400萬臺(不足1個月)。考慮到整體緊張的LCD產能供給,三星電子要求三星顯示盡可能延長產能供應。

但三星顯示產業重心早已轉向OLED顯示,本土LCD關線時點的一再延遲,導致上游核心材料備貨不足。同時大尺寸TV面板模組產能主要依賴于蘇州線,考慮到產線已出售給TCL華星,模組段產能亦有所制約。三星顯示21Q1整體供應亦非常有限,預計月出貨量由目前的每月200萬片(TV小片)下降至201Q1的100萬片左右。

韓廠產能調減后,恢復提升產能的可能性也極低。一方面已削減人工數量,另一方面提升產能不僅需要較長的爬坡時間,其次新增供給也不利于價格的維持和自身其它產線的盈利。因此,韓廠整體的產能關退仍然是確定性趨勢。

另外,從國產廠商來看,惠科、彩虹股份等中小廠商受行業景氣度帶動,亦表現出一定的中期擴產意愿。主要包括彩虹股份咸陽G8.6擴產至 170K,惠科滁州G8.6擴產至180K,綿陽G8.6擴產至150K。同時富士康夏普廣州G10.5亦計劃將產線爬滿至90K。

但目前來看,2020年以來受海外疫情持續影響,日韓設備裝機進度,以及工程師人員往來均受不同程度影響。包括10.5代線玻璃基板短缺,對富士康夏普廣州產線進度亦有影響。固原有廠商新增產能計劃,完成進度亦有不確定性。預計2021新量產產線TCL華星T7、惠科長沙G8.6,滿產時點亦將延至2022年。

此外,京東方G10.5亦有擴產規劃,TCL華星擬新建一條IT產品產線。但京東方、TCL華星等大廠,產能擴張主要根據下游客戶的訂單要求,整體產能需求能見度較高,并且進度相對可控,對市場整體供需與價格影響力也較強。

總結來看,雖然中小TV面板廠在原有產線上都有一定的擴產規劃,但受制于產線原有廠房空間預留,產能上限也較為明顯。其次疫情對供應鏈進度影響,預計產能短期集中釋放可能性也非常低。

此外,中小TV面板廠商,由于沒有G10.5的新建能力(資金、供應鏈配套),隨著TV面板的大尺寸化趨勢,整體產品競爭力將逐步下降,將顯著利好擁有G10.5產線的京東方、TCL華星等龍頭廠商。龍頭廠商的產能進展對市場供需、價格影響更為顯著,我們認為行業周期性波動將顯著下降,TV面板價格有望持續維持高位相對穩定。

根據奧維睿沃預測數據,2021年上半年電視面板整體供需仍然持續偏緊。主要由于2021年上半年整體新增產能有限,但韓廠仍有持續減產規劃。預計20Q1供需略高于市場平衡線,20Q2受下游需求帶動,供需將略低于市場平衡線。

2 下半年以來的高景氣是否是需求透支

2020年下半年以來,受歐美等海外市場需求帶動,TV、IT類產品出貨同比、環比均出現大幅增長。引發市場對于下游產品短期需求透支擔憂。根據奧維睿沃預測數據,預計2020年TV整機出貨同比增長1.0%,顯示器與筆電產品出貨分別同比增長7.8%與15.9%。按年度維度來看,TV整機全年呈現出“前低后高”走勢,但整體出貨量也僅僅恢復至疫情前正常水平。考慮到未來,今年出貨同比下滑地區的出貨修正,按年度維度來看,我們認為TV產品需求仍有望維持穩定。

顯示器、筆電產品受海外疫情需求大增,但按面積來看,2019年之前面積占比僅16%左右,預計受今年需求增長影響,將上升至18%左右,整體產能面積占比仍較低。未來需求即使出現回落,對LCD面板整體產能面積影響較小。IT類產品強調定制化及模組集成能力,歷史上價格波動也顯著低于TV類產品。

具體來看,根據奧維睿沃數據,20Q1與20Q2電視整機出貨量分別同比下降8.7%與3.7%,20Q3出貨同比增長13.2%,預計20Q4整機銷售量仍將同比增長0.7%。

預計2020年,僅亞太(增速-5.5%)、中國(增速-10.8%)、拉美(增速-2.6%)地區為TV整機出貨負增長。西歐(增速6.5%)、東歐(增速4.9%)、日本(增速5.0%)、中東及非洲(增速3.2%)全年整機出貨均已轉正,其中北美(增速16.4%)出貨同比大增,有望超越中國大陸,首次成為全球出貨量最多的地區。

目前海外疫情情況并未出現明顯好轉拐點,疫情嚴重地區電視整機采購需求仍然較為旺盛。展望明年,即使今年下半年相對高增長的北美、歐洲地區出貨逐步恢復至疫情前正常水平,但考慮到今年出貨負增長的地區明年出貨有望逐步上修回正,我們預計明年電視整機出貨量仍相對穩定,奧維睿沃預測2021年整機出貨同比增長0.4%。

從電視面板季度出貨量來看,受疫情對產能供給、韓廠減產影響,2020年四個季度電視面板出貨量均處于同比下滑狀態。其中20Q3同比降幅最低,達1.2%。考慮到20Q3整機出貨的大幅增長,預計20Q3市場庫存消化較大。全年來看,預計2020年電視面板出貨量達2.71億片,同比下滑5.9%。

從電視面板季度出貨面積來看,20Q2起季度出貨面積同比增速已轉正。其中20Q3同比增速最高,達9.3%。全年來看,預計2020年電視面板出貨面積達1.69億平米,同比增長3.1%。即出貨面積全年增速領先出貨量9pct,龍頭廠商出貨大尺寸化帶動整體出貨面積增長。預計2021年龍頭廠商的帶動效應仍將持續,隨著產能消耗面積的提升,整體價格亦有望維持高位穩定。

3 龍頭廠商的高盈利能否持續

隨著20Q3電視面板價格的大幅回暖,全球主要電視面板廠商的整體經營利潤率亦持續轉好。LG顯示更是經歷了連續6個季度的經營性虧損后,首次季度盈利轉正。三星顯示由于減少了LCD的產能供應,疊加小尺寸OLED產品的持續拉貨,20Q2起面板經營性利潤率率先轉好。

國產面板廠商,京東方、TCL華星20Q2經營性盈利已轉正,海外面板廠普遍受TV產品價格下跌影響,有不同程度虧損。20Q3全球主要面板廠均進入經營性盈利狀態。考慮到國產廠商更低的產品成本,預計20Q4國產面板廠經營利潤率有望行業領跑。

從32寸LCD面板售價,與京東方的綜合毛利率走勢來看,隨著行業整體價格的轉暖,京東方的綜合毛利率也持續提升。我們認為龍頭廠商的高盈利有望持續。

1)面板價格整體有望持續保持在高位。目前來看2021年上半年供需仍然持續偏緊,價格調整的可能性較低。21Q3供需預計短期存在一些壓力,但考慮到龍頭廠商主動出貨結構調整對供需和價格影響力持續上升,我們預計價格調整幅度有限。

展望2022年以后,一方面電視面板出貨尺寸仍有增量,但產能新增供給逐步下降。另一方面隨著時間的推移,龍頭廠商原有產線產能擴張對市場供需起主導作用,整體釋放進度與幅度相對可控。并且龍頭廠商產能擴張,主要依據下游客戶穩定訂單需求,能見度較高,我們認為造成價格大幅波動的可能性很低。

2)從成本角度來看,G8.5以下LCD產線,材料成本占比較高,制造成本占比相對較低。材料供應的國產化,將持續帶動成本端的下降,其次龍頭廠商G8.5的折舊成本也將逐步減少。即使LCD產品價格維持持平的狀態,隨著時間的推移,龍頭廠商55寸以下產品的經營性毛利率仍有望持續提升,并且相比新晉的國內中小電視面板廠商,產品仍更具成本和價格競爭優勢。

3)從產品和客戶結構來看,目前京東方的優勢最為明顯,TV與IT產能切換靈活度最高,受TV價格波動影響相對較小。隨著TCL華星未來補齊中尺寸IT產品供應產能,兩大龍頭廠商均能實現客戶和產品的全系列覆蓋,受TV價格波動對盈利影響,也將明顯好于市場其它廠商。

最后從產品的技術路線上來看,目前LG的白光OLED生產成本仍較高,主要由于大尺寸蒸鍍工藝提升良率難度大,其次有機發光材料損耗較大。三星QD-OLED技術雖然理論上顯示效果好于白光OLED,但產線資本開支太大,料想折舊成本也較高,成本競爭力有限。其次僅三星一家在主導該技術,短期產能太少,下游品牌對該技術的認可程度也存在不確定性。

反觀LCD技術,在TV市場應用不僅成熟度高,成本相較于其它顯示技術競爭力明顯。其次圍繞Mini LED背光的顯示改良性方案,上游LED產業基礎成熟,靜待工藝成熟度提升帶動成本的不斷下降。未來在中高端TV顯示市場,是OLED顯示的有力競爭產品。我們認為LCD顯示的長期穩定需求仍將持續。

繼續重點推薦顯示面板龍頭京東方A、TCL科技,建議關注中大尺寸產品受益標的彩虹股份、龍騰光電,手機面板國產龍頭深天馬A,OLED面板優質標的維信諾、和輝光電。建議關注面板上游,材料國產配套優質標的杉杉股份、三利譜、八億時空,設備國產配套優質標的北方華創、大族激光、精測電子。

投資評級與估值:

繼續推薦顯示面板龍頭京東方A、TCL科技,建議關注中大尺寸產品受益標的彩虹股份、龍騰光電,手機面板國產龍頭深天馬A,OLED面板優質標的維信諾、和輝光電。

建議關注面板上游,材料國產配套優質標的杉杉股份、三利譜、八億時空,設備國產配套優質標的北方華創、大族激光、精測電子。

風險提示:疫情持續,LCD下游市場需求波動;海外廠商退產進度不及預期;國產中小廠商中長期產能規劃變動。

責任編輯:xj

-

半導體

+關注

關注

334文章

27027瀏覽量

216382 -

lcd

+關注

關注

34文章

4412瀏覽量

167109 -

面板

+關注

關注

13文章

1671瀏覽量

53788

發布評論請先 登錄

相關推薦

簡單認識對數周期天線

總線時鐘周期與CPU時鐘周期的區別

CPU時鐘周期、機器周期和指令周期的關系

三維觸摸面板-運用觸感功能

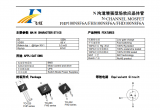

飛虹半導體FHP100N8F6A MOS管在電動三輪車的應用

面板周期分析:面板的發展可簡單歸結為三輪周期

面板周期分析:面板的發展可簡單歸結為三輪周期

評論