摘要

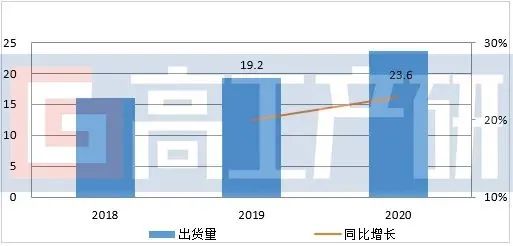

2020年中國鋰電三元正極材料出貨量23.6萬噸,同比增長23%。

從市場規(guī)模來看,高工產(chǎn)研鋰電研究所(GGII)調(diào)研數(shù)據(jù)顯示,2020年中國鋰電三元正極材料出貨量23.6萬噸,同比增長23%,增長主要系國內(nèi)以及國外市場需求提升雙重帶動,三元材料增速高于鋰電池的增速。

2018-2020年中國三元正極材料出貨量(萬噸)

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII),2020年12月

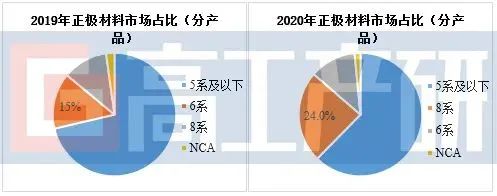

從三元正極材料產(chǎn)品型號結(jié)構(gòu)來看,2020年三元材料市場仍以5系及以下型號為主,但5系及以下材料占比同比下降9個百分點;高鎳8系材料占比同比提升9個百分點。

三元材料市場5系及以下材料占比下降,8系占比上升的原因有:

1)受新能源汽車安全性越來越重視影響,下半年市場由高鎳逐漸向5系過渡,加之行業(yè)降本影響,市場傾向于選擇高電壓的5系/6系低鈷材料體系電池,如Ni5810(4.4V),Ni6510/6505(4.3V)等;

2)2020年下半年中國動力電池市場出貨量環(huán)比上升超過160%,頭部電池企業(yè)產(chǎn)銷進一步提升,帶動三元材料市場環(huán)比增長超70%;

3)2020年國外新能源汽車市場超預期增長,年銷量超150萬輛,產(chǎn)銷提升帶動上游電池需求量大增,進而帶動松下、LG、SKI等企業(yè)電池出貨提升;國外電池企業(yè)主要布局高鎳電池領(lǐng)域,中國具備三元材料出口能力,歐美市場需求帶動導致2020年國內(nèi)三元材料外銷超過4萬噸;

4)電動工具(含掃地機器人等領(lǐng)域)等市場受國外產(chǎn)業(yè)鏈國內(nèi)轉(zhuǎn)移以及國外疫情導致終端企業(yè)逐漸加大無線電動工具生產(chǎn),2020年同比增長超50%;電動工具用鋰電池逐漸向高倍率、大容量方向傾斜,促使鋰電池生產(chǎn)企業(yè)加快使用高鎳材料。

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII),2020年12月

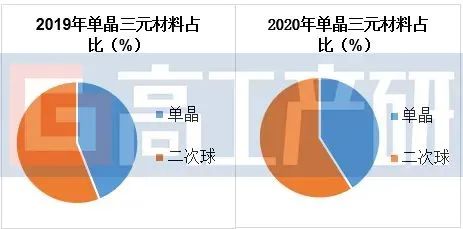

2020年三元材料領(lǐng)域單晶材料占比同比降幅3%,主要原因有:1)國內(nèi)出口比例提升,國外電池企業(yè)主要采用二次球產(chǎn)品;2)國內(nèi)小動力領(lǐng)域2020年同比增長超80%,數(shù)碼領(lǐng)域2020年同比增長超8%,小動力以及數(shù)碼領(lǐng)域主要采用二次球產(chǎn)品。

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII),2020年12月

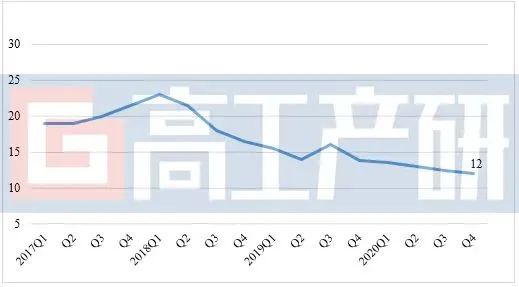

從三元材料價格走勢看,2020年三元材料價格整體呈下滑趨勢,主要原因有:

1)2020年三元材料市場出于成本考慮,進一步降低了鈷材料的使用量,使得三元材料成本下降,加之三元材料制造成本下降;

2)受補貼持續(xù)退坡影響,新能源產(chǎn)業(yè)鏈降本向上游傳導,市場競爭加劇,導致正極材料價格上漲壓力較大;

3)三元材料領(lǐng)域尚未形成強龍頭,在產(chǎn)業(yè)鏈中行業(yè)話語權(quán)相對較弱,為了維持訂單,上游正極材料企業(yè)會適當調(diào)整銷售策略,間接導致材料價格下滑。

2017-2020年常規(guī)型號三元材料格走勢(萬元/噸)

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII),2020年12月

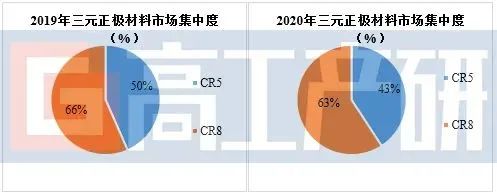

從市場競爭格局角度來看,與負極、隔膜、電解液相比,三元正極材料市場尚未形成絕對優(yōu)勢的龍頭企業(yè),市場集中度相對低。

2020年中國三元正極材料TOP5市場占比同比下降7個百分點,TOP8市場占比同比下降3個百分點。主要原因:

1)國內(nèi)三元正極材料企業(yè)受國外頭部動力電池企業(yè)出貨提升帶動,國內(nèi)三元正極材料出口提升,進而帶動部分企業(yè)市場占比規(guī)模提升;

2)疫情導致三元正極市場出現(xiàn)分化,部分缺乏大客戶綁定的企業(yè)出貨量下降;

3)細分市場出貨量同比增幅大,帶動后面梯隊正極材料企業(yè)出貨量提升。以上原因?qū)е率袌龀鲐浄稚⑿栽黾樱又隹谔嵘瑢е?020年國內(nèi)三元材料市場集中度同比下降。

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII),2020年12月

2020年國內(nèi)三元前驅(qū)體市場出貨量超30萬噸(含企業(yè)自用),同比增長超5%。國內(nèi)三元前驅(qū)體市場增長主要原因有:

1)國內(nèi)三元正極材料需求量加高;

2)以國外LG、SKI、SDI等為代表的電池企業(yè)電池出貨量提升明顯,帶動其上游原材料需求量提升,國內(nèi)前驅(qū)體行業(yè)具備全球供應能力,以中偉、格林美、華友為代表的前驅(qū)體企業(yè)出貨(含出口)同比提升。

2021年三元正極材料市場依然競爭激烈,GGII認為將具備以下特點:

1)磷酸鐵鋰材料市場占比提升,擠占部分三元材料市場;

2)中高鎳低鈷材料開發(fā)應用加快,5508/6510/6508等材料有望實現(xiàn)裝車;

3)出口規(guī)模進一步提升超30%,高鎳材料市場占比提升;

4)單晶材料市場占比穩(wěn)中略降,三元材料出貨中仍將以二次球產(chǎn)品為主;

5)頭部三元正極材料企業(yè)將加大同國際頭部企業(yè)合作,出貨量有望同比提升超40%;

6)出口型企業(yè)市場集中度進一步提升,國內(nèi)三元市場仍呈多頭發(fā)展;

7)預計三元材料2021年盈利能力將有所回升,市場低毛利,價格倒掛的現(xiàn)象將得到改善;

8)行業(yè)上下游產(chǎn)業(yè)鏈建設加快,三元材料企業(yè)將加大布局上游市場,逐步形成電池回收、前驅(qū)體、三元材料生產(chǎn)等環(huán)節(jié),提升產(chǎn)品競爭力。

高工產(chǎn)研鋰電研究所(GGII)通過對全國主要三元材料企業(yè)、配套企業(yè)的實地調(diào)查,結(jié)合對三元材料行業(yè)領(lǐng)軍人物的面對面采訪,收集大量第一手資料,從而撰寫本報告。

本報告對2020年中國三元材料行業(yè)的發(fā)展特點、主要產(chǎn)品、出貨量、產(chǎn)值以及未來市場情況等進行較為詳細的研究和分析,并就未來三元材料發(fā)展趨勢進行預測。GGII希望通過實際的調(diào)查研究,為投資者、業(yè)內(nèi)人士、證券公司以及想了解中國三元正極材料行業(yè)的人士,提供準確且有參考價值的報告。

數(shù)據(jù)范圍說明

●本報告數(shù)據(jù)更新至2020年12月。

●本報告數(shù)據(jù)以中國大陸地區(qū)數(shù)據(jù)為主,少量涉及全球其他地區(qū)數(shù)據(jù)。

●本報告部分數(shù)據(jù)來自于實地調(diào)研、電話調(diào)研,與企業(yè)及行業(yè)真實數(shù)據(jù)可能存在一定差異。

責任編輯:xj

原文標題:【鐳煜科技?聚焦】GGII:2020中國三元正極材料市場復盤

文章出處:【微信公眾號:高工鋰電】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

-

正極材料

+關(guān)注

關(guān)注

4文章

315瀏覽量

18488 -

三元材料

+關(guān)注

關(guān)注

10文章

121瀏覽量

15325 -

鋰電

+關(guān)注

關(guān)注

4文章

435瀏覽量

15945

原文標題:【鐳煜科技?聚焦】GGII:2020中國三元正極材料市場復盤

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

相關(guān)推薦

2020中國三元正極材料市場分析

2020中國三元正極材料市場分析

評論