摘要

鋰資源的資本支出的強(qiáng)度和節(jié)奏很可能跟不上鋰電中下游的資本開(kāi)支節(jié)奏,預(yù)計(jì)本輪鋰價(jià)上漲的時(shí)間維度在2年以上。

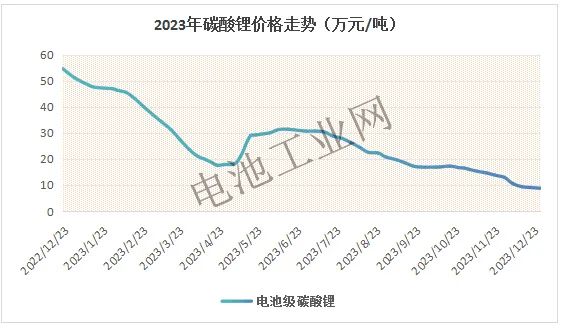

受益于下游新能源車放量,近期以來(lái)碳酸鋰價(jià)格進(jìn)入上行區(qū)間,自去年的底部3.8萬(wàn)元/噸一路漲至6.7萬(wàn)元/噸。分析認(rèn)為,供需錯(cuò)配是本輪價(jià)格上漲主因,且年內(nèi)供需緊張局面很難改變,漲勢(shì)或?qū)⒕S持。而受制于碳酸鋰等原材料,下游動(dòng)力電池廠商也面臨跟漲壓力。

碳酸鋰分為工業(yè)級(jí)和電池級(jí),其中電池級(jí)產(chǎn)量占比約為80%左右,是制備鋰離子電池的基礎(chǔ)正極材料。市場(chǎng)數(shù)據(jù)顯示,今年1月,國(guó)內(nèi)工業(yè)級(jí)碳酸鋰市場(chǎng)均價(jià)6.76萬(wàn)元/噸,環(huán)比漲幅28.57%,國(guó)內(nèi)電池級(jí)碳酸鋰市場(chǎng)均價(jià)6.11萬(wàn)元/噸,環(huán)比上漲29.18%。

供需錯(cuò)配是碳酸鋰價(jià)格上漲主因

目前動(dòng)力電池在新能源車成本結(jié)構(gòu)中占比約為35%-50%。鋰離子電池是現(xiàn)在使用范圍最廣的動(dòng)力電池,主要分為磷酸鐵鋰電池和三元鋰電池兩種,1kWh的磷酸鐵鋰正極材料和三元正極材料,大概分別需要0.6公斤和0.7公斤的碳酸鋰。

新能源車補(bǔ)貼大幅退坡,自去年下半年開(kāi)始進(jìn)入市場(chǎng)化驅(qū)動(dòng)的高增長(zhǎng)期。業(yè)內(nèi)人士表示,隨著今年新車型,尤其是中端車型的大量投放,新能源車銷量可能會(huì)接近200萬(wàn)輛,而2020年全年銷量為136.7萬(wàn)輛,動(dòng)力電池裝機(jī)量累計(jì)達(dá) 63.6GWh。

行業(yè)分析人士指出,“工業(yè)級(jí)碳酸鋰和電池級(jí)碳酸鋰價(jià)格有聯(lián)動(dòng)性,最近價(jià)格上漲,從需求來(lái)說(shuō),是由于去年第四季度以來(lái)下游新能源汽車需求有明顯增長(zhǎng),其次臨近春節(jié),下游客戶需要在1月份提前鎖定原料的量,這也是需求的提前釋放。”

“主要原因是需求變好了,這兩個(gè)月特別旺盛,終端像寧德時(shí)代的產(chǎn)線開(kāi)工比較足,加上春節(jié)臨近,下游材料廠要比常規(guī)時(shí)間備貨更多些。”行業(yè)人士分析。

從供給端而言,國(guó)內(nèi)工業(yè)級(jí)碳酸鋰主要集中在青海地區(qū),而產(chǎn)量一般會(huì)供給提純企業(yè),比如做氫氧化鋰用于新能源電池。業(yè)內(nèi)認(rèn)為,去年上半年新能源汽車銷量沒(méi)起來(lái),終端需求影響原料庫(kù)存不高,去年三四季度銷量起來(lái)開(kāi)始去庫(kù)存,所以整個(gè)行業(yè)目前庫(kù)存不高,造成價(jià)格上漲。

這并非價(jià)格波動(dòng)主因,一方面青海地區(qū)現(xiàn)在屬于冬季,基本是不生產(chǎn)的,因?yàn)闆](méi)有辦法曬鹽。另一方面青海鹽湖的鋰資源生產(chǎn)出來(lái)的工業(yè)級(jí)的碳酸鋰,要做成電池級(jí),還需要再加工。所以工業(yè)級(jí)碳酸鋰每年冬季供應(yīng)都偏緊,企業(yè)會(huì)有相應(yīng)準(zhǔn)備。

“主要的原因是預(yù)期。”業(yè)內(nèi)人士稱,“大家認(rèn)為可能鋰電的終端需求會(huì)比較旺盛,導(dǎo)致相關(guān)生產(chǎn)方會(huì)有資源供給的擔(dān)憂,采取提前簽單鎖定或提前購(gòu)買一些碳酸鋰產(chǎn)品,原來(lái)供給可能略多于需求,但大體平衡,現(xiàn)在預(yù)期推高了需求,導(dǎo)致供大于求的狀況逆轉(zhuǎn),價(jià)格漲得更快。”

企業(yè)檢修和南方部分省份限電也是影響供給的重要原因。相關(guān)人士表示,一月份,像贛鋒鋰業(yè)、致遠(yuǎn)鋰業(yè)這樣的大企業(yè)都在檢修,加上南方比如江西,在年前限電,因此產(chǎn)量沒(méi)有之前那么大。分析預(yù)計(jì),春節(jié)期間碳酸鋰企業(yè)停產(chǎn)產(chǎn)能總計(jì)為9167噸/月,氫氧化鋰停產(chǎn)產(chǎn)能總計(jì)為5417噸/月。

下游電池廠商面臨跟漲壓力

產(chǎn)業(yè)鏈企業(yè)都在加緊擴(kuò)產(chǎn)。此前1月5日,天齊鋰業(yè)在投資者交流會(huì)上表示,目前公司碳酸鋰產(chǎn)能為3.45萬(wàn)噸/年、氫氧化鋰產(chǎn)能為0.5萬(wàn)噸/年。此外,公司還有4.8萬(wàn)噸/年氫氧化鋰、2萬(wàn)噸/年電池級(jí)碳酸鋰的在建項(xiàng)目,其中奎納納一期2.4萬(wàn)噸氫氧化鋰項(xiàng)目計(jì)劃于2022年第四季度達(dá)到設(shè)計(jì)產(chǎn)能。

贛鋒鋰業(yè)相關(guān)人士則透露,“目前公司的產(chǎn)能主要是碳酸鋰和氫氧化鋰,其中碳酸鋰設(shè)計(jì)產(chǎn)能是4.05萬(wàn)噸/年,氫氧化鋰是8.1萬(wàn)噸/年,現(xiàn)在海外有個(gè)年產(chǎn)4萬(wàn)噸碳酸鋰項(xiàng)目在建,預(yù)計(jì)今年年底或明年投產(chǎn)。”

市場(chǎng)信息顯示,科達(dá)制造參股公司藍(lán)科鋰業(yè)目前產(chǎn)能穩(wěn)定在1.4萬(wàn)噸左右,在建2萬(wàn)噸產(chǎn)能預(yù)計(jì)將在2021年上半年達(dá)產(chǎn),新增產(chǎn)能全部為電池級(jí)碳酸鋰,且實(shí)際產(chǎn)能要高于設(shè)計(jì)產(chǎn)能。

業(yè)內(nèi)人士普遍認(rèn)為2021年Q1季度碳酸鋰價(jià)格會(huì)維持在高位。一方面國(guó)內(nèi)供應(yīng)不會(huì)出現(xiàn)明顯增量,因?yàn)橄掠蝿?dòng)力電池、儲(chǔ)能的開(kāi)工都比較穩(wěn)定,新增產(chǎn)能建設(shè)周期也需要一兩年左右。另外隨著二季度開(kāi)始,青海地區(qū)的產(chǎn)量逐漸起來(lái),市場(chǎng)上的價(jià)格應(yīng)該會(huì)有所回調(diào)。

分析指出,今年碳酸鋰價(jià)格總體應(yīng)該維持漲勢(shì),由于生產(chǎn)線調(diào)配等原因,生產(chǎn)出合格的產(chǎn)品會(huì)比較漫長(zhǎng),基本上所有的項(xiàng)目都有滯后性,比方說(shuō)一個(gè)企業(yè)下個(gè)月能量產(chǎn),但屆時(shí)不一定能生產(chǎn)出多少東西來(lái),這種情況非常多,所以市場(chǎng)預(yù)期不會(huì)因此轉(zhuǎn)變。

以碳酸鋰為代表的上游材料漲勢(shì)迅猛,下游電池廠商面臨跟漲壓力。高工鋰電(GGII)此前曾透露某電池企業(yè)調(diào)價(jià)通知,資料顯示,磷酸鐵鋰電池占其電池成本為26%,1月漲價(jià)幅度已高達(dá)40%。

對(duì)于下游主要?jiǎng)恿﹄姵仄髽I(yè),孚能科技表示,“上游價(jià)格的變動(dòng),對(duì)公司短期的業(yè)績(jī)肯定有一定的影響,但并不大,雖然有點(diǎn)壓力,公司還是能承受。”國(guó)軒高科則表示,“目前沒(méi)感受到太大影響,且沒(méi)有收到電池提價(jià)的消息。”

值得注意的是,動(dòng)力電池企業(yè)都在加緊產(chǎn)能擴(kuò)張,去年12月,行業(yè)龍頭寧德時(shí)代宣布在江蘇、四川、福建三地新增共390億元?jiǎng)恿ιa(chǎn)項(xiàng)目。孚能科技則表示公司目前的產(chǎn)能是13Gwh,還有16Gwh在建,計(jì)劃建設(shè)的有幾十Gwh,今年預(yù)計(jì)投產(chǎn)超過(guò)30Gwh產(chǎn)能。

有分析稱,鋰資源的資本支出的強(qiáng)度和節(jié)奏很可能跟不上鋰電中下游的資本開(kāi)支節(jié)奏,預(yù)計(jì)本輪鋰價(jià)上漲的時(shí)間維度在2年以上。在供需不斷失衡的情況下,動(dòng)力電池企業(yè)受上游材料成本制約,漲價(jià)或成必然。

責(zé)任編輯:lq

-

鋰離子電池

+關(guān)注

關(guān)注

85文章

3215瀏覽量

77550 -

新能源汽車

+關(guān)注

關(guān)注

141文章

10412瀏覽量

99258 -

碳酸鋰

+關(guān)注

關(guān)注

1文章

155瀏覽量

10291

原文標(biāo)題:【廣舜檢測(cè)?媒體視點(diǎn)】碳酸鋰漲價(jià)3成 供需錯(cuò)配或傳導(dǎo)動(dòng)力電池提價(jià)

文章出處:【微信號(hào):weixin-gg-lb,微信公眾號(hào):高工鋰電】歡迎添加關(guān)注!文章轉(zhuǎn)載請(qǐng)注明出處。

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

2024年國(guó)內(nèi)碳酸鋰產(chǎn)量預(yù)計(jì)大幅增長(zhǎng),鋰價(jià)或探年內(nèi)低點(diǎn)

六氟磷酸鋰價(jià)格大幅波動(dòng),天際股份凈利潤(rùn)驟降

碳酸鋰價(jià)格再度飄紅,均價(jià)報(bào)11.2萬(wàn)元/噸

鈉電發(fā)展如何破局寄“鋰”籬下?

碳酸鋰期貨連續(xù)上漲逼近12萬(wàn)元 產(chǎn)業(yè)鏈高排產(chǎn)能否落地?

2024年宜春地區(qū)碳酸鋰產(chǎn)量同比增量有限

成都匯陽(yáng)投資關(guān)于碳酸鋰見(jiàn)底跡象明顯,鋰電材料或迎來(lái)補(bǔ)庫(kù)周期

寧德時(shí)代碳酸鋰項(xiàng)目簽約!

國(guó)內(nèi)萬(wàn)噸電池級(jí)碳酸鋰項(xiàng)目順利進(jìn)水,進(jìn)入試生產(chǎn)

國(guó)內(nèi)電池級(jí)碳酸鋰現(xiàn)貨均價(jià)正式跌破10萬(wàn)元大關(guān)!

12月碳酸鋰項(xiàng)目及動(dòng)態(tài)匯總

碳酸鋰現(xiàn)貨報(bào)價(jià)首次跌穿10萬(wàn)元大關(guān)

天齊鋰業(yè)年產(chǎn)2萬(wàn)噸碳酸鋰工廠竣工,實(shí)現(xiàn)連續(xù)穩(wěn)定生產(chǎn)

碳酸鋰期貨噸價(jià)跌破10萬(wàn)元 未來(lái)鋰價(jià)預(yù)期如何?

供需錯(cuò)配是碳酸鋰價(jià)格上漲主因

供需錯(cuò)配是碳酸鋰價(jià)格上漲主因

評(píng)論