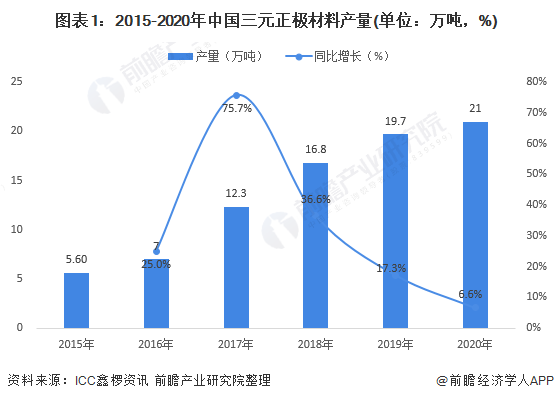

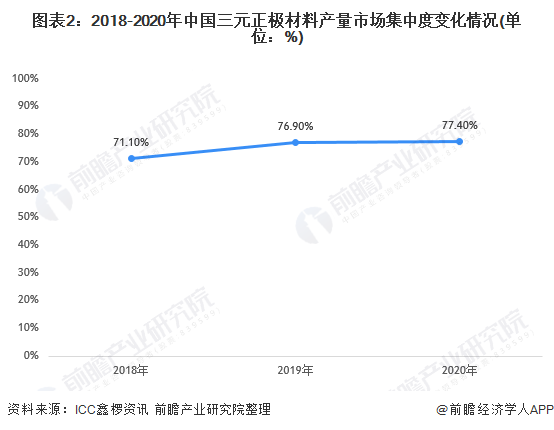

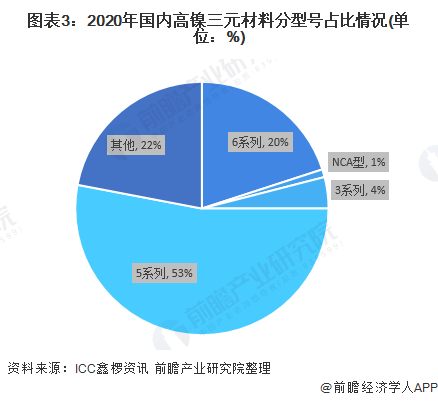

2015-2020年,中國三元正極材料產量由5.6萬噸上升至21萬噸,2017年后增速逐年下滑,產量CR10由2018年的71.1%上升至2020年的77.4%。2020年國內高鎳三元材料以5系和6系為主,占比合計73%。

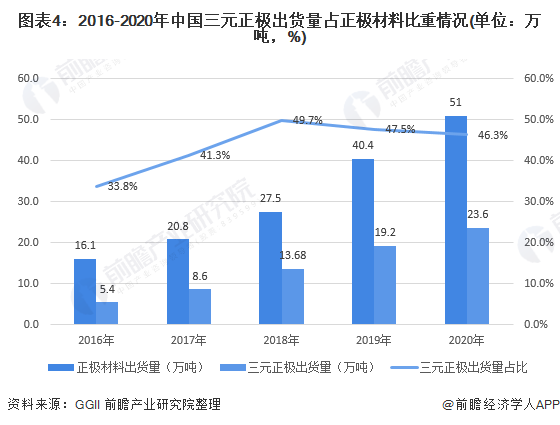

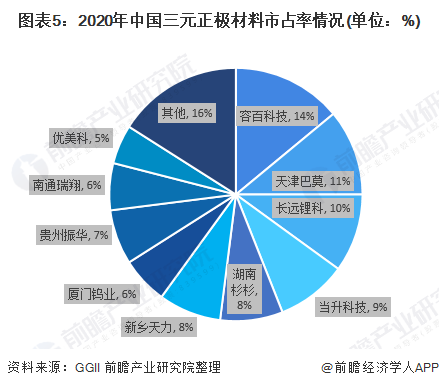

2020年,中國三元正極出貨量達23.6萬噸,占正極材料比重達46.3%。2020年,容百科技、天津巴莫、長遠鋰科市場占有率排名前三,行業集中度相對分散。

產量規模擴張,市場集中度提升

三元材料是鎳鈷錳酸鋰和鎳鈷鋁酸鋰為代表的多元金屬復合氧化物,是動力電池主要正極材料之一,主要用于乘用車以及大部分物流車。近年來,國內三元材料產量增長勢頭略顯不佳。據鑫欏資訊統計,2015-2020年,中國三元正極材料產量呈逐年上升趨勢。2020年國內三元材料累計產量約為21萬噸,同比增長6.6%,增速下滑明顯。

具體分企業來看,2020年國內三元材料產量超過1萬噸的企業共有10家。分別為:容百科技、天津巴莫、長遠鋰科、當升科技、湖南杉杉、廣東邦普、廈門鎢業、貴州振華、南通瑞翔和新鄉天力。

其中,容百鋰電為國內唯一一家三元材料產量超過2.5萬噸的企業,因此繼續蟬聯行業第一寶座。2020年,國內三元材料產量市場集中度繼續小幅提升,2020年達到77.4%。

高鎳三元材料由容百鋰電和天津巴莫壟斷,以5系和6系為主

從三元正極材料產品型號結構來看,2020年三元材料市場仍以5系及以下型號為主,但5系及以下材料占比同比下降9個百分點;高鎳8系材料占比同比提升9個百分點。

分型號來看,2020年國內高鎳三元材料市場基本被容百鋰電與天津巴莫壟斷,兩家合計市占率超過85%。其中,5系列高鎳三元材料占比53%,6系列高鎳三元材料占比20%,3系列高鎳三元材料占比4%,NCA型占比1%。

出貨量逐年上升,占正極材料比重較高

從出貨量情況來看,2016-2020年,中國三元正極出貨量由5.4萬噸上升至23.6萬噸,年均復合增長率達到44.4%。2016-2020年中國三元正極出貨量占正極材料比重在33%以上,2020年達到46.3%,占比為較高水平。

競爭格局相對分散,頭部廠商份額差距較小

我國三元材料的競爭較為激烈,2020年行業CR5約為52%,頭部大型廠商之間的份額差距較小。其中,容百科技排名第一,2020年市占率為14%;天津巴莫排名第二,2020年市占率為11%;長遠鋰科排名第三,2020年市占率為10%。

目前,三元材料正在向中鎳高壓、高鎳演進,技術路徑尚未定型且下游需求的成長性高,導致行業的集中度相對分散。

責任編輯:xj

-

正極材料

+關注

關注

4文章

315瀏覽量

18488 -

三元材料

+關注

關注

10文章

121瀏覽量

15325 -

鋰電

+關注

關注

4文章

435瀏覽量

15945

發布評論請先 登錄

相關推薦

2020年中國三元正極材料行業市場競爭格局分析

2020年中國三元正極材料行業市場競爭格局分析

評論