摘要

從客戶結構看,這一輪海外鋰電材料擴產主要圍繞三星SDI、SKI、LG、松下等日韓頭部電池企業進行。

全球鋰電池需求升溫的大背景下,配套材料領域的擴產已經刻不容緩。

從終端需求看,歐洲提高溫室氣體減排目標、豐厚的新能源汽車補貼激勵,美國或重返巴黎協定,特斯拉以及傳統車企巨頭的重磅電動車型持續推出……

數據預測,2021年海外新能源汽車銷量增至234-250萬輛,銷售滲透率3.6%-3.8%;預計2025年銷量區間達到615-808萬輛,銷售滲透率9.4%-12.3%。

從供給端看,在短中期,當前上游材料供給不足正不斷形成電池漲價壓力,亟需新的產能來緩解漲價談判的“膠著”狀態。從長遠看,材料體系創新迭代加速,產業規模效應下將支撐全球動力、儲能系統的價格走低,油電平價或在2023-2025年到來。

探至材料細分領域,從地區和擴產內容看,高工鋰電追蹤近期(2020年底至今)部分海外鋰電材料擴產案例發現以下特點:

1、正極材料集中在韓國和日本。相比負極,正極材料的擴產更為緊迫,尤其是韓國正極材料廠正在加速擴產步伐,從最近擴產節奏看,三元高鎳趨勢明顯。

2、傳統石墨負極材料集中在澳洲,擴產規模與正極材料相當。值得注意的是,目前硅基負極產業化進程仍處在融資研發階段,真正進入規模量產仍需一段時間,這部分主要在歐美(如Sila nano、Envate、E-magy)。

3、銅箔海外建廠趨勢明顯,主要集中在韓國,SK Nexilis、日進銅箔的生產基地開始向東南亞和歐洲擴展。

4、考慮到目前中國電解液行業主要企業均已大規模進入全球電池巨頭供應鏈,海外電解液擴產企業并不多,主要在日本。

從投資金額看,總的海外項目投資超130億元,其中對正極材料的投入最多。

從客戶結構看,這一輪海外鋰電材料擴產主要圍繞三星SDI、SKI、LG、松下等日韓頭部電池企業進行。

事實上,這一輪鋰電材料擴產從今年電池企業擴產節奏與訂單來看已初見端倪,包括SKI擴大美國工廠電動汽車電池產能、三星SDI擴充匈牙利工廠電池產能、松下與特斯拉簽訂供應協議。

產能規劃上,到2023年,LG化學計劃實現年產能擴大到260GWh、三星SDI計劃產能增加到130GWh、SKI計劃產能提升至85GWh。另外,松下美國 Gigafactory工廠為特斯拉準備將產能提至54GWh。

可以預見,在日韓電池企業產能目標帶動下,和國內材料行業一樣,海外鋰電材料企業擴產也將會進入加速擴產的狀態。

以下為擴產盤點梳理:

正極材料

韓國浦項化學

1月,外媒稱,浦項制鐵子公司浦項化學已通過新股發行籌集了1.3萬億韓元(約合77億人民幣),為其鋰電池材料業務提供資金。2月底,浦項化學宣布將投資2758億韓元(約合人民幣16億元)擴大其正極材料的生產能力,將其現有產能擴充3倍。

目前,浦項化學在韓國光陽市和龜尾市的正極材料工廠的年產能分別為3萬噸和1萬噸,其計劃于2022年前后將在韓國的三元材料產能擴充至68000噸左右。此前浦項化學已與通用汽車和LG化學的電池合資公司Ultium Cells LLC簽署了正極材料供貨協議。

除了在韓國本土擴產,浦項化學2020年在中國桐鄉與華友鈷業設立的合資工廠正式投產,未來將會實現30000噸三元正極材料產能的釋放。

日本住友

據外媒,日本住友金屬礦山計劃2027年度之前將車載鋰電池正極材料的產能提高至目前2倍,還考慮在印度尼西亞新建從礦石中提煉鎳(正極材料的主要原料)的冶煉廠,其預計2021財年(截至2022年3月)之前將投資350億日元(約合人民幣22億元)。

住友礦山在菲律賓擁有2座從礦石中提煉鎳的冶煉廠,正考慮在印尼建設第3座工廠,建成后總體的鎳年產能將增加4成,由目前的約9萬噸增至約13萬噸。

2019年,住友在全球高鎳正極材料的市場份額為42%。目前美國特斯拉純電動汽車使用的正極材料幾乎都由住友礦山通過電池供應商松下提供,特斯拉增產純電動汽車的驅動下,住友決定提升產能。

韓國EcoPro BM

近日,EcoPro BM表示,將在年內投入2400億韓元(約合人民幣13.8億元)以擴充位于浦項市的CAM5N以及CAM6等項目的三元材料產能,并且計劃在2023年將三元材料總產能擴充至80000噸。

此前EcoPro BM與SKI簽署了采購協議,在2023年12月底之前向SKI供應價值23.2億美元(約合人民幣161億元)鎳含量達80%的正極材料。為供應SKI,EcoPro BM計劃投800億韓元建設新的CAM5-N工廠。

新的CAM6生產線將為三星SDI提供正極材料。2020年,EcoPro BM與三星SDI成立合資公司生產正極材料,其目標是將包括合資公司在內的正極材料的生產能力提高15萬噸,并于2023年實現年產能18萬噸。

韓國L&F

2020年12月,L&F與LG新能源簽訂了1.45萬億韓元(約合人民幣84億元)的供貨協議,并借此成為全球首家大規模量產NCMA型四元材料的正極企業。

為保證供應,L&F計劃斥資2500億韓元(約合人民幣14.4億元)在大邱市建立新工廠以擴建其正極產能,并到2023年將正極材料產能從當前的50000噸/年擴建至80000噸/年。

當前L&F在韓國主要有兩個生產基地,以及在中國無錫建設的正極材料工廠——無錫光未來新材料有限公司。

德國巴斯夫

2020年底,巴斯夫為其德國施瓦茨海德的正極材料工廠正式動工,該工廠初始年產能設計為約40萬輛純電動汽車提供巴斯夫電池材料,規劃2022年投產。該項目獲得了德國聯邦政府和州政府提供的1.75億歐元(約合人民幣14.3億元)資金支持。

在此之前,巴斯夫在芬蘭哈爾卡馬爾塔建設的前驅體項目已經開工,將為勃蘭登堡的正極材料項目供應原材料。巴斯夫計劃在2022年同時啟動兩家工廠。

負極材料

澳大利亞Novonix

近日,澳大利亞電池材料公司Novonix完成融資約1.46億美元(約合人民幣9.5億元),Novonix表示將利用募集的資金將其電池負極材料的生產規模擴大至每年10000噸,并計劃到2025年達到年產40000噸,以滿足在北美市場電動汽車和儲能系統不斷增長的需求。

2019年底,Novonix與三星SDI簽署了交易協議,向三星SDI供應石墨負極材料;2020年初,與三洋電機簽署了一份諒解備忘錄以供應石墨負極材料,三洋電機已經成為了松下的全資子公司,意味著Novonix將成為松下的負極供應商。

澳大利亞EcoGraf

2月中旬,外媒報道稱,澳洲石墨材料企業Ecograf籌集了5460萬澳元(約合人民幣2.7億元)之后,已準備好加快其在西澳大利亞州的商業規模電池負極材料凈化設施的建設。

該工廠的初始產能為每年5000噸,之后將擴大至每年20000噸,以滿足預期的需求增長。結合EcoGraf的歐洲生產基地,到2025年左右,該公司的電池級石墨年總產量將達到40000噸。

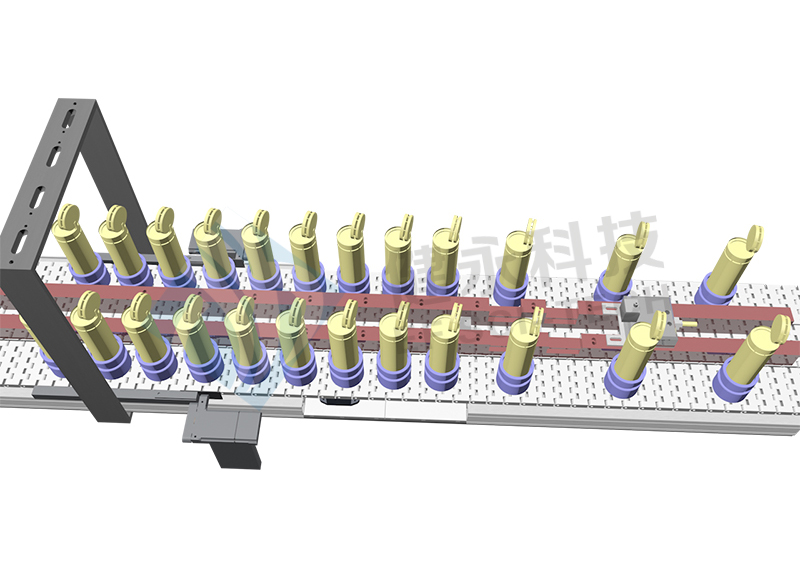

?

銅箔

韓國 SKNexilis

1月27日,韓國SK集團宣布,子公司SK Nexilis將投資6500億韓元(約合人民幣38億元)在馬來西亞建設其第一家海外銅箔工廠,該工廠的年產能為4.4萬噸,將于2021年上半年破土動工,2023年開始商業運營。

SK Nexilis目前在韓國運營著四家工廠,合計年產能為3.4萬噸,到2021年下半年和2022年初分別建造5號和6號工廠時,其生產能力將提至5.2萬噸。馬來西亞工廠投產后,其銅箔總產能將達到9.6萬噸,是目前產能的三倍。

產能規劃上,SK Nexilis計劃在歐美以及馬來西亞投資,到2025年將其銅箔產能提高五倍以上。

韓國 日進銅箔

韓國日進銅箔公司宣布將投資超過1100萬歐元(約合人民幣8719萬元)在匈牙利建立其首個歐洲銅箔生產基地,為其客戶提供就近配套服務。

日進銅箔歐洲工廠主要生產10μm以下的銅箔產品,月產能320噸左右,主要客戶包括三星SDI、SKI、LG化學、比亞迪等頭部動力電池企業。

電解液

日本 三菱化學

1月,外媒報道稱,三菱化學計劃把電動汽車電池用的電解液全球產能提高50%左右,將斥資數十億日元來提高電解液產量,這些資金將用于升級美國、英國和中國工廠的設備,計劃在2023年之前將全球年產能提高到9萬噸。

報道稱,目前三菱化學在鋰離子電池電解液中的全球份額為20%左右,其主要客戶是特斯拉電池供應商松下。其擁有近300項與電解液相關的專利,其將利用這些專利為電池制造商提出最佳制造方法,目前產品已廣泛用于日本、美國、歐洲和其他市場的車載鋰電池中。

責任編輯:lq

-

正極材料

+關注

關注

4文章

315瀏覽量

18488 -

供應鏈

+關注

關注

3文章

1651瀏覽量

38829 -

鋰電材料

+關注

關注

0文章

67瀏覽量

7940

原文標題:10家海外鋰電材料企業擴產追蹤

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

頭部電池企業擴產熱,鎖單鋰鹽帶動產業鏈高景氣

中國鋰電隔膜企業的海外產能擴展步伐正在加快

華工科技助力中科電氣鋰電新材智能產線項目投用

鋰電材料巨頭!5%市場占有率!

昭和電工、KLA等10家日美企業成立半導體封裝聯盟US-JOINT

10家海外鋰電材料企業擴產追蹤

10家海外鋰電材料企業擴產追蹤

評論