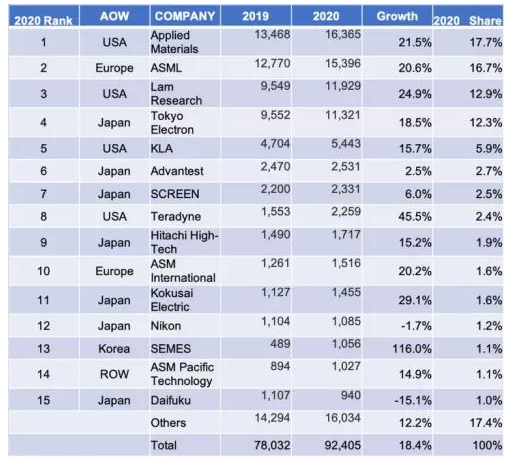

VLSI Research發布了2020年全球半導體設備廠商的銷售排名,重點突出了前15名。

從榜單可以看出,排名第一的依然是Applied Materials(AMAT,應用材料),但近年來,ASML對龍頭位置發起了一波又一波的沖擊,與應用材料之間的營收差距已經微乎其微,給后者造成很大壓力。而從未來發展情況來看,ASML超越應用材料的可能性很大,特別是以臺積電、三星和英特爾為代表的龍頭企業在未來幾年將在先進制程芯片制造方面大力投資,給ASML的EUV設備提供了更大的發展空間。英特爾宣布將在7nm CPU的制造中大量使用EUV,還將在亞利桑那州的兩個新建晶圓廠中引入EUV曝光設備。

2019年,東京電子(TEL)排在第三位,Lam Research第四。2020年,Lam擠下了TEL,升至第三。

以上這四家公司是年銷售額都超過了100億美元,排在第五名的KLA不到第四名TEL銷售額的一半,第六名的Advantest不到第五名KLA的一半。銷售額的絕對值會隨著排名的下降而大幅降低。

特別值得關注的是,排名第13位的SEMES(三星電子的子公司)的銷售額同比增長了116%。此外,在排名前15位的公司中,只有尼康和大福這兩家公司的銷售額同比出現負增長。其它公司的業績都非常亮眼,充分體現出了2020年全球半導體設備市場的火爆。

半導體設備市場連創紀錄

近期,日本半導體設備協會(SEAJ)和SEMI都發布了2021年2月的半導體設備銷售情況。根據這些報告,無論是環比,還是同比,增長勢頭都很強勁。日本半導體設備的銷售額同比增長8.8%,環比增長3.7%,這是連續第二個月增長。北美半導體設備同比增長了32.0%,環比增長3.2%,達到31.35億美元,連續第二個月創歷史新高。

在這種形勢下,SEMI認為,今年半導體產能供不應求,邏輯IC及內存同步缺貨,帶動各大廠積極擴產。晶圓代工廠及DRAM廠今年的投資重點在于擴建EUV產能,包括臺積電、英特爾、三星、SK海力士等已向ASML預訂了EUV曝光機,其中,臺積電及三星下半年加快3nm晶圓代工產能建設,三星及SK海力士正在加緊1a nm DRAM產能的擴充。

英特爾已經加快自有產能的建設,10nm今年進入量產,7nm研發加速進行,預計明年下半年開始生產,2023年擴大投片規模,同樣會在7nm制程開始導入EUV技術,對EUV曝光機采購將逐步擴大。

據SEMI調查,今、明兩年,大部分晶圓廠投資將集中于晶圓代工和存儲部門。在大幅投資推動下,預計今年晶圓代工支出將增長23%,達到320億美元,預估2022年將持平。今年整體存儲芯片支出有個位數增長,達到280億美元,DRAM將超過NAND Flash。2022年,全球半導體設備市場將在DRAM和3D NAND投資的推動下出現26%的增長。

SEMI預期在2020~2022年內,全球晶圓廠每年將增加約100億美元的設備支出,最終將于2022年超過800億美元大關、達到836億美元規模,創下歷史新高。

全產業鏈都在關注半導體設備

近幾個月,半導體行業的熱點和主題一直是產能吃緊和漲價,已經非常成熟的IC設計+晶圓代工產業模式,分工明確,效率越來越高,這在客觀上也推升了產能吃緊程度。不久前傳出消息,IC設計大廠聯發科為了鞏固電源管理IC產能,自掏腰包16.2億元新臺幣采購了一批半導體設備,租給晶圓代工廠力積電搶產能。聯發科的產能狀況只是整個市場的一個縮影,類似這樣的情況大量存在。

傳統上,只有晶圓代工廠、封測廠和IDM才會購買半導體設備用于自家的生產,而IC設計廠是無Fab模式,是不需要半導體設備這類重資產投資的,這也是當初產業由IDM分化為IC設計+晶圓代工模式的主要原因,即分工明確,提升了產業效率。而聯發科采購半導體設備,租給對應的晶圓代工廠的操作非常罕見。這也從一個側面反應出,當下晶圓代工產能吃緊狀況已經非常普遍,且程度很深,從而形成了巨量的市場空白。而量變必定引發質變,IC設計廠商權衡后,認為做出少有的購買半導體設備這一舉動,投入產出比依然為正,且后續帶來的收入非常可觀,只有如此,才會做出這樣的決定。可見,市場對產能的需求是多么的大而強烈。

最近幾個月,聯發科曝光率一直很高,這與華為有著很大的關系。由于受到貿易限制,華為原有的美國芯片元器件供應鏈受阻,特別是手機處理器、電源管理和無線連接芯片,而這些正是聯發科的強項,因此,華為向其發出了大量訂單,這在很大程度上導致了其產品的供不應求。

另外,還有消息稱,聯發科有希望拿下蘋果訂單,最有機會打進的是iPad或是iPhone 產品線,如果屬實的話,這將會進一步提升其2021年業績。或許,這也是該公司不惜花大價錢購買設備租給晶圓代工廠,為其保證產能的一個重要原因吧。總之,如果能同時擁有華為和蘋果這兩大客戶的話,前期多進行投資,是非常值得的。

除了聯發科,近期還有多種因產能吃緊而出現的不同尋常事件,如三星晶圓代工業務部針對旗下的8吋晶圓廠進行自動化擴建投資,以提高生產效率。一般情況下,業界12吋晶圓產線為全自動化生產,也就是在無塵室中借助架設在高處的運輸系統移動晶圓盒。不過,8吋晶圓盒仍由工作人員用搬運車運送。據韓媒報道,三星已經在部分8吋晶圓廠的產線測試自動化運輸設備。這樣的自動化升級,需要投入大量的資金,據三星估計,如果要在所有8吋晶圓廠中導入自動化運輸設備,可能需要約870萬美元的附加投資。

在過去的半個世紀,整個半導體行業一直是從單一的IDM向IC設計+晶圓代工這一分工合作方向發展,但最近幾年,特別是從2015年在全球掀起的半導體并購狂潮開始,整個產業似乎在從分散向整合方向演進。這其中,有相同業務模式公司之間的合并,也有不同業務模式公司的合并。與此同時,原本單一業務模式的廠商,也越來越多地在向復合業務模式方向發展。

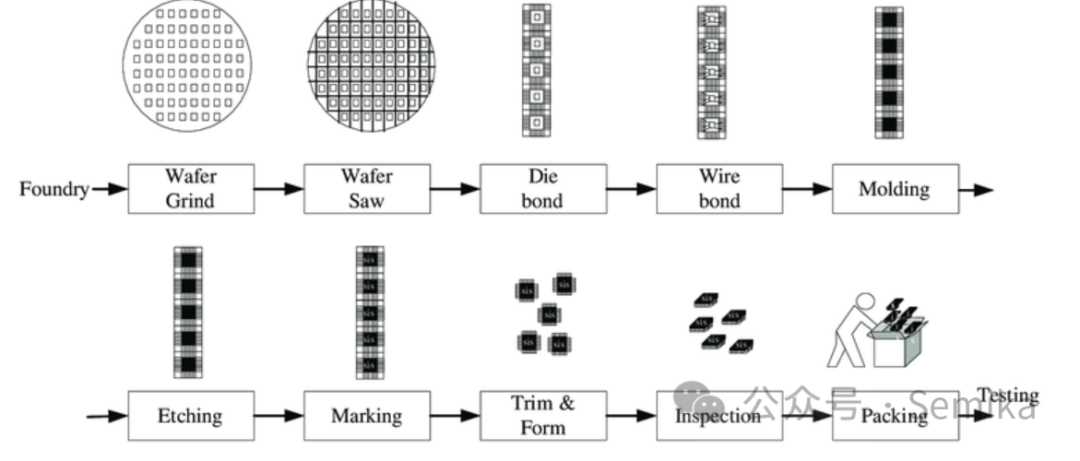

典型代表就是臺積電,該公司本來只做晶圓代工,但隨著市場地發展,進入本世紀第二個十年以后,臺積電開始導入封裝測試業務,因為這樣可以進一步提升市場掌控力和話語權,提升產品上市速度。

另外,就是有越來越多的IC設計廠商涉足芯片生產過程,特別是封裝測試領域,相比于晶圓代工,IC設計廠商進入封測業務的投入相對少,門檻也會低一些。它們這樣做的主要目的同樣是提升市場掌控力和話語權,提升產品上市速度。最具代表性的就是CMOS圖像傳感器(CIS)領域,由于CIS在2019年出現了井噴,嚴重供不應求,促使一些CIS芯片設計廠商開始投入大量資金建廠、購置封測設備,從原來的fabless業務模式,逐步轉型為fab-lite。

以上這些都給半導體設備廠商提供了更為廣闊的利潤空間,使得整個半導體設備市場的發展像是加了“T”的發動機,動力大增。

中國的商機

在全球半導體設備市場如此火爆的當下,中國大陸具備強大的消費能力,因此,各大半導體設備廠商都在緊盯著這塊蛋糕。然而,在供給側,中國本土的設備廠商在全球市場影響力比較小,很難對國際大廠形成壓力。

不過,隨著貿易壁壘加劇,以及本土設備廠商的頑強成長,還有政府的大力支持,使得本土設備廠商有了更大的試錯和成長空間,近兩年的訂單量明顯提升。最近,有統計顯示,多家本土半導體設備企業斬獲大單,2020年第四季度,國內設備商中標82臺,同比增長100%,訂單周期2-3個季度,收入確認在2021年,多項設備國產市場份額大幅提升10%以上。

國內半導體設備企業營收陸續突破7-10億盈利拐點(統計國內外設備企業,營收7-10億是盈利拐點區間)。

按這樣的勢頭發展下去,2021年中國半導體設備國產化率有望繼續提升。有望在競爭激烈的國際半導體設備市場占有一席之地。

責任編輯:lq6

-

半導體

+關注

關注

334文章

27063瀏覽量

216492 -

三星電子

+關注

關注

34文章

15856瀏覽量

180933 -

應用材料

+關注

關注

1文章

53瀏覽量

11496

發布評論請先 登錄

相關推薦

國產替代加速,半導體芯片股票連續漲停震撼市場!

鎧欣半導體獲新投資,系半導體外延設備核心零部件研發商

半導體制造設備對機床的苛刻要求與未來展望

半導體設備市場的發展動力大增

半導體設備市場的發展動力大增

評論