電子發(fā)燒友網(wǎng)報道(文/黃晶晶)即便2020-2021年我們遭遇了史無前例的大缺貨,但半導體產(chǎn)業(yè)的發(fā)展依然有其周期性。目前業(yè)界廣泛關注的焦點是,這波缺貨何時結(jié)束,供應何時恢復正常。多個信息源都表明,整個半導體缺貨行情不會持續(xù)太久,但個別芯片的缺貨還將持續(xù)一段時間。

縱觀中國半導體發(fā)展,無論是IC設計還是晶圓代工,步伐較之前明顯加快,但也有不少“扎心”的數(shù)據(jù)告訴我們,中國半導體其實還很弱小,許多品類的芯片的市場占有率非常之低,估計十年之內(nèi)都還達不到10%的市占率。

近日,Gartner研究副總裁盛陵海接受包括電子發(fā)燒友網(wǎng)在內(nèi)的媒體采訪,他詳細分析了當前全球半導體發(fā)展的現(xiàn)狀和趨勢,以及就最近的熱點話題進行了解讀。

Gartner研究副總裁盛陵海

當前的芯片缺貨,偶然疊加必然因素造成

最近整個半導體產(chǎn)業(yè)經(jīng)歷了20年以來最為嚴重的缺貨情況,盛陵海認為造成缺貨的原因主要是偶然和必然兩方面的因素。

偶然因素是,過去發(fā)生的中美貿(mào)易摩擦、華為囤貨和一些工廠的關閉等,其中中美貿(mào)易糾紛導致一些國內(nèi)企業(yè)進行了大量備貨。市場出現(xiàn)缺貨后,很多大型公司也提升了庫存需求,這就造成了整個需求量大大超過可以提供的產(chǎn)能。

必然因素是,在整個半導體的發(fā)展中,大約兩三年會產(chǎn)生一個周期,而目前正處于一個供不應求的高峰周期。而在2019年,實際上處于供過于求,也是整個半導體市場下滑的時間點。再往前推兩年,2017年則是一個高峰。往往半導體公司在高峰時期會進行大量投資,投資產(chǎn)出的兩年后則又產(chǎn)生供過于求的情況。

在“供過于求”的周期間,即2019年以及2020年上半年,考慮到新冠疫情的影響,很多半導體公司降低甚至是延遲了投資。因此,從整個投資周期來看,2021年當下產(chǎn)能的增加實則是前兩年投資所產(chǎn)生的。由于產(chǎn)能增加的缺失,當下的5G手機以及如今已漸衰退的比特幣在上半年的需求,新冠疫情造成的筆記本、服務器、數(shù)據(jù)中心的需求,均無法得到滿足。

預計,這個時間周期會延遲到明年的第二季度,未來根據(jù)變化,Gartner也將對預測進行調(diào)整。

全球半導體市場:12寸產(chǎn)能增加主要是5nm及以下、55nm/65nm

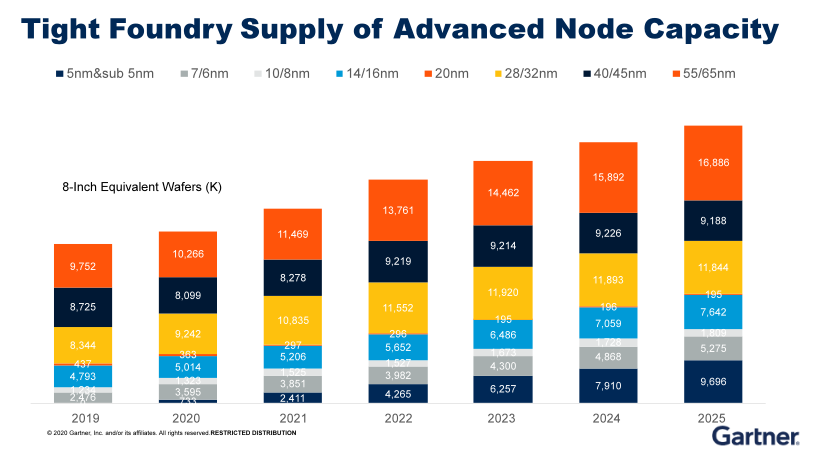

基于整個全球半導體產(chǎn)業(yè),Gartner對以12寸為主的先進工藝產(chǎn)能進行了以下的預測。

從預測中可知,產(chǎn)能增加最大的是5nm及以下。今年5nm的升級版,4nm也將會出現(xiàn),明年的目標則是3nm。5nm產(chǎn)能的增加,將會推動先進制程市場的成長。

從這張圖中也可以看到,55nm/65nm也會是一個比較大的增長制程。其主要原因是目前55nm需求量非常大。55nm雖然是較老的制程,但其需求量在未來幾年仍然會有比較大的增加。此外,28nm、14nm、16nm都有較大的增加機會。

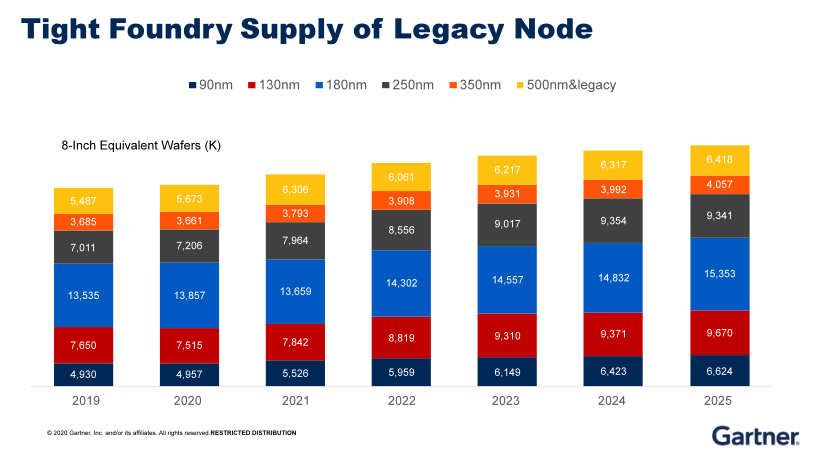

傳統(tǒng)制程集中在8寸晶圓,最為緊缺,但新廠投資不足,均以擴產(chǎn)為主

傳統(tǒng)制程方面,大多數(shù)集中在8寸晶圓,但8寸晶圓現(xiàn)在非常緊缺。盛陵海分析,因為過去很多年8寸產(chǎn)能過剩,導致價格“跌跌不休”,谷底時期只有大約300美金。很多工廠,尤其是日本的一些半導體企業(yè),已經(jīng)關閉了8寸的產(chǎn)線。同時,5G手機對PMIC、模擬電路需求量有比較大的增加。尤其是PMIC,其制程集中在180/150nm,主要為8英寸和少部分12寸,并不會有大幅度的提升。需求量的增加隨即導致了目前Power相關器件非常嚴重的缺貨情況。

目前來看,針對8寸產(chǎn)線沒有新廠的投資,大多數(shù)投資均為擴產(chǎn)。比如,中芯國際的財報中顯示大約會增加45000片的擴產(chǎn)。擴產(chǎn)實際是為了滿足增加的迫切需求,但要徹底解決8寸制程緊缺的問題,仍需要將8寸的產(chǎn)能轉(zhuǎn)向12寸。因為12寸產(chǎn)能產(chǎn)出大,同樣時間條件下,其產(chǎn)出可達到2倍多。例如,臺灣力積電已在使用12寸晶圓為聯(lián)發(fā)科生產(chǎn)PMIC電源產(chǎn)品,此外,除臺積電外,華虹宏力也在12寸晶圓上做BCD電源相關的工藝。

盛陵海表示,全球半導體的投資在今年將有較大的躍升,過去幾年間,2019年是一個下滑態(tài)勢。由于缺貨、短缺的情況,2021年則有超過20%的大幅度增加。這些增長主要體現(xiàn)在先進制程方面,以及目前緊缺的28nm上。

此外,在存儲芯片方面,特別是NAND Flash會有比較大的增加,DRAM情況稍好,因為DRAM廠商為了控制整個市場的高位價格,其投資較為保守。但是NAND Flash的需求一直處于增加狀態(tài),因此主要的投資應該是在先進制程以及NAND Flash上面。

與此同時,國內(nèi)的一些半導體公司均在往12寸轉(zhuǎn)移,生產(chǎn)90nm以下或者55nm以下的產(chǎn)品。比如合肥的晶合、廣州的粵芯等都在進行此類嘗試。

預計2025年,中國半導體公司在國內(nèi)市場份額將突破到30%

實際上五年前中國就開始在半導體自由化方面付諸了很多努力,Gartner對中國市場的現(xiàn)狀也進行了一系列預測。

首先,預計在2025年,中國半導體公司在國內(nèi)市場有機會從當下15%的份額突破到30%。

盛陵海解析說,有很多聲音認為這個份額可能低于10%。實際上,“低于10%”也是對的,因為部分在國內(nèi)生產(chǎn)的國外代工產(chǎn)品,基本不會使用國內(nèi)芯片,而是選用海外芯片,從這一點來看,低于10%的預測同樣有跡可循。但是考慮到國內(nèi)自有,中國國內(nèi)電子企業(yè)使用的國產(chǎn)芯片比重也在不斷增加。其實今年上半年的國內(nèi)半導體企業(yè),遇到了千載難逢的缺貨時機,已有較大的進步,很多公司都得到了較多的成長機會,在海外客戶拓展上也獲得了一些機會。

第二個預測是,前十的中國半導體購買者基本上是電子制造企業(yè),OEM或者ODM。前十的電子產(chǎn)品制造公司,均擁有自主芯片設計的能力。例如OPPO、小米、美的,乃至百度、阿里巴巴等企業(yè)都已在建立自己的團隊。建立自己設計團隊的主要好處就是在形成一定量級的規(guī)模后,便可降低采購成本。此外,企業(yè)也可以發(fā)展自己獨立的技術,做一些差別化、專有的技術與產(chǎn)品。

而面臨的挑戰(zhàn)包括:企業(yè)是否能夠做到這個量級,以及產(chǎn)品的設計能力,還有整個性價比是否能滿足需求。當下,大多數(shù)企業(yè)在起步初期均處于“燒錢”階段,發(fā)展比較困難。所以Gartner預測大公司的行動會更為積極,因為它們在財務方面的境況較好,而且大公司以及在國內(nèi)環(huán)境下投資半導體常會得到政府的補助或其他支持。

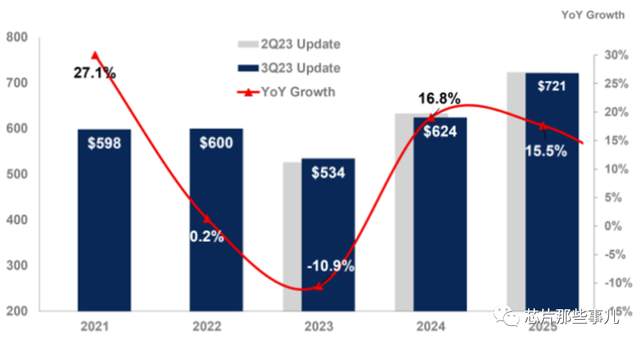

第三個預測,是關于中國半導體市場的投資規(guī)模。可以看到最近幾年半導體產(chǎn)業(yè)投資增長迅速,Gartner預測中國在2023年整個投資規(guī)模,與去年相比將有80%的增長。規(guī)模增加的主要原因是幾個大型工廠的投資。包括:中芯國際、長鑫、長江存儲等,以及其它一些新興的中小規(guī)模的晶圓工廠投資。在2023年投資規(guī)模將有機會達到一個可觀的峰值。

下面這圖數(shù)據(jù)是基于Pitchbook等來源整理的中國半導體企業(yè)以及相關企業(yè)獲得的投資規(guī)模的情況。 ?

?

該數(shù)據(jù)可以分成兩部分:其一,是非生產(chǎn)型的半導體公司。其二則是,生產(chǎn)型的半導體公司。在近兩年間,“非生產(chǎn)型的半導體公司”融資已有非常大的提升。Gartner看到一些GPU、自動駕駛、第三代半導體的投資規(guī)模也在逐步增加。此外,華為、小米以及英特爾、高通、三星等大型企業(yè)在中國國內(nèi)積極地進行投資。

對于生產(chǎn)型企業(yè)來說,規(guī)模很大、起伏也同樣存在。就收集到的公開信息來看,投資數(shù)量有很大的增長,過去五年里“投資案”的數(shù)量增加了2倍。

2020年為什么會有那么大的增加呢?一個主要原因是科創(chuàng)板的出現(xiàn)。科創(chuàng)板帶動了整個投資的熱潮。原本半導體投資周期長,投資回報慢,而科創(chuàng)板為投資者提供了投資半導體的動力和獲利退出的渠道。資本進入半導體也有利于幫助產(chǎn)業(yè)擴大規(guī)模,助力新興企業(yè)進行產(chǎn)品創(chuàng)新。

中國半導體公司前十,海思“退位”后,誰來爭第一?

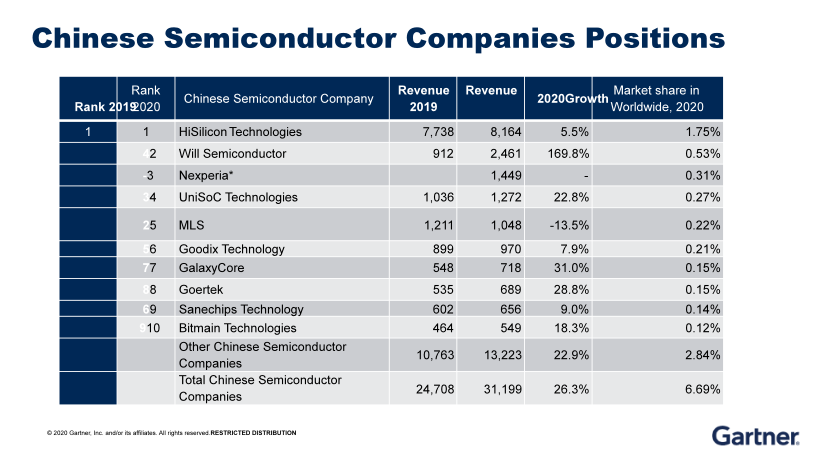

從中國半導體公司的排名來看,海思遙遙領先。不過受美國制裁影響下的海思,在2021年可能會遇到雪崩式的滑坡。那么,接下來哪些公司有潛力能夠取代海思的位置?

盛陵海分析,排名第二、三位的韋爾半導體和安世半導體Nexperia,其產(chǎn)品相對比較單一。排名第四的中興微電子,其去年的營收超過了8億美金,而它的估值偏低。此外,Goodix匯頂和GalaxyCore格科微也具有一定的潛力。

總體看,相比十年前,年營收一億多美金即可進入前十榜單,如今年營收門檻已經(jīng)達到了5億美金左右。這也體現(xiàn)出國內(nèi)半導體企業(yè)的成長非常迅速,雖然整體上在全球的市場份額只占據(jù)6.7%。

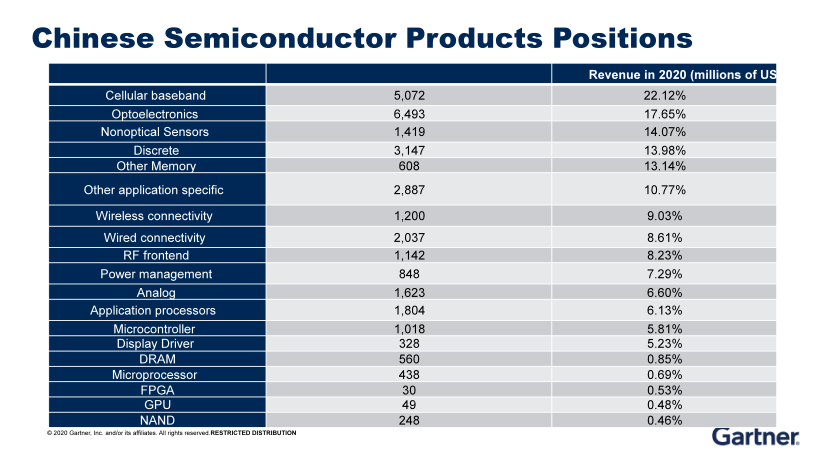

從產(chǎn)品細分來看,國內(nèi)芯片比較弱的種類主要是微控制器、顯示驅(qū)動芯片,以及DRAM、微處理器、FPGA、GPU、NAND Flash等。在兩年后中國有機會將份額落后的產(chǎn)品提升到5%以上的占比。

下面這張圖預測了中國芯片在全球占比達到10%的市場。綠色代表規(guī)模很大、很重要的產(chǎn)品。可以看到,10年內(nèi)市場份額仍處于10%以下的產(chǎn)品,包括:DRAM、Server、PC、Automotive semiconductor、GPU、MEMS、FPGA等。

建廠、擴產(chǎn)意義重大,但不在于差8個中芯國際

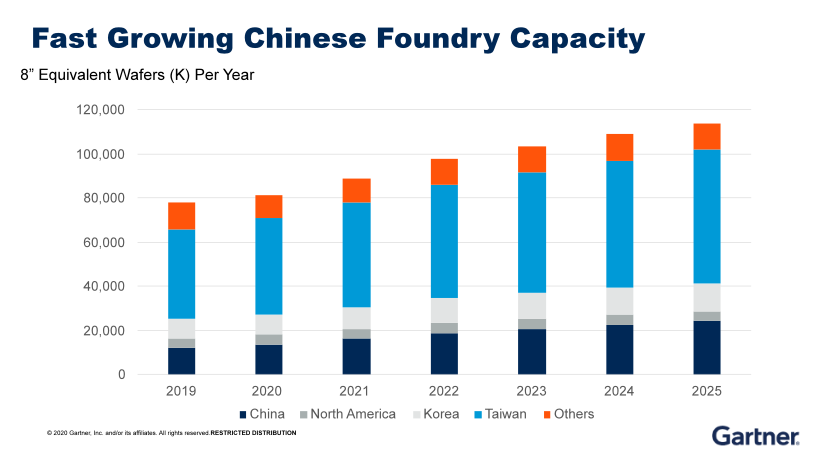

從全球晶圓代工市場份額來看,中國晶圓代工增長強勁,到2022年較2019年幾乎翻倍。中國臺灣仍然占據(jù)最大市場份額。而北美、韓國也在擴大本土的半導體產(chǎn)能。

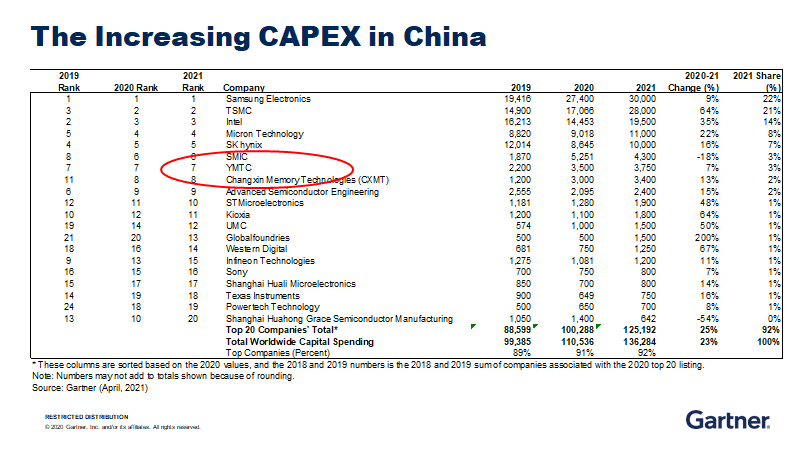

對于未來的投資預測,前十名當中中國公司有三家,分別是位列第6-8位的中芯國際、長江存儲、長鑫存儲。但這三大生產(chǎn)型企業(yè)在金額上與前五位相比,仍然有很大的差距。

可以看到,中國半導體在全球的份額仍然非常小,因此中國有必要進行大規(guī)模的投資建廠和擴產(chǎn)。

之前有一個說法“中國芯片產(chǎn)能缺口還差八個中芯國際”,對此,盛陵海表示這個說法可能是為了讓公眾更好地理解中國半導體目前多建廠、多擴產(chǎn)的現(xiàn)狀。不過,他認為中國對半導體的需求不斷增加,國內(nèi)建廠擴產(chǎn)的前提應該是,產(chǎn)品是否有競爭力,覆蓋哪些工藝,過去幾年晶圓廠一直不愿擴產(chǎn)的原因是需求不足,或者競爭力不足。如今要發(fā)展國產(chǎn)供應鏈,更應該在更大的層面有效率有規(guī)劃的建廠,例如哪類芯片供應最緊缺,哪類產(chǎn)品更有競爭力,朝著全球第一的目標去建設,這樣的建廠和擴產(chǎn)才更有意義。

擴產(chǎn)之后 ,必然出現(xiàn)的產(chǎn)能過剩情況

當電子發(fā)燒友網(wǎng)問及,現(xiàn)在半導體產(chǎn)能投資和建產(chǎn)投資大概要在2022年和2023年開出產(chǎn)能,基于產(chǎn)能的不斷開出,包括中國大陸、臺灣、美國等都在建廠和擴產(chǎn)。那么最終是否會導致產(chǎn)能過剩?

盛陵海表示,一定會出現(xiàn)產(chǎn)能過剩的問題,但這其實是一個正常的循環(huán)。半導體每兩三年的周期變化,正是因為芯片短缺時大家進行投資,帶來兩三年后的產(chǎn)能供過于求。若沒有新的產(chǎn)品出現(xiàn),例如5G手機這類需求量較大的產(chǎn)品,產(chǎn)能就會過剩。這時,大家又會相對保守。再經(jīng)過兩三年,又會出現(xiàn)新產(chǎn)品帶動新需求量。

因此,現(xiàn)在的投資會造成未來2023年、2024年發(fā)生供過于求的現(xiàn)象。但可能存在一些廠商由于產(chǎn)品好,依然供不應求的情況,但是其他廠商則處于供過于求的狀態(tài)。在一個市場中,我們不能斷言供應和需求是完全匹配的。基本上都會是在整體平衡的上下進行不停的振蕩。即使發(fā)生供過于求的情況,一些規(guī)劃做的比較好的企業(yè),像是臺積電這樣的企業(yè),仍然會在市場里面保有自身的競爭力。

最后緩解的是哪類芯片?

對于芯片缺貨的現(xiàn)狀,盛陵海表示,目前最嚴重的是電源芯片,電源、模擬芯片受8寸線生產(chǎn)緊缺影響。現(xiàn)在手機行業(yè)的缺貨情況已經(jīng)得到好轉(zhuǎn),因為手機的需求并沒有達到預期值。電視機市場的缺貨情況也有所改善。漲價一定程度上降低了消費者的購買欲。估計今年下半年市場仍然處于旺季,而到明年上半年即一二季度,特別是第二季度進入傳統(tǒng)的淡季,到那時今年新的產(chǎn)能也會增加,芯片緊缺的情況就可以得到緩解。

不過,電源芯片的緊缺還會延續(xù)一段時間,主要是由于8寸的投資和12寸轉(zhuǎn)移的進程,它的緊缺預計會延續(xù)到明年下半年。但整體來看,Gartner預測明年二季度可能不會現(xiàn)在如此嚴峻的缺貨情況。

本文由電子發(fā)燒友原創(chuàng),作者黃晶晶,微信號kittyhjj,轉(zhuǎn)載請注明以上來源。如需入群交流,請?zhí)砑游⑿舉lecfans999,投稿發(fā)郵件到huangjingjing@elecfans.com.

-

芯片

+關注

關注

453文章

50387瀏覽量

421782 -

Gartner

+關注

關注

1文章

105瀏覽量

20975

發(fā)布評論請先 登錄

相關推薦

半導體行業(yè)加速國產(chǎn)替代,萬年芯多種產(chǎn)品受關注

國產(chǎn)替代加速,半導體芯片股票連續(xù)漲停震撼市場!

中國半導體的鏡鑒之路

2024年全球芯片市場將增長18.8%

2024年全球半導體營收預計迎來20%增長

華為分布式存儲連續(xù)三年榮膺2024年Gartner“客戶之選”

華為獨家榮獲2024年Gartner?主存儲全球“客戶之選”

2023年全球半導體Top10榜單生變:Intel奪回第一,NVIDIA躋身前五

嚴重缺貨20年未見,當前是“高峰”,逆轉(zhuǎn)將至,Gartner解讀全球芯片供需、國產(chǎn)半導體之困

嚴重缺貨20年未見,當前是“高峰”,逆轉(zhuǎn)將至,Gartner解讀全球芯片供需、國產(chǎn)半導體之困

評論