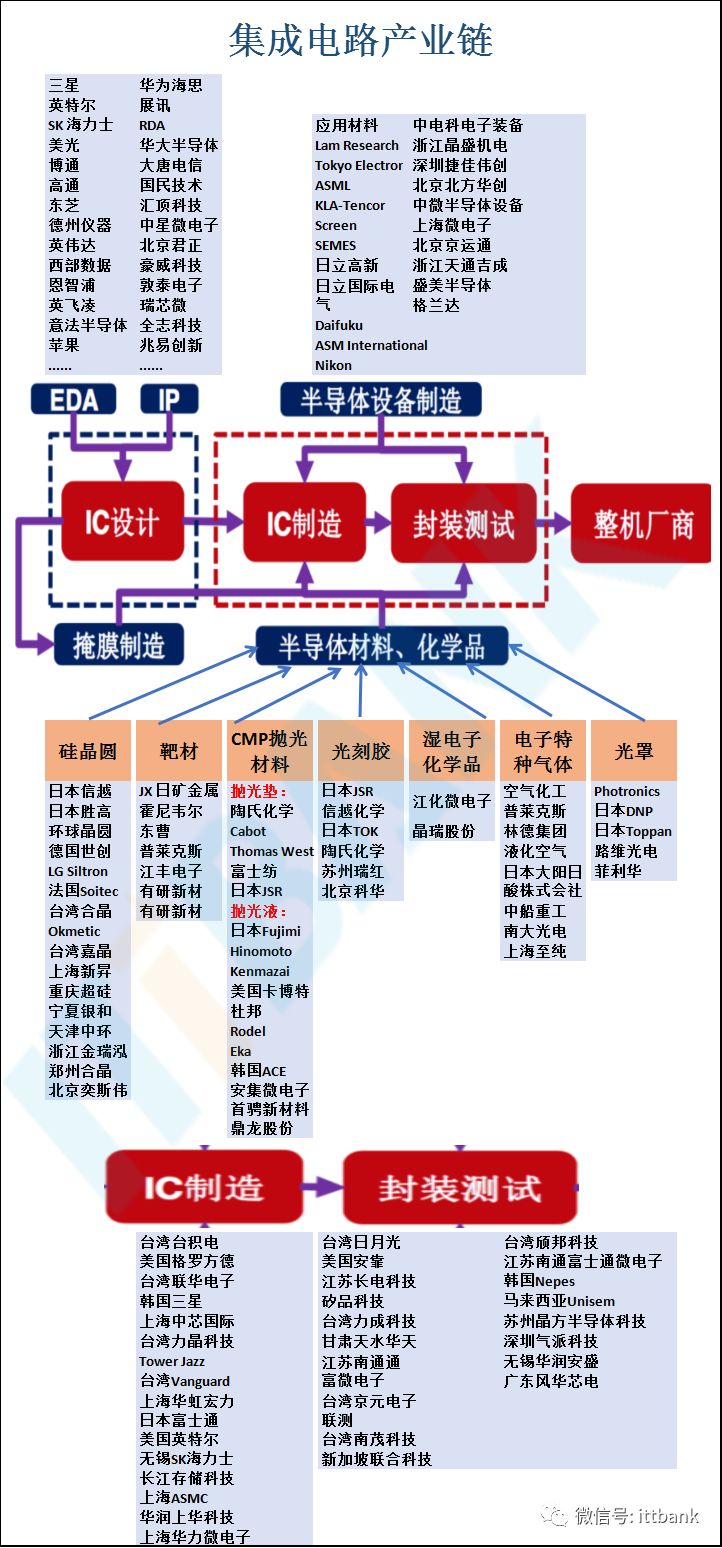

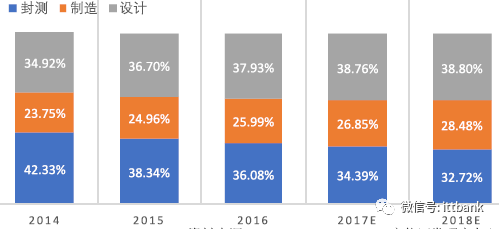

集成電路作為半導體產業的核心,市場份額達83%,由于其技術復雜性,產業結構高度專業化。隨著產業規模的迅速擴張,產業競爭加劇,分工模式進一步細化。目前市場產業鏈為IC設計、IC制造和IC封裝測試。

在核心環節中,IC設計處于產業鏈上游,IC制造為中游環節,IC封裝為下游環節。

全球集成電路產業的產業轉移,由封裝測試環節轉移到制造環節,產業鏈里的每個環節由此而分工明確。

由原來的IDM為主逐漸轉變為Fabless+Foundry+OSAT。

▲全球半導體產業鏈收入構成占比圖

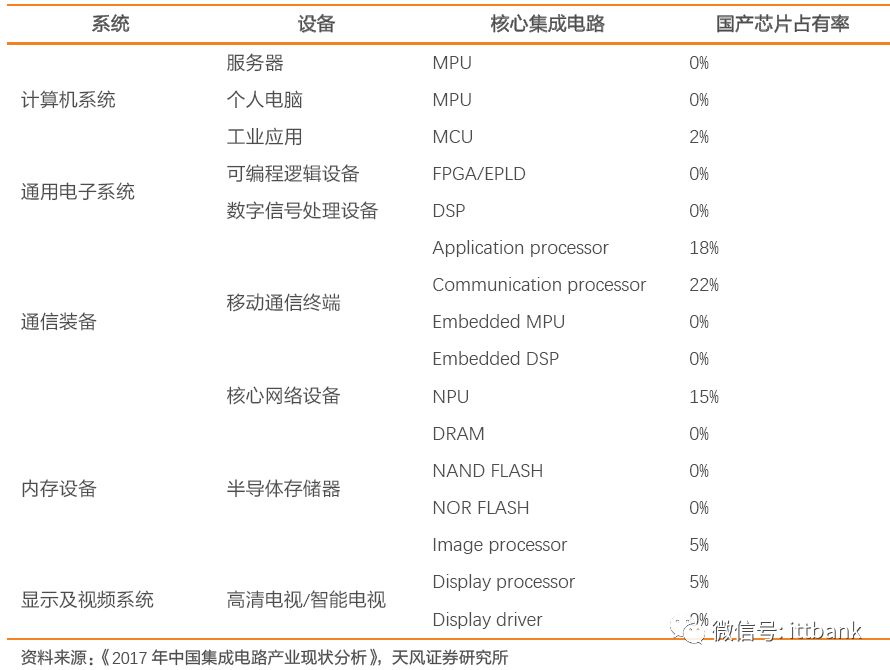

1.設計:細分領域具備亮點,核心關鍵領域設計能力不足。從應用類別(如:手機到汽車)到芯片項目(如:處理器到FPGA),國內在高端關鍵芯片自給率幾近為0,仍高度仰賴美國企業;

2.設備:自給率低,需求缺口較大,當前在中端設備實現突破,初步產業鏈成套布局,但高端制程/產品仍需攻克。中國本土半導體設備廠商只占全球份額的1-2%,在關鍵領域如:沉積、刻蝕、離子注入、檢測等,仍高度仰賴美國企業;

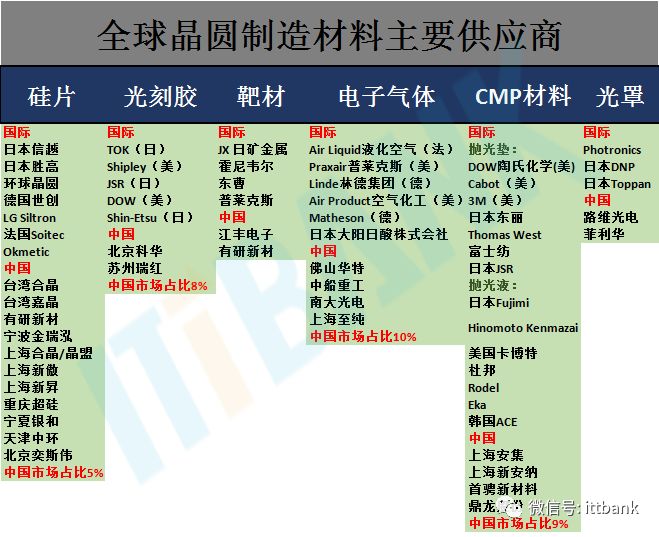

3.材料:在靶材等領域已經比肩國際水平,但在光刻膠等高端領域仍需較長時間實現國產替代。全球半導體材料市場規模443 億美金,晶圓制造材料供應中國占比10%以下,部分封裝材料供應占比在30%以上。在部分細分領域上比肩國際領先,高端領域仍未實現突破;

4.制造:全球市場集中,臺積電占據60%的份額,受貿易戰影響相對較低。大陸躋身第二集團,全球產能擴充集中在大陸地區。代工業呈現非常明顯的頭部效應,在全球前十大代工廠商中,臺積電一家占據了60%的市場份額。此行業較不受貿易戰影響;

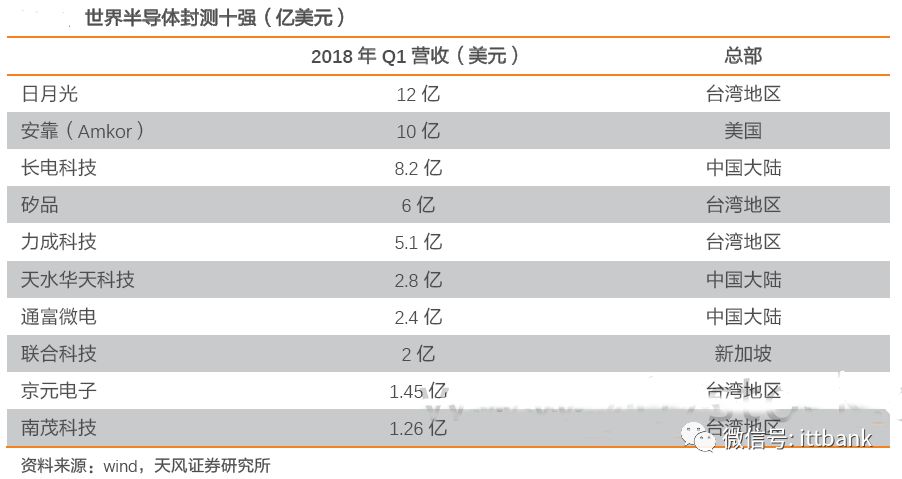

5.封測:最先能實現自主可控的領域。封測行業國內企業整體實力不俗,在世界擁有較強競爭力,長電+華天+通富三家17 年全球整體市占率達19%,美國主要的競爭對手僅為Amkor。此行業較不受貿易戰影響。

設計

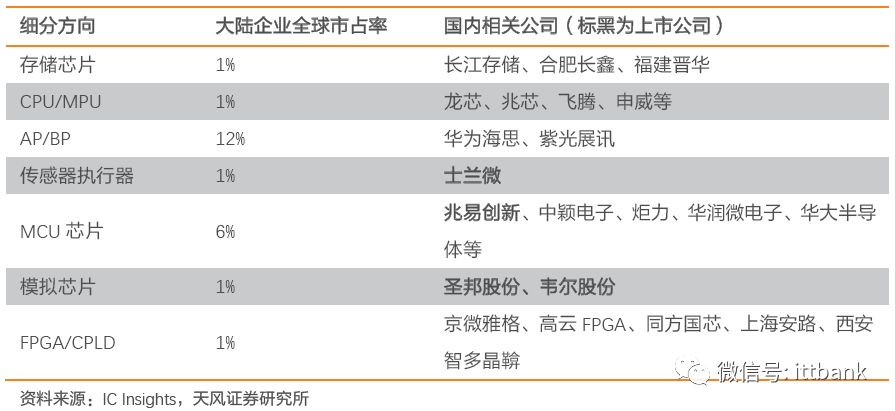

按地域來看,當前全球IC 設計仍以美國為主導,中國大陸是重要參與者。2017 年美國IC設計公司占據了全球約53%的最大份額,IC Insight 預計,新博通將總部全部搬到美國后這一份額將攀升至69%左右。臺灣地區IC 設計公司在2017 年的總銷售額中占16%,與2010年持平。聯發科、聯詠和瑞昱去年的IC 銷售額都超過了10 億美元,而且都躋身全球前二十大IC 設計公司之列。歐洲IC 設計企業只占了全球市場份額的2%,日韓地區Fabless 模式并不流行。

與非美國海外地區相比,中國公司表現突出。世界前50 fabless IC 設計公司中,中國公司數量明顯上漲,從2009 年1 家增加至2017 年10 家,呈現迅速追趕之勢。2017 年全球前十大Fabless IC 廠商中,美國占據7 席,包括高通、英偉達、蘋果、AMD、Marvell、博通、賽靈思;中國臺灣地區聯發科上榜,大陸地區海思和紫光上榜,分別排名第7 和第10。

2017 年全球前十大Fables s IC 設計廠商(百萬美元)

然而,盡管大陸地區海思和紫光上榜,但可以看到的是,高通、博通和美滿電子在中國區營收占比達50%以上,國內高端 IC 設計能力嚴重不足。可以看出,國內對于美國公司在核心芯片設計領域的依賴程度較高。

自中美貿易戰打響后,通過“中興事件”和“華為事件”我們可以清晰的看到,核心的高端通用型芯片領域,國內的設計公司可提供的產品幾乎為0。

大陸高端通用芯片與國外先進水平差距主要體現在四個方面:

1)移動處理器的國內外差距相對較小。

紫光展銳、華為海思等在移動處理器方面已進入全球前列。

2)中央處理器(CPU) 是追趕難度最大的高端芯片。

英特爾幾乎壟斷了全球市場,國內相關企業約有 3-5 家,但都沒有實現商業量產,多仍然依靠申請科研項目經費和政府補貼維持運轉。龍芯等國內 CPU 設計企業雖然能夠做出 CPU 產品,而且在單一或部分指標上可能超越國外 CPU,但由于缺乏產業生態支撐,還無法與占主導地位的產品競爭。

3)存儲器國內外差距同樣較大。

目前全球存儲芯片主要有三類產品,根據銷售額大小依次為:DRAM、NAND Flash 以及Nor Flash。在內存和閃存領域中,IDM 廠韓國三星和海力士擁有絕對的優勢,截止到2017年,在兩大領域合計市場份額分別為75.7%和49.1%,中國廠商競爭空間極為有限,武漢長江存儲試圖發展 3D Nand Flash(閃存)的技術,但目前僅處于 32 層閃存樣品階段,而三星、英特爾等全球龍頭企業已開始陸續量產 64 層閃存產品;在Nor flash 這個約為三四十億美元的小市場中,兆易創新是世界主要參與廠家之一,其他主流供貨廠家為臺灣旺宏,美國Cypress,美國美光,臺灣華邦。

4)FPGA、AD/DA 等高端通用型芯片,國內外技術懸殊。

這些領域由于都是屬于通用型芯片,具有研發投入大,生命周期長,較難在短期聚集起經濟效益,因此在國內公司層面發展較為緩慢,甚至有些領域是停滯的。

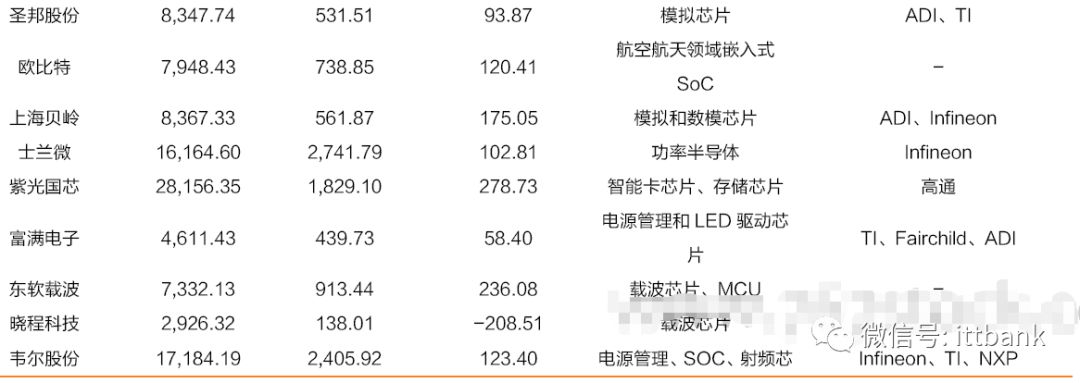

總的來看,芯片設計的上市公司,都是在細分領域的國內最強。比如匯頂科技在指紋識別芯片領域超越FPC 成為全球安卓陣營最大指紋IC 提供商,成為國產設計芯片在消費電子細分領域少有的全球第一。士蘭微從集成電路芯片設計業務開始,逐步搭建了芯片制造平臺,并已將技術和制造平臺延伸至功率器件、功率模塊和MEMS 傳感器的封裝領域。但與國際半導體大廠相比,不管是高端芯片設計能力,還是規模、盈利水平等方面仍有非常大的追趕空間。

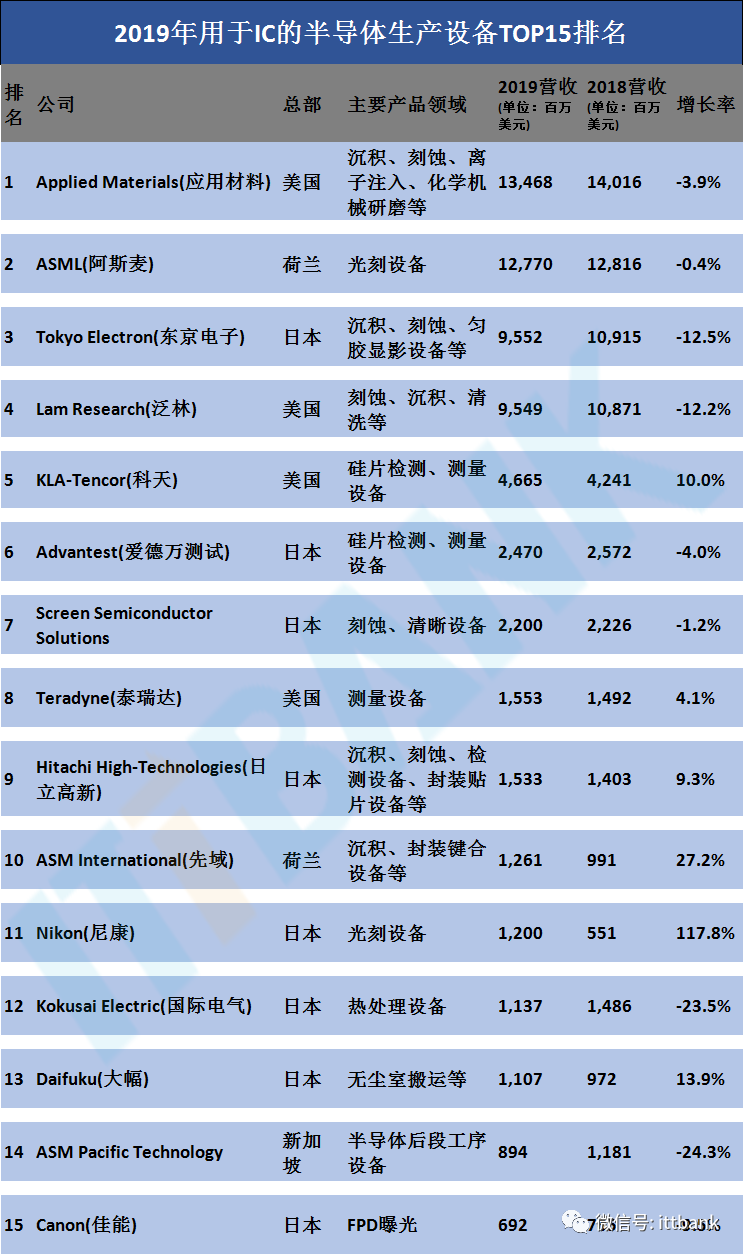

設備

目前,我國半導體設備的現況是低端制程實現國產替代,高端制程有待突破,設備自給率低、需求缺口較大。

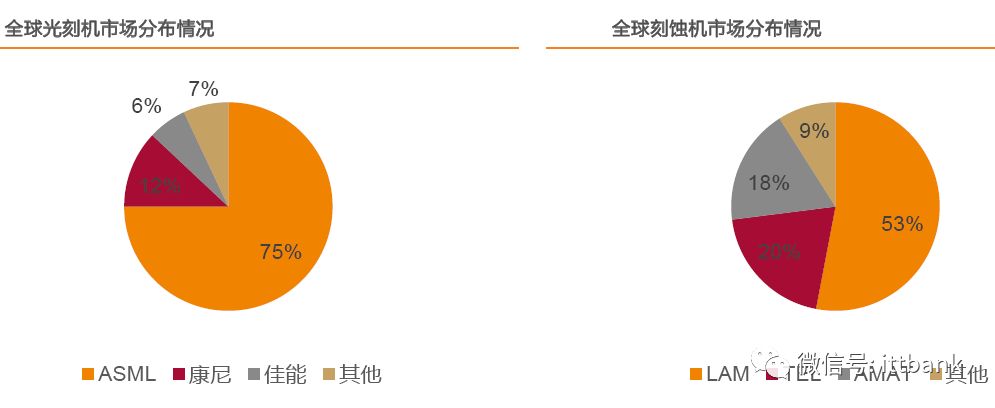

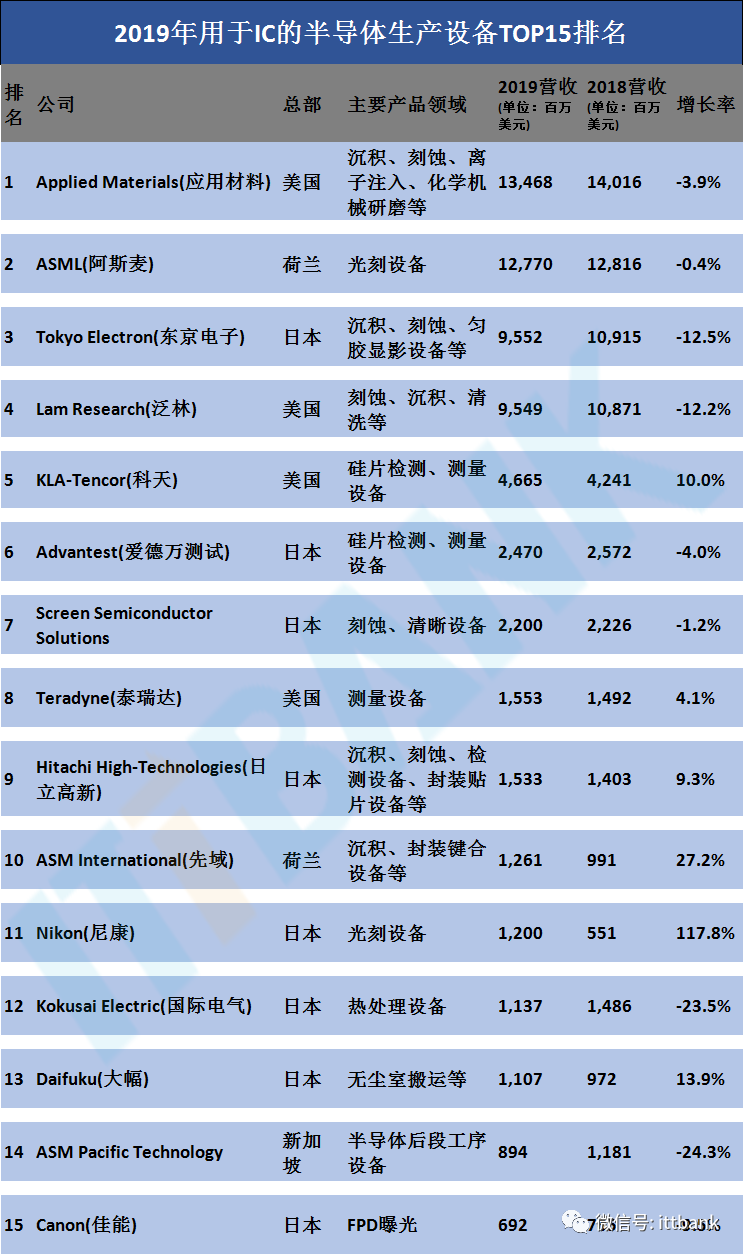

關鍵設備技術壁壘高,美日技術領先,CR10 份額接近80%,呈現寡頭壟斷局面。半導體設備處于產業鏈上游,貫穿半導體生產的各個環節。按照工藝流程可以分為四大板塊——晶圓制造設備、測試設備、封裝設備、前端相關設備。其中晶圓制造設備占據了中國市場70%的份額。再具體來說,晶圓制造設備根據制程可以主要分為8 大類,其中光刻機、刻蝕機和 薄膜沉積設備這三大類設備占據大部分的半導體設備市場。同時設備市場高度集中,光刻機、CVD 設備、刻蝕機、PVD 設備的產出均集中于少數歐美日本巨頭企業手上。

中國半導體設備國產化率低,本土半導體設備廠商市占率僅占全球份額的1-2%。

關鍵設備在先進制程上仍未實現突破。目前世界集成電路設備研發水平處于12 英寸7nm,生產水平則已經達到12 英寸14nm;而中國設備研發水平還處于12 英寸14nm,生產水平為12 英寸65-28nm,總的來看國產設備在先進制程上與國內先進水平有2-6 年時間差;具體來看65/55/40/28nm 光刻機、40/28nm 的化學機械拋光機國產化率依然為0,28nm化學氣相沉積設備、快速退火設備、國產化率很低。

材料

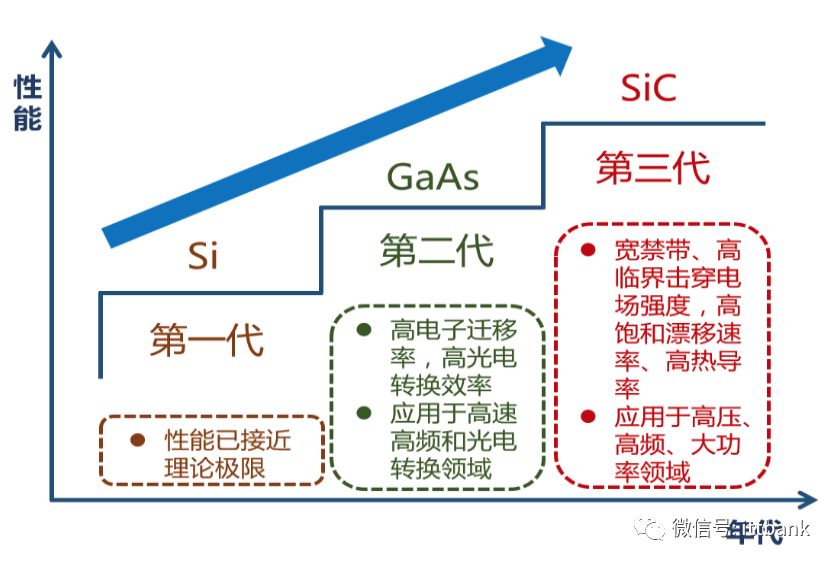

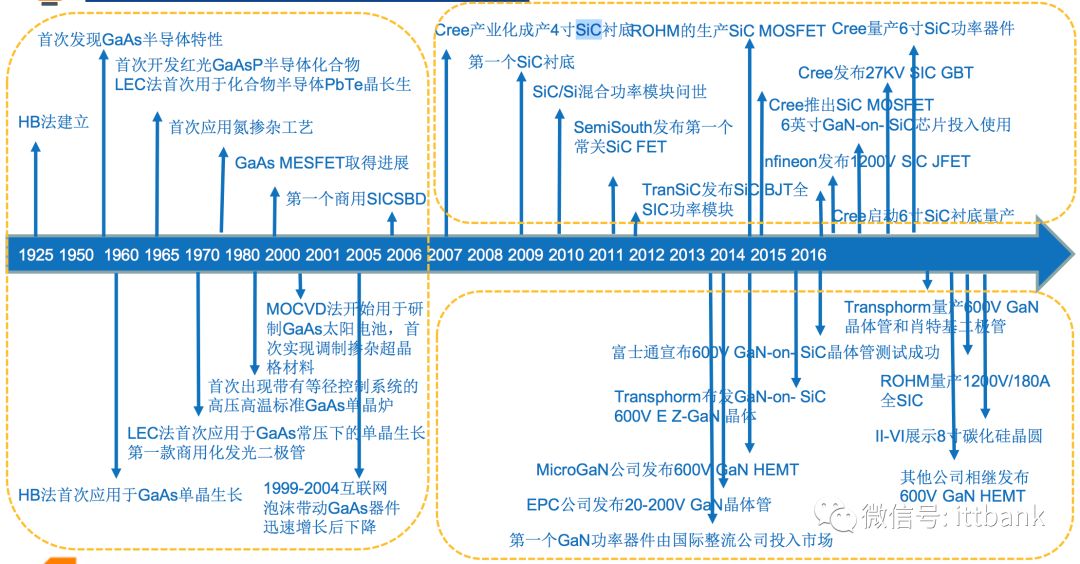

半導體材料發展歷程

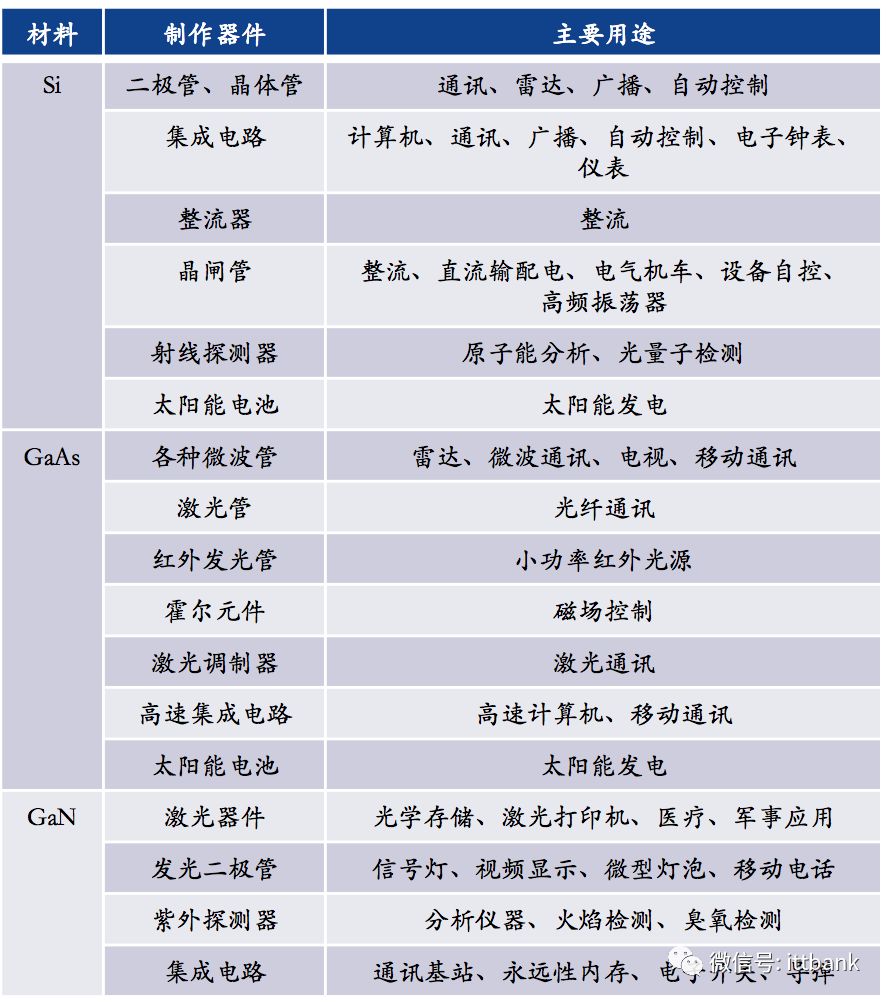

Si:主要應用于集成電路的晶圓片和功率器件;

SiC:主要應用于功率器件

▲各代代表性材料主要應用

▲第二、三代半導體材料技術成熟度

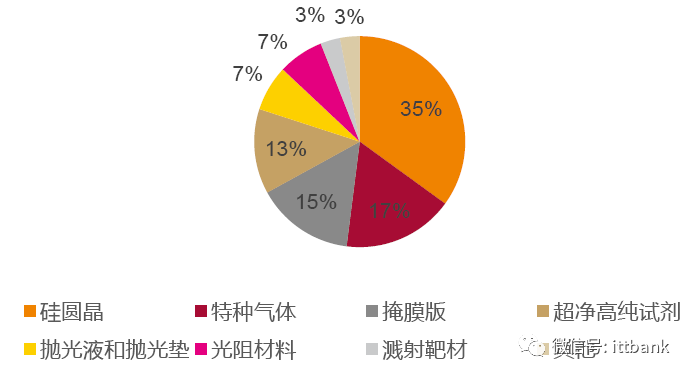

細分領域已經實現彎道超車,核心領域仍未實現突破,半導體材料主要分為晶圓制造材料和封裝材料兩大塊。晶圓制造材料中,硅片機硅基材料最高占比31%,其次依次為光掩模版14%、光刻膠5%及其光刻膠配套試劑7%。封裝材料中,封裝基板占比最高,為40%,其次依次為引線框架16%,陶瓷基板11%,鍵合線15%。

日美德在全球半導體材料供應上占主導地位。各細分領域主要玩家有:硅片——Shin-Etsu、Sumco,光刻膠——TOK、Shipley,電子氣體——Air Liquid、Praxair,CMP——DOW、3M,引線架構——住友金屬,鍵合線——田中貴金屬、封裝基板——松下電工,塑封料——住友電木。

(1)靶材、封裝基板、CMP 等,我國技術已經比肩國際先進水平的、實現大批量供貨、可以立刻實現國產化。已經實現國產化的半導體材料典例——靶材。

(2)硅片、電子氣體、掩模板等,技術比肩國際、但仍未大批量供貨的產品。

(3)光刻膠,技術仍未實現突破,仍需要較長時間實現國產替代。

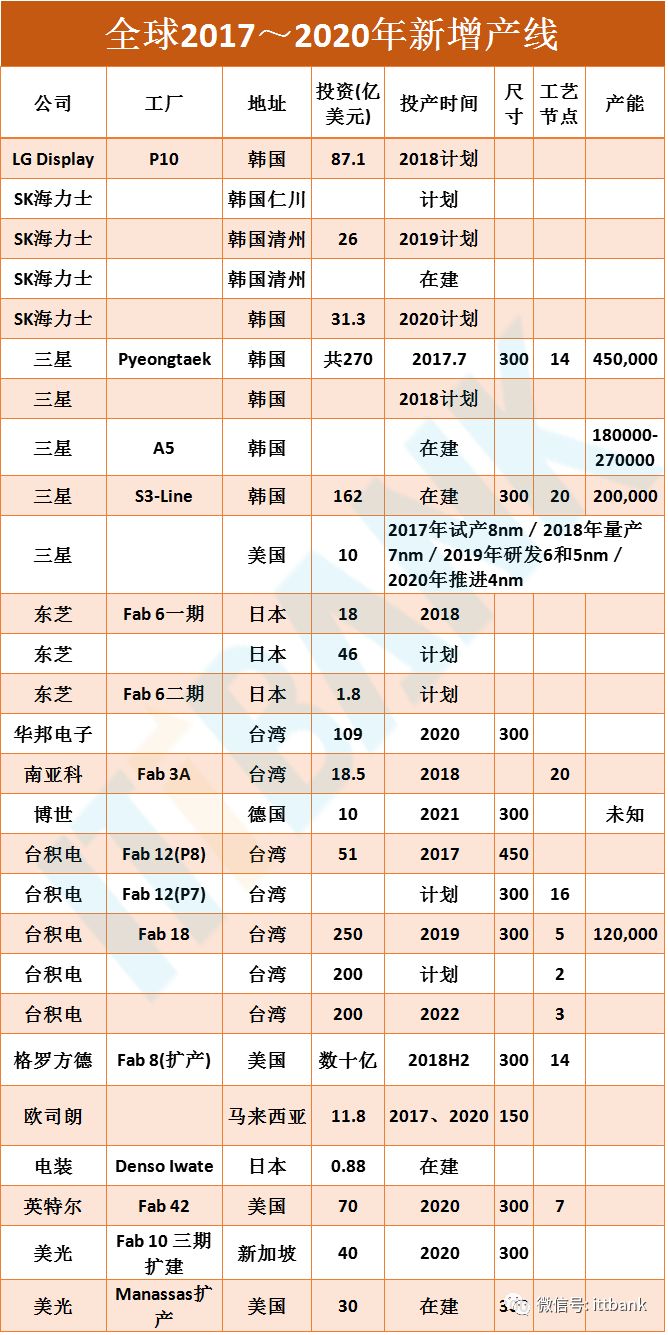

制造

晶圓制造環節作為半導體產業鏈中至關重要的工序,制造工藝高低直接影響半導體產業先進程度。過去二十年內國內晶圓制造環節發展較為滯后,未來在國家政策和大基金的支持之下有望進行快速追趕,將有效提振整個半導體行業鏈的技術密度。

半導體制造在半導體產業鏈里具有卡口地位。制造是產業鏈里的核心環節,地位的重要性不言而喻。統計行業里各個環節的價值量,制造環節的價值量最大,同時毛利率也處于行業較高水平,因為Fabless+Foundry+OSAT 的模式成為趨勢,Foundry 在整個產業鏈中的重要程度也逐步提升,可以這么認為,Foundry 是一個卡口,產能的輸出都由制造企業所掌控。

代工業呈現非常明顯的頭部效應 根據IC Insights 的數據顯示,在全球前十大代工廠商中,臺積電一家占據了超過一半的市場份額,前八家市場份額接近90%,同時代工主要集中在東亞地區,美國很少有此類型的公司,這也和產業轉移和產業分工有關。我們認為,中國大陸通過資本投資和人才集聚,是有可能在未來十年實現代工超越的。

“中國制造”要從下游往上游延伸,在技術轉移路線上,半導體制造是“中國制造”尚未攻克的技術堡壘。中國是個“制造大國”,但“中國制造”主要都是整機產品,在最上游的“芯片制造”領域,中國還和國際領先水平有很大差距。在從下游的制造向“芯片制造”轉移過程中,一定要涌現出一批技術領先的晶圓代工企業。在芯片貿易戰打響之時,美國對我國制造業技術封鎖和打壓首當其沖,我們在努力傳承“兩彈一星”精神,自力更生艱苦創業的同時,如何處理與臺灣地區先進企業臺積電、聯電之間的關系也會對后續發展產生較大的蝴蝶效應。

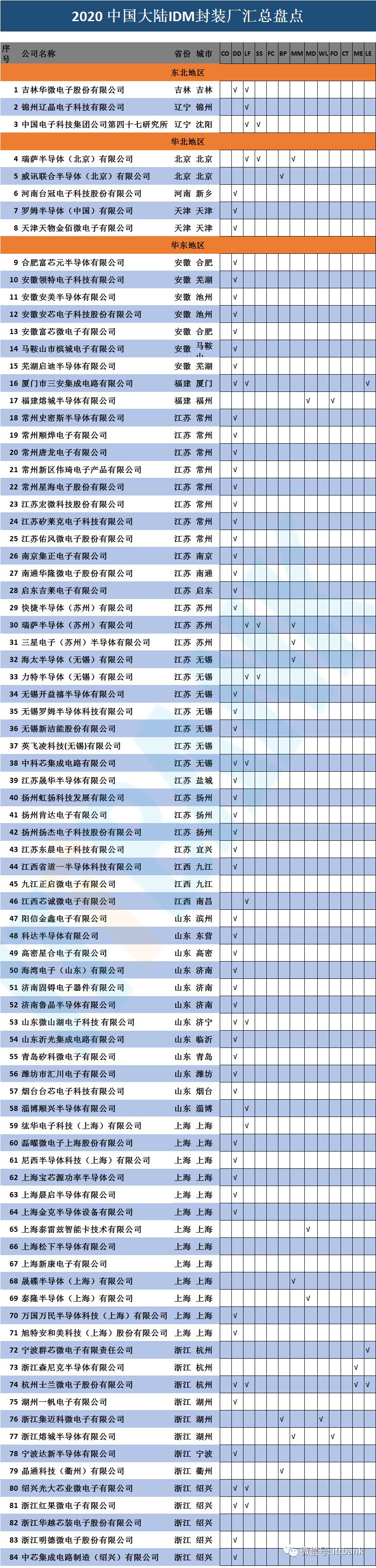

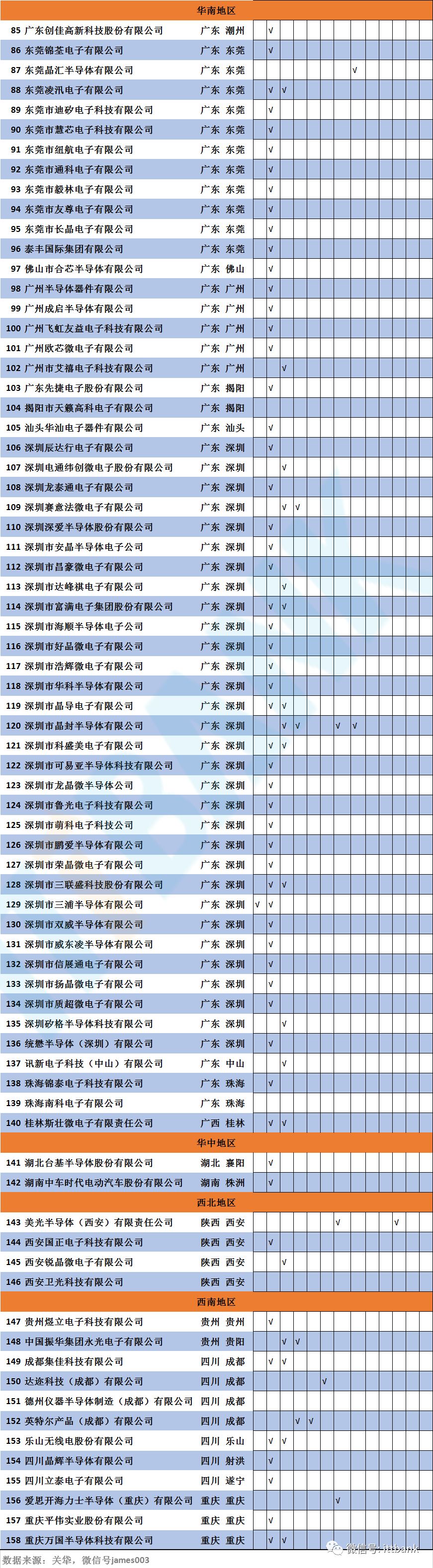

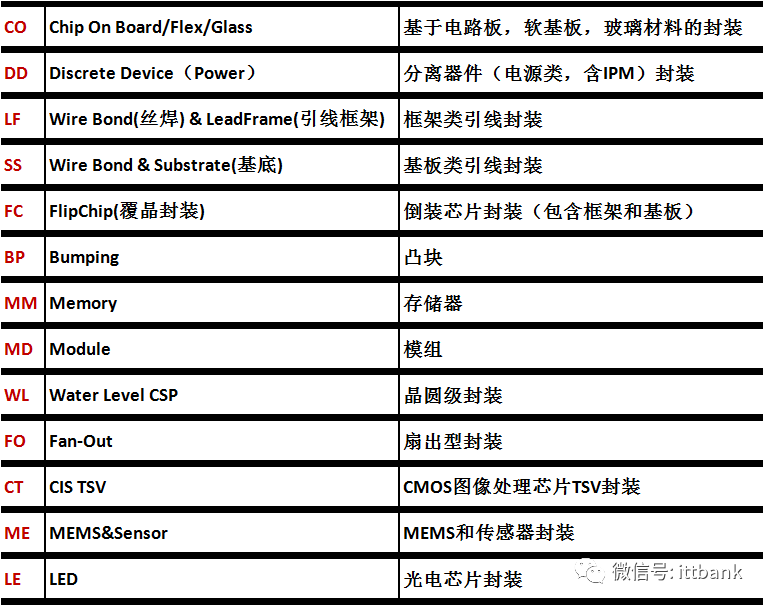

封測

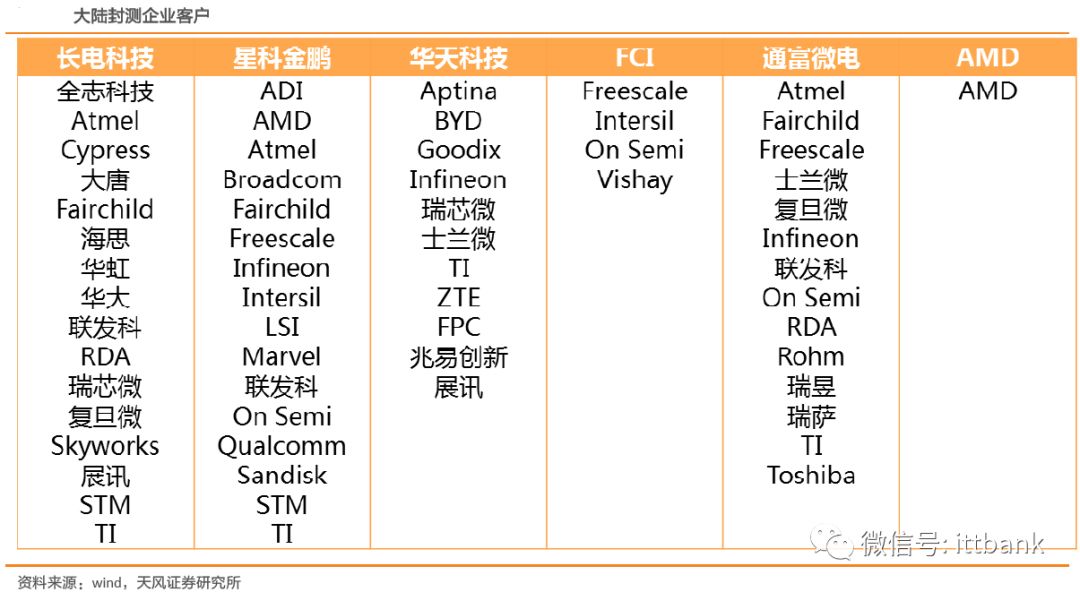

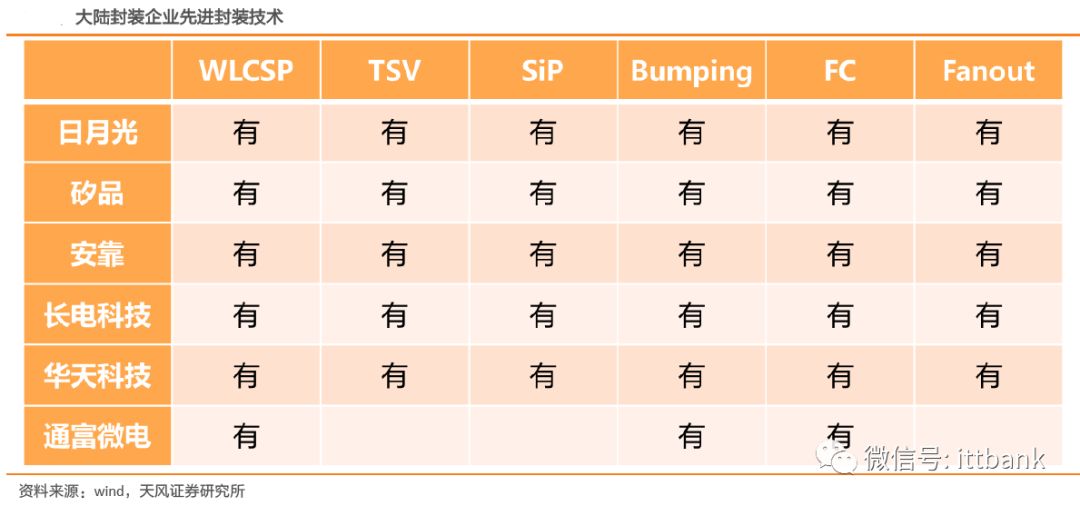

當前大陸地區半導體產業在封測行業影響力為最強,市場占有率十分優秀,龍頭企業長電科技/通富微電/華天科技/晶方科技市場規模不斷提升,對比臺灣地區公司,大陸封測行業整體增長潛力已不落下風,臺灣地區知名IC 設計公司聯發科、聯詠、瑞昱等企業已經將本地封測訂單逐步轉向大陸同業公司。封測行業呈現出臺灣地區、美國、大陸地區三足鼎立之態,其中長電科技/通富微電/華天科技已通過資本并購運作,市場占有率躋身全球前十(長電科技市場規模位列全球第三),先進封裝技術水平和海外龍頭企業基本同步,BGA、WLP、SiP 等先進封裝技術均能順利量產。

封測行業我國大陸企業整體實力不俗,在世界擁有較強競爭力,美國主要的競爭對手為Amkor 公司,在華業務營收占比約為18%,封測行業美國市場份額一般,前十大封測廠商中,僅有Amkor 公司一家,應該說貿易戰對封測整體行業影響較小,從短中長期而言,Amkor 公司業務取代的可能性較高。

封測行業位于半導體產業鏈末端,其附加價值較低,勞動密集度高,進入技術壁壘較低,封測龍頭日月光每年的研發費用占收入比例約為4%左右,遠低于半導體IC 設計、設備和制造的世界龍頭公司。隨著晶圓代工廠臺積電向下游封測行業擴張,也會對傳統封測企業會構成較大的威脅。

2017-2018 年以后,大陸地區封測(OSAT)業者將維持快速成長,目前長電科技/通富微電已經能夠提供高階、高毛利產品,未來的3-5 年內,大陸地區的封測企CAGR增長率將持續超越全球同業。

審核編輯黃昊宇

-

傳感器

+關注

關注

2548文章

50681瀏覽量

752021 -

芯片

+關注

關注

453文章

50410瀏覽量

421849

發布評論請先 登錄

相關推薦

汽車電子半導體芯片產業鏈全景圖(車規級芯片)

筑強半導體產業鏈,利爾達倡議成立未來科技城科創聯盟半導體專委會

FS201資料(pcb &amp; DEMO &amp; 原理圖)

浙桂半導體完成千萬天使輪融資,致力于SPAD傳感器研發

銀基科技入選國內首個汽車網絡與數據安全行業全景圖

1000+企業!傳感器&芯片半導體產業鏈全景圖(全網最全)

1000+企業!傳感器&芯片半導體產業鏈全景圖(全網最全)

評論