電子發燒友網報道(文/梁浩斌)新能源汽車市場規模急劇上漲,對于碳化硅產業而言,上游產能擴充是現今各大廠商所一直努力的方向。可以看到過去一年里,海內外都持續投入到包括碳化硅上游襯底和外延片、中游晶圓制造、下游模塊封裝等領域,頻繁傳來這些領域產能擴充的消息。

在碳化硅產業鏈中,成本占比最高的部分是襯底,碳化硅襯底的產能決定了下游器件的產量上限。因此,襯底廠商可以稱之為碳化硅產業鏈的風向標。此前電子發燒友網曾多次對海外龍頭擴產進行了報道,包括Wolfspeed、羅姆、貳陸、ST等,他們在襯底尺寸、良率、產能上都具有較大領先優勢。

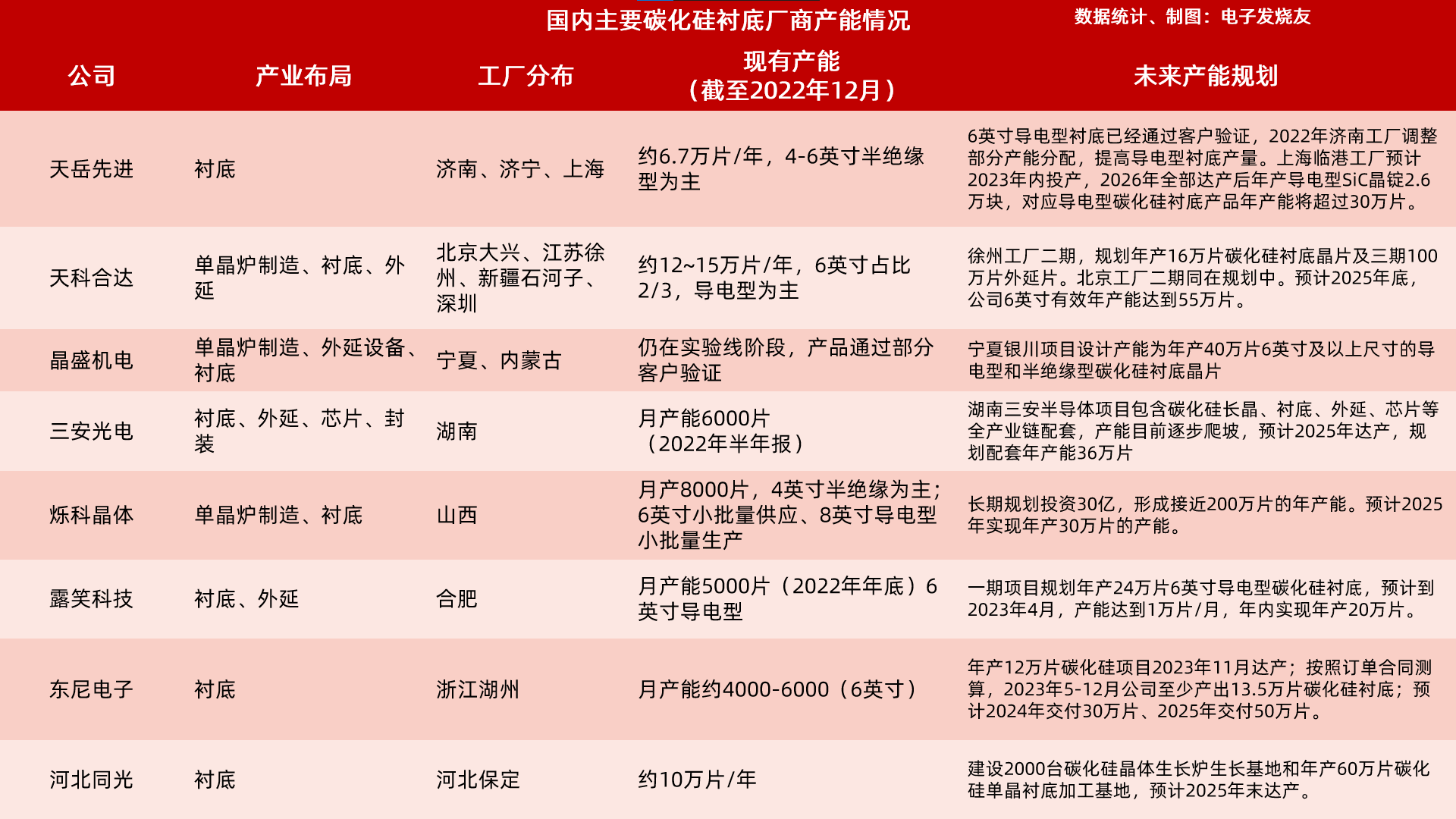

這次我們關注國內主要的碳化硅襯底廠商,從他們的擴產節奏和進度,分析國內碳化硅產業的發展情況。

國內主要碳化硅襯底廠商產能現狀

目前國內主要的碳化硅襯底供應商有天岳先進、天科合達、爍科晶體、露笑科技、東尼電子、河北同光等,三安光電走IDM路線,涉及襯底、外延、芯片、封裝等產業環節,襯底以自用為主。

天岳先進:

天岳先進專注于碳化硅襯底產品,成立于2010年,其技術最初來源于山東大學的研究團隊。目前主要出貨產品是半絕緣型碳化硅襯底,在2020年上半年,天岳先進的半絕緣型碳化硅襯底占到全球30%的份額,僅次于II-VI的35%和Wolfspeed的33%排名第三。

按照2022年的情況來看,天岳先進產能分布在濟南、濟寧、上海的工廠,目前主要是濟南和濟寧兩家工廠在產,年產能約6.7萬片,以4-6英寸半絕緣型襯底為主。去年8月,公司表示工廠已經通過車規級IATF16949體系的認證,并積極推動相應產品的客戶認證工作,已有多家國內外客戶正在進行產品驗證。同期公司6英寸導電型碳化硅襯底也獲得了國內外多個客戶的驗證通過,預計在上海工廠投產后將批量供貨。

上海臨港工廠原本預計去年年底投產,但受到疫情影響拖慢了進度,去年12月公司表示該項目已經成功封頂,正在進行機電安裝階段,預計2023年內實現投產。2026年全部達產后將實現年產導電型SiC晶錠2.6萬塊,對應導電型碳化硅襯底產品年產能將超過30萬片。

天科合達:

天科合達成立于2006年,依托于中科院物理所,是國內較早進入碳化硅產業化的企業。2020年上半年,天科合達占全球碳化硅襯底市場5%的份額,在國內排名第一。

在2022年天科合達產能約為12~15萬片/年,以導電型襯底為主,其中6英寸和4英寸產量比例約為2:1,4英寸產能將逐年降低。目前天科合達在北京大興、江蘇徐州、新疆石河子、深圳都有工廠布局,其中深圳工廠目前已經封頂,但官方未有公布更多的信息,目前可知的信息是深圳工廠主要建設6英寸碳化硅單晶和外延片生產線。

徐州工廠二期,規劃年產16萬片碳化硅襯底晶片及三期100萬片外延片。北京工廠二期同在規劃中。預計2025年底,天科合達6英寸襯底有效年產能達到55萬片。

晶盛機電:

晶盛機電的業務偏向上游設備,包括碳化硅單晶爐、外延設備等,近年投入到碳化硅襯底產品研發,進度較快,目前6英寸導電型襯底已進入試驗產線,產品通過下游部分客戶驗證。另一方面,在8英寸碳化硅晶體上進展也較為樂觀,預計今年第二季度實現小批量生產。

晶盛機電目前主要產能分布在寧夏和內蒙古工廠,寧夏銀川項目設計產能為年產40萬片6英寸及以上尺寸的導電型和半絕緣型碳化硅襯底晶片,項目投資總額為33.6億元,2022年已經進行試產,據稱3年內將優先向客戶提供SiC襯底合計不低于23萬片。

三安光電:

三安光電是國內化合物半導體巨頭,也是目前國內首家實現SiC垂直產業鏈布局的公司,具備襯底材料、外延生長、以及芯片制造的產業整合能力。目前主要產能在湖南三安半導體工廠,2022年半年報顯示當時月產能達到6000片,產能仍在逐步釋放中。

三安光電2020年投資160億元建設湖南三安SiC 產線,進一步加強上游布局,且一期項目已于2021年6月建設完成,2021年底6英寸產能達3000片/月,2年內達產后預計將達到30000片/月;2025年二期項目達產后,6英寸SiC襯底以及配套產能將達到36萬片。

爍科晶體:

爍科晶體成立于2018年,隸屬于中國電子科技集團,研發團隊從2009年就開始組建,目前業務主要包括單晶爐設備和襯底,產能集中在山西中國電科碳化硅材料產業基地。據公司介紹,爍科晶體還是國內首家通過IATF16949汽車質量體系認證的碳化硅企業。

根據公開信息,爍科晶體月產能約在8000片,以4英寸半絕緣型為主,6英寸導電型襯底開始小批量供應,同時8英寸導電型襯底也已經實現小批量生產。產能方面沒有具體公開信息,目前根據公司高管的說法,爍科晶體長期規劃投資30億,形成接近200萬片的年產能,預計2025年實現年產30萬片。

露笑科技:

露笑科技此前主要從事銅芯、鋁芯電磁線等產品生產和銷售,2018年開始布局碳化硅產業,2020年宣布與合肥市長豐縣人民政府共同投資建設第三代碳化硅產業園,包括生產碳化硅襯底、外延片,總投資100億元。

截至2022年底,露笑科技月產能約為5000片6英寸導電型碳化硅襯底。按照其碳化硅項目的規劃,一期項目規劃年產24萬片6英寸導電型碳化硅襯底,預計到2023年4月,產能達到1萬片/月,年內實現年產20萬片。

項目二期預計投入39億元,二期建成達產后,可形成年產10萬片6英寸外延片建設以及年產10萬片8英寸襯底片建設;三期預計投入40億元,項目內容為年產10萬片8英寸外延片建設、年產15萬片8英寸襯底片建設。

東尼電子:

東尼電子此前專注于超微細合金線材及其他金屬基復合材料的應用研發、生產與銷售,從2017年開始儲備研發碳化硅襯底,與南京航空航天大學簽訂《產學研合協議》,以及聘請中國臺灣中央研究院物理研究所博士作為主導。

產能方面東尼電子披露不多,按照現有信息估算,其湖州工廠月產能約為4000-6000片6英寸導電型襯底。

公司年產12萬片碳化硅項目2023年11月達產;按照訂單合同測算,2023年5-12月公司至少產出13.5萬片碳化硅襯底;預計2024年交付30萬片、2025年交付50萬片。

河北同光:

河北同光成立于2012年,位于保定市高新技術開發區,專注碳化硅襯底的研發和生產。公司與中科院半導體所緊密合作,2015年開始量產4英寸碳化硅晶片,目前6英寸導電型襯底已經達到車規級功率器件的應用標準,具備批量生產條件。

根據公司公開信息,2022年河北同光的碳化硅襯底產能約為10萬片/年,并規劃建設2000臺碳化硅晶體生長爐生長基地和年產60萬片碳化硅單晶襯底加工基地,預計2025年末達產。

海外龍頭的產能情況

目前全球碳化硅襯底市場上,Wolfspeed幾乎獨占半壁江山,其次是羅姆和貳陸,前三家占到全球份額的八成左右。與此同時,海外龍頭的擴產節奏也相當迅速,在8英寸襯底進入大批量投產、以及產能持續擴建的情況下,海外龍頭與第二梯隊,包括國內的碳化硅襯底供應商的差距也在持續擴大。

去年上半年,Wolfspeed等效6英寸碳化硅襯底產能已經超過85萬片,其中主要用于功率器件的導電型襯底超過了50萬片。按照Wolfspeed的規劃,2026年其導電型襯底的產能可能達到百萬片以上。

就在今年一月,Wolfspeed還宣布計劃在德國薩爾州建造全球最大的8英寸碳化硅晶圓廠,目前看來Wolfspeed仍在持續加速投入到產能擴張中,以保持其在行業中的壟斷地位。

貳陸現有6英寸碳化硅襯底產能約為20萬片/年,計劃5年內將6英寸的產能擴張至5-10倍,2024年開始量產8英寸襯底。

羅姆此前的擴產計劃則較為保守,預計2025年將碳化硅襯底產能擴展至30-40萬片,并預計2023年量產8英寸襯底。不過去年年底,羅姆計劃到2025財年(截至2026年3月)最高向碳化硅功率半導體投資2200億日元,提高到2021年投資計劃的四倍。

國內廠商包括天岳先進、爍科晶體等目前主要出貨產品是用于5G、射頻等領域的半絕緣型襯底,用于功率器件的導電型襯底產能仍在起步階段。

從去年海外大廠以及業內的各方面反饋來看,電動汽車將會是SiC產業最大的應用市場,全球汽車產業正在從燃油車往電動汽車轉移,電動汽車也正在從400V到800V的高壓架構發展。而在電動汽車產業中,對碳化硅功率器件的需求在技術升級以及產業轉移中持續提高,這意味著未來碳化硅襯底市場將會更加傾向于導電型襯底。

國內天科合達、露笑科技、東尼電子等則側重于導電型襯底,根據產能規劃來看,東尼電子2025年年產50萬片襯底是目前在產能預期上較為激進的本土企業,已經接近同期Wolfspeed導電型襯底規劃產能的一半。

寫在最后

中國發展碳化硅等第三代半導體產業,在技術上有一個巨大的優勢,就是相比于硅基集成電路產業鏈,SiC由于應用于功率半導體為主,對制程的需求很低,整個產業鏈自主化程度可以做到很高。

而在市場上,中國電動汽車產業在全球處于領先地位,同時還是最大的汽車市場以及汽車生產國,這將會是國內發展本土碳化硅產業的重要優勢。

不過目前從下游廠商的反饋來看,國內碳化硅襯底主要問題還是在良率和產能上,因此在嚴苛的汽車應用中,比如SiC MOSFET等器件的大批量制造上幾乎還不會用到國產碳化硅襯底。

但也有不少下游廠商反饋正在加速導入國產碳化硅襯底、外延片,上下游廠商持續合作以共同改善良率,希望構建本土供應鏈。在考慮到車企新車研發周期、以及國內產能擴張速度,2023年,將會是國內SiC產業進入汽車市場的一個關鍵節點,包括襯底和器件,國內碳化硅產業鏈或將進入到一個新的發展階段。

-

供應商

+關注

關注

0文章

318瀏覽量

19919 -

產能

+關注

關注

0文章

66瀏覽量

12864 -

硅襯底

+關注

關注

1文章

16瀏覽量

9390

發布評論請先 登錄

相關推薦

中國碳化硅襯底行業產能激增,市場或將迎來價格戰

羅姆旗下SiCrystal與意法半導體新簽協議,擴大碳化硅襯底供應

全國最大8英寸碳化硅襯底生產基地落地山東?

碳化硅壓敏電阻 - 氧化鋅 MOV

中國碳化硅襯底價格下滑,國際供應商仍為主要采購源

碳化硅襯底產業全景:國內外主要廠商分布圖

英飛凌與Wolfspeed擴大碳化硅晶合作,滿足市場需求

國內主要碳化硅襯底廠商產能現狀

國內主要碳化硅襯底供應商產能分析,與海外龍頭差距擴大?

國內主要碳化硅襯底供應商產能分析,與海外龍頭差距擴大?

評論