消費電子市場持續下滑所帶來的連鎖反應在多個領域逐漸顯現,其中就包括此前一直保持良好增長態勢的的CMOS圖像傳感器(CIS)市場。Counterpoint Research公布的數據顯示,2022年全球CIS市場收入十年來首次出現同比下降,達到190億美元,同比下降7%。盡管如此,各大企業依舊看好這一領域,擴產、技術提升的消息層出不窮,CMOS圖像傳感器在車載等方面的潛力被進一步發掘。

車規級市場加速增長

2020年和2021年,隨著消費電子的需求激增,CMOS圖像傳感器市場獲得了爆發式增長。可在2022年,多個主營領域受到了沖擊,使得CMOS圖像傳感器不同細分市場占比出現調整。

首先是最受影響的智能手機領域。據了解,2022年全球智能手機出貨量同比下降12%,出貨量排名前五的手機廠商中,只有蘋果的年增長率為正,且只有1%。而且各大手機廠商為了減少損失,在新手機的設計中,都在盡量減少使用景深和微距鏡頭來節約成本,此前一些高端型號的智能手機都會包含五個或更多個攝像頭,而且每部手機的平均攝像頭數量下降到3.5個。這也直接導致智能手機用的CMOS圖像傳感器出貨量相較于2021年下降了15%,市場收入同比下降10%,至132億美元,在細分市場中的份額也跌至70%以下。

在PC和平板電腦方面,同樣受到消費電子市場低迷的影響而急劇下滑。IDC最新預測稱,2023年全球PC和平板電腦出貨量將達到4.031億臺,同比下降11.2%。PC和平板電腦用的CMOS圖像傳感器市場收入也在同比下降。

監控設備市場在2020年和2021年隨著智能城市、智能交通和非接觸式人體溫監測需求的不斷增長而增長。但隨著后疫情時代的來臨,熱潮逐漸退去,市場在2022年開始萎縮,市場收入同比下降。

但也不是所有應用領域的市場收入都在下降,汽車領域表現依然強勁。隨著汽車行業向著更先進的ADAS和自動駕駛方向發展,汽車需要更多的攝像頭來捕捉足夠的道路信息以提高安全性和便利性。麥姆斯咨詢創始人兼CEO王懿表示,當前,CIS主要應用于L1級別至L2級別的ADAS(高級駕駛輔助系統)、倒車影像等,2021年全球生產的汽車中,平均每輛汽車的CIS使用量約為2.7顆,預計到2027年,該數字將上升至4.8顆。而高端汽車的CIS使用量非常高,通常超過10顆。L4級別及以上自動駕駛汽車的CIS使用量將超過20顆。

索尼發布的可用于汽車激光雷達的IMX459 SPAD ToF深度傳感器

“車用CIS的典型應用場景包括前視、側視、后視、環視攝像頭系統,駕駛員監控系統和乘員監控系統、電子后視鏡等。ADAS前視攝像頭主要用于實現L2級別及以上汽車的自動緊急制動和輔助車道等功能。接下來,側視及后視攝像頭、車內攝像頭將成為剛需——不僅用戶的需求上漲,而且監管機構也加入其中,這些都將加速以CIS為核心的攝像頭在汽車中的應用滲透。”王懿說。

賽迪顧問集成電路中心高級咨詢顧問池憲念表示,車規級的CMOS圖像傳感器的需求依然保持旺盛,并在近兩年全球汽車產量明顯增加的情況下繼續上漲。車載CIS根據安裝位置可分為前視、后視、內視、側視四種,ADAS功能車型的車載攝像頭數量分布通常為1個前視攝像頭、1個后視攝像頭、4個側視攝像頭、1個內視攝像頭。因此隨著汽車智能化的發展,由傳統的1個后視攝像頭逐漸增加為10~20個。單個汽車CIS使用數量的增加是CIS市場恢復的主要動力之一。

Counterpoint Research表示,2022年L2及以上乘用車滲透率為23%,也助力了車用CIS出貨量增長。因此,汽車板塊的份額在2022年上升到9%,成為僅次于手機的第二大板塊。隨著自動駕駛向更高層次邁進,預計未來幾年該市場將出現爆發式增長。 數碼相機用CMOS圖像傳感器的市場份額同樣在2022年取得同比增長,因為平均銷售價格(ASP)的增加彌補了較低的出貨量。預計2023年該市場將保持相對穩定。

在工業應用方面,近幾年來,CMOS圖像傳感器在現代化工廠中變得越來越重要,被廣泛應用于制造、物流、質量檢測等領域。在智能工廠和工業自動化的強勁需求推動下,工業用CMOS圖像傳感器在2022年得到穩步增長。

另一個值得關注的新興領域是AR/VR及元宇宙。王懿表示,MR/AR/VR設備是元宇宙的重要基礎設施,有望成為“元宇宙”的入口,也將成為CMOS圖像傳感器市場未來的驅動力。Omdia預計,隨著VR設備追蹤方案從Outside-in走向Inside-out,VR將依靠自帶的攝像頭和傳感器完成空間定位和人機交互。由于元宇宙對交互質量的高要求,未來消費級VR頭顯設備將至少配備6個不同種類的攝像頭,包括2個定位攝像頭、2個眼球追蹤攝像頭、1個ToF攝像頭和1個RGB攝像頭,分別用來完成Inside-out追蹤設備自身定位、眼球追蹤、手勢追蹤,以及能夠通過頭盔看到真實世界的透視功能。如果VR手柄采用視覺定位方案,攝像頭的數量還會更多。Omdia預測,全球VR頭顯所用CMOS圖像傳感器出貨量將以41%的年均增長率增長,2026年將超過2億顆。

供應商積極求變

從CMOS圖像傳感器供應商的角度來看。根據Counterpoint近期發布的數據,2022年,所有CMOS圖像傳感器供應商都經歷了不同程度的下降。索尼以54%的份額位居第一,同比增加5%,這是索尼自2019年以來首次突破至50%以上,作為唯一一家實現營收同比增長的供應商,其原因主要歸功于蘋果手機的帶動作用,索尼在手機用CMOS圖像傳感器中的收入中有一半都來源于蘋果。Counterpoint表示,2022年,因為蘋果在iPhone14系列上改善了相機規格,iPhone 14Pro和iPhone 14ProMax的后置主攝像頭都配備了全新的4800萬像素圖像傳感器。此外,該機型還配備了尺寸更大的超廣角傳感器和擁有自動對焦功能的前置傳感器,這使得索尼在2022年下半年增加了約3億美元的銷售額。

2022年12月,蘋果CEO庫克還實地參觀了位于日本熊本縣的主要供應iPhoneCMOS圖像傳感器的索尼工廠,并且在iPhone發布十幾年來,首次公開承認蘋果一直在使用索尼的CMOS圖像傳感器。此外,索尼還收到了小米12S Ultra等設備的訂單。最新的小米13 Pro也采用了索尼最新的IMX 989傳感器,從而使得索尼在該領域的地位越發穩固。

索尼發布的安防用IMX675 CMOS圖像傳感器

擴產方面,索尼此前表示,將提高位于長崎的半導體工廠的產能。到2023年,索尼將擴大生產區60%的面積,并增加智能手機和相機用CMOS圖像傳感器的產量。與臺積電計劃新建的工廠將主要生產22納米和28納米的芯片,為汽車、相機和手機的CMOS圖像傳感器提供產能支持,計劃于2024年年底前開始量產。池憲念表示,CMOS圖像傳感器并不需要高端制程,成熟工藝就可以滿足需求。臺積電在日本的產線建成之后,可以有效促進日本車載半導體、CMOS圖像傳感器等優勢領域的發展。

此外,考慮到目前自動駕駛技術的飛速發展,車輛的CMOS圖像傳感器市場也會持續增長。因此,索尼到2024年為止,在對CMOS圖像傳感器方面的投資額計劃約為9000億日元,并且計劃在2025年把全球圖像傳感器市場份額的占比提高到60%。

而三星則以29%的份額排名第二,同比減少了1個百分點。近期最大的新聞就是索尼集團會長吉田憲一郎此前拜訪三星位于平澤的晶圓廠,會見了三星設備解決方案(DS)部門負責人慶桂顯,雙方將合作研發新一代CMOS圖像傳感器。三星的最大優勢在于有足夠的成熟制程的晶圓廠,可以滿足產能需求。而對于Fabless廠商來說,若晶圓、封裝價格大幅上漲,或由于晶圓供貨短缺、封裝產能不足等情況發生,將對自身產品生產造成極大影響。三星也在繼續推出通過改進成熟工藝、提高性能和成本競爭力的衍生工藝技術。三星還與聯電簽署了合作協議,將擴大生產CMOS圖像傳感器。技術方面,2022年7月,三星發布的ISOCELL HP3 2億像素的圖像傳感器,單位像素尺寸小到0.56微米。

韋爾股份旗下的豪威科技以約7%的份額排名第三,同比減少了3.5個百分點,豪威科技早在2008年,就量產了第一顆車用圖像傳感器,比索尼領先了10年。目前,豪威科技CMOS圖像傳感器主要應用于后視攝像(RVC)、ADAS(駕駛輔助系統)、全方位視圖系統(SVS)等車載系統,客戶包括奔馳、寶馬、奧迪、通用等主流車廠。豪威科技發布的OVB0A——像素尺寸僅為0.56微米的超小型2億像素圖像傳感器,與三星不相上下。

格科微排名第四,市場份額為5%。目前格科微主要采用Fabless經營模式,專注于產品的研發、設計和銷售環節,并參與部分產品的封裝與測試環節,未來還將通過自建部分12英寸BSI晶圓后道產線、12英寸晶圓制造中試線、部分OCF制造及背磨切割產線的方式,實現向Fab-Lite模式的轉變。

格科微董秘兼財務總監郭修贇在業績會上表示,未來希望用兩年時間進入安卓市場的高端芯片陣營,從0市場占有率逐步到15%~20%。格科微已完成3200萬像素單芯片集成技術平臺,目前芯片將向5000萬像素、1億像素快速迭代。產品廣泛應用于三星、小米、OPPO、vivo、聯想等品牌。

SK海力士則位列第五名。SK海力士近期高調表示,已重組其CMOS圖像傳感器團隊,預計將重點從擴大市場占有率轉移到開發高端產品上。SK海力士此前主營產品是分辨率為20MP或以下的低端CMOS圖像傳感器,然而,盡管當前CMOS圖像傳感器市場并不理想,但SK海力士依舊看好,并且努力往高端CMOS圖像傳感器努力。該公司已經開始向三星的可折疊手機提供其1300萬像素的CMOS圖像傳感器,并在2022年為Galaxy A系列提供5000萬像素的CMOS圖像傳感器。

統籌供應能力和成本控制

目前,車載CMOS圖像傳感器作為當下最穩定增長點,頭部廠商都在加強在車規級領域的布局,與各大車廠之間的合作也越來越緊密。索尼與本田成立了合資企業“索尼-本田移動”,預計2025年量產電動汽車,將搭載索尼車用CMOS圖像傳感器產品。三星則成為現代汽車的二級供應商,將為現代最新車型提供CMOS圖像傳感器。在國內,思特威創立了汽車芯片部,從夜視性能提升、提升動態范圍、保障低功耗性能等層面提升車規級CMOS圖像傳感器技術,并推出了8.3MP車規級圖像傳感器新品。格科微也加強了在智慧城市、汽車電子等非手機領域CMOS圖像傳感器的推廣,連續推出3顆基于65nm+CIS工藝平臺的智慧城市及汽車電子系列新品。 池憲念指出,預計2023年年底到2024年上半年,半導體市場會逐漸復蘇。為了搶占車規市場和新一輪的CIS市場規模上漲的機遇,SK海力士、三星、索尼開始發力研發CMOS圖像傳感器。尤其是SK海力士和三星在存儲芯片業務受損嚴重的情況下,都開始積極布局下一個具有爆發點的CMOS圖像傳感器領域。

芯謀研究高級分析師張彬磊向《中國電子報》記者表示,在市場走勢出現波動的形勢下,廠商需要對供應能力和成本控制進行統籌。CMOS圖像傳感器向28納米以下發展的研發難度會越來越大,各大廠商都需要從Fabless向Fablite轉型,像是索尼需要產能和制造工藝的支持,依靠自家晶圓廠效率太低,除了保持與臺積電合作之外,還在與三星合作,三星和SK海力士有自己的晶圓廠,格科微、豪威科技以及安森美,都在布局晶圓廠。

韋爾股份表示,與既有的晶圓廠、封測廠進行了深入合作,同時在保障產品質量的前提下將部分相對成熟的產品轉移至本土晶圓廠,對產能和成本控制進行更多保障。思特威在半年報中表示,采取了多區域供應鏈布局策略,在中國、韓國等國家和地區均建立戰略合作級別的晶圓代工以及封測合作平臺,以“多管齊下”的方式為產能提供保障。格科微也在財報中顯示,正在從Fabless向Fablite轉型,通過自有Fab產線的基礎,打通設計、研發、制造、測試、銷售環節。

展望未來,Omdia認為汽車終將成為未來CMOS圖像傳感器市場前景的分水嶺。到2025年,每輛汽車使用的CMOS圖像傳感器數量預計將從目前的平均3~4個增加到6~7個。隨著4級或5級自動駕駛汽車的供應加速,預計一輛車所需的CMOS圖像傳感器數量將增加。每輛L3級自動駕駛汽車平均使用的CIS數量已經達到9個。車用CMOS圖像傳感器的單價也高于其他CMOS圖像傳感器。智能手機用的單價約為每臺2美元,而汽車的則超過每臺5美元。

Counterpoint Research也表示,2023年,全球CMOS圖像傳感器行業將緩慢復蘇,并在汽車和工業市場的強勁需求以及手機市場的溫和復蘇的推動下,實現較低的個位數同比增長。

審核編輯 :李倩

-

CMOS

+關注

關注

58文章

5689瀏覽量

235171 -

圖像傳感器

+關注

關注

68文章

1886瀏覽量

129464 -

晶圓廠

+關注

關注

7文章

618瀏覽量

37813

原文標題:車載將成CMOS圖像傳感器市場分水嶺,產業界準備好了么?

文章出處:【微信號:MEMSensor,微信公眾號:MEMS】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

CMOS圖像傳感器的市場前景 CMOS芯片的熱管理方案

CMOS與CCD傳感器的區別

用TAS5631做音頻功放,需要怎么做才能使芯片準備好呢?

簡單認識CMOS圖像傳感器

思特威發布超小尺寸CMOS圖像傳感器SC020HGS

stm8外部時鐘未準備好是怎么回事?

了解CMOS圖像傳感器的進化:堆棧式與單芯片的區別

Teledyne e2v發布全新高水準CMOS圖像傳感器系列

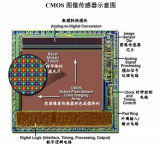

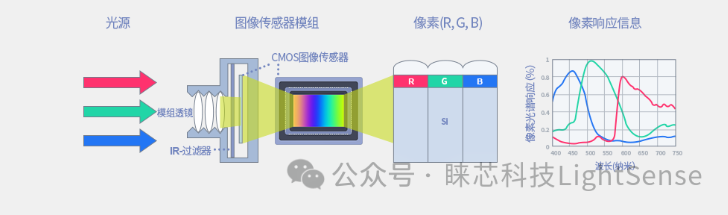

什么是CMOS圖像傳感器?CMOS圖像傳感器的基本名詞解釋

車載將成CMOS圖像傳感器市場分水嶺,產業界準備好了么?

車載將成CMOS圖像傳感器市場分水嶺,產業界準備好了么?

評論