電子發(fā)燒友網(wǎng)報道(文/黃山明)受到去年消費(fèi)電子需求持續(xù)疲軟的影響下,不少芯片企業(yè)庫存高企,產(chǎn)品價格持續(xù)下滑。甚至不少大廠也受到波及,如全球存儲芯片巨頭三星近期的財(cái)報顯示,2023年一季度營收約為63萬億韓元,同比減少19%,利潤更是大跌95.75%,創(chuàng)下近14年來最低紀(jì)錄。

另一方面,隨著市場需求的減弱,各大廠商都開始調(diào)整供應(yīng),并進(jìn)行減庫存操作。與此同時,在國內(nèi)金融領(lǐng)域中,芯片類股票屢創(chuàng)新高,除了國產(chǎn)替代的大需求外,也意味著投資人對于芯片產(chǎn)業(yè)的看好。通常而言,股票要比市場先反應(yīng),在企業(yè)庫存仍然高企的當(dāng)下,是否意味著芯片市場已經(jīng)越過谷底,開始向上而行?

廠商加速去庫存,IC廠漲價催訂單

隨著美國開始進(jìn)行制造業(yè)回流的計(jì)劃后,從20世紀(jì)80年代開始的全球化,也不斷往回開倒車。臺積電創(chuàng)始人張忠謀更是公開直言,“全球化幾乎接近死亡,自由貿(mào)易也快消失了。很多人仍然希望它們能回來,但我認(rèn)為它們不會回來。”

疊加這幾年的疫情,以及國際貿(mào)易沖突愈發(fā)激烈,讓半導(dǎo)體市場也開始從過去的全球分工合作,進(jìn)入到區(qū)域聯(lián)合的形勢。對于各個地區(qū)而言,這樣做的好處在于實(shí)現(xiàn)所謂的產(chǎn)業(yè)鏈安全,可以不用受到其他主體的干預(yù),但壞處在于,隨著各地市場的分割,盡管沒有徹底閉鎖,但也開始讓全球的半導(dǎo)體產(chǎn)業(yè)成本不斷上升,市場也在逐漸縮小。

一方面在于區(qū)域化的制造,必然要比全球化的分工制造成本高;另一方面則是各地區(qū)的保護(hù)措施更傾向于優(yōu)先采用自己的產(chǎn)品,這對于許多跨國半導(dǎo)體企業(yè)而言,并非一個好消息。

而半導(dǎo)體市場是具有周期性的,供需變化也將導(dǎo)致半導(dǎo)體行業(yè)發(fā)生周期性改變。芯圣電子ARM事業(yè)部總經(jīng)理印俊明表示經(jīng)歷了2021年的缺貨,整個電子行業(yè)庫存在2022年有明顯上升,其中半導(dǎo)體行業(yè)由于2021年產(chǎn)能緊張,出現(xiàn)過度備貨的情況, 導(dǎo)致庫存上升非常明顯。處于重重壓力下,MCU廠商不得不采取降價的方式來清理庫存,即使是相對穩(wěn)定的國外品牌,也出現(xiàn)了價格降半的現(xiàn)象。

基于此,芯圣電子部分產(chǎn)品價格和終端產(chǎn)品價格已經(jīng)調(diào)整并釋放到終端,其中一部分價格調(diào)整幅度甚至遠(yuǎn)遠(yuǎn)大于10%。

不過部分產(chǎn)品已經(jīng)開始越過庫存底部,集邦科技研究部副總邱宇彬表示,以面板為例,2021年下半年開始,隨著歐美疫情告一段落,大部分人開始走向戶外,對電視的需求便呈現(xiàn)大幅下跌。到今年一季度,許多品牌已經(jīng)不敢備貨,終端的庫存也已經(jīng)去化到一定程度。

從2-3月份數(shù)據(jù)顯示,面板價格已經(jīng)有了明顯的反彈,邱宇彬透露,觀察終端、渠道以及整個市場庫存情況來看,認(rèn)為目前已經(jīng)市場需求已經(jīng)脫離了谷底,甚至目前的庫存水位還稍顯偏低。不過盡管判斷目前市場需求已經(jīng)開始回暖,但由于今年經(jīng)濟(jì)形勢的原因,會導(dǎo)致整體偏向于保守。

與MCU情況不同的是,面板在2022年10月份左右價格有了小幅上漲,即便是在年末的淡季,價格也無法下跌。甚至在需求不振的當(dāng)下,如聯(lián)詠、矽創(chuàng)等廠商甚至準(zhǔn)備在4月份調(diào)漲驅(qū)動IC,幅度達(dá)到10-15%。

出現(xiàn)這種反常的現(xiàn)象,邱宇彬認(rèn)為這是IC廠給面板廠的一個警訊,因?yàn)榇饲跋掠螐S商由于庫存太高,對于IC需求較低,這樣即便IC企業(yè)降價客戶也不下單。此次重新漲價,一方面提醒客戶必須提早備貨,畢竟如驅(qū)動IC從下單到流片需要兩到三個月的時間,并不是短期內(nèi)收到訂單便可以供給的。

另一方面也是在傳遞市場正在回溫,那么客戶就需要盡早根據(jù)他們最新的需求來更新訂單的情況。

市場需求回暖?

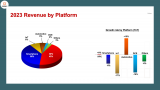

那么市場是否真的回暖了呢?從金融市場來看,今年以來芯片板塊的累計(jì)漲幅已經(jīng)超過30%,通常股票會率先反應(yīng)市場情況,至少意味著投資人看好芯片后市的表現(xiàn)。

具體行業(yè)來看,印俊明認(rèn)為,中國作為汽車制造大國,對汽車半導(dǎo)體需求旺盛。在國內(nèi)汽車產(chǎn)業(yè)快速發(fā)展的行業(yè)背景下,汽車產(chǎn)業(yè)智能化發(fā)展將會帶動MCU行業(yè)在汽車領(lǐng)域的規(guī)模增長。隨著中國各大汽車廠商造車進(jìn)度的加快,汽車MCU市場將迎來持續(xù)增長。

但在消費(fèi)/通用類MCU中,各原廠和代理渠道的庫存水位都比較高,預(yù)計(jì)還需要半年到一年左右的時間去改善;不過隨著疫情結(jié)束,市場開放,本月開始消費(fèi)通用市場的需求已經(jīng)有逐步回升的趨勢,如果勢頭能夠持續(xù),2023年下半年應(yīng)該就會有所改觀。

今年的市場需求主要還是看國內(nèi),邱宇彬表示,今年全球經(jīng)濟(jì)較為低迷,反觀國內(nèi),由于疫情告一段落后,市場的復(fù)蘇是值得期待的。當(dāng)然目前一些面板或者IC已經(jīng)開始提前漲價了,但這些漲價的基礎(chǔ)是建立在產(chǎn)品仍處于相對低價的情況。

以今年一季度來看,全球的面板產(chǎn)能利用率還在70%以下,如果此時加大生產(chǎn)投入,極可能打破當(dāng)下供需緊俏的情況。當(dāng)然,如今的面板制造仍處于現(xiàn)金水位之下,如果想要繼續(xù)增加產(chǎn)能利用率,需要面板價格回升到現(xiàn)金水位之上才會有較為顯著的上升。

邱宇彬提到,隨著京東方、天馬、TCL華星等國內(nèi)面板廠在OLED的投入,也將拉低OLED的面板價格,從而刺激終端需求的上升。

不過需要注意的是,國內(nèi)廠商在生產(chǎn)制造時有一個不成文的規(guī)定,那便是盡量滿產(chǎn)滿銷。不過市場一旦出現(xiàn)需求減緩的情況,仍然持續(xù)的進(jìn)行產(chǎn)品供應(yīng),就一定會造成供需的不平衡。

當(dāng)然,從后市來看,盡管由于短期市場的周期性和宏觀經(jīng)濟(jì)狀況的變化導(dǎo)致銷售降溫,但得益于一系列終端市場需求的增長,半導(dǎo)體市場的中長期前景依舊光明。

比如MCU市場國內(nèi)企業(yè)已經(jīng)開始在中低端領(lǐng)域站穩(wěn)了腳跟,并且在新能源的汽車的帶動下,也開始朝著高端市場進(jìn)發(fā),國產(chǎn)化已經(jīng)勢在必行。

而在面板上,隨著新型顯示技術(shù)的推陳出新,如Mini LED、Micro LED等技術(shù)的推廣,加上可穿戴設(shè)備、AR/VR等、汽車HUD等場景的應(yīng)用,都會進(jìn)一步刺激未來市場需求。

小結(jié)

從上游市場來看,各大企業(yè)正處于積極的去庫存階段,甚至部分行業(yè)由于降價已經(jīng)無法刺激需求的產(chǎn)生,因此反向操作,開始漲價看能否有新的訂單出現(xiàn)。而中國市場作為全球最大的消費(fèi)市場,隨著疫情防控政策的優(yōu)化,市場也在穩(wěn)步復(fù)蘇,將推動需求的上升,充當(dāng)未來全球經(jīng)濟(jì)的強(qiáng)力引擎。

-

消費(fèi)電子

+關(guān)注

關(guān)注

10文章

1074瀏覽量

72072

發(fā)布評論請先 登錄

相關(guān)推薦

無刷電機(jī)制造業(yè)在庫存管理上用什么系統(tǒng)好?

鋰電池組裝設(shè)備:技術(shù)革新與市場需求

功率半導(dǎo)體市場復(fù)蘇跡象明顯,行業(yè)需求回暖

固態(tài)電池產(chǎn)業(yè)化加速,企業(yè)積極布局市場

iPhone 15在美國市場需求進(jìn)一步減弱

MCU市場展望,旺季需求復(fù)蘇與多元化戰(zhàn)略驅(qū)動行業(yè)前行

韓國半導(dǎo)體庫存大幅減少,顯示AI技術(shù)需求強(qiáng)勁

振華風(fēng)光提前研發(fā)以應(yīng)對市場需求增長

面板市場需求減弱,電視與顯示器面板價格趨同

DRAM市場面臨雙重壓力:庫存調(diào)整與需求疲軟影響價格走勢

半導(dǎo)體市場需求日益旺盛 連續(xù)三個月正增長

MCU芯片和功率半導(dǎo)體價格攀升,市場需求復(fù)蘇信號不明

MLCC市場產(chǎn)品需求轉(zhuǎn)變,國產(chǎn)化率發(fā)展空間大

24年上半年:汽車芯片是否開始去庫存?

庫存去化加速,市場需求走出了谷底?

庫存去化加速,市場需求走出了谷底?

評論