1. 國內大型MEMS、功率代工 FAB,經營業績快速增長

1.1. 背靠中芯國際,管理優勢明顯,工藝實力雄厚

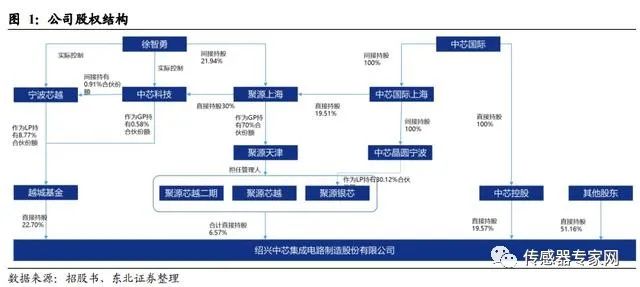

專注于功率、傳感和射頻前端的晶圓代工廠。公司(中芯集成,SMEC)成立于 2018 年 3 月,注冊資本 50.76 億元人民幣,總部位于浙江紹興,是一家專注于功率、傳感和射頻前端的晶圓代工企業,為客戶提供一站式芯片及模組代工制造服務。

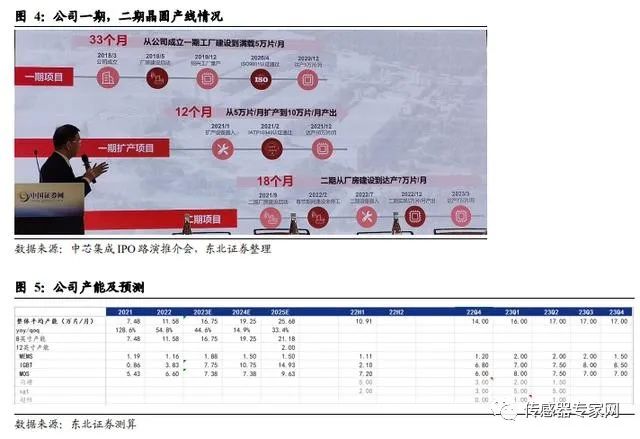

2018 年 5月公司開始建設8英寸特色工藝集成電路制造生產線和一條模組封裝測試生產線, 于 2019 年 12 月開始量產。

公司無實控人和控股股東。公司第一大股東紹興市越城區集成電路產業基金持股比例為 22.70%,第二大股東為中芯國際,中芯國際直接/間接持股比例 20.22%。

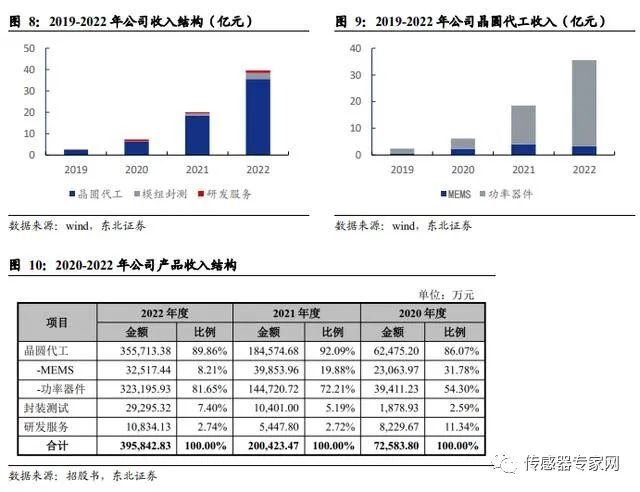

公司營業收入來自晶圓代工(MEMS+功率器件)、封測、研發服務。工藝平臺涵蓋超高壓、車載、先進工業控制和消費類功率器件及模組,以及車載、工業、消費類傳感器。

管理人員方面,總經理趙奇(27 年半導體工作經驗,14 年華虹+8 年中芯國際)、執行副總經理劉煊杰(22 年半導體行業經驗,中芯國際+華虹+特許半導體)、資深副總經理肖方(21 年半導體行業經驗中芯國際)、執行總監單偉中(20 年半導體行業經驗中芯國際)等多名董監高,擁有豐富的產業經驗。

國內少數提供車規級芯片的晶圓代工企業之一。車規級芯片方面,建立了從研發到大規模量產的全流程車規級質量管理體系,通過了 ISO9001(質量管理體系)、IATF16949(汽車質量管理體系)等一系列國際質量管理體系認證,與多家行業內頭部企業建立了合作關系。

1.2. 產能情況:一期紹興產線已滿產,二期越州產線開始量產充分激勵員工。

公司設立了硅芯銳、日芯銳兩個直接員工持股平臺,分別持有公司 4.54%、4.26%股權,合計持有 8.79%股權;因為考慮到有限合伙企業的法定合伙人人數限制,在日芯銳上層設立了 4 個間接員工持股平臺,在硅芯銳上層設立了 5 個 間接員工持股平臺,有效增強了研發團隊的穩定性、歸屬感。

截止公司招股說明書(注冊稿)披露之日,青島聚源芯越、青島聚源芯越二期、青島聚源銀芯、招銀成長、深創投、廈門國貿、盈富泰克等知名投資機構均為公司股東,分別持有 1.69%、2.75%、2.13%、1.42%、1.42%、1.42%、1.42%股權,合計 12.25%。

中芯集成擁有 5 家全資子公司、1 家控股子公司、無參股公司。

1)上海芯昇,100% 持股子公司,主營半導體原材料采購;

2)中芯先鋒,100%持股子公司,未實際經營;

3)吉光半導,100%持股子公司,主營封裝測試業務;

4)中芯臵業、中芯臵業二期,100%持股子公司,主營公司員工配套用房的開發及銷售;

5)中芯越州,27.67% 控股子公司,主營半導體晶圓代工;

產能:2019-2022 年,公司年產能 8 英寸等效晶圓分別為 24.45 萬片、39.29 萬片、89.80 萬片及 139.00 萬片。

產線情況:根據公司 IPO 路演推介會的介紹,公司一期紹興產線已經實現滿產(10 萬片/月),預計在 2023 年 10 月首次實現月度盈虧平衡;二期越州產線于 2023 年 3 月實現滿產(7 萬片/月),預計于 2025 年 10 月首次月度實現盈虧平衡。

1.3. 財務狀況:產量拉動收入快速增長,虧損有所收窄

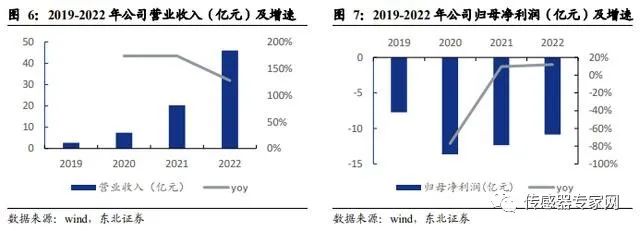

產能快速提升,業務規模不斷擴大。2022年實現營收46.06億元,同比增長127.59%;主要系產能快速提升。2019-2022 年收入 CAGR 為 154.5%。

凈利潤虧損有所收窄,預計 2026 年實現盈利。2022 年公司實現歸母凈利潤-10.88 億元,同比+11.92%,虧損有所收窄。

近年虧損主要是因為公司生產線建設及擴產過程中無法及時形成規模效應,短期面臨較高的折舊壓力,而且研發投入不斷增大導致,預計公司 2025 年可實現盈利。

功率半導體業務近兩年增長迅速。得益于下游汽車,光伏等需求拉動,功率半導體占主營業務收入比例從 2019 年 67.54%提升至 2022 年的 81.65%;

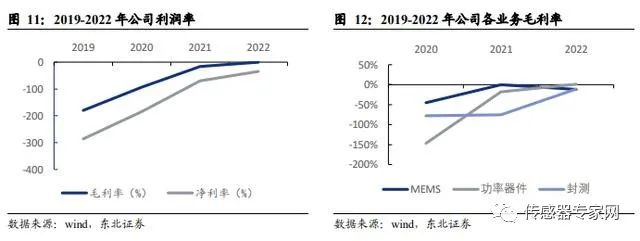

公司整體毛利率、凈利率不斷提升,毛利率已接近轉正水平。

2019 年、2020 年、2021 年、2022 綜合毛利率分別為-179.96%、-94.02%、-16.40%和-0.23%;凈利率分別為-286.17%、-184.80%、-69.51%和-34.63%。

功率器件晶圓代工業務的毛利率 2022 年已轉正。2019 年、2020 年、2021 年、2022的 MEMS 晶圓代工的毛利率分別為-293.37%、-45.20%、-0.23%和-11.90%,已逐漸接近盈虧平衡點;2019 年、2020 年、2021 年、2022 功率器件晶圓代工的毛利率分別為-165.30%、-146.79%、-17.72%和 1.10%,已實現轉正。

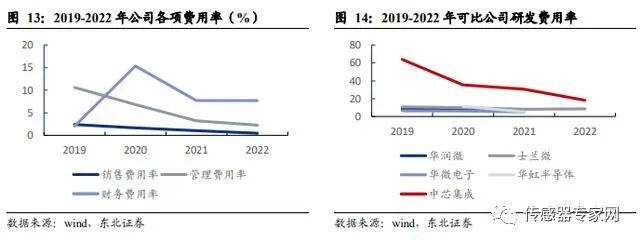

期間費用率逐年下降。

2019 年、2020 年、2021 年、2022 年的銷售費用率分別為 2.39%、1.63%、1.05%和 0.46%,伴隨收入的逐步增加逐年下降;2019 年、2020 年、2021 年、2022 的管理費用率分別為 10.61%、6.83%、3.24%和 2.25%,呈現逐年下降趨勢。

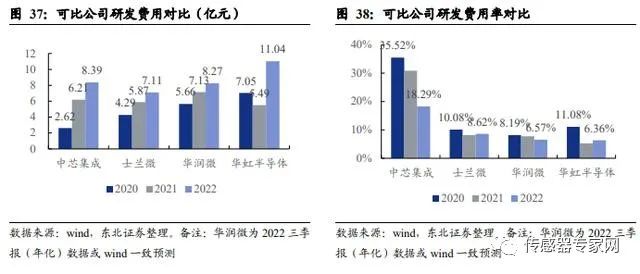

不斷加大研發投入力度,研發費用較高。公司堅持布局高端產品應用,注重工藝水 平提升;2019 年、2020 年、2021 年、2022 年的研發費用分別為 1.72 億元、2.62 億 元、6.21 億元和 8.39 億元,研發費用率分別為 63.87%、35.46%、30.69%和 18.22%。

2. 晶圓代工:具有國內領先優勢的功率及 MEMS 代工企業

2.1. 功率器件市場規模與競爭格局

光伏/風電/儲能+新能源電動汽車大大催生了功率半導體市場需求。IGBT 是新能源汽車電控,OBC 以及光伏,儲能逆變器的核心元器件。

MOSFET:2020 年 75.82 億美元-2026 年 94.86 億美元,CAGR3.80%。2020 年我國 MOSFET 市場規模為 29 億美元,約占全球市場規模的 38%。全球汽車電子 MOSFET 將由 2020 年的 16.42 億美元增長至 2026 年的 31.68 億美元,CAGR 為 11.58%。

IGBT:2020 年 54.34 億美元-2026 年 84.09 億美元,CARG7.55%。2020 年我國 IGBT 市場規模為 21 億美元,約占全球市場規模的 39%。

根據 Yole,2026 年汽車電子 IGBT 市場規模將增長至 25.67 億美元,6 年 CAGR15.07%。

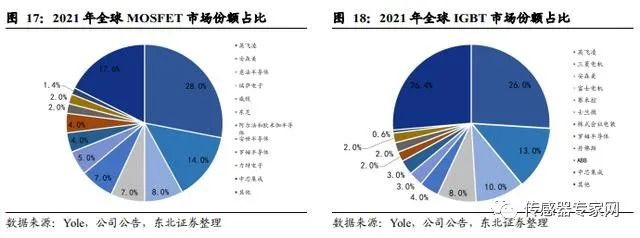

全球功率器件龍頭多為海外 IDM 廠商,例如英飛凌、安森美、意法半導體、三菱電機等,其中英飛凌在 MOSFET 和 IGBT 領域占比較高,排名第一。

2.2. 具備車規級 IGBT 與 MOS 代工能力

公司目前工藝平臺涵蓋超高壓、車載、先進工業控制和消費類功率器件及模組,以及車載、工業、消費類傳感器,應用領域覆蓋智能電網、新能源汽車、風力發電、光伏儲能、消費電子、5G 通信、物聯網、家用電器等行業。

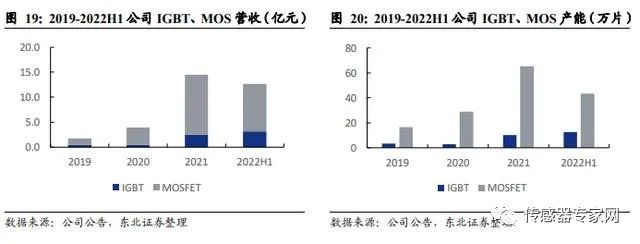

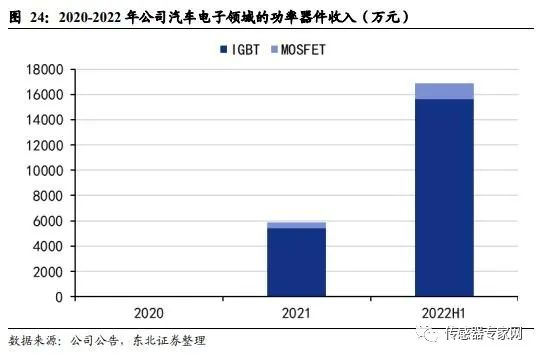

功率器件業績高速增長,產品結構逐步優化。

溝槽型場截止 IGBT 二代、溝槽型場截止 IGBT 三代、車載 IGBT 和高壓 IGBT 技術平臺通過驗證后加大采購,2021 年 以來公司 IGBT 業務增速明顯提升。

公司 IGBT 產品單價更高,IGBT 收入占功率器件收入比例逐漸提升,由 2020 年的 11.72%提升至 2022H1 的 25.09%,業務盈利能力向好。

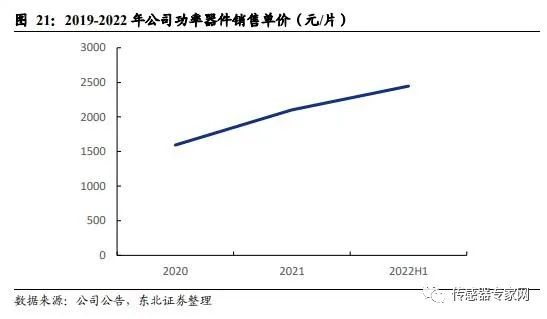

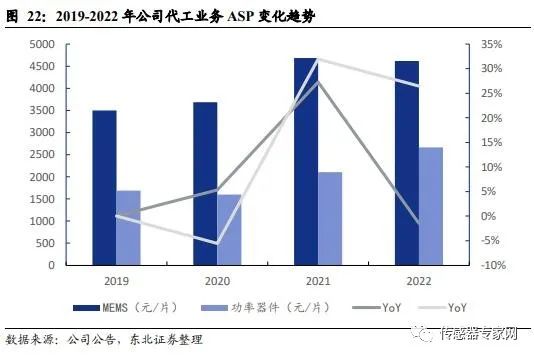

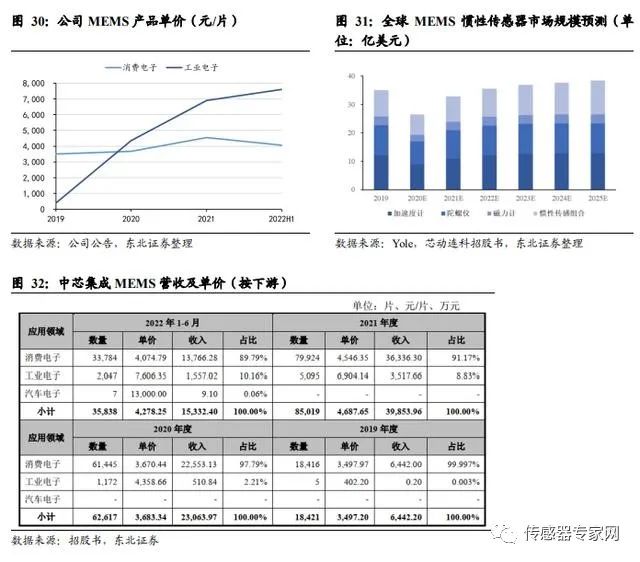

功率器件代工 ASP 不斷提升。

公司 2019 年、2020 年、2021 年、2022 年針對 MEMS 的平均單價分別為 3497.20 元/片、3683.34 元/片、4687.65 元/片和 4618.50 元/片,22 年 asp 下降主要受消費電子行業景氣度影響,客戶對 MEMS 的需求下降,;針對功率器件的平均單價分別為 1688.48 元/片、1594.39 元/片、2103.73 元/片和 2660.56 元/片,asp 提升主要系 2020 下半年起,功率景氣度提升,價格上漲以及產品結構優化所致。

公司基于中芯國際授權使用的知識產權建立了第一代技術平臺,自 2018 年設立開始,獨立進行技術研發,不管在工藝技術和產品上快速迭代,形成了完備的自有知識產權體系;憑借技術積累及研發優勢,持續拓寬業務范圍,在射頻 MEMS、車載 IGBT、高壓 IGBT、深溝槽超結 MOSFET 等中高端領域獨立建立核心技術。

IGBT 與國際先進水平的同步:2021 年第三代對標英飛凌第七代,2022 年第四代對標安森美最新一代 FS4。目前公司大規模生產集中在第三代、第四代上,量和技術上都與國際先進水平同步。

公司是目前國內少數提供車規級芯片的晶圓代工企業之一,建立了從研發到大規模量產的全流程車規級質量管理體系,通過了 ISO9001、IATF16949 等一系列國際質量管理體系認證;同時推行 ISO26262(道路車輛功能安全體系),并已與多家行業內頭部客戶建立了合作關系。

根據中芯集成招股說明書援引 ChipInsights 發布的《2021 年全球專屬晶圓代工排行榜》,中芯集成的營業收入排名全球第十五,中國大陸第五。

IGBT。公司建立了國內領先的 IGBT 工藝平臺,包括溝槽型截止 IGBT、車載 IGBT、高壓 IGBT 等。目前公司開發出的三代不同 Pitch 結構的溝槽場截止 IGBT 實現了 650V 到 6500V 工藝平臺的全面技術布局,是國內少數能夠提供全電壓范圍工藝平臺 IGBT 的代工企業。

①、新能源汽車:公司聚焦于車規級芯片及模組,已成功搭建國內領先的車載 IGBT 芯片制造工藝平臺并實現量產,用于新能源汽車電控電動系統的 750V 到 1200V 高密度先進 IGBT、先進主驅逆變器模組已大規模量產;

②、充電樁、光伏逆變:600V1200V 的 IGBT 量產產品在國內處于領先地位;

③、工業控制:600V 到 1700V 高密度先進 IGBT 已大規模量產;

④、智能電網、高能效電力傳輸:已開發出超高壓 IGBT,工藝平臺覆蓋 3300V-6500V,用于智能電網的超高壓 3300V 和 4500VIGBT 實現進口替代,此外還在研發針對電網應用的特高壓(4500V 及以上)IGBT 產品、處于小規模試產階段。

MOSFET。能夠生產從低壓到高壓的全系列 MOSFET 產品,建立了國內領先的 MOSFET 工藝平臺,包括溝槽型 MOSFET、屏蔽柵溝槽型 MOSFET、超結 MOSFET 等。其中 12V 到 200V 中低壓高密度 MOSFET、500V 到 700V 高壓超結 MOSFET 已進入大功率車載應用,用于鋰電保護的低壓 MOSFET 實現進口替代。

此外,公司正在進行高可靠性、高性能 SiCMOSFET 芯片的自主研發,可應用于工控、乘用車等領域。

3. MEMS:國內規模最大、技術最先進的 MEMS 晶圓代工廠

3.1. MEMS 市場規模:

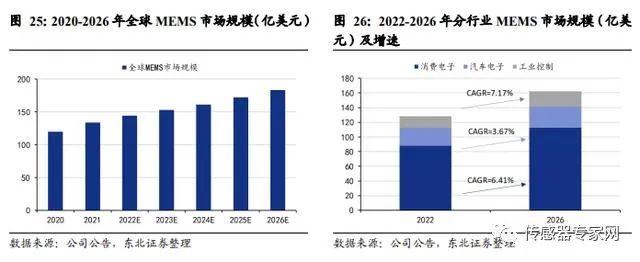

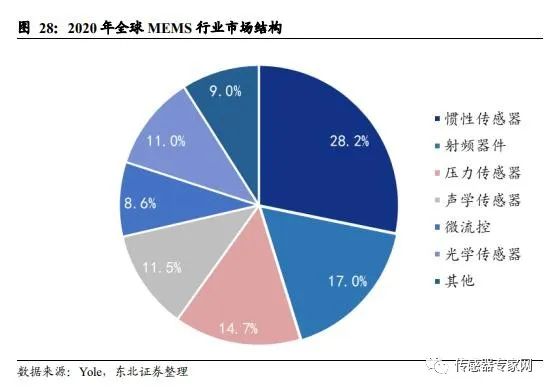

2020-2026 年復合增長率為 7.3% 根據 Yole 數據,2020 年全球 MEMS 行業市場規模為 120 億美元,預計 2026 年達到 183 億美元,2020-2026 年復合增長率為 7.3%。

分下游行業來看,根據 Yole 數據,2021 年消費類 MEMS 市場規模為 75 億 美元,占比 55%;汽車類 MEMS 占比為 18%;工業領域占比約為 16%。

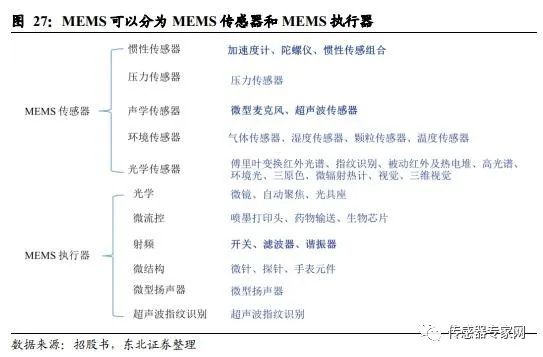

MEMS 是集成了微傳感器、微執行器、微機械結構、微電源、信號處理和控制電路、高性能電子集成器件等于一體的微型器件或系統。

主要分為 MEMS 傳感器和 MEMS 執行器。目前以 MEMS 傳感器為主(65.4%);MEMS 執行器中,射頻器件市場規模最大(17%)。

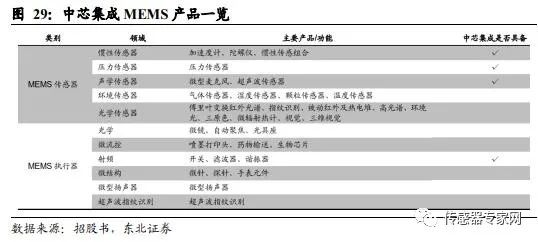

公司的 MEMS 工藝平臺布局完整,覆蓋主流商業化產品應用和車載應用,主要涵蓋四大類,包括 MEMS 麥克風傳感器、慣性傳感器、射頻器件、壓力傳感器:MEMS 麥克風傳感器。

已經實現硅基麥克風傳感器的大規模量產,技術水平進入國際第一梯隊,客戶群體覆蓋全球頭部消費類手機品牌,產品應用范圍從手機市場延伸到智能語音家電市場。此外,新麥克風產品預計 2022 年第四季度開始將進入量產階段,技術性能已達到國際領先水平。

慣性傳感器。目前已經實現 MEMS 加速度計傳感器的量產,也同步開發高精度 MEMS 慣性產品的工藝平臺,產品應用于無人機和車載電子領域。

射頻器件。公司在 4G、5G 多個頻段的高頻濾波器芯片制造工藝方面和集成系統模組取得突破,產品性能國內領先,進入主流移動通訊市場。同時,公司積極研發新一代摻雜壓電薄膜的射頻濾波器產品,目前研發進展順利,產品已經進入試產階段。

規模量產的有濾波器、多工器、天線調諧器。壓力傳感器。公司生產、研發的壓力傳感器涵蓋絕壓式、差壓式兩種類型,產品應用于汽車電子、消費電子、工業控制以及醫療等領域。目前,公司研發的高可靠性、高精度、小尺寸的車規級壓力傳感器處于小規模試產階段。

3.2. 公司是國內規模最大、技術最先進的 MEMS

晶圓代工廠 MEMS 制造領域稀缺標的,受益國產替代。國內目前 MEMS 設計公司較多,MEMS 芯片制造能力較為薄弱。

公司為中國大陸規模最大的 MEMS 晶圓代工廠。根據中芯集成招股說明書援引賽迪顧問發布的《2020 年中國 MEMS 制造白皮書》,中芯集成在營收能力、品牌知名度、制造能力、產品能力四個維度的綜合能力在中國大陸 MEMS 代工廠中排名第一。

3.3. 消費電子靜待復蘇,擴大布局切入汽車電子賽道

受消費電子終端銷售影響,公司 MEMS 業務暫時承壓。在 MEMS 消費電子應用領域,公司與全球聲學 MEMS 頭部企業客戶深度合作。

2022 年受終端產品出貨疲軟影響,消費電子 MEMS 量價齊跌。工業電子方面,MEMS 加速度計,慣性傳感器不斷取得客戶認可,銷售單價實現增長。消費電子 2023Q3 有望由“主動去庫存”向“被動去庫存”轉變,補庫存拉動公司 MEMS 產品銷量。

2022 年公司 MEMS 切入汽車電子賽道。慣性導航系統方面,MEMS 加速度計,MEMS 陀螺儀實現銷售,目前處于工程送樣階段。2025 年全球 MEMS 慣性傳感器市場規模預計將達 34.97 億美元。

在汽車自動駕駛領域,高精度 MEMS 慣性傳感器是自動駕駛系統的核心,公司在研項目“汽車級高精度組合導航傳感器系統開發及應用”,有望填補國內高精度慣性傳感器芯片空白。

4. 封測與研發:車規級產線,并向下兼容工業級和消費級產品

4.1. 車規級產線,并向下兼容工業級和消費級產品

中芯集成的模組封測產線按照車規級質量管理體系標準搭建,向下兼容工業級和消費級產品:車載塑封功率模組。

目前車載主驅逆變器核心部件塑封功率模組產線已成功量產。灌封功率模組。該產線涵蓋了從變頻器、焊機等中低端應用領域到光伏儲能、風電、車載等高端應用領域。智能功率模組。

IPM 封測產線實現了金屬框架、鋁基板和陶瓷基板三種技術解決方案,提供不同型號的主流 IPM 通用代工平臺,滿足不同功能和功率等級的 IPM 模塊封測需求。

低熱阻銅扣封裝。公司搭建了完整的低熱阻低電感銅扣雙邊/方形扁平無引腳封裝(DFN/QFN)產線。

4.2. 研發服務:提供量產前的產品、工藝平臺研究和開發服務

公司研發服務是指量產前向客戶提供新合作的產品、工藝平臺的研究和開發服務,具體包括產品代工制造工藝研究和開發、試生產線搭建、產品試制等。

5. 盈利預測與估值

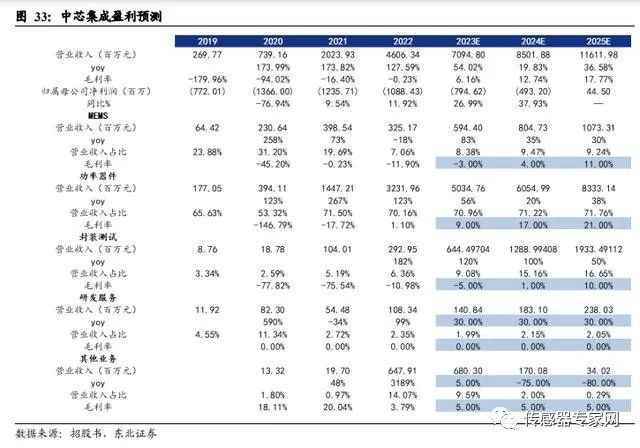

我們預計公司 2023-2025 年營收分別為 71/85/116 億元,分別同增 54%/20%/37%。歸母凈利潤-8/-5/0.4 億元,分別同增 27%/38%/-。

其中,MEMS 營收分別同增 83%/35%/30%至 6/8/11 億元,功率器件營收分別同增 56%/20%/38%至 50/61/83 億元,封測營收分別同增 120%/100%/50%至 6/13/19 億元,研發服務營收分別同增 30%/30%/30%至 1/2/2 億元。

凈利潤為負,不能采用 PE 法估值。

2019-2022 年中芯集成歸母凈利分別為-7.7,-13.7,-12.4,-10.9 億元,歸母凈利虧損的原因在于公司產能投產時間較短,折舊壓力大,研發投入高,所以不能采用 PE 法估值。

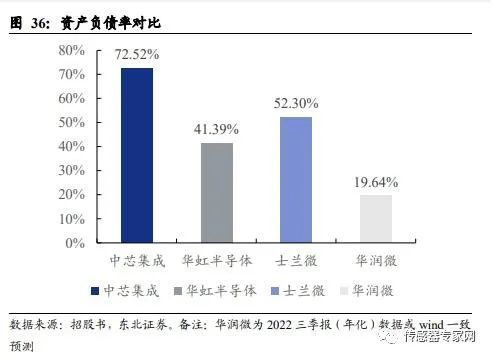

資產負債率明顯高于可比公司,不適合采用 PB 法估值。

由于公司前期未上市,主要通過債務手段融資,故財務杠桿較高,而 PB 法是對歸母凈資產進行估值,不能充分反應公司整體資產的盈利情況。

還處于研發投入高速增長期,不適合采用 EV/EBITDA 法估值。

由于 EBITDA 反應的是息稅折舊攤銷前利潤,包括營業成本和期間費用,而公司 2018 年才成立,2019 年產線投產,研發費用高速增長,從可比公司對比看,中芯集成的研發費用率是可比公司的 3 倍。

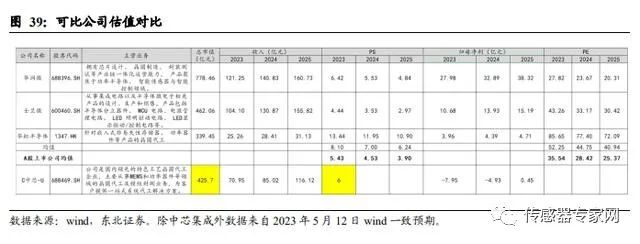

中芯集成主營功率、傳感器、射頻器件的代工,我們選取與公司業務相近的華虹半導體(代工廠)、華潤微(代工+IDM)、士蘭微(IDM)作為可比公司。

通過上述,采用 PS 估值法,參考可比公司華潤微、士蘭微、華虹半導體 2023 年的平均 PS 為 8.10 倍。

但考慮到華虹半導體(1347.HK)為港股上市,港股平均估值水平與 A 股有較大差異,我們認為公司于科創板上市,估值與 A 股上市的華潤微、士蘭微更為接近,且公司產品結構優質,可獲得一定估值溢價。

參考平均 PS 估值 5.43x,給予中芯集成 2023 年 PS6x,對應目標市值 426 億元。

6. 風險提示

知識產權風險。

知識產權是公司在半導體行業內保持自身競爭力的關鍵。

公司上市完成后,若與中芯國際存在競爭的公司及其他組織成為公司的第一大股東或實際控 制人,中芯國際有權終止主協議。未來如果因上述情形或者其他不確定因素導致知識產權許可終止,相關知識產權涉及的公司第一代產品的生產及銷售將會受到影響。

且 2024 年 3 月 20 日后,中芯國際將不再對限制競爭期限進行續期,屆時存在與公司從事同類/相似業務的可能。

短期無法盈利風險。

公司營業收入增長、盈利能力改善受到代工工藝水平、產品結構優化、市場需求、成本控制等諸多方面的影響,需在公司產能利用率較高、中高端產品推廣順利且達到目標產品結構、成本得到進一步有效控制且降低前提下,公司才能夠實現盈利能力改善,并實現盈虧平衡。

如果未來市場需求下降、公司產品無法滿足客戶需求、產能利用率下降、新產品開發不力或公司產品升級不達預期、成本不能夠得到有效控制,存在公司不能按照計劃實現收入增長和產品結構優化,進而可能無法按照預計情況實現盈利的風險。

技術研發風險。

晶圓代工行業屬于技術密集型行業,具有工藝技術迭代快、資金投入大、研發周期長等特點。而且半導體豐富的終端應用場景決定了各細分領域產品的主流技術節點與工藝存在差異,相應市場需求變化較快。

如果公司未來不能緊跟行業前沿需求,正確把握研發方向和工藝技術定位,及時推出契合市場需求且具備成本效益的技術平臺,或技術迭代大幅落后于產品應用的工藝要求,可能導致公司競爭力和市場份額有所下降,從而影響公司后續發展。

您對本文有什么看法?歡迎在傳感器專家網公眾號本內容底下留言討論,或在中國最大的傳感社區:傳感交流圈中進行交流。

您對本文有什么看法?歡迎留言分享!

順手轉發&點擊在看,將中國傳感產業動態傳遞給更多人了解!

審核編輯黃宇

-

mems

+關注

關注

129文章

3903瀏覽量

190377 -

晶圓

+關注

關注

52文章

4851瀏覽量

127816

發布評論請先 登錄

相關推薦

微軟終止中國大陸個人Azure OpenAI服務,為國內大模型帶來機遇

機構:2024年中國大陸芯片出口額將達950億美元

中國大陸成全球半導體制造設備銷售核心市場

中國大陸芯片設備支出領跑全球

萬年芯解讀臺積電與ASML報告,中國大陸半導體需求強勁

中國大陸最大規模MEMS代工廠全面分析報告(超全)

中國大陸最大規模MEMS代工廠全面分析報告(超全)

評論