LCD行業的周期屬性迎來新改變

顯示面板發展歷程回顧

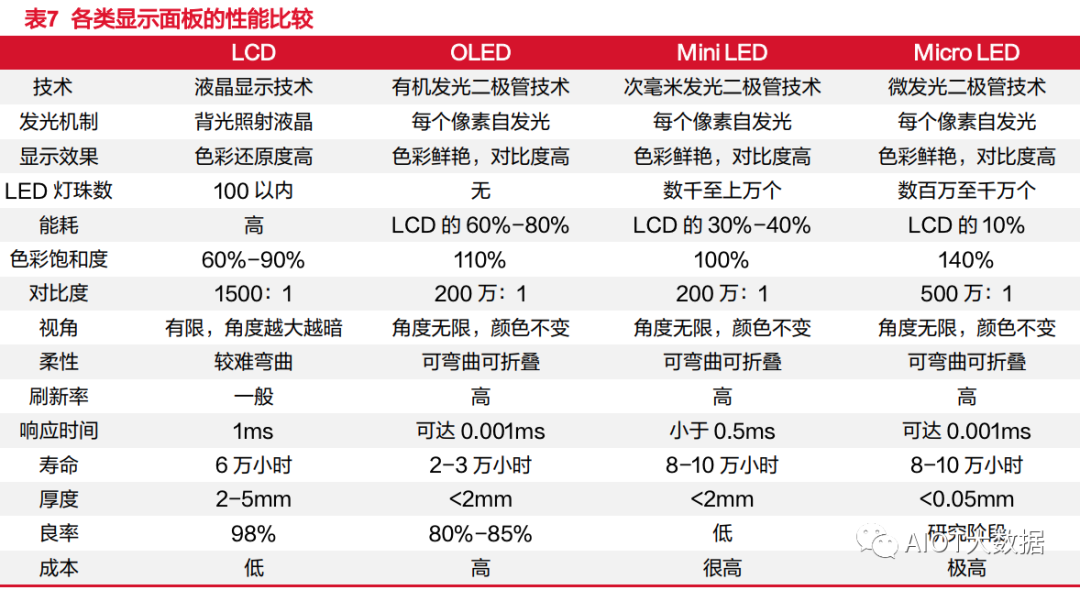

顯示面板,即“屏幕”、“顯示屏”,是電子設備中用于顯示圖像和文本的組件,通常由顯示單元、玻璃基板和驅動電路三大部分組成。顯示面板廣泛應用于電視、電腦、手機、平板、智能汽車等顯示終端,是日常生活和現代電子信息產業的重要基礎設施。

第一階段:CRT時代,美國引領全球(1950-1972)

顯示面板產業最早可以追溯到上世紀50年代。1950年,美國無線電公司(RCA)發布了全球第一臺彩色CRT(陰極射線管)電視,宣告人類踏入彩色電視時代,RCA成為全球彩電霸主。1968年,RCA發布首個液晶平板電視模型DSM-LCD,但由于其重心在計算機領域和IBM的競爭,LCD研發小組所制造的計算器、鐘表等儀器并未得到高層重視,LCD高昂的研發成本,加上商業前景的不確定性,使得RCA放棄在液晶技術上的投入。

第二階段:LCD崛起,日本壟斷全球(1972-1994)

1972年,日本的夏普(Sharp)買下RCA當時并不看好的LCD技術,次年推出全球首款TN-LCD的計算器EL-805。精工(Seiko)發布全球首款LCD電子表06LC,引發全球電子表熱潮。1983年,Seiko推出全球首個薄膜晶體管液晶(TFT-LCD)彩色顯示器而轟動全球。隨后東芝、日立等日系大廠紛紛跟進投身TFT-LCD研發。1992年,IBM發布全球首款采用彩色TFT-LCD的筆記本電腦,這為LCD的下游應用找到了巨大的市場。僅1992至1994年,日本TFT-LCD面板產能占全球產能的比例達90%~94%,保持壟斷地位。

第三階段:LCD輝煌,韓國、中國臺灣反超(1995-2009)

1995年,面板行業陷入第二次衰退周期,三星和LG選擇“反周期”投資,自1995年起,相繼投產首條2代線,并陸續投產3代和3.5代線。1997年亞洲金融危機,面板市場再次陷入衰退周期,過剩產能加上財務壓力迫使日本企業停止對LCD產線的投資,而虧損多年的三星和LG卻再次反周期投資。1999年,三星和LG市場份額雙雙超越夏普,標志韓企在面板領域的全面反超,日企則通過對中國臺灣技術轉移作為反制,形成日、韓、臺三足鼎立之勢。2001年互聯網泡沫,三星和LG再次逆勢投資5代線,友達(AUO)等臺企也通過日本的技術轉讓投入4代線;2003年,CRT銷量首次被LCD超越,LCD也開始批量應用于桌面顯示器和電視,此時夏普才意識到高世代線的前景但為時已晚。此后,韓國和我國臺灣爭相投入高世代產線,一度占據全球面板產能的90%。

第四階段:LCD變局,中國登頂領跑(2009-2022)

2008年,全球金融危機爆發,面板行業再次陷入衰退,中國臺灣面板產業接連遭受重創,到2010年,5大面板廠經過合并重組僅剩友達和奇美(后改名群創光電)兩家。同一時期,我國逆周期推出4萬億投資計劃和家電下鄉等救市政策。2009年,在政府支持下,還在虧損中的京東方通過融資大舉投資280億元投建北京亦莊8.5代線,并于2011年正式量產,一舉打破外資LCD廠商的技術封鎖和價格壟斷。華星光電、中電熊貓等國產廠商也陸續投建LCD產線。2015年,京東方開設合肥10.5代線,次年,華星光電11代線開工。兩條全球最高世代線的建立,疊加國內多條8.5代線的量產,使得我國LCD面板產能在液晶面板領域全面領跑。截至2022年,中國面板出貨面積占全球近60%,占據全球顯示面板市場的半壁江山。

LCD面板行業的周期復盤梳理

與經濟活動中其它的周期性行業一樣,LCD面板行業也具有行業需求和宏觀經濟高度相關、行業供給受產能投資影響大等特征。每一個周期也有需求導入期、需求成長期(繁榮期)、供給擴張期和供給收縮期(衰退期)四個階段,周而復始,循環往復。

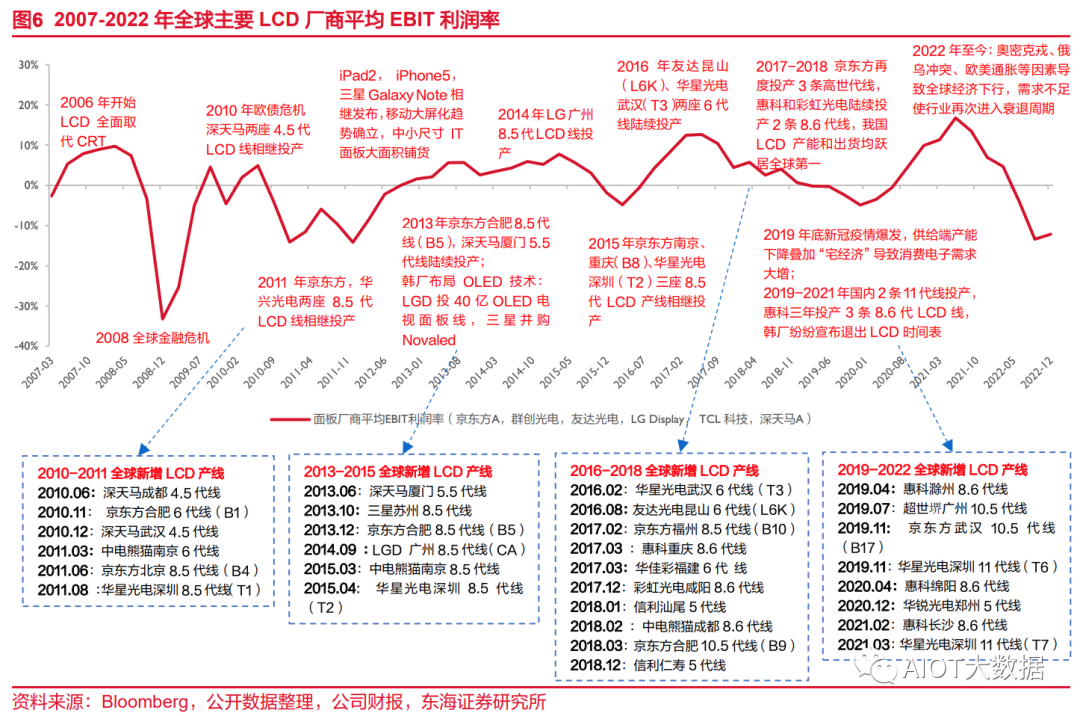

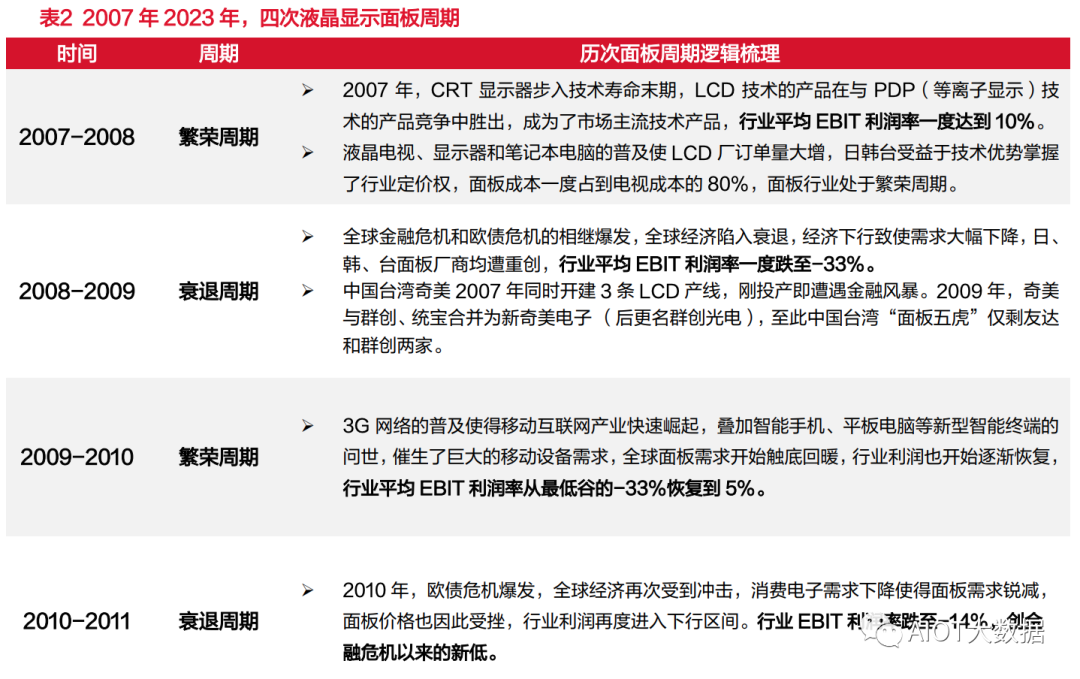

2007-2022年LCD面板周期復盤我們選取全球6個主要港A股上市的LCD面板制造商(三星顯示未分拆上市因此未納入比較):京東方A(000725.SZ)、TCL科技(000100.SZ)、LGDisplay(034220.KS)、群創光電(3481.TW)、友達光電(2409.TW)以及深天馬A(000050.SZ),并復盤他們2007年到2022年的平均息稅前利潤率(EBIT/總營收)。可以清晰地看出,在過去的15年里,LCD面板行業的利潤率呈現了明顯的周期性特征,而宏觀經濟、技術變遷和產能的變化共同塑造了幾次LCD面板周期的形成。

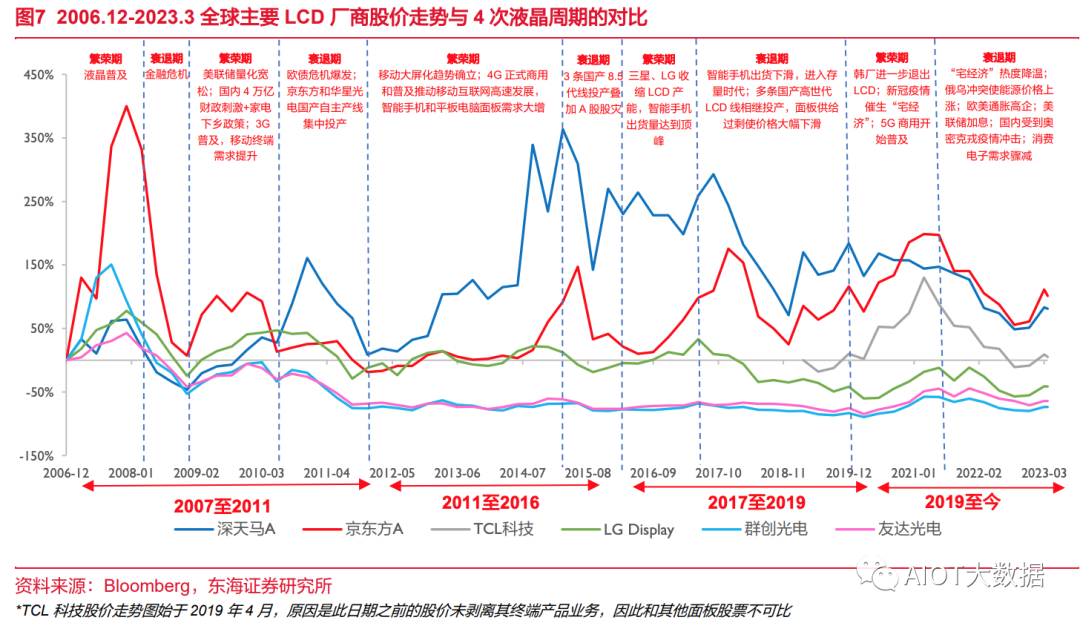

通過復盤2007-2022年以來的10次液晶周期以及同時期全球主要面板股票的價格走勢,可以看出:

技術創新是促進面板產業繁榮發展的重要驅動力之一。從3G到5G,每一輪移動通訊技術的革新都會帶動終端電子產業的軟硬件創新(iPhone,iPad,AppStore),并驅動顯示面板產業的技術突破,刺激C端客戶更新換代的需求,從而提高面板行業的利潤水平。

面板廠商的利潤水平和行業產能的變化高度相關。面板價格和產線折舊是影響面板廠利潤的兩大重要因素,而這兩點均與產能的變化息息相關。每次衰退周期往往都和面板產線的集中投產高度重合,供給的擴張促使面板價格下行,使得毛利率承壓,而新產線的投建也使折舊大幅上升,凈利潤減少。

面板行業的重資產特性,決定了產能的滯后性。面板產線的建設成本動輒幾百億,建設周期可達數年,產能釋放具有明顯的滯后性,這期間下游市場變化的不確定性,導致了面板廠商研判未來產業趨勢的不確定性。而隨著行業發展進入成熟期,產能向我國大陸高度集中,行業按需動態控產成為市場共識,這一周期特性或將迎來改善。

面板股價往往先行于利潤拐點變動,是行業周期變動的風向標。通過對比行業EBIT周期和各面板廠股價的走勢,可以看出,在利潤周期拐點到來之前,股價就已做出了預期反應,是判斷面板周期的先行指標之一。

2017-2022年全球LCD產能復盤

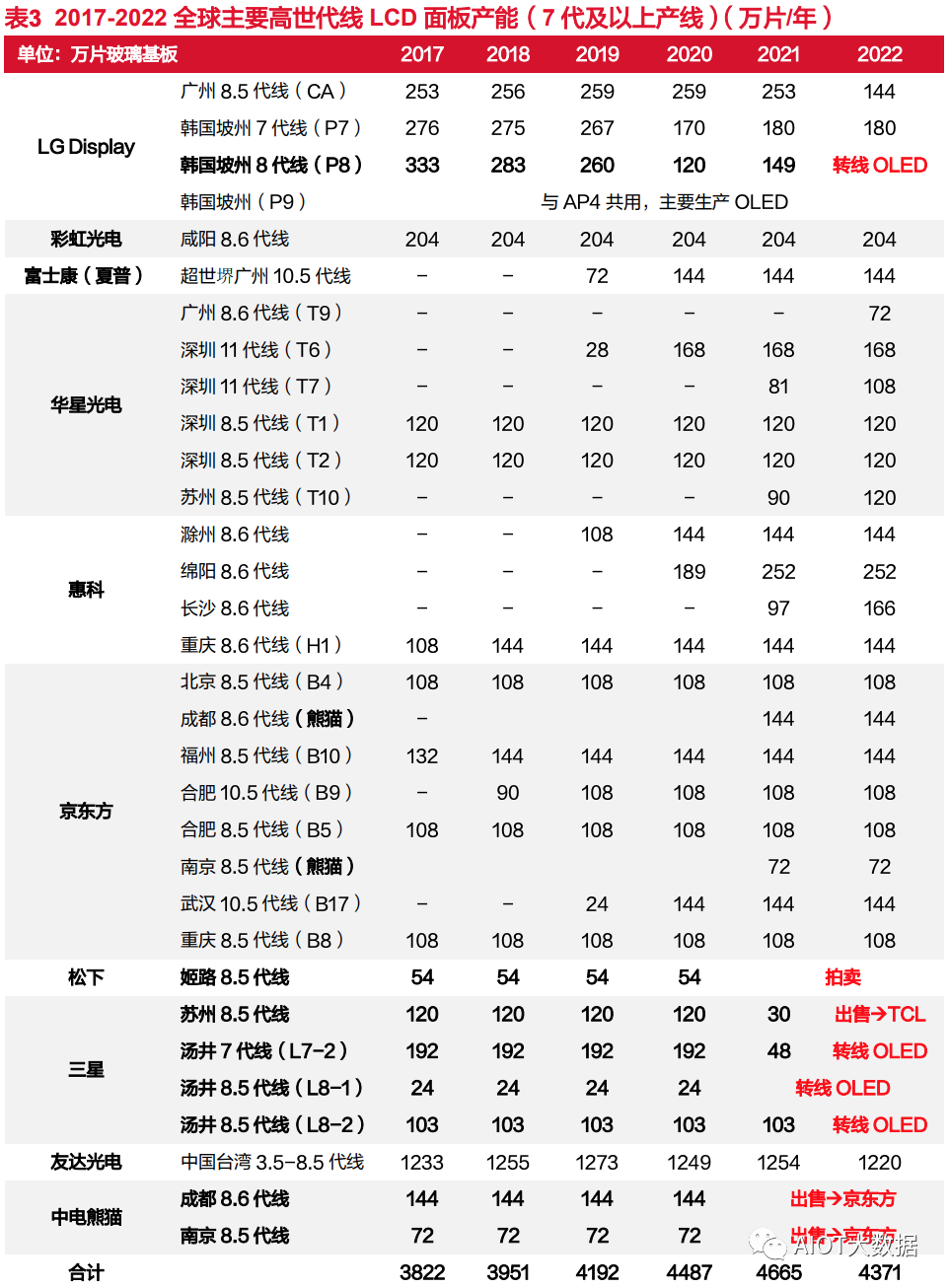

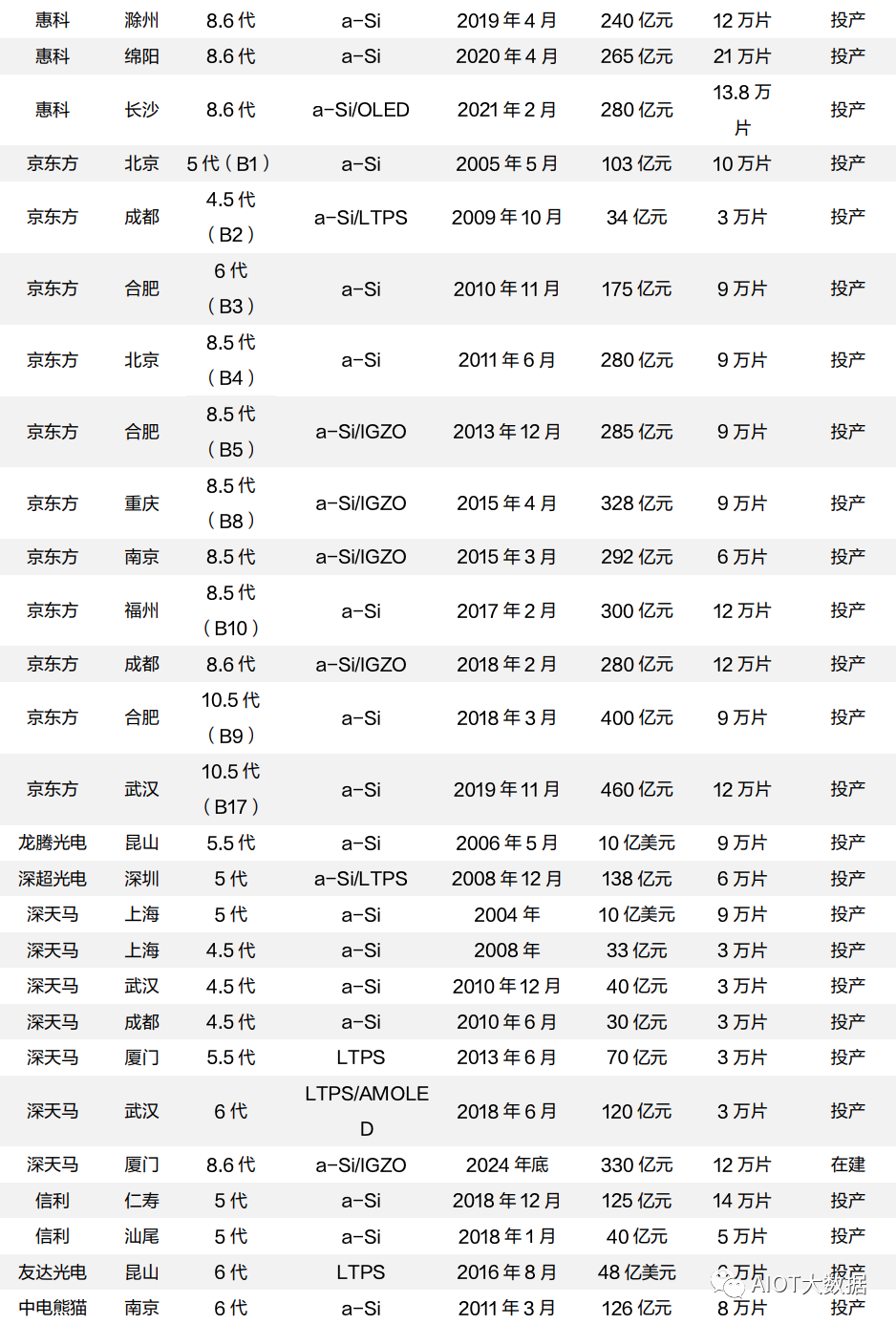

我們選取全球10家主要LCD面板制造商,對其2017-2022年7世代及以上(友達光電數據未公開故產線未作拆分)的面板產能(表3)進行了梳理和估算。可以得出下例結論:

1)LCD顯示面板產能的擴張接近尾聲。2022年,隨著面板價格跌破現金成本,三星、松下等日韓大廠陸續退出LCD產能,國產LCD廠商也放緩新產線投放,且新增產能投放均以現有產線擴張為主,全球在可見的未來已無新LCD產線規劃,整體增速幾近為零。

2)日韓大廠現有產線轉型而退出LCD產能爭奪。與國產廠商在高世代LCD產線的高歌猛進不同,三星、LG、松下等日韓廠商迫于利潤的壓力選擇逐步退出LCD產能的競爭,轉型OLED等新技術的布局。LG將其韓國坡州8代線轉產OLED;三星出售其蘇州8.5代線給華星光電并將其韓國湯井3條LCD產線完全轉產OLED;日本的松下則于2021年宣布拍賣日本姬路8.5代線,宣告完全退出液晶面板業務。至此,我國大陸確立全球液晶面板的霸主地位,產能供給占據全球近七成。

未來兩年全球LCD面板產能供給趨穩

2023年-2025年,全球僅有兩條LCD面板產線投產,分別是深天馬廈門8.6代線和華星光電武漢6代線(T5),月產能分別為12萬和4.5萬片玻璃基板,預計分別在2023年上半年和2024年底投產,全球無其他新增或在規劃產線。另一方面,三星于2022年關停了最后一個LCD產線湯井L8-2,正式宣告退出液晶面板市場。LG則計劃于2023年上半年關閉坡州7代LCD產線,轉為OLED產線。兩條高世代LCD產線的關停,標志著韓廠在LCD領域的全面收縮,也意味著全球LCD產能將高度集中于中國(表6),全球LCD產能供給趨于穩定。

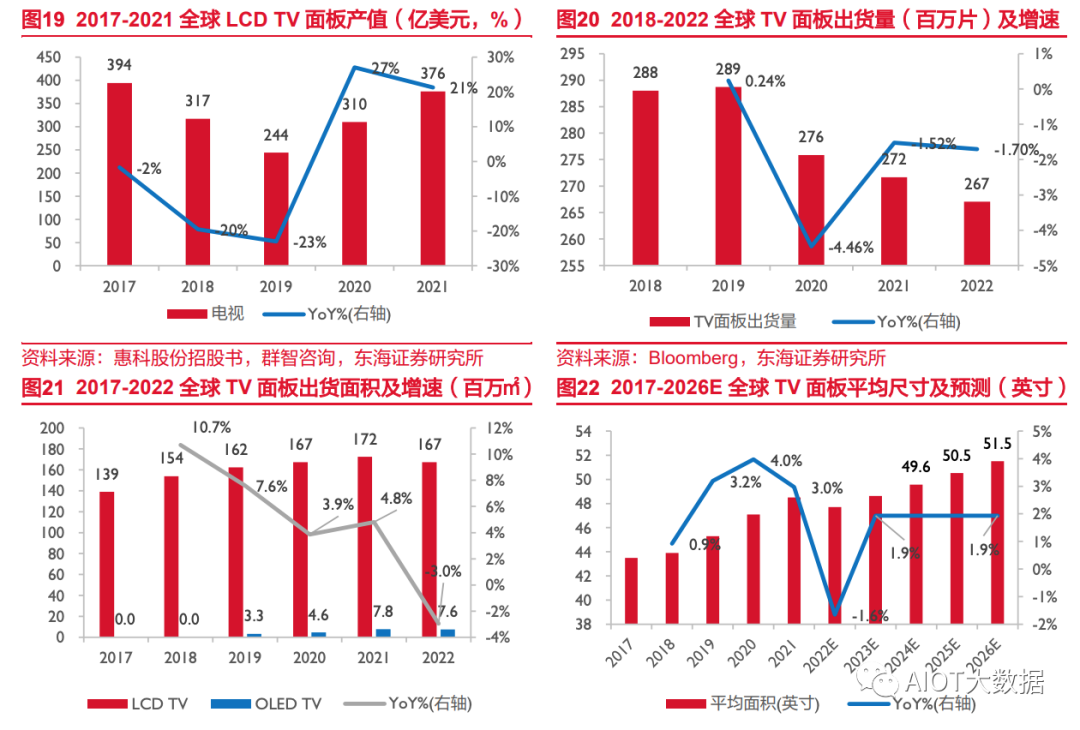

電視面板:面板最大下游市場,LCD仍為主力軍

LCD仍是TV顯示面板主力軍,地位無可撼動。據Bloomberg統計,2022年LCD出貨面積占比高達95.7%,占據絕對主導。近年來,隨著全球電視大尺寸化趨勢的發展(由2017年的43.5英寸提升至2021年的48.5英寸,每年增長超1英寸),全球LCD產品的TV面板出貨面積,也從2017年的1.39億平方米增長至2022年的1.75億平方米,過去5年CAGR約為5%,占據絕對市場地位。而OLED受限于高成本、低良率等因素限制,僅少量用于高端旗艦產品(主要品牌為三星和LG),受眾較小,實際銷量有限(2022年,OLEDTV面板出貨面積為7.6萬平米,占比僅4.3%),因此不足以對LCD造成替代威脅。

審核編輯 :李倩

-

lcd

+關注

關注

34文章

4411瀏覽量

167084 -

面板

+關注

關注

13文章

1671瀏覽量

53784 -

晶體管

+關注

關注

77文章

9634瀏覽量

137846

原文標題:技術與市場:LCD面板產線產能盤點與市場博弁

文章出處:【微信號:AIOT大數據,微信公眾號:AIOT大數據】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

京東方A調研揭示LCD與AMOLED市場動態

群創面板級扇出封裝助力AI高效能運算

臺積電或收購群創5.5代LCD廠以擴充CoWoS產能

CIS市場,新變局

天馬第8.6代新型顯示面板產線和Micro-LED產線進入試產試制階段

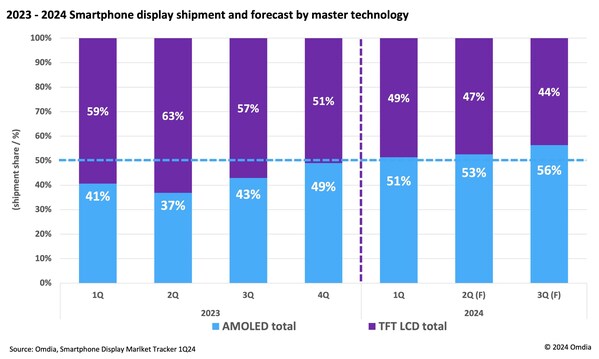

Omdia:2024年,AMOLED在智能手機顯示面板市場的出貨量將超過TFT LCD

技術與市場:LCD面板產線產能盤點與市場博弁

技術與市場:LCD面板產線產能盤點與市場博弁

評論