第一季度全球半導體市場急速下降。

半導體產業縱橫綜合整理了一份包含:全球半導體銷售額變化情況、全球CPU市場份額變化、全球智能手機市場表現、一季度AP市場出貨量以及各領域相關巨頭一季度業績增減情況的文章,希望能夠幫助讀者更全面的了解2023年一季度半導體市場變化情況。

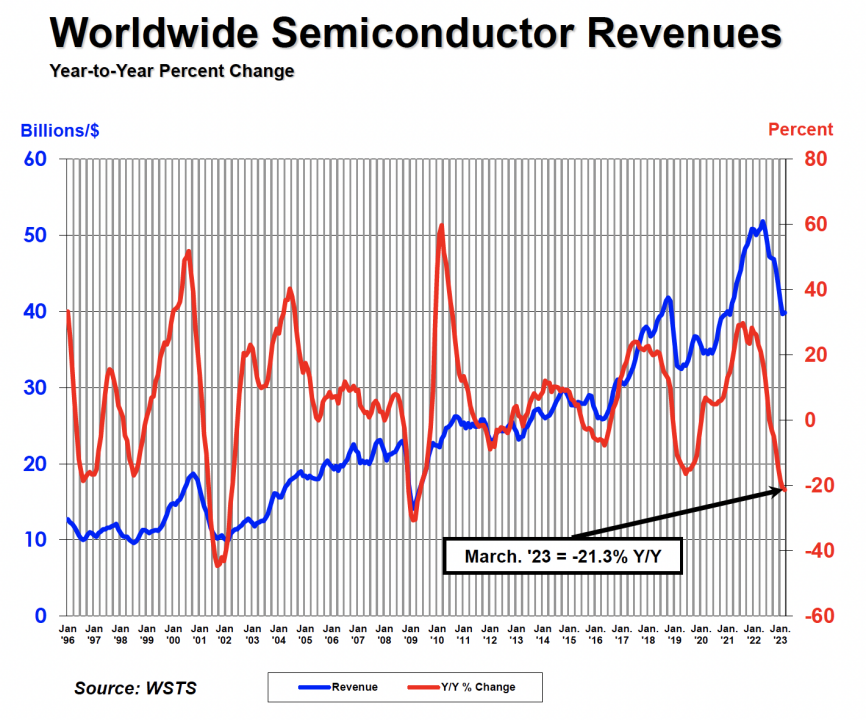

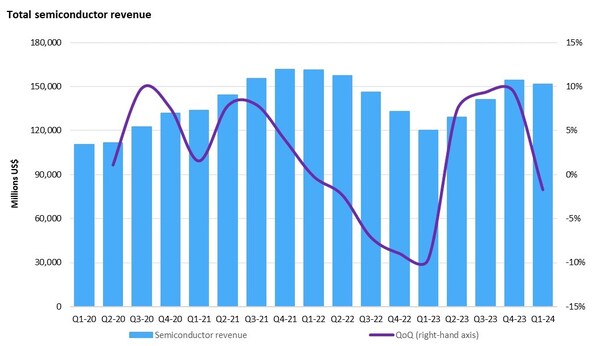

第一季度全球半導體銷售額下降8.7%

根據WSTS的數據,與2022年第四季度相比,全球半導體市場在2023年第一季度下降了8.7%。這是自2019年第一季度下降14.7%以來的最大季度環比降幅。

2023年第一季度同比下降21.3%,這是自2009年第一季度下降30.4%以來十三年來最大的同比降幅。

受市場周期和宏觀經濟逆風影響,2023年第1季度半導體銷售額繼續下降,但3月環比銷售額出現近一年來首次上升,激發了市場樂觀情緒,未來幾個月有望進一步復蘇。

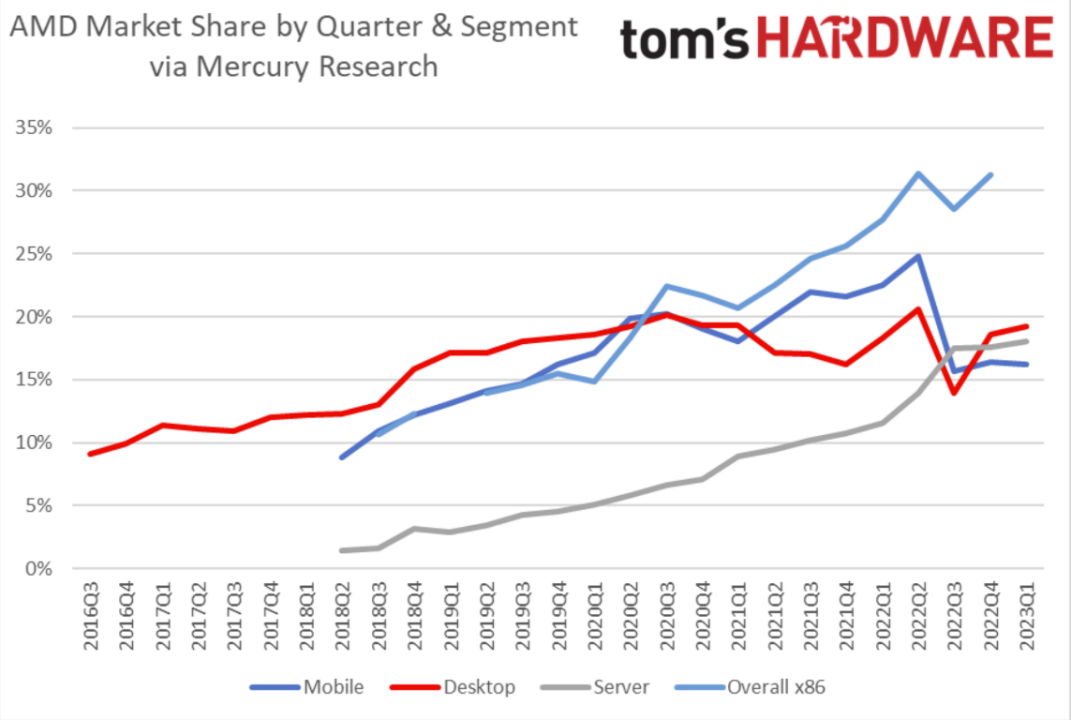

第一季度全球CPU市場份額

Mercury Research發布了2023 年第一季度全球CPU市場份額的統計結果,盡管觸底的PC市場的極端動蕩仍在繼續,但復蘇的跡象似乎正在出現。

盡管由于持續的庫存調整,數據仍然混亂,但數據顯示,英特爾在三個主要類別(臺式PC,移動和數據中心)中的份額下降了個位數的百分點,因此在每個類別中都保持了超過80%的單位份額。

此外,另一份報告顯示,隨著我們擺脫歷史上最嚴重的CPU市場低迷,英特爾和AMD在這些細分市場中的收入份額也在發生變化。

Mercury Research最近幾次CPU市場更新是在令人震驚的市場下滑和庫存調整的情況下進行的,這是該機構30年來最大規模的記錄,疲軟的市場需求迫使芯片制造商減產,以平衡過剩的庫存。

該行業仍然處在低迷區間,但大多數人預計PC市場在上個季度觸底,并將在今年下半年企穩并恢復溫和增長。

AMD首席執行官Lisa Su最近評論說:“我們認為第一季度是我們客戶端處理器業務的底部”,這表明AMD消費PC業務的動蕩可能已經過去。Lisa Su的評論是在AMD宣布消費芯片銷量下降64%并多年來首次虧損之際發表的。

在英特爾的財報中,該公司首席執行官Pat Gelsinger也指出了客戶端PC領域改善的跡象,他說:“我們看到PC市場越來越穩定,庫存調整基本上按照我們的預期進行。

然而,對于服務器市場來說,短期內情況仍然難以鼓舞人心,Lisa Su評論說,AMD預計目前需求將保持平穩,下半年將有所復蘇。英特爾的Gelsinger也回應了這一觀點,他說:“由于云和企業需求仍然疲軟,服務器和網絡市場尚未觸底。”

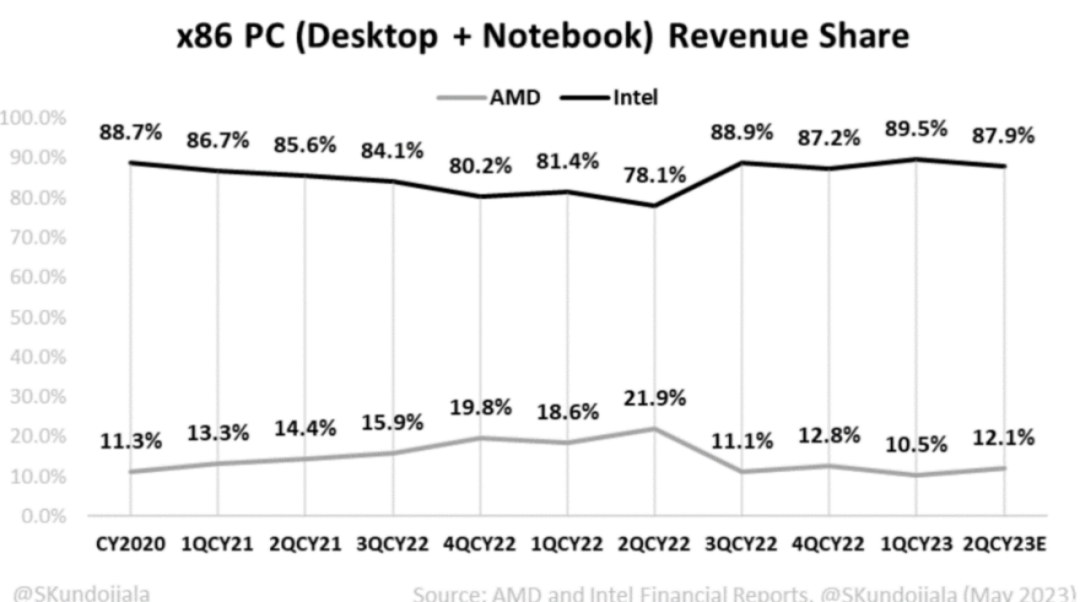

在這里,我們可以看到另一個重要指標——x86 PC和數據中心收入份額——由獨立半導體分析師Sravan Kundojjala發布到Twitter上。

該數據由英特爾和AMD報告的每個細分市場的收入組成,但Kundojjala警告說,由于持續修正期間的出貨量和庫存,“這些數據中仍然存在很多噪音”。AMD 占 PC 收入 21.9% 的峰值發生在 2022 年第二季度,而其數據中心收入份額 30.3% 的峰值發生在第四季度。

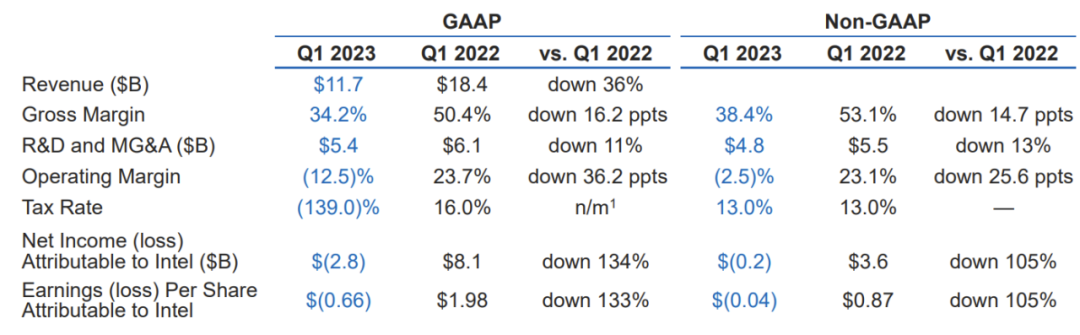

一季度英特爾營收下滑36%

從業績來看,英特爾第一財季營收為117億美元,與上年同期的184億美元相比下降36%;凈虧損為28億美元,上年同期的凈利潤為81億美元。

不計入某些一次性項目(不按照美國通用會計準則),英特爾第一財季調整后凈虧損為2億美元,上年同期不按照美國通用會計準則的調整后凈利潤為36億美元;調整后每股攤薄虧損為0.04美元,上年同期不按照美國通用會計準則的調整后每股攤薄收益為0.87美元。

按照部門劃分,英特爾客戶計算集團第一財季凈營收為57.67億美元,上年同期為93.22億美元,同比下降38%;運營利潤為5.20億美元,上年同期的運營利潤為27.22億美元。其中,臺式機業務營收為18.79億美元,上年同期為26.41億美元;筆記本業務營收為34.07億美元,上年同期為59.59億美元;其他業務營收為4.81億美元,上年同期為7.22億美元。

英特爾數據中心和人工智能集團第一財季營收為37.18億美元,上年同期為60.74億美元,同比下降39%;運營虧損為5.18億美元,上年同期的運營利潤為13.93億美元。

英特爾網絡和邊緣集團第一季度營收為14.89億美元,上年同期為21.39億美元,同比下降30%;運營虧損為3.00億美元,上年同期的運營利潤為4.16億美元。

英特爾旗下自動駕駛部門Mobileye第一季度營收為4.58億美元,上年同期為3.94億美元,同比增長16%;運營利潤為1.23億美元,上年同期的運營利潤為1.48億美元。

英特爾代工服務事業部(Intel Foundry Services)第一季度營收為1.18億美元,上年同期為1.56億美元,同比下降24%;運營虧損為1.40億美元,上年同期的運營虧損為2300萬美元。

英特爾第一財季其他所有業務營收為1.65億美元,上年同期為2.68億美元;運營虧損為11.53億美元,上年同期的運營虧損為3.15億美元。

AMD營收4年來首次下滑

當前的大環境下,AMD的業績也同樣遭受了考驗,營收創新了2019年以來首次下滑,其中銳龍處理器成為營收下滑的重災區。

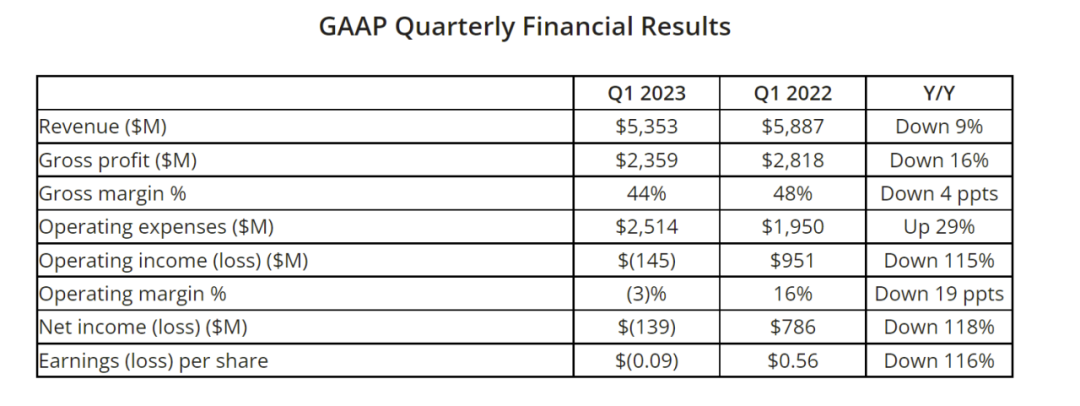

Q1季度中,GAAP規則下營收53.53億美元,同比下滑9%,毛利率44%,下滑4個百分點,運營利潤25.14億美元,同比下滑29%,凈虧損1.39億美元,同比下滑118%。

不過非GAAP規則下,AMD依然有50%的毛利率,21%的運營利潤率,凈利潤9.7億美元,同比下滑39%。

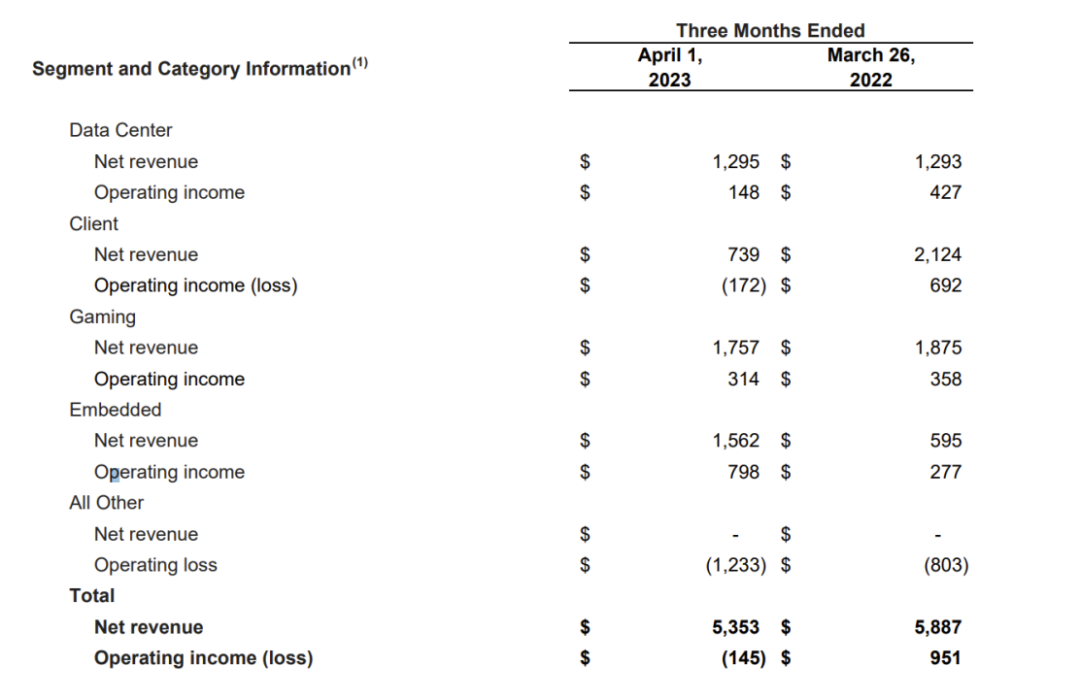

AMD的四大部門中,包括CPU、數據中心GPU、Pensando和賽靈思數據中心產品在內,AMD的數據中心事業部一季度營收12.95億美元,同比小幅增長1.5%,運營利潤為1.48億美元,同比下降65.3%。

包括臺式機和筆記本PC處理器和芯片組在內,AMD的客戶事業部一季度營收7.39億美元,同比劇減65.2%,該業務營業虧損1.72億美元,去年同期錄得營業利潤6.92億美元,去年四季度虧損1.52億美元。

包括獨立圖形處理器(GPU)和半定制游戲機產品在內,AMD的游戲事業部一季度17.57億美元,同比下降6.3%,運營利潤3.14億美元,同比下降12.3%。

包括數據中心和服務器處理器、半定制系統級芯片(SoC)和視頻游戲機芯片在內,AMD的企業、嵌入式和半定制事業部一季度營收15.62億美元,是一年前營收5.95億美元的2.6倍以上,該業務運營利潤7.98億美元,約為一年前利潤2.77億美元的2.9倍。

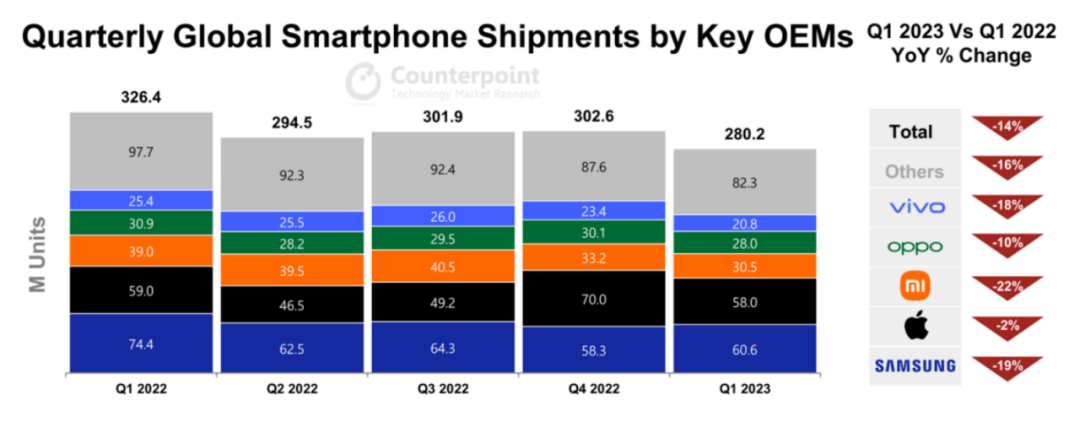

市場分析機構Counterpoint和Canalys均公布了全球智能手機市場2023年第一季度的表現,市場大盤依舊在下行。

Counterpoint數據顯示,2023年第一季度全球智能手機出貨量同比下降14%和環比下降7%至2.802億部。

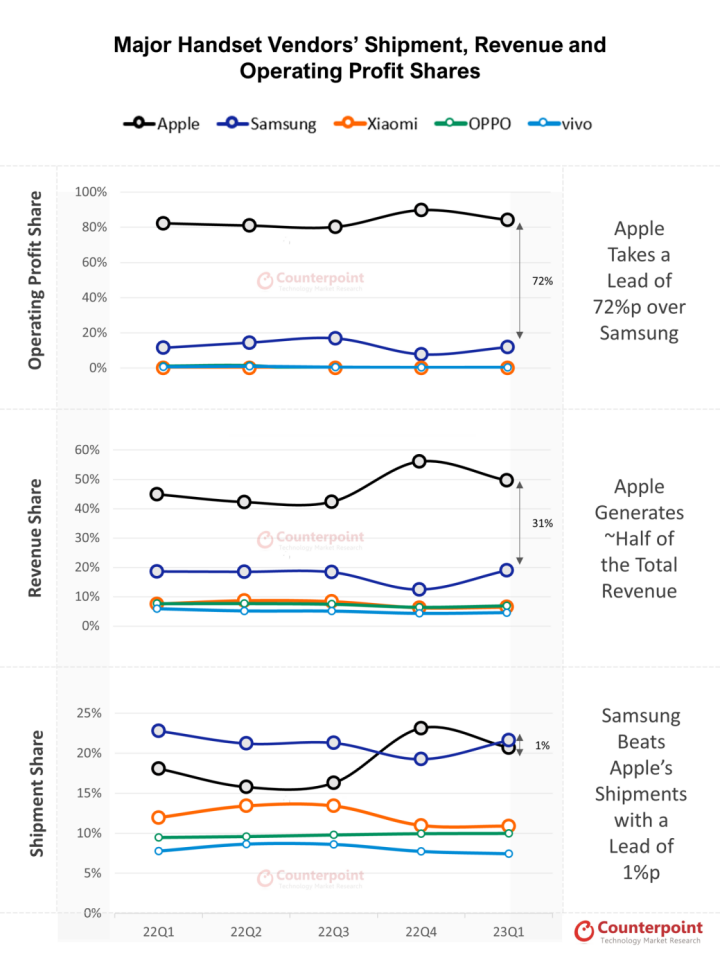

三星憑借著 Galaxy A 系列和最新推出的 Galaxy S23 系列,在本季度超過蘋果成為最暢銷智能手機廠商。

三星本季度出貨量為 6060 萬部,環比增長 4%,同比下降 19%。Galaxy S23 系列的推出使三星的平均售價增至 340 美元。

不過三星、蘋果、小米、OPPO 和 vivo 五大手機廠商的手機出貨量全部出現下滑,只是蘋果的下降幅度最小,僅為 2%。而其它四家廠商全部出現兩位數的下滑,其中小米下滑 22%,降幅最大。

三星公司本季度出貨量為 6060 萬部,同比下降了 19%。蘋果公司本季度出貨量為 5800 萬部,同比下降了 2%。小米公司本季度出貨量為 3050 萬部,同比下降了 22%。OPPO 公司本季度出貨量為 2800 萬部,同比下降了 10%。vivo 公司本季度出貨量為 2080 萬部,同比下降了 18%。

Canalys數據顯示,2023年第一季度全球智能手機出貨量下降13%,跌至2.70億部。雖然 2022 年第一季度和 2023 年第一季度的出貨量差異仍然較為明顯,但需求的下滑已開始趨于平穩。得益于新品發布,三星重奪領先位置,出貨量達到 6030 萬部。

蘋果公司以 5800 萬部的出貨量位居第二。排名前五的廠商中,只有蘋果實現了同比增長,取得了高達 21% 的市場份額。

小米以 3050 萬部的出貨量捍衛了其第三名的位置,而 OPPO 和 vivo 分別以 2660 萬和 2090 萬部的出貨量躋身前五,分別占據 10% 和 8% 的市場份額。

一季度AP市場出貨下降

根據市場調查機構 Strategy Analytics 近日公布的統計報告,三星電子 System LSI Division 在 2023 年第 1 季度,移動應用處理器(AP)出貨量為 1910 萬顆,同比增長 15%。

行業領導者聯發科 AP 出貨量為 1.044 億顆,同比下降 31%;高通公司 AP 出貨量為 8520 萬顆,同比下降 3%;蘋果公司 AP 出貨量為 4590 萬顆,同比下降 6%;紫光展銳出貨量暴跌 74%。

業內人士表示,三星移動 AP 快速增長主要得益于 Galaxy A53、A33 和 M33 等中低端機型。三星電子于去年 4 月發布了 Exynos 1280 處理器;今年第 1 季度發布了 Exynos 1380(Galaxy A54 搭載)和 Exynos 1330(Galaxy A34 搭載)處理器。

據 Strategy Analytics,隨著第一季度發布的 Exynos 1380 和 1330 的出貨量有望增加,三星電子有望在第二季度再創佳績。該市場研究公司估計三星電子第二季度的出貨量為 2080 萬臺,同比增長 19%。

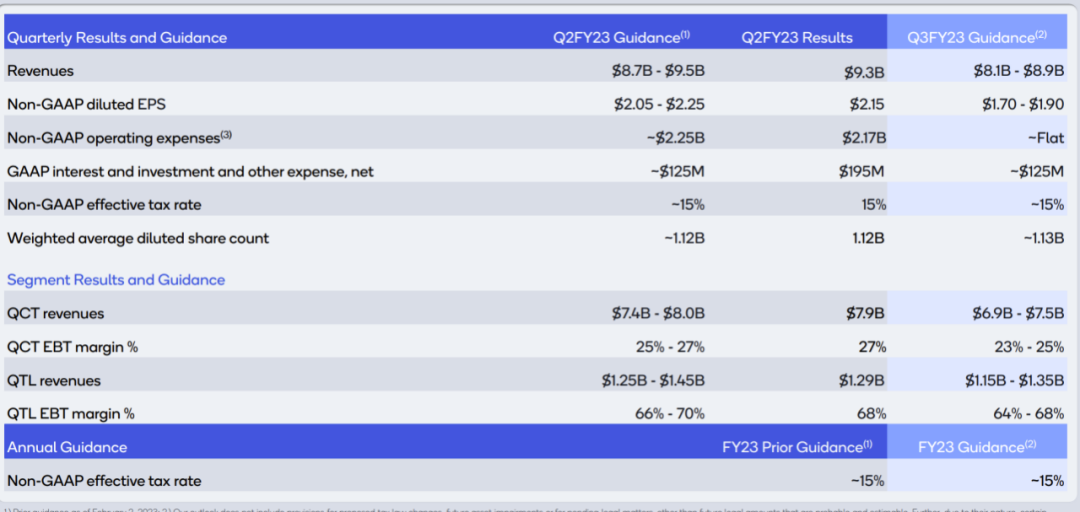

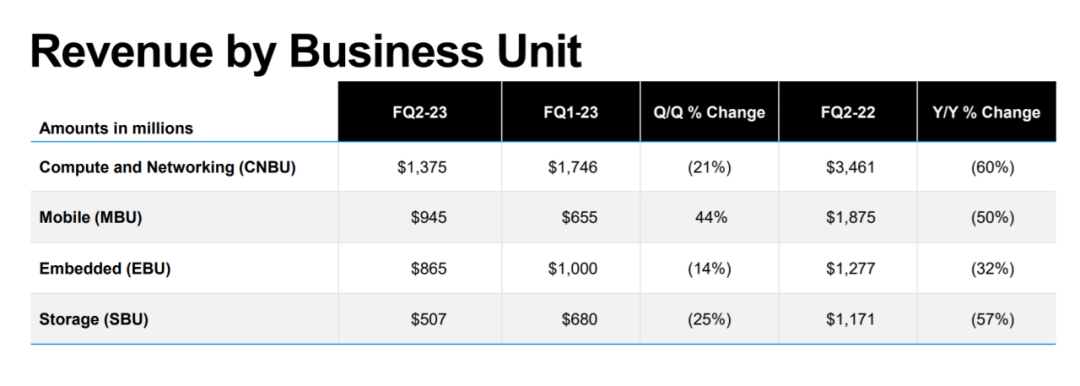

高通第二財季凈利潤同比下降42%

高通發布了該公司的2023財年第二財季財報。報告顯示,高通第二財季營收為92.75億美元,與去年同期的111.64億美元相比下滑17%;凈利潤為17.04億美元,與去年同期的29.34億美元相比下滑42%;不按照美國通用會計準則,高通第二財季調整后凈利潤為24.20億美元,與去年同期的36.61億美元相比下滑34%。

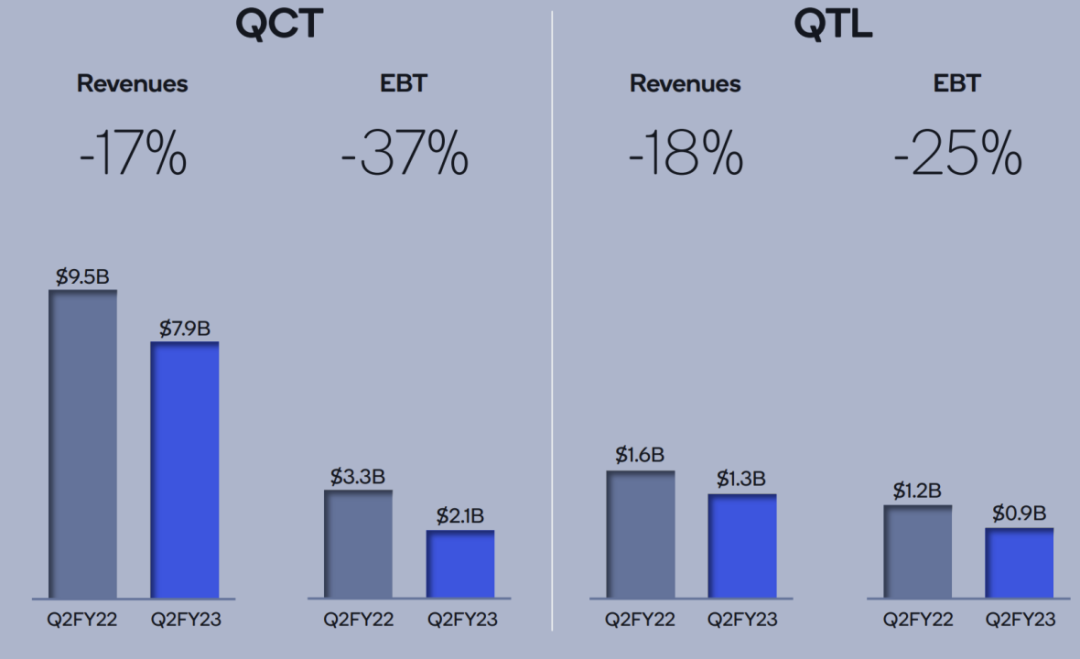

從各部門的業績看,高通CDMA技術集團第二財季營收為79.42億美元,與去年同期的95.48億美元相比下滑17%;稅前利潤為21.07億美元,與去年同期的33.40億美元相比下滑37%;稅前利潤在營收中所占比例為27%,相比之下去年同期為35%,同比下滑8個百分點。

在CDMA技術集團內部:第二財季來自于手機芯片業務的營收為61.05億美元,與去年同期的73.49億美元相比下滑17%;第二財季來自于汽車芯片業務的營收為4.47億美元,與去年同期的3.71億美元相比增長20%;第二財季來自于物聯網業務的營收為13.90億美元,與去年同期的18.28億美元相比下滑24%。

高通技術授權集團第二財季營收為12.90億美元,與去年同期的15.80億美元相比下滑18%;稅前利潤為8.71億美元,與去年同期的11.54億美元相比下滑25%;稅前利潤在營收中所占比例為68%,相比之下去年同期為73%,同比下滑5個百分點。

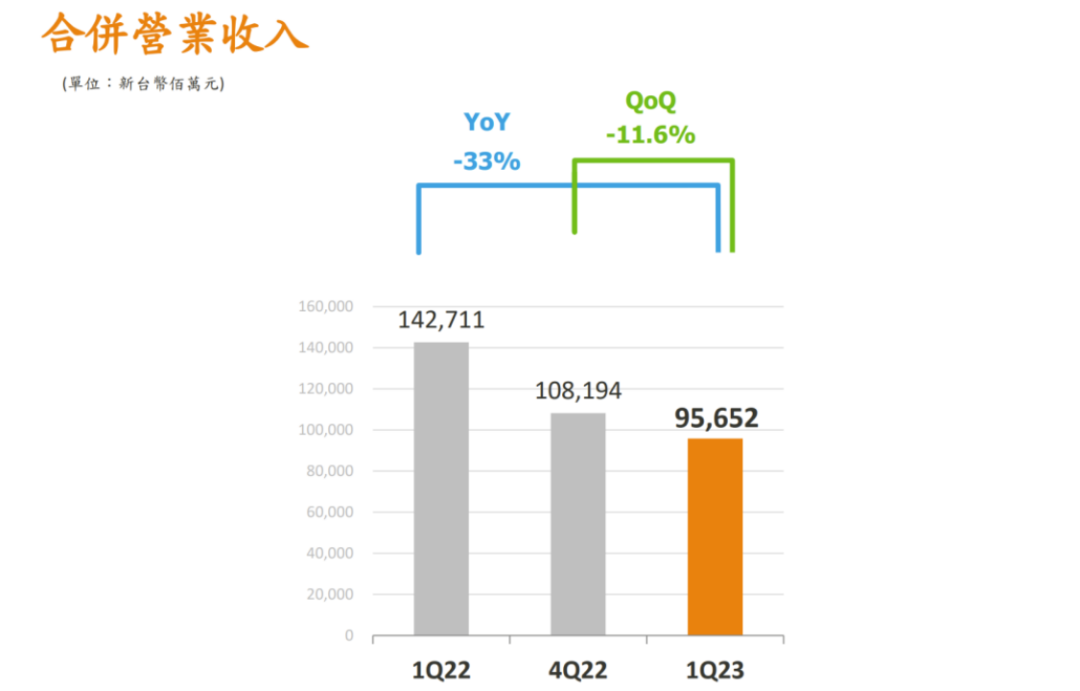

聯發科一季度營收下降33%

聯發科4月28日公布一季度業績,第一季度營收956.5億元新臺幣,環比增長11.6%,同比下降33%,毛利率微降0.3個百分點至48%,稅后凈利潤同比下降49.3%至168.74億元新臺幣。

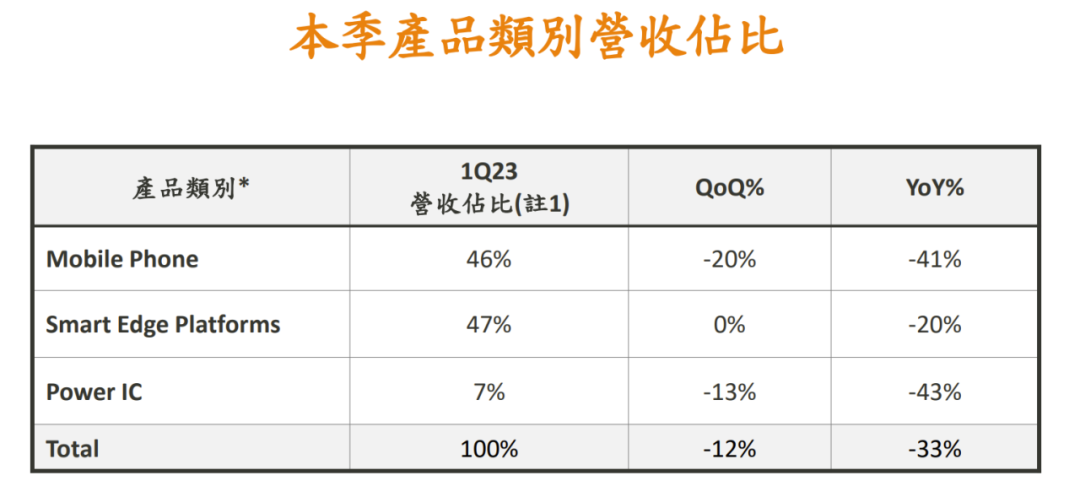

從Q1各產品類別營收來看,智能手機(Smart Phone)、智能邊緣平臺(Smart Edge Platforms)是兩大核心業務品類,營收占比分別為46%、47%,另外功率集成電路(Power IC)營收占比為7%。

然而,從財報來看,Q1聯發科兩大核心品類營收均大幅下滑,其中智能手機品類暴跌41%,智能邊緣平臺下跌了20%。

聯發科執行長蔡力行表示,半導體產業在今年第一季度仍受到客戶庫存調整及需求疲軟的影響,根據公司的觀察,客戶及渠道的庫存已持續下降,但部分消費性電子產品如手機的消費動能依舊低于預期。

晶圓代工:“寒意”依舊

代工大廠們在2023年第一季度的變現可以說是不盡人意的。由于PC、智能手機等消費電子市場需求持續疲軟,半導體行業景氣不再。當下,由于晶圓代工產能不再緊缺,產業發展由此前的產能滿載、一片繁榮的景象轉而進入調整時期。

首先是“龍頭大哥”臺積電。它第一季度內合并營收約新臺幣5086億元(約合1143億人民幣),較2022年第一季度增長了3.6%,但較2022年第四季度營收則減少了18.7%;本財季稅后凈利潤約新臺幣2069億元(約合465億人民幣),較上年同期增長2.1%,環比去年四季度則減少了30.0%。

臺積電2023年第一季毛利率為56.3%,營業利益率為45.5%,稅后純益率則為40.7%,每股盈利為7.98元。

臺積電財務長黃仁昭表示,第二季度受客戶持續去化庫存影響,營收將約152億至160億美元,以中間值156億美元估計,將環比減約6.7%。若匯率以一美元對30.4臺幣計算,毛利率介于52%-54%。

臺積電總裁魏哲家表示,因終端市場需求超乎預期疲弱,今年不計入存儲的半導體產業營收將減少中個位數百分比(約4%至6%),下滑幅度高于1月時預估的4%。

魏哲家預期,晶圓代工業務營收將減少高個位數百分比(約7%至9%),下滑幅度高于先前預估的3%。臺積電美元營收將減低至中個位數百分比(約1%至6%),展望低于先前預估的微幅成長。

根據資料,臺積電第一季資本支出99.4億美元,較去年第四季108.2億美元減少8.1%,較去年同期93.8億美元增加6%。

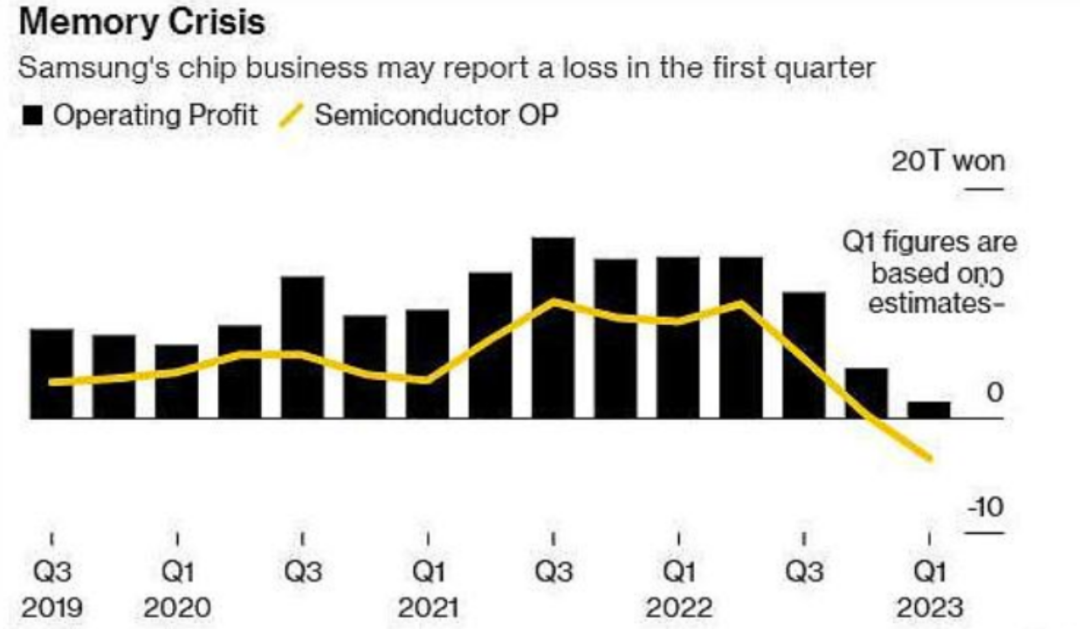

立志要超越臺積電的三星在2023年第一季度的財報被稱為“最糟糕的財報”。特別是營業利潤僅為6402億韓元,同比下降95%,為14年來的最低水平。其中三星半導體部門損失慘重,2023年第一季度虧損了4.58萬億韓元,為此不得不減少了存儲芯片的產量。

來源:彭博社

2023年第一季度的財報顯示,三星半導體業務在該季度中的收入為13.73萬億韓元(約合人民幣719.15億元),同比減少了49%。雖然存儲器業務蕭條,但全球經濟低迷及消費市場需求下降,顯然也對晶圓代工業務產生了較大的影響。

近期頻頻傳出其3/4nm工藝的良品率提升,加上后續的第二代4LPP和第三代4LPP+在效能、功耗和密度上的升級,或許能吸引高通和AMD等企業下單,讓三星的晶圓代工業務出現反彈。

除此之外,聯電第一季度營收542.1億元臺幣,預估550.2億元臺幣;凈利潤161.8億元臺幣,同比下滑18%,預估125億元臺幣。成為近7個季度以來的新低。聯電指出,在 2023 年全球經濟疲軟情況下,客戶的庫存天數高于正常水準,訂單能見度偏低,聯電預計第一季將充滿多重挑戰。應對當前的景氣低迷,聯電已進行嚴格的成本控管措施,并盡可能推遲部份資本支出。

格芯(GlobalFoundries)發布截至2023年3月31日第一季度初步財務業績。第一季度,該公司凈營收為18.41億美元,環比下降12%,同比下降5%;凈利潤為2.54億美元,環比下降62%,同比增長43%。

中國大陸的大廠也正在經歷“2023年最冷的第一季。”中芯國際2023年一季度實現營業收入102.09億元,同比下降13.9%;歸屬于上市公司股東的凈利潤15.91億元,同比下降44%;毛利率為20.8%,處于指引的上部。

華虹半導體2023年一季度銷售收入6.308億美元,同比上升6.1%;毛利率32.1%,同比上升5.2%,環比下降6.1%;期內總利潤為1.409億美元,同比上升38.0%,環比下降24.2%;歸母公司凈利潤為1.522億美元,同比上升47.9%,環比下降4.3%。

存儲:市場風向標不太好

2022年下半年起,各大存儲廠商業績表現持續拉胯,“需求疲軟,庫存積壓”似乎成為噩夢。2023年存儲大廠好像沒有變好。

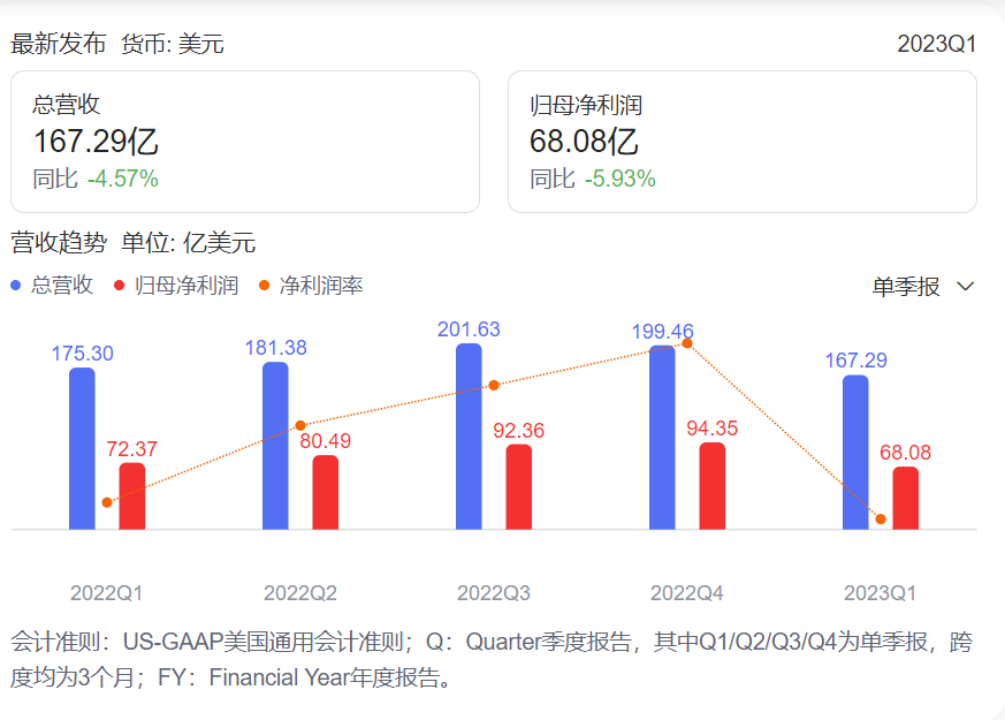

美光在第一季度(截至2023年3月2日)的收入為36.93億美元,低于去年同期的77.86億美元,但仍在公司上個季度設定的指導范圍內。美光科技公布了高達23.12億美元的GAAP凈虧損,因為它不得不降低價值14.3億美元的3D NAND和DRAM庫存,毛利率從2022財年第二季度的47.2%暴跌至-32.7%。

來源:美光財報

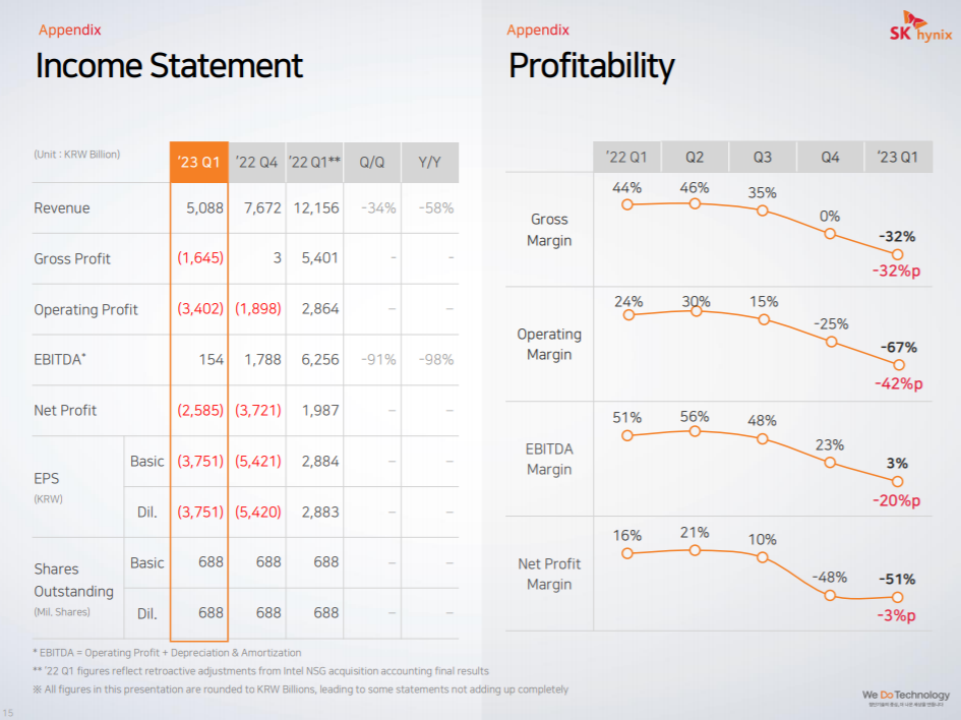

SK海力士第一季度財報顯示,營收額同比下降58.1%至5.08萬億韓元,運營虧損3.4萬億韓元,上年同期營利2.86萬億韓元,凈虧損2.58萬億韓元,上年同期盈利1.98萬億韓元。SK 海力士的營收已連續三個季度同比環比均下滑,連續兩個季度出現凈虧損。

來源:SK海力士財報

三星第一季度財報(截至3月)顯示,該公司合計營收同比下滑18%至63.75萬億韓元;凈利潤同比下降86%至1.57萬億韓元,環比下跌93%。單季營業利潤自2009年第一季度時隔14年以來首次跌破1萬億韓元。

三星也改變了過去幾個月“不減產”的說法,表示會調整存儲芯片產量。由于客戶庫存調整急劇下降,三星電子存儲芯片的銷售額較去下降超過50%,僅為8.92萬億韓元。三星電子半導體部門(DS)度營業虧損達到4.58萬億韓元,較去年同期的8.45萬億韓元和上一季度的2700億韓元相比出現嚴重虧損。因DRAM市場持續下滑,三星啟動了DRAM減產,主要涉及到DDR4為代表的通用產品。

來源:三星財報

編輯:黃飛

-

處理器

+關注

關注

68文章

19165瀏覽量

229124 -

智能手機

+關注

關注

66文章

18431瀏覽量

179859 -

cpu

+關注

關注

68文章

10825瀏覽量

211148 -

服務器

+關注

關注

12文章

9021瀏覽量

85183 -

數據中心

+關注

關注

16文章

4688瀏覽量

71956

原文標題:一季度半導體市場情況全覽,含PC、存儲、代工、移動應用處理器(AP)

文章出處:【微信號:ICViews,微信公眾號:半導體產業縱橫】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

2024年全球半導體產業發展態勢解析

軟通動力召開2023年度及2024年第一季度業績說明會

理想汽車公布一季度財報 理想汽車一季度營收256億 但凈利潤下跌

儲能市場強勢復蘇,一季度淡季不淡

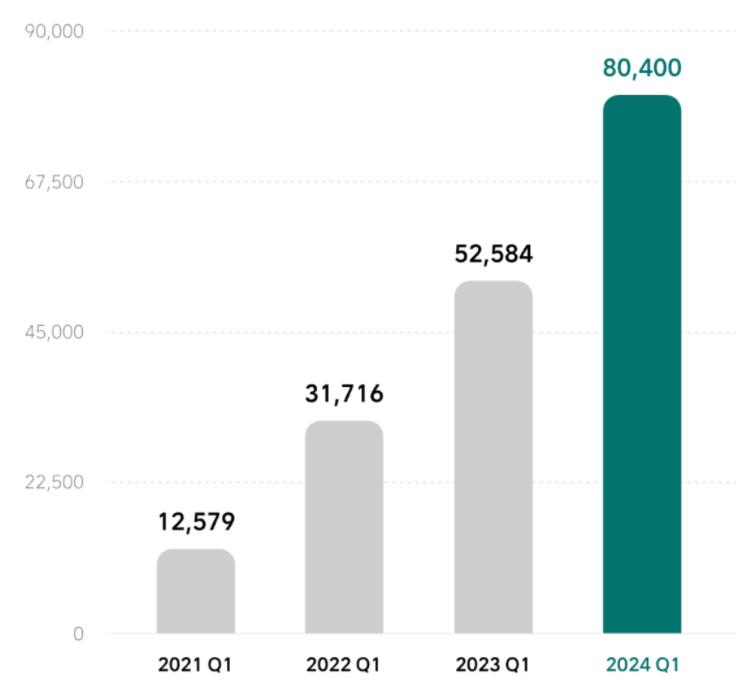

功率半導體廠商納微半導體2024年第一季度收入業績同比增長達73%

華為重返中國第一,一季度智能手機出貨量解讀

全面解讀2023年一季度半導體市場現狀(PC、存儲、AP)

全面解讀2023年一季度半導體市場現狀(PC、存儲、AP)

評論