鋰電產業鏈走過一季度產能出清調整,二季度整體需求提振,四大主材領域自4月開始訂單回暖顯著。

其中,正極材料磷酸鐵鋰排產恢復最為迅速,各廠商相繼進入滿負荷生產。此外,隔膜、電解液排產回升良好,即便節奏放緩,各企業的擴產計劃仍在推進中。區別于正極、隔膜、電解液,負極市場在訂單回暖的同時表現出特有的變化。

作為主材中投產周期相對較短的環節,在需求急劇擴張時期負極產能被顯著拉升。當需求增速放緩,產能消納的高壓形成了負極市場更為激烈的競爭格局。除了一體化布局推進降本增效,順應動力、儲能市場的差異化需求,探索負極市場新增量成為下一階段的主旋律。

降本壓力未減

產能結構性過剩嚴重讓負極企業仍難擺脫承壓前行的狀態。位于下游的電池端,即便向負極釋放的訂單在量上有所回升,但成本依舊是牽動電池供應鏈的敏感神經。一位負極材料業內人士向高工鋰電表示:“現在成本就是負極最大的優勢。”

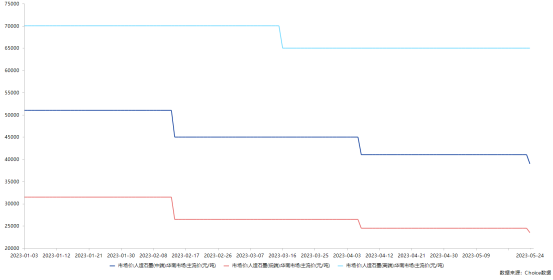

價格上,以人造石墨的價格為例,進入二季度,除高端人造石墨價格維持在穩定水平,低端、中端人造石墨持續一季度的跌勢,分別在4月初、5月末降價,但單次跌幅相較一季度的集中下跌明顯收窄。

不僅需求端“加量不加價”,原材料端針狀焦、石油焦價格普遍上漲。業內人士告訴高工鋰電,對于原材料廠商而言,除了負極材料,他們還有其他渠道處理庫存,而負極材料只能向電池企業出售。

目前,無論是在原材料端還是需求端,負極企業在議價權上仍處于被動地位。行業深知負極材料難以回到2020-2022年的高景氣,但對比未來的局勢,現在仍是“最好的時候”。

據高工產業研究院(GGII)調研,近三年的負極投擴產項目主要集中在2021與2022年,根據負極材料項目12-15個月的建設周期,加之負極行業擴產節奏放緩,項目有著超半數的延期率,預計負極材料的產能釋放將在2024年達到頂峰,屆時,負極材料行業將形成更為激烈競爭格局。

對此,負極材料企業從優化客戶結構與進一步降低成本兩方面入手,為自身爭取更大的利潤空間。

訂單方面,多數企業表示,近兩月負極市場訂單回暖,其中,儲能板塊增長迅猛,未來將更加重視對儲能領域客戶的開拓。

成本控制方面,負極材料企業在原材料的選用上同樣發生了變化。此前,高硫焦與低硫焦價格相差不大,企業多數會選用加工更為方便的低硫焦。為應對上游原料價格上漲,企業逐漸加大成本更低的高硫焦的使用占比。

硅基負極裝車應用提速

激烈的市場競爭格局之下,挖掘市場增量成為各企業的主要發力點。作為下一代“理想負極”,近期,無論是產能、資本市場抑或應用端,硅基負極材料熱度不減。

投擴產方面,負極龍頭璞泰來近日公告,擬22億元重碼硅基負極,通過設立全資子公司蕪湖紫宸,投資建設硅基負極研發生產基地,建成后將形成年產1.2萬噸硅基負極材料(單體)的產能規模;此前3月,杉杉股份旗下寧波杉杉年產4萬噸硅基負極材料項目在寧波正式開工,預計于2024年部分投產,2026年全面投產。

投融資方面,小鵬汽車旗下投資機構在本月初領投了一家創立于硅谷的負極材料企業。

應用上,現階段量產的硅基負極材料在循環性能方面,與動力電池的要求還存在一定差距。硅基負極開始率先應用于3C領域中,榮耀、小米在旗下高端手機中已應用硅基負極材料。

從2022年開始,順應快充、高能量密度趨勢,寧德時代、中創新航、國軒高科、億緯鋰能、欣旺達等國內頭部電池企業在電池材料體系創新上,都將硅基負極應用作為關鍵方向。作為主流技術迭代路線,硅基負極從20世紀90年代的實驗室發展至今,在產業化應用上已見曙光。

高工鋰電近期走訪了解到,全球范圍內,硅基負極將從2023年H2加速裝車,并在2024年進一步擴大規模。裝車企業既有以特斯拉、寶馬、沃爾沃為代表的國際車企,也有國內一眾造車新勢力。

GGII數據顯示,2022年,國內硅基負極出貨1.6萬噸,預計2023年將超2.7萬噸。

從目前出貨產品技術路線看來,國內外企業以硅氧路線為主,在預處理上,業內以預鎂為主,并普遍認為預鋰現階段不具備成本優勢。

在硅碳路線上各企業持續突破中,其中,來源于國外的硅烷路線同樣引發業內關注,該方法是將硅烷氣裂到多孔硅碳球中。據了解,硅烷路線樣品已在各電池企業進入小試階段,但目前硅烷氣在安全使用上仍存在壁壘。有業內人士認為,目前即便在硅烷路線上有所布局,但量產難度依然很大。

差異化需求拉動負極粘結劑市場升溫

硅基負極應用起量也印證了動力、儲能市場對材料性能的需求進入新階段,高比能、快充、耐低溫、長循環等性能需求催生負極材料配套輔材市場升溫。

在負極材料端,目前配套特定的粘結劑等輔材成為基于現有材料體系達到性能要求的最優解。相關數據顯示,2022年,動力、儲能領域鋰電池的負極粘結劑用量合計超2萬噸。隨著終端市場對電池的差異化需求提升,負極粘結劑市場增長空間值得期待。

值得注意的是,負極粘結膠仍然是鋰電行業還未完全實現國產替代的領域,日本在負極粘結劑市場已形成壟斷優勢。受制于起步時間晚,國內企業在負極粘結劑原材料、設備以及技術方面相對落后。這也意味著,推進負極粘結劑國產替代進程對于國內企業而言不僅是挑戰更是機遇。在安全供應與成本兩方面的優勢將吸引電池企業加強導入國產負極粘結劑的意愿。

高工鋰電了解到,經過技術的打磨與經驗的積累,國內負極粘結劑企業已在近段時間內取得階段性進展。鋰電池使用的主流負極粘結劑SBR,現為各企業在國產替代方面的主要發力點。

此外,PAA粘結劑現同樣成為備受關注的方向。PAA導電性優異,可實現在極片中的均勻分布,在Si表面形成類似SEI膜的包覆、抑制電解液分解,針對硅基負極材料易膨脹的特性,還能增強電極結構的穩定性。難點在于,PAA材料本身比較脆,需要與其他粘結劑摻雜使用。未來,隨著硅基負極材料規模化應用,PAA市場需求將進一步提升。

頭部企業領跑海外“掘金”

除了縱向挖掘差異化需求增量點,海外“掘金”同樣成為熱潮。以杉杉股份、璞泰來、中科星城為代表的負極龍頭企業皆開始在海外業務上布局謀篇,開拓全球事業版圖。

去年7月,杉杉股份資本出海先行,杉杉股份成功申請發行GDR并在瑞士證券交易所上市。在2022年度報告中,杉杉股份披露,海外鋰電池產業鏈配套需求強烈,公司將積極加大海外市場拓展力度,并將根據下游客戶的配套需求,適時啟動海外產能建設,以更快響應客戶需求,擴大海外市場份額。

中科電氣的負極材料海外版圖擴張同樣在準備中。2022年,中科電氣在海外市場開拓上加大力度,公司鋰電板塊的海外營收同比增長超30%。海外客戶方面,中科電氣現已與SK On、LGES保持穩定合作關系。中科電氣披露,目前公司正積極推進出海各項工作。

5月初,璞泰來正式將旗下負極業務推進海外。璞泰來公告稱,將在瑞典設立紫宸科技(瑞典)有限責任公司,以不超157億瑞典克朗(折合約102.65億元)投建10萬噸負極材料一體化生產研發基地。

以上三家負極龍頭的出海規劃釋放出兩點信號。

其一,鋰電產業出海的大背景下,材料環節的本土化產能張開需求缺口。

全球電動化轉型高速推進中,國內外頭部電池企業已相繼在全球范圍內進行產能布局。然而,海外在材料環節的配套產業鏈尚未成氣候。以上企業在年報皆提及,下游客戶對于海外本土產能配套的需求愈發強烈。

其二,材料企業出海面臨挑戰,而可以確定的是,推進落實零碳轉型將為產能出海贏得先機。

歐美等主要國家和地區基于本土產業鏈的保護及本土化要求,讓材料企業出海面臨政策、法規、知識產權等方面的種種挑戰。但從以上企業的出海路徑中,可以發現,具體可行的節能減排方案是材料企業實現產能深入海外腹地的關鍵要素之一。

璞泰來披露,公司負極材料生產節能減排方案已在四川紫宸負極材料一體化項目逐步規模化應用,推行海外產能布局的工藝技術趨于成熟。

中科電氣也表示,正致力于打造成低排放、低能耗、低成本、高效率、高安全的綠色智能示范工廠,為實施負極材料海外本土化戰略做好準備。

審核編輯:劉清

-

鋰電池

+關注

關注

259文章

8034瀏覽量

169518 -

磷酸鐵鋰電池

+關注

關注

28文章

494瀏覽量

21294 -

電解液

+關注

關注

10文章

839瀏覽量

23063

原文標題:負極市場四大趨勢研判

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

UVLED固化機結構的四大模塊

探秘四大主流芯片架構:誰將主宰未來科技?

全球有哪四大衛星定位系統?

華為發布2024數據中心能源十大趨勢,引領未來變革

負極市場四大趨勢研判

負極市場四大趨勢研判

評論