服務器庫存正在燃燒,增長將在明年恢復。

眾所周知,服務器支出是經濟增長或下降的領先指標,本文將跟蹤兜售系統的上市公司,試圖了解他們是如何做的,以更好地了解企業、政府、學術機構和其他組織與超大規模企業和云建設者不同。后者占服務器出貨量的一半左右,占服務器支出的略低于一半。

戴爾在過去兩個季度顯示服務器收入下降,惠普企業在第二季度下降于 4 月結束,本文想弄清楚發生了什么。我們將看看聯想和超微( Supermicro),這兩家公司都只公布了截至 3 月份的財政季度。

讓我們從聯想開始。本文將衰退定義為連續兩個季度下滑,那么根據定義,對于這家中美服務器、存儲和 PC 制造商來說,當時肯定沒有出現衰退。

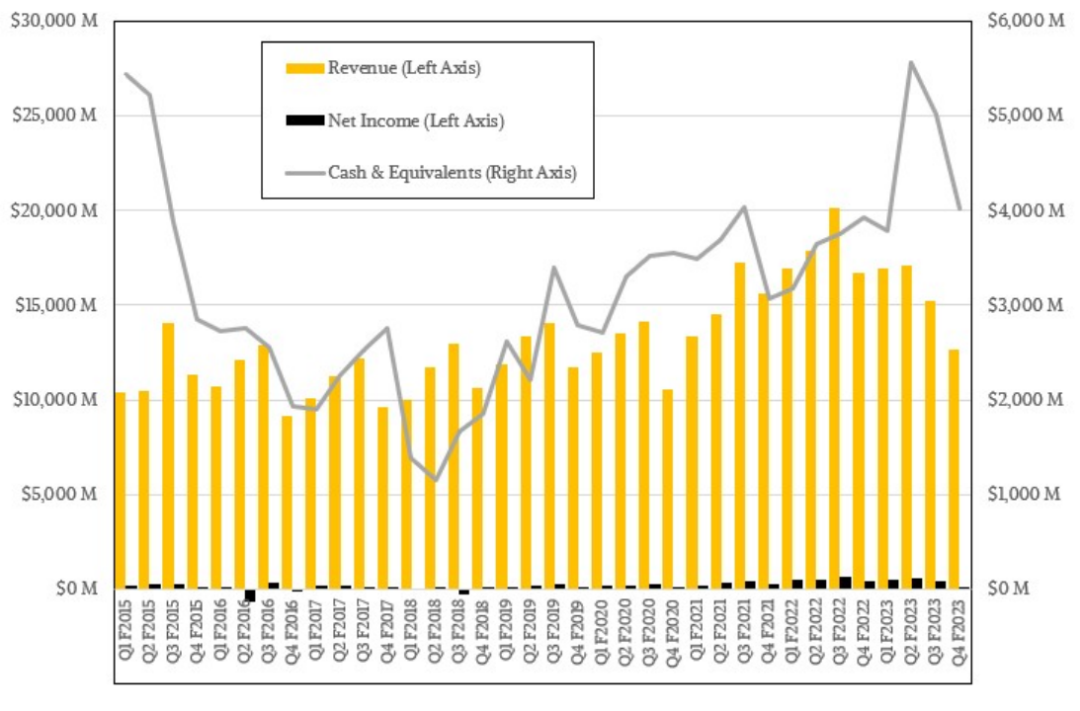

截至 3 月 31 日的季度,聯想整體銷售額下降 24.2% 至 126.4 億美元,凈利潤下降 31.7% 至 1.06 億美元。聯想在本季度也消耗了略高于 10 億美元的現金,但其現金儲備仍比去年同期高出 33.6%。

罪魁禍首當然是 PC 業務。聯想的智能設備集團 (IDG) 收入下降 34.2%,略低于 98 億美元,營業利潤下降 37.3% 至 6.61 億美元。盡管收入下滑,聯想仍保持全球第一大個人電腦銷售商的地位,聯想認為庫存正在燃燒,增長將在明年恢復。

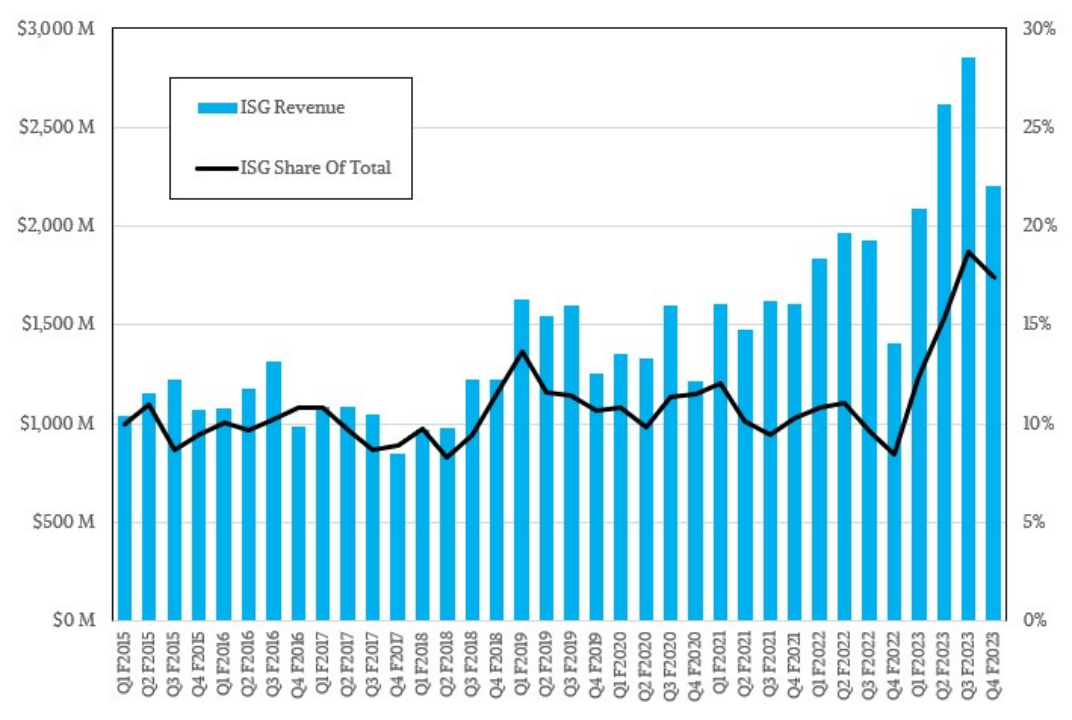

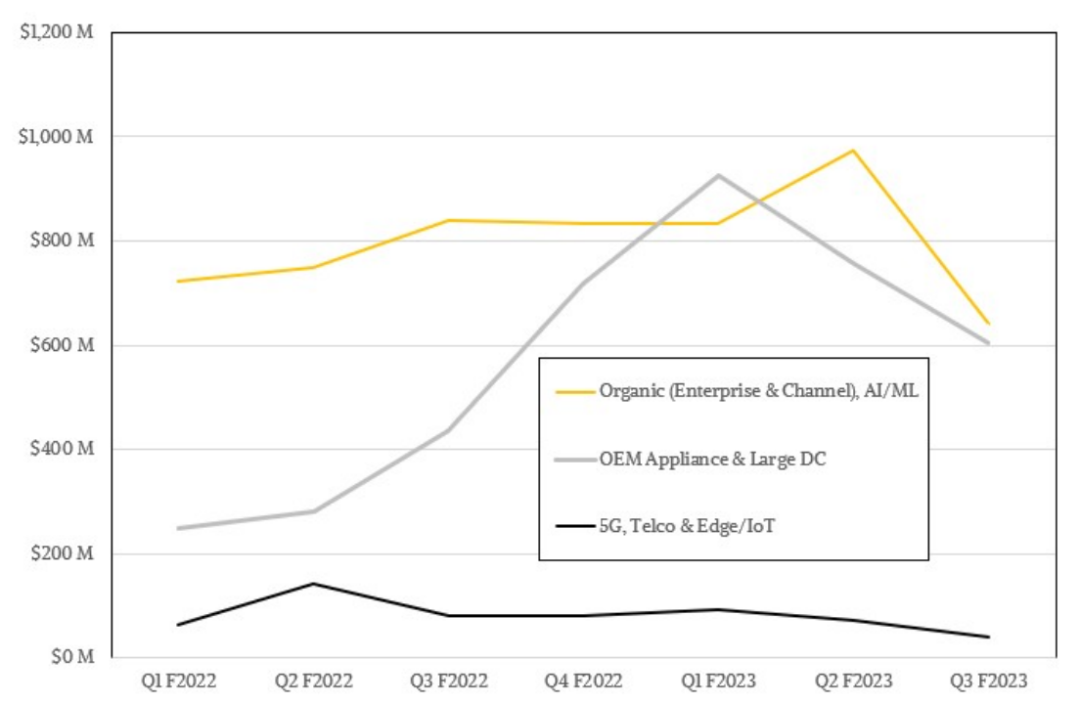

盡管從 2023 財年第三季度開始出現大幅下滑,該公司的基礎設施解決方案事業部 (ISG) 仍在瘋狂增長。聯想的服務器、存儲、交換和其他數據中心產品的銷售額增長了 56.1%,達到 22 億美元,但營業收入持平,為 700 萬美元。

ISG 占聯想總銷售額的 17.4%,略低于 2023 財年第三季度占總收入的 18.7%,當時聯想的 ISG 收入達到 28.6 億美元的歷史最高水平,營業利潤下降了 4300 萬美元。

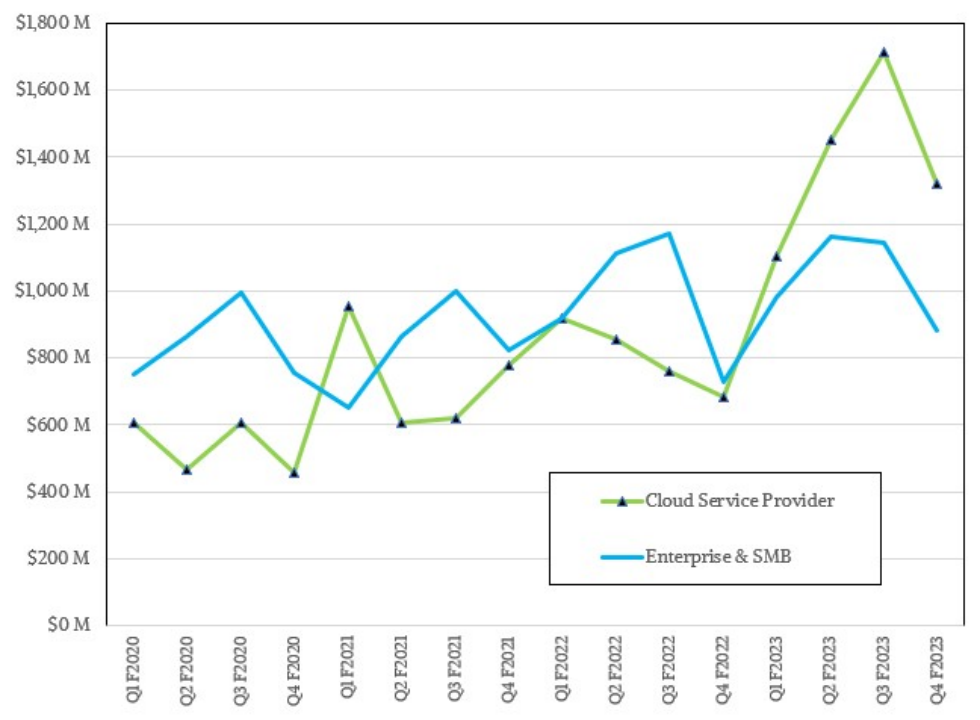

聯想的財報中沒有談到與企業和中小型企業 (ESMB) 客戶相比向云服務提供商銷售基礎設施的情況,但如果第三季度的趨勢與第四季度相匹配,那么 CSP 部門的銷售額為 13.2 億美元,增長 93.8%,但環比下降 22.9%,而 ESMB 增長 20.9% 至 8.8 億美元,環比下降相同數額。

預料之中的,戴爾、HPE、聯想、超微在新的一年各自的系統業務將出現環比下滑。這是過去 6 年 IT 預算實踐設定的正常趨勢。

與聯想在中國開展更多業務的超大規模企業和云建設者有自己的周期,英特爾和 AMD CPU 路線圖也有驅動周期。去年 11 月推出的 AMD“Genoa”Epyc 7004 有所幫助,但“Sapphire Rapids”Xeon SP 推遲到今年 1 月。

從上圖可以清楚地看出,聯想已經找到了向超大規模和云構建商兜售的新工具,盡管我們不知道十大巨頭中有哪些從聯想購買的具體細節。聯想首席財務官黃偉明確實表示,CSP 和 ESMB 都有兩位數的增長,ISG 總經理 Kirk Skaugen 表示,正如市場研究人員 Gartner 和 IDC 所指出的那樣,ESMB 尤其疲軟。

“ESMB 部門還將利用人工智能邊緣、混合云、高性能計算和電信通信領域解決方案的增長機會,”Wai Ming 在電話會議上表示。“對于 CSP 部分,ISG 擁有獨特的 ODM+ 商業模式,可以滿足對垂直整合供應鏈不斷增長的需求。該業務將繼續使其客戶群多樣化,并通過跨技術平臺的設計贏得新客戶。該方法將在通用產品和定制產品之間實現最佳平衡,同時確保適當的規模和高效的成本結構,以實現收入增長和盈利能力擴張。”

Yuanqing 補充說,根據其對市場份額數據的分析,在2023財年,聯想升至全球第三大服務器制造商,僅次于戴爾和HPE,僅次于中國競爭對手浪潮,排名第四,并從第八位升至第二位。Skaugen表示,第四財季,聯想服務器業務增長29%,存儲業務增長200%,基礎設施相關軟件業務增長25%。

Yuanqing的目標是,隨著 2025 年的結束,服務器領域的收入將增長到 1320 億美元,存儲領域的銷售額將增長到 360 億美元,而邊緣領域的銷售額將增長到 370 億美元。

聯想的解決方案和服務集團 (SSG) 又迎來了一個不錯的季度,收入增長 18.2% 至 16.5 億美元,但營業利潤僅增長 3% 至 3.24 億美元。聯想顯然正試圖在其系統硬件業務中獲得更多利潤,但它已將軟件和服務分開,在第四季度占收入 19.7% 的運營層面,這是合理盈利的。聯想沒有提供 2024 財年第一季度的收入預測。因此我們將不得不看看結果如何。

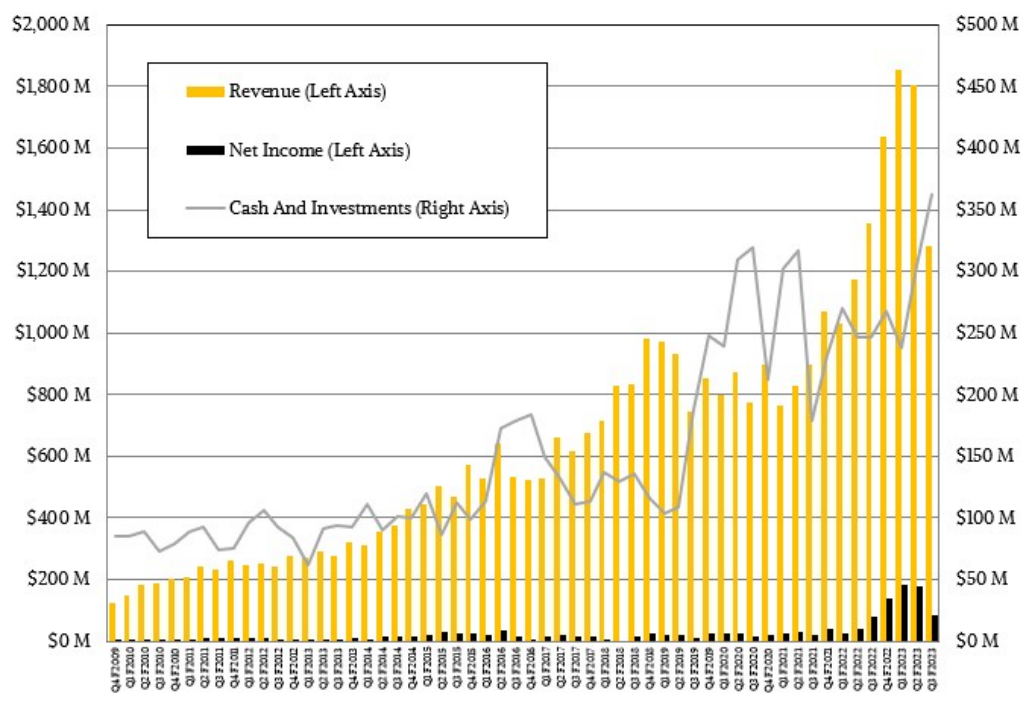

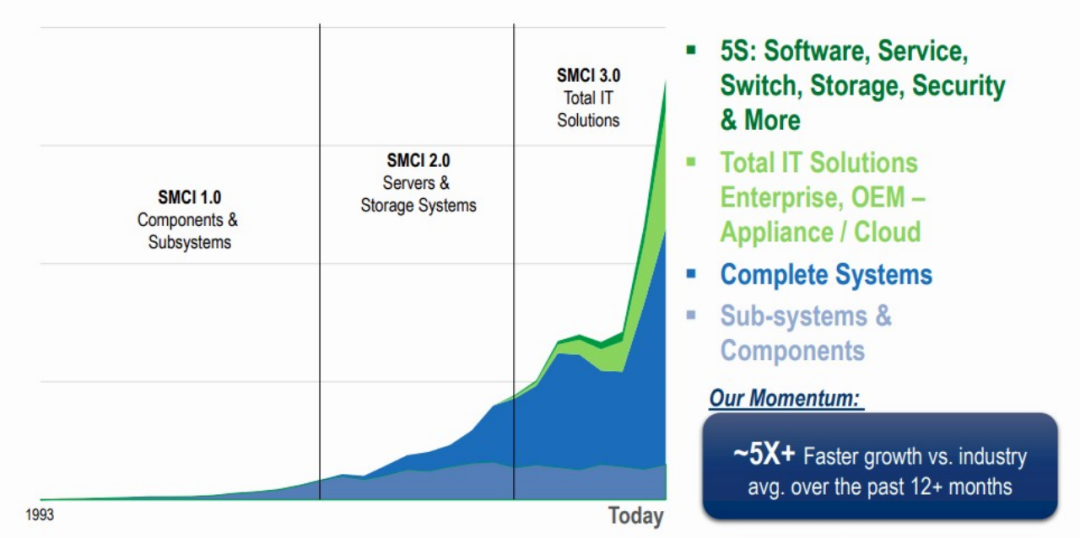

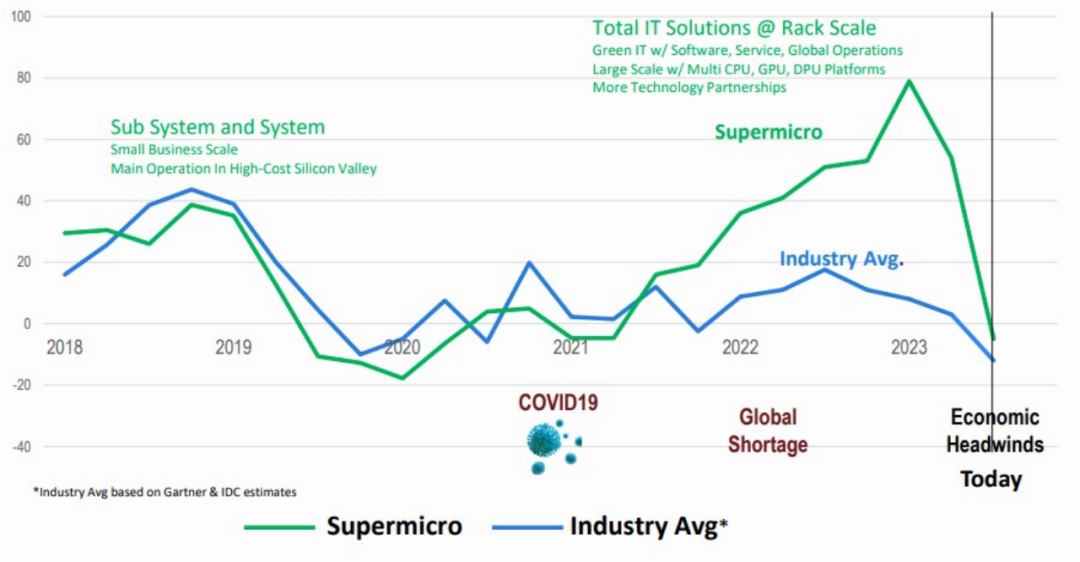

Supermicro 在與第一季度(即 Supermicro 2023 財年第三季度)大致相同的時期內出現了與其 OEM 同行相同的連續下降,而且該公司沒有達到之前為該季度設定的數字。 但與同行不同的是,Supermicro 確實提供了一些指導意見,說明它希望本季度的表現如何。

在 3 月季度,Supermicro 的總收入下降了 5.3% 至 12.8 億美元,大大低于該季度預測的 14.2 億美元至 15.2 億美元。供應鏈再次成為罪魁禍首,盡管我們強烈懷疑需求大于供應,而不是由于過去三年不止一次發生的疫情導致的制造不足。

“雖然本季度沒有像我們預期的那樣展開,但我對我們當前的業務勢頭感到非常鼓舞,因為我們用新一代 X13、H13 和 H100 領先的產品來應對市場的不確定性,尤其是在人工智能方面,”創始人兼首席執行官 Charles Liang Supermicro 首席執行官在與華爾街分析師的電話會議上表示。“來自頂級公司的這些新的 AI 產品需求使我們在新的關鍵組件可用性方面面臨挑戰。加上經濟逆風,我們第三季度的業績反映了這些困難但恰逢其時的情況。好消息是,在過去幾個月里,我們已經開始解決這些組件短缺的壓力,而且我們的情況在未來有了很大改善。自 4 月以來,我們已經開始生產和運送一些延期交貨的訂單。”

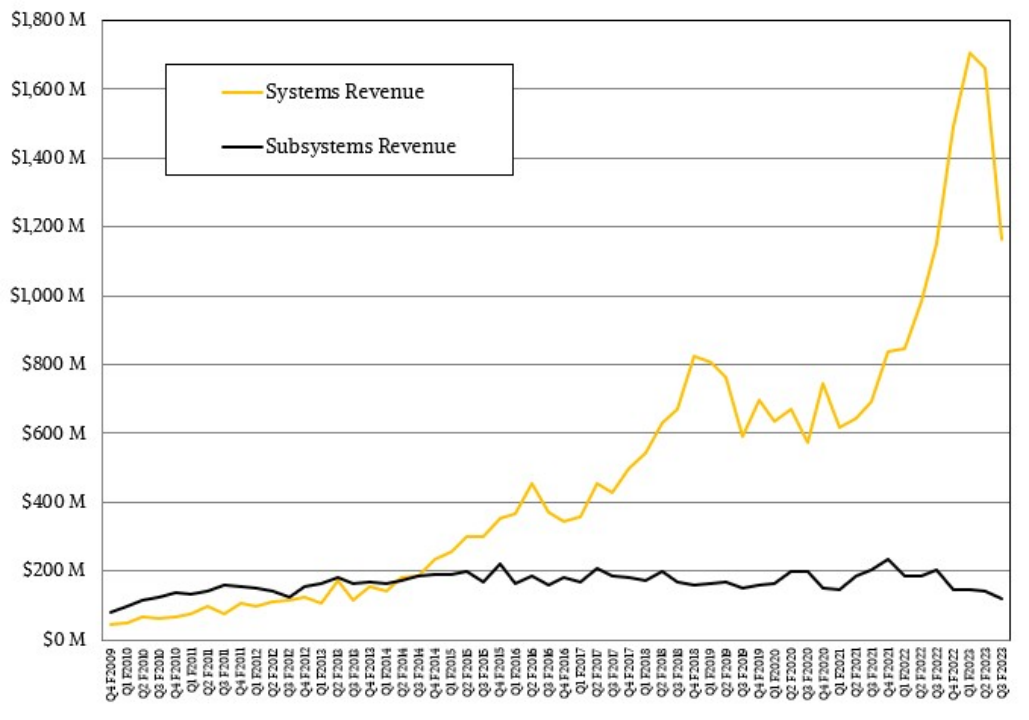

Liang 補充說,Supermicro 剛剛用英特爾、AMD 和 Nvidia 的新 CPU 和 GPU 更新了整個 Supermicro 產品組合,并且它在 GPU 加速系統的設計勝利方面創下了創紀錄的速度(針對自己,不一定是整個行業),并且進一步表示,其完整的機架級集成系統業務繼續超過其普通服務器或系統組件的銷售。

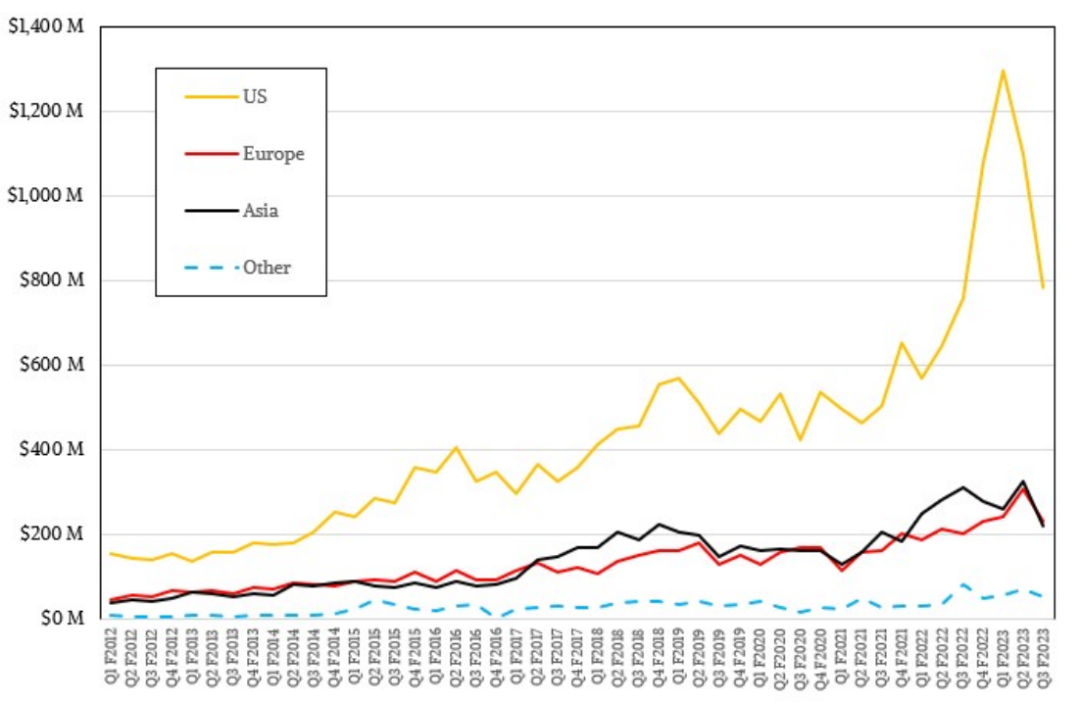

為此,Supermicro 正在擴大其在美國、中國臺灣、荷蘭和馬來西亞的制造業務,以支持收入增長。我們將再次指出,有大量空置的工廠產能、電力和勞動力——許多超大規模數據中心和云構建數據中心如雨后春筍般涌現,微軟增加了蘋果、元平臺和谷歌的設施——就在北卡羅來納州西部。

有了這些,Liang 在電話會議上表示,Supermicro 有信心在截至 6 月的 2024 財年第四季度實現 17 億至 19 億美元的收入,并表示如果供應狀況更快改善,那么 Supermicro 將高于該范圍,大概可以彌補第三季度的預測失誤。Liang仍然認為,Supermicro今年至少可以增長20%,并且可以在未來幾年實現年銷售額達到100億美元的目標。

Supermicro 首席財務官 David Weigand 表示,AI 系統和預集成機架規模系統合計占總銷售額的 29%,即 3.72 億美元,并進一步表示現有的云服務提供商客戶已超過 10百分比客戶第一次。

我們查看了向美國證券交易委員會提交的 10-Q 文件,它表示一個客戶占第三財季收入的 10.7%,一個客戶占截至第三季度的九個月收入的 11.8%。此外,在截至第三季度的九個月中,一名客戶占應收賬款的 21%。到 2023 財年為止,這一個客戶的收入為 10.4 億美元,本季度另一個客戶的收入至少為 1.3 億美元。

根據上圖,我們預計這兩個客戶都位于美國。結果是 Supermicro 在第三季度下降了 5.3%,這完全歸咎于組件短缺,并且有望在本財年的最后一個季度實現 4% 至 16% 的增長。因此,除非在接下來的三周內發生真正奇怪的事情——比如核戰爭——否則 Supermicro 不會出現服務器衰退。

無論如何,如果一切按計劃進行,Supermicro 將帶來 66.4 億至 68.4 億美元的銷售額,并且將達到其年銷售額突破 100 億美元的目標的大約三分之二。在第四季度范圍的中點,Supermicro 將在 2023 財年增長 29.7%,按照這個速度,它將在 2025 財年中期的某個時候突破 100 億美元的增長率。

-

存儲

+關注

關注

13文章

4263瀏覽量

85674 -

PC

+關注

關注

9文章

2066瀏覽量

154027 -

服務器

+關注

關注

12文章

9021瀏覽量

85184

原文標題:兩大服務器巨頭,沒有出現衰退

文章出處:【微信號:ICViews,微信公眾號:半導體產業縱橫】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

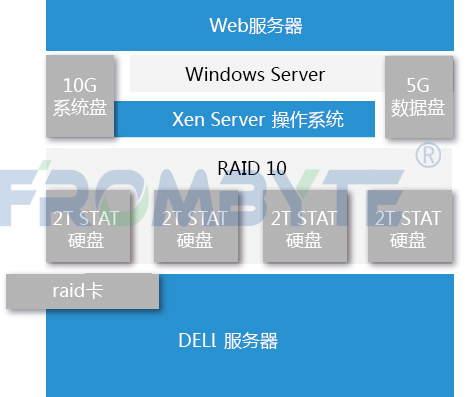

服務器數據恢復—Linux網站服務器硬盤出現壞扇區的數據恢復案例

服務器數據恢復—硬盤出現壞扇區導致網站服務器宕機的數據恢復案例

服務器數據恢復-異常斷電導致服務器故障的數據恢復案例

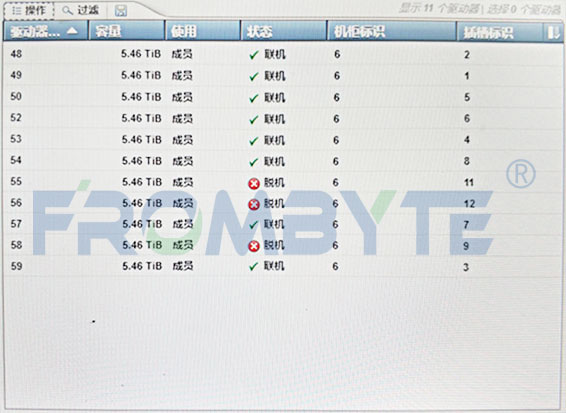

【服務器數據恢復】硬盤壞道掉線導致服務器崩潰的數據恢復案例

【服務器數據恢復】斷電導致服務器RAID信息丟失的數據恢復案例

服務器庫存正在燃燒,增長將在明年恢復

服務器庫存正在燃燒,增長將在明年恢復

評論