行業(yè)概覽:多相電源是為大負(fù)載芯片核心供電的高效方案

CPU/GPU 等大芯片性能持續(xù)提升,對供電要求也進(jìn)一步提高。包括 CPU、GPU 在 內(nèi)的大芯片持續(xù)朝著更高性能(更高主頻/更大算力)方向發(fā)展,其主板供電系統(tǒng)的要求也 越來越高:1)元器件的高精密度要求供電電壓嚴(yán)格控制在一定區(qū)間內(nèi)(如 0.5V-2V),過 低將導(dǎo)致處理器無法滿足最大時(shí)鐘要求,性能難以完全發(fā)揮;過高則會易超過器件耐受值, 大幅降低其可靠性及工作壽命;2)芯片功耗大幅提升也導(dǎo)致工作電流在快速提升,以 Intel 其中一代供電規(guī)范“VR13HC”下的服務(wù)器 CPU 為例,其 Turbo 峰值負(fù)載電流將近 500A, 而谷值電流通常在 100A 左右,對于電源的高負(fù)載表現(xiàn)提出極高要求;3)需要電源根據(jù) CPU 動(dòng)態(tài)需求以上千 A/us 的速率進(jìn)行數(shù)百安培的負(fù)載階躍跳變(即 di/dt 瞬態(tài)反應(yīng))。

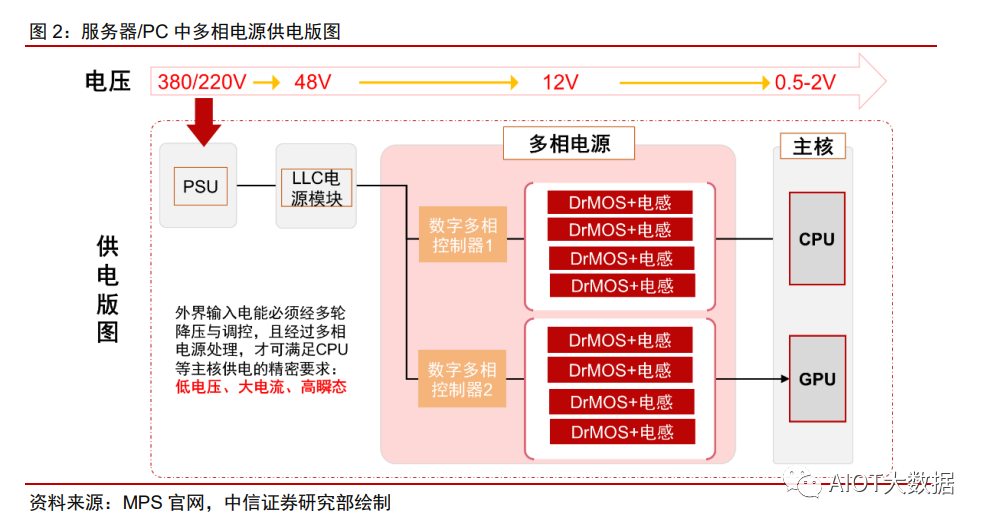

在此背景下,多相電源成為 CPU/GPU 等大芯片供電的主流方案。多相電源是一種將 電能轉(zhuǎn)換成更高或更低電壓、電流或功率的電源管理芯片,其中“相”的含義是指并聯(lián)的 “電感+MOS 功率器件”的組合數(shù)目,并聯(lián)多少組元件即對應(yīng)多少相,常見的多相電源相 數(shù)包括三相、四相、六相、十二相等。相較于傳統(tǒng)的單相方案,多相電源的優(yōu)勢在于通過 多相供電方式來分?jǐn)偯恳宦饭╇姷呢?fù)載,可以實(shí)現(xiàn)更低的輸出電壓紋波、更小的器件尺寸、 更高的能量效率、更低的熱耗散和更好的瞬態(tài)性能;此外,多相電源還可以根據(jù) CPU/GPU 負(fù)載實(shí)時(shí)調(diào)整供電相數(shù),既可以滿足高負(fù)載時(shí)的供電需求,也可以在低負(fù)載狀態(tài)下起到節(jié) 能的作用。 以 PC/服務(wù)器上的 CPU 供電版圖為例:從外界市電輸入到最終為 CPU 等主核供電, 一般需經(jīng)過三次降壓處理:先由 PSU(Power Supply Unit)將 380V 三相(服務(wù)器)或者 220V 單相(PC)的電網(wǎng)輸入電壓轉(zhuǎn)換成 48V 電壓總線,此后再經(jīng)過 LLC 電源模塊降至 12V 總線上以將電能輸送給主板,而最終在直接給主板上的 CPU/GPU 等內(nèi)核供電之前, 還需經(jīng)過多相電源再次降壓至 0.5-1V。在多層級降壓轉(zhuǎn)化中,多相電源是直接給 CPU/GPU 內(nèi)核供電的最后一環(huán)。

從結(jié)構(gòu)上看,多相電源由多相控制器和 DrMOS 構(gòu)成。其中,

——多相控制器一般為數(shù)字芯片,通常采用 PWM(Pulse Width Modulation)脈沖寬 度調(diào)制技術(shù),這是一種利用數(shù)字輸出方式對模擬電路進(jìn)行控制的手段,可對模擬信號電平 實(shí)現(xiàn)數(shù)字編碼。具體來說,是通過改變脈沖寬度來控制輸出電壓,并通過改變脈沖調(diào)制的 周期來控制其輸出頻率。此外,通過與 CPU 等主核的信息交互,多相控制器同時(shí)還具備 過壓、欠壓、過溫和過流保護(hù)等保護(hù)功能。

——Driver MOS(簡稱 DrMOS)是完成電路升降壓控制具體動(dòng)作的電源管理芯片(屬 于 DC-DC),由驅(qū)動(dòng) IC 與 MOSFET(主開關(guān)管+續(xù)流管)集成而來,即“Driver +MOS” 的集成方案。DrMOS 不同于傳統(tǒng)的器件分離方案(即將驅(qū)動(dòng) IC、主開關(guān)管 MOS 和續(xù)流 管 MOS 單獨(dú)封裝),其集成度更高,優(yōu)勢在于:1)減少驅(qū)動(dòng) IC 和 MOS 之間的通信傳輸 路徑,因此可將開關(guān)頻率由傳統(tǒng)分立方案的 200KHz-400KHz 提升至 MHz 級別,并提供 CPU/GPU 所需的動(dòng)態(tài)電流;2)可將器件體積縮小,占用的 PCB 面積更小有利于布線; 3)在轉(zhuǎn)換效率以及發(fā)熱量上表現(xiàn)更優(yōu)。 整套多相電源產(chǎn)品一般包括 1 顆多相控制器和多顆 DrMOS,其中 DrMOS 數(shù)量取決 于多相電源的“相”數(shù)。而服務(wù)器/PC 等不同場景下 CPU 性能存在差異,對多相電源要 求也存在差異,服務(wù)器 CPU 供電一般使用 8~12 相的多相電源(1 顆多相控制器+8~12 顆 DrMOS),PC CPU 供電一般使用 4~6 相的多相電源(1 顆多相控制器+4~6 顆 DrMOS)。

核心壁壘:認(rèn)證許可+制造工藝構(gòu)筑雙重門檻

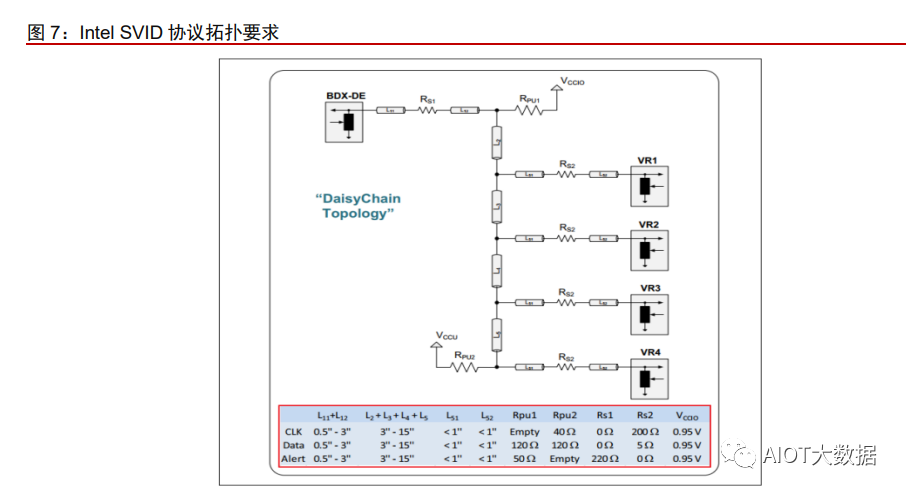

Intel 對多相電源的規(guī)范標(biāo)準(zhǔn)進(jìn)行定義并持續(xù)迭代,AMD/Nvidia 也有類似協(xié)議標(biāo)準(zhǔn)。 為適配不同規(guī)格主核,或者同一主核在不同工作場景下的供電要求,Intel 推出 VRM 電壓調(diào)節(jié)模塊(即多相電源)以及統(tǒng)一的 VRD 電壓調(diào)節(jié)規(guī)范 SVID(Serial Voltage Identification), CPU 可通過 SVID 去動(dòng)態(tài)調(diào)節(jié) VRM 的輸出電壓獲得穩(wěn)定的工作電壓。后續(xù) Intel 的 SVID 協(xié)議伴隨著 CPU 產(chǎn)品迭代而持續(xù)更新,目前已迭代至 VR 13/14 版本。我們以現(xiàn)已公開的 VRD11.1(2009 年)為例,其中對電源方案的協(xié)議規(guī)范可總結(jié)為以下幾個(gè)方面:1)框定 了電源所需支持的負(fù)載范圍,在 VRD11.1 中具體包括:最大連續(xù)負(fù)載電流 130A、最大負(fù) 載電流峰值為 150A、最大負(fù)載電流步長(ICCSTEP)為 120A、最大電流轉(zhuǎn)換速率(di/dt) 為 300 A/us;2)對于電源方案輸入電壓、輸出電壓/電流、控制輸入信號等方面做出詳細(xì) 規(guī)定,例如對于輸出電流/電壓隨時(shí)間的動(dòng)態(tài)變化以及各個(gè)具體芯片平臺的峰值/連續(xù)負(fù)載 電流做出規(guī)定;3)通過規(guī)范特定的電路拓?fù)浣Y(jié)構(gòu)來保證器件之間的通訊與互動(dòng)有效進(jìn)行。

Intel 等主芯片廠商針對多相電源產(chǎn)品有參考設(shè)計(jì)目錄,為多相電源設(shè)置了較高的認(rèn)證 門檻。多相電源直接服務(wù)于 CPU 等主核的供電需求,其對于電能的電流、電壓調(diào)控速度、 精度直接決定了主核的性能發(fā)揮情況;同時(shí),多相電源產(chǎn)品的可靠性對 CPU/GPU 的工作 穩(wěn)定性也有直接影響。考慮到多相電源的功能定位及重要性,主芯片廠商、整機(jī)/ODM 廠 商對多相電源的產(chǎn)品質(zhì)量有較高要求。從銷售模式上看,多相電源方案(一般控制器與 DrMOS 捆綁銷售)的直接客戶為電腦/服務(wù)器品牌廠商或是其對應(yīng)的 ODM 代工廠,但在 此之前,多相電源產(chǎn)品需先獲得 Intel 等主芯片廠商認(rèn)證,從而進(jìn)入其為品牌廠/ODM 廠商 提供的參考設(shè)計(jì)名錄,品牌/ODM 廠商一般只在該名錄內(nèi)涵蓋的供應(yīng)商中篩選合作對象。 不同主芯片廠商采用的多相電源均有特定協(xié)議規(guī)范,如 Intel 的 SVID、AMD 的 SVI2/I3、英偉達(dá)的 OVR 等。因此多相電源廠商想要進(jìn)入品牌市場,一方面多相控制器芯片需根據(jù) 主芯片廠商的具體協(xié)議進(jìn)行適配,另一方面多相電源產(chǎn)品需獲得主芯片廠商認(rèn)可并被納入 參考設(shè)計(jì)目錄。

多相電源產(chǎn)品本身也有較高的技術(shù)壁壘,尤其是 DrMOS。

——多相控制器的難點(diǎn)在于控制各相支路電流均衡以及驅(qū)動(dòng)信號精確移相。相對于單 相變換器,多相交錯(cuò)并聯(lián)變換器控制策略更加復(fù)雜:1)電流均衡問題:受制造工藝的影 響,多相電源內(nèi)每一相的元器件實(shí)際參數(shù)很難做到完全一致,參數(shù)差異將會導(dǎo)致各相支路 電流不均衡,降低系統(tǒng)穩(wěn)定性和使用壽命,為解決并聯(lián)均流問題需要在電源拓?fù)湓O(shè)計(jì)上進(jìn) 行改良,往往需要增加額外電路進(jìn)而導(dǎo)致電路復(fù)雜度提升。2)驅(qū)動(dòng)信號精確移相問題: 單相變換器只需要一路驅(qū)動(dòng)信號,而多相交錯(cuò)并聯(lián)變換器需要多路驅(qū)動(dòng)信號,并且多路驅(qū) 動(dòng)信號之間需要有一定的相位差,這對于控制器的信號控制策略提出較高要求。

——DrMOS 的主要難點(diǎn)在于制造工藝,單晶方案使得產(chǎn)品門檻進(jìn)一步提升。根據(jù)封 裝及制造工藝,DrMOS 可分為單晶(單 Die)及合封兩類方案,前者將驅(qū)動(dòng) IC、MOSFET 等器件集成在同一顆 Die 上,后者是將多顆 Die 封裝在一顆芯片中。其中,合封方案可針 對驅(qū)動(dòng) IC 及 MOSFET 采用不同工藝制造,以達(dá)到性能(如大電流)與成本優(yōu)化的目的, 缺陷在于堆疊封裝的方式可能導(dǎo)致器件散熱面積有限,其難點(diǎn)在于封裝技術(shù)以及供應(yīng)鏈整合。單晶方案優(yōu)勢在于:更高集成度、強(qiáng)驅(qū)動(dòng)能力、快速開關(guān)能力等,其難點(diǎn)在于高壓 BCD 工藝、設(shè)計(jì)、封裝等環(huán)節(jié)構(gòu)成的綜合性壁壘。

空間:我們測算全球市場約 20~30 億美元,AI 應(yīng)用 拉動(dòng)需求擴(kuò)張

本章小結(jié):PC 和服務(wù)器市場是需求基本盤,我們測算全球市場空間約 20~30 億美元, 看好 AI 服務(wù)器加快滲透+汽車智能化發(fā)展拉動(dòng)需求擴(kuò)張。其中:1)PC 市場:根據(jù) IDC 數(shù)據(jù),全球 PC 年均出貨約 3 億臺,而我們測算單位多相電源價(jià)值量約 4~5 美元(若考慮 獨(dú)顯則我們測算單機(jī)價(jià)值量提升至 6~7 美元),對應(yīng)市場空間 12~13 億美元;2)服務(wù)器 市場:根據(jù) IDC 數(shù)據(jù),2022 年全球服務(wù)器出貨量達(dá) 1516 萬臺,而我們測算單臺服務(wù)器的 多相電源價(jià)值量約為 50~70 美元,因而當(dāng)前服務(wù)器市場約對應(yīng) 7~10 億美元的多相電源需 求;AIGC 浪潮下 AI 服務(wù)器加速滲透,有望帶動(dòng)服務(wù)器領(lǐng)域多相電源需求進(jìn)一步擴(kuò)張:英 偉達(dá)最新 H100 芯片單顆芯片對多相電源需求達(dá) 50美元,若 AI服務(wù)器平均搭載 4張 GPU, 則我們測算其多相電源單機(jī)價(jià)值量較通用服務(wù)器提升 3~4 倍左右;3)自動(dòng)駕駛市場:高 級別自動(dòng)駕駛需搭載大算力自動(dòng)駕駛芯片,催生多相電源增量需求,且車規(guī)產(chǎn)品單價(jià)更高, 我們測算單車價(jià)值量為 60~100 美元,預(yù)計(jì)遠(yuǎn)期有望帶來 10 億美元量級的增量市場。

PC 市場:全球出貨量約 3 億臺,是多相電源市場基本盤

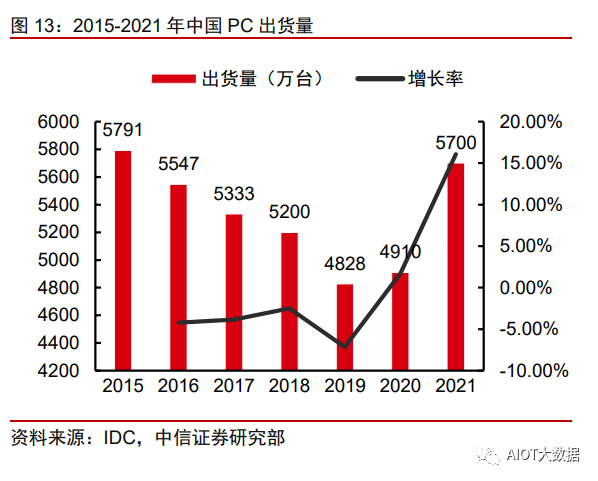

根據(jù) IDC 數(shù)據(jù),全球 PC 市場年出貨量保持在 3 億臺左右,中國市場出貨量約 5000 萬臺以上。全球 PC 市場自 2011 年起進(jìn)入增長放緩、出貨量緩慢爬升的階段,2015~2019 年全球年出貨量保持在 2.6 億+臺的穩(wěn)健水平。2020 年和 2021 年受全球疫情影響,在線 學(xué)習(xí)及辦公的需求快速釋放,帶動(dòng) PC 市場逆勢增長,2021 年全球出貨量達(dá)到 3.41 億臺, 同比+15%。而到 2022 年,受渠道去庫存+遠(yuǎn)程辦公&學(xué)習(xí)的硬件采購需求退潮+宏觀經(jīng)濟(jì) 走弱等負(fù)面影響,全球 PC 市場有所承壓,全年出貨量為 2.92 億臺。若聚焦中國市場,目 前其是最大的 PC 消費(fèi)市場,盡管 2015-2019 年出貨量同樣緩慢下滑,但 2020/2021 年在 疫情影響下國內(nèi)線上辦公、學(xué)習(xí)需求增長,中國 PC 市場呈現(xiàn)更快的增長態(tài)勢,2021 年中 國 PC 出貨量達(dá) 5700 萬臺,同比+16%。

PC 市場是最早使用多相電源的場景,我們測算單機(jī)價(jià)值量約 4~5 美元,2022 年全球 PC 端多相電源需求量約為 12~13 億美元。根據(jù)我們估算,目前主流 PC 產(chǎn)品以 4/6 相為 主,單機(jī)需要 1 個(gè)多相控制器以及 4~6 個(gè) DrMOS,單價(jià)在 0.5~1 美元,合計(jì)單臺 PC 的 多相電源價(jià)值量約 4~5 美元;若考慮顯卡中 GPU 的供電需求,則我們測算單機(jī)價(jià)值量有 望提升至 6~7 美元。盡管 PC 終端市場的發(fā)展增速已經(jīng)放緩,但從絕對體量角度仍是最大 的多相電源需求來源:根據(jù)我們測算 2022 年 PC 端多相電源需求量約為 12~13 億美元。

下游客戶分析——整機(jī)端:全球 PC 市場高度集中,2021 年 CR5 為 78.8%,且 ODM 廠商作為筆電生產(chǎn)制造的重要參與者,頭部集中現(xiàn)象同樣明顯,CR5 達(dá)到 87.5%。 從 PC 品牌來看,聯(lián)想、惠普、戴爾、蘋果與宏碁占據(jù)全球 PC 市場前五份額,根據(jù) Canalys 數(shù)據(jù),2021 年市占率分別達(dá) 24.1%/21.7%/17.4%/8.5%和 7.1%,全球 PC 市場 CR5 高達(dá) 78.8%。而具體到中國市場格局大體相近,聯(lián)想、戴爾、惠普同樣占據(jù)前三甲, 華碩與宏碁緊隨。 從代工廠來看,廣達(dá)、仁寶、聯(lián)寶、緯創(chuàng)、英業(yè)達(dá)為全球筆電 ODM 頭部玩家。PC 多以代工廠模式加工制造,其中廣達(dá)、仁寶、聯(lián)寶等代工廠作為聯(lián)想、惠普等頭部終端品 牌的代工廠,在全球 ODM 產(chǎn)業(yè)中的地位舉足輕重,頭部集中情況在 ODM 行業(yè)同樣凸顯: 根據(jù) DIGITIMES 數(shù)據(jù),2021 年,全球 TOP5 代工廠出貨量占比高達(dá) 87.5%,其中廣達(dá)以 31.2%的市占率位居首位,仁寶占比 23.7%,聯(lián)寶占比 14.0%。

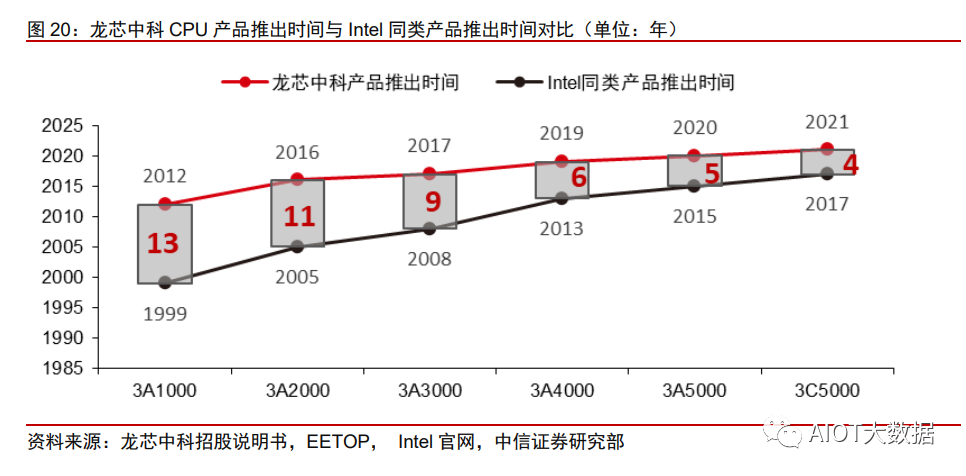

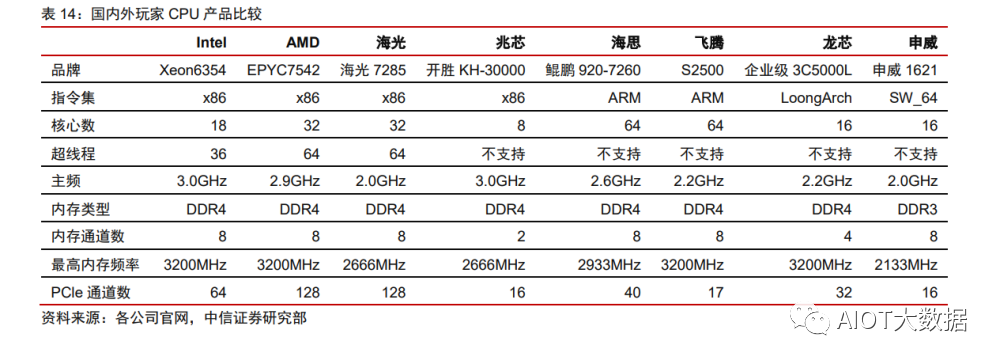

下游客戶分析——PC CPU 端:Intel 、AMD 幾乎完全壟斷市場,國產(chǎn) CPU 逐步興 起。根據(jù) PASSMARK 數(shù)據(jù),Intel 及 AMD 兩位廠商長期壟斷桌面 PC 及筆記本電腦領(lǐng)域, 2023Q1 兩者在桌面 CPU(X86)領(lǐng)域的市占率分別為 53.7%/44.2%,在筆記本電腦 CPU (X86)領(lǐng)域的市占率則為 74.7%/20.3%,而其他玩家的 CPU 產(chǎn)品出貨體量有著明顯差 距。近年來,在我國政策指引下,國內(nèi)玩家也逐步在 CPU 領(lǐng)域持續(xù)發(fā)力,龍芯中科等頭 部廠商研發(fā)持續(xù)突破,陸續(xù)推出自主自研 CPU 產(chǎn)品,性能與海外龍頭競品間差距不斷縮 小:以龍芯中科為例,目前其與 Intel/AMD 的發(fā)展代差已經(jīng)逐步縮小至 4~5 年。同時(shí),無 論在全球主流的 X86 路線還是 LoongArch/ARM 等自主路線領(lǐng)域的產(chǎn)業(yè)生態(tài)構(gòu)建也在持 續(xù)完善,在國內(nèi)頭部 CPU 企業(yè)合力下實(shí)現(xiàn)整體競爭力提升。

服務(wù)器市場:全球出貨量約 1500 萬臺,AIGC 驅(qū)動(dòng)多相電源需求擴(kuò)張

全球服務(wù)器市場規(guī)模保持平穩(wěn)增長態(tài)勢,2022年出貨 1516萬臺,對應(yīng) 5年 CAGR~8%。 全球范圍內(nèi)數(shù)字化發(fā)展趨勢明確,對數(shù)據(jù)存儲、云端大算力計(jì)算的更高要求。根據(jù) IDC 數(shù) 據(jù),2022 年全球服務(wù)器出貨量達(dá)到 1516 萬臺,2017~2022 年復(fù)合增長率約 8.29%。 AIGC 新應(yīng)用驅(qū)動(dòng) AI 服務(wù)器加速滲透,2023~2027 年出貨量 CAGR 有望達(dá) 12.2%。 2022 年 11 月 OpenAI 推出 ChatGPT 應(yīng)用,憑借問答效率高、操作便捷、可擴(kuò)展性強(qiáng)等 突出特質(zhì)迅速成為市場關(guān)注焦點(diǎn);此后國內(nèi)外多家廠商在 AI 大模型領(lǐng)域加大投入,而 AI 大模型在推理端及訓(xùn)練端均對算力提出更高的要求,此背景下,專為大吞吐并行運(yùn)算場景 所設(shè)計(jì)的 AI 服務(wù)器有望加速滲透。根據(jù)集邦咨詢數(shù)據(jù)及預(yù)測,在 AIGC 類應(yīng)用的帶動(dòng)下, 2023-2027 年全球 AI 服務(wù)器出貨量的 CAGR 有望達(dá)到 12.2%。

全球服務(wù)器多相電源市場約 7~10 億美元,AI 趨勢下平均單機(jī)價(jià)值量有望實(shí)現(xiàn) 4~5 倍 提升。通用服務(wù)器一般配備有兩個(gè) CPU,且部分場景出于冗余安全目的,單個(gè) CPU 需配 套 2 套多相電源(每套為 1 顆多相控制器+8~12 顆 DrMOS,每顆芯片單價(jià)在 1 美元以上), 疊加 DDR、I/O 口等供電需求,我們測算平均單臺通用服務(wù)器需搭載的多相電源價(jià)值量約 50~70 美元。根據(jù)我們測算,當(dāng)前全球服務(wù)器領(lǐng)域的多相電源市場約為 7~10 億美元。在 此基礎(chǔ)上,AI 服務(wù)器的加速滲透為多相電源帶來增量空間:與通用服務(wù)器相比,AI 服務(wù)器 在 2 顆 CPU 的基礎(chǔ)上增加多顆 GPU(或其他 AI 芯片),其中 AI 訓(xùn)練服務(wù)器一般增加 4~8 顆,AI 推理服務(wù)器一般增加 2~4 顆;由于 GPU 單位功耗較 CPU 更高,對多相電源需求 進(jìn)一步增加,根據(jù)我們估算,英偉達(dá)最新版本的 H100 系列 GPU 芯片對多相電源需求達(dá) ~50 美元,假設(shè) AI 服務(wù)器平均 GPU 搭載量為 4 顆,則多相電源的單機(jī)價(jià)值量有望提升至 250~300 美元,較通用服務(wù)器的單機(jī)價(jià)值量提升 3~4 倍左右。

下游客戶分析——整機(jī)端:目前服務(wù)器以 X86 架構(gòu)為主,戴爾、惠普、浪潮為全球 TOP3,中國市場中浪潮、新華三、華為等國內(nèi)廠商市占率突出,服務(wù)器國產(chǎn)化率已達(dá)較 高水平。根據(jù) IDC 數(shù)據(jù),目前 X86 架構(gòu)是全球服務(wù)器領(lǐng)域的絕對主流,占有率超過 95%, 而其中戴爾、惠普、浪潮、聯(lián)想和華為是全球 X86 服務(wù)器市場的主要供應(yīng)商。 2020 年其 市占率分別為 16.5%/10.7%/9.9%/6%/5.3%,CR5 為 48.4%,此外超微、新華三、思科的 市占率分別為 4.4%/4.0%/1.9%,多家國內(nèi)服務(wù)器廠商已經(jīng)在全球市場嶄露頭角。對于中 國市場,服務(wù)器的國產(chǎn)化率也已實(shí)現(xiàn)較高水平:根據(jù) IDC 數(shù)據(jù),2021 年中國 X86 服務(wù)器 廠商中浪潮、新華三、戴爾占據(jù)出貨量前三名,市占率分別為 30.0%/13.7%/10.7%。

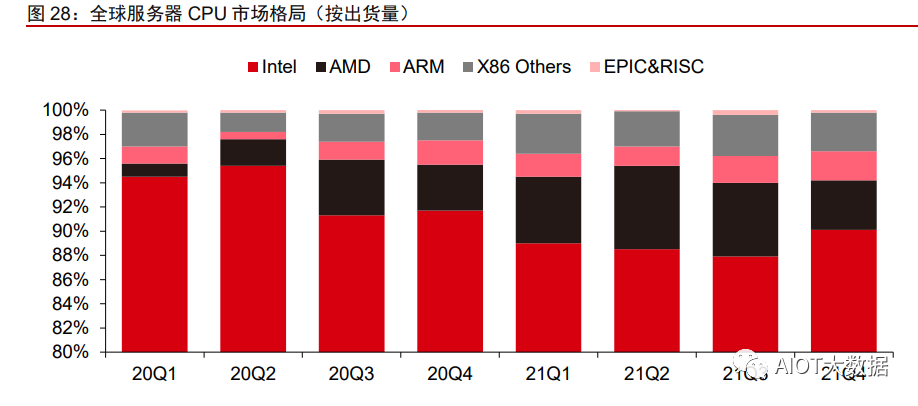

下游客戶分析——服務(wù)器 CPU 端:Intel 及 AMD 占據(jù)主導(dǎo),國內(nèi)海光信息、龍芯中 科等玩家快速追趕。根據(jù) IDC 數(shù)據(jù),2021 年服務(wù)器 CPU 領(lǐng)域 Intel 和 AMD 的市占率分別 為~90%/~5%;國內(nèi) CPU 企業(yè)市場份額不足 1%。隨著國內(nèi)飛騰、龍芯、海光、兆芯等企 業(yè)的產(chǎn)品生態(tài)逐步完善,我國 CPU 產(chǎn)品發(fā)展迅猛,產(chǎn)品種類逐漸增多,可實(shí)現(xiàn) CPU 產(chǎn)品 對國內(nèi)外主流設(shè)備的兼容,且在政府、國防、金融等領(lǐng)域得以應(yīng)用,國產(chǎn) CPU 企業(yè)的市 場份額有望逐步提升。

下游客戶分析——GPU/AI 芯片端:英偉達(dá)占據(jù)絕對主導(dǎo)地位,國內(nèi)廠商在計(jì)算性能 和軟件生態(tài)上還有一定的差距,但是差距已經(jīng)在逐漸縮短。當(dāng)前階段,英偉達(dá)的 A100/H100 以及 A800/H800 是各家自研大模型廠商的首選,AIGC 驅(qū)動(dòng)其出貨量爆發(fā)式增長。此外, 隨著國內(nèi)政策扶持及國內(nèi)廠商奮起直追,未來有望逐步實(shí)現(xiàn) AI 芯片和 AI 算力國產(chǎn)化。目 前國內(nèi) AI 芯片主要廠商包括華為、寒武紀(jì)、海光信息、遂原、壁仞、天數(shù)智芯等,此外龍 芯中科也在布局。寒武紀(jì)及華為昇騰均自主研發(fā)通用 AI 芯片,昇騰 910、寒武紀(jì)思元 290 與英偉達(dá) A100 均采用 7nm 先進(jìn)制程工藝,在性能功耗比上較為接近,均面向 AI 訓(xùn)練、 推理任務(wù)。在峰值計(jì)算能力上,英偉達(dá) A100 為 624TOPS@INT8(非稀疏模式);昇騰 910 和思元 290 為 512TOPS@INT8。

自動(dòng)駕駛市場:靜待需求爆發(fā),遠(yuǎn)期有望形成 10 億美元量級增量市場

特斯拉、蔚來等先行者搭載自動(dòng)駕駛芯片,帶動(dòng)多相電源需求,遠(yuǎn)期有望形成 10 億 美元量級的增量市場。大算力芯片是實(shí)現(xiàn)高級別自動(dòng)駕駛的核心,且在硬件預(yù)埋的行業(yè)趨 勢之下,海外內(nèi)知名車企紛紛推出搭載自動(dòng)駕駛芯片的車型,特斯拉搭載自研 FSD 芯片 并持續(xù)迭代,國內(nèi)蔚來、理想、小鵬、智己、比亞迪等玩家搭載有英偉達(dá) Orin/Xavier 芯 片的車型已陸續(xù)推出市場。 自動(dòng)駕駛芯片中的大算力芯片同樣需要多相電源來配合供電,以蔚來 ET5 為例,該平 臺搭載有 4 顆英偉達(dá) Orin 芯片,而單顆 Orin 需要 1 顆多相控制器及 8 或 12 顆 DrMOS 進(jìn) 行供電支持,考慮到車規(guī)芯片單價(jià)更高,我們預(yù)計(jì)高端車型的多相電源單車價(jià)值量有望達(dá) 60~100 美元。目前大算力自動(dòng)駕駛芯片的滲透率尚低,展望未來隨著自動(dòng)駕駛技術(shù)精進(jìn) 及成本下探帶來的普及效應(yīng),大算力自動(dòng)駕駛芯片有望實(shí)現(xiàn)滲透率顯著提升,從而帶動(dòng)車 載多相電源的需求:1)若搭載大算力芯片的自動(dòng)駕駛車輛達(dá) 100 萬輛,對應(yīng)多相電源市 場空間 0.6~1.0 億美元;2)若搭載大算力芯片的自動(dòng)駕駛車輛達(dá) 1000 萬輛,對應(yīng)多相電 源市場空間 6~10 億美元。

下游客戶分析——自動(dòng)駕駛芯片端:參與玩家背景多元且競爭逐步白熱化,國內(nèi)地平 線等廠商有望跑出。自動(dòng)駕駛賽道的快速崛起吸引著多元背景的產(chǎn)業(yè)玩家進(jìn)軍,除了消費(fèi) 芯片市場的傳統(tǒng)龍頭如英偉達(dá)、高通、Intel(Mobileye)、三星等玩家橫向進(jìn)軍自動(dòng)駕駛市 場外,原有汽車電子廠商如 TI、英飛凌、瑞薩等亦通過此前在車用 MCU 領(lǐng)域的深厚布局 向上擴(kuò)展高算力車用 SOC。且全棧自研考量下,如特斯拉等車企先行者則采用內(nèi)部開發(fā)的 方式并已取得了突出成效。國內(nèi)玩家如地平線、黑芝麻、華為等也逐步嶄露頭角,在芯片 算力、能效等直觀性能,以及軟件服務(wù)、客戶需求響應(yīng)、產(chǎn)業(yè)生態(tài)圈等多維度比拼中逐步 掌握核心護(hù)城河。長期中,我們看好國內(nèi)芯片玩家背靠中國這一全球最大終端汽車需求市 場,獲得國內(nèi)產(chǎn)業(yè)鏈的密切協(xié)同優(yōu)勢,在智能汽車 SoC 領(lǐng)域?qū)崿F(xiàn)追趕及看齊。

格局:TI、MPS 等海外龍頭長期主導(dǎo),杰華特等本土 廠商逐步突破

多相電源市場長期由 TI、英飛凌、MPS 等海外大廠主導(dǎo)。多相電源作為電源管理芯 片門檻較高的細(xì)分品類,相關(guān)廠商必須在設(shè)計(jì)、制造工藝、封裝等方面具備深厚積累;同 時(shí)由于多相電源是配套 CPU 等主核的關(guān)鍵供電芯片,下游整機(jī)廠、主芯片廠商對產(chǎn)品性 能、質(zhì)量、可靠性均提出極高要求,因此獲得 Intel 等芯片廠商的產(chǎn)品認(rèn)證也是實(shí)現(xiàn)市場切 入的關(guān)鍵基礎(chǔ)。由于壁壘較高,多相電源市場長期由 TI、英飛凌、MPS 等海外大廠主導(dǎo), 其中有 TI、英飛凌、瑞薩等 IDM 大廠,也有 MPS、Richtek 等頭部模擬芯片設(shè)計(jì)公司。

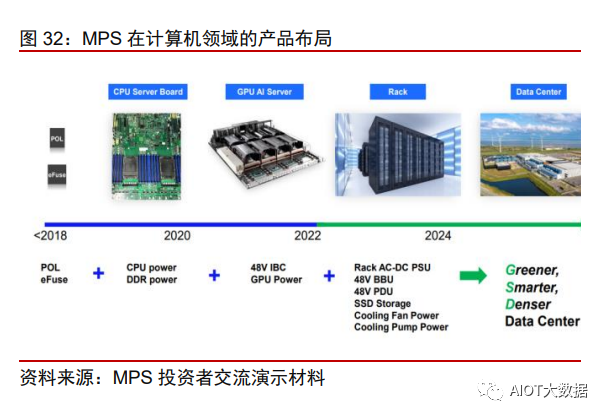

從 MPS 看海外龍頭核心優(yōu)勢:工藝+主芯片廠商認(rèn)證是核心壁壘。MPS 成立于 1997 年,2004 年于美國納斯達(dá)克上市,目前其自主研發(fā)電源管理產(chǎn)品已超過 4000 種,在工業(yè)、 通信基礎(chǔ)設(shè)施、云計(jì)算、汽車以及消費(fèi)類電子等多個(gè)細(xì)分模擬市場中躋身全球龍頭。在多 相電源領(lǐng)域,公司是全球市場領(lǐng)軍者,通過虛擬 IDM 模式把握核心工藝,2010 年公司業(yè) 界首發(fā) Intelli-phase 單 Die 電源模塊方案,高效實(shí)現(xiàn)了電源方案的降本以及小型化,且并 持續(xù)迭代對應(yīng)的 BCD Plus 工藝以及倒裝封裝技術(shù)(Flip-chip),以逐步滿足大電流、高電壓平臺的器件適用要求。從終端客戶的角度,目前公司多相電源產(chǎn)品支持 Intel、AMD、英 偉達(dá)以及 ARM 架構(gòu)芯片等多類協(xié)議,并緊隨核心客戶的協(xié)議升級而進(jìn)行產(chǎn)品支持迭代, 已成為全球主流芯片廠商客戶在服務(wù)器、PC 等領(lǐng)域的首要供應(yīng)商,此外 MPS 針對國產(chǎn) CPU 亦有整套完整電源解決方案。

本土模擬芯片廠商積極布局多相電源,杰華特等領(lǐng)跑者加速實(shí)現(xiàn)突破。目前,我國布 局多相電源產(chǎn)品的玩家主要包括杰華特、矽力杰、晶豐明源、長工微等模擬芯片廠商,各 家基本上均布局 DrMOS+多相控制器產(chǎn)品,并在工藝開發(fā)、產(chǎn)品認(rèn)證、客戶導(dǎo)入等多方面 均積極推進(jìn),其中杰華特在主芯片廠認(rèn)證方面已率先獲得突破。同時(shí)東微半導(dǎo)、新潔能、 華潤微等功率器件玩家正在布局 DrMOS 產(chǎn)品。 具體來看,以杰華特為例,其在多相電源領(lǐng)域已掌握多相控制器+DrMOS 的完整產(chǎn)品 解決方案。2020 年公司成功研發(fā)出用于 CPU 供電的智能功率級模塊(SmartPowerStage, 又名 DrMOS),該芯片基于公司自有工藝和技術(shù),具有極好的兼容性,單芯片可支持 60A 輸出電流;2022 年 DrMOS 系列繼續(xù)推出多個(gè)料號,同時(shí)公司也推出多相控制器產(chǎn)品,并 成功通過主芯片廠商的產(chǎn)品認(rèn)證。截至目前,公司多相電源產(chǎn)品在計(jì)算和服務(wù)器領(lǐng)域獲得 客戶認(rèn)可,開始大批量供應(yīng)。

展望未來,國內(nèi)多相電源玩家將受益于旺盛本土客戶需求+國產(chǎn) CPU/GPU/AI 芯片突 破。在 PC/服務(wù)器/智能汽車領(lǐng)域,我國均是全球最主要的消費(fèi)市場及生產(chǎn)基地,國內(nèi)多相 電源廠商更貼近終端客戶,因而在響應(yīng)速度等方面具備優(yōu)勢;龍芯中科、海光信息、寒武 紀(jì)等國產(chǎn) CPU/GPU/AI 芯片的突破起量,也有助于國內(nèi)多相電源公司在主芯片認(rèn)證層面的 難度降低。具體來看:

——在 PC 市場上,如聯(lián)想、華為等品牌玩家已成為全球 PC 市場重要玩家,且在制 造端,中國大陸又是最主要的生產(chǎn)基地,以筆記本制造為例,根據(jù) DIGITIMES 數(shù)據(jù),截 止 2022 年 Q3,中國大陸產(chǎn)能占全球的 96.1%。此外,龍芯中科等國產(chǎn) CPU 受益于自主 可控需求正逐步起量。

——服務(wù)器市場上,2020 年在 X86 服務(wù)器領(lǐng)域,浪潮、聯(lián)想、新華三、華為等國內(nèi) 玩家的全球市占率合計(jì)已達(dá)到 30%以上;CPU 方面,海光信息、龍芯中科也逐步起量; GPU/AI 芯片方面,寒武紀(jì)、沐曦、天數(shù)等公司有望實(shí)現(xiàn)突破。

——自動(dòng)駕駛市場上,中國為汽車智能化發(fā)展的先行者,2021 年全球 L2 級乘用車出 貨量中國內(nèi)市場占 43%,且在快速發(fā)展及完善的智能汽車產(chǎn)業(yè)鏈之中,國產(chǎn)車用算力芯片 廠商如地平線、華為、黑芝麻等已初步具備對標(biāo)海外大廠的技術(shù)實(shí)力。 綜合來看,多相電源全球市場空間 20~30 億美元,是電源管理芯片領(lǐng)域的重要賽道; 由于技術(shù)和認(rèn)證雙重壁壘,目前國產(chǎn)化基本為零。受益于旺盛的本土客戶需求以及主芯片 環(huán)節(jié)認(rèn)證壁壘降低(本土主芯片廠商崛起),看好杰華特等優(yōu)質(zhì)廠商有望加速推進(jìn)多相電 源市場的國產(chǎn)替代。

-

cpu

+關(guān)注

關(guān)注

68文章

10825瀏覽量

211149 -

AI

+關(guān)注

關(guān)注

87文章

30146瀏覽量

268411 -

模擬芯片

+關(guān)注

關(guān)注

8文章

621瀏覽量

51138

原文標(biāo)題:模擬芯片AI應(yīng)用拉動(dòng)長期需求擴(kuò)張

文章出處:【微信號:AIOT大數(shù)據(jù),微信公眾號:AIOT大數(shù)據(jù)】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

相關(guān)推薦

AMD AI芯片需求井噴,業(yè)績預(yù)估再獲提升

阿里巴巴AI賦能海外擴(kuò)張新篇章

三星電子存儲芯片漲價(jià),AI需求激增提振業(yè)績預(yù)期

英偉達(dá)AI芯片需求激增,封測廠訂單量或翻倍

英偉達(dá)引入新封裝技術(shù)應(yīng)對AI芯片需求

risc-v多核芯片在AI方面的應(yīng)用

微軟與Mistral AI建立長期合作關(guān)系

生成式AI商業(yè)進(jìn)程加速,將帶動(dòng)芯片需求增長

芯片廠商應(yīng)客戶要求拓展AI PC版圖,驅(qū)動(dòng)IC需求強(qiáng)勁

AI PC拉動(dòng)DRAM和NAND閃存需求

AI PC 強(qiáng)勢進(jìn)軍市場,存儲芯片廠商迎接復(fù)蘇大商機(jī)

模擬芯片AI應(yīng)用拉動(dòng)長期需求擴(kuò)張

模擬芯片AI應(yīng)用拉動(dòng)長期需求擴(kuò)張

評論