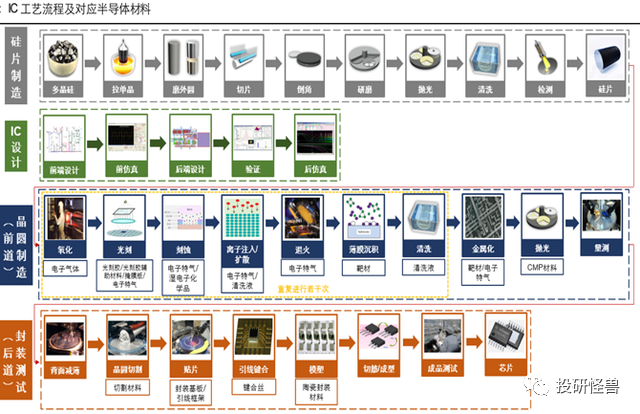

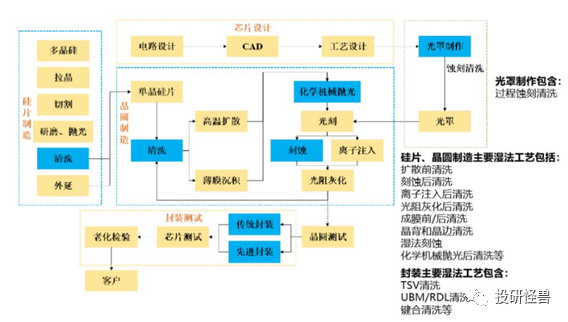

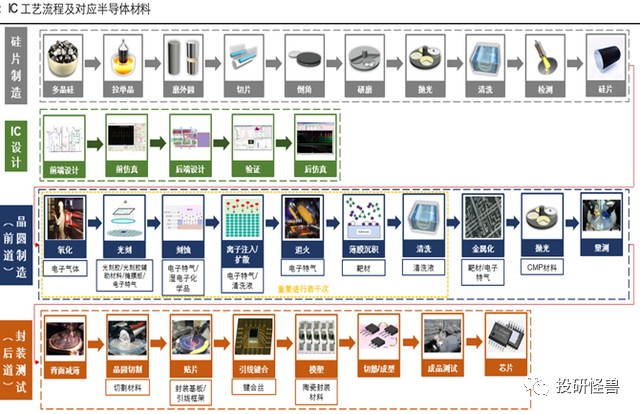

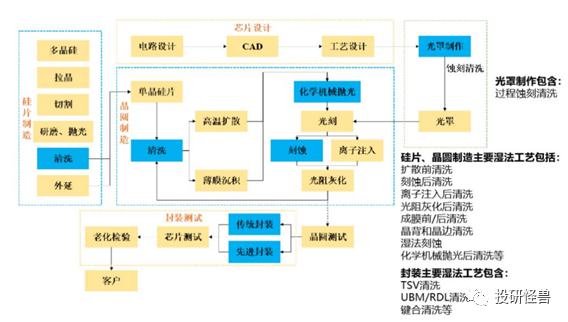

半導體生產流程:

半導體材料:

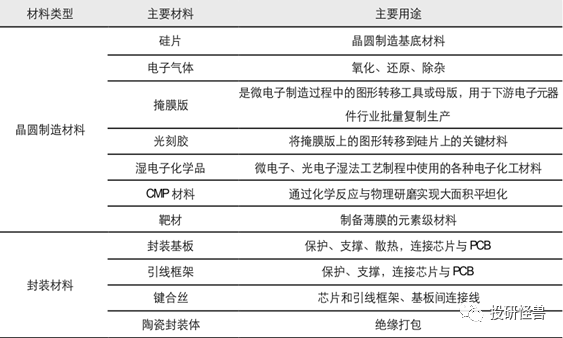

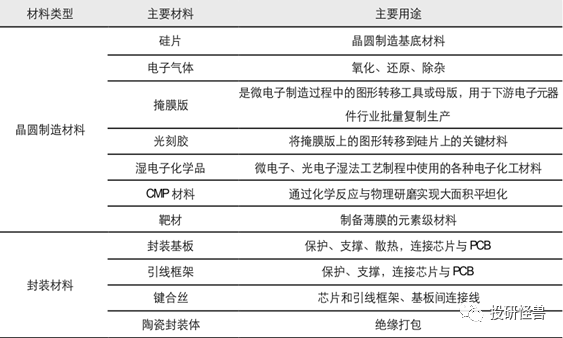

半導體材料按應用環節劃分,可分為前端晶圓制造材料和后端封裝材料兩大類。主要的晶圓制造材料包括:硅片、電子特氣、光刻膠及配套試劑、濕電子化學品、拋光材料、靶材、光掩膜版等;主要的封裝材料包括:引線框架、封裝基板、陶瓷材料、鍵合金絲、切割材料等。

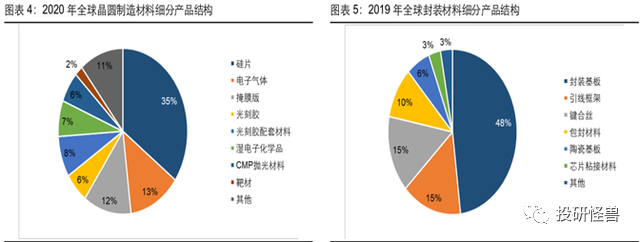

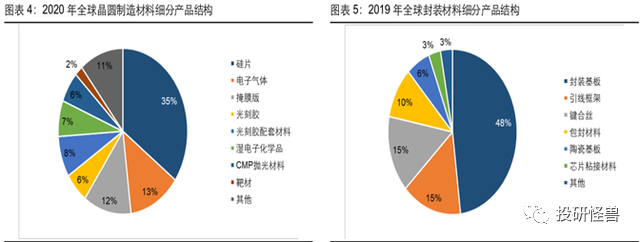

根據SEMI數據,2020年全球晶圓制造材料中,硅片占比最高,為35%;電子氣體排名第2,占比13%;掩膜版排名第3,占比12%,光刻膠占比6%;光刻膠配套材料占比8% ;濕電子化學品占比7%;CMP拋光材料占比6%;靶材占比2%。

封裝材料中,封裝基板占比最高,為48%;引線框架、鍵合絲、包封材料 、陶瓷基板、芯片粘接材料分列第2-6 名,占比分別為 15%、15%、10%、6%和3%。

晶圓制造材料:

半導體硅片:

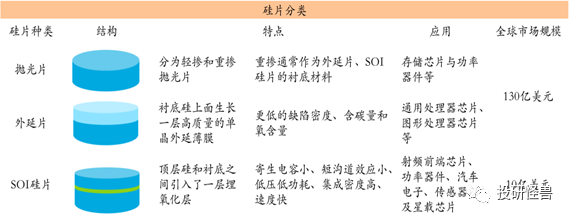

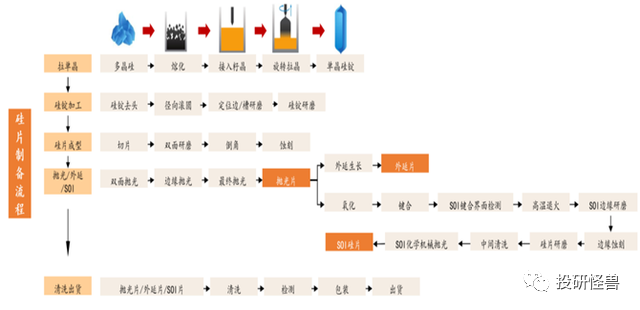

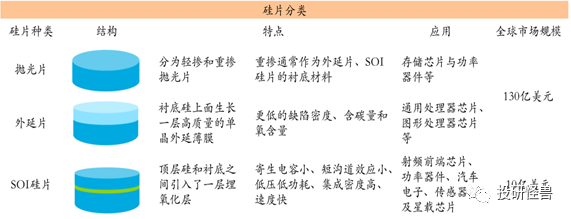

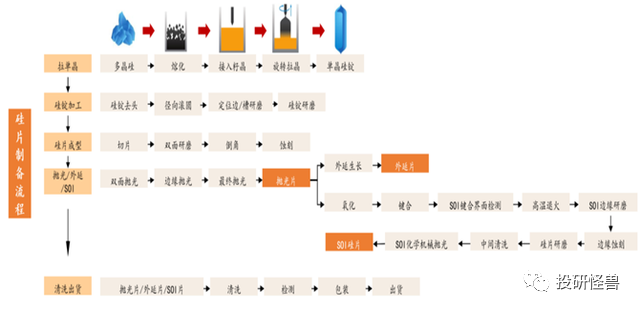

根據制造工藝分類,半導體硅片主要可以分為拋光片、外延片與以SOI硅片為代表的高端硅基材料。單晶硅錠經過切割、研磨和拋光處理后得到拋光片。拋光片經過外延生長形成外延片,拋光片經過氧化、鍵合或離子注入等工藝處理后形成SOI硅片。

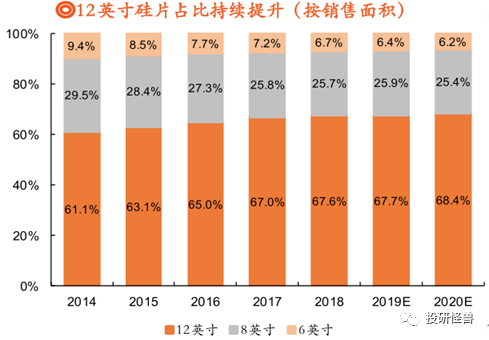

按照尺寸分類,半導體硅片的尺寸(以直徑計算)主要包括23mm、25mm、28mm、50mm(2 英寸)、75mm(3 英寸)、100mm(4 英寸)、125mm(5 英寸)、150mm(6 英寸)、200mm(8 英寸)與 300mm(12 英寸)等規格。

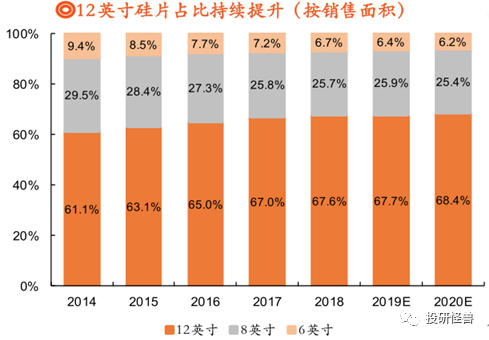

目前全球半導體硅片以12英寸為主,2020 年全球硅片12英寸占比69%,8英寸占比24%,6英寸及以下占比7%。

根據頭豹研究院數據,12英寸對應3-90nm制程,產品包括手機SoC、CPU、GPU、存儲、通信、FPGA、MCU、WiFi/藍牙等;8英寸對應90nm-0.25μm制程,產品包括汽車MCU、射頻、指紋識別、電源管理、功率、LED驅動等;6 英寸對應0.35μm -1.2μm制程,產品包括MOSFET、IGBT、MEMS等。

半導體硅片競爭格局:

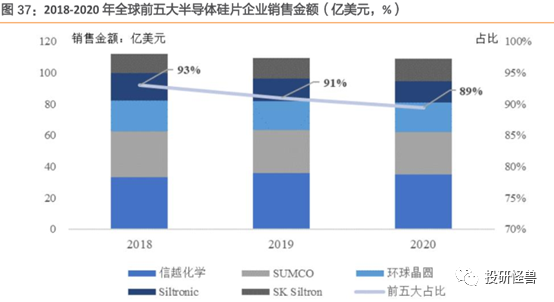

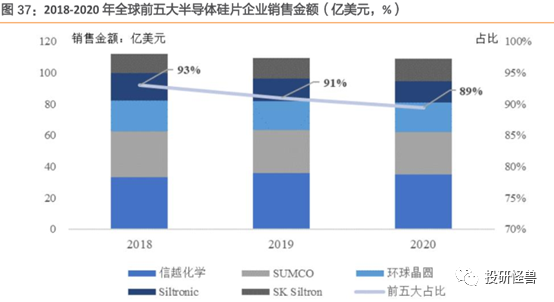

2020年,全球前五大半導體硅片企業信越化學、SUMCO、Siltronic、環球晶圓、SKSiltron合計銷售額109.16億美元,占全球半導體硅片行業銷售額比重高達89.45%。2020年,滬硅產業集團市場份額上升至2.2%。

全球半導體硅片供給:

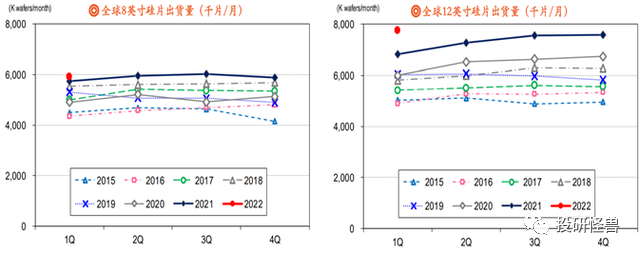

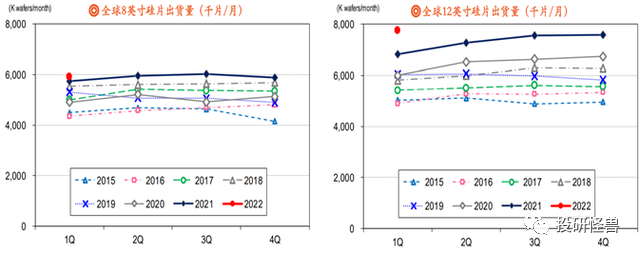

根據SUMCO統計,全球8英寸硅片2022Q1出貨量約600萬片/月,12英寸硅片2022Q1出貨量接近800萬片/月。

全球半導體需求預測:

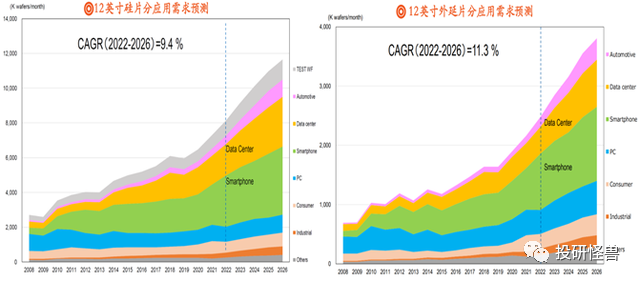

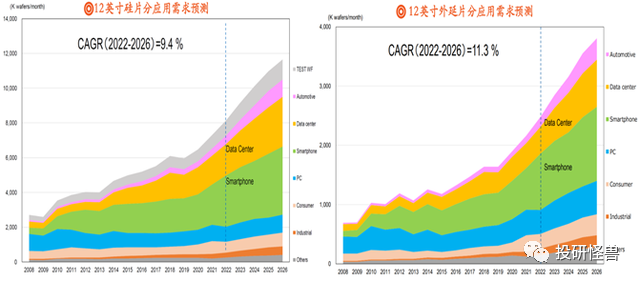

根據Sumco預測,12英寸硅片需求從2022年的800萬片/月增長到2026年的1150萬片,CAGR為9.4%。具體細分應用中,智能手機和數據中心仍是占比最高的下游應用,而汽車芯片是增速最快的細分應用。

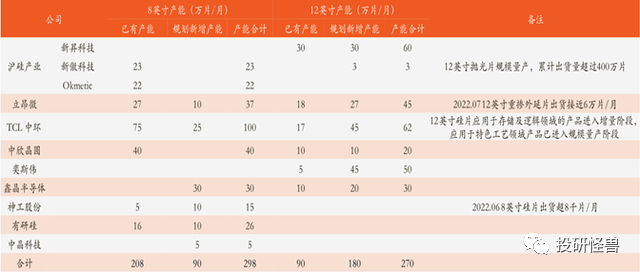

國內半導體硅片公司產能:

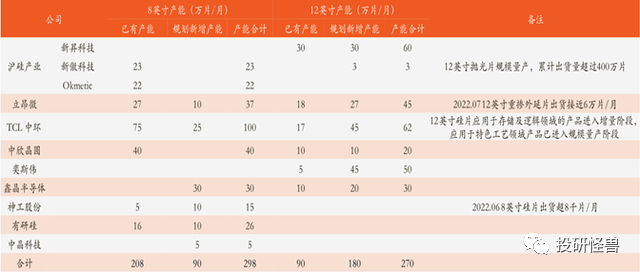

現有產能:8英寸200萬片/月,12英寸90萬片/月。

擴產后:8英寸300萬片/月,12英寸270萬片/月。

贊助商廣告展示

半導體硅片上游:原料和設備

設備:

從設備的采購情況看,長晶設備約占設備總投資的25%,日本Ferrotec是全球半導體級別長晶爐的龍頭,在12英寸半導體硅片長晶爐領域市占率高達80%以上。國內北方華創、連城精密和晶盛機電的12英寸單晶爐雖然與國際水平仍存在差距,但技術方面的差距已在不斷縮小。

原料:

上游半導體硅片原料電子級多晶硅主要依賴進口,關鍵性的技術主要掌握在德國、日本和美國為首的企業手中,近年來,隨著國內黃河水電(3300噸/年,國內市占率20%)、鑫華半導體(年產5000噸)、云冶芯材、洛陽中硅、宜昌南玻等企業逐步推進電子級多晶硅的研究與發展,電子級多晶硅對于海外進口的依賴正在逐漸緩解。

協鑫能源與TCL科技22年布局1萬噸電子級多晶硅產能,預計2023年三季度投產,2024年三季度達產。

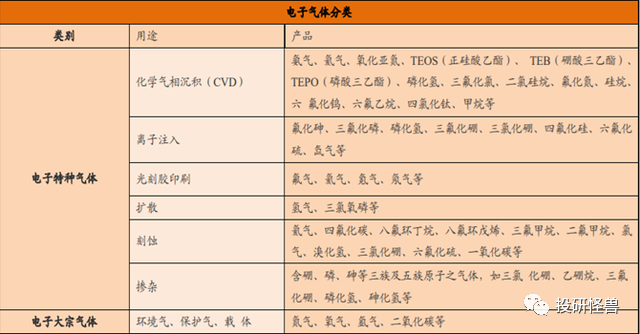

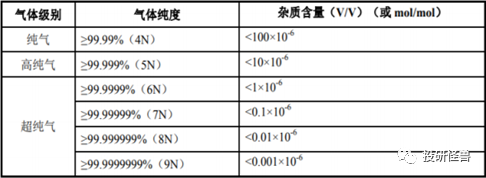

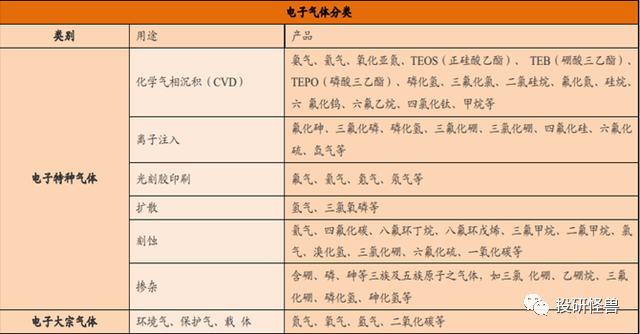

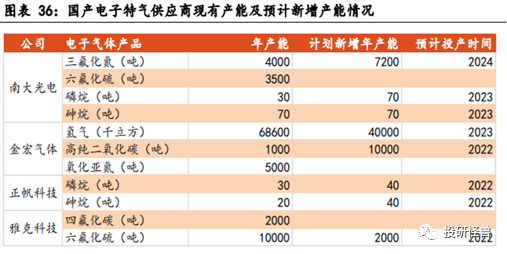

電子特種氣體:

電子氣體競爭格局:

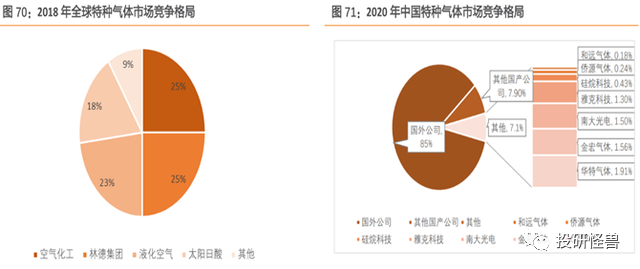

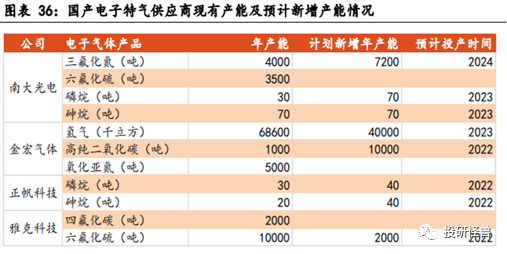

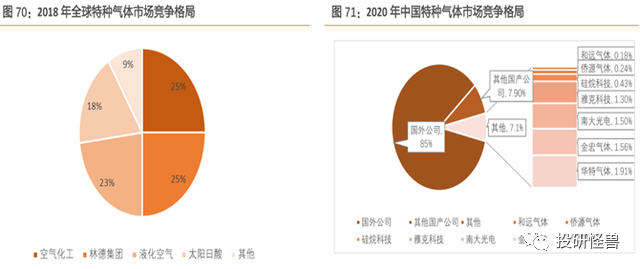

目前全球市場主要被美國空氣化工Air Products、德國林德Linde、法國液化空氣Air Liquide、以及日本大陽日酸TAIYO NIPPON SANSO四家公司占據。

根據中國工業氣體工業協會統計,集成電路生產用的特種氣體,中國僅能生產約20%的品種,其余均依賴進口。目前中國國內企業所能批量生產的特種氣體仍主要集中在集成電路的清洗、蝕刻、光刻等工藝環節,對摻雜、沉積等工藝的特種氣體僅有少部分品種取得突破。

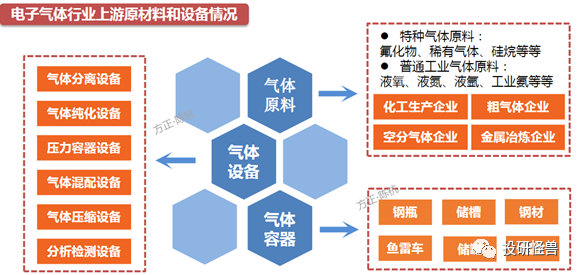

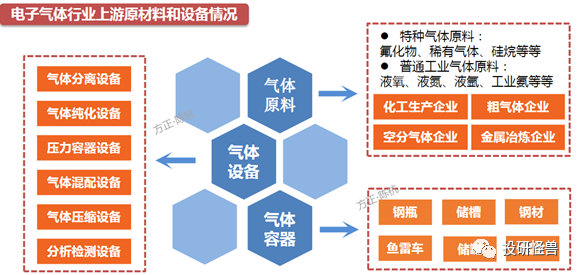

電子氣體上游:原料,設備,容器

光刻膠:

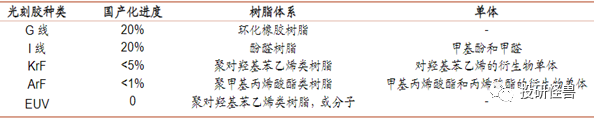

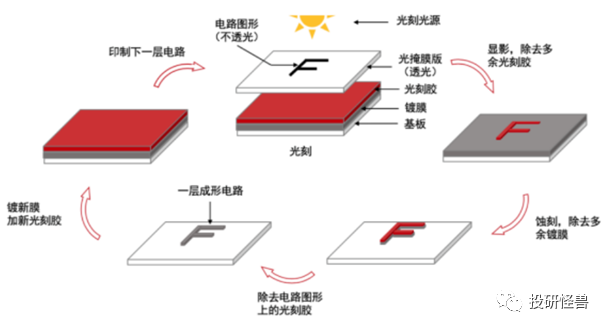

光刻膠本質是一種感光材料,也稱光致抗蝕劑,主要用于微電子技術中微細圖形加工。在紫外光、電子束、離子束、X 射線等照射或輻射下,光刻膠溶解度會發生變化,再經適當溶劑溶去可溶性部分,便可實現圖形從掩模版到待加工基片上的轉移。進一步,未溶解部分光刻膠作為保護層,在刻蝕步驟中保護其下方材料不被刻蝕,從而完成電路制作。

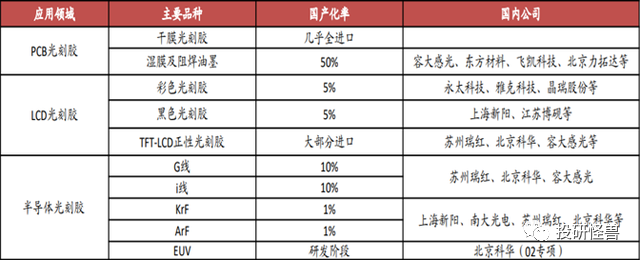

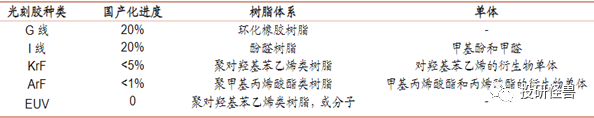

按照下游應用領域,光刻膠可分為IC光刻膠、PCB光刻膠、LCD光刻膠。IC光刻膠根據曝光波長又可分g線光刻膠(436nm)、i線光刻膠(365nm)、KrF光刻膠(248nm)、ArF光刻膠(193nm)、EUV光刻膠(13.5nm)等。

光刻膠競爭格局:

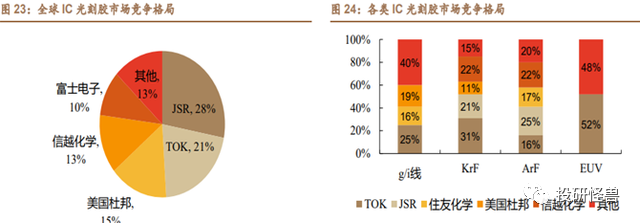

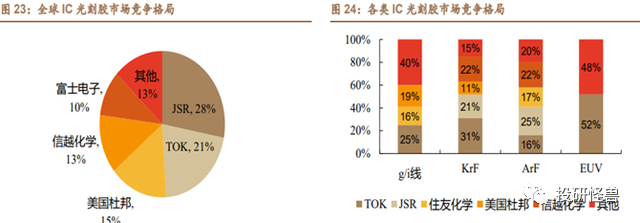

目前,IC光刻膠領域前五大廠商占據全球87%的市場份額,其中日本合成橡膠(JSR)、東京應化(TOK)、美國杜邦、信越化學、富士電子市占率分別為28%、21%、15%、13%、10%。

中國大陸半導體光刻膠高度依賴進口,本土企業在低端產品上有所突破。2020年中國大陸光刻膠市場外資企業供給占比超過70%,內資企業主要在低端g/i線光刻膠產品上有些突破,6英寸硅片自產占比約20%,KrF、ArF、EuV光刻膠國產替代任重道遠。

截至2021年年初,北京科華(彤程新材)可量產g/i線光刻膠、KrF光刻膠,晶瑞電材可量產g/i線光刻膠。

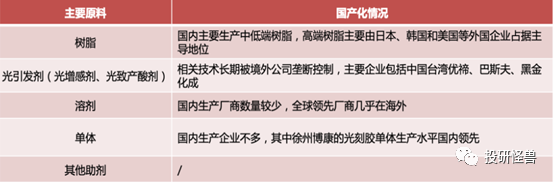

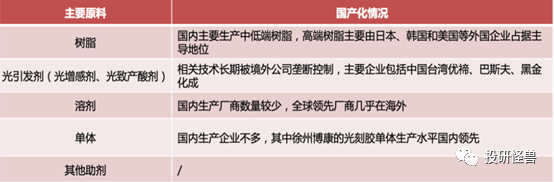

光刻膠原材料:

光刻膠主要原材料占比從大到小分別是溶劑(50%-90%)、樹脂(10%-40%)、光引發劑(1%-6%)以及添加劑(<1%)。

溶劑:

目前光刻膠溶劑主要為PGMEA(丙二醇甲醚酸醋酯,簡稱PMA),大陸自給率較高。根據新思界產業研究中心數據,我國是全球最大的PGMEA生產國家,產能占據全球總產量的35%左右。生產企業有百川股份、瑞佳化學、怡達化學、華倫、德納國際等。

樹脂:

光刻膠樹脂方面,日本、美國企業目前占據主要市場。國內方面,圣泉集團、彤程新材、強力新材等目前開始逐步布局。

單體:

單體方面,微芯新材、徐州博康、萬潤股份、瑞聯新材具備量產能力。

光引發劑:

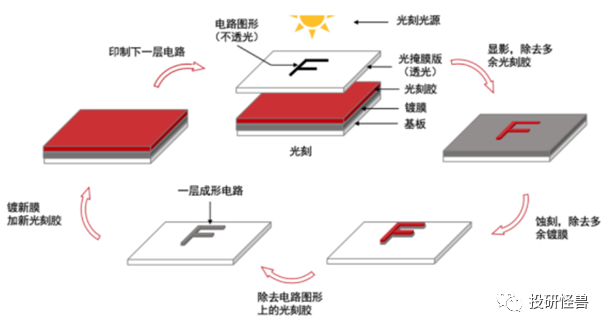

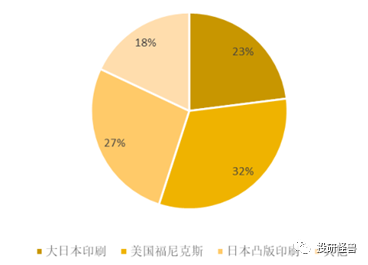

光掩模板:

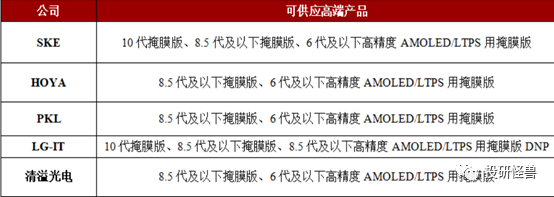

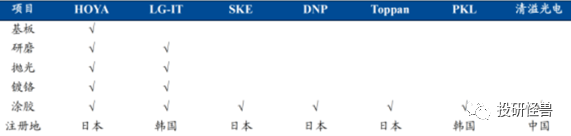

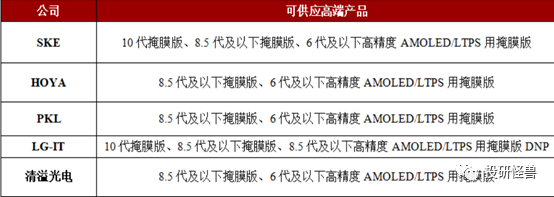

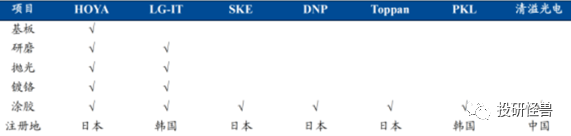

光掩模板競爭格局:

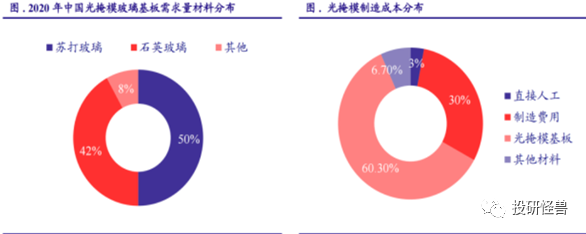

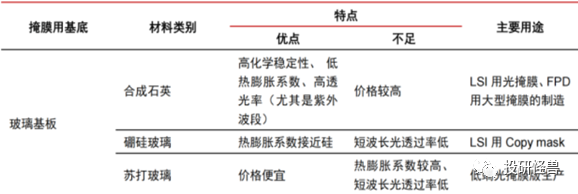

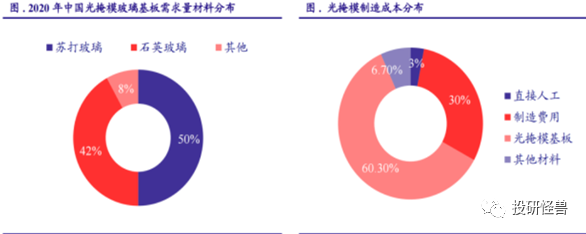

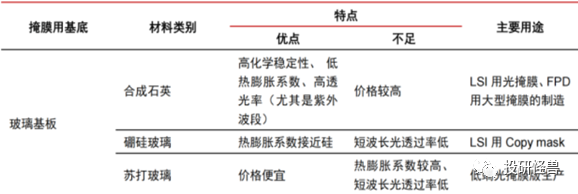

光掩模版原材料:

石英掩模版基材國內公司:菲力華

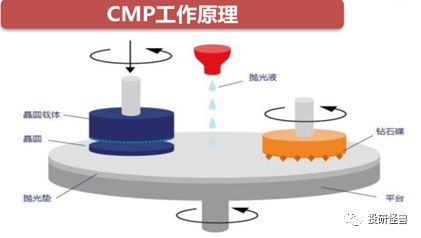

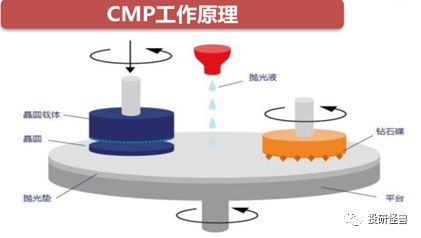

CMP拋光液:

CMP拋光液是研磨材料和化學添加劑的混合物,可使晶圓表面產生一層氧化膜,再由拋光液中的磨粒去除,達到拋光的目的。

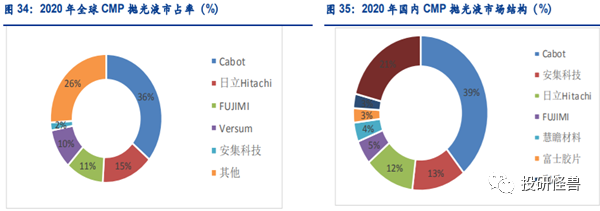

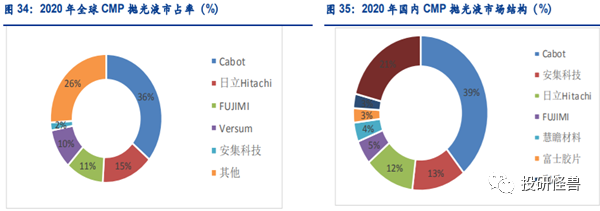

CMP拋光液競爭格局:

安集科技年產16000噸。

鼎龍股份年產5000噸,原材料自主可控。

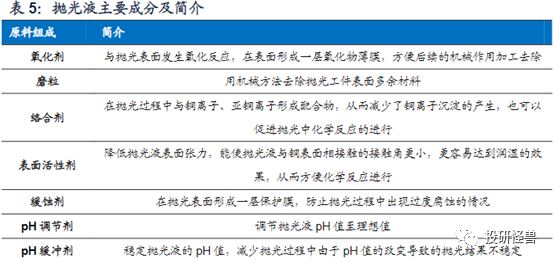

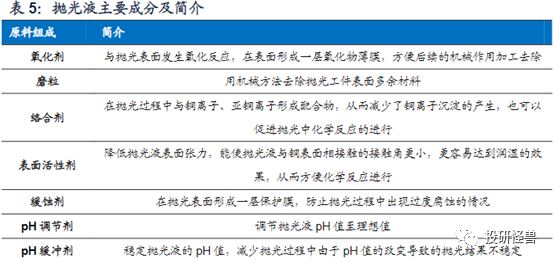

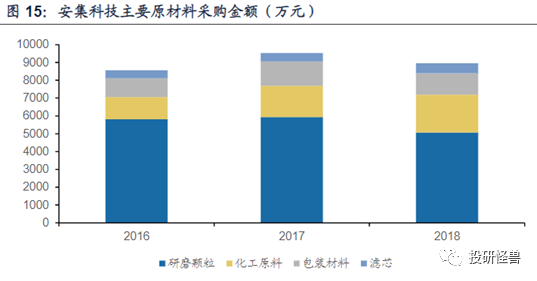

拋光液原材料:

拋光液組分復雜,由氧化劑、磨粒、絡合劑、表面活性劑、緩蝕劑、pH調節劑及pH緩沖劑按照一定比例配置而成。

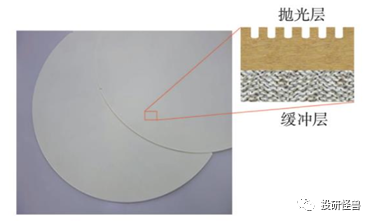

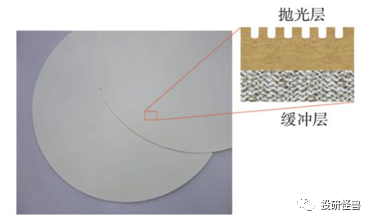

CMP拋光墊:

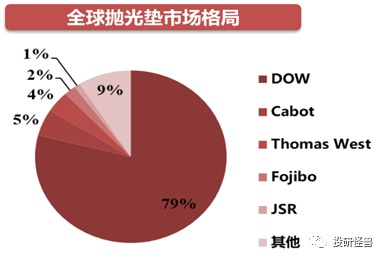

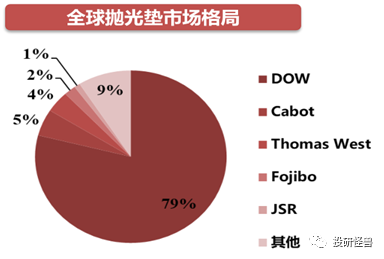

拋光墊競爭格局:

以中芯國際等公司公告來計算,目前國內12寸硅片需要的拋光墊的量大約為40萬片。目前鼎龍在國內進展迅速,月產能約2萬片/月,市占率約為50%。

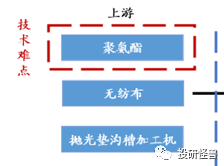

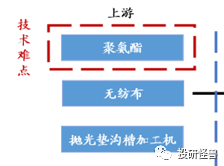

拋光墊上游原材料:

拋光墊上游材料為聚氨酯、無紡布等基礎化工產品,其中高質量聚氨酯是生產拋光墊的技術難點,拋光墊廠商通常外購聚氨酯彈性體原材料。

濕電子化學品:

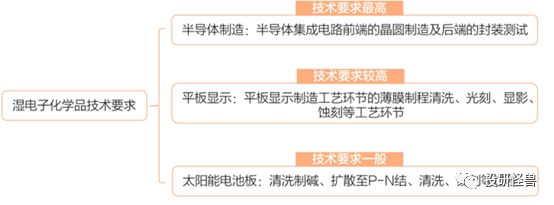

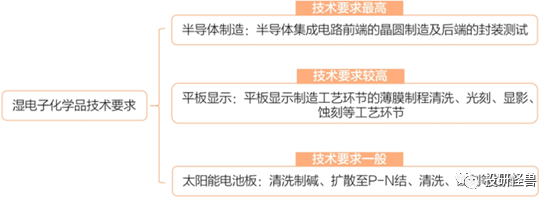

濕電子化學品主要應用于半導體市場、光伏市場和平板顯示器市場。

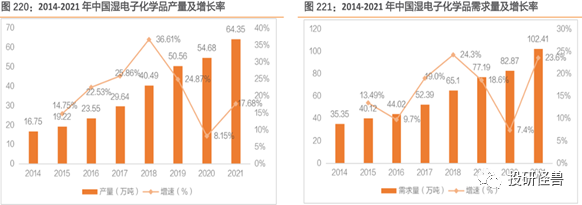

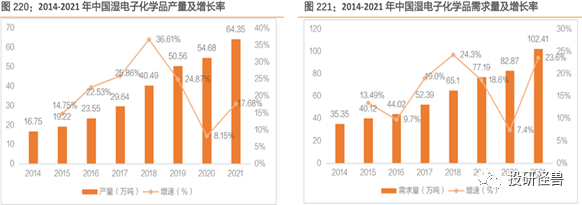

2021年國內濕電子化學品產量達64.35萬噸,同比增長17.68%。2021年國內濕電子化學品需求超102.41萬噸,同比增長23.6%。

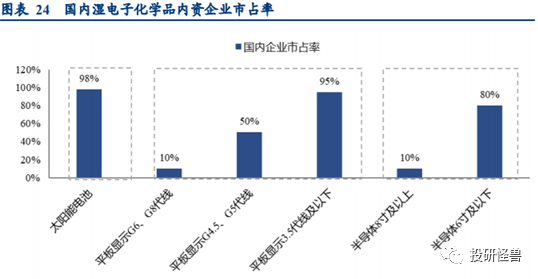

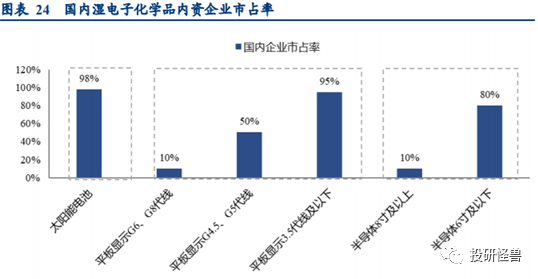

濕電子化學品競爭格局:

中國大陸市場集中度較低,濕電子化學品生產企業共有40余家,具有規模化的企業有30余家,各公司產量較小。

國內濕電子化學品生產企業主要有3類:

(1)濕電子化學品專業供應商,產品種類豐富且毛利率高,主要企業代表為江化微、格林達等;

(2)電子材料平臺型企業,以泛半導體業務為主,具有客戶優勢,主要代表企業包括晶瑞電材和飛凱材料等;

(3)大化工企業,濕電子化學品種類較少,具有產業鏈協同優勢,原料成本方面占優。主要代表企業包括巨化股份和濱化股份。

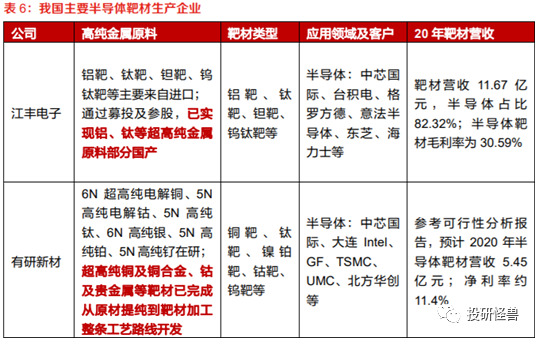

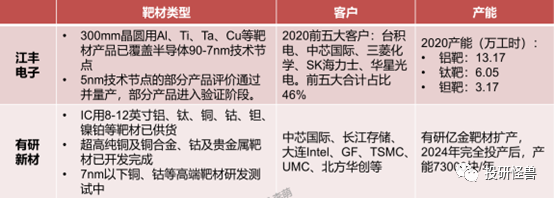

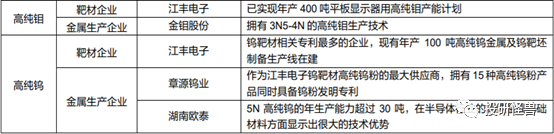

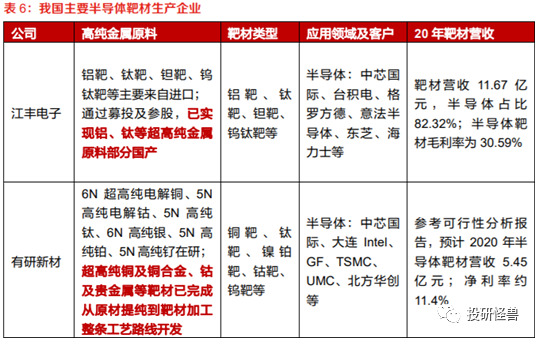

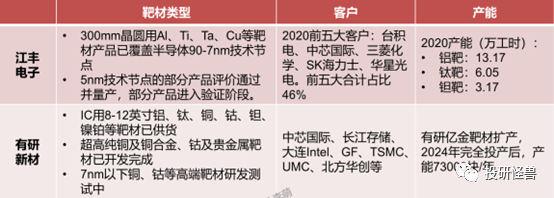

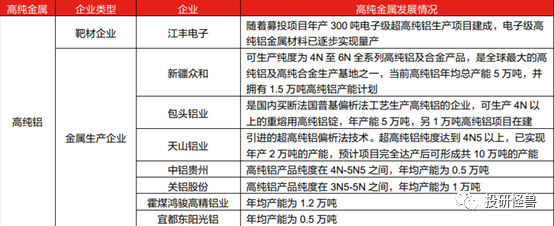

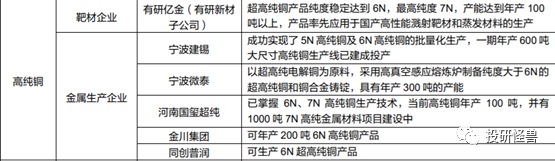

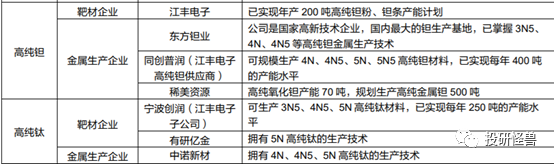

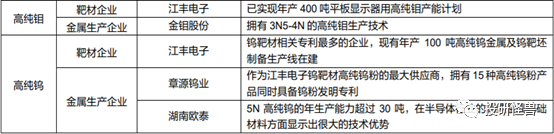

靶材:

靶材競爭格局:

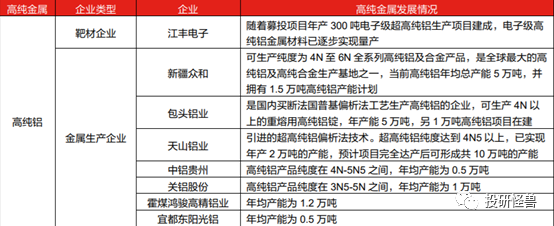

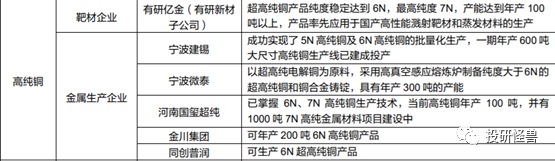

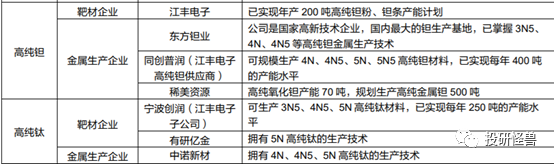

靶材原材料:

目前國內濺射靶材的高純金屬原料多數依靠日美進口。但部分企業在部分金屬提純方面已取得了重大突破。

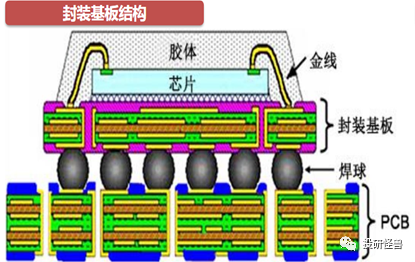

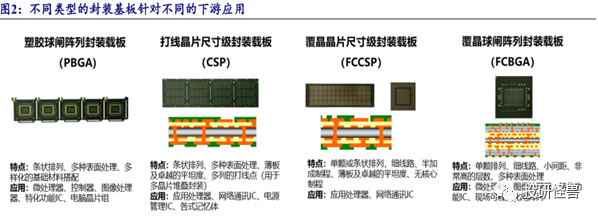

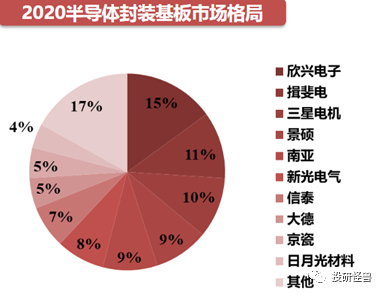

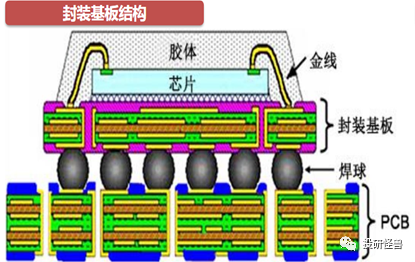

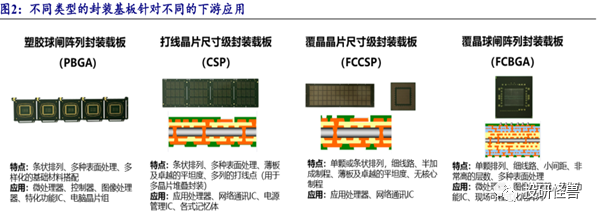

封裝基板:

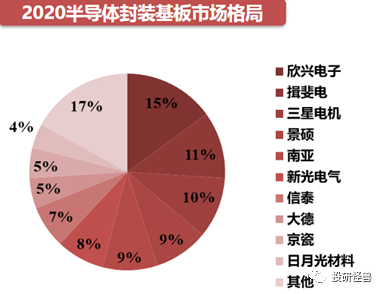

封裝基板競爭格局:

封裝基板上游原材料:

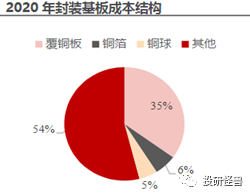

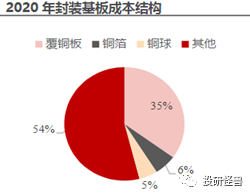

在基板成本結構中,覆銅板占比最高,占比約35%。

引線框架:

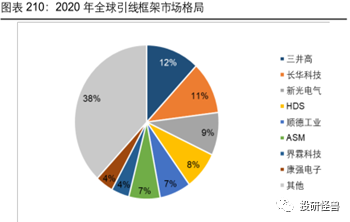

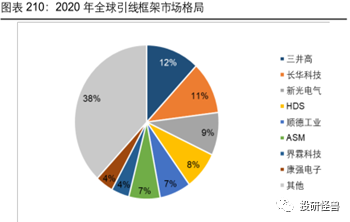

引線框架競爭格局

康強電子蝕刻引線框架月產能300萬條,引線框架21年生產量1700億只,鍵和絲1900千克。

引線框架上游原材料:

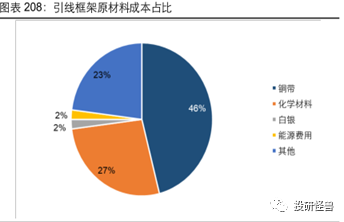

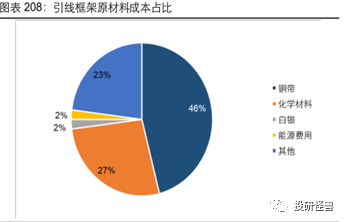

引線框架上游原材料成本占比中,銅帶占46%,化學材料占27%,白銀占2%,銅帶是引線框架最重要的上游原材料。

鍵合絲:

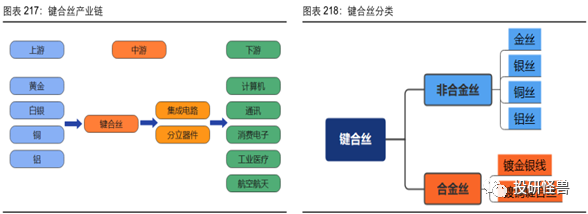

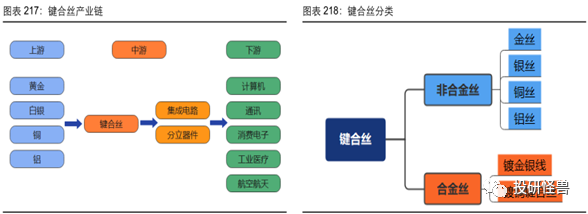

鍵合絲是芯片內電路輸入輸出連接點與引線框架的內接觸點之間實現電氣連接的微細金屬絲,直徑為十幾微米到幾十微米。

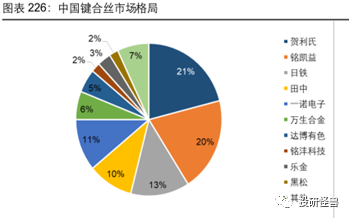

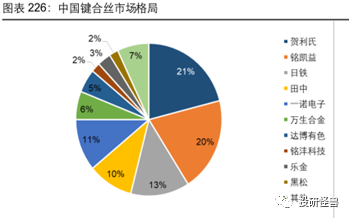

鍵合絲競爭格局:

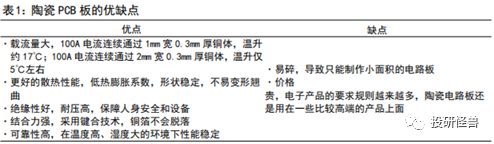

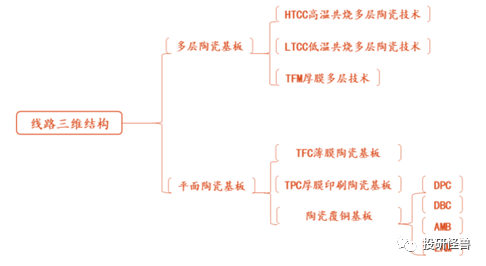

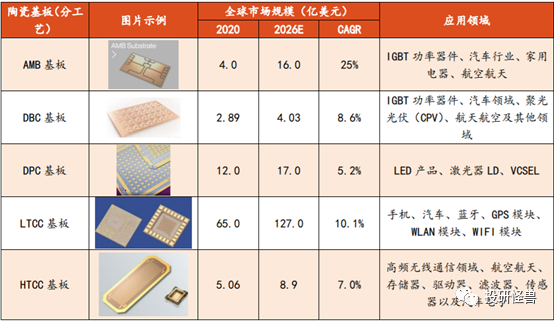

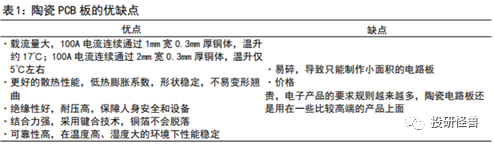

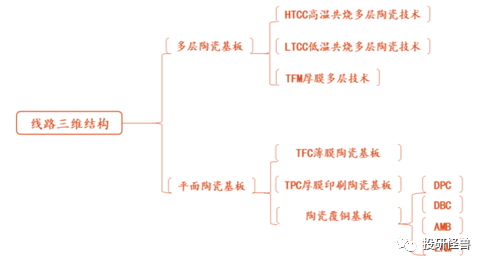

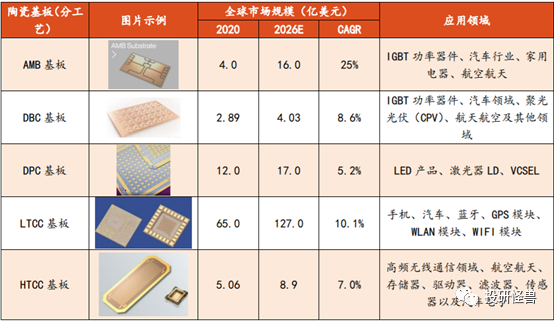

陶瓷基板:

陶瓷基板競爭格局:

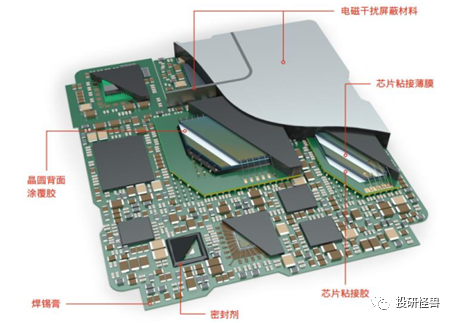

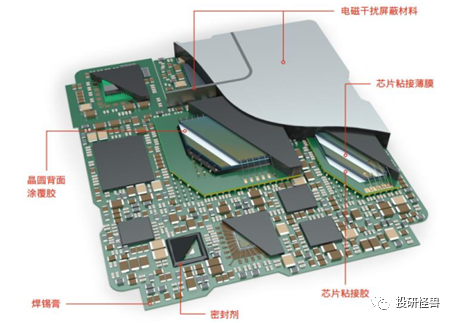

芯片粘接材料:

半導體生產流程:

半導體材料:

晶圓制造材料:

半導體硅片競爭格局:

全球半導體硅片供給:

全球半導體需求預測:

國內半導體硅片公司產能:

半導體硅片上游:原料和設備

設備:

原料:

電子特種氣體:

電子氣體競爭格局:

根據中國工業氣體工業協會統計,集成電路生產用的特種氣體,中國僅能生產約20%的品種,其余均依賴進口。

電子氣體上游:原料,設備,容器

光刻膠:

光刻膠競爭格局:

目前,IC光刻膠領域前五大廠商占據全球87%的市場份額,其中日本合成橡膠(JSR)、東京應化(TOK)、美國杜邦、信越化學、富士電子市占率分別為28%、21%、15%、13%、10%。

中國大陸半導體光刻膠高度依賴進口,本土企業在低端產品上有所突破。2020年中國大陸光刻膠市場外資企業供給占比超過70%,內資企業主要在低端g/i線光刻膠產品上有些突破,6英寸硅片自產占比約20%,KrF、ArF、EuV光刻膠國產替代任重道遠。

截至2021年年初,北京科華(彤程新材)可量產g/i線光刻膠、KrF光刻膠,晶瑞電材可量產g/i線光刻膠。

光刻膠原材料:

光刻膠主要原材料占比從大到小分別是溶劑(50%-90%)、樹脂(10%-40%)、光引發劑(1%-6%)以及添加劑(<1%)。

溶劑:

目前光刻膠溶劑主要為PGMEA(丙二醇甲醚酸醋酯,簡稱PMA),大陸自給率較高。根據新思界產業研究中心數據,我國是全球最大的PGMEA生產國家,產能占據全球總產量的35%左右。生產企業有百川股份、瑞佳化學、怡達化學、華倫、德納國際等。

樹脂:

光刻膠樹脂方面,日本、美國企業目前占據主要市場。國內方面,圣泉集團、彤程新材、強力新材等目前開始逐步布局。

單體:

單體方面,微芯新材、徐州博康、萬潤股份、瑞聯新材具備量產能力。

光引發劑:

光掩模板:

光掩模板競爭格局:

光掩模版原材料:

CMP拋光液:

CMP拋光液是研磨材料和化學添加劑的混合物,可使晶圓表面產生一層氧化膜,再由拋光液中的磨粒去除,達到拋光的目的。

CMP拋光液競爭格局:

安集科技年產16000噸。

鼎龍股份年產5000噸,原材料自主可控。

拋光液原材料:

拋光液組分復雜,由氧化劑、磨粒、絡合劑、表面活性劑、緩蝕劑、pH調節劑及pH緩沖劑按照一定比例配置而成。

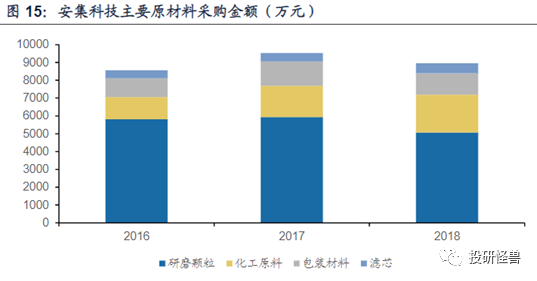

鼎龍股份目前實現了超純硅溶膠,水玻璃硅溶膠、氧化鋁三類研磨粒子的自主制備。

CMP拋光墊:

拋光墊競爭格局:

以中芯國際等公司公告來計算,目前國內12寸硅片需要的拋光墊的量大約為40萬片。目前鼎龍在國內進展迅速,月產能約2萬片/月,市占率約為50%。

濕電子化學品主要應用于半導體市場、光伏市場和平板顯示器市場。

2021年國內濕電子化學品產量達64.35萬噸,同比增長17.68%。2021年國內濕電子化學品需求超102.41萬噸,同比增長23.6%。

濕電子化學品競爭格局:

中國大陸市場集中度較低,濕電子化學品生產企業共有40余家,具有規模化的企業有30余家,各公司產量較小。

國內濕電子化學品生產企業主要有3類:

(1)濕電子化學品專業供應商,產品種類豐富且毛利率高,主要企業代表為江化微、格林達等;

(2)電子材料平臺型企業,以泛半導體業務為主,具有客戶優勢,主要代表企業包括晶瑞電材和飛凱材料等;

(3)大化工企業,濕電子化學品種類較少,具有產業鏈協同優勢,原料成本方面占優。主要代表企業包括巨化股份和濱化股份。

靶材:

靶材競爭格局:

江豐電子現有產能:

目前擁有半導體或平板顯示用高純鋁靶材 36920 塊、高純鈦靶材11895塊、高純銅靶材1000塊、高純鎢靶材500塊、高純鈷靶材1000塊,高純鉭靶材4614塊。

有研新材現有產能:目前擁有約 2 萬噸半導體產能。

靶材原材料:

目前國內濺射靶材的高純金屬原料多數依靠日美進口。但部分企業在部分金屬提純方面已取得了重大突破。

封裝基板:

封裝基板上游原材料:

在基板成本結構中,覆銅板占比最高,占比約35%。

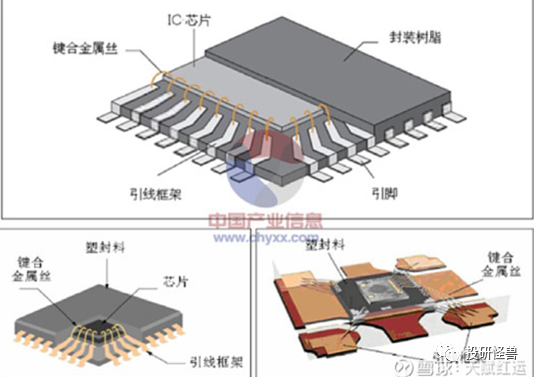

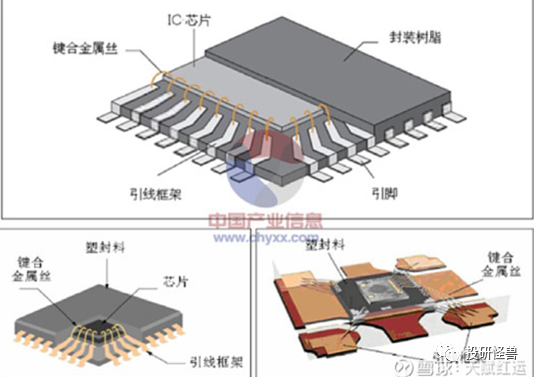

引線框架:

引線框架是一種集成電路芯片載體,并借助于鍵合絲使芯片內部電路引出端(鍵合點)通過內引線實現與外引線的電氣連接,形成電氣回路的關鍵結構件。

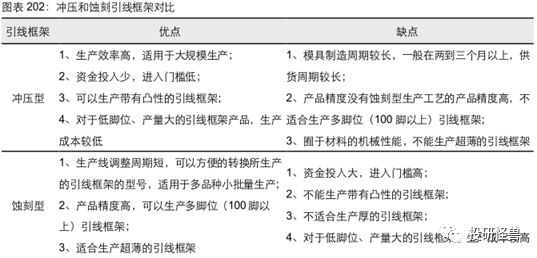

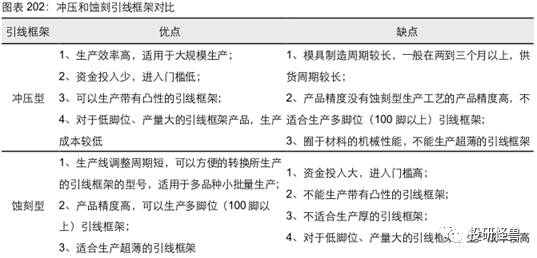

根據生產工藝不同,引線框架分為沖壓型和蝕刻型兩種。按照國際生產經驗,100 腳位以上主要采用蝕刻型生產工藝,100腳位以下主要采用沖壓型生產工藝。

引線框架上游原材料:

引線框架上游原材料成本占比中,銅帶占46%,化學材料占27%,白銀占2%,銅帶是引線框架最重要的上游原材料。

陶瓷基板:

芯片粘接材料:

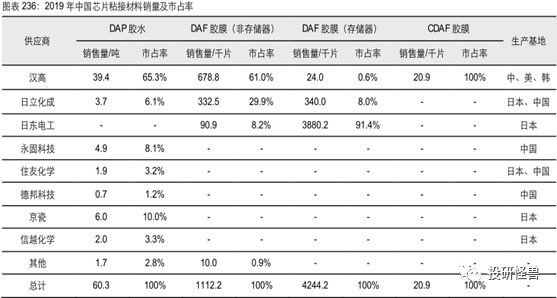

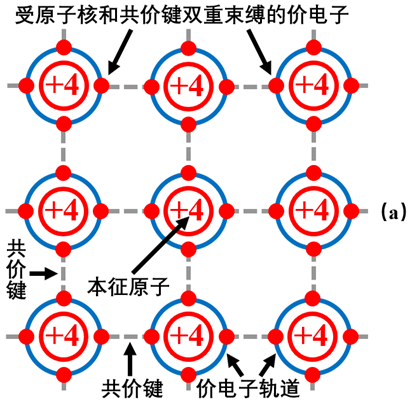

芯片粘接材料競爭格局:

-

芯片

+關注

關注

454文章

50460瀏覽量

421980 -

封裝

+關注

關注

126文章

7794瀏覽量

142741 -

半導體材料

+關注

關注

11文章

520瀏覽量

29520

原文標題:漲知識!半導體材料的分類

文章出處:【微信號:today_semicon,微信公眾號:今日半導體】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

作為產業上游關鍵,國產半導體材料進展如何?

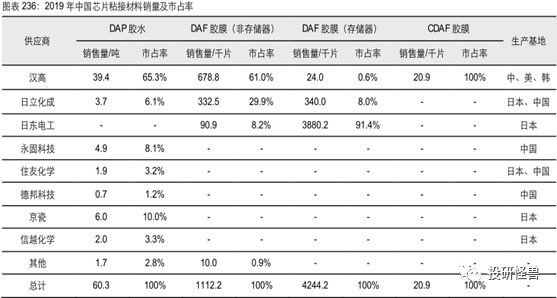

晶體硅為什么可以做半導體材料

半導體存儲器的基本結構和分類

簡述半導體材料的發展史

寬禁帶半導體材料有哪些

半導體襯底材料的選擇

常見的半導體材料有哪些?具備什么特點?

半導體封裝的分類和應用案例

漲知識!半導體材料的分類

漲知識!半導體材料的分類

評論