以中游封裝和下游應用價格回漲為風向標,一系列的數據和市場情況都預示著LED產業黎明拐點已至。

受疫情影響,下游終端消費需求疲軟,2022年LED顯示屏應用端出貨量同比下降幅度超過20%,配套LED顯示產業鏈受到波及,產能利用率維持在6成左右。

隨之而來的就是整個產業鏈的砍單和大幅降價。但降價并未帶來銷量的大幅增長,反而進一步吞噬了企業的凈利。整個LED顯示產業鏈都進入了清庫存階段。

2023年一季度也被很多業內人士視為行業“至暗”時刻。但隨著近期中游封裝價格率先實現反彈回漲,“天漸漸亮了。”

近幾日,麗清、光寶科、億光、富采、聯嘉等多家中國臺灣LED產業鏈廠商紛紛表示,第三季度營收有望正向增長。

01

麗清6月營收有望創歷史新高

因部分訂單提前在6月開票,麗清6月合并營收可望改寫歷史新高,Q2營收淡季不淡,也可望改寫單季次高,而受部分訂單提前認列在Q2影響,麗清Q3營收估較Q2拉回,但仍可望維持年增態勢,Q4隨著傳統旺季來臨,營收有望進一步沖高。

近年來,麗清在中國大陸市場持續開拓新客戶與新訂單,而觀音廠則隨著北美車廠釋出機種增加,將擴充第三條自動化產線,預計設備將于9月進駐,11、12月陸續開始貢獻營收。

就目前來看,麗清觀音廠已有兩條產線,隨著效率提升,法人估算,單條產線產值已提升到8500萬元新臺幣(約合人民幣1959萬元),較去年上半年增加,以此估算,明年在第三條產線效益顯現下,觀音廠貢獻將進一步放大。

02

光寶科6月營收月增近5%

光寶科技6月合并營收129.11億元新臺幣(約合人民幣29.76億元),月增4.5%、年減11.8%,為今年來高點。

受惠高價值核心事業如云端運算及AI服務器電源、汽車電子與5G網通設備營收較去年同期成長,累計今年上半年營收715億元新臺幣(約合人民幣164.81億元),年減15.13%。

其中,毛利率較佳的光電部門6月營收占比22%;其中,全球出貨量排名第一的光耦合器在工控與綠能等高階應用需求穩定;電動車充電裝置、車用LED照明與ADAS攝影模塊等汽車電子應用出貨持續成長的帶動下,光電部門營收月增逾5%。

03

億光Q3營收有望正向增長

LED封裝大廠億光今年第二季因反應客戶先前提早拉貨而較平緩,但預期第三季有機會實現50億元新臺幣(約合人民幣11.53億元)規模,并且有可能挑戰近1年波段新高。

億光各產品線出貨動能都可期待,除了高階光耦、不可見光產品保持成長,車用面板相關顯示元件訂單持續增加,來自電視及IT信息應用產品的旺季備貨需求也正在發酵。

億光預期,今年下半年整體表現應該會比上半年好,上下半年(營收)比重可能接近45比55。另一方面,由于歐洲WOFI相關損失已提列完畢,將有助于今年獲利恢復往常穩定水平。

04

富采Q2營收季增23.6%

今年6月,LED大廠富采營收回落至19.7億元新臺幣(約合人民幣4.54億元)、月減2.49%、年減13.16%,累計上半年營收約105.72億元新臺幣(約合人民幣24.37億元)、年減35.25%。

其中,第二季營收約58.44億元新臺幣(約合人民幣13.47億元)、季增23.6%、但年減24.89%,初估損益壓力仍大。

公司預期,下半年在MiniLED及四元LED出貨力道均可望溫和提升,以及背光需求步入傳統旺季帶動下,整體表現應有機會優于上半年。但實際復蘇力道仍待觀察。

目前,富采正在持續投入新技術產品發展,其中MiniLED車載顯示應用陸續送樣驗證、Micro LED正在積極增建量產線。依照計劃Micro LED新產能將在今年底前完成6英寸5000片套,明年會從電視及穿戴應用開始放量。

05

聯嘉業績有望快速增長

受Model 3舊款停止供貨影響,車燈LED模塊廠聯嘉Q2營收估與Q1相當,不過就月營收走勢來看,5月較4月回升,而6月則有機會再較5月小幅墊高,下半年隨著各項電動車項目陸續量產,加上Q4還有大廠GM休旅車項目,法人預期,下半年營收有望逐季增溫。

聯嘉今年有31項項目加入量產,在新項目陸續加入帶動,聯嘉累計前5月合并營收年增12.27%,已回到雙位數成長表現,法人推估,聯嘉上半年合并營收可望改寫同期新高。

聯嘉預期下半年中國臺灣地區廠稼動率將由60%提升至80~90%,東莞廠可望由70~80%提升至90~100%,美國新廠上半年稼動率約35%,下半年則可望跳升至50~60%,美國廠下半年將拚單月損平;整體來看,聯嘉下半年營收、獲利可望較上半年改善。

-

光耦合器

+關注

關注

8文章

477瀏覽量

36152 -

車載顯示

+關注

關注

1文章

97瀏覽量

20733 -

miniled

+關注

關注

18文章

844瀏覽量

38455

原文標題:訂單持續增加,產線擴充,Q3有望正向增長?

文章出處:【微信號:weixin-gg-led,微信公眾號:高工LED】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

2024年Q3全球平板電腦出貨量增長11%,市場持續回暖

AI芯片驅動臺積電Q3財報亮眼!3nm和5nm營收飆漲,毛利率高達57.8%

AI PC驅動全球PC市場復蘇,Q3出貨量實現年季雙增長

使用bq40z50-R2過程中,Q4可以防止在適配器反接的時候,損壞Q3?

晶合集成產能滿載,計劃年內大幅擴產以應對市場回暖

快訊:思科數據中心訂單增長 微軟中國員工談“打包赴美” 上交所舉行芯片設計專場業績會

奧迪全新Q3即將亮相,尺寸升級,設計新穎,或采用插電式混合動力

臺積電3nm訂單持續增長,蘋果、英特爾、AMD爭相下單

崇達技術2023年汽車電子訂單增長14%,2024年有望繼續增長

LTC3632 Q5的作用是什么?Q2和Q3是開關管嗎?

Q3全球十大晶圓代工企業產值增長7.9%,將持續向上

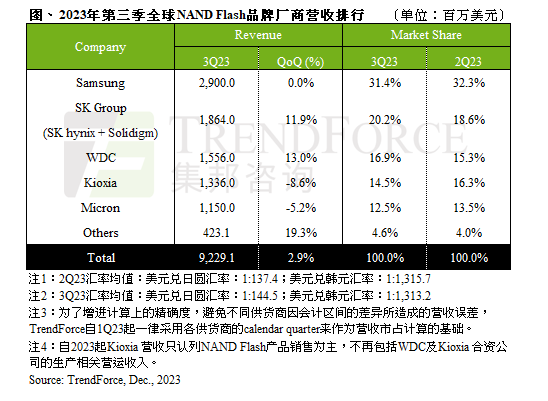

Q3 NAND產業營收環比增長2.9%,預計Q4量價齊漲

2023年Q3全球折疊屏手機出貨量增長10%:Moto第三同比增長1377%

訂單持續增加,產線擴充,Q3有望正向增長?

訂單持續增加,產線擴充,Q3有望正向增長?

評論