2023年上半年以多晶硅致密料、單晶硅片M10、單晶PERC電池片M10為例,價格分別下降71.43%、51.97%、34.26%。

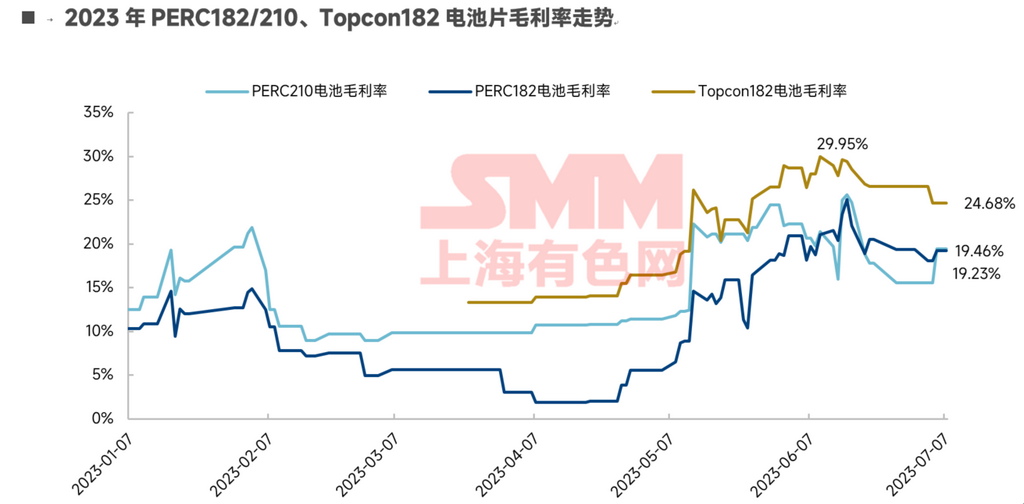

年內多晶硅致密料最高價位于2月,硅片最高價位于4月中旬,電池片最高價位于3月。跟隨成本浮動,光伏電池大幅降價主要發生在5-6月,但由于上半年電池相較上游供需結構更健康,跌幅遠不及上游,5-6月中電池片利潤不斷被放大。

目前光伏電池為當前主產業鏈中毛利最高環節,PERC電池片毛利率19%以上,Topcon電池片毛利率接近25%。我們認為隨著三季度電池產能釋放,三季度末電池片的高利潤將難以為繼,隨即將進入下行通道。

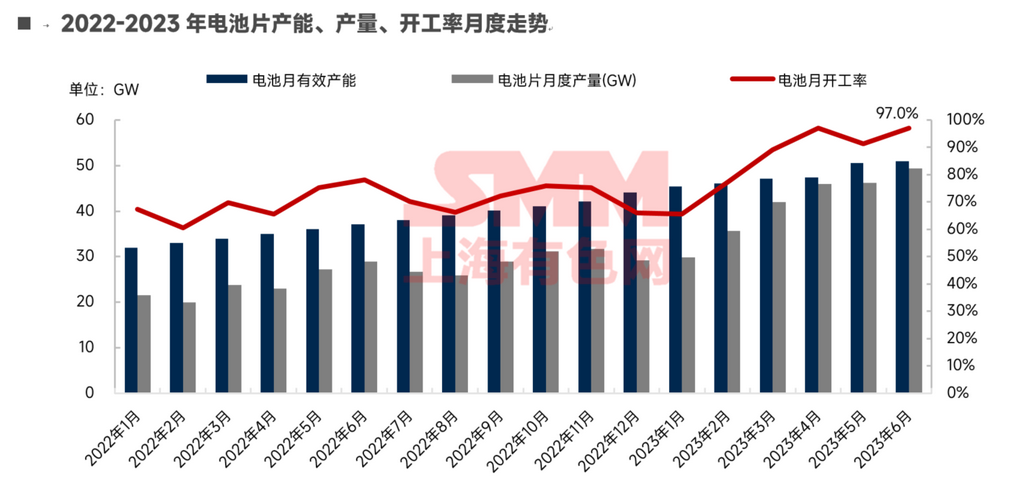

2023年1-6月電池片產量247.39GW,同比增長81.94%,上半年電池產能利用率一路上行,至6月達到97%,2023全年預計電池片產量570.38GW,而電池片供應過剩將在9-12月逐月凸顯,主要受Tocpon電池加速放量的影響,市場整體產能利用率或將降至50%以下。

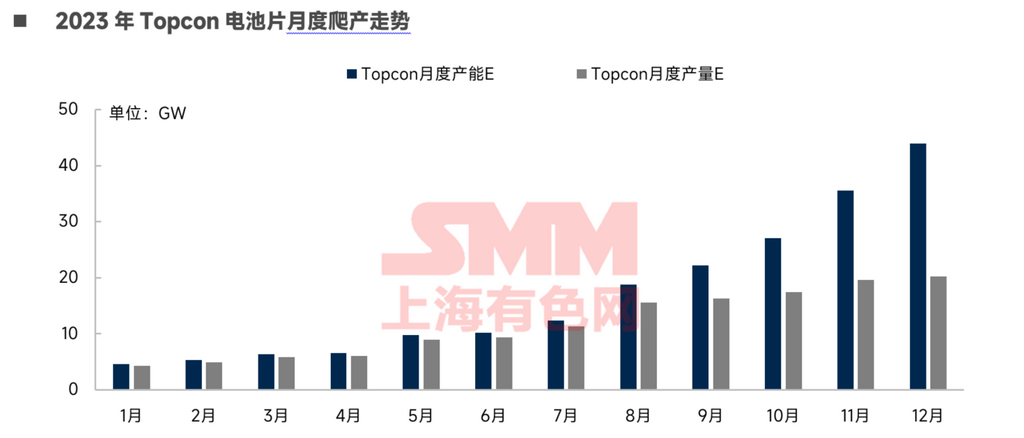

我們預計Topcon電池月產能7-9月將分別達到12.31GW、18.76GW、22.15GW,至12月有望突破44GW單月產能。

就產量而言,6月Topcon電池產量為6.94GW,7月新增兩家Topcon電池片企業量產,本月Topcon電池總排產將突破10GW,供應將環比上月增長44.09%。

而三季度為Topcon電池設備的集中交付期,且部分已進場設備也處于加速爬坡期,Topcon電池的量產節奏將加速。我們預計9-12月,N型電池出貨量占比將分別達到34%、45%、48%、50%。

對于接下來電池價格走勢而言,7-8月組件排產比6月提升,且組件在低價備貨需求下,加量采購上游材料,電池片由供應過剩轉為供需偏緊,價格上行動力充足;三季度末,供應增速大于需求增速,供應過剩凸顯,P/N競爭正式拉開,價格下行壓力大。

在電池上游成本端,由多晶硅價格階段性震蕩造成的電池成本上漲預期大概率僅出現在7-8月,后續硅料新增產能大量投放市場,價格大概率橫盤震蕩。

而在此期間,組件排產提升將聯動其上游排產量增長,硅片因產能過剩明顯,其提產的增長大于下游需求,硅片在7-8月有持續累庫風險,其利潤或將進一步被壓縮。

而在多晶硅與硅片行情雙重影響下,總體來說三季度前中期電池成本上行風險更大。

預計三季度末后,電池成本橫盤震蕩,電池價格走低,電池利潤下行。

- end -

更多光伏市場基本面、價格、產業發展前景,敬請參與SMM將于2023年09月20-22日召開的2023 SMM 國際光伏產業峰會,會上光伏上下游相關企業群英薈萃,近百位精英人士的重磅演講,剖析行業發展痛點、難點,進行深度思維碰撞,為與會嘉賓帶來深度價值參考!

審核編輯 黃宇

-

光伏電池

+關注

關注

5文章

255瀏覽量

32585 -

光伏

+關注

關注

40文章

2867瀏覽量

68722 -

電池片

+關注

關注

0文章

63瀏覽量

8655

發布評論請先 登錄

相關推薦

上游價格波動不止,光伏電池利潤還能維持多久?

上游價格波動不止,光伏電池利潤還能維持多久?

評論