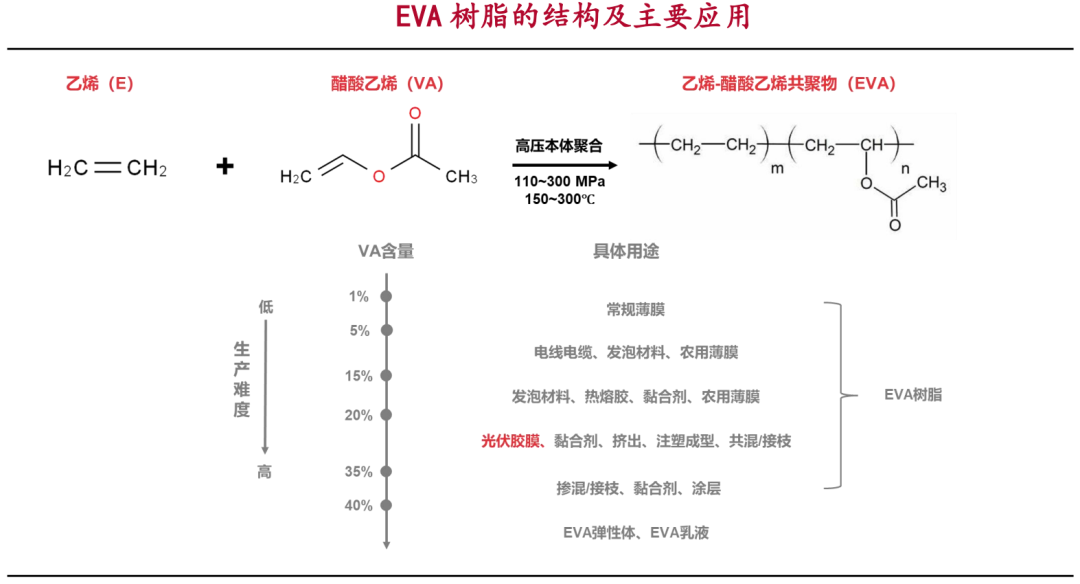

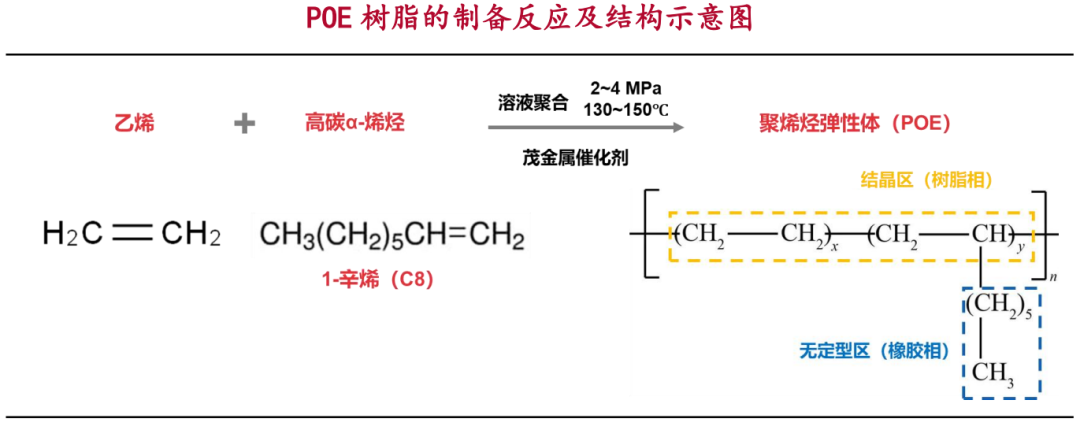

EVA及POE樹脂作為封裝膠膜的核心原料,兩者均由乙烯和特殊單體通過共聚反應(yīng)制備。其中,EVA樹脂為乙烯和醋酸乙烯(VA)的共聚物(VA質(zhì)量分?jǐn)?shù)一般小于40%),POE樹脂則是由乙烯和高碳α-烯烴(通常為1-辛烯,質(zhì)量分?jǐn)?shù)大于20%)利用配位聚合形成的無規(guī)共聚物彈性體。相比于傳統(tǒng)的通用型聚乙烯,EVA及POE樹脂的合成難度更大、應(yīng)用性能更高、專用性更強(qiáng),屬于國內(nèi)目前亟待發(fā)展的高端聚烯烴材料。近年來隨著沿海大型煉化一體化項(xiàng)目的陸續(xù)投產(chǎn),通用型聚乙烯面臨產(chǎn)能過剩的風(fēng)險。為應(yīng)對日益激烈的同質(zhì)化競爭、提升產(chǎn)品附加值,EVA及POE樹脂已成為煉化企業(yè)延伸發(fā)展的熱點(diǎn)新材料領(lǐng)域,國產(chǎn)化進(jìn)程不斷加速。

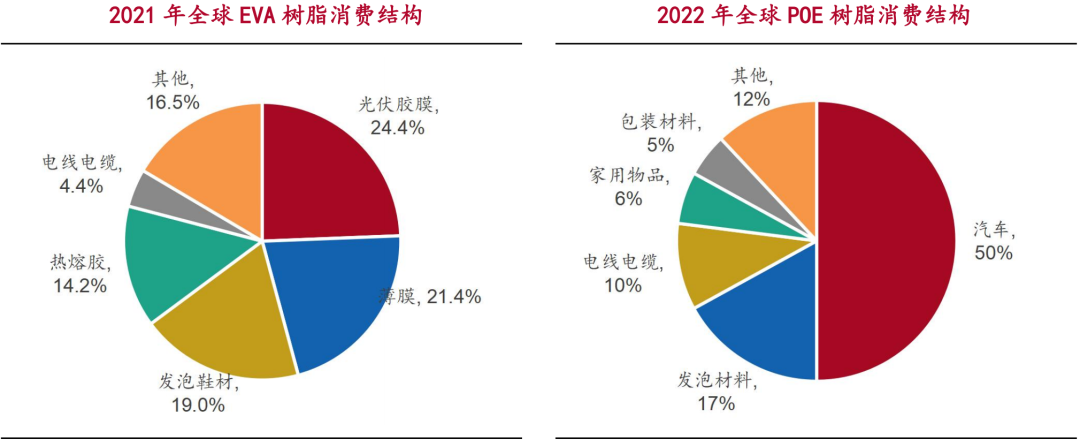

雖然EVA及POE樹脂可應(yīng)用于包裝薄膜、發(fā)泡鞋材、汽車及塑料改性等領(lǐng)域,但光伏膠膜是當(dāng)前需求增長最快、市場關(guān)注度最高的應(yīng)用領(lǐng)域。根據(jù)《中國化工新材料產(chǎn)業(yè)發(fā)展報告(2022)》,光伏膠膜已成為全球EVA樹脂的第一大下游需求,占比約為25%,在國內(nèi)市場的需求占比更是達(dá)到47%。POE方面,目前全球約一半的POE樹脂應(yīng)用于汽車領(lǐng)域(通常作為增韌改性劑用以提高內(nèi)外部組件如儀表盤、保險杠的抗沖擊強(qiáng)度),其余主要用于發(fā)泡鞋材、電線電纜等。隨著N型組件出貨量的快速增長,未來兩年光伏膠膜將成為POE需求增長的主要動力。

EVA樹脂短期仍需進(jìn)口,光伏料產(chǎn)能爬坡及驗(yàn)證周期影響放量節(jié)奏EVA樹脂的工業(yè)化生產(chǎn)大多采用高壓法連續(xù)本體聚合工藝,其聚合機(jī)理和生產(chǎn)流程與LDPE(低密度聚乙烯,主要制成薄膜產(chǎn)品)基本相同。VA含量越低,EVA的性質(zhì)越接近LDPE,具備相對良好的耐磨性和電絕緣性,可用于生產(chǎn)農(nóng)用薄膜、發(fā)泡鞋材、包裝材料等中低端產(chǎn)品。VA含量越高,EVA的性質(zhì)越接近橡膠,具備相對良好的彈性和透明性,可用于光伏膠膜、涂覆料等高端產(chǎn)品。其中用于光伏膠膜的EVA樹脂VA含量需控制在28%~33%之間,生產(chǎn)難度大,市場價值高。

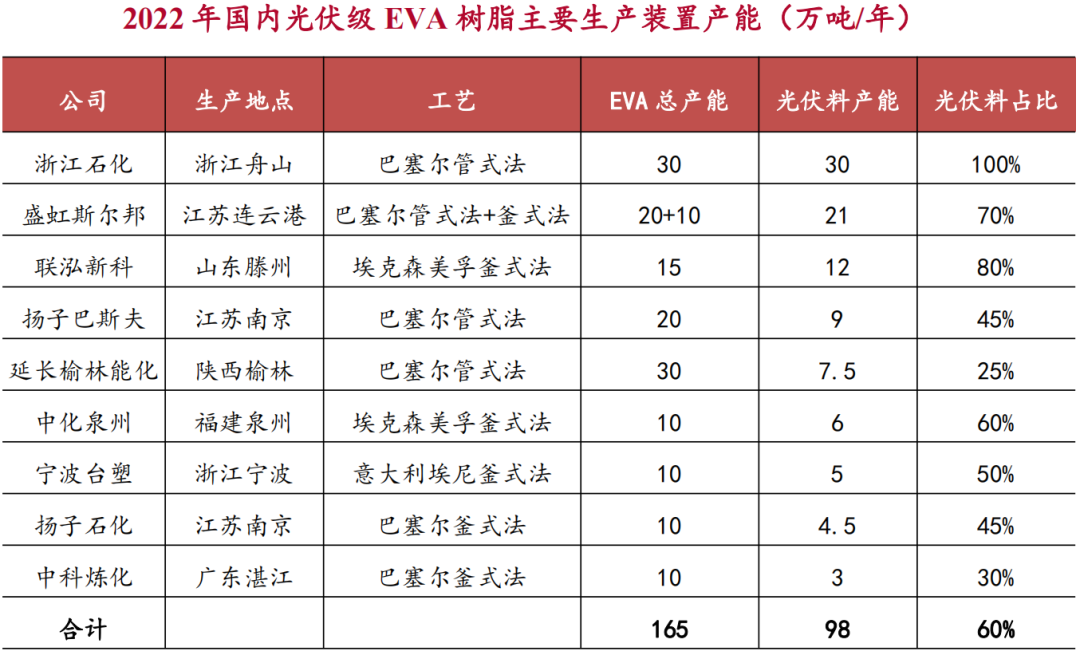

2017~2020年,國內(nèi)EVA樹脂總產(chǎn)能穩(wěn)定在97.2萬噸,但僅有斯?fàn)柊钍⒙?lián)泓新科和寧波臺塑3家企業(yè)具備光伏料生產(chǎn)能力,合計(jì)產(chǎn)能僅為30萬噸左右,進(jìn)口依賴度一直維持60%以上。近年來,受下游光伏產(chǎn)業(yè)跨越式發(fā)展的影響,煉化企業(yè)陸續(xù)引入技術(shù)工藝包(以利安德巴塞爾管式法為主),期望通過轉(zhuǎn)產(chǎn)EVA避開通用型聚乙烯的紅海競爭。2021年下半年,中化泉州、浙江石化、延長榆林能化等企業(yè)均已順利產(chǎn)出光伏料。

截至2022年底,國內(nèi)EVA樹脂總產(chǎn)能已增至215萬噸,能穩(wěn)定生產(chǎn)光伏料的企業(yè)增至9家,合計(jì)光伏料產(chǎn)能98萬噸。據(jù)卓創(chuàng)資訊統(tǒng)計(jì),2022年EVA樹脂產(chǎn)量共167.6萬噸,其中光伏料累計(jì)產(chǎn)量達(dá)83.7萬噸,全年光伏料排產(chǎn)比例達(dá)到50%。結(jié)合表3的光伏級EVA樹脂需求估算量來看,進(jìn)口依賴度已降至26%左右,國產(chǎn)光伏料供應(yīng)能力顯著提升。

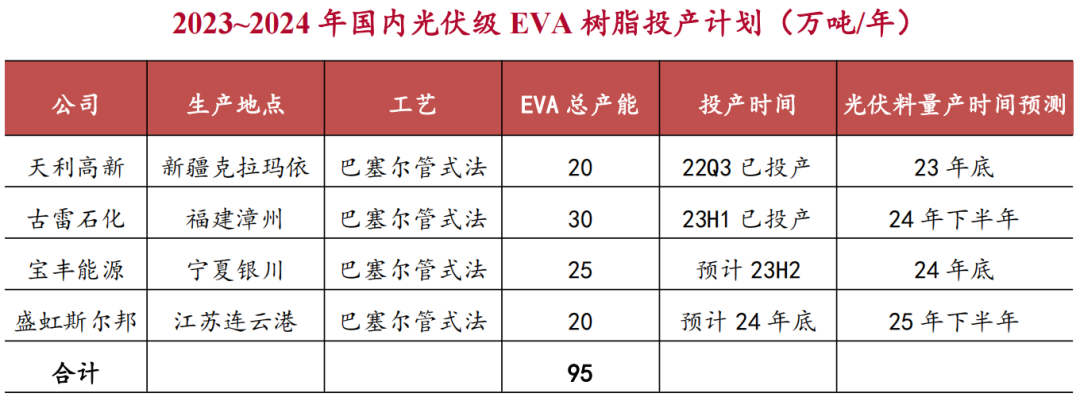

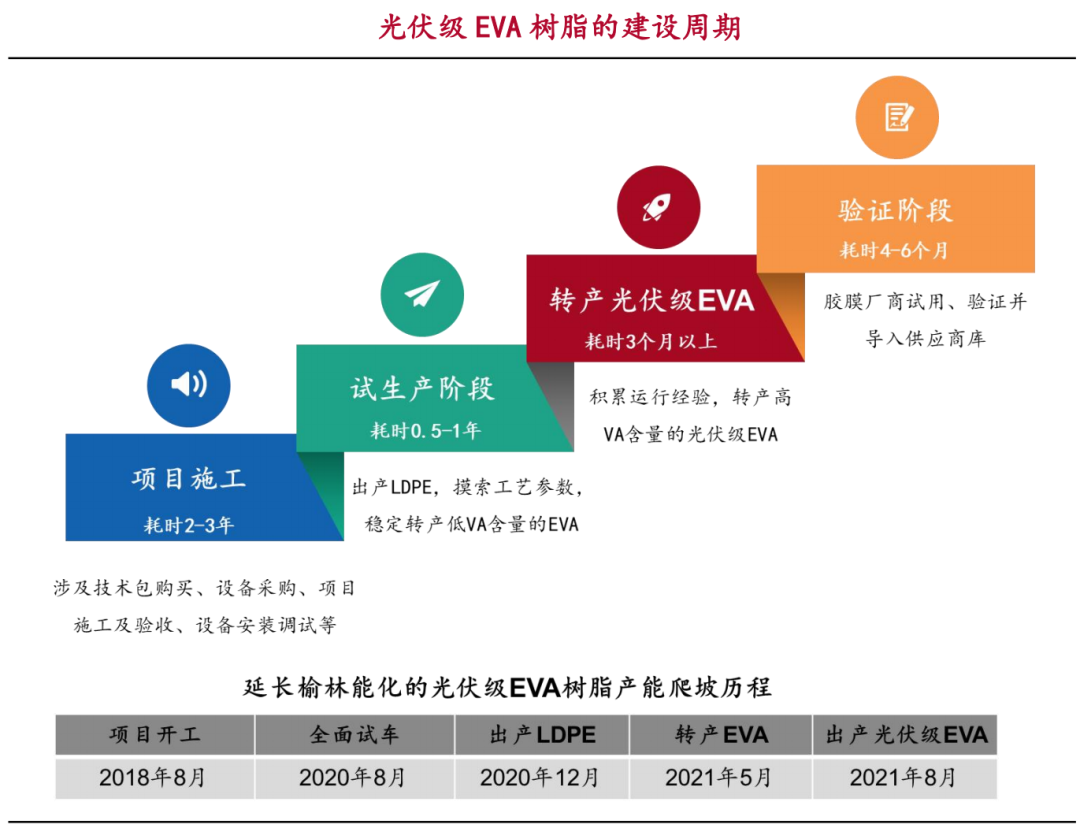

展望2023年,雖然EVA新增產(chǎn)能有望達(dá)到55萬噸,但光伏料的新增供給較為有限,增量需求只能通過海外供給滿足,預(yù)計(jì)2023年進(jìn)口依賴度將再度上揚(yáng)。這是由于EVA樹脂的產(chǎn)能爬坡周期長,而且光伏料實(shí)際產(chǎn)能也具有極大的不確定性。 從行業(yè)經(jīng)驗(yàn)來看,新裝置從開車成功到批量穩(wěn)定供應(yīng)光伏料需至少一年時間。首先,裝置需先穩(wěn)定生產(chǎn)LDPE半年以上才能轉(zhuǎn)產(chǎn)EVA。其次,生產(chǎn)EVA也需從低VA含量的發(fā)泡材料開始做起,積累足夠的裝置運(yùn)行經(jīng)驗(yàn)后才能逐步轉(zhuǎn)為工藝難度更高的光伏料。最后,產(chǎn)品交付膠膜廠商驗(yàn)證并導(dǎo)入使用也需要4個月左右的時間。 因此,即便是去年三季度實(shí)現(xiàn)投料開車的天利高新,其光伏料在2023年實(shí)現(xiàn)穩(wěn)定出貨的難度也很大。考慮到產(chǎn)能爬坡及驗(yàn)證周期,預(yù)計(jì)大部分新增產(chǎn)能要在2025年才能實(shí)現(xiàn)有效供給。而由于裝置光伏料產(chǎn)能上限的存在(管式法一般在80%左右,因?yàn)楣夥蟅A含量高、粘性強(qiáng),需對設(shè)備進(jìn)行定期維護(hù)清洗),即便樂觀假設(shè)所有廠家都能順利完成驗(yàn)證并實(shí)現(xiàn)光伏料產(chǎn)量最大化,未來兩年也很難滿足組件出貨量快速增長造成的供給缺口,因此預(yù)計(jì)到2025年大概率將維持供不應(yīng)求的狀態(tài)。

POE 樹脂工業(yè)化存在三大技術(shù)壁壘,國產(chǎn)替代初見曙光POE(聚烯烴彈性體)是陶氏化學(xué)于1993年率先開發(fā)的新型熱塑性彈性體材料。POE的結(jié)構(gòu)特點(diǎn)決定了其優(yōu)異的綜合性能。首先,分子結(jié)構(gòu)中同時存在聚乙烯主鏈結(jié)晶區(qū)和因引入α-烯烴而形成的無定型區(qū),使其兼具良好的熱塑性和高彈性。其次,分子鏈中不存在極性基團(tuán)和不飽和鍵,賦予了POE優(yōu)良的耐候性和水汽阻隔性。最后,茂金屬催化劑的加持也使得POE的相對分子量分布窄,從而具有良好的拉伸強(qiáng)度和抗沖擊性能。

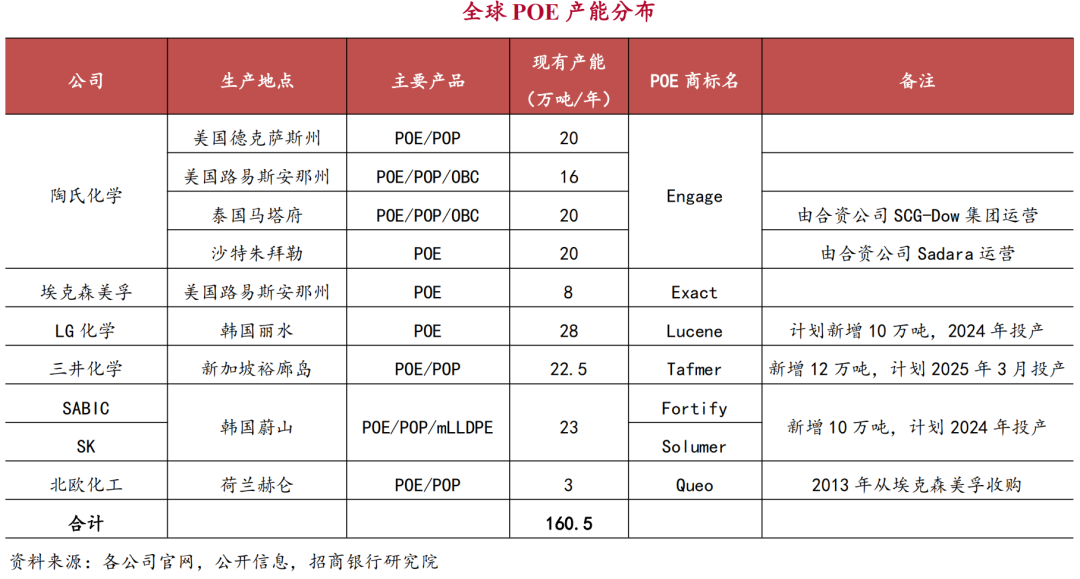

目前全球POE樹脂的生產(chǎn)技術(shù)和工業(yè)化裝置集中在陶氏化學(xué)、LG化學(xué)、三井化學(xué)、SSNC(SABIC和SK的合資公司)、埃克森美孚、北歐化工6家海外化工巨頭。各家企業(yè)的生產(chǎn)裝置均基于專有的聚合技術(shù)和茂金屬催化劑搭建,現(xiàn)有產(chǎn)能合計(jì)160.5萬噸。考慮到實(shí)際生產(chǎn)過程中可靈活切換為POP(聚烯烴塑性體)、OBC(烯烴嵌段共聚物)或其他彈性體材料,POE真實(shí)產(chǎn)能低于公開資料數(shù)據(jù)。根據(jù)ChemAnalyst的統(tǒng)計(jì),2022年全球POE需求量約150萬噸,預(yù)計(jì)實(shí)際產(chǎn)量與該數(shù)據(jù)基本一致。

陶氏化學(xué)是全球生產(chǎn)規(guī)模最大、技術(shù)最先進(jìn)的POE生廠商,其裝置主要位于美國、泰國、沙特三地,合計(jì)產(chǎn)能達(dá)76萬噸,占全球市場份額的50%左右。LG化學(xué)、SSNC和三井化學(xué)緊隨其后,產(chǎn)能規(guī)模均超過20萬噸。由于光伏領(lǐng)域可預(yù)見的需求增長,上述三家企業(yè)均已宣布擴(kuò)產(chǎn)計(jì)劃,預(yù)計(jì)兩年內(nèi)海外POE產(chǎn)能可提升至192.5萬噸。結(jié)合表3的光伏級POE樹脂需求估算量來看,膠膜廠商需要拿到一半左右的訂單份額才能滿足N型組件的封裝需求。不過在汽車輕量化趨勢下,傳統(tǒng)下游汽車塑料改性需求仍有增長空間,其他領(lǐng)域同樣需求起量(據(jù)中國化信咨詢統(tǒng)計(jì),2021年我國POE凈進(jìn)口量約為59萬噸,近3年CAGR達(dá)28%),因此未來幾年全球POE樹脂供給將持續(xù)緊張,訂單爭奪也將左右光伏膠膜的升級進(jìn)程,樹脂國產(chǎn)化破局非常關(guān)鍵。

面對新興市場巨大的需求機(jī)遇,國內(nèi)石化企業(yè)也在加速布局POE樹脂。但由于生產(chǎn)難度大、產(chǎn)品利潤率高,目前海外龍頭暫無對外進(jìn)行技術(shù)授權(quán)轉(zhuǎn)讓,因此國內(nèi)企業(yè)只能自行研發(fā),并需陸續(xù)攻克茂金屬催化劑的制備、α-烯烴的合成、溶液聚合工藝三大技術(shù)難題。

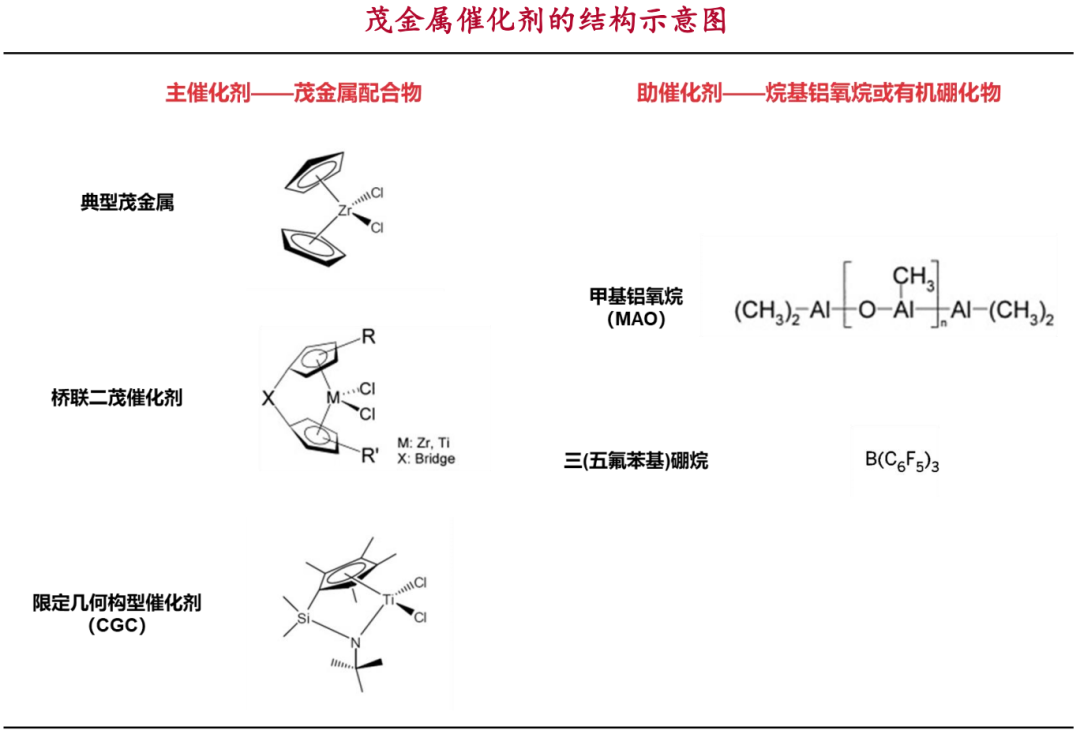

(1)茂金屬催化劑

茂金屬(Metallocene)是一類有機(jī)金屬配合物的統(tǒng)稱,一般由ⅣB族過渡金屬元素(如Ti、Zr、Hf)和環(huán)戊二烯基(或其衍生物)通過相互作用形成。以茂金屬為主催化劑、烷基鋁氧烷(如MAO)或有機(jī)硼化物為助催化劑的催化體系,稱為茂金屬催化劑。相較于傳統(tǒng)的齊格勒-納塔催化劑,茂金屬催化劑具有催化活性高、單一活性中心、可精準(zhǔn)調(diào)控聚合物結(jié)構(gòu)和相對分子量分布等優(yōu)勢,主要應(yīng)用于制備高端聚烯烴。目前POE的工業(yè)化生產(chǎn)主要使用橋聯(lián)二茂催化劑和限定幾何構(gòu)型催化劑(CGC),這兩類催化劑中心金屬周圍空間更為開放,有利于長鏈共聚單體插入,更適合于POE的反應(yīng)體系。

催化劑是聚合反應(yīng)的核心,茂金屬催化劑在20世紀(jì)90年代實(shí)現(xiàn)產(chǎn)業(yè)化后國外多家大型企業(yè)陸續(xù)完成開發(fā)及應(yīng)用工作,并對研發(fā)成果申請專利保護(hù)。除了前述6家企業(yè)外,國際上的茂金屬催化劑生產(chǎn)商還包括利安德巴塞爾、道達(dá)爾、美國Univation(陶氏化學(xué)和埃克森美孚合資公司)、ChevronPhillips等企業(yè),不過上述企業(yè)的配套工藝以氣相法或淤漿法為主,雖然允許技術(shù)轉(zhuǎn)讓但只能生產(chǎn)茂金屬聚烯烴(mPE/mPP),并不適用于POE。

我國茂金屬催化劑研究起步時間晚,如何繞開諸多專利限制并從浩如煙海的茂金屬配合物中篩選出合適的新型催化劑體系是研發(fā)的難點(diǎn)。中石油、中石化、高等院校及科研院所等國家單位已研發(fā)多年,并成功實(shí)現(xiàn)了基于自主茂金屬催化劑的mPE/mPP的工業(yè)化應(yīng)用,但用于制備POE的催化劑仍尚未取得工業(yè)化突破。目前CGC催化劑仍是重點(diǎn)突破方向,而隨著下游市場空間的逐步打開、陶氏化學(xué)初代CGC技術(shù)專利的到期,多家國內(nèi)上市龍頭已加快入局步伐。近年來,萬華化學(xué)、衛(wèi)星化學(xué)、盛虹斯?fàn)柊畹绕髽I(yè)陸續(xù)積累相關(guān)專利,但工業(yè)化放大仍在技術(shù)摸索期。

(2)α-烯烴

α-烯烴是碳碳雙鍵位于分子鏈端部的線性長鏈單烯烴。其中,碳鏈相對較短的1-丁烯(C4)、1-己烯(C6)和1-辛烯(C8)通常作為共聚單體用于改善聚烯烴的材料性能。目前全球主流的POE產(chǎn)品基本屬于乙烯-辛烯共聚彈性體,因此1-辛烯是實(shí)現(xiàn)POE國產(chǎn)化的關(guān)鍵原料。

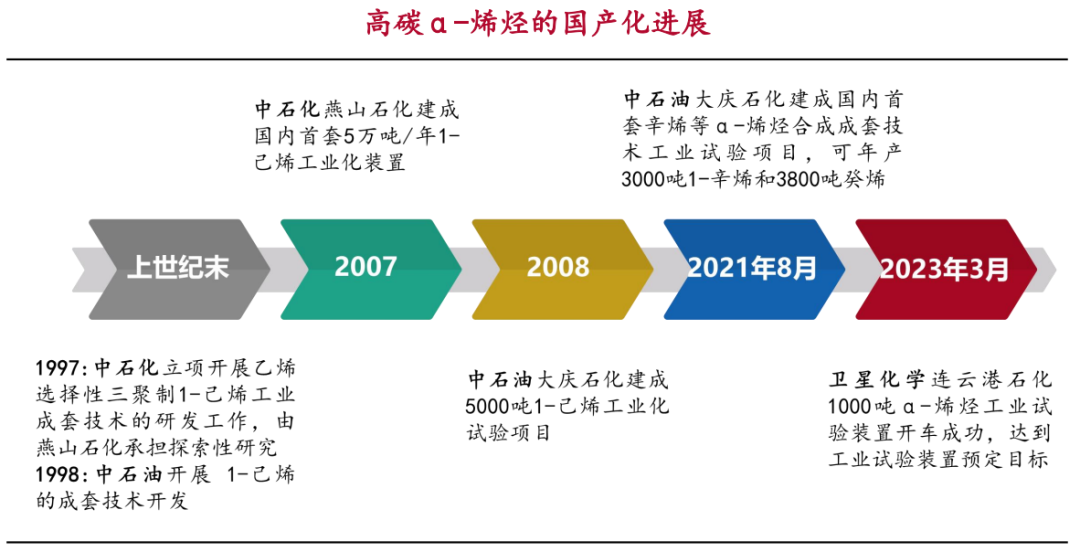

乙烯齊聚法是全球高碳α-烯烴(C6及以上)的主流生產(chǎn)工藝,主要分為非選擇性齊聚和選擇性齊聚兩大類。其中選擇性齊聚(如乙烯三聚制備1-己烯和乙烯四聚制備1-辛烯)目標(biāo)產(chǎn)物收率更高,是更為先進(jìn)的技術(shù)方向。目前中石化、中石油已基本掌握乙烯三聚法,1-己烯總產(chǎn)能約10萬噸。乙烯四聚法則尚未實(shí)現(xiàn)工業(yè)化,因此我國仍不具備1-辛烯的生產(chǎn)能力。不過在POE等高端聚烯烴需求的催化下,1-辛烯的技術(shù)攻關(guān)已取得初步成果。目前已有中石油大慶石化、衛(wèi)星化學(xué)連云港石化兩家企業(yè)建成工業(yè)試驗(yàn)裝置。

展望來看,未來2~3年國內(nèi)α-烯烴裝置規(guī)劃較多,基本用于配套生產(chǎn)POE,技術(shù)大多來源于自研、科研院所或高校聯(lián)合開發(fā),暫時均缺乏成熟的規(guī)模化生產(chǎn)經(jīng)驗(yàn)。能否找到兼具高活性和選擇性的催化劑、解決副產(chǎn)物堵塞管路等問題,仍需進(jìn)一步觀望。

(3)溶液聚合

目前工業(yè)化的POE生產(chǎn)裝置基本采用溶液聚合工藝。其核心工藝開發(fā)與茂金屬催化劑高度捆綁,因此技術(shù)專利同樣掌握在陶氏、LG化學(xué)、三井化學(xué)等企業(yè)手中。海外僅有加拿大NOVA公司的Sclairtech中壓溶液聚合工藝可進(jìn)行對外授權(quán)轉(zhuǎn)讓,但現(xiàn)有裝置以出產(chǎn)聚乙烯為主,暫無POE生產(chǎn)先例。國內(nèi)方面,由浙江大學(xué)及中石化北京化工研究院聯(lián)合開發(fā)的“1000噸/年P(guān)OE生產(chǎn)技術(shù)工藝設(shè)計(jì)包”已于2015年通過中國化工學(xué)會組織的科技成果鑒定。雖然目前尚未有工業(yè)化應(yīng)用工藝包的驗(yàn)收報道,不過預(yù)計(jì)其仍將成為國內(nèi)眾多企業(yè)的主要技術(shù)來源。而隨著茂金屬催化劑研發(fā)的逐步深入,基于溶液聚合的成套POE技術(shù)工藝包有望同步取得進(jìn)一步的突破。

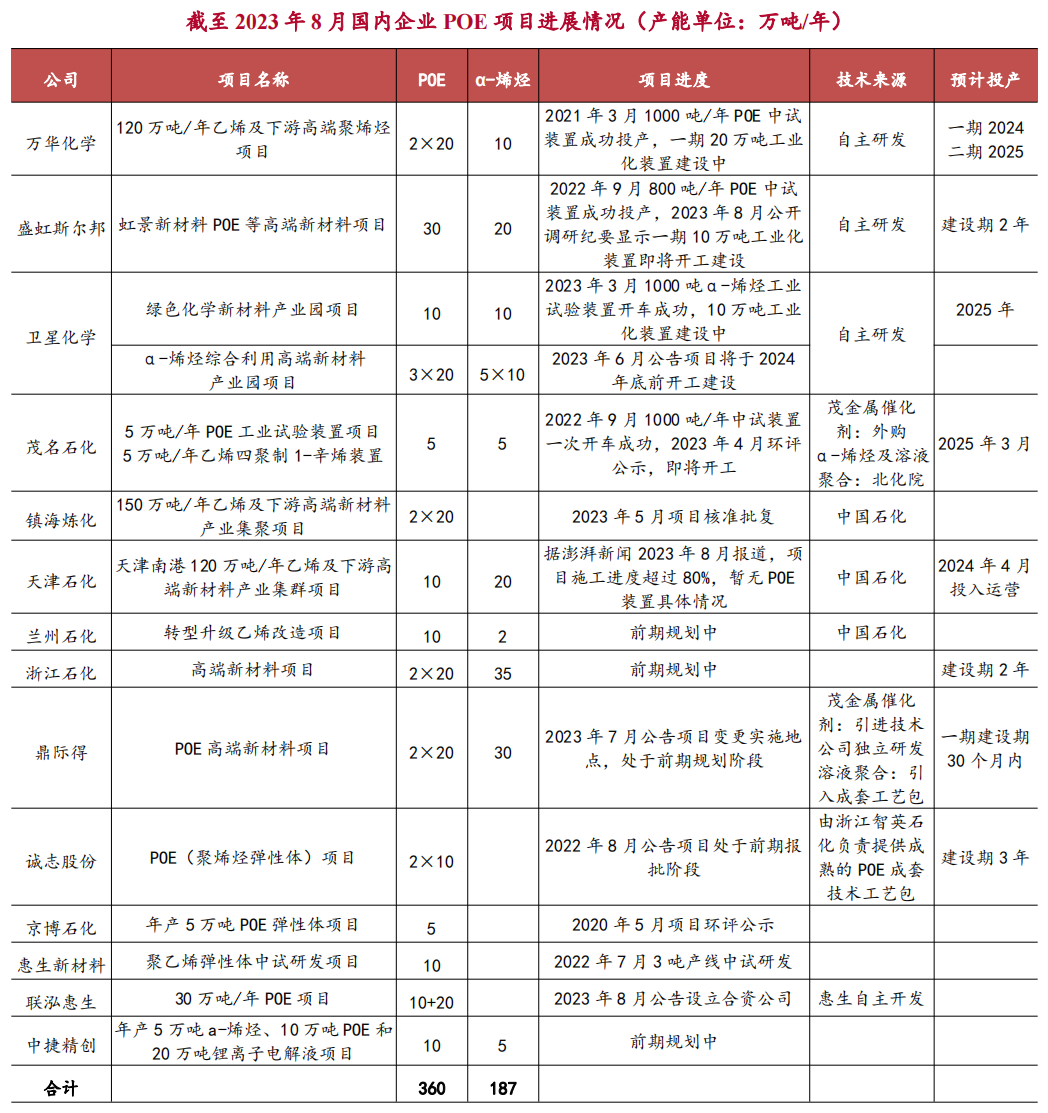

當(dāng)前全國各地石化企業(yè)紛紛上馬POE項(xiàng)目,規(guī)劃總產(chǎn)能達(dá)到360萬噸。目前萬華化學(xué)的產(chǎn)業(yè)化進(jìn)度相對領(lǐng)先,公司已于2021年3月成功實(shí)現(xiàn)中試裝置開車,并成為國內(nèi)首家可產(chǎn)出光伏應(yīng)用POE樹脂的企業(yè)。據(jù)調(diào)研,萬華化學(xué)的兩款光伏級POE產(chǎn)品已向主要膠膜廠商送樣并開始驗(yàn)證,預(yù)計(jì)首套20萬噸工業(yè)化裝置有望于2024年下半年投產(chǎn)。除此之外,盛虹斯?fàn)柊睢⒅惺惨延?022年完成中試,正在進(jìn)行工業(yè)化項(xiàng)目建設(shè)。其他項(xiàng)目則大多處于前期規(guī)劃階段,建設(shè)周期大約2~3年。

展望來看,2023及2024年都將是國內(nèi)POE樹脂產(chǎn)能的真空期,供給緊缺程度持續(xù)加劇。2024年底至2025年則是各個項(xiàng)目驗(yàn)證的關(guān)鍵階段,屆時真正掌握核心技術(shù)的廠商將持續(xù)更新項(xiàng)目進(jìn)展。考慮到三大關(guān)鍵壁壘的攻關(guān)難度,預(yù)計(jì)最終能如期實(shí)現(xiàn)工業(yè)化裝置投產(chǎn)的企業(yè)不超過5家,其他大多數(shù)企業(yè)落地進(jìn)度可能不及預(yù)期或最終因無法成功突破技術(shù)難題而退出競爭。綜上所述,未來兩年大概率是POE樹脂國產(chǎn)化元年,但具體的產(chǎn)能落地規(guī)模存在巨大不確定性。從技術(shù)難度來看,茂金屬催化劑的工業(yè)化制備難度最高,因此相對看好茂金屬催化劑開發(fā)處于領(lǐng)先地位的企業(yè)。

-

光伏

+關(guān)注

關(guān)注

35文章

2680瀏覽量

68246 -

PoE

+關(guān)注

關(guān)注

7文章

448瀏覽量

55609 -

Eva

+關(guān)注

關(guān)注

0文章

25瀏覽量

9674

原文標(biāo)題:國產(chǎn)化進(jìn)程提速,一文了解EVA及POE樹脂發(fā)展現(xiàn)狀

文章出處:【微信號:深圳市賽姆烯金科技有限公司,微信公眾號:深圳市賽姆烯金科技有限公司】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

相關(guān)推薦

信創(chuàng)國產(chǎn)化背景下的工控主板發(fā)展現(xiàn)狀

國產(chǎn)光電耦合器:2024年的發(fā)展現(xiàn)狀與未來前景

三坐標(biāo)測量機(jī)國產(chǎn)化進(jìn)程與品牌選擇指南

100%全國產(chǎn)化車載ACDC與DCDC電源

我國力促芯片國產(chǎn)化進(jìn)程,預(yù)計(jì)2027年實(shí)現(xiàn)整車芯片完全國產(chǎn)化

電子元件新風(fēng)向:電流感測電阻的國產(chǎn)化浪潮

隔離驅(qū)動芯片國產(chǎn)化進(jìn)程與前景分析

STM32國內(nèi)外發(fā)展現(xiàn)狀

三坐標(biāo)測量機(jī)發(fā)展現(xiàn)狀以及三坐標(biāo)國產(chǎn)化的意義

乘用車一體化電池的發(fā)展現(xiàn)狀和未來趨勢

2024新品|紫光同創(chuàng)盤古系列FPGA開發(fā)板套件,100%國產(chǎn)化方案

當(dāng)前數(shù)據(jù)庫國產(chǎn)化進(jìn)程情況如何?

國產(chǎn)車規(guī)級芯片發(fā)展現(xiàn)狀、問題及建議

元器件100%國產(chǎn)化的隔離收發(fā)器,你了解多少?

國產(chǎn)化進(jìn)程提速,一文了解EVA及POE樹脂發(fā)展現(xiàn)狀

國產(chǎn)化進(jìn)程提速,一文了解EVA及POE樹脂發(fā)展現(xiàn)狀

評論