電子發燒友網報道(文/吳子鵬)日前,在天合儲能全場景新品發布會上,有業內人士指出,第三季度儲能產業出貨量放緩是行業發展的拐點。無獨有偶,在2023中國國際新型儲能發展峰會上,儲能行業從業者同樣發出了消極的信號。有業者表示,“產能過剩”和“價格戰”讓整個行業都非常無奈,剛進入第四季度,有廠商的報價就已經是年初價格的一半了。

很明顯,儲能行業野蠻生長的周期已經過去了,行業接下來要開始一輪波及甚廣的淘汰賽。

儲能發展進入新周期

統計數據顯示,2022年全球儲能累計裝機237.2GW,其中抽水蓄能191.5GW,新型儲能45.7GW;國內儲能累計裝機59.8GW,其中抽水蓄能46.7GW,新型儲能13.1GW。從新增裝機量來看,2022年國內新增裝機13.7GW,新型儲能的占比超過了一半。

政策利好、裝機規模增長、技術裝備提升、應用成本下降是這一兩年儲能市場高速發展的推動因素。為了順應國家雙碳目標的實現,工商業儲能政策利好不斷,比如國家發展改革委、國家能源局2021年聯合印發的《關于加快推動新型儲能發展的指導意見》,意見提出,到2025年,實現新型儲能裝機規模達到3000萬千瓦以上的目標。未來3—4年的裝機總量超過之前近10年的總增長量。另有統計數據顯示,2023年1-7月,國家和地方各省市自治區一共出臺了370項儲能產業相關政策。其中,國家政策41項,地方政策329項。

在政策的引導下,國內各省市的儲能裝機量大漲,實現了波峰和波谷電價明顯的差異。其中最明顯的是廣東,峰谷價差達到1.347元/Kwh,所以廣東也是工商業儲能經濟性最明顯的地區。

不過,高速發展的儲能產業在好成績背后也掩蓋了一些問題,如今這些問題浮上水面,成為掣肘行業發展的具體挑戰。對于這些挑戰,國家能源局總工程師向海平和工業和信息化部電子信息司副司長楊旭東等人都進行過示警,在他們的描述中,目前國內儲能行業,尤其是新型儲能行業一個凸顯的問題是供需錯配,上游材料、中游電池/組件和下游的用戶之間有明顯的不協調問題。

舉一個很典型的例子,2022年在國家政策的引導下,下游市場對于新型儲能有巨大的需求,不過上游材料價格處歷史高點,導致中游電池/組件廠商只能謹慎擴產,行業有明顯的供不應求現象。不過進入到2023年之后,上游材料價格每況愈下,而下游市場的需求很多都已經飽和,這時候中游電池/組件廠商的擴產形成了很大的庫存量。

很多今年新進來的新型儲能企業對于行業入冬表示非常不理解,尤其是當他們去年做規劃時,這個行業的前景之好甚至是超過新能源汽車的,為什么如今一下子就要進行產業淘汰賽了呢,他們很多人甚至還沒有走上賽道。根據企查查相關數據,截至目前,我國儲能相關企業數量已經超過了12萬家,其中超過80%都是近兩年新注冊的,其中不乏五糧液這樣的跨界企業。

GGII院長高小兵認為,造成國內儲能如今局面,背后有四大主要因素,分別是:

·美國市場儲能并網緩慢,傳導電池需求放緩;

·碳酸鋰/電芯價格波動大,下游暫緩采購;

·風光裝機有所放緩,配儲需求下降;

·戶儲庫存壓力較大,持續消耗庫存階段。

按照當前的數據預測,這一輪儲能行業的供需錯配會帶來很嚴重的后果,預計產業將淘汰掉一半以上的參與者。更嚴峻的形勢是,電動汽車動力電池產業也已經過剩,勢必會進一步擠壓原有儲能市場的容量。數據顯示,2025年中國動力電池產能為4800GW,但產業需求為1000GW—1200GW,供需比為四比一。

有業者表示,儲能現在走過的路在鋼鐵和光伏等領域已經走過一遍了,擴產潮催生了產能過剩,然后就是大廠繼續擴產以保持市占率,同時價格戰在此期間是無法避免的。“內卷”一詞會深深植入到每一個儲能人的心里。

確實,2023年國內儲能行業的發展太快了,快到已經嚴重透支了未來的需求。數據顯示,目前我國已建成投運新型儲能項目累計裝機規模超過1733萬千瓦,其中一半是今年上半年完成的。在這種形式下,“卷下去是唯一的出路”。

儲能行業真正的出路在哪里?

新型儲能以鋰離子電池為主要技術,2021年鋰電池儲能累計裝機量占全球新型儲能裝機量的90.9%。正如我們在上述內容提到的,即便2022年新型儲能受到上游材料價格上漲的影響,但是在新增裝機量中占比依然超過了50%。

因此,從產業鏈的角度來看,即便不出現參與企業數量暴漲,以及隨之而來的擴產潮,上游原材料價格震蕩走低后,儲能行業降價也是一種必然的結果。自去年11月開始,電池級碳酸鋰的價格一直在震蕩走低,今年4月和9月均出現過電池級碳酸鋰的價格跌破20萬元/噸的情況,如今這一價格還在進一步下探,10月份的報價已經在17萬元/噸徘徊,相較于高峰時突破60萬元/噸的價格,降幅已經超過七成。即便如此,實際上由于上游鋰礦企業近一段時間的過度擴產,庫存壓力依然非常大。

現在,在公開競標中,儲能系統的價格也在快速降低。比如,9月份龍源電力項目開標時,有投標方的價格為0.66元/Wh。有業內人士當時表示,電芯的成本價格基本是0.5元/Wh,系統報價這么低基本就是“賠本賺吆喝”。與之相比,8月份的時候儲能系統投標均價是1.08元/Wh。據悉,目前已經有企業在以0.45元/Wh參與競標。

現在局面看起來是一個死循環,一方面上游電池級碳酸鋰產能過剩嚴重,價格還有走低的空間,另一方面需求透支也很嚴重,新產能的利用率已經堪憂。相關統計數據顯示,就連行業龍頭寧德時代,儲能電池的整體產能利用率已經從2022年的87%下降到了2023年上半年的不足50%。情況的惡劣程度可見一斑。

那么,高舉高打的儲能行業就如此沉淪下去了嗎?產業的未來在哪里呢?行業專家認為,在產業內卷淘汰的同時,也是產業升級的時候。行業不能按照之前的路徑繼續走下去,否則即便在內卷中生存下來,也沒法達到萬億儲能市場的“應許之地”。

要想在激烈的競爭中更好地生存下來,有兩點需要參與企業做得更好。首先當然是產品性能升級,新型儲能一大趨勢是數字化。小體積大容量是新型儲能不斷追求的目標,隨著產品功率密度的提升,安全挑戰越來越大,那么安全性便成為產品一個重要的性能。通過引入數字化技術,儲能系統能夠實現極早預警、精準識別、精準定位和無線擴容等優點,為用戶帶來更高的賦能價值。

其次是開拓新興市場,在過去一輪市場競爭中,中美歐是主要市場,目前三大市場已經發展得比較充分。就以中國市場來說,目前有相當一部分新增儲能系統的利用率不足50%。產業增長來自新興市場,如億緯儲能市場總監葉婉柔所言,澳大利亞、印度、中東和非洲等地市場需求都在高速增長。

結語

儲能一詞,在2021年和2022年太過高頻了,無論是政策層面還是投資層面,都是如此。這種高頻率的出現,讓業者一窩蜂地涌入這個賽道,甚至透支大量的未來需求。接下來,產業的調整將極為殘酷,潮水退卻之后,裸泳的人都要離場。

-

儲能

+關注

關注

11文章

1559瀏覽量

33005

發布評論請先 登錄

相關推薦

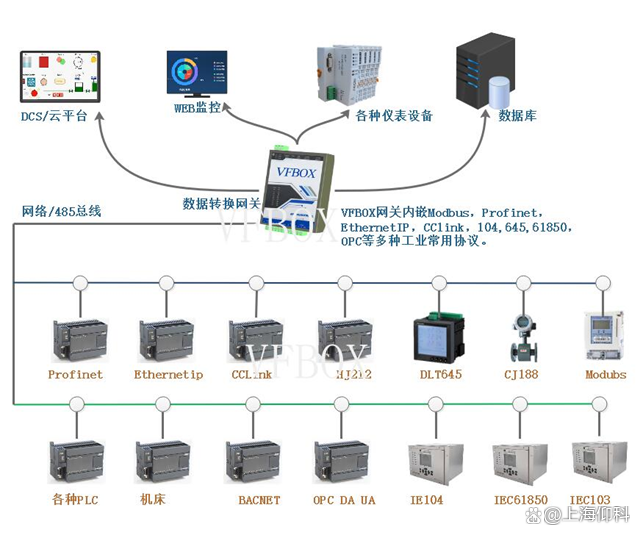

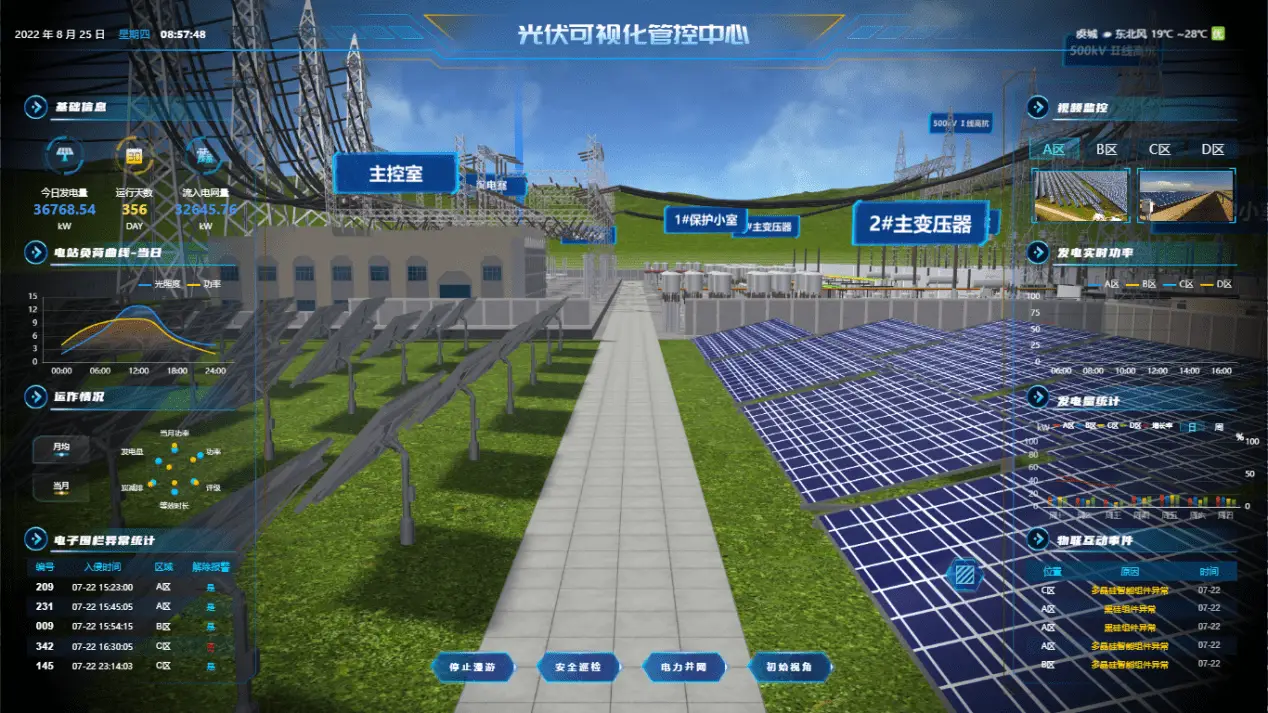

IEC61850在光伏儲能行業中的應用

特斯拉進軍儲能行業 上海儲能超級工廠計劃2025年第一季度實現量產

上能電氣榮獲2023年“江蘇省儲能行業協會科技進步獎”一等獎

2024年儲能裝機量有望超歷史總和,新型儲能成行業主力

南都電源:以技術創新引領儲能行業新發展

南都電源:儲能行業領軍者 2023年度營收業績雙增長

光伏儲能行業生產管理mes解決方案

價格直接對半砍?儲能行業提前“入冬”,出路在哪?

價格直接對半砍?儲能行業提前“入冬”,出路在哪?

評論