光學鏡頭及攝像模組作為各類設備中光學成像系統的核心組件,其性能直接決定了成像質量的好壞、算法的實現和設備最終的使用效果,因此,下游客戶在選擇光學鏡頭及攝像模組廠商時,通常需要考慮其研發設計能力、技術能力、產品質量、產品價格、售前與售后服務、資金實力、產能、產品可靠性等因素,其中,核心考量因素包括供應商提供的光學鏡頭及攝像模組產品的技術水平、產品質量、產品成本、供貨能力、服務水平等。

光學鏡頭及攝像模組行業是由光學設計、精密制造以及現代信息技術結合而成的創新型行業,融合了幾何光學、色度學、熱力學、精密機械技術和電子技術等多學科專業技術,擁有較高的技術含量,具有較高的技術壁壘。各細分領域的終端產品對光學性能要求存在較大差異,使得光學鏡頭及攝像模組廠商需要在細分領域的核心技術和生產工藝方面長期積淀。同時,隨著光學鏡頭及攝像模組在各式電子產品和設備中的滲透率不斷提高,不同的使用場景和各細分領域要求光學鏡頭自身搭載的技術也需要不斷迭代創新。

光學鏡頭

鏡頭的外部構造

一只鏡頭的可見部分為外部構造,一般通常都具備的,包括變焦環、對焦環、對焦模式切換等等。在鏡頭的外殼上會詳細的標注出鏡頭的焦距、光圈、口徑等參數,是了解一只鏡頭的最直接途徑。

對焦環:在MF手動對焦時轉動可調整是否合焦

變焦環:轉動可調整鏡頭的焦距,也就是“俗稱”的拉近和縮小

對焦指示窗:顯示對焦數據

對焦模式切換:切換手動和自動對焦(還可能有防抖開關等)

鏡頭螺紋和遮光罩卡口:位于鏡頭前組,螺紋可擰濾鏡,卡口可固定遮光罩

卡口和觸點:卡口用于和機身連接,觸點負責拍攝數據的傳輸

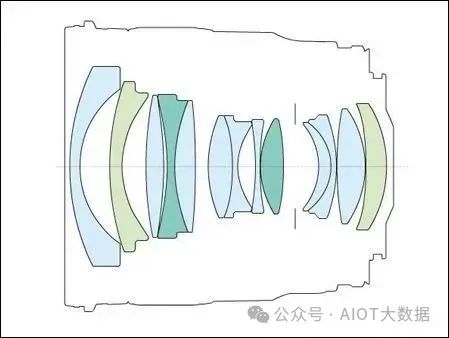

鏡頭的內部構造

鏡頭的內部構造十分復雜,也是最能反映一只鏡頭好壞的部分,直接關系到成像素質。一般由結構復雜的多組多枚透鏡組成,不同的透鏡加工方法、材質均不同。鏡頭的好壞與透鏡數量的多少并非簡單的正比關系。

除了透鏡之外,鏡頭內部還有用來調整進光量的光圈葉片,它進行類似瞳孔的放大和收縮動作,控制受光量,對快門速度、景深等造成影響。一些具備防抖功能的鏡頭,在內部構造上還會有電機驅動的防抖組件,此外如果鏡頭采用鏡身馬達,也會有移動的鏡片來控制自動對焦。

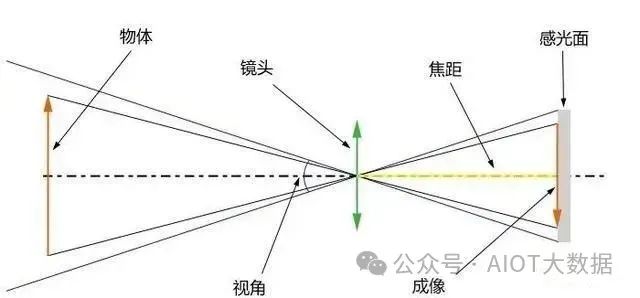

鏡頭的焦段

區別不同鏡頭的兩個最明顯指標就是焦段和光圈。先說焦段,相機的鏡頭是一組透鏡,當平行于主光軸的光線穿過透鏡時,會會聚到一點上,這個點叫做焦點,焦點到透鏡中心(即光心)的距離,就稱為焦距。焦距固定的鏡頭,即定焦鏡頭;焦距可以調節變化的鏡頭,就是變焦鏡頭。

鏡頭的焦距現在基本都用mm作為單位,數值越大,焦距越長視角越窄,也就是看的越遠;數值越小,焦距越短視角越廣,也就是畫面里容納的景物范圍更大。可以改變焦段的鏡頭叫做變焦鏡頭,不可改變的則是定焦鏡頭。

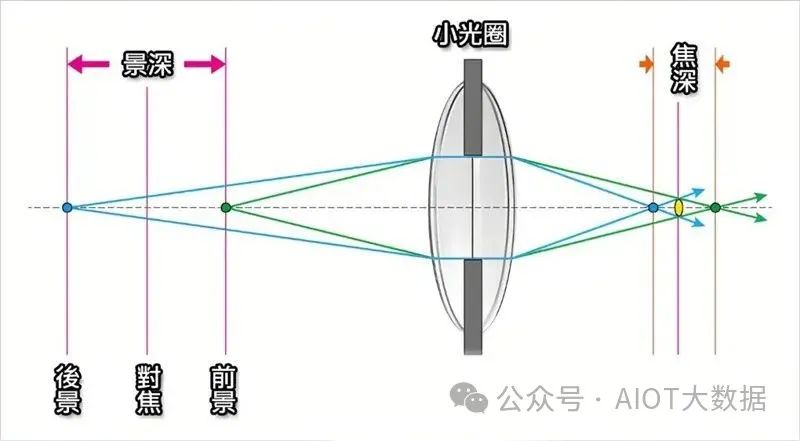

鏡頭的光圈

除了焦段之外,光圈是區分鏡頭差別的另外一項主要參數,決定鏡頭的通光量。光圈的大小直接影響快門速度和景深,因此在拍攝夜景、以及人像時,在焦距相等的情況下,我們偏愛使用大光圈的鏡頭。

一只鏡頭有最大光圈和最小光圈,我們一般關注的都是最大光圈,最小光圈則顯得不是那么重要。數值越小,光圈越大,f/2.8光圈小于f/1.8光圈。通常來說,同品牌的鏡頭,在焦距相等的情況下,光圈越大,鏡頭檔次越高,價格也越貴。

對于變焦鏡頭,還有一個概念叫是否固定光圈,實際意思就從廣角端到長焦端,其最大光圈的數值是否是固定不變的。注意:固定光圈鏡頭絕不是指鏡頭的光圈不能改變。固定光圈鏡頭的價格一般來說比較高,非固定光圈鏡頭在制造難度上較小,成本也更低。

在拍攝時,長焦端比廣角端需要更高的快門速度,因此通常來說,拍攝者使用非固定光圈鏡頭在長焦端拍攝時受限更大。而固定光圈鏡頭,在長焦端也可以保持與廣角端相同的最大光圈,因此適用范圍更廣,在同等長焦端下可擁有更高的快門速度和更淺的景深。通常來說,如果兩只變焦鏡頭焦段相同,固定光圈鏡頭價格高于非固定光圈鏡頭。

光學鏡頭的焦距

焦距是從鏡頭的中心點到焦平面上所形成的清晰影像之間的距離。

焦距的大小決定著視角的大小,焦距數值小,視角大,所觀察的范圍也大;焦距數值大,視角小,觀察范圍小。

根據焦距能否調節,可分為定焦鏡頭和變焦鏡頭兩大類。

廣角鏡頭(焦距小于35mm):適用于風景攝影,可以捕捉到大范圍的風景,將整個場景完整地呈現在畫面中;也適用于室內攝影,由于廣角鏡頭具有較大的視角,因此在室內拍攝時可以更好地展現房間內的空間感;還適用于人像攝影,可以在相對狹窄的空間內捕捉到更多的人物形象。

標準鏡頭(焦距一般為50mm左右):適用于人像攝影,由于標準鏡頭的焦距與人眼的視角相似,能夠更真實地表現被拍攝者的形象;也適用于街頭攝影,標準鏡頭既不會扭曲畫面,也不會縮小視角,能夠很好地捕捉到街頭人物的真實表情和環境;還適用于劇情攝影,標準鏡頭是電影和電視劇中最常用的鏡頭之一,能夠讓觀眾感受到最真實、最自然的畫面效果。

中長焦鏡頭(焦距在85-135mm之間):適用于拍攝人像,可以突出主題,產生良好的背景虛化效果;也適用于拍攝遠處的景物、運動會等場景。

長焦鏡頭(焦距在200mm及以上):適用于拍攝遠處的景物、野生動物、運動會等場景。可以把主題與背景隔開,突出主題。

光學鏡頭的光圈

光圈是相機鏡頭中調節通光量的裝置。它可以通過調節鏡片之間的距離來控制光線的透過量,從而控制曝光時間和景深。一般來說,光圈越大,通光量就越多,曝光時間就越短;光圈越小,通光量就越少,曝光時間就越長。

光學鏡頭的參數:

1、EFL(EffectiveFocalLength)有效焦距

定義:指鏡頭中心到焦點的距離。

鏡頭的焦距分為像方焦距和物方焦距

像方焦距是指像方主面(后主面)到像方焦點(后焦點)的距離。

物方焦距是指物方主面(前主面)到物方焦點(前焦點)的距離。

注意事項:

(1)焦距過短則視場角過大,導致畸變和主光線出射角難以控制,相對照度過低,鏡片彎曲嚴重,相差校正困難,因此難以設計。

(2)焦距過長鏡頭將過長,不利于系統小型化,而且視場角過小,不能滿足用戶需求(FOV>60°)

2、TTL(TotalTrackLength)鏡頭總長

鏡頭總長分為光學總長和機構總長:

光學總長是指由鏡頭中鏡片的第一面到像面的距離。

機構總長是指由鏡筒端面到像面的距離。

3、BFL(BackFocalLength)光學后焦距定義:

由光學系統中鏡片的最后一面到像面的距離。

4、FFL(FrontFocalLength)光學前焦距

定義:由光學系統中鏡片的第一面到物面的距離

注意事項:要與機構后焦距FFL區分

5、FBL/FFL(FlangeFocalLength)機構后焦(法蘭焦距)

定義:鏡頭最后端至成像面的長度。機構后焦對于Sensor及被動元件(電容等)息息相關,空間越小,可放置的空間也越小,相對的成像調焦距離也相對越小。

圖片

6、FOV(FieldOfView)視場角定義:是指鏡頭能拍攝到的最大視場范圍。

視場角可分為對角線視場角(FOV-D)、水平視場角(FOV-H)、以及垂直視場角(FOV-V)。

對角線視場角最大,水平視場角次之,垂直視場角最小。通常我們所講的視場角一般是指

數碼攝像模組的對角線視場角。

FOV-H=2tan(H/2D)

FOV-V=2tan(V/2D)

FOV-D=2tan[sqrt(H2+V2)/2D]

7、F/NO.(F-Number)光圈(相對孔徑)

定義:有效焦距與入射瞳孔徑的比值。

F/#=EFL/EPD(EPD:入射瞳孔徑)

作用:用來決定鏡頭之明暗。

備注:在保證同樣通光孔徑的前提下,焦距越短相對孔徑應越小。

一般情況下F/#=2.8,但單片設計時F/#=3.2,N/BLensF/#=2.0F/#越小通光孔徑越大。

8畸變

畸變是軸外相差。而且是軸外細光束的像差。它是軸外點與主光線在像面上交點的高度同理想(近軸)像面的高度差。它是視場的函數,與孔徑沒有關系,初級畸變隨視場像高)的三次方變化,而百分比畸變隨像高平方增加,所以視場不同畸變也不同。畸變的變化不是線性的,僅是像的變形,不影響像的清晰度。

畸變分為TV畸變和光學畸變兩種:TV畸變:TV-Distortion

光學畸變:Optical-Distortion

TV畸變分為枕型與筒型兩種。

(Vertical)TV-Distortion=[(V1+V2)/2-Y]/Y*100%

(Horizontal)TV-Distortion=[(H1+H2)/2-X]/X*100%

注意事項:

畸變是用戶很容易感覺到的成像質量。

畸變是用戶要求很嚴的鏡頭指標,

Optical-Distortion<3%人眼不容易察覺

Optical-Distortion<2%攝影物鏡的畸變要求

一般要求:

CIFTV-Distortion<2.0%

VGATV-Distortion<1.5%

1.3M/2.0M/3.0MTV-Distortion<1%

9、RI(RelativeIllumination)相對照度

照度的定義:物體或被照面上被光源照射所呈現的光亮程度稱為照度。

相對照度則是中心照度與外圍照度的比值。

注意事項:相對照度過低表現為圖像中心較亮,而四周較暗,即漸暈現象,俗稱暗角(Shading)。相對照度過低還會導致色彩失真。

RI與COS4(semi-FOV)成正比:RI∝COS4(semi-FOV)

Semi-FOV=30°,從理論上RI<56%

Semi-FOV=35°,從理論上RI<45%

當RI<50%時人眼是能分辨的,嚴重時會出現畫面四角全黑的“缺角”現象。

因此RI的基本要求為:RI>50%

10、CRA(ChiefRayAngle)主光線角度

定義:主光線角度為主光線與平行光線的角度。

主光線就是光線由物體的邊緣出射,通過孔徑光闌的中心最后到達像的邊緣。

注意事項:主光線出射角度不合適會暗角嚴重,對比度下降,偏色。

玻塑混和鏡頭技術

鏡頭制造的難度不僅體現在技術上,還體現在1)原材料的集成、制造工藝等方面,因為設計成功不代表可以制造出來,制造工藝需要不斷地積累和沉淀;2)模具需要經過精加工,工藝非常難,目前日本和臺灣在模具方面有優勢;3)鏡頭的可塑性,隨著智能手機越做越薄,鏡頭要做到4mm或者更薄,里面的鏡片可能是0.2mm,組裝過程中如何做到不變形、不裂,并且將幾個鏡片疊加在一起,這些都需要經驗的積累,只有技術、設備不能將最終的鏡頭做到出色。

玻璃鏡片相對塑料鏡片具有兩個優點,首先是透光性好、折射率高,因此單片玻璃鏡片的厚度可以比塑料鏡片薄;其次玻璃鏡片穩定性好,耐高溫,因此適用于車載、安防或消費電子領域激光準直鏡頭。

玻璃鏡片的主要原材料是玻璃,折射率高、透光率高、色散也更低,而且更重要的是,生產流程復雜,需要不斷研磨,很多環節依賴“老師傅”的經驗和調教,無法自動化,因此很難做到高度標準化。因此,強調嚴謹、工匠精神的德系、日系自然也成為了主要競爭者。

而塑料鏡片在參數上打不過玻璃,但勝在成本低、不容易老化,而且一次成型,生產自動化程度高、標準化程度高,容易大規模量產。

不過由于塑料鏡頭面臨的量產困難,特別是鏡頭注塑是一個動態過程,對于光學產品來說其變化余量太大,因此產品注塑出來需要有十分深厚的檢測能力來保證良率,如果注塑工藝參數與檢測方法沒有適配好,量產效率和良率就很難保證產品成本優勢。

玻塑混合鏡頭成為了一種新的技術路線。由于玻璃透鏡透光性好、折射率高,一片玻璃透鏡的效果大致等于2片塑料透鏡。另外玻璃材質的參數比較固定,而且可以通過超過20多層的光學鍍膜工藝來提升光學光路的品質,光學檢測方法也十分成熟,遠比只能鍍6層左右光學調整膜導的塑料鏡頭量產良率和效率都要高,但玻璃鏡頭的傳統難題是打磨十分困難。

然而面對用戶越來越高的成像追求,塑料鏡頭在透光率、折射率、成像清晰度等問題越來越突出,無法很好支撐64MP以及1億以上的超高像素,拍照時會經常出現“偽像”,即“邊緣畫質變差”和“眩光、鬼影”等,鏡頭的凸起厚度也越來越厚。

要獲得更好的拍攝效果,除了算法需要不斷迭代以外,硬件上也要想辦法,尤其當下消費者越來越摒棄“過度計算”,更為看重“真實攝影”,尋找更好的材料取代塑料鏡片的需求越來越迫切。

相比之下,玻璃鏡片更輕薄,擁有更好的透光性、更高的折射率、更強的穩定性,可以大大減少“偽像”的出現頻率。但是在當前工藝技術和良品率限制下,玻璃鏡片無法被廣泛使用,只能是采用玻璃鏡片+塑料鏡片的“玻塑混合鏡頭”方案“曲線救國”。

光學性能更優的玻璃鏡片因此被納入視野,但玻璃鏡片易碎、較重、生產工藝難度大,在目前的技術條件下,使用玻璃鏡片組成“全玻璃鏡頭”的難度太高,因而“玻塑混合”鏡頭成為更優的選擇。

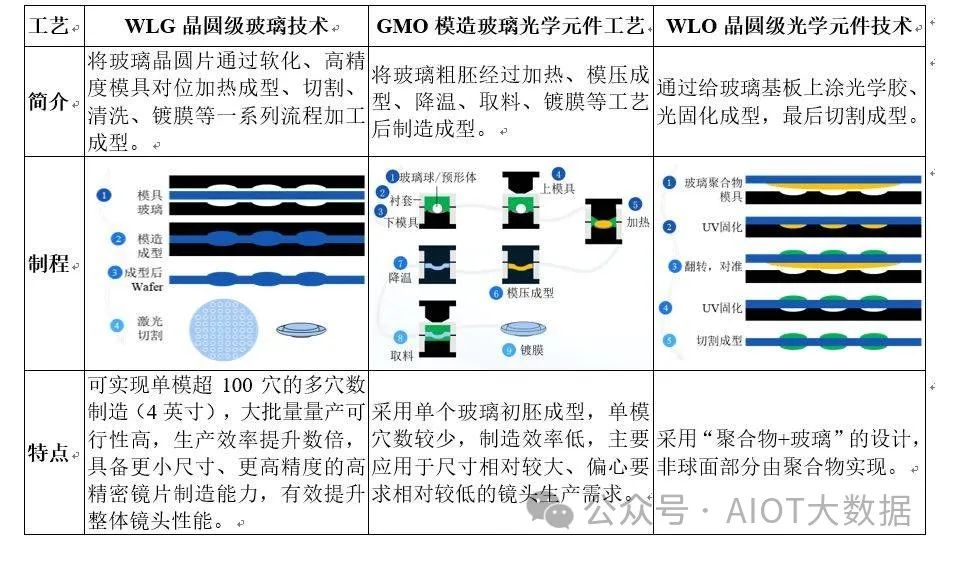

在消費電子特別是手機攝像頭領域,2015年舜宇采用GMO(GlassMoldingoptics)模造成型技術,進行玻璃鏡片的研發和生產,而瑞聲科技旗下的辰瑞光學,更是十年磨一劍深耕WLG(WaferLevelGlass)晶圓級非球面玻璃鏡片技術,試圖通過利用玻璃鏡片的低色散、大進光量、熱穩定性的優勢,使得玻塑混合鏡頭獲得更大的鏡頭設計自由、更大的光圈及更強的解析力,從而推動解決目前塑料鏡頭局限所帶來的行業性難題。

玻璃鏡片GMO模造加工,通過將玻璃加熱軟化,之后利用具有高精密表面的成型模具加壓制成非球面形狀。模造玻璃,具有高解析度、高穩定性且成本較低等優點。日本HOYA是模造玻璃工藝的領導廠商,其產品廣泛出售給玻璃鏡頭及混合鏡頭生產廠商。聯創電子的模造玻璃技術僅次于HOYA,是國內少有的大規模量產企業。

晶圓級模造玻璃(WLG)是對整片玻璃晶圓進行加熱壓縮,用半導體工藝批量復制加工鏡頭,多個鏡頭晶圓壓合在一起,然后切割成單顆鏡頭,一次性制造多顆模造鏡片。具有尺寸小、高度低、一致性好等特點。

晶圓級光學元件(WLO)是利用半導體工藝與光學技術生產的鏡頭,WLO結合半導體加工工藝,在8寸的白玻璃上批量制成光學鏡頭。晶圓級工藝初始設備投入較大,但一旦上產能可以進行大規模的微鏡頭生產。這個流程下來包括1、將液態聚合物滴在鏡片上用模具塑形;2、UV照射固化;3、模具與晶片分離;4、反面重復一遍,兩側高精度校對;5、綁定;6、檢測、7切割。最后再在PCB板上進行整合發光器件。

在消費電子領域,大立光、舜宇光學是采用GMO技術的代表企業,而WLG是辰瑞光學的獨有技術。兩者的技術特點,主要體現在以下幾點:GMO技術是1模1穴,每次只能生產1片鏡片,而WLG是1模32穴至百余穴,WLG技術生產的玻璃鏡片形狀不受限,可以生產多種異形鏡片,匹配度、精度更高。

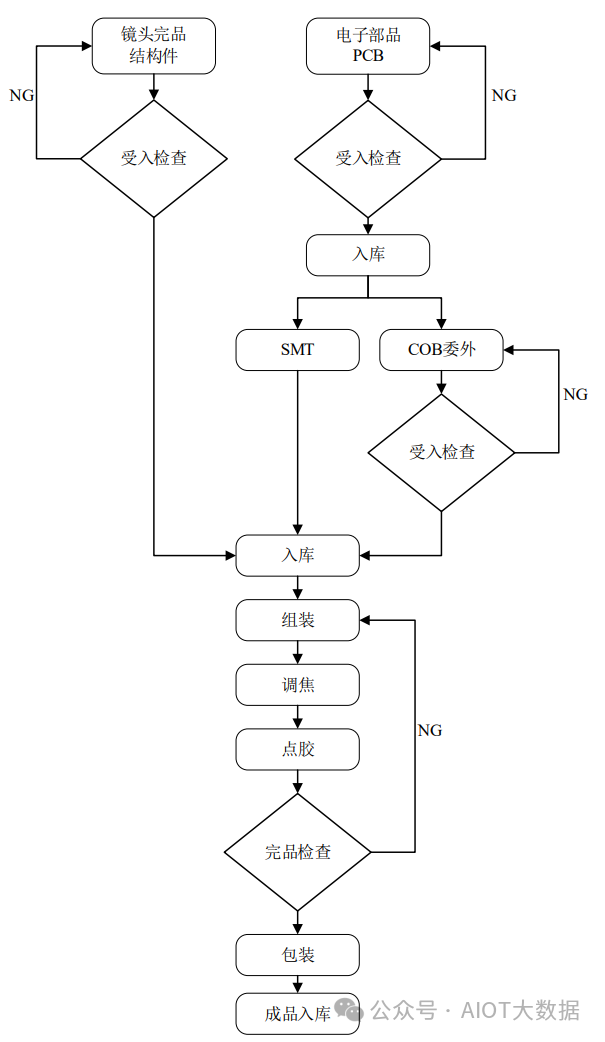

攝像頭模組

攝像頭模組是影像捕捉的重要電子器件,智能手機、智能汽車、機器人等智能終端通過攝像頭模組完成光學成像,實現拍照攝影、信息捕捉與分析、視覺交互等功能。攝像頭模組的工作原理是被拍攝景物的光線通過鏡頭,經過濾光片濾除紅外線,將可見光部分投射到CMOS圖像傳感器芯片,光信號通過光電二極管轉換成電信號,然后通過模數轉換電路(A/D)將獲得的模擬信號轉換成數字信號并對信號進行初步的處理后輸出。

攝像頭模組的主要原材料為光學鏡頭、CMOS圖像傳感器芯片、音圈馬達,以及紅外濾光片、基座、被動組件、基板、軟板等其他輔助原材料。攝像頭模組廣泛應用于智能手機、智能汽車和IoT等行業。目前,智能手機是攝像頭模組的主要應用市場,未來智能汽車和IoT將是攝像頭模組主要的增量市場。

主要分為智能手機攝像頭模組、車載攝像頭模組以及IoT攝像頭模組

光學鏡頭及攝像模組生產所需的原材料包括光學原材料、光學元器件、電子元器件等,其中,光學原材料包括硝材、光學樹脂、玻璃非球面預制件、玻璃球面鏡片半成品等;光學元器件包括玻璃球面鏡片完成品、棱鏡、濾光片、鏡筒、壓蓋、隔圈、底座、切換器等;電子元器件包括CMOS圖像傳感器、連接器、陀螺儀、PCB等。

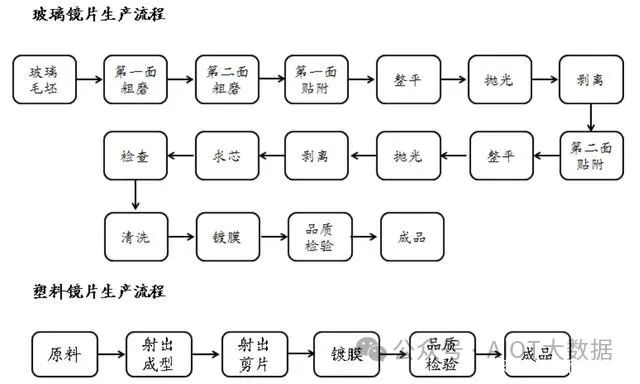

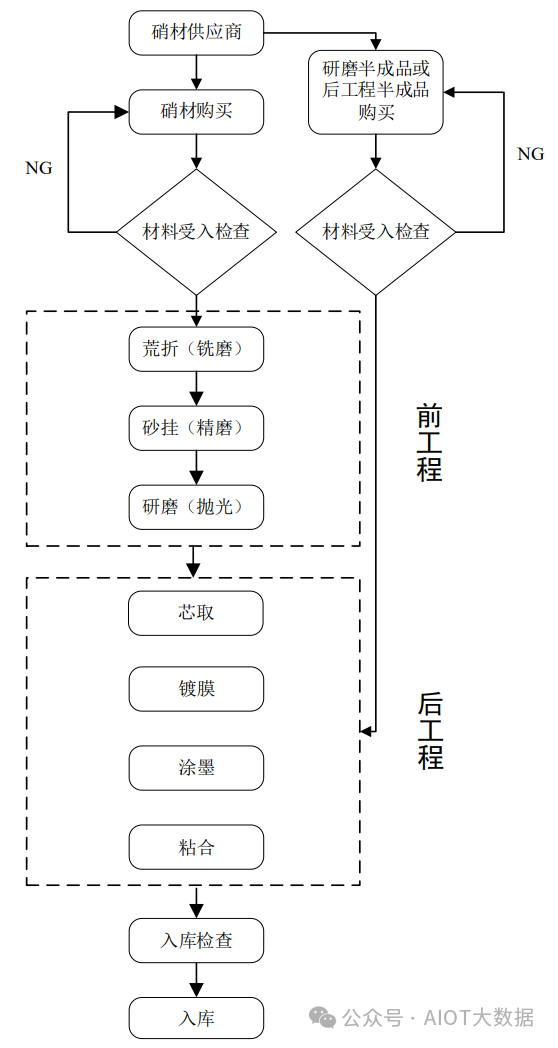

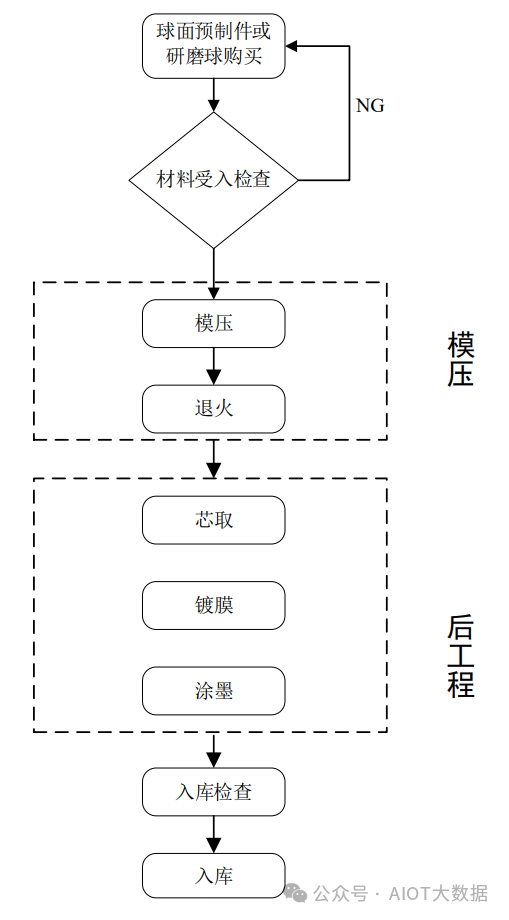

光學件加工

玻璃球面鏡片由硝材加工成鏡片完品需經過的加工流程包括“荒折—砂掛—研磨—芯取—鍍膜—粘合—涂墨”,其中“荒折—砂掛—研磨”稱為“前工程”,“芯取—鍍膜—粘合—涂墨”稱為“后工程”。經前工程加工完成的為鏡片半成品,經完整加工流程的為鏡片完品。玻璃非球面鏡片加工相比玻璃球面鏡片增加了模壓工程。

COB封裝

全景/運動相機攝像模組所使用的部分CMOS圖像傳感器需通過COB制程進行封裝。COB制程在行業內屬于成熟加工工藝。

光學鏡頭行業發展歷程

光學鏡頭的主要功能是光學成像,作為各類設備中光學成像系統的核心組件,光學鏡頭的性能直接決定了成像質量的好壞、算法的實現和設備最終的使用效果。光學鏡頭行業發展主要可以分為三個階段:

第一階段從十九世紀初到二十世紀八十年代,是光學鏡頭行業的興起和技術積累階段。這一階段,德國和日本企業憑借光學領域的研發創新迅速崛起,并通過技術積累奠定了行業內的領先地位。以蔡司、佳能、尼康等為代表的德、日企業至今仍是世界范圍內光學鏡頭生產技術的代表企業。

第二階段自二十世紀九十年代到二十世紀末,是光學鏡頭行業的成長階段。這一階段,日本光學產業發展迅猛,依靠更高性價比的優勢占據了市場主導地位,形成了強大的光學鏡頭生產加工能力。

第三階段為二十一世紀至今,是光學鏡頭行業的快速發展階段。這一階段,隨著鏡頭制造工藝日益成熟,光學產品的成本逐漸降低,日本的光學制造技術逐漸輻射擴散到鄰近的韓國、中國臺灣、中國大陸等國家和地區。

近年來,中國新能源汽車、安防監控、新興消費電子等產業快速發展,“萬物互聯”概念和智能技術逐漸滲透到各類終端電子產品中,進一步拓寬了光學鏡頭的使用場景。智能駕駛、智能家居、運動相機、VR/AR設備、無人機等新領域產品不斷涌現,為光學鏡頭及攝像模組的發展注入了新的增長動力。在國產替代的背景下,中國光學鏡頭廠商經過十余年的技術研發和經驗積累,在車載、消費電子、安防監控等應用領域形成了一股主要力量,誕生了舜宇光學科技、力鼎光電、聯創電子、宇瞳光學及弘景光電等主流市場參與者。

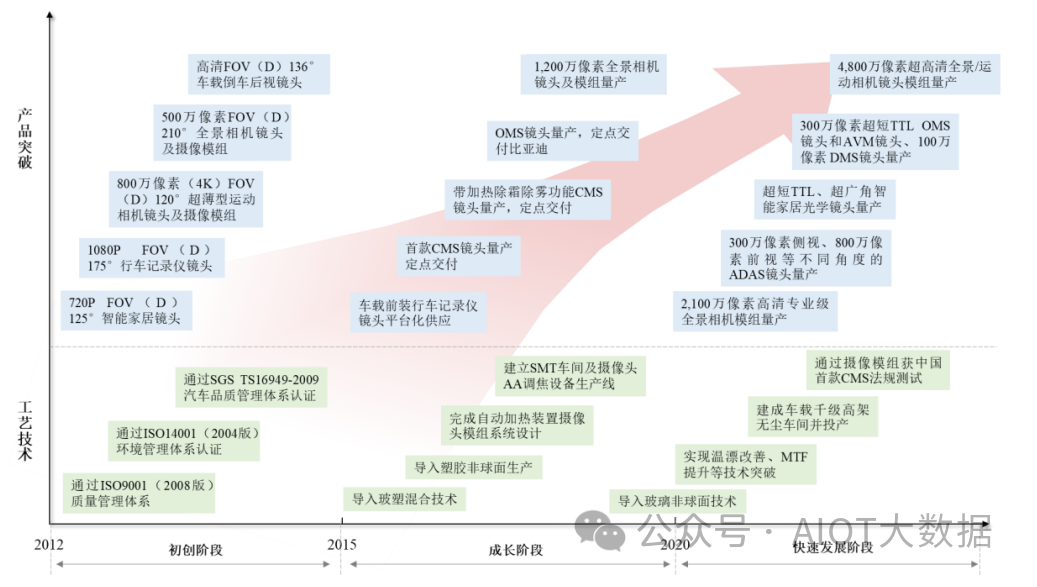

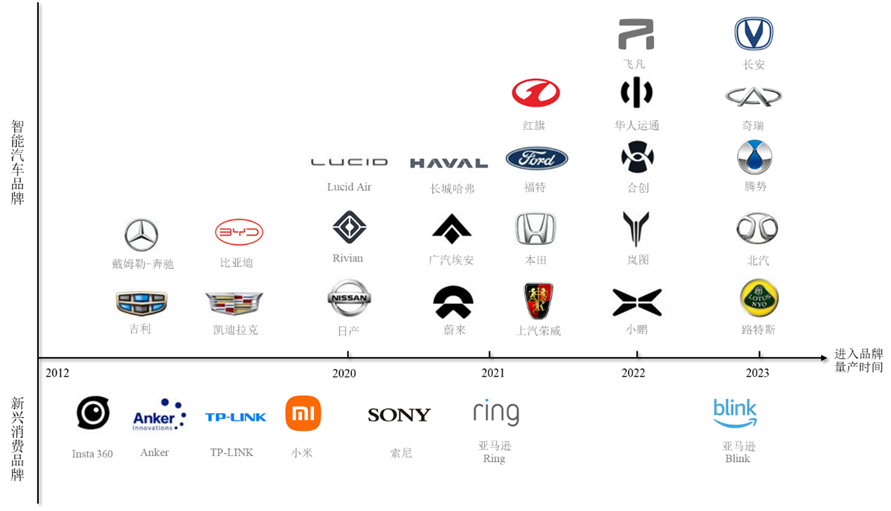

以廣東弘景光電科技股份有限公司為例看中國光學鏡頭及攝像模組行業發展:

1、初創階段——2012-2015年

行業正值汽車行車記錄儀處于國內市場高速發展期,同時運動相機、智能家居攝像機等開始通過電商平臺進行銷售,但彼時以視頻運用為主的智能硬件普遍存在視頻清晰度不高、視場角過小等痛點。

公司確立以提供高清、廣角的光學鏡頭為市場方向,以全玻光學鏡頭為切入點,組織團隊研發、設計、制造光學鏡頭。2013年公司先后設立鏡頭組裝車間、球面鏡片制造車間,建立了完整的生產制造體系并獲得ISO9001(2008版)質量管理體系以及ISO14001(2004版)環境管理體系認證,第一款自主研發720PDFOV125°智能家居光學鏡頭正式量產出貨。

2014年第一款自主研發1080PDFOV175°行車記錄儀鏡頭正式量產出貨,并進入群光電子、日本Yupiteru供應鏈。2015年,設立車載鏡頭制造車間、消費鏡頭制造車間和模組制造車間,自主研發的第一款高清HFOV136°車載倒車后視鏡頭,第一款500萬像素VFOV210°全景相機鏡頭及攝像模組和第一款800萬像素(4K)HFOV120°超薄型運動相機鏡頭及攝像模組實現量產出貨,同年公司獲得SGSTS16949-2009汽車品質管理體系認證。

2、成長階段——2016-2019年

為滿足細分市場客戶對光學鏡頭的差異化需求,弘景光電不斷提高研發能力,在全玻光學鏡頭的基礎上,成功開發玻塑混合光學鏡頭。

弘景光電陸續開發了運用于DVR、CMS、AVM、DMS、OMS、ADAS等細分應用場景的車載鏡頭,并與汽車Tier1客戶建立了良好的合作關系。

2016年開始,車載前裝行車記錄儀鏡頭先后量產并應用于吉利、上汽通用等,實現平臺化供應。

2017年,CMS鏡頭量產并應用于凱迪拉克。

2018年,公司設立塑膠非球面車間,實現首款帶加熱除霜除霧功能CMS鏡頭量產并應用于戴姆勒-奔馳。

2019年,公司首款OMS鏡頭量產并應用于比亞迪。

弘景光電加大智能家居光學鏡頭的研發、制造管理投入,成功通過了亞馬遜CSR(企業社會責任體系)審核,獲得亞馬遜全球光學鏡頭合格供應商資質。公司投資建立SMT車間及攝像頭AA調焦設備生產線,分別開發1,200萬像素DFOV150°、2,000萬像素HFOV200°等多型號的全景/運動相機鏡頭及攝像模組,掌握高像素、超廣角攝像模組AA調焦技術,并實現量產出貨。

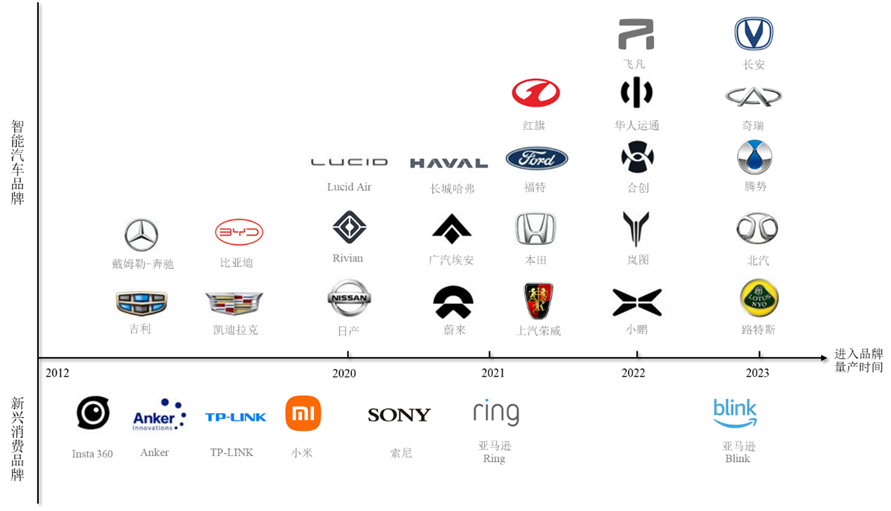

3、快速發展階段——2020年至今

隨著汽車智能化程度的不斷提升,無論是造車新勢力還是傳統汽車廠商,都開始加碼智能駕駛和智能座艙。弘景光電已掌握多項國內先進的核心技術,包括帶自動加熱功能的攝像模組設計技術、超高清攝像模組設計和生產技術、疲勞駕駛監控光學系統及其應用的攝像模組設計技術、高清廣角日夜共焦光學系統設計技術、全景雙攝鏡頭光學系統及模組設計技術等核心技術等。

2020年以來,弘景光電抓住車載光學鏡頭市場增長機會,開發設計了300萬像素側視、800萬像素前視等不同角度的ADAS鏡頭,250萬像素超短TTL的OMS鏡頭、300萬像素AVM鏡頭、100萬像素DMS鏡頭、帶自動加熱功能的CMS鏡頭及攝像模組等,并取得比亞迪、埃安、小鵬、蔚來、飛凡、長城等眾多汽車品牌的Tier1廠商定點及量產出貨。

弘景光電依托玻塑混合光學鏡頭研發與制造技術優勢,持續開發超短TTL、超廣角光學鏡頭,進入了Ring、Blink、Anker等歐美市場中高端智能家居攝像機品牌。公司加大了玻璃非球面與球面鏡片的技術開發與制造技術積累,研發設計領先于行業的4,800萬像素全景相機光學鏡頭及攝像模組,并批量出貨,獲得影石創新的深度認可。

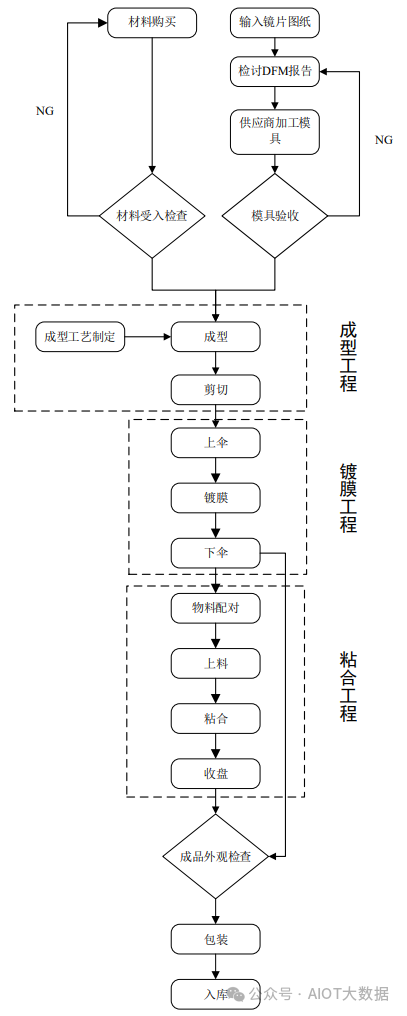

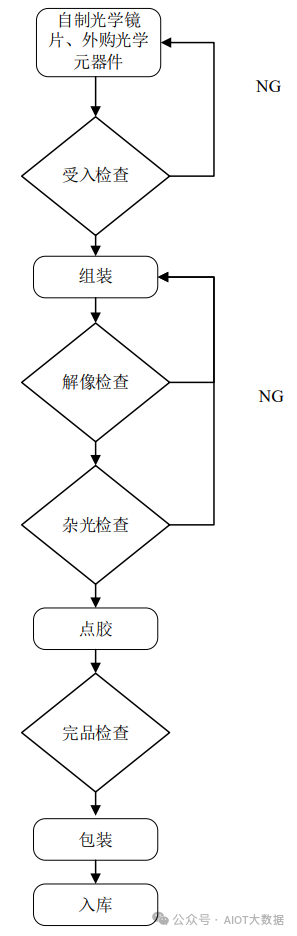

工藝流程圖

(1)玻璃球面鏡片生產工藝流程

(2)玻璃非球面鏡片生產工藝流程

(3)塑膠非球面鏡片生產工藝流程

(4)光學鏡頭組裝生產工藝流程

(5)攝像模組生產工藝流程

光學鏡頭及攝像模組行業概覽

光學鏡頭及攝像模組產業鏈

光學鏡頭及攝像模組,處于光學產業鏈中游。光學鏡頭通過借助光學折射原理將需拍照的景物聚焦到膠片或圖像傳感器上,從而完成光學成像。攝像模組是在光學鏡頭的基礎上,通過精密設計,整合圖像傳感器、電子零件等組成的光學電子組件。攝像模組將鏡頭采集的光線通過圖像傳感器將光信號轉換成電信號,再經過圖像處理器轉換成數字圖像信號輸出到數字信號處理器加工處理,最終輸出視頻影像。

光學行業上游由光學原材料(硝材、光學樹脂等)供應商、光學元器件(棱鏡、透鏡、濾光片等)供應商以及電子元器件(CMOS圖像傳感器、連接器、陀螺儀、PCB等)供應商組成。行業中游為光學鏡頭及攝像模組制造商,光學鏡頭及攝像模組是光學成像系統中的核心組成部分,制造商根據下游不同應用領域的差異化需求進行研發、設計和生產。行業下游為光學鏡頭及攝像模組的應用領域,主要包括消費電子、汽車電子、安防監控、機器視覺等行業。

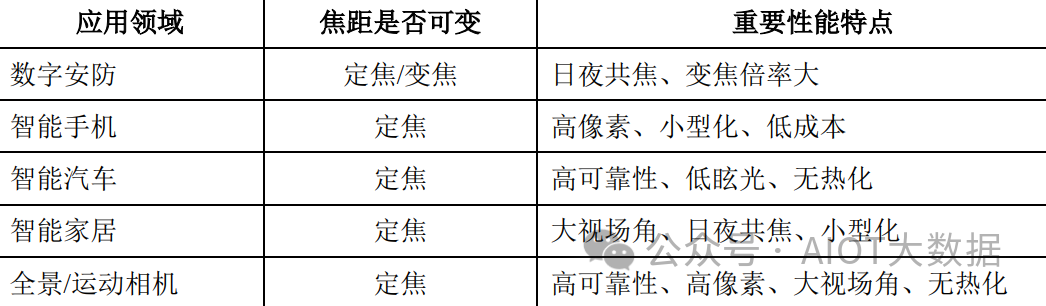

光學鏡頭分類

①按焦距是否可變分類

根據使用時能否調整焦距,光學鏡頭可分為定焦鏡頭和變焦鏡頭兩大類。其中,定焦鏡頭焦距唯一,為固定值,而變焦鏡頭焦距可變,為一段范圍。公司的光學鏡頭產品為定焦鏡頭。

②按鏡片材質分類

根據光學鏡頭的鏡片材質分類,主要可分為玻璃鏡頭、塑膠鏡頭和玻塑混合鏡頭三類。通常而言,塑膠鏡頭具備可塑性強、容易制成非球面形狀、便于實現小型化、低成本等特點,廣泛應用于智能手機、數碼相機等設備上;玻璃鏡頭具有更高精度的面型、透光率高、耐候性好等特點,更多應用于全景/運動相機等高端影像設備、機器視覺、車載相機等領域;玻塑混合鏡頭由玻璃鏡片和塑膠鏡片共同組成,結合了二者的特點,具有較高的透光率和耐候性、性價比高等特點,廣泛應用于智能家居攝像機、安防監控攝像機、車載相機等領域。

不同領域光學鏡頭的性能差異

不同應用領域的光學鏡頭,在光學設計和結構設計時所側重的性能存在差異。數字安防、智能手機、智能汽車、智能家居、全景/運動相機等領域光學鏡頭的性能特點對比如下:

光學鏡頭行業發展趨勢

(1)光學鏡頭下游應用場景不斷豐富

光學鏡頭是光學成像系統中的核心組件,對成像質量起著關鍵作用。20世紀以來,光電子技術快速發展,作為光電子領域重要信息輸入端口的光學鏡頭應用范圍也從最初的光學顯微鏡、望遠鏡、膠片相機等領域不斷向安防視頻監控、數碼相機、攝像機、智能手機等領域滲透;近年來,隨著移動互聯網、物聯網、人工智能等技術快速發展,光學鏡頭的應用領域進一步拓寬,智能駕駛、智能家居、全景/運動相機、VR/AR設備、無人機、3DSensing、機器視覺等新興領域層出不窮,為光學鏡頭及攝像模組行業的持續發展注入了新的動力。

(2)光學薄膜技術成為行業關鍵技術熱點

隨著下游應用的深化和擴展,對光學成像品質要求日益提升,現代光學成像技術不斷往高精度方向發展。光學薄膜技術是在基材上蒸鍍兩種以上高低不同折射率的介質膜等,通過多層膜的每層厚度控制產生光路變化以達到在特定波段范圍內光的透光、反射或偏振分離等特殊形態作用的技術。由于光學薄膜具有偏振分光、減反射、光譜波長準確定位(通常在納米級)等特性,目前其他技術無法替代,且對下游應用的后期算法實現效果起著至關重要的作用,如何不斷改進并對光學薄膜加以有效利用已成為光學鏡頭行業的關鍵技術熱點。

(3)高清化、寬視場角等高性能需求提升玻璃非球面鏡片用量

玻璃球面鏡片由于鏡面曲線形狀單一,具有天然像差,通常需要多個凹凸形狀的鏡片進行分組組合進行矯正,不僅增加了鏡頭的體積和重量,也降低了透光率,容易導致影像不清、視界歪曲、視野狹小等不良現象。而玻璃非球面鏡片通過調整圓錐常數和非球面系數,可自由設計光線和光路,對球面像差進行校正,從而提升成像質量。1片玻璃非球面鏡片可達到2-3片玻璃球面鏡片的效果,可顯著減少鏡片數量、降低鏡片組的體積和重量。隨著智能駕駛、智能家居等新興應用場景對光學鏡頭的高清化、寬視場角等性能要求的提高,預計玻璃非球面鏡片的用量將持續增加。

(4)組合使用不同材質鏡片提高光學鏡頭性能

在光學鏡頭設計中,光學鏡頭廠商對鏡片材質、特性的選擇及組合呈現多樣化趨勢。例如,玻塑混合鏡頭結合了玻璃鏡頭和塑膠鏡頭的優點,減少鏡頭厚度和失真率,提高成像清晰度和光圈,實現成像質量、鏡頭體積、重量及規模量產能力之間的平衡;使用具備不同色散特性的鏡片材料組合來消除成像色差,實現可見光、紅外光等不同波長光譜的成像;使用具備不同熱膨脹系數的鏡片搭配組合,抵消溫度帶來的影響,大幅提升光學鏡頭的耐候性,不斷拓寬使用場景。

光學鏡頭行業規模

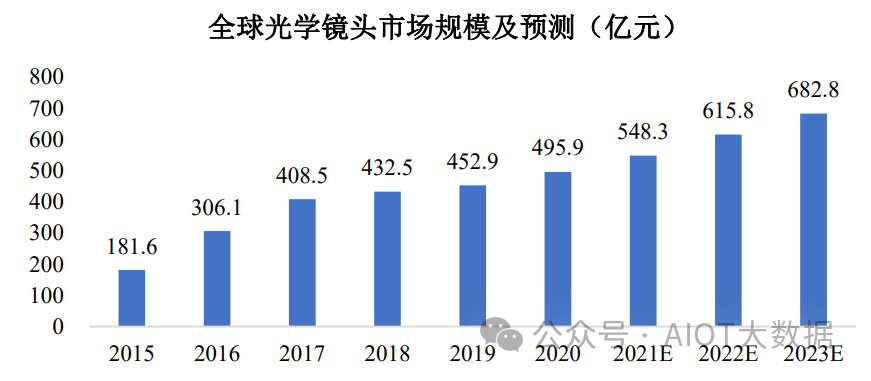

(1)全球市場規模

隨著5G、AI、云計算、物聯網等行業數字技術深度融合,構建完整產業驅動鏈,光學鏡頭市場增長空間較大。全球光學鏡頭市場規模將由2015年的181.60億元增長至2022年的615.80億元,2023年將達到682.80億元,年復合增長率約為18.00%。光學鏡頭市場規模的高速增長一方面得益于相機、手機、顯微鏡等傳統設備的高端化趨勢;另一方面得益于智能汽車、智能家居、智能安防等新興應用場景的快速發展。

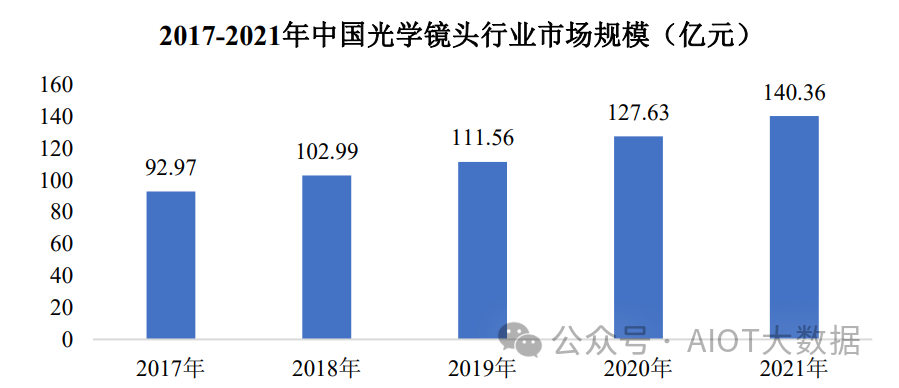

(2)國內市場規模

中國的光學元器件市場近十年取得蓬勃發展,市場規模擴大了10倍以上,2020年中國光學元器件市場規模為1,400億元。2021年中國光學鏡頭市場規模為140.36億元,2017年至2021年復合增長率為10.85%。,2020年中國光學鏡頭行業的市場供給為35.25億顆,預計至2027年,行業內的市場供給將達到63.31億顆。

下游細分市場的發展

隨著信息技術和電子科技的發展以及人民物質生活水平的提高,光學鏡頭從最開始應用于望遠鏡、顯微鏡、膠片相機等傳統光學器械領域,逐漸滲透到汽車智能駕駛、安防監控、智能家居等新的使用場景。伴隨著中國的“產業升級”和“消費升級”,光學鏡頭的應用領域和使用場景越來越廣泛和豐富,不斷增長的下游市場需求也保證了光學鏡頭產業的可持續發展。下游應用領域的發展階段和發展趨勢與光學鏡頭產業的發展息息相關。

(1)智能汽車領域

①智能汽車領域概述

伴隨著5G技術的成熟和普及,物聯網生態的構建基礎已經逐步成型。汽車擁有使用時間長、可拓展性強、空間大等特點,是理想的物聯網流量入口,汽車的智能化和自動駕駛功能成為汽車發展的必然趨勢。智能汽車是通過搭載先進傳感器等裝置,運用人工智能等新技術,具有自動/輔助駕駛功能,逐步成為智能移動空間和應用終端的新一代汽車。

傳感器作為智能汽車的“眼睛”,能夠感知周圍行車環境,在智能駕駛中起到至關重要的作用。智能汽車中傳感器主要包括車載攝像頭、激光雷達、毫米波雷達和超聲波雷達等。不同傳感器在感知精度、感知范圍、抗環境干擾及成本等方面各有優劣,因此多傳感器融合逐漸成為智能汽車的發展趨勢。其中,車載攝像頭通過拍攝獲取車輛周圍的實景畫面,提取出形狀、顏色等信息,通過深度學習算法對車輛、行人、標識等進行識別,可進行360度視覺感知,彌補了雷達在物體識別上的缺陷。

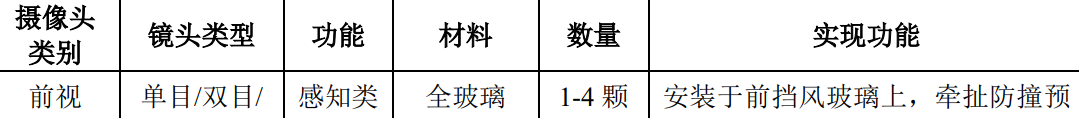

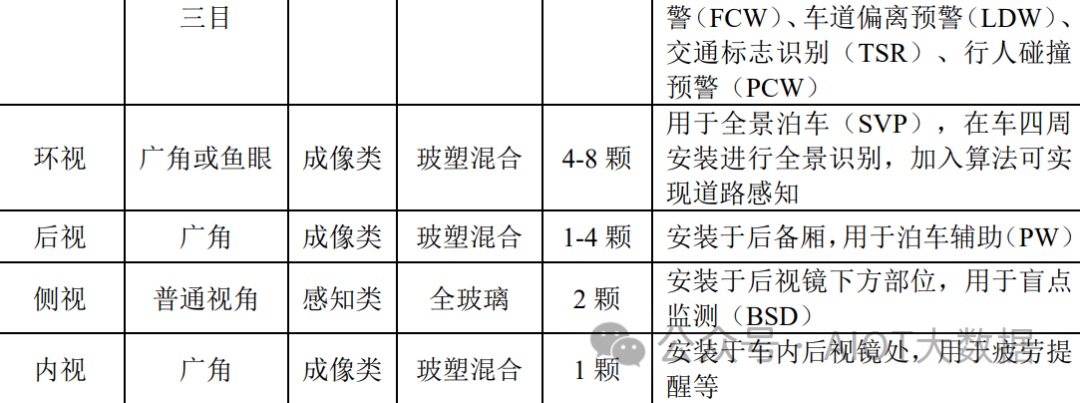

根據用途不同,車載攝像頭可分為成像類攝像頭和感知類攝像頭。成像攝像頭用于被動安全,并將所拍攝的圖像存儲或發送給用戶。感知類攝像頭用于主動安全,需要準確捕捉圖像。此外,根據位置不同,車載攝像頭可分為前視、環視、后視、側視和內視攝像頭。前視攝像頭用以實現多種ADAS功能,包括前車防撞預警、車道偏離預警、交通標志識別、行人碰撞預警等,規格和成本均較高;側視攝像頭主要安裝在后視鏡下方,用以檢測側前方或側后方場景,實現盲點監測功能;環視攝像頭采用廣角或魚眼鏡頭,獲取車身360度圖像并拼接,實現全景泊車和道路感知;后視攝像頭采用廣角鏡頭,主要用于倒車輔助;內視攝像頭則用以監測駕駛員的狀態,實現疲勞提醒等功能。

目前主流車載攝像頭配置情況如下表:

②車載攝像頭市場規模及增長空間

汽車工業已成為我國經濟持續發展的重要支柱,近十年來,中國汽車保有量快速提升。在科技發展、政策支持等方面的推動下,汽車產業電動化、智能化、網聯化、共享化的“四化”趨勢已初步顯現。根據IDC預測,我國智能網聯系統在汽車產業內的裝配率預計在2025年將達到83%,出貨量達到2,490萬臺,2021-2025年均復合增長率為16%。根據研觀天下的數據,2025年我國智能汽車市場規模將達到5,000億元,占全球智能汽車市場規模的55%,智能汽車滲透率的提升將有力帶動車載鏡頭市場增長。

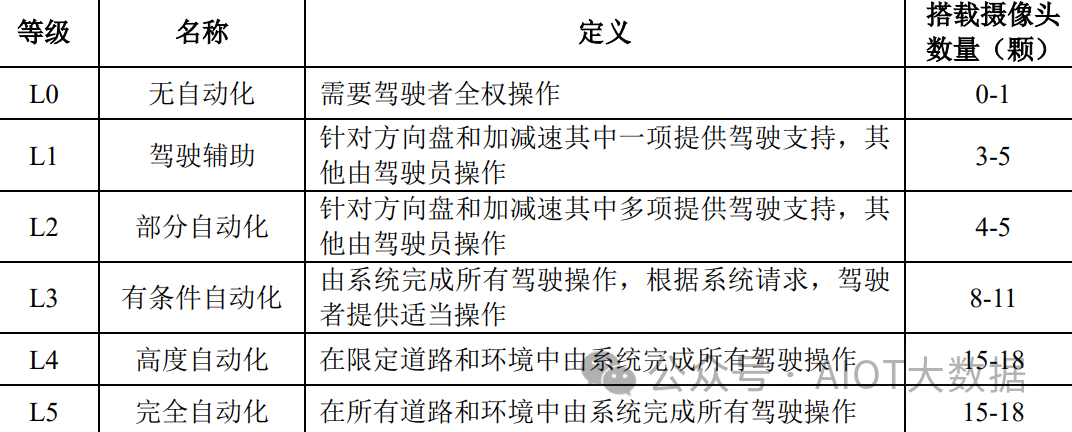

根據國際汽車工程師學會(SAEInternational)發布的自動駕駛分類體系,自動駕駛按等級由低到高劃分為L0-L5六個等級,單車攝像頭搭載量隨自動駕駛級別升高而增加。不同等級的自動駕駛搭載攝像頭數量情況如下:

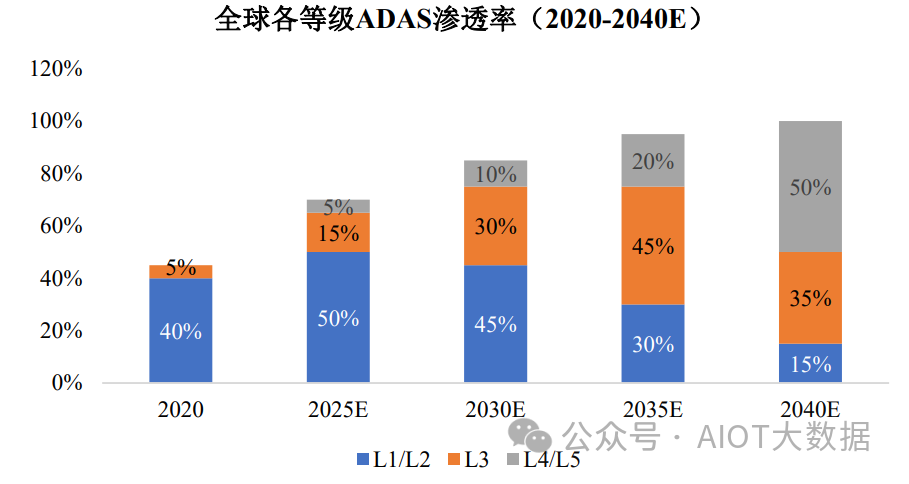

根據Yole數據,全球平均每輛汽車搭載攝像頭數量將從2018年的1.7顆增加至2023年的3顆。全球L2級別以上ADAS滲透率在2020年約為5%,預計到2025年將上升至20%,到2035年將達到65%。隨著駕駛自動化水平升級和更高等級的ADAS滲透率增長,單車所需搭載攝像頭的數量將持續增加。

根據ICVTank統計數據,2021年全球車載攝像頭市場規模達到173億美元(其中前裝市場約122億美元),到2026年預計增長至355億美元(其中前裝市場規模達到306億美元)。

根據TSR的數據,2021年車載攝像模組的出貨量規模約為1.85億顆,預計到2035年,出貨量將增長至6.49億顆,是2021年的3.5倍。2021年,車載鏡頭模組的全球市場銷售額為8.50億美元,至2035年預計將達到31億美元,是2021年的3.7倍。

③車載攝像頭未來發展趨勢

根據QC/T1128-2019標準,車載攝像頭要求能在-40度到85度的環境中持續工作,且需要不受水分浸泡的影響,防磁抗震,使用壽命通常達到8至10年的時間。

未來,隨著自動駕駛級別向L2-L3的跨越,智能汽車對環境感知的要求也將逐步提高。為控制車大燈和太陽等強光干擾引起的鬼影雜光,各大車載鏡頭廠商通過光學設計仿真、鍍膜工藝、結構設計優化等方式,推進車載鏡頭產品的技術進步,實現防塵防水、抗震、弱光夜視等功能。

此外,為滿足輔助駕駛對采集有效、穩定數據所必需的視野范圍和覆蓋距離等特殊要求,車載鏡頭一般滿足廣角、高相對亮度、高通光等特性;同時車載攝像頭的像素也呈現提高趨勢,2021年ADAS車載攝像頭像素從100萬升級至200萬,并將逐步向800萬像素升級。

因此,隨著智能駕駛等級的提升,鏡頭作為車載攝像頭的核心元件,其焦距、光圈、畸變、分辨率等光學指標和溫漂、防水、抗震等耐候性指標將向更高要求發展,車輛前視、后視、側視等各方位攝像頭規格參數將不斷升級。

(2)智能家居視覺產品領域

①智能家居視覺產品概述

隨著物聯網相關新技術和新場景不斷涌現,智能家居作為物聯網時代的主要應用場景之一,具備市場空間大、產品價值量高和發展空間廣闊等特點。

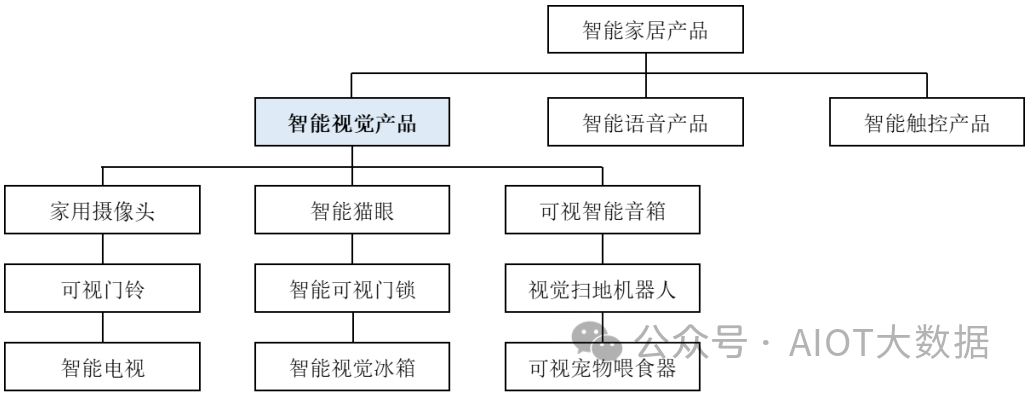

根據人機交互方式,目前主流的智能家居設備可分為智能視覺產品、智能語音產品和智能觸控產品。其中,智能視覺產品在日常運行情況下采取主動交互的方式,以機器為起點,自主感知并輸出執行結果或提供建議給用戶,用戶根據結果或建議進一步實現具體的交互反饋。

目前,家用智能視覺已成為智能家居中落地最快的應用場景,產品包括家用攝像頭、智能貓眼、可視門鈴、可視智能音箱、智能電視、視覺掃地機器人等。

智能家居視覺產品以光學鏡頭為基礎,以攝像模組為核心,嵌入各類家用設備和家用電器,延伸出多元的功能和產品形態。如智能可視門鎖,在非接觸情況下通過攝像頭采集圖像,完成開鎖,增加用戶開鎖便利性的同時確保了可靠性。家用智能視覺系統通過無線通信技術傳輸視頻流,前端硬件設備具有圖像采集能力和部分檢測、識別能力,與云平臺協同提供視頻存儲、設備控制、異常情況告警等增值服務。智能家居視覺產品因安裝方便、使用簡單、性價比高等特點,可為家庭場景下的用戶提供以可視化安全為基礎的關愛、溝通、分享等服務,普遍應用于家庭領域。

②智能家居視覺產品市場規模及增長空間

在5G通訊、物聯網技術突破及消費升級的趨勢下,近年來智能家居行業發展迅速。根據Statista,2020年全球智能家居市場規模達到276億美元,未來幾年將延續15%左右的復合增長率,到2024年將達到471億美元。

根據艾瑞咨詢的數據,2020年全球家用攝像機出貨量為8,889萬臺,2021年至2025年全球市場年復合增長率約19.3%,預計2025年全球家用攝像機出貨量將突破2億臺。2020年全球家用攝像機市場規模為373億元,預計2020年至2025年全球家用攝像機產品市場規模年復合增長率為14.1%,2025年將突破700億元。未來,隨著家用攝像機等更多品類的推出,深度融合智能家居,預計將實現新一輪的增長。

③智能家居視覺產品未來發展趨勢

家用智能視覺1.0時代的產品起源于安防監控系統,是對傳統安防的發展和移植,隨著智能家居的普及化,家用智能視覺形成了獨立的市場模式和賽道。在家用智能視覺2.0時代,智能視覺與智能家居深度融合,豐富了家用攝像機的功能,能夠滿足家庭安防剛性需求,并在家用智能視覺3.0時代實現了多硬件搭載和多場景延伸,創新性地提升了智能家居使用體驗。預計在未來的智能視覺4.0時代,家用智能視覺將在智能家居中起到協同調度的作用,以視覺能力提升智能家居整體的用戶體驗,走向自主感知、自主反饋、自主控制的全屋智能階段。

(3)全景/運動相機

①全景/運動相機概述A.運動相機運動相機是指一種可用于記錄運動過程的相機,可固定于自拍桿或身體某部位、頭盔、滑板、自行車把手上,用于實現拍攝第一人稱視角運動場景的目的。相比于傳統的攝像機,運動相機的體積更加小巧,方便攜帶,具有防水、防塵、耐熱、耐摔等性能,尤其是在防抖方面表現出色,因此更適合戶外運動場景使用。

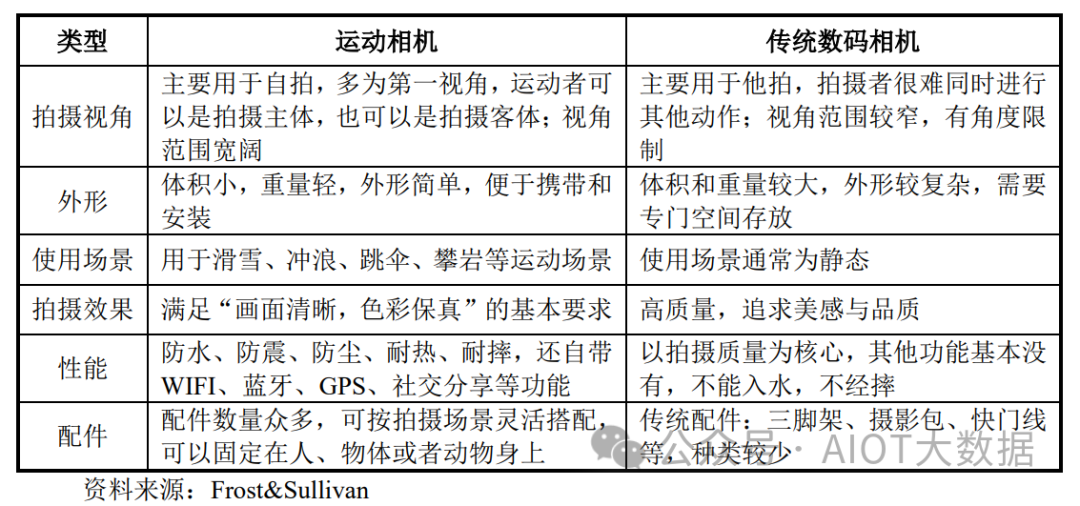

近年來,伴隨著全景技術在運動相機領域的應用,運動相機產品也從開始的相機矩陣模仿全景效果演變出現了全景+運動雙元素共存的產品方案。運動相機與傳統數碼相機的性能對比如下:

B.全景相機

全景相機是基于全景技術,能夠實現全空間不同視角成像,利用算法自動拼接出360°全景圖片或視頻的智能影像設備。全景拍攝技術是指利用科學技術、專業設備將整個真實的場景映射成全景圖像,從而將二維的平面圖模擬為三維立體空間,實現虛擬現實瀏覽,瀏覽者可以在全景空間里對視角進行自由切換,全景拍攝具有全方位、真實性、三維性特點。

根據功能特性、使用場景以及價格,可以將全景相機分為360°全景相機和VR全景相機。360°全景相機主要用于拍攝平面全景畫面,VR全景相機可用于拍攝立體的全景VR畫面,具有3D景深效果。360°全景相機主要應用于消費者日常生活、運動、娛樂場景,滿足消費者對像素、穩定性等方面的基本需求,體積較小,價格相對較低;VR全景相機主要服務于媒體、影視、科技等領域的專業人員,在分辨率、高幀率、參數設定和圖像處理效果等方面更為優越,體積較大。

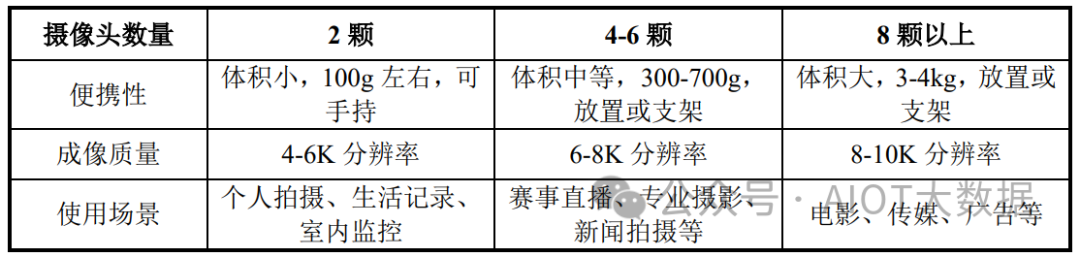

全景相機的攝像頭數目越多,畫面質量越高。通常而言2顆攝像頭的全景相機為消費級,4-6顆及8顆以上攝像頭的全景相機用于商業用途。各類型全景相機的特點如下:

②全景/運動相機市場規模及增長空間

光學鏡頭及攝像模組作為光信號的主要采集部件,已成為智能影像設備的核心組件。隨著云計算、高清、遠程呈現等技術的進一步發展,各式新興消費類產品對于高端光學鏡頭及攝像模組的需求將不斷增長。

A.運動相機

由于運動相機具備小巧、便于攜帶、防抖防水等優勢,除戶外運動場景外,越來越多的電視臺在拍攝綜藝節目、紀錄片或者賽事直播時也會選擇使用運動相機進行拍攝。例如中國多檔真人秀綜藝節目、美國CBS電視臺、國家地理頻道已在節目制作時使用運動相機進行全程拍攝。隨著運動相機各方面性能的提高,其在電視臺節目制作或直播中的適用范圍將更廣泛。

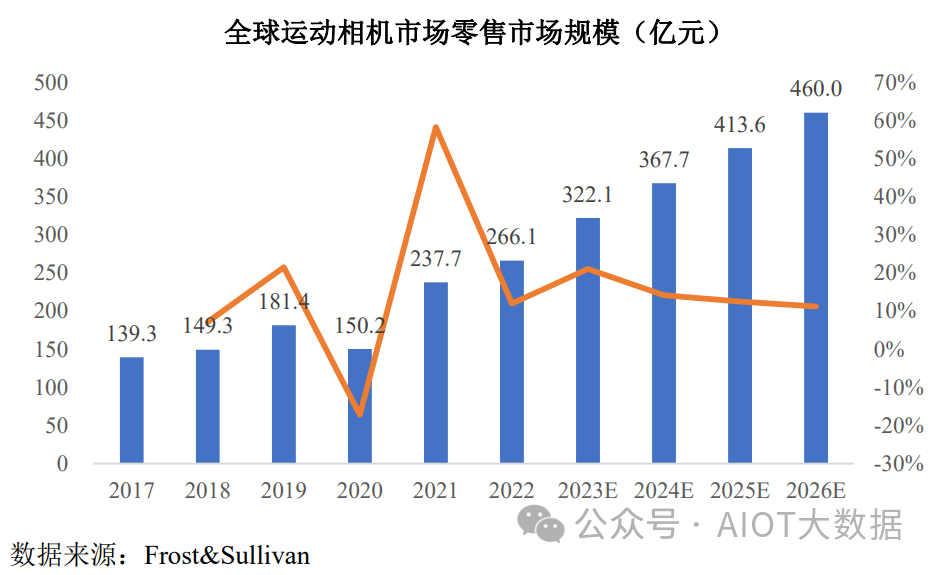

根據Frost&Sullivan的數據,2022年全球運動相機市場規模為266.1億元,預計2026年增長至460.0億元,2017-2026年復合增長率為14.2%,運動相機市場規模將保持高速增長。

B.全景相機

在社交媒體領域,全景視頻作為與受眾互動的新方式,在營銷、宣傳、創意等方面具有較大的市場需求。此外,隨著5G通訊、物聯網等技術的不斷進步,全景相機在遠程醫療、智慧城市等專業級應用領域中亦不斷滲透,為全景相機市場規模提供了廣闊的增量空間。

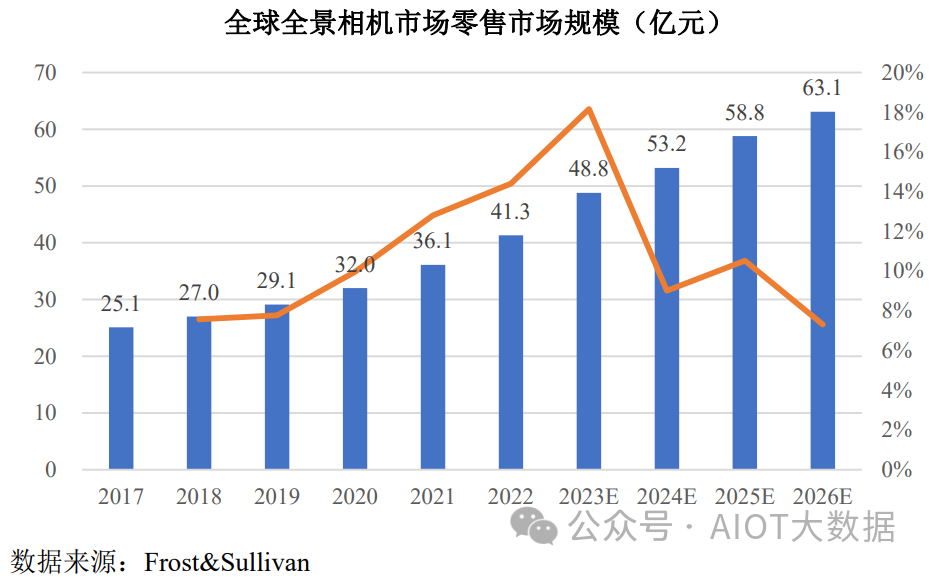

根據Frost&Sullivan研究的數據,全景相機在北美市場的銷售份額占比最高,其次是歐洲市場。中國市場相較于其他市場仍較小,市場占比約17%左右,但保持較高的增長率。2022年全球全景相機市場規模達到41.3億元,預計2026年增長至63.1億元,2017-2026年復合增長率為10.8%。隨著全景相機在戶外運動、遠程醫療、智慧城市等專業領域不斷滲透,預計全景相機市場將進一步增長。

③全景/運動相機發展趨勢

近年來,小型化、可穿戴化已成為智能影像設備產品的發展趨勢。傳統影像設備制造商已經將研發重心的方向從單反產品轉向了輕便的微單無反產品。Snap2016年發布的Spectacle,小米2017年發布的米家小相機,大疆2018年發布的OsmoPocket、2019年發布的OsmoAction以及影石創新2019年發布的GO都屬于輕巧便捷、可攜帶或可穿戴的影像設備產品。

全景技術為記錄現象、發現規律、預測結果提供了獨到的方法,目前已在視頻、影視、教育、醫療、體育賽事、安防等多個行業深化應用。隨著全景技術的持續發展和創新,預計未來全景/運動相機的應用領域將進一步拓寬,為行業升級賦能。

行業競爭格局

光學鏡頭及攝像模組具有廣泛的應用場景,不同場景下對光學鏡頭的焦距、解像力、光圈、靶面、像差、體積等性能指標均有差異化的要求,設計生產過程也具有不同的技術難點。各光學鏡頭及攝像模組廠商因技術積累路徑和核心技術優勢的差異,選擇不同的細分應用領域,因此形成了差異化的競爭格局。在智能汽車領域,由于汽車行業對零部件的可靠性要求較高,認證周期較長,通過認證后,車廠一般不會輕易更換供應商。環視、后視鏡頭對解像力要求相對較低,市場競爭者相對較多;DMS鏡頭、ADAS鏡頭對工作時間、溫度環境、成像質量、視場角、體積等有較高的要求,能夠開發并穩定制造高解像力、大視場角、大光圈、小型化、高穩定性、高性價比鏡頭的廠商具有競爭優勢,市場競爭者相對較少。

根據TSR報告,2022年,在車載鏡頭市場,舜宇光學科技的鏡頭出貨量居全球第一,市場占有率36.2%,其后依次為日本Maxell、日本電產集團(NidecSankyo)、韓國Sekonix等境外廠商,國內廠商仍在積極突破關鍵核心技術,以搶占市場份額。此外,ADAS、CMS等應用尚處于新興發展階段,為新進入的廠商提供了廣闊的市場空間和競爭機會。

在新興消費的全景/運動相機領域,全球消費級的全景相機領域領先企業包括中國的影石創新、日本的理光以及美國的GoPro,根據Frost&Sullivan的數據,2022年上述三家公司的市場占有率分別為50.7%、19.7%和17.8%,合計接近90%,市場集中度較高,而這些品牌通常同款型號的產品通常僅選擇一家鏡頭模組供應商,導致該領域的鏡頭模組廠商市場集中度也較高。該領域光學鏡頭及攝像模組的競爭廠商主要包括發行人、聯創電子、舜宇光學科技等。

在新興消費的智能家居領域,產品種類較為廣闊,包括家用監控攝像機、智能貓眼、可視門鈴、智能門鎖等。該市場空間大且細分品類較多,多數仍處于興起階段,光學鏡頭及攝像模組廠商的市場集中度較低,競爭激烈。未來隨著應用場景不斷拓展、需求端消費升級、向智能化不斷發展,對光學鏡頭的需求也會朝著高解像力、小型化等方向發展,預計具備技術及規模優勢的鏡頭廠商將逐步搶占市場份額,市場集中度提升。

行業內主要企業

(1)舜宇光學科技

舜宇光學科技成立于2006年9月,立足光電行業,以光學、機械、電子三大核心技術的組合為基礎,大力發展光學、儀器、光電三大事業,于2007年在香港證券交易所上市(02382.HK)。舜宇光學科技產品包括光學零件(玻璃/塑料鏡片、平面鏡、棱鏡及各種鏡頭)、光電產品(手機相機模組及其他光電模組)和光學儀器(顯微鏡、測量儀器及分析儀器)。

(2)宇瞳光學

宇瞳光學成立于2011年9月,專注于光學精密鏡片、光學鏡頭等相關產品的研發、生產、營銷和服務,于2019年在深交所創業板上市(300790.SZ)。宇瞳光學產品主要應用于安防視頻監控設備、智能家居、機器視覺、車載等高精密光學系統。

(3)力鼎光電

力鼎光電成立于2002年9月,專注于光學鏡頭的設計、生產和銷售業務,于2020年在上交所主板上市(605118.SH)。力鼎光電主要產品包括定焦、變焦、魚眼、無畸變等系列光學鏡頭產品,廣泛應用于安防視頻監控、車載成像系統、新興消費類電子、機器視覺等領域。

(4)中潤光學

中潤光學成立于2012年8月,是一家以視覺為核心的精密光學鏡頭產品和技術開發服務提供商,于2023年在上交所科創板上市(688307.SH)。中潤光學主要產品包括數字安防鏡頭、無人機鏡頭、智能巡檢鏡頭、視訊會議鏡頭、激光電視鏡頭、智能車載鏡頭、智能家居光學鏡頭、智能投影鏡頭、電影鏡頭等精密光學鏡頭。

(5)福光股份

福光股份成立于2004年2月,是專業從事軍用特種光學鏡頭及光電系統、民用光學鏡頭、光學元組件等產品科研生產的高新技術企業,于2019年在上交所科創板上市(688010.SH)。福光股份主要產品可分為定制產品和非定制產品兩大系列,其中定制產品系列包含軍用特種光學鏡頭及光電系統,非定制產品包含民用安防鏡頭、車載鏡頭、紅外鏡頭、物聯網鏡頭、AI鏡頭等激光、紫外、可見光、紅外全光譜鏡頭。

(6)茂萊光學

茂萊光學成立于1999年8月,專注于精密光學器件、光學鏡頭和光學系統的研發、設計、制造及銷售,于2023年在上交所科創板上市(688502.SH)。茂萊光學研發設計和制造的精密光學鏡頭包括顯微物鏡、機器視覺鏡頭、成像鏡頭和監測鏡頭系列產品;茂萊光學研發設計和制造的精密光學系統主要包括半導體檢測光學模組、醫療檢測光學系統模組、生物識別光學模組、AR/VR光學測試模組及光學檢測設備等。

(7)聯創電子

聯創電子成立于1998年4月,主要從事智能手機、平板電腦、智能駕駛、運動相機、智能家居、VR/AR等配套的光學鏡頭、攝像模組及觸控顯示一體化等關鍵光學、光電子產品及智能終端產品的研發、生產及銷售,于2015年以重組上市的方式在深交所主板上市(002036.SZ)。

(8)聯合光電

聯合光電成立于2005年8月,是一家集光成像、光顯示、光感知為核心技術的專業鏡頭、光電產品的制造商及光學系統解決方案提供商,于2017年在深交所創業板上市(300691.SZ)。聯合光電主要產品包括定焦、變焦、魚眼、無畸變等系列光學鏡頭產品,廣泛應用于安防視頻監控、車載成像系統、新興消費類電子、機器視覺等領域。

(9)弘景光電

廣東弘景光電科技股份有限公司創立于2012年,公司擁有從鏡片加工、鏡頭組裝到光電模組生產的完整的生產制造體系,努力提供令客戶滿意的優質產品與服務。主要為智能汽車、智能家居、全景/運動相機等高端光學應用領域提供專業的光學成像與視頻影像的解決方案。發行人系全球車載光學鏡頭出貨量排名前十且在智能家居、全景/運動相機等領域光學鏡頭及攝像模組出貨量排名靠前的公司,是該領域的重要參與者和代表性廠商,擁有一批全球車載領域、新興消費類電子知名品牌客戶,公司產品在國際光學鏡頭市場擁有較高的知名度和美譽度。

審核編輯:湯梓紅

-

相機

+關注

關注

4文章

1343瀏覽量

53502 -

光學鏡頭

+關注

關注

1文章

82瀏覽量

16825 -

攝像模組

+關注

關注

0文章

25瀏覽量

5740

原文標題:技術前沿:光學鏡頭及攝像模組

文章出處:【微信號:AIOT大數據,微信公眾號:AIOT大數據】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

潛望式攝像模組解決手機厚度和超長焦鏡頭矛盾

[Camera]攝像頭模組硬件 精選資料分享

一文讀懂車載攝像頭產業鏈

一文讀懂汽車攝像頭模組產業現狀

手機攝像模組利率反超同行 低毛利困境待解

深度解析光學鏡頭

光學鏡頭UV膠水需要滿足的條件都有哪些

弘景光電創業板IPO迎新進展!車載光學鏡頭排名全球第六,募資4.88億擴產

車載攝像頭Tier2研究:鏡頭企業競爭攝像頭模組賽道,CIS實現跨越式發展

光學鏡頭及攝像模組領域的佼佼者 弘景光電IPO即將上會

弘景光電:以創新驅動發展,引領光學鏡頭及攝像模組行業新征程

一文詳解光學鏡頭及攝像模組

一文詳解光學鏡頭及攝像模組

評論