摘要

正極開啟補庫,節后鋰價反彈或“重演”。

與過剩的產能、高企的庫存“并存”,是鋰電產業鏈在過去一年所面臨的“水深火熱”。

進入2024年,受到春節假期的影響,正極廠部分補庫需求前置、開啟備貨,LFP、三元材料月度產量環比出現個位數小幅回升,碳酸鋰行業庫存再次走高至7.3萬噸以上。

1月15日起,碳酸鋰庫存已連續兩周超過7萬噸,是自2023年下半年產業鏈加速去庫以來,首次突破這一關口。

結構上,由于江西地區鋰云母、四川地區鋰輝石產量在虧損壓力下有所下降,碳酸鋰庫存呈現出從冶煉廠向正極廠轉移的趨勢。

產業鏈補庫重啟背后

反觀需求端,新一輪新能源汽車降價潮自2023年末蔓延至今,但其效果正逐漸減弱。

從1月第3周的數據來看,多數新能源品牌銷量相較于12月有20%-30%的下滑;具體到價格段上,20萬元以上、以下車型的銷量均回歸1月第1周水平。有業內人士就此判斷,“第二波年底買車熱潮”并不存在。

由上可以看出,正極廠于近期開啟的小幅補庫,并非受到需求驅動,需求氛圍整體冷清。而隨著庫存的累積,正極材料供給過剩則進一步加深。

碳酸鋰供應端,除了少數澳礦小范圍減產(但庫存充裕)、部分礦商下調資本支出之外,消息面無明顯擾動;疊加碳酸鋰首次交割圓滿完成,市場情緒偏向理性,目前鋰價在9-10萬元區間得到支撐,圍繞國內鋰云母成本線進行著窄幅震蕩。

但從碳酸鋰期貨合約的走勢來看,市場或正期待春節假期后有一輪反彈出現。

截至1月25日,現貨市場中電池級碳酸鋰均價報9.65萬元/噸。期貨市場中,2402、2403、2404、2407合約分別報收9.74萬元,9.73萬元,10.045萬元和10.135萬元。從持倉量數據來看,碳酸鋰期貨主力合約轉為2407。

可以看出,2403-2407等較遠月合約價格高于現貨價格,且呈現逐級走高之勢。

由于期貨價格是市場各方關于未來價格預期的體現,03-07合約價格的走高,體現出市場對于供需形勢有著階段性轉暖的樂觀預期。

節后反彈,希望幾何?

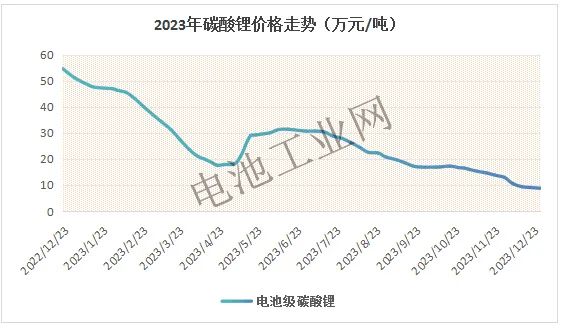

向前追溯2023年基本面可以發現,在一季度汽車銷售淡季過后,二季度確有一波反彈開啟。

2023年3月份,新能源汽車的銷售增速僅為34.8%,而4月份卻迅速提升至113%,終端需求釋放出明顯的回暖信號;同時,一季度南美、中國多個碳酸鋰項目推進不及預期,3、4月份碳酸鋰產量接連下滑,供給由寬松轉為偏緊。

受到供需關系出現較為明顯改善的影響,LFP、三元材料企業的開工率在5月份分別提升至70%和50%,電池廠商帶動正極廠商從去庫轉為補庫,而上游環節庫存從高位轉為下行。

然而,當時碳酸鋰總庫存并非處于低位,也就是說從去庫向補庫的轉變并非出于剛需,而是出于對需求提振和供給收縮的考量。

進入2024年,上文已提到正極企業已在節前開啟補庫至相對高位,節后或不會有大規模集中補庫發生。另在供需錯配的背景下,補庫并無法扭轉局勢,除非需求大超預期,或者供給大幅退出,否則反彈不會開啟,或者高度有限。

目前,市場對2024年鋰電產能過剩的判斷較為一致,且過剩預期值高。另有從業人士指出,有關2024年供給的測算,主要基于已投產項目所能提供的增量,規劃產能落地不及預期所帶來的擾動較小。因此,只有在上游出現大面積減停產、且庫存進入低位時,才需要引起注意。

此外,不同于2023年初的高位驟跌,當前9-10萬元的鋰價區位,既經歷了過去一年基本面上供需雙方的調整變動,也經歷了期貨市場及資金勢力的充分博弈,在高成本產能出清、期現貨價格趨于同軌之后,已更加符合市場的一致預期,這也將限制反彈的高度。

最后,由于新能源車企所釋放出的“降本”訴求要比“提質”更為迫切,這也導致了市場對新能源汽車消費的預期仍偏謹慎。

結合近期先行披露2023年報的部分正極企業經營數據來看,過去一年,企業仍在消化庫存,且承受著鋰價下跌帶來存貨計提減值和大幅利潤損失。2024年,正極材料的需求增量需轉至電池增長空間中尋得,包括4680電池對高鎳系三元材料的帶動、磷酸錳鐵鋰電池對錳鐵鋰材料的帶動等,另還有儲能電池對磷酸鐵鋰材料的需求。

例如,容百科技在年報中指出,配合4680大圓柱電池的量產上車,公司三元產品結構已得到進一步優化,2023年超高鎳9系產品出貨近萬噸。 而本周,特斯拉在最新財報會議上也表示,4680電池產線將在2024年三季度擴展至5條。4680電池有望在2024年正式迎來量產與裝車的提速,屆時也將帶動正極材料的需求增長。

審核編輯:劉清

-

新能源汽車

+關注

關注

141文章

10427瀏覽量

99284 -

碳酸鋰

+關注

關注

1文章

155瀏覽量

10291 -

儲能電池

+關注

關注

1文章

472瀏覽量

18159

原文標題:開局2024:碳酸鋰庫存重回7萬噸“背后”

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

2024年國內碳酸鋰產量預計大幅增長,鋰價或探年內低點

碳酸鋰價格再度飄紅,均價報11.2萬元/噸

碳酸鋰期貨連續上漲逼近12萬元 產業鏈高排產能否落地?

直線電機生產廠家談泰發現約1500萬噸鋰礦

開局2024:碳酸鋰庫存重回7萬噸“背后” 節后反彈,希望幾何?

開局2024:碳酸鋰庫存重回7萬噸“背后” 節后反彈,希望幾何?

評論