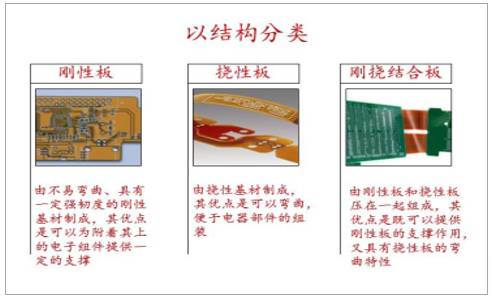

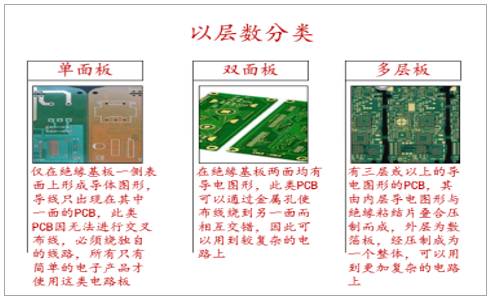

PCB即印刷電路板,主要由絕緣基材與導體兩類材料構成,在電子設備中起到支撐、互連的作用。集成電路與電阻、電容等電子元件作為個體無法發揮作用,只有得到印制電路板的支撐并將它們連通,在整體中才能發揮各自的功能。根據結構、層數等不同,PCB可以做出以下分類:

PCB按結構分類

PCB按層數分類

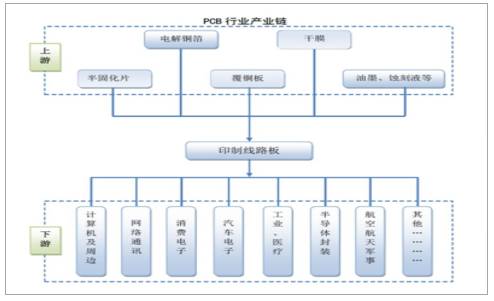

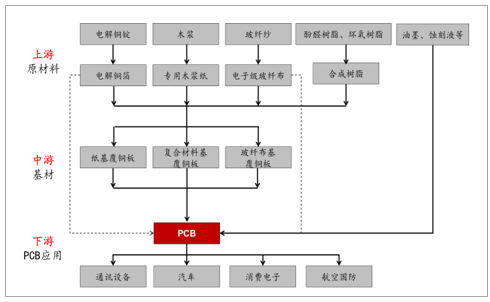

PCB行業上中下游劃分明確,上游產業包括玻璃纖維,油墨,銅覆板等原材料供應商,中游產業包括PCB生產設備供應商,下游產業涵蓋多應用領域。產業鏈可分為原材料-覆銅板-印刷電路板-電子產品應用。

PCB行業產業鏈

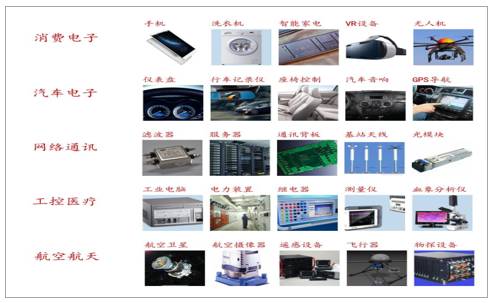

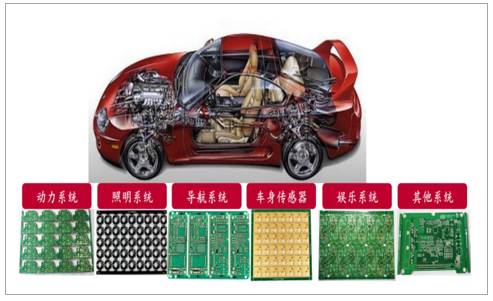

按下游電子產品的用途劃分,PCB可運用于消費電子、汽車電子、網絡通訊、工控醫療、航空航天等領域。在消費電子領域PCB運用于手機、家電、無人機、VR設備等產品中;在汽車電子領域PCB運用于GPS導航、汽車音響、汽車儀表盤、汽車傳感器等設備中;在網絡通訊領域PCB運用于光模塊、濾波器、通訊背板、通訊基站天線等設備中;在工控醫療領域PCB運用于工業電腦、變頻器、測量儀、醫療顯示器等設備中;在航空航天領域PCB運用于飛行器、航空遙感系統、航空雷達等設備中。

PCB在下游各領域中的運用

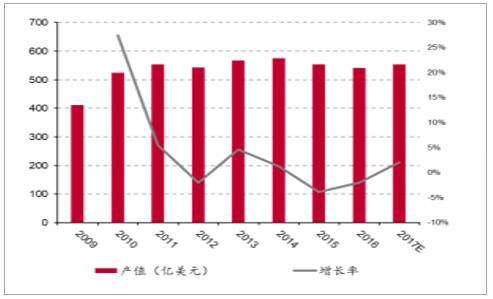

經過幾十年的發展,PCB行業已成為全球性行業,但近幾年總產能呈現低速發展趨勢。中商產業研究院數據顯示,2016年全球PCB市場產值達到542億美元,雖相比2015年的市場產值下降2%,但仍是電子元件細分產業中比重最大的產業。未來在全球電子信息產業持續發展的帶動下,全球PCB市場有望維持2%左右增速。

全球PCB行業產值

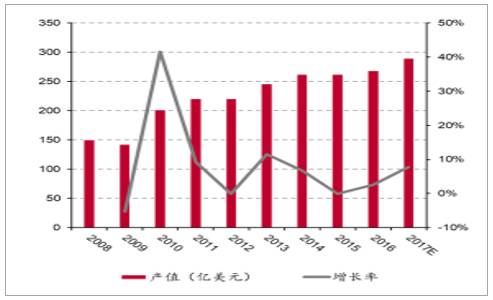

中國PCB行業產值

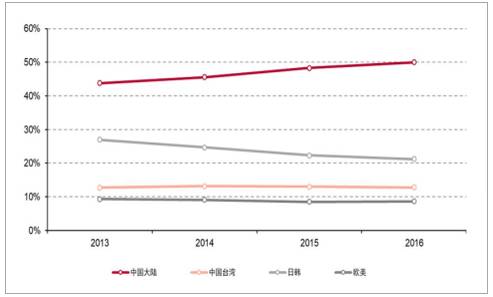

產業東移大趨勢,大陸一枝獨秀。PCB產業重心不斷向亞洲地區轉移,而亞洲地區產能又進一步向大陸轉移,形成了新的產業格局。在2000年以前,全球PCB產值70%分布在歐洲、美洲(主要是北美)、日本等三個地區。而隨著產能轉移的不斷進行,現在亞洲地區PCB產值接近全球的90%,是全球PCB的主導,而中國大陸成為了全球PCB產能最高的地區。同時,亞洲地區內產能在近幾年內呈現出由日韓及***地區向中國大陸地區轉移的趨勢,使得大陸地區PCB產能以高于全球水平5%~7%的速度增長。2017年中國PCB產值將達到289.72億美元,占全球總產值的50%以上。

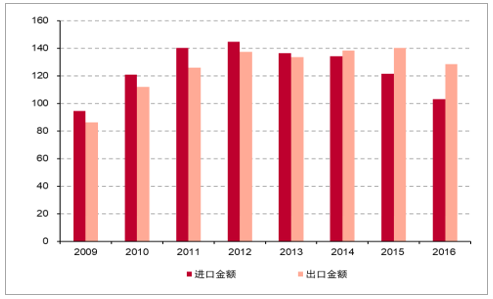

中國PCB進出口情況

PCB產值向大陸轉移

歐美以及***地區PCB產能向大陸地區持續進行轉移,主要原因有以下三點:

1.西方國家環保政策趨嚴,相對高排放的PCB行業被迫轉移。印刷電路板含有重金屬的污染物,制造過程中難免造成局部環境污染。在歐美地區,政府對PCB廠商的環保要求高于國內。在嚴苛的環保標準下,企業需要建立更完善的環保制度,這將導致企業環保支出的增加,使得管理費用增加進而影響企業利潤水平。因此歐美廠商只保留軍事、航空航天等高技術且機密性強的PCB業務以及小批量快速板等業務,而不斷減少高污染、低毛利的PCB業務。這一部分業務的產能轉移到了環保要求相對寬松,環保支出相對較低的亞洲地區。嚴格的環保政策同時也阻礙了新產能的釋放。PCB廠商通常通過擴張原有廠房或新設廠房來擴大產能。但一方面,環保條款的限制加大了廠房選址的難度;

另一方面,成本的提高使得項目預期的收益率降低,削弱項目可行性,增大了募資的難度。歐美廠商投資新項目的速度受限于以上兩點原因而低于亞洲廠商,進而釋放新產能相對較少,在PCB產能上持續落后于亞洲地區。

2.大陸市場以相對低廉的勞動力成本獲取價格優勢,西方廠商在價格戰中趨于劣勢。大陸市場勞動力成本有著相對低廉的優勢,雖然在近年內已經逐步提升,但仍然遠低于歐美發達國家水平,同時也低于日韓地區水平。大陸地區廠商憑借自身在環保支出與人工成本上的優勢,能以相比其他地區廠商更低的價格來獲取競爭優勢,進而擴大市場份額。

3.中國成為全球最大的消費電子產品市場,上下游產業鏈完整配套PCB產業需求。近十年來,我國電子信息產業快速發展,產業規模不斷擴大。2015年中國全年消費電子信息制造業實現主營業務收入11.1萬億元,達到全球第一。PCB作為最接近終端產品的載體之一,在大陸地區的需求量將隨著下游終端產品的火爆而持續增長。與此對應,大陸地區供給端也形成了“從銅箔,玻纖,樹脂,再到覆銅板,最后制成PCB”的完整產業鏈,能配套不斷增長的生產需求。因此在需求推動下,行業產能順利向大陸地區轉移。

目前,中國已經形成了以珠三角地區、長三角地區為核心區域的PCB產業聚集帶。據CPCA統計,2013年國內PCB行業企業數量約1,500家,主要分布在珠三角、長三角和環渤海區域,長三角和珠三角兩個地區的PCB產值占中國大陸總產值的90%左右。中西部地區PCB產能近年來也擴張較快。近年來,部分PCB企業由于勞動力成本提升,將產能從珠三角地區、長三角地區遷移到基礎條件較好的中西部城市,如湖北黃石、安徽廣德、四川遂寧等地。而珠三角地區、長三角地區利用其人才,經濟,產業鏈優勢,不斷向高端產品和高附加值產品方向發展。

中國PCB產業地區分布

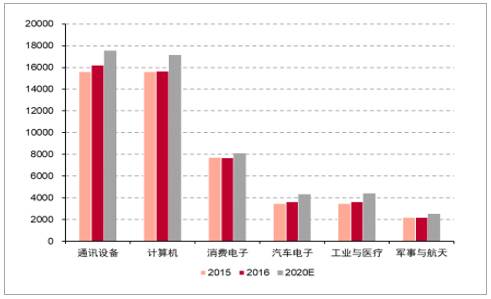

PCB下游多領域,受單一應用影響小。未來很長時間內,PCB在電子產品中仍具有不可替代性。總體而言,全球領域PCB主要在電腦、通訊、消費電子領域存在大規模應用,三者市場規模占整個PCB應用規模的70%,并延伸至汽車、軍工等領域。數據中心向著高速度、大容量、云計算、高性能的特性發展,IP、移動寬帶、網絡視頻、云服務等多方面的數據量激增增加了數據中心的數據流量,同時也拉動了數據中心的建設需求。據IDC的數據統計,2016年全球的數據中心市場規模達到452億美元,增長率為17%。而中國數據中心增長明顯快于全球步伐,2016年規模為714.5億人民幣,增長率達到37%,占比由2010的8.6%提升到2016年24.3%。

PCB下游各領域產值預測(百萬美元)

中國數據中心市場規模(億元)

全球數據中心市場規模(億美元)

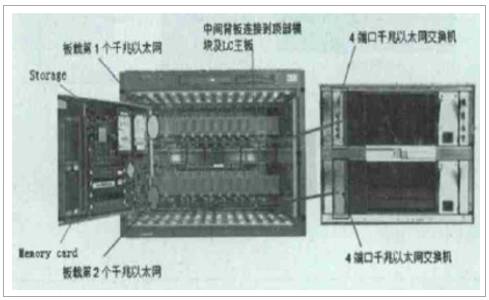

在高端服務器所需要的各種PCB產品中,HDI板需求相對較高。HDI技術主要是對印制電路板孔徑的大小、布線的寬窄、層數的高低等方面的要求,是實現PCB高密度化的關鍵。當前HDI板在國內市場的份額處在逐步上升階段,但仍與傳統多層板的產能存在巨大差距。隨著用戶對數據中心承載流量及傳輸速度要求的提升,服務器的需求將拉升HDI整體需求水平。

高端服務器中的HDI卡

服務器中PCB的運用

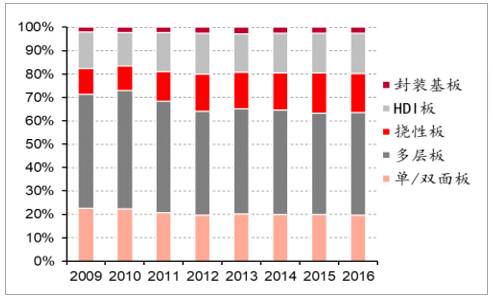

中國PCB市場產品結構變化

在移動互聯網時代,智能手機、平板電腦和可穿戴設備向著輕量化、小型化、多模組、可穿戴的特點發展,基于HDI布線相對普通多層板的密度優勢,這些產品對HDI板的需求量將增大。移動電子產品的輕薄化要求使得主板空間縮小,要求有限的主板上能承載更多的元器件。與傳統多層板相比,HDI采用積層法制板,運用盲孔和埋孔來減少通孔的數量,節約PCB的可布線面積,大幅度提高元器件密度,因而在智能手機中迅速替代了原有的多層板。智能手機等移動電子產品的火爆也將帶動FPC板的需求量上升。FPC即柔性印刷線路板,是以撓性覆銅板為基材制成的一種具有高度可靠性,絕佳可撓性的印刷電路板,是用于連接電子零件用的基板,也是電子產品信號傳輸的媒介。在移動電子產品智能化,輕薄化的趨勢下,FPC密度高、重量輕、厚度薄、耐彎曲、結構靈活、耐高溫等優勢將助其被廣泛運用。

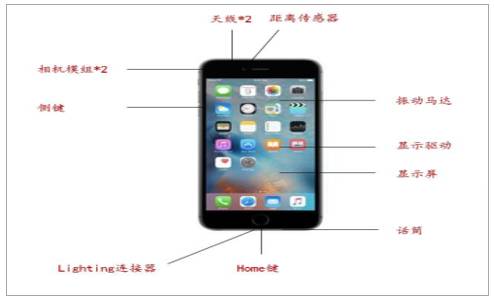

FPC的優點

FPC在智能手機的顯示模組、觸控模組、指紋識別模組、側鍵、電源鍵等板塊中優勢明顯。新款蘋果手機中使用了約14-16塊FPC,與其他PCB材料合計占成本中的15美元。華為、OPPO、vivo等國產手機廠商也紛紛提升高端旗艦機中FPC的用量,用量目前約為10-12塊,未來用量有望在高端化趨勢下不斷提升。

“原材料漲價+環保督察”下集中度提高,龍頭廠商迎契機原材料漲價推動PCB價格上漲。

iPhone中FPC的應用場景

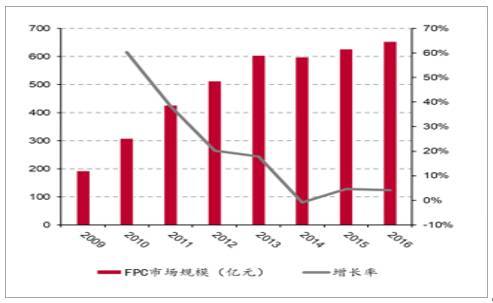

中國FPC行業市場規模

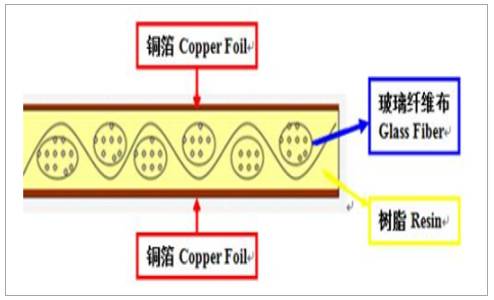

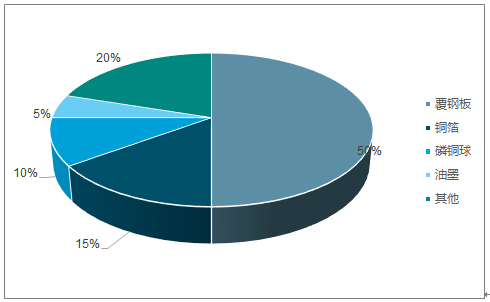

PCB行業原材料主要包含玻璃纖維紗,銅箔,覆銅板,環氧樹脂,油墨,木漿等,其中覆銅板由銅箔,環氧樹脂,玻璃纖維紗等原材料加工制成。PCB營業成本中原材料成本占比較大,接近60%。PCB的產業鏈從上至下依次為“原材料—基材—PCB應用”,上游材料包括銅箔、樹脂、玻璃纖維布、木漿、油墨、銅球等,其中銅箔、樹脂和玻璃纖維布是三大主要原材料;中游基材主要指覆銅板,可分為剛性覆銅板和撓性覆銅板,其中剛性覆銅板又可根據增強材料進一步分為紙基覆銅板、復合材料基覆銅板和玻纖布基覆銅板;下游則是各類PCB的應用,產業鏈自上而下行業集中度依次降低。

PCB產業鏈上中下游示意圖

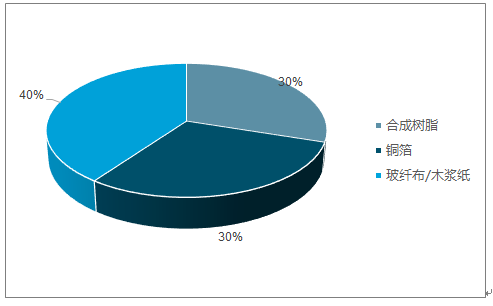

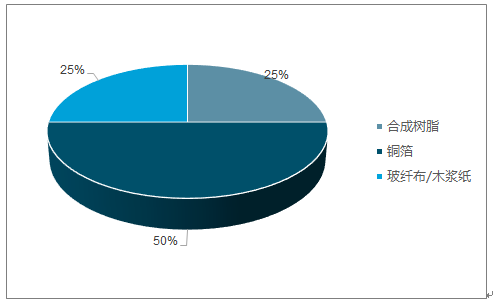

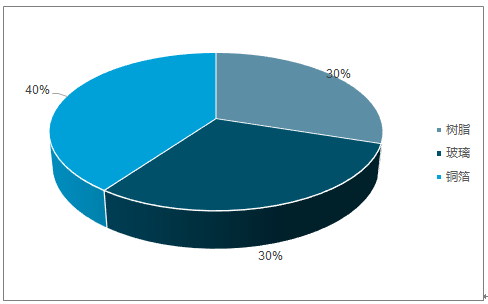

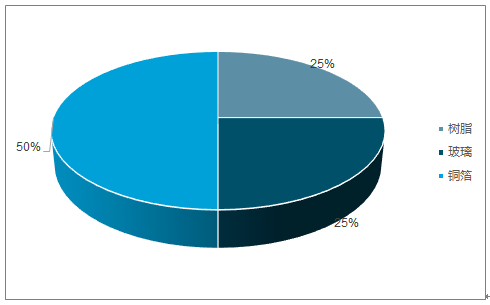

產業上游:銅箔是制造覆銅板最主要的原材料,約占覆銅板成本的30%(厚板)和50%(薄板)。銅箔的價格取決于銅的價格變化,受國際銅價影響較大。銅箔是一種陰質性電解材料,沉淀于電路板基底層上,它作為PCB的導電體在PCB中起到導電、散熱的作用。玻璃纖維布也是覆銅板的原材料之一,由玻纖紗紡織而成,約占覆銅板成本的40%(厚板)和25%(薄板)。玻纖布在PCB制造中作為增強材料起到增加強度和絕緣的作用,在各類玻纖布中,合成樹脂在PCB制造中則主要作為粘合劑將玻璃纖維布粘合到一起。

厚覆銅板材料成本構成

薄覆銅板材料成本構成

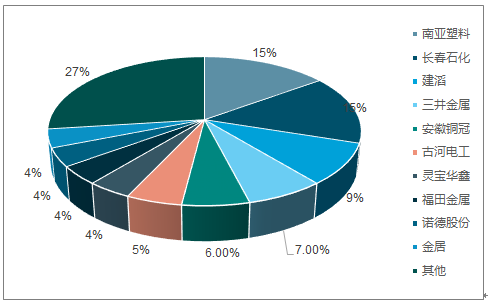

銅箔生產行業集中度高,行業龍頭議價能力強。PCB生產所使用的銅箔主要采用電解法制成,電解銅箔的工藝流程較長,加工要求嚴格,存在資本和技術壁壘,歷經數次整合后行業集中度較高,全球銅箔前十大生產商占據73%的產量,對整個銅箔行業的議價能力較強,上游原材料銅的漲價可向下轉移。

全球前十大電解銅箔生產企業產量占比

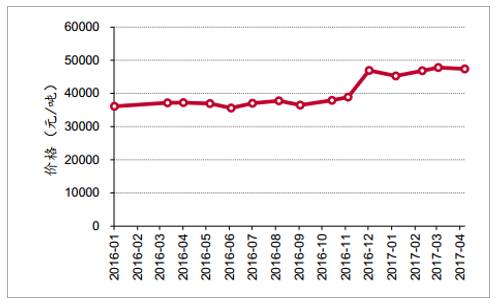

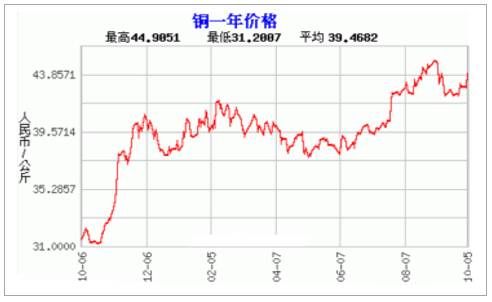

漲價傳導第一步:原材料漲價疊加產能向鋰電轉移,銅箔價格持續上行。在銅價不斷上漲的趨勢下,加以銅箔市場供應持續緊張,銅箔價格從去年起呈持續攀升的狀態(不考慮17Q2產業鏈去庫存的階段)。與此同時,受環保監管、廢紙成本上漲等因素影響,木漿紙價格也不斷上漲。

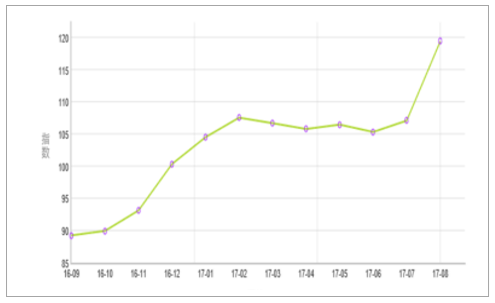

另一原材料玻璃纖維的廠商在風電、熱塑等行業需求的拉動下,憑借著供應商產能集中帶來的議價能力拉高價格。近期,玻璃布供應短缺又使其價格得以進一步上漲。環氧樹脂相對以上原材料價格變動相對平穩。2016年,由于國家新能源戰略,造成鋰電池需求大增,PCB生產中的關鍵原料電解銅箔生產者將15%以上的產能轉移到鋰電池上,導致自2016年下半年以來,PCB上游覆銅板、銅箔等原材料持續漲價。

2016以來的電解銅現貨價格走勢

厚覆銅板成本構成

薄覆銅板成本構成

半年內銅價呈上升趨勢

木漿紙價格指數呈上升趨勢

產業中游:覆銅板是PCB制造的核心基材。覆銅板是將增強材料浸以有機樹脂,一面或兩面覆以銅箔,經熱壓而成的一種板狀材料,擔負著(PCB)導電、絕緣、支撐三大功能,是一類專用于PCB制造的特殊層壓板,覆銅板占整個PCB生產成本的20%~40%,在所有PCB的物料成本中占比最高,玻纖布基板是最常見的覆銅板類型,由玻纖布作為增強材料,環氧樹脂為粘合劑制成。

覆銅板構造示意圖

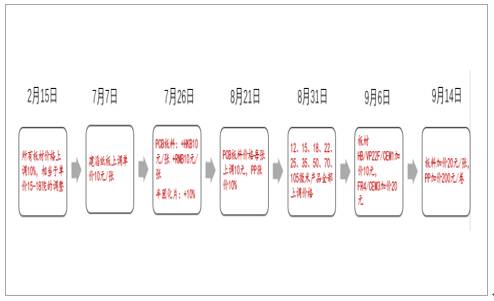

漲價傳導第二步:由于覆銅板產業集中度較高,定價權基本在龍頭企業手中,因此原材料漲價的情況下,覆銅板企業可及時進行價格傳導,將成本壓力轉移至PCB生產商中。綜合以上原材料的價格變動,覆銅板從2016年8月起開始價格上漲勢態,除去在2017年3-6月略有降價外,其余時間內價格不斷攀升。從去年各大覆銅板廠商的漲價趨勢來看,漲價潮還將持續。覆銅板龍頭建滔積層板于2017年9月6日再度提價,其中FR4覆銅板漲價幅度高達20元每張,行業其他企業也有望跟隨提價。

覆銅板建韜2017年來頻頻漲價

同時,在制造PCB過程中需要用到的液態感光阻焊油墨,液態感光線路油墨價,稀釋劑等產品的價格也頻頻上漲,在產業鏈內各種原材料成本上升的環境下,PCB成本長期看將維持上升勢態。產業下游:傳統應用增速放緩,新興應用將成為新增長點。PCB下游中傳統應用的增速放緩,而新興應用中,隨著汽車電子化程度不斷提升,4G的大規模建設以及未來5G發展帶動通訊基站設備的建設,汽車PCB和通訊PCB將成為未來新增長點。

4層PCB材料成本構成

漲價傳導第三步:PCB大廠可有效將漲價壓力傳導至終端,完成閉環,保證自身毛利水平。龍頭公司通過持續優化管理流程,提升營運能力,在多方面積累優勢應對環境變化。采購端、生產端以及管理組織能力方面積累的優勢均有助于降低生產成本、提高效率。

PCB價格隨銅覆板提價后上漲

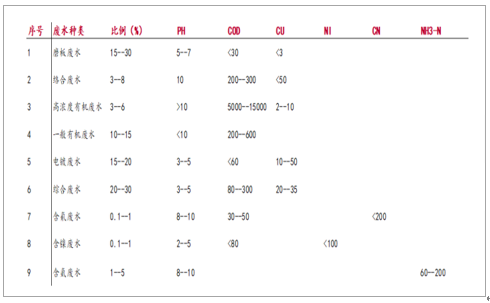

印刷線路板生產過程中會產生一定的廢水、廢氣及固體廢物等。為控制日益嚴重的污染問題,中國對工業污染源排出的廢氣、廢水和廢渣(簡稱“三廢”)的容許排放量、排放濃度等所作相關規定,其中對印刷電子板制作過程中的三廢問題提出了具體的標準要求。

PCB廢水排放標準

2015年7月,中央深改組第十四次會議就審議通過《環境保護督察方案(試行)》,明確建立環保督察機制。在兩年時間內,通過四批環保督察,環保風暴已經無死角覆蓋31個省份,共罰款12.7億多元,拘留1489人,約談17174人,問責16878人。PCB小廠商為降低成本而缺乏科學合理的污染控制手段,成為環保督察的重點對象之一。領軍龍頭為應對高環保標準與嚴格的環保督察,建立了專門的環境保護部門,制定相關的環保制度,并不斷增加、改造公司的環保工程及環保設備,對各類污染物分別采取有效的治理措施,以小規模投入贏取長效政策紅利。

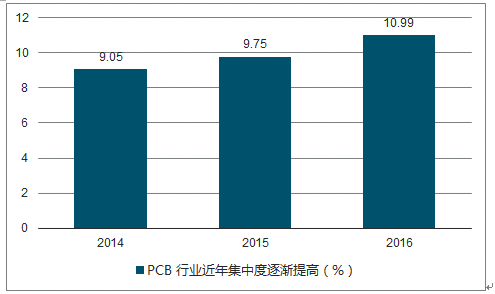

全球印刷線路板行業高度分散,生產商眾多,但尚未出現市場主導者,全球排名前十的PCB廠商合計市場占有率不到35%,排名第一的企業市場占有率不到6%。據中國印制電路行業協會2016年的統計,中國大陸地區PCB生產企業約1500家,其中排名前十的企業營收能力差異不大,呈整體體量偏小的特點。1500家企業中僅有137家PCB企業營收過億,大部分企業屬于低營收能力的小型生產商,PCB行業呈現出高度分散的競爭格局。

整體而言,大陸PCB行業同樣處于集中度較為分散的競爭狀態,依靠價格和少數中小客戶的三線廠商數量較多。原材料價格上漲與環保督察趨嚴的大背景下,PCB行業洗牌帶來集中度提升。小廠商對下游議價能力弱,難以消化上游漲價,經營會愈加困難,甚至出現拿不到原材料的情況。中小型PCB企業將會因為利潤空間的不斷收窄而退出,而在此輪PCB行業洗牌過程中,龍頭公司擁有技術、資金優勢,有望通過擴充產能、收購兼并、產品升級等方式實現規模擴張,憑借其高效的生產流程,優秀的成本把控立足,直接受益行業集中度提升。行業有望回歸理性,產業鏈持續健康發展。此外,龍頭公司受益技術創新優勢,在稅率水平上也占據優勢。被認定(復審)合格的高新技術企業,自認定(復審)批準的有效期當年開始,可申請享受企業所得稅優惠,高新技術企業所得稅減免稅優惠政策,適用稅率為15%。行業龍頭公司稅收優惠金額年均達數千萬元,占當期利潤比重明顯。

大陸PCB行業集中度提升

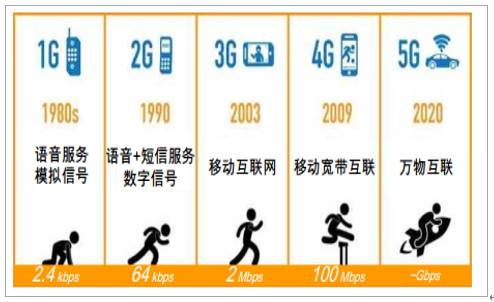

5G是第五代通信技術,是第四代通信技術(4G)的延伸,5G的各項技術指標相比4G都要大幅提升。1G產生于1980年代,只支持語音通話,2G實現了短信服務,3G憑借其較高的傳輸速度使移動互聯網成為現實,4G產生于2009年,4G在高速移動性的環境下要達到100Mbps的速率,在低速移動的環境中要達到1Gbps的速率,實現了移動寬帶互聯。而5G在4G的基礎上,各項技術指標都要大幅度提升。其中,峰值傳輸速度達到20Gbps,延遲降低到1ms,連接密度達到106/km2,移動性達到500km/h,流量密度達到10Mbps/m2。

通信技術的演進

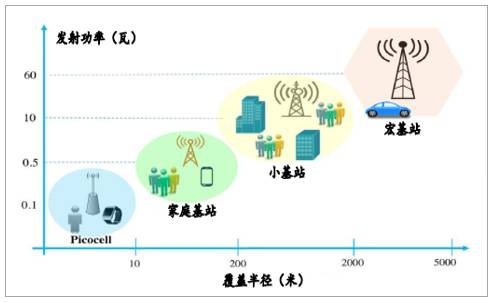

面對5G各種應用場景對于連接速度、延時、連接密度、覆蓋程度和功耗的不同要求,5G需要部署在多個頻段,因此需要使用頻譜更寬裕且帶寬更寬的毫米波波段(30GHz以上)進行通信。為了解決毫米波傳輸距離短的問題,傳統的宏基站部署模式將會向宏基站-小基站-家庭基站相結合的多層次的超密組網模式改變,大規模天線技術(MassiveMIMO)通過大幅度增加基站與終端的天線數量來提高頻譜效率,降低延時。

5G帶來基站建設由宏基站向小基站轉變

由于毫米波的工作頻率較高,5G新建通訊基站對高頻電路板有著大量的需求。高頻電路通常是指工作頻率在1GHz以上的電路,高頻電路板的特性必須滿足兩個要求:

1.介電常數必須小且穩定,通常是越小越好,高介電常數容易造成信號傳輸延遲。

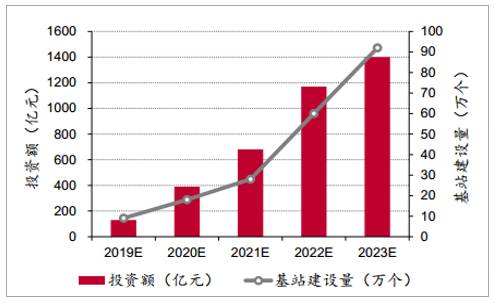

2.介質損耗必須小,這主要影響到信號傳送的品質,介質損耗越小信號損耗也越小。這兩點對高頻PCB的制造工藝要求非常高,因此高頻PCB的技術壁壘較高,利潤率也遠高于其他的傳統PCB產品。毫米波發展推進千萬數目級別的小基站建設。5G網絡傳輸速率可達20Gbps,是4G峰值的200倍,更高傳輸速度的實現需要更高的頻段,但更高頻段的電磁波覆蓋范圍更小,信號滲透力越弱,這就意味著運營商要部署更多的基站,相較于4G時代百萬級別的基站數量,5G時代基站規模有望突破千萬級別。未來幾年通訊運營商的持續投入將帶來市場需求持續增長。

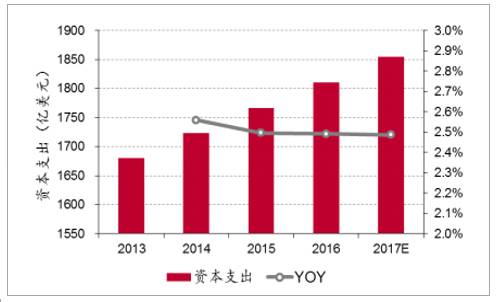

近5年全球無線通信資本支出情況

基站升級換代,5G為企業通訊板帶來增長空間。隨著5G商用的到來,通訊基站的大批量建設和升級換代將對企業通訊板有著海量的需求,對PCB有著海量升級替換需求。

2019~2023年5G基站建設預測

由于汽車復雜的工作環境,汽車PCB對可靠性的要求極高,其次是汽車行業有召回制度,廠家需要承擔產品出錯的風險,規模小的廠家無力承擔,所以會被排除在外。而且車用PCB的準入門檻高,必須要經過一系列的驗證測試,認證周期長,而一旦通過認證,則廠商一般不會輕易更換供應商,訂單相對穩定。

全球前十大汽車PCB企業(排名公司國家/地區汽車PCB營收(百萬美元))

1、敬鵬工業中國***545

2、TTMtechnologies美國430

3、CMK日本390

4、MeikoElectronics日本380

5、建滔化工中國香港300

6、NipponMektron日本290

7、KCEElectronics泰國265

8、健鼎科技中國***225

9、AT&S中國香港191

10、滬電股份中國大陸158

汽車電子化大勢所趨,拉動汽車PCB高速增長。隨著汽車工業進程的不斷推進,汽車已經由過去完全的機械裝置演化成了機械與電子相結合,電子技術在汽車中的運用不斷增加,使得汽車的舒適性、安全性、娛樂性的提高,滿足了人們多樣化的需求。汽車已經由過去一個單純的交通工具變成了一個具有交通、娛樂、辦公等多種功能的綜合平臺,汽車電子在整車制造成本中的占比不斷提升,汽車電子的市場規模也在不斷擴大。

中國汽車電子市場規模及預測

汽車PCB市場規模及預測

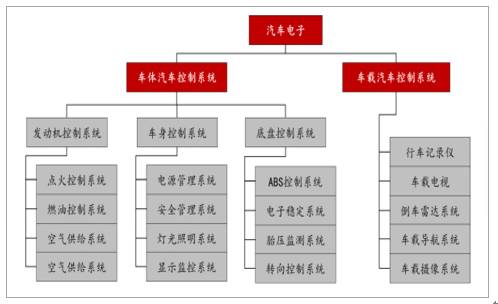

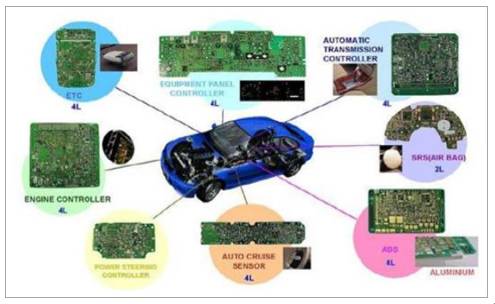

汽車電子主要可分為兩大類:車體電子控制系統和車載電子控制系統。車體控制系統又可分為發動機控制系統、車身控制系統和底盤控制系統,車體控制系統使得汽車機械系統與電子裝置進行結合,充分發揮電子產品的優勢,提高機械系統的性能,機電結合保障汽車的行駛更加安全、平穩。車載電子控制系統主要包括多媒體系統、導航系統、行駛記錄儀、倒車雷達等系統,增加了汽車使用的便利性和娛樂性,提升了汽車的使用體驗。

汽車電子系統的分類

汽車電子化程度增長將持續推動車用PCB需求。汽車的電子化會帶車用PCB用量的增長,目前中端車型PCB使用面積約為0.5-0.7平方米,經濟型汽車PCB使用面積為0.3-0.4平方米,平均單車價值60美元左右,豪華型汽車PCB使用面積約2.5-3平方米,單車價值超過120美元,隨著汽車電子化程度加深,車用PCB需求面積將會逐步增長。

PCB在汽車上的應用

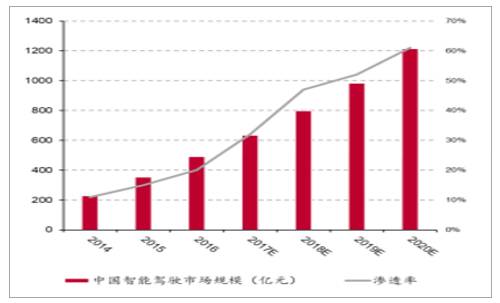

智能駕駛為汽車經濟打開了更大的想象空間,目前在汽車市場中滲透率不斷提升。ADAS系統(先進駕駛輔助系統)市場增長迅速,從原來的高端市場逐步滲入中端市場,經過改進的新型傳感器技術也在為系統布署創造新的機會。目前ADAS的滲透率不及5%,隨著功能的進一步拓展完善,以及政策的鼓勵乃至強制性要求,預計未來將以20%以上的速度增長,到2020年市場規模有望接近300億美元。ADAS中定多種操作控制、安全控制、周邊控制功能都需要PCB來實現,預計未來實現完全自動駕駛的汽車將裝配更多的PCB來滿足駕駛需求。

ADAS系統中PCB的運用

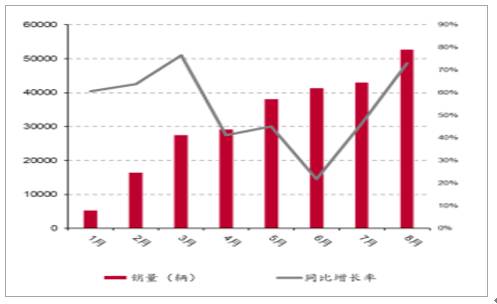

2017年新能源乘用車銷量

中國智能駕駛市場規模及預測

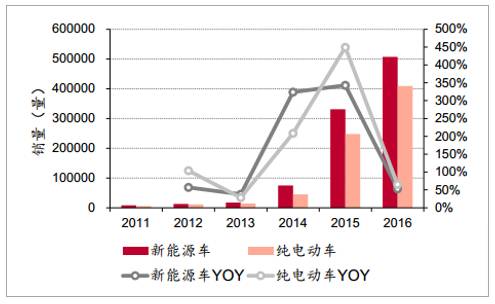

新能源汽車對PCB的需求同樣潛力巨大。在產業政策的支持下,國內新能源汽車市場從2014年開始保持高速增長,雖然于2016年受騙補影響產銷量不及預期,但隨著騙補調查結果和處罰措施公布以及補貼政策調整的陸續確定,其產銷量預計將將恢復高速增長。新能源汽車中的BMS是核心部件之一,而作為BMS的基礎部件之一,PCB板也將受益于新能源汽車的發展。

最近5年中國新能源車銷量情況

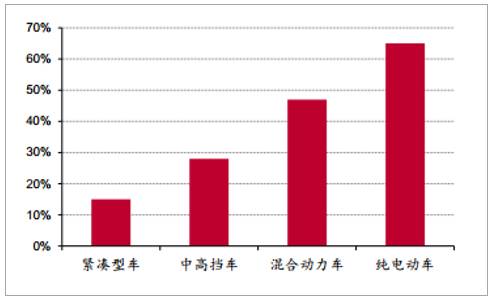

相比傳統型汽車,新能源汽車電子化程度更高。新能源汽車以電動汽車為代表,與傳統燃油汽車相比,主要差別在于四大部件,驅動電機、調速控制器、動力電池、車載充電器,主要以車載蓄電池作為能量來源,以電機作為動力來源驅動車輛行駛。與傳統汽車相比,新能源車對電子化程度的要求更高,電子裝置在傳統高級轎車中的成本占比約為25%,在新能源車中則達到45%~65%。

電子設備在整車成本的占比

新能源汽車BMS:汽車PCB新增長點。鋰電池是新能源汽車的核心能源,為保障電池安全可靠的運行,就必須通過電池管理系統(BMS)對電池進行實時監控,BMS也被稱為電動汽車電池系統的大腦,與電池、車身控制系統共同構成電動汽車三大核心技術。PCB是BMS的硬件基礎,大的巴士車有12~24塊板子,小的轎車有8~12塊板子,主控電路用量約為0.24平方米,單體管理單元則在2~3平方米,汽車PCB將隨著新能源汽車的市場規模的增長迎來放量。

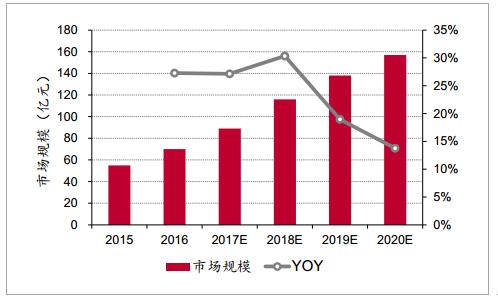

中國新能源汽車BMS市場規模及預測

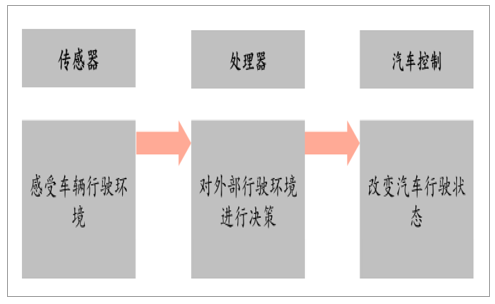

ADAS(AdvancedDriverAssistanceSystem:先進駕駛輔助系統)是作為實現完全自動駕駛汽車前的過渡,是一種利用安裝于車上的各種各樣的傳感器,在第一時間收集車內外的環境數據,進行靜、動態物體的辨識、偵測與追蹤等技術上的處理,從而能夠讓駕駛者在最快的時間察覺可能發生的危險,以引起注意和提高安全性的主動安全技術,ADAS技術原理與人的反應機制類似,通過感知層獲取周圍信息,由決策環節進行信息處理,最后將計算結果傳給執行裝置完成駕駛操作。

ADAS反應機制原理

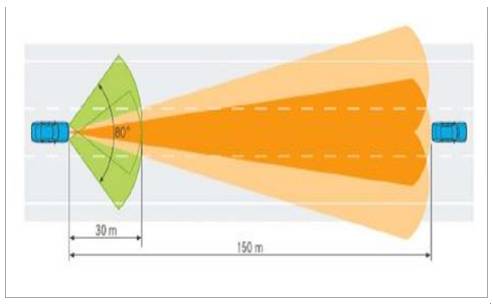

毫米波雷達是ADAS系統核心傳感器,毫米波雷達是指工作在毫米波波段的雷達,采用雷達向周圍發射無線電,通過測定和分析反射波以計算障礙物的距離、方向和大小。毫米波雷達可分為24GHz雷達和77GHz雷達。77GHz毫米波雷達可以測量前方車輛的速度以及兩車之間的距離,同時可以監測自身車輛的速度和距離,24GHz毫米波雷達主要用于監測車輛附近的物體。

汽車毫米波雷達工作原理

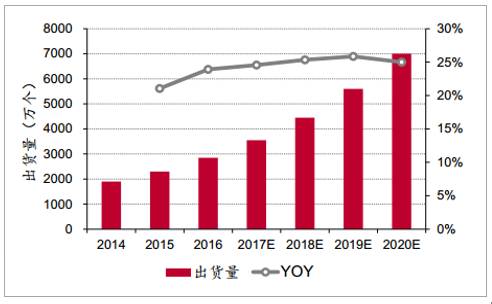

毫米波雷達放量將給汽車高頻PCB帶來巨大需求。目前汽車毫米波雷達處于高速發展中,未來兩年處于汽車毫米波雷達的放量期,一般支持ADAS功能的汽車至少會使用4個毫米波雷達,全新奧迪A4使用5個毫米波雷達,奔馳的S級汽車采用7個毫米波雷達,預計未來單車采用毫米波雷達的平均數量將繼續增長,對于汽車雷達PCB的需求也將快速增長。

全球汽車雷達出貨量

毫米波雷達產品即將進入放量期,需要高頻PCB板實現天線的功能——在較小的集成空間中保持天線足夠的信號強度。77Ghz雷達更高規格的高頻PCB板,大范圍運用將帶來相應高頻PCB板的巨大需求。

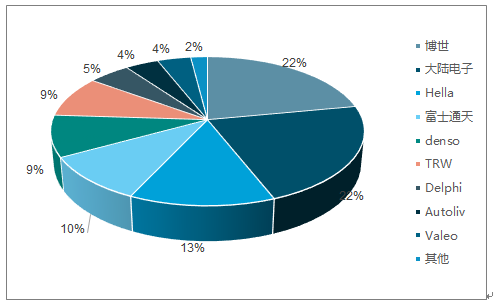

全球毫米波雷達主要廠商市占率

汽車+5G推動PCB成長

-

pcb

+關注

關注

4317文章

23006瀏覽量

396302 -

hid技術

+關注

關注

0文章

1瀏覽量

966

原文標題:一文看懂PCB

文章出處:【微信號:WW_CGQJS,微信公眾號:傳感器技術】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

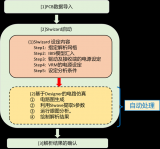

網絡透傳和非透傳是什么區別是什么

26張圖,講透PCB接地!

請問AT支持UDP透傳嗎?

輕松搞懂透傳和非透傳的區別

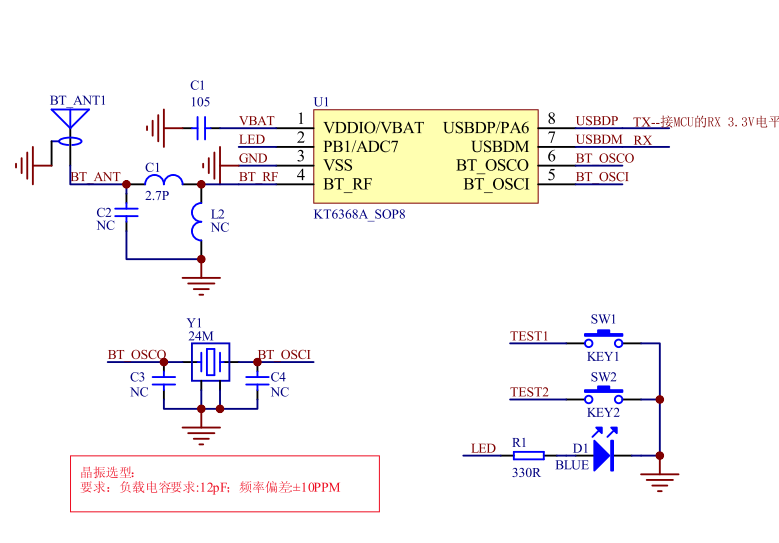

KT6368A藍牙芯片AT命令會被透傳出去,指令對為什么會被透傳出去

PCBA加工中波峰焊出現透錫不良怎么解決

一個簡單的MOS驅動電路設計

阿里大模型“通義聽悟”升級

阿里大模型產品發布多項新功能,音視頻問答助手“小悟”上線

關于博達透傳工具新版本升級公告

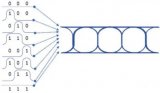

PCB上的眼圖是什么 眼圖是怎樣形成的

一眼看懂鴻蒙OS 應用隱私保護

如何使用SIwizard的功能進行眼圖分析

一眼悟透PCB

一眼悟透PCB

評論