最近兩年,產(chǎn)能吃緊和漲價已經(jīng)成為了半導(dǎo)體業(yè)的永恒話題。而在前些年,還被很多人看不上眼,覺得營收能力有限的8英寸晶圓代工產(chǎn)線,最近一年一躍成為了香餑餑,產(chǎn)能供不應(yīng)求,營收能力大漲,重新回到了行業(yè)視野的中心點。

就在前幾天,8英寸晶圓代工產(chǎn)業(yè)龍頭世界先進和聯(lián)電同時爆出產(chǎn)能全滿的消息。

世界先進三座8英寸廠產(chǎn)能全滿,還傳出其8英寸晶圓代工平均售價(ASP)將上漲5%~10%,并開始篩選訂單,優(yōu)先生產(chǎn)高毛利產(chǎn)品。

聯(lián)電也宣布,8英寸廠產(chǎn)能全滿,將調(diào)漲價格并順勢擴產(chǎn)。由于產(chǎn)能明顯不足,該公司在大陸的和艦廠也將擴產(chǎn)15%,據(jù)悉,這是該廠近年最大的單一擴產(chǎn)動作。

市場如此火爆,8英寸晶圓為何能產(chǎn)生這么大的誘惑力呢?

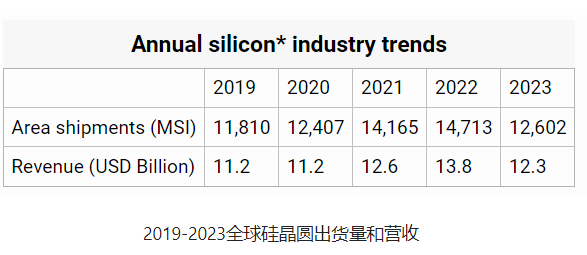

SEMI的報告顯示,2017年,全球的晶圓(硅片)出貨總面積為11810百萬平方英寸,同比 增加10%,全球晶圓總營收同比增長21%,晶圓價格上漲明顯,累計上漲約10%。

根據(jù)SEMI和IC insight的數(shù)據(jù),2017年全球晶圓產(chǎn)能為17.9Mwpm(百萬片/月),其中,8英寸片產(chǎn)能約為5.2 Mwpm。

預(yù)計到2021年,8英寸晶圓產(chǎn)能仍將逐步增長,以可用硅晶圓面積計算,每年平均增長幅度為1.1%。

在2017年的基礎(chǔ)上,2018年8英寸晶圓價格繼續(xù)攀升。目前,上游硅片產(chǎn)能難以滿足下游快速增長的需求,SUMCO的一季報顯示,本年度硅片出廠價格有望增長20%,2018年Q4價格將較2016年Q4增長40%。

8英寸晶圓的優(yōu)勢

按照尺寸分類,目前行業(yè)應(yīng)用的晶圓主要有6英寸、8英寸和12英寸這3種,其中8英寸和12英寸的應(yīng)用量最大。

而相較于12英寸產(chǎn)品,8英寸晶圓有諸多優(yōu)勢,其中,最主要的是以下兩個:

首先,8英寸晶圓已具備了成熟的特種工藝,而特種工藝技術(shù)能夠使尺寸較小的晶粒包含較多的模擬內(nèi)容,或支持較高電壓。

特種工藝技術(shù)包括高精度模擬CMOS、射頻CMOS、嵌入式存儲器CMOS、CIS、高壓CMOS、 BiCMOS和BCDMOS。這些特種技術(shù)對晶圓代工廠的工藝參數(shù)有較為嚴(yán)格的容差限制,常用的DC-DC轉(zhuǎn)換器、馬達驅(qū)動器、電池充電器IC一般都使用8英寸晶圓生產(chǎn)。

其次,大部分8英寸晶圓廠設(shè)備已折舊完畢,固定成本較低。8英寸晶圓廠的產(chǎn)能在上世紀(jì)90年代末期開始提升,大部分晶圓廠現(xiàn)已完全折舊完畢,因此,8英寸晶圓產(chǎn)品在經(jīng)營成本上極具競爭力。

雖然當(dāng)前設(shè)備供應(yīng)商不再制造8英寸晶圓廠所用的新設(shè)備,但他們通常會與8英寸晶圓廠進一步合作,以極具成本效益的方式,使舊設(shè)備壽命延長10~15年。

除了以上這兩點,8英寸晶圓還具有其它優(yōu)勢,這里就不再贅述了。但總體而言,其各種優(yōu)勢,萬變不離其宗,核心都是成本,這是其最強的殺手锏。

應(yīng)用需求驅(qū)動

在應(yīng)用端,對8英寸晶圓代工的強勁需求主要來源于功率器件、電源管理IC、影像傳感器、指紋識別芯片和顯示驅(qū)動IC等。由于模擬/分立器件擁有成熟制程+特種工藝的特性,因此,這些產(chǎn)品絕大多數(shù)會采用8英寸或6英寸線生產(chǎn)。

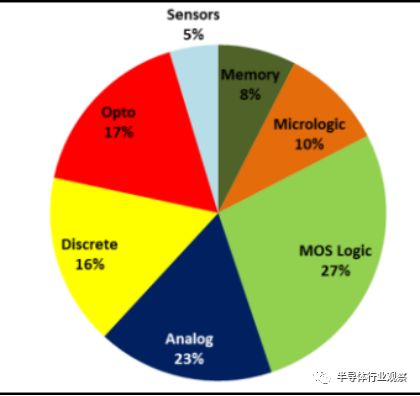

當(dāng)前,8英寸晶圓產(chǎn)能中約47%來自于Foundry,其余產(chǎn)能需求主要來自于IDM的模擬芯片、分立器件、邏輯芯片和MEMS,其中模擬芯片、分立器件和邏輯芯片(主要為MCU、指紋識別芯片、CMOS等)、MEMS等的產(chǎn)能需求占比已提升至50%。

圖:8英寸晶圓的市場需求結(jié)構(gòu)

功率器件需求強勁

當(dāng)前,市場對功率器件的需求相當(dāng)強勁,而這也給了8英寸晶圓更多的商業(yè)機遇。

汽車和工業(yè)應(yīng)用是功率器件增長的主要驅(qū)動力。據(jù)Gartner統(tǒng)計,在全球半導(dǎo)體市場中,工業(yè)應(yīng)用和汽車電子的增速最快,而工業(yè)應(yīng)用和汽車電子的應(yīng)用增量主要來自于功率半導(dǎo)體。

據(jù)IC insights預(yù)計,在功率半導(dǎo)體年出貨量方面,2016~2021的年復(fù)合增長率為5.2%。2017年,功率分立器件銷售額同比增長10.4%。受益于汽車和工業(yè)應(yīng)用驅(qū)動,預(yù)計未來3年功率分立器件市場仍將保持5%左右的增速。

SEMI的數(shù)據(jù)顯示,功率分立器件約占8英寸晶圓應(yīng)用的16%。由于8英寸晶圓設(shè)備短缺,全球8英寸晶圓產(chǎn)能增長率僅為1~2%, 低于功率半導(dǎo)體和功率分立器件的增速。

因此,汽車電子和工業(yè)應(yīng)用對功率半導(dǎo)體需求大于供給導(dǎo)致功率半導(dǎo)體漲價,而功率半導(dǎo)體對8英寸晶圓產(chǎn)能需求大于供給,導(dǎo)致8英寸晶圓漲價。

在所有功率器件中,IGBT是最具增長潛力的。IHS預(yù)計,全球IGBT市場在2016~2021期間的年復(fù)合增長率為8%,汽車和工業(yè)應(yīng)用是主要驅(qū)動力,而全球MOSFET市場在2016~2021期間的年復(fù)合增長率為3%,工業(yè)應(yīng)用仍然是主要驅(qū)動力。

硅片產(chǎn)量有限

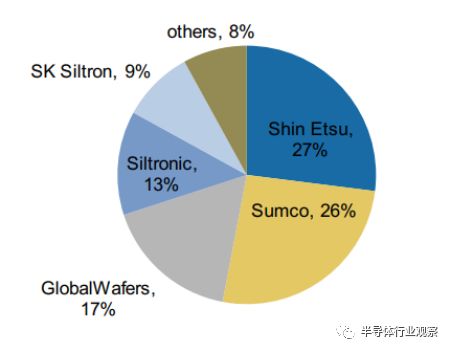

放眼全球,硅片供應(yīng)商主要有日本信越、Sumco、中國***的環(huán)球晶圓、德國Silitronic和韓國SK Siltron等,前5大廠商市場占有率超過90%。此外,***地區(qū)的合晶科技、 Ferrotec也是8英寸硅片的重要供應(yīng)商。據(jù)統(tǒng)計,2017年全球8英寸硅片產(chǎn)能約為5.4Mwpm。

圖:全球主要硅片生產(chǎn)商及市場占有率

目前,全球超過三分之一的8英寸硅片在日本生產(chǎn)。從2016年開始,日本國內(nèi)8英寸硅片產(chǎn)量和銷售量持續(xù)提升,而庫存水平逐漸下降,存貨比率從最高點的90%下降至2017年底的44%。

需求的持續(xù)增加使得8英寸硅片在2017年Q1供給緊張,并從2017年上半年開始漲價,2017全年漲價幅度約為3%,而到了2018年Q1,8英寸硅片持續(xù)缺貨,漲價幅度達到了10%。

根據(jù)硅片巨頭Sumco在一季報披露的內(nèi)容,預(yù)計硅片價格在2018和2019 會持續(xù)增長。

Sumco認(rèn)為,8英寸晶圓的供給量增長有限,且生產(chǎn)設(shè)備又不易取得,晶圓代工廠難以對8英寸硅片擴充產(chǎn)能, 8英寸硅片會呈現(xiàn)長期供應(yīng)緊張狀態(tài),恐將缺貨至2021年。

從目前情況來看,雖然自2017年以來8英寸硅片價格上漲幅度超過10%, 但是從長周期來看,當(dāng)前8英寸硅片價格仍處于歷史低位,從2007年至今,8英寸硅片價格下降約40%,大部分硅片生產(chǎn)廠的8英寸產(chǎn)品已虧損多年,因此,即使8英寸硅片價格上漲,硅片巨頭的擴產(chǎn)意愿也并不強烈。

可見,在產(chǎn)業(yè)源頭——硅片產(chǎn)能遲遲跟不上去,是導(dǎo)致全行業(yè)缺貨的根源。由于市場上的硅片供應(yīng)不足,使得下游的晶圓代工企業(yè)處于無米下鍋的境地,從而難以滿足廣大IC設(shè)計和IDM客戶的需求,價格自然水漲船高。

有強勁的需求,自然就會有產(chǎn)能的擴充。據(jù)悉,目前在積極擴產(chǎn)8英寸硅片的主要有合晶科技、Ferrotec,還有AST(超硅)、Gritek(有研新材)、JRH(金瑞泓)等。

鄭州合晶硅材料生產(chǎn)項目于2017年7月動工,一期規(guī)劃每月20萬片的8英寸硅片產(chǎn)能。2017年中,環(huán)球晶圓與Ferrotec宣布合作,F(xiàn)errotec負(fù)責(zé)生產(chǎn)8英寸硅片,環(huán)球晶圓出技術(shù)并保證品質(zhì),規(guī)劃三期,每期規(guī)劃月產(chǎn)能增加15萬片。

8英寸晶圓代工廠減少

據(jù)統(tǒng)計,從2008到2016年,有37座8英寸晶圓代工廠關(guān)閉,同時有15座廠從8英寸轉(zhuǎn)換為12英寸,截至2016年,全球8英寸晶圓代工廠已減少至180座左右。

而據(jù)SEMI統(tǒng)計,全球8英寸晶圓廠產(chǎn)能增長速度極低,2015~2017年僅增長約7%。

另外,部分6英寸產(chǎn)線關(guān)閉,將產(chǎn)能轉(zhuǎn)單至8英寸線。2010~2016年間,約有25座6英寸晶圓廠關(guān)閉,相應(yīng)產(chǎn)能減少約453 k wpm(換算為8英寸),而6英寸線產(chǎn)能減少之后,原產(chǎn)線的產(chǎn)品(如分立器件、功率器件、MEMS、模擬芯片)將會切換至8英寸晶圓產(chǎn)線。

晶圓代工產(chǎn)能與交期吃緊

目前,全球8英寸晶圓代工線產(chǎn)能利用率逼近100%,而產(chǎn)能拓展?jié)摿τ邢蓿艽擞绊懀c2017年Q2相比,今年同期主要半導(dǎo)體元器件的交貨時間明顯延長,與前幾個季度相比,模擬器件、傳感器、分立器件和32位MCU等交貨時間均增加,最緊張的交貨時間已延長至 40~50周。

digitimes的數(shù)據(jù)顯示,***地區(qū)主要晶圓代工產(chǎn)能利用率不斷增長,截至今年6月,產(chǎn)能利用率為94.7%,同比增長了1.3%。當(dāng)前***地區(qū)主要晶圓代工廠8英寸線產(chǎn)能約為1100~1200 千片/月。

目前,大部分的模擬、分立器件市場由IDM大廠把持,如英飛凌、德州儀器(TI)等,但因產(chǎn)能有限,這些IDM通常會將訂單外包給Foundry代工廠,同時,在從6英寸轉(zhuǎn)向8英寸過程中,部分IDM的主要產(chǎn)能專注于12英寸線,沒有額外增添8英寸線,這樣就不得不將 8英寸產(chǎn)品外包。因此,大部分IDM擴產(chǎn)幅度比需求增長幅度低,外包的比例會越來越高, 這樣就加劇了Foundry廠訂單供不應(yīng)求的局面。

據(jù)統(tǒng)計,在2017 年,8英寸晶圓代工主力華虹半導(dǎo)體的 8吋晶圓產(chǎn)能為168K/月,中芯國際的產(chǎn)能為234K/月,占晶圓總產(chǎn)能的比例超過40%。

而臺積電的8英寸晶圓代工產(chǎn)能占其總產(chǎn)能的比例約為14%;聯(lián)電方面,其官方在上個月曾經(jīng)表示,該公司的8英寸晶圓代工產(chǎn)能供不應(yīng)求,已開始一次性漲價。此外,聯(lián)電在大陸的8吋廠——和艦將啟動3年多來最大規(guī)模擴產(chǎn),幅度達 15%,預(yù)計將在2019年Q 2完成。

在功率器件方面,大陸的揚杰科技收益頗豐。在其6英寸產(chǎn)線的基礎(chǔ)上,該公司正在積極規(guī)劃8英寸線,同時在儲備8英寸晶圓和IGBT技術(shù)人才。

設(shè)備供給不足

前文多處提到,市場對8英寸晶圓廠使用的設(shè)備供應(yīng)不足,也是導(dǎo)致產(chǎn)能吃緊的一個重要原因。

由于多數(shù)8英寸晶圓代工建廠時間較早,運行時間大多長達10年以上,部分設(shè)備太老舊或者難以修復(fù),同時,由于當(dāng)前12英寸晶圓代工廠資本支出規(guī)模巨大,部分廠商停止了8英寸晶圓產(chǎn)線,使得相關(guān)設(shè)備供應(yīng)商缺乏研發(fā)和生產(chǎn)相關(guān)設(shè)備的積極性。

目前,8英寸晶圓代工產(chǎn)線設(shè)備主要來自二手市場,多來自從8英寸向12英寸升級的內(nèi)存廠商,如三星和海力士,而舊設(shè)備市場資源有限,已經(jīng)呈現(xiàn)出逐漸枯竭的態(tài)勢,其中,蝕刻機、光刻機、測量設(shè)備最為搶手。

綜上,需求端的火爆與強勁增長,以及供給側(cè)(硅片、晶圓代工產(chǎn)能和設(shè)備供給等)的不足,共同造就了最近兩年8英寸晶圓市場供不應(yīng)求的局面。而從目前及可預(yù)見未來的情況來看,這種狀況還難以得到緩解。

不過,從另一層面來看,這種火熱的市場行情顯示出半導(dǎo)體業(yè)積極和具有活力的一面,能引起更多的關(guān)注,增加信心,可操作的空間也會更大。這些對于中國半導(dǎo)體產(chǎn)業(yè)來說不無裨益。

-

電源

+關(guān)注

關(guān)注

184文章

17605瀏覽量

249562 -

芯片

+關(guān)注

關(guān)注

454文章

50460瀏覽量

421973 -

晶圓

+關(guān)注

關(guān)注

52文章

4851瀏覽量

127816 -

指紋識別

+關(guān)注

關(guān)注

43文章

1741瀏覽量

102169

原文標(biāo)題:八吋晶圓的誘惑

文章出處:【微信號:iawbs2016,微信公眾號:寬禁帶半導(dǎo)體技術(shù)創(chuàng)新聯(lián)盟】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

相關(guān)推薦

碳化硅襯底,進化到12英寸!

使用0.5英寸晶圓的代工廠

功率氮化鎵進入12英寸時代!

又一企業(yè)官宣已成功制備8英寸SiC晶圓

放大電路輸出的信號增加的能量來源于什么

增芯科技12英寸晶圓制造項目投產(chǎn)啟動,內(nèi)含國內(nèi)首條12英寸MEMS智能傳感器晶圓生產(chǎn)線

增城12英寸智能傳感器晶圓制造產(chǎn)線項目投產(chǎn)

全球掀起8英寸SiC投資熱潮,半導(dǎo)體產(chǎn)業(yè)迎來新一輪技術(shù)升級

國產(chǎn)8英寸碳化硅晶圓邁入新紀(jì)元,芯聯(lián)集成引領(lǐng)行業(yè)突破

年產(chǎn)60萬片!國內(nèi)再添8寸晶圓芯片項目

2023年全球硅晶圓出貨量及營收雙雙減少

8英寸晶圓有哪些優(yōu)勢及主要需求來源于哪里?

8英寸晶圓有哪些優(yōu)勢及主要需求來源于哪里?

評論