編者按:隨著中國手機(jī)行業(yè)的馬太效應(yīng),市場(chǎng)上已基本形成了華為、小米、Oppo、vivo外加蘋果五家齊放的成熟局面,已基本占據(jù)了國內(nèi)90%以上的市場(chǎng)份額,二線手機(jī)品牌面臨生死危局。

先來回顧下國內(nèi)手機(jī)品牌的演變歷程:

本文引用地址:第一階段:1995年,波導(dǎo)生產(chǎn)尋呼機(jī),2000年推出手機(jī),被稱為“波導(dǎo)手機(jī),手機(jī)中的戰(zhàn)斗機(jī)”;那時(shí),國內(nèi)手機(jī)市場(chǎng)還是摩托羅拉、愛立信、諾基亞等外來手機(jī)品牌的天下,中國是外來手機(jī)的加工廠;

第二階段:2005-2009年,華強(qiáng)北成為山寨機(jī)的天下。而中興、酷派、TCL、阿爾卡特、華為等國產(chǎn)手機(jī)技術(shù)薄弱,大多以做貼牌或者定制機(jī)為主;

第三階段:2009-2013年,蘋果帶來3G手機(jī),摩托羅拉、諾基亞、三星等外來品牌主導(dǎo),國產(chǎn)機(jī)試水。繼谷歌推出安卓平臺(tái)后,讓國內(nèi)制造商看到了希望;期間,小米、華為相繼推出自主品牌;

直到2014年,這是國產(chǎn)手機(jī)出現(xiàn)革命性變化的一年。中國移動(dòng)通信向4G演進(jìn),華為高端機(jī)MATE7問世,聯(lián)想收購摩托羅拉,oppo也推出4G時(shí)代的OPPO Find 7。

盡管當(dāng)時(shí)的中國仍然是蘋果喬布斯的天下,但是接下來的四年,國產(chǎn)手機(jī)就如脫韁的野馬,相繼擠兌掉諾基亞、摩托羅拉等強(qiáng)勢(shì)品牌的市場(chǎng)份額。

如今,三星在華的市場(chǎng)份額已從20%一路跌至0.8%,而蘋果也不到10%,華為、小米、oppo及vivo四大國產(chǎn)機(jī)占據(jù)了超80%的市場(chǎng)。那么,國產(chǎn)手機(jī)到底憑什么翻身?

一、靠“創(chuàng)新”闖出血路

隨著中國手機(jī)行業(yè)的馬太效應(yīng),市場(chǎng)上已基本形成了華為、小米、Oppo、vivo外加蘋果五家齊放的成熟局面,已基本占據(jù)了國內(nèi)90%以上的市場(chǎng)份額。金立、酷派、魅族、中興等二線手機(jī)品牌面臨著資金鏈斷裂,或經(jīng)營力不從心而不得不大幅裁員的生死危局,國內(nèi)將來的中低市場(chǎng)可能留給二線品牌的機(jī)會(huì)并不多,二線品牌的市場(chǎng)將不斷地被一線品牌的多梯隊(duì)價(jià)格策略侵蝕。

這樣一來,華米OV既要應(yīng)對(duì)來自蘋果三星等高端機(jī)的挑戰(zhàn),往下又要應(yīng)對(duì)魅族、金立等第二梯隊(duì)品牌對(duì)中低端人群的滲透。因此,這場(chǎng)“創(chuàng)新運(yùn)動(dòng)”需要從市場(chǎng)策略和技術(shù)研發(fā)兩方面進(jìn)行發(fā)力:

第一,市場(chǎng)拓展的策略上,一方面靠“組合排列”牌拓寬高端市場(chǎng)產(chǎn)品線,另一方面依賴品牌下沉,擠壓二線品牌,端掉中低端市場(chǎng)。

首先,在高端機(jī)型上,華為技術(shù)要對(duì)標(biāo)蘋果、三星,而中端上OV、小米對(duì)標(biāo)華為,如此,便形成針對(duì)中高端人群的消費(fèi)梯隊(duì)。從近年來華為用戶流出的動(dòng)向來看,主要奔向蘋果,流向OV、小米的較少,因此,蘋果是華為的主要競(jìng)爭(zhēng)對(duì)手。華為整體主打高端牌,歷年品牌效應(yīng)也得到不錯(cuò)的回應(yīng),其P20pro 以及MATE 系列與蘋果直接對(duì)標(biāo),取得不錯(cuò)的效果。而與華為P系列價(jià)格在3000-4000之間形成對(duì)比,小米8的價(jià)位相差不遠(yuǎn),徘徊在3000左右相似;oppo的FIND X系列則將價(jià)格提升到4000左右,進(jìn)一步與華為對(duì)標(biāo)。

其次,以中低價(jià)機(jī)型開拓市場(chǎng),先穩(wěn)住底盤。有人說,拼多多的模式里藏著真實(shí)的中國,言下之意,中低端市場(chǎng)仍是一個(gè)龐大的體量。第一手機(jī)界研究院曾發(fā)布一個(gè)報(bào)告,對(duì)中國手機(jī)線下市場(chǎng)各階段的銷量份額變化進(jìn)行了統(tǒng)計(jì),1000-1999RMB手機(jī)銷量還處在較為明顯的上升階段,而近半年來2500-2999RMB的手機(jī)也呈現(xiàn)上升趨勢(shì),中低端機(jī)的后勁較為明顯。為搶占這一市場(chǎng),華為推出單獨(dú)的品牌“榮耀系列”,主打性價(jià)比,是對(duì)著一個(gè)消費(fèi)群體市場(chǎng)的布局;OPPO和vivo則大力搶占鄉(xiāng)鎮(zhèn)市場(chǎng),布局線下網(wǎng)絡(luò);小米推出的紅米、MIX、NOTE系列等,歷來就是以“發(fā)燒友”為根本立足點(diǎn),主打青春牌。

第二,在技術(shù)創(chuàng)新上,由于技術(shù)存在著一定的壁壘,且需要時(shí)間進(jìn)行突破,業(yè)界進(jìn)展稍慢,但是卻能相機(jī)行事。在處理器芯片方面,業(yè)界逐漸放棄采購聯(lián)發(fā)科產(chǎn)品,改用高通的驍龍系列,說明其對(duì)于技術(shù)軟件方面更加重視的態(tài)度,且華為還自主研發(fā)有麒麟系列,擁有自主知識(shí)產(chǎn)權(quán)。

當(dāng)然,這種類似于芯片的核心技術(shù)不易突破,但是國內(nèi)的創(chuàng)新環(huán)境及硬件層面還是有著較大創(chuàng)新。譬如蘋果的劉海屏、vivo的屏幕指紋解鎖、小米的AI雙攝以及OPPO的星空紫配色,而華為則在變革性體驗(yàn)方面發(fā)力,與三星爭(zhēng)奪可折疊屏的首發(fā)權(quán)。

二、“生態(tài)”的夢(mèng)想與踐行

為什么主營業(yè)務(wù)和手機(jī)并無關(guān)聯(lián)的格力、康佳、海爾、TCL等實(shí)體企業(yè)都紛紛在造手機(jī)呢?

只是相較于在印度市場(chǎng)上主打的性價(jià)比,在歐洲可能重點(diǎn)就要放在品牌力和渠道拓展之上,而從整體上看,在歐洲市場(chǎng)上的拓展對(duì)于國內(nèi)的品牌生態(tài)建設(shè)頗有裨益,因?yàn)閷⑼苿?dòng)整個(gè)技術(shù)的進(jìn)一步提升。但是,國產(chǎn)手機(jī)在渠道的鋪排上,也需更多關(guān)注零散消費(fèi)者的維護(hù),尤其在體驗(yàn)上,才能打通國內(nèi)國外兩大生態(tài)系統(tǒng)。

盡管在國內(nèi)市場(chǎng)上,蘋果市場(chǎng)份額持續(xù)下跌,在印度市場(chǎng)也未能有壓倒性優(yōu)勢(shì),但是,在國內(nèi)用戶留存率方面,蘋果在中國市場(chǎng)上仍是排名第一,蘋果的品牌價(jià)值及溢價(jià)依然保持在高位,據(jù)悉蘋果市值已突破萬億美元,國產(chǎn)手機(jī)更像是在與一頭巨象較量;

而三星則公開調(diào)整市場(chǎng)戰(zhàn)略,大舉進(jìn)軍印度市場(chǎng),主打中低端手機(jī),給國內(nèi)手機(jī)帶來巨大壓力。看起來,國產(chǎn)手機(jī)與進(jìn)口手機(jī)之間的競(jìng)爭(zhēng)仍是顯得撲朔迷離。

但是4年沉浮,憑著這“三招”(創(chuàng)新、生態(tài)、出海)國產(chǎn)手機(jī)已經(jīng)打牢了基礎(chǔ),并且在印度、印尼等東南亞市場(chǎng)上還具備先發(fā)優(yōu)勢(shì),因此,與蘋果三星等國際品牌競(jìng)爭(zhēng),華米VO等國產(chǎn)品牌仍有放手一搏的能力。

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

國產(chǎn)手機(jī)大廠OLED需求激增

近三年國產(chǎn)手機(jī)2K屏市場(chǎng):Redmi占比高達(dá)七成

三季度智能手機(jī)出貨量增長(zhǎng) 國產(chǎn)手機(jī)年終大戰(zhàn):集體漲價(jià)

主流國產(chǎn)手機(jī)柔性O(shè)LED面板國產(chǎn)化率大幅提升

2024年國產(chǎn)測(cè)徑儀的現(xiàn)狀?

同茂線性馬達(dá)談蘋果仍在上端手機(jī)市場(chǎng)占據(jù)優(yōu)勢(shì)

4月國產(chǎn)手機(jī)出貨量出爐 同比增長(zhǎng) 28.8% 其中5G手機(jī)同比增長(zhǎng)52.2%

招三星手機(jī)屏維修技術(shù)人員

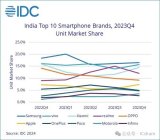

2023年印度手機(jī)市場(chǎng)出貨量達(dá)1.46億部,國產(chǎn)手機(jī)占比超過60%!

ARM股價(jià)4日暴漲1.3倍 孫正義靠Arm打了一場(chǎng)翻身仗

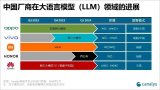

2024國內(nèi)各手機(jī)品牌大語言模型進(jìn)展

小米國產(chǎn)手機(jī)第一,蘋果iPhone壓力山大

國產(chǎn)手機(jī)4年靠這三招“咸魚”翻身

國產(chǎn)手機(jī)4年靠這三招“咸魚”翻身

評(píng)論