自動駕駛成車企差異化競爭重要領域,2020年全球市場規模將超過2000億美元。自動駕駛汽車是指通過先進傳感器、控制器、執行器等裝置,運用信息通信、互聯網、大數據、云計算、人工智能等新技術,具有部分或完全自動駕駛功能的汽車。鑒于目前傳統汽車市場持續低迷,車企希望通過提供初級自動駕駛能力來進行差異化競爭。

目前市場上的最為先進的自動駕駛汽車僅達到L2水準,預計2020年以后L3級別自動駕駛汽車將會放量,帶動產業進入新的階段。根據《中國智能網聯汽車產業發展白皮書2017》預測,2020年/2025年全球自動駕駛市場規模將分別達到2207/4305億元,復合增長率約為14%,我國將憑借全球最大的汽車消費群體占據近1/3的市場規模。

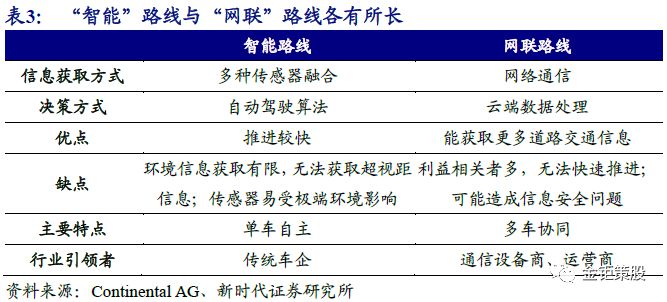

“智能”和“網聯”兩種技術路線趨于融合。自動駕駛汽車從低級到高級發展主要分為“智能”和“網聯”兩大技術路線。“智能”路線由傳統汽車產業鏈領軍,通過攝像頭、毫米波雷達和激光雷達等傳感器感知路況并依據特定算法做出駕駛決策,其主要特點是自主獲取環境信息;“網聯”路線由通信企業領軍,通過搭建交通參與方之間的網絡獲取信息并完成決策,其主要特點是通過多車協同獲取環境信息。從達到無人駕駛的終極目標所需的技術能力而言,兩種技術路線各有優缺點,互補性強,近年來國家及產業領軍者通過多種方式努力促成產業鏈各方加強合作,“智能”“網聯”兩種技術路線融合發展成為大勢所趨。

傳感設備最先受益,長期投資看算法和芯片。目前全球自動駕駛產業尚處于初級階段,傳統車企倡導的“智能”路線產業成熟度較為領先,所以初級自動駕駛汽車所必需的視覺傳感器,雷達等傳感設備成為行業最先受益的領域之一,確定性較高;另外高精度地圖、導航需求也進一步抬升。自動駕駛發展到中高級階段后,車載芯片的重要程度進一步凸顯:一是滲透率大大提升使得芯片級產品的需求量暴增,二是單車對大量環境信息的實時處理和決策能力對車載芯片性能要求快速提升。所以技術壁壘高的車載芯片及其算法在自動駕駛領域具有長期投資價值。

受益標的:我們認為,2019年是傳統車企自動駕駛布局的關鍵之年,2020年之后L3級自動駕駛汽車開始普及,帶動未來五到十年產業鏈景氣度明顯向上。我們看好A股上市公司在車載通信設備、視覺傳感器零部件、車載芯片、高精度地圖,導航方向的突破潛力。受益標的包括:高新興(車規級通信模組)、耐威科技(導航)、四維圖新(高精度地圖+車載芯片)、韋爾股份(車載CMOS芯片)、聯創電子(車載ADAS攝像頭)、中海達(高精度地圖+導航)等。

智能、網聯兩種技術路線融合打造千億市場,傳感設備有望最早爆發

1.1、智能、網聯融合漸成大勢所趨

1.1.1、自動駕駛融合多種現代科技,或帶來約8000億美元效益規模

根據發改委發布的《智能汽車創新發展戰略》(征求意見稿),自動駕駛汽車是指通過搭載先進傳感器、控制器、執行器等裝置,運用信息通信、互聯網、大數據、云計算、人工智能等新技術,具有部分或完全自動駕駛功能,由單純交通運輸工具逐步向智能移動空間轉變的新一代汽車。

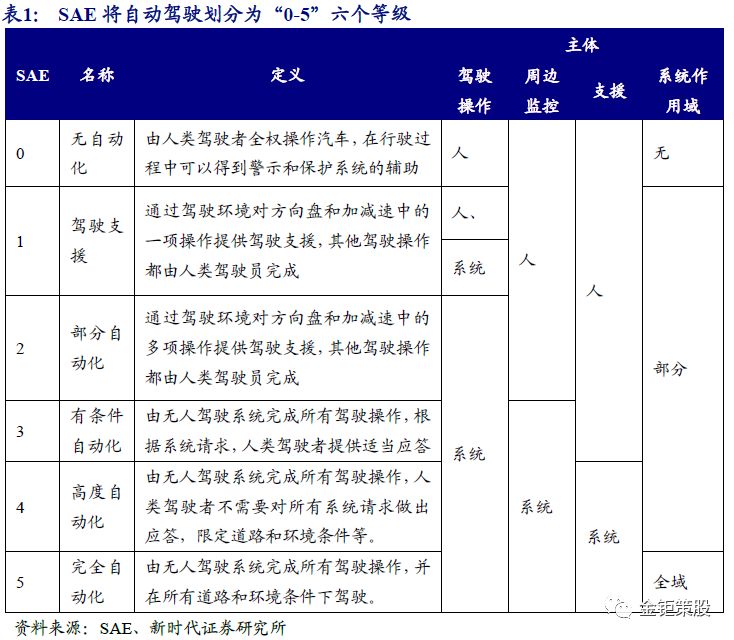

目前全球自動駕駛尚處初級階段,L3級別以上汽車預計將在2020年后開始普及。美國汽車工程師學會(SAE)根據智能化程度將自動駕駛汽車分為六個等級。隨著等級的提升,駕駛操作、周邊監控和支援的主體逐漸由人向系統過渡,其中0級汽車由駕駛者全權掌控,而處于5級(最高級別)的自動駕駛汽車則由無人駕駛系統完成所有駕駛操作。就發展現狀而言,國內主機廠基本處于L0級和L1級,國外部分主機廠和合資企業能做到L1級和L2級,如特斯拉,而奧迪A8則是全球首款實現L3級別自動駕駛的汽車。后期隨著傳感器、芯片和算法以及網絡通信等技術的發展,自動駕駛汽車的智能化層級將逐漸提升。

自動駕駛有望在道路安全、生產率、燃料消耗和自然環保等方面帶來潛在收益。由于高級自動駕駛汽車主要由自動駕駛系統完成駕駛操作,可以利用網絡通信與其它道路交通參與者信息共享,并可通過衛星導航進行實時路徑規劃,從而能夠帶來減少交通事故、有效避免交通擁堵和節約駕駛員時間等諸多益處。根據美國SAFE(Securing America’s Future Energy)的研究報告:預計到2050年,自動駕駛每年為美國帶來的社會福利和消費者福利合計約8000億美元,主要來自于交通事故、交通擁堵和石油消耗的減少。除此之外,自動駕駛還能帶來非貨幣性效益,如自動駕駛汽車在加速、制動和變速等方面進行了優化,有助于提高燃油效率,從而減少二氧化碳排放,保護生態環境。

1.1.2、智能、網聯融合發展是行業大勢所趨

就行業現狀而言,“智能”路線和“網聯”路線構成了自動駕駛汽車從低級到高級發展主要有兩大技術路線。智能路線通過攝像頭、毫米波雷達和激光雷達等傳感器感知信息,然后依據特定算法做出駕駛決策并執行,其主要特點是自主獲取環境信息;網聯路線基于通信和網絡獲取信息,然后通過云端大數據進行分析決策,并最終由控制系統執行,其主要特點是通過多車協同獲取環境信息。

智能路線由傳統車企主導,網聯路線主要由通信設備商、運營商引領。智能路線的發展依賴于傳感器的融合技術、芯片計算性能的提升以及算法的不斷完善,目前主流車企如奔馳、寶馬、福特等均已發布自動駕駛相關規劃,積極推動行業發展,同時,科技公司致力于提供車規級芯片和算法,如英偉達的Driver PX計算平臺和Mobileye的搭載有計算機視覺算法的EyeQ系列芯片。網聯路線需要以高穩定性、低時延的通信網絡作為基礎設施,通信設備商、運營商具有先天優勢,愛立信、華為和諾基亞等通信設備商聯合奧迪、寶馬、戴姆勒以及因特爾和高通發起成立5G汽車通信技術聯盟(5GAA),旨在研發、實驗和推動智能車聯、智慧交通等萬物互聯所需的通信解決方案和應用,同時,我國三大電信運營商也加速布局汽車網聯。

智能、網聯兩路線融合是必然趨勢。智能路線和網聯路線均有不足,如智能路線通過傳感器獲取的信息相對有限,無法獲得超視距信息,而網聯路線由于相關者較多,標準進展緩慢,難以快速推進。兩路線通過融合可實現優勢互補,既能擴大汽車信息感知范圍,又能加速汽車網聯進程。因此,智能路線和網聯路線融合發展是大勢所趨。

1.2、滲透率提升助力行業邁向千億市場

智能網聯是汽車變革趨勢所在,后期滲透率提升有望帶來千億市場規模。現階段汽車智能化、網聯化主要體現在高級駕駛輔助系統和車載信息娛樂系統,實現功能仍較為初級且滲透率較低。據賽迪智庫,我國高級駕駛輔助系統滲透率僅約3%-6%。后期隨著技術進步及政策推動智能網聯汽車有望加速滲透,從而帶動市場規模大幅增長。根據《中國智能網聯汽車產業發展白皮書2017》的預測,2020/2025年全球乘用智能網聯汽車市場規模分別為2207/4305億美元,復合增長率約為14%,其中中國分別為558/1347億美元,復合增長率高于全球水平,約為19%。

1.3、感知設備望最早爆發,長期投資看芯片和算法

1.3.1、初級自動駕駛滲透率提升在即,感知設備確定性強

初級自動駕駛主要表現為高級駕駛輔助系統(ADAS),目前我國ADAS滲透率僅約3%-6%。導致滲透率低的主要原因為:一方面國內廠商仍處于技術突破階段,主流供應商集中在國外,安裝成本較高;另一方面相較于歐美,我國相關政策法規落地較晚。但這兩個制約因素正在逐漸消除:目前已有國內廠商實現ADAS部分功能的突破,同時中國新車評價規程也在逐步加入ADAS相關功能,如在《C-NCAP管理規則(2018年版)》中,AEB已經被率先納入其中。因此,后期ADAS滲透率有望快速提升,據賽迪智庫預測,2020年中國ADAS市場總體規模約900億元。

初級自動駕駛滲透率提升將首先帶動感知設備需求。ADAS功能的實現需要利用攝像頭、毫米波雷達和激光雷達等傳感器搜集環境信息,且隨著ADAS功能的增加,所需傳感器的種類和數量均隨之增加。以特斯拉Autopilot系統為例,其需要攝像頭、超聲波雷達等多種傳感器,且僅超聲波雷達就有12個。由此可見,自動駕駛滲透率提升有望帶動感知設備市場需求快速增加,行業確定性高。

1.3.2、無人駕駛為終極目標,芯片和算法是后續產業發展核心

智能網聯汽車以實現無人駕駛為終極目標,其中芯片和算法是關鍵決定因素。現階段智能網聯汽車主要處于發展初級(SAE,0-2級),之后會逐漸向更高級別發展,并以實現完全自動駕駛(SAE,5級)為最終目標。智能化等級的提升意味著汽車具有更高的自主性,這既需要通過感知設備獲取更多的環境信息,也需要汽車能夠在更多駕駛場景中自主決策。據預計級別的每一次提升將帶動數據處理量增加10倍,因此對大量環境信息進行實時處理需要芯片具有較高性能,同時更多駕駛場景中的自主決策也對算法提出了更高要求。因此,芯片和算法的迭代升級將伴隨智能網聯汽車的發展全階段,且不同于感知設備等硬件質優價廉的發展趨勢,隨著智能網聯汽車智能化等級提升,所需芯片和算法的技術難度將大幅增加,從而帶來更高的產品附加值。故芯片和算法具有長期投資價值。

以Mobileye為例,其作為自動駕駛領域的先驅,核心產品為EyeQ系列芯片。隨著自動駕駛最高支持等級的提升,每秒運算次數均較上一代產品增加十倍左右,同時芯片工藝難度也大幅增加,EyeQ5芯片更是采用最先進的半導體制作工藝7nm FinFET。芯片性能的提升對芯片工藝要求苛刻,而芯片工藝難度的增大將帶來產品的高附加值。

“智能”路線強調以傳感器為基礎的“單兵作戰”能力

2.1、多種傳感方案協同構成智能路線基礎

智能路線利用傳感器感知環境,所需傳感器主要有攝像頭、激光雷達、毫米波雷達和超聲波雷達等。攝像頭用于獲取圖像信息,按安裝位置可分為前視攝像頭、側視攝像頭和后視攝像頭,在自動駕駛解決方案中具有不可替代性;毫米波雷達全天候工作能力較強,可與其它傳感器形成互補,目前按頻率主要分為24GHz毫米波雷達和77GHz毫米波雷達,前者檢測距離較短,可用于實現BSD,后者探測距離較長,可用于實現ACC;激光雷達按線束多少可分為單線束激光雷達和多線束激光雷達,區別在于后者能夠獲取目標物體三維信息而前者不能,后期能否成為主流傳感器取決于成本能否有效降低;超聲波雷達應用情景較少,主要為自動泊車中的障礙監測。

由于每種傳感器均具有局限性,主機廠可通過多種傳感器融合的方式取長補短,從而適應各種環境條件。如在煙霧環境中攝像頭工作能力較弱但毫米波雷達工作能力較強,而在探測行人方面,攝像頭工作能力較強而毫米波雷達工作能力較弱,通過兩種傳感器融合的方式,自動駕駛汽車既能探測行人,又能適應煙霧環境。

高精度地圖具有輔助環境感知的功能,能夠對傳感器無法感知的部分形成補充。高精度地圖存儲的行車輔助信息主要分兩類:第一類是道路數據,如車道寬度、坡度、曲率等;第二類是車道周邊的固定對象信息,如交通標志、信號燈等。通過高精度地圖,可以提取出車輛周邊的道路、基礎設施、交通等對象以及各對象之間的關系,從而提高車輛對周圍環境的鑒別能力。相較硬件傳感器,高精度地圖具有不受障礙、環境或者干擾的影響以及檢測范圍廣等優點。除此之外,高精度地圖還具有地圖匹配和路徑規劃的功能。和傳統導航地圖相比,高精度地圖的顯著優點是精度高,同時還具有數據維度多樣,實時性高等優點。

自動駕駛汽車需要實時獲取自身精確位置,導航系統也是輔助高精度地圖進行精確位置識別的必要系統。目前定位的實現方式主要有全球導航衛星系統(GNSS)、慣性導航系統(INS)、里程計和SLAM自主導航系統。全球導航衛星系統基于測距原理,利用衛星進行定位和導航,主要包括美國GPS、中國北斗、歐洲伽利略和俄羅斯的Glonass;慣性導航系統基于牛頓經典力學,利用安裝在物體上的陀螺儀和加速度計來測定物體位置;里程計借助輪速編碼器,將車輪速度對時間積分求得車輛運動增量,并對車輛移動求和來估算位置信息;SLAM自主導航系統通過測距裝置來獲取周圍環境信息并同步繪制環境地圖,從而實現定位功能,目前主流的SLAM策略為基于激光雷達的SLAM和基于視覺的SLAM,其中前者以谷歌為代表而后者以Mobileye為代表。

相較而言,四種定位方式各有優劣,多種定位方式融合互補有望成為發展趨勢,目前較為流行的解決方案是GNSS+INS。絕對定位的全球衛星導航系統主要優點是精度高,但其信號易受環境干擾;而相對定位的慣性導航系統和里程計雖然自主性高,但導航誤差會隨時間推移而積累;同時即時定位的SLAM自主導航系統雖然定位精度較高,但會受到測距裝置的限制,例如,若采用基于視覺的SLAM,則受光線條件限制較大。自動駕駛汽車對定位精度要求較高,一個微小的位置誤差就有可能導致嚴重交通事故。因此,通過多種導航方式融合實現優勢互補,有望成為自動駕駛汽車導航系統的發展趨勢。

2.2、傳統車企引領,AI新貴助力發展

智能化作為汽車變革的重要方向,傳統車企積極擁抱智能路線,制定相關戰略,推動行業發展,主要代表車企有奔馳、寶馬、奧迪、通用、豐田、福特和日產等。以奔馳、寶馬、奧迪為例,根據規劃,奔馳預計于2020年實現大部分車型自動駕駛;寶馬預計2021年實現L3級別自動駕駛,2030年實現L5級別自動駕駛;奧迪預計2021年發布首款基于奧迪Aicon 開發的自動駕駛純電動汽車。國內車企也積極進行相關布局,上汽、長安、東風、吉利、一汽和北汽等紛紛發布自動駕駛規劃。其中東風計劃于2023年實現有條件自主駕駛,2025年實現完全自主駕駛;長安計劃于2020年實現有限自動駕駛,2025年實現真正的自動駕駛;北汽計劃于2019年左右推出L3級自動駕駛汽車,并于2021年左右實現L4級別自動駕駛。

同時,傳統車企也積極組建產業聯盟,與汽車零部件供應商和科技公司進行合作。如奔馳與博世和英偉達結盟,寶馬與英特爾和德爾福達成合作伙伴關系。其中,科技公司主要提供自動駕駛所需芯片和算法,零部件供應商負責軟硬件整合,整車廠負責測試與量產。

AI算法和芯片是解決自動駕駛中環境識別和決策的關鍵部件,AI新貴趁機切入自動駕駛產業鏈。芯片作為計算平臺用于實時處理傳感器采集的數據,性能要求較高,目前主要以CPU和GPU為主,代表廠商分別為Mobileye和英偉達,對自動駕駛而言,GPU運算性能優于CPU,但后期隨著自動駕駛數據量的增加,專用集成電路(ASIC)由于性能更優異、能耗更低、數據處理速度更快,有望成為發展趨勢。算法旨在為汽車提供決策支持,需通過深度學習等方法處理大量數據來獲取,目前Mobileye 基于計算機視覺的ADAS算法已實現商用,并正在開發支持高級自動駕駛的算法,同時,部分零部件供應商如博世、大陸和德爾福等也提供支持特定功能的ADAS算法。我國自動駕駛算法公司主要有百度和部分初創公司,如蘇州智華、縱目科技、中天安馳等;國內自動駕駛芯片公司主要為初創企業,如地平線機器人、中科寒武紀和森國科等,且均已發布相關芯片產品。

高精度地圖作為自動駕駛汽車的指路人,主要有集中制圖和眾包制圖兩種制圖方式,其中集中制圖準確度高,但成本也高,主要被Waymo、Here和百度等科技巨頭采用,而眾包制圖準確度和成本均較低,主要被Here 、Deepmap和DeepMotion等初創科技公司采用。

“網聯”路線強調道路交通參與方的“協同作戰”能力

3.1、從C-V2X到5G V2X

3.1.1、V2X借助通信技術實現車與萬物互聯

V2X(Vehicle to Everything)作為物聯網在汽車方面的應用,是指通過搭載傳感器、控制器和執行器等設備并融合現代通信與網絡技術,從而實現汽車與網絡(V2N)、汽車與汽車(V2V)、汽車與基礎設施(V2I)以及汽車與行人(V2P)之間的通信。目前應用最廣泛的是V2N,并已有部分汽車實現V2V,如通用在美國上市銷售的凱迪拉克CTS。V2X基于不同主體之間的信息交互來實現環境感知、智能決策和協同控制,是未來自動駕駛的關鍵技術。

3.1.2、美國主導的DSRC 與我國主導的C-V2X分庭抗禮

目前V2X通信有專用短程通信技術(DSRC)和基于蜂窩網絡的通信技術(C-V2X)兩大陣營。DSRC基于IEEE 802.11p通信協議,在物理實現上主要包含路側基礎設施設備(Road Side Unit,RSU)和車載設備(On Board Unit,OBU)兩部分。DSRC可以實現小范圍內圖像、語音和數據的實時、準確和可靠地雙向傳輸,發展相對成熟。美國、歐盟、日本均基于該標準進行車聯網通信技術研究。

根據中國信息通信研究院資料,C-V2X基于LTE-R14標準,其系統接口分為兩種,一種是Uu接口,以基站為控制中心,車輛與基礎設施、其他車輛之間的通信需通過將數據在基站進行中轉來實現;另一種是PC5接口,可實現車輛間數據的直接傳輸。當存在蜂窩網絡覆蓋時,既可以使用蜂窩網絡的Uu接口,實現大帶寬、大覆蓋通信,也可通過PC5接口提供服務,實現車輛與周邊環境節點低時延、高可靠性的直接通信,此時數據傳輸可在Uu接口和PC5接口之間進行無縫切換;當無蜂窩網絡部署時,可通過PC5接口提供服務,滿足行車安全需求。我國重點支持具有自主知識產權的LTE-V2X技術的研發與產業化。

相較而言,DSRC具有不依賴網絡基礎設施和自組網的良好特性,網絡穩定性強,且技術發展已較為成熟,但其可靠性和容量差于 C-V2X。C-V2X作為后起之秀,充分借鑒了DSRC的經驗和不足,在系統容量、覆蓋范圍等方面具有顯著的性能優勢,同時,由于基于蜂窩網絡,通過對現有基站進行升級就可實現部署,成本較低,其主要缺點是推進較慢。后期兩種標準有望共存,呈現出在某些地區主要采用某一標準,而在其它地區主要采用另一標準的態勢。

隨著5G技術的不斷成熟,未來C-V2X將逐漸升級到5G-V2X,有望成為全球網聯汽車的技術標準。5G網絡傳輸時延可達毫秒級,峰值速率可達10~20Gbit/s,連接數密度可達100萬個/km2,能滿足車聯網的嚴苛要求。C-V2X的標準制定可分為三個階段并逐漸向5G-V2X標準推進:2017年正式發布支持LTE-V2X的3GPP R14版本標準;2018年6月正式完成支持LTE-V2X增強(LTE-eV2X)的3GPP R15版本標準;同時,2018年6月宣布啟動研究支持5G-V2X的3GPP R16+版本標準。后期隨著3GPP標準制定的完成,5G-V2X有望加速推進。

產業鏈廠商也在積極推進基于5G的車聯網技術。5G汽車通信技術聯盟(5GAA)作為全球跨行業的產業聯盟,旨在推進5G-V2X發展,成員包括領先的汽車制造商、一級供應商、軟件開發商、移動運營商、半導體企業、測試設備廠商、電信供應商、交通信號供應商和道路運營者等。2017年12月5GAA發布LTE-V2X商用路線圖,提出“2019年開始商用LTE-V2X”這一發展目標,這意味著主流運營商、芯片廠商、汽車廠商、汽車解決方案設備廠商等全產業鏈廠商都在協同發力,必將極大程度推動LTE-V2X規模商用的早日到來。

3.2、通信設備商、運營商引領網聯技術路線

“網聯”路線以現代通信和網絡技術為基礎,通信設備商、運營商先天優勢明顯。愛立信、華為和諾基亞等通信設備商聯合奧迪、寶馬、戴姆勒以及因特爾和高通發起成立5G汽車通信技術聯盟(5GAA),之后,作為全球領先的綜合通信解決方案提供商,中興通訊也成為協會會員。該協會作為全球范圍內的跨行業產業聯盟,旨在推動5G汽車通信行業的發展,實現端到端的解決方案。

同時,我國三大電信運營商也加速布局網聯汽車。中國移動在2015年便同德國電信成立合資公司,用于提供車聯網專業解決方案,并于2018年宣布成立中移智行網絡科技有限公司,定位于中國移動在交通行業的銷售支撐和建設運營主體;中國電信分別在上海、南京設立車聯網基地,提供車載信息服務,并為新能源汽車行業提供網聯解決方案,推出智能互聯新能源汽車安全監控平臺;中國聯通在2017年發布《中國聯通車聯網白皮書》,明確推進時間表,計劃于2022年開展5G-V2X自動駕駛試驗及試點推廣。

目前“網聯”路線推進較慢,主要原因有兩點:一是網聯方案的實施需以5G商用為前提,由于在車聯網通信過程中,需要進行海量、實時的數據交互,因此,對網絡帶寬和網絡時延要求嚴苛,相較于目前的車聯網通信技術,5G系統的關鍵能力指標均有極大提升,能夠滿足車聯網要求;二是網聯路線產業鏈長,主要包括通信芯片、通信模組、終端與設備、整車制造、測試驗證以及運營與服務等環節,涉及芯片廠商、設備廠商、主機廠、方案商和電信運營商等眾多參與方,行業蛋糕較大導致各方利益訴求難以協調,致使相關標準制定等事項進展緩慢,阻礙了行業發展。

優缺互補,融合發展成主流

4.1、兩路線取長補短,有望融合發展

智能路線和網聯路線均有一定局限性,有望通過融合的方式實現互補。智能路線弊端主要體現在兩個方面:一是傳感器的局限性,由于智能路線主要利用攝像頭、毫米波雷達等傳感器感知環境,而傳感器在極端環境下有可能無法正常工作;二是單車自主,缺乏與其它道路交通參與者的有效通信,這一方面導致汽車無法獲取更加豐富的環境信息來輔助決策,另一方面導致汽車無法控制環境信息,以一輛救護車通過十字路口為例,現有規定為救護車可以闖紅燈,但由于有其它方向車輛通行,這種方式存有潛在風險,如果救護車具有通信功能,便可以通信的方式告知其它道路交通參與者,通過改變紅綠燈等方式實現安全高效通行。

網聯路線弊端主要在于涉及參與方眾多,無法快速推進。參與方眾多導致各方利益訴求難以協調,一方面致使標準制定工作進展緩慢,另一方面即使標準制定工作完成,后期實施中由于各方協調成本較高,依舊難以快速推進。

智能路線和網聯路線有望通過融合的方式優勢互補。通過兩路線融合,一方面可以增強汽車環境感知能力,既可以通過傳感器獲取環境信息,也可以通過與其它道路交通參與方的通信獲取環境信息;另一方面,也有望加快發展進程,通過融合的方式實現技術交流,從而加快某些環節的技術突破,促進行業快速發展。

4.2、國家政策頻出,加速融合進程

由于自動駕駛在未來蘊含的巨大的經濟效益和社會效益,國家也積極參與到產業中,并出臺一系列政策法規以促進行業健康發展。2015年,國務院發布《中國制造2025》,首次將發展智能網聯汽車提升至國家戰略高度,之后,工信部主導智能網聯汽車相關技術標準的制定,在2017年先后發布《汽車產業中長期發展規劃》和《國家車聯網產業標準體系建設指南(智能網聯汽車)》;國家發改委主導產業發展戰略,在2018年初公布《智能汽車創新發展戰略》(征求意見稿),明確2020年中低級別智能汽車達到規模化生產,中高級別智能汽車實現市場化應用,2035年中國標準智能汽車享譽全球,率先建成智能汽車強國的發展目標。

同時,各地方政府積極出臺相關規定,推進智能網聯汽車發展。自2017年底起,北京、上海、重慶、深圳等城市先后出臺了自動駕駛汽車道路測試管理相關規定(深圳為征求意見稿),對測試主體、測試車輛、測試人員、測試申請、違法及事故處理等方面做出明確要求,并開放道路測試,發放測試牌照。

為促進發展,相關行業組織也相繼成立。2017年6月,中國智能網聯汽車產業創新聯盟正式成立,其指導單位為工業和信息化部。作為國內推動智能網聯汽車發展的重要平臺,聯盟組織相關單位和專家編制完成”智能網聯汽車技術路線圖”,并根據路線圖研究的技術架構,分設車載感知、智能決策與控制、V2X 通信、數據平臺、信息安全、政策法規、測試示范、商用車等工作組(部分籌備中),并以工作組為單位開展政策法規研究、關鍵共性技術研發、標準法規、示范和產業推廣、交流合作、人才培養等工作。2017年11月,由國資委指導的中央企業電動車產業聯盟車聯網專業委員會(央電聯車聯網專委會)正式成立并發布《廣州宣言》,表示將在政府部門指導下,共同推動車聯網產業發展,推進新能源車智能化、網聯化,提升我國新能源車整體的技術水平和國際競爭力,到2020年初步形成下一代車聯網跨界融合產業生態體系。

投資主線:卡位關鍵環節,重點關注核心零部件

5.1、感知設備確定性高,有望率先受益

5.1.1、車載攝像頭單車搭載數量多,市場規模較大

車載攝像頭用于獲取視覺影像,成本較低,是自動駕駛汽車必不可少的傳感器,且單車搭載數量較多。奧迪A8搭載數量為5個,特斯拉Model S更是搭載了8個。根據全球最大CIS供應商安美森提供的數據,2017年全球車均攝像頭數量僅為1.5個左右,相比2016年提升50%;預計2020年這一數字將提升至3.5個。根據HIS預測,全球車載攝像頭出貨量有望在2020年達到8300萬枚,市場規模約133億元人民幣。根據賽迪智庫測算,預計2020年國內車載攝像頭市場規模約72億元。

車載攝像頭產業鏈主要分為光學鏡片、濾光片和晶圓等上游材料,鏡頭組、CMOS芯片和DSP等中游元件以及下游產品攝像頭模組。由于車載攝像頭方興未艾,手機攝像頭廠商等相關性強的企業紛紛憑借自身行業優勢,布局車載攝像頭領域。因此,雖然車載攝像頭行業處于成長期,但主要環節均有少數廠商占據較大市場份額。在鏡頭組環節,主要廠商為舜宇光學和聯創電子,其中,舜宇光學出貨量連續多年行業第一;在CMOS傳感器環節,主要廠商為索尼、三星等國外企業,國內有韋爾股份等;在DSP環節,主要廠商有德州儀器、華為海思、Ambarella等;在攝像頭模組方面,既有松下、索尼和法雷奧等國外廠商,也有舜宇光學、歐菲科技等國內廠商。

5.1.2、毫米波雷達有望實現進口替代

毫米波雷達作為ADAS的核心傳感器,為自適應巡航系統(ACC)、前方碰撞預警系統(FCW)、緊急制動系統(AEB)和盲區監測系統(BSD)等功能提供支持。根據《中國智能網聯汽車產業發展白皮書2017》:2016年全球毫米波雷達銷量為2900萬顆,預計到2020年銷量將達7080萬顆,復合增長率約25%,2020年市場規模約566億元。目前毫米波雷達核心技術主要由國外廠商掌握,相關供應商為博世、大陸、電裝和德爾福等傳統零部件巨頭,其中,2015年博世、大陸兩廠商市場占有率合計約為44%。

國內廠商起步較晚,目前努力方向是致力于車載毫米波雷達國產化,后期有望實現進口替代。國內車載毫米波雷達廠商主要分為兩類:一是傳統汽車零部件供應商,如華域汽車和德賽西威,其中華域汽車是國內首家自主研發實現量產的毫米波雷達供應商;二是初創企業,如納雷科技,森思泰克和行易道等,且均已實現產品化。后期隨著技術突破以及產品化的推進,車載毫米波雷達有望快速實現進口替代。

5.2、車載芯片護城河深,產品附加值高

隨著自動駕駛的推進,新增車載電子系統日益增多,有望帶動車載芯片市場快速發展。IC Insights 預計:2018年全球車載芯片市場規模有望達到323億美元,同比增長18.5%,將連續三年保持兩位數增長;到2021年,汽車芯片市場規模約436億美元,且2017至2021年CAGR高達12.5%,復合增速位居芯片六大主要終端應用市場之首。 汽車作為終端轉移的下一站,車載芯片迎來發展機遇。

車載芯片技術壁壘較高,主要供應商均在國外。既有恩智浦、英飛凌、意法半導體、瑞薩、等傳統的汽車芯片供應商,也有紛紛布局車載芯片領域的老牌芯片企業如高通、英特爾、英偉達、賽靈思等。甚至部分整車廠如特斯拉、現代汽車以及國內的零跑汽車等也在加緊布局車載芯片。國內由于半導體產業基礎較弱,在車載芯片領域競爭力不足。除華為、大唐電信、四維圖新等傳統勢力之外,主要是一批初創企業,如地平線、寒武紀、森國科和深鑒科技等。

5.3、高精度地圖需持照經營,牌照稀缺性帶來競爭壁壘

自動駕駛的發展催生高精度地圖需求,不同等級自動駕駛對地圖需求各不相同,后期有望隨著高級自動駕駛滲透率的提升迎來高速增長。根據高盛預測:2020年全球高精度地圖市場規模約21億美元,2030年將增長至201億美元,復合增長率約25%。2017年中國汽車銷量約占全球銷量的30%,可以預見國內高精度地圖產業潛在市場空間廣闊。

目前高精度地圖領域主要有四種布局方式:互聯網企業主導、傳感器廠商主導、車企主導和圖商企業主導。互聯網企業通過收購的方式獲得地圖數據資源,然后結合自身算法、云計算能力制作高精度地圖,如谷歌收購Keyhole、Skybox、Waze等圖商;傳感器廠商主導的代表是Mobileye,其通過眾包的方式,利用裝載在汽車上的攝像頭芯片采集數據,制作三維地圖;關于車企主導,主要是通過自建與收購的方式布局高精度地圖,如豐田利用車載攝像頭采集數據,并以眾包的形式生成高精度地圖,奔馳、奧迪、寶馬聯合收購諾基亞旗下地圖公司Here;圖商企業主導即圖商自建高精度地圖并提供地圖服務。

由于地圖行業涉及國家機密,我國地圖服務提供商需持照經營。截至2018年年中,國內僅有14家單位獲得導航電子地圖資質,同時,由于政策壁壘,預計國外圖商進入國內市場難度較大,國內高精度地圖市場將由國內廠商主導。牌照稀缺性疊加高成長空間,后期有望持續高增長。

5.4、云計算依托高汽車保有量和非一次性付費模式,市場潛力大

云端是智能網聯汽車的信息樞紐。智能網聯以汽車、行人、交通設施等為信息節點,需要不同主體將所搜集信息上傳云端,然后通過云計算進行處理并分發。云計算服務商主要有通信公司如中國移動、華為等和科技公司如亞馬遜、阿里巴巴、騰訊等,由于數據信息敏感性較高,本土廠商有望成為主要供應商。云計算提供商多采用按期付費模式,這意味著其客戶規模是基于汽車保有量而非汽車銷量,所有實現V2X相關功能的智能網聯汽車均需按期付費。

目前,凱迪拉克CTS基于DSRC網絡已實現V2V技術,且已在美國量產,后期隨著我國C-V2X網絡的鋪設以及相關技術的成熟,實現V2V、V2I等功能的智能網聯汽車有望加速推出。隨著滲透率的提升,能夠實現V2X相關功能的智能網聯汽車保有量將大幅增加,2017年我國汽車保有量為2.17億輛,以近幾年汽車保有量約12%的增速預計,2020年我國汽車保有量將達3.05億輛,這意味著智能網聯汽車云計算服務潛在客戶規模龐大。

高汽車保有量意味著客戶群規模大,分期付費的商業模式則能獲得穩定、可持續的收入。二者疊加有望帶動智能網聯汽車云計算服務市場快速發展。

受益標的

我們認為,自動駕駛的技術演進會從幾個維度展開,即從封閉區域到開放道路,從輔助駕駛到全自動駕駛,從低速簡單環境到高速復雜環境,從傳感器感知到網聯技術的融合。2019年是傳統車企初級自動駕駛布局的關鍵之年,2020年之后L3級自動駕駛汽車開始普及,帶動未來五到十年產業鏈景氣度明顯向上。綜合考慮技術成熟度、成本、應用場景等因素,我們看好A股上市公司在車載通信設備、視覺傳感器零部件、車載芯片、高精度地圖,導航方向的突破潛力。受益標的包括:高新興(車規級通信模組)、耐威科技(導航)、四維圖新(高精度地圖+車載芯片)、韋爾股份(車載CMOS芯片)、聯創電子(車載ADAS攝像頭)、中海達(高精度地圖+導航)等。

高新興(300098.SZ):聯手吉利、比亞迪,車規級通信模組&T-Box產品搶占國內市場

公司是國內領先的交通安防整體解決方案提供商,近年來戰略轉型,深耕物聯網大交通領域。國內方面,公司聯手吉利汽車推出車規級通信模組,預計2018年出貨超過150萬片,銷售額同比增長三倍以上;公司T-Box產品順利進入比亞迪供應商目錄;國外方面,公司車載OBD模塊業務在2017年打入美國后裝市場后,2018年在歐洲市場再下一城,先后實現對德國、意大利、瑞典等運營商的批量供貨,銷售額增速預計達到30%-40%。公司向大交通領域的物聯網終端提供商轉型的決心非常堅定,并通過與國內整車廠,國外運營商的緊密合作形成護城河。受益于初級自動駕駛市場和汽車大數據后市場的不斷發展,公司的車規級通信模塊、T-Box和車載OBD業務將實現快速增長。

耐威科技(300456.SZ):導航和MEMS代工業務雙輪驅動,導航模塊適配百度“Apollo”硬件開發平臺

耐威科技以衛星導航、慣性導航系統的研發和制造起家,通過收購全球MEMS純代工龍頭賽萊克斯進入了MEMS代工領域。目前形成了導航、MEMS、航空電子三大核心業務。導航業務是耐威科技的傳統業務,公司推出針對自動駕駛的定位定姿系統NV-GI120,有高精度的GNSS板卡和高精度MEMS陀螺,具備實時姿態和位置算解算能力,進入了百度“Apollo”計劃硬件開發平臺適配名錄。我們看好百度“Apollo”在無人駕駛領域的整合能力和平臺價值,進入“Apollo”體系是耐威科技在無人駕駛領域的重要突破。

四維圖新(002405.SZ):高精度地圖龍頭加速垂直整合,自動駕駛整體解決方案呼之欲出

公司是國內高精度地圖領域龍頭企業,資質壁壘明顯。近年來公司明確提出“智能汽車大腦”戰略愿景,業務由傳統的導航電子地圖向智能網聯汽車、車載芯片、ADAS等領域拓展。公司2017年收購杰發科技,通過杰發在IVI產品在后裝市場上積累的優勢切入前裝市場,同時將公司原有的高精度定位資源與杰發的車載芯片業務進行整合,接連推出新一代車載信息娛樂系統核心主控芯片、車載功率芯片、智能座艙系統主控芯片等汽車電子芯片,快速占領全球車載芯片市場。垂直整合的加速使公司在自動駕駛領域護城河持續加深,先發優勢愈加明顯,公司將充分受益于自動駕駛行業在未來十年的高速發展。

韋爾股份(603501.SH):收購豪威科技補強CIS領域,拓展汽車電子市場

公司主營業務為半導體分立器件的設計,以及被動器件、分立器件、結構器件的分銷,下游涵蓋消費電子、汽車電子、網絡通信等眾多領域。公司2018年5月公告籌劃收購北京豪威和北京思科比等公司,補齊公司CIS領域短板。豪威(Omnivision)目前是全球第三大CIS廠商,在汽車市場份額全球僅次于安森美排名第二。隨著自動駕駛行業不斷發展,用戶對于車載視覺傳感系統需求不斷提升,CMOS傳感器在ADAS系統中的重要性也在不斷提升,車載市場份額排名全球第二的豪威必然受益。根據公司公告,收購預案中豪威2019-2021年的業績承諾為5.45/8.45/11.26億元,如果本次收購順利完成,公司將憑借豪威在車載CMOS傳感器領域的市場地位,快速擴大在自動駕駛領域的布局。

聯創電子(002036.SZ):綁定視覺算法龍頭打開車載ADAS鏡頭藍海市場

公司是高清廣角攝像頭老牌廠商,是全球運動相機龍頭GoPro的第一大鏡頭供應商。近年來憑借其模造玻璃鏡片的核心技術,切入車載ADAS鏡頭領域。公司一直是特斯拉的車載鏡頭主力供應商,技術優勢明顯。目前,公司三款ADAS鏡頭已經通過國際知名高級汽車輔助駕駛方案公司Mobileye認證,預計2018年年底到2019年開始放量。公司還與世界知名視覺芯片解決方案公司英偉達進行合作,共同開發車載視覺傳感解決方案。公司綁定視覺傳感方案雙巨頭,在車載ADAS鏡頭的市場拓展走在了競爭對手之前,有望成為受益于自動駕駛爆發的第一批核心零部件供應商。

中海達(300177.SZ):GIS行業龍頭,依托車廠全面發力高精度地圖和衛慣組合

公司是高精度衛星導航定位系統(GNSS)行業龍頭,受益于行業競爭趨緩、國產化率提升等因素,公司近年來業務快速回暖;近年來,公司憑借導航和測繪行業具備深厚的技術儲備,積極發力無人駕駛業務。公司在無人駕駛方向重點布局高精度地圖測繪和量產車用衛慣組合導航。高精度地圖方向,子公司武漢中海庭數據技術有限公司是國內稀缺的,由車廠主導、技術廠商參與的高精度地圖圖商,公司也是定位和測繪行業的主要供應商之一;量產車用衛慣組合導航方向,公司在研的衛星導航+慣導組件已進入多家汽車制造企業的測試階段,在無人駕駛領域的規模化產品應用方向走出了關鍵一步。

-

產業鏈

+關注

關注

3文章

1350瀏覽量

25667 -

自動駕駛

+關注

關注

783文章

13694瀏覽量

166166 -

智能網聯

+關注

關注

4文章

599瀏覽量

23224

原文標題:深度長文 | 自動駕駛專題系列之——"智能"與"網聯"融合發展成行業大勢

文章出處:【微信號:IV_Technology,微信公眾號:智車科技】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

北斗智聯探討汽車智能網聯技術趨勢

自動駕駛的未來之路:智能網聯與單車智能的交融

智能網聯是否是自動駕駛落地的必要條件?

晶閘管的阻斷狀態有兩種是什么

wdm設備的兩種傳輸方式

國內首個智能網聯汽車試驗場投運 智能裝備與通信技術 軍民兩用產業展覽會

充電樁為什么有直流與交流兩種接口?

Micro OLED和Micro LED兩種顯示技術有哪些不同?

鐳神智能出席全國智能網聯汽車行業產教融合共同體成立大會

“智能”和“網聯”兩種技術路線趨于融合

“智能”和“網聯”兩種技術路線趨于融合

評論