集微網消息 早在去年1月26日,蘋果、三星供應商朝陽電子IPO在排隊277天后,首發上會被否。究其原因,證監會表示,主要在于對重大客戶的依賴、營收和毛利率波動大、營收賬款高增長、核心技術和產品被替代風險、未繳納社保公積金等因素存疑,因而上會未通過。

在被否間隔不到一年后,朝陽電子迎來第二次IPO。近日,朝陽電子在證監會網站披露了招股說明書,公司擬發行 2,400 萬股,在深交所上市,保薦機構為民生證券。

在折戟一次之后,朝陽電子再次IPO,除了提高募投項目金額之外,報告期內營收凈利也雙雙增長,但客戶集中度高、應收帳款依然居高不下,再度IPO的命運仍充滿懸疑。

再度IPO ,募投金額增至3.67億

據了解,朝陽電子是一家專業從事電聲產品研發、生產及銷售的高新技術企業,產品主要是耳機和電聲產品配件等,已進入蘋果、Beats、三星、小米、魅族、華碩、 微軟、安克等知名智能終端及電聲品牌商的供應鏈。

在進入一系列主流品牌供應鏈之后,朝陽電子開始進行募資擴產。

2017年12月27日,朝陽電子發布招股書,公開發行股票的數量不超過2,400 萬股,募集資金2.69億元,用于耳機及配件生產線技術升級改造及擴產項目、現代化電聲產品生產基地建設項目級電聲研究院研發中心建設項目。

此IPO于2018年1月26日上會被否。但朝陽電子并未放棄,一年之隔不到,朝陽電子再度IPO,開啟新的上市征程。

近期,朝陽電子再次披露IPO招股書,擬公開發行人民幣普通股 A 股不超過 2,400 萬股,實際募集資金扣除發行費用后將全部用于公司主營業務相關的項目。

相較上一次,本次募投項目,募投項目未變,募投金額增加0.98億元,共計為3.67億元。其中,耳機及配件生產線升級改造及擴產項目的募投金額增加比重較大。

從此次募資項目來看,隨著消費電子智能化的發展,對耳機和電聲產品等配件產品的智能化要求也逐步提升,所以朝陽電子的IPO募資顯得尤為關鍵。

毛利波動大,應收帳款居高不下

當前,消費電子尤其是智能終端的持續升級迭代,電聲產業逐步向現代化、智能化、無線化發展,智能電聲產品成為市場化競爭的新選擇,其市場需求度不斷擴大。

朝陽電子作為一線品牌供應商,近三年的業績處于穩定的增長階段。據招股書披露,2015年-2018年三季度,朝陽電子的營收為4.06億元、4.72億元、6.47億元及4.44億元;扣非凈利潤為3461萬元、3656萬元、8054萬元級5123萬元。

不容忽視的是,朝陽電子營收凈利的增長,主要是前五大客戶的支撐。報告期,朝陽電子前五大客戶(含同一控制下企業)銷售額占銷售收入的比例分別為 81.36%、77.89%、72.25%和 73.13%。由此可知,前五大客戶的平均銷售業績貢獻均在七成以上,可見對主要客戶的依賴度較高。

朝陽電子表示,如公司未來產品不能持續得到相關客戶的認可,或者無法在市場競爭的過程中保持優勢,公司經營將因此受到不利影響。

與此同時,朝陽電子的應收賬款增長較快,占總資產比例相對較高。招股書顯示,截至 2018 年 9 月 30 日,朝陽電子應收賬款賬面凈額為 18,228.74 萬元,占總資產的比例為 38.12%,賬齡一年以內的應收賬款占比為 99.56%。

與應收帳款問題同步的,還有存貨問題。報告期內存貨賬面凈額分別為 7,900.26 萬元、8,299.76 萬元、10,170.78 萬元和 9,157.67 萬元,占總資產的比例分別為 24.39%、21.26%、21.75%和 19.15%。

朝陽電子表示,應收賬款水平較高,整體賬期處于合理水平,應收賬款周轉正常。但當前的國際環境不容樂觀,手機產業砍單等危機猶存。在此背景下,作為手機配件廠商的朝陽電子,其未來處境也引人擔憂。

此外,據招股書披露,朝陽電子實際控制人為沈慶凱、郭麗勤夫婦,兩人通過直接和間接方式合計持有公司 6,848.00 萬股,占公司發行前總股本的 95.11%,持股比例較高。本次發行后,實際控制人對發行人仍有絕對控制權。

值得一提的是,第一次IPO,報告期內,朝陽電子的插線類毛利率的增加和耳機成品的毛利率下降都存在較大波動,成為證監會關注的重點。面對自身毛利率波動且與營收持續增長形勢不一的問題,朝陽電子對此解釋,這兩大主營業務毛利率變動是公司產品結構變動的結果。

對于毛利率問題的打擦邊球說法,或是朝陽電子第一次IPO失敗的關鍵原因。而此次,朝陽電子對毛利率問題只字未提,或也為其再度IPO之路埋下了伏筆。

-

智能化

+關注

關注

15文章

4825瀏覽量

55258 -

ipo

+關注

關注

1文章

1190瀏覽量

32544

原文標題:蘋果/三星供應商朝陽電子再度IPO:毛利波動難解 加速電聲產品智能化

文章出處:【微信號:gh_eb0fee55925b,微信公眾號:半導體投資聯盟】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

大研智造丨探索電子制造未來:自動化技術、智能化趨勢及激光焊錫

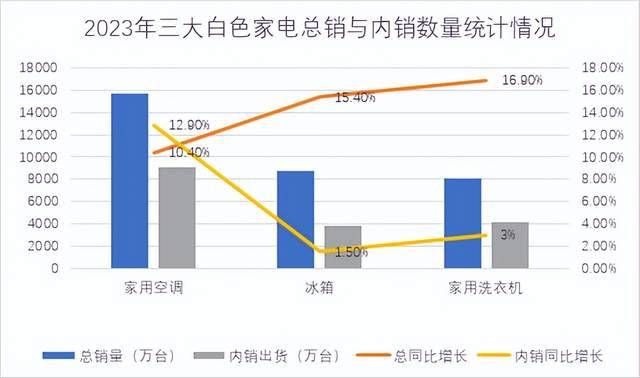

智能化革新加速,白色家電如何應對“成長焦慮”?

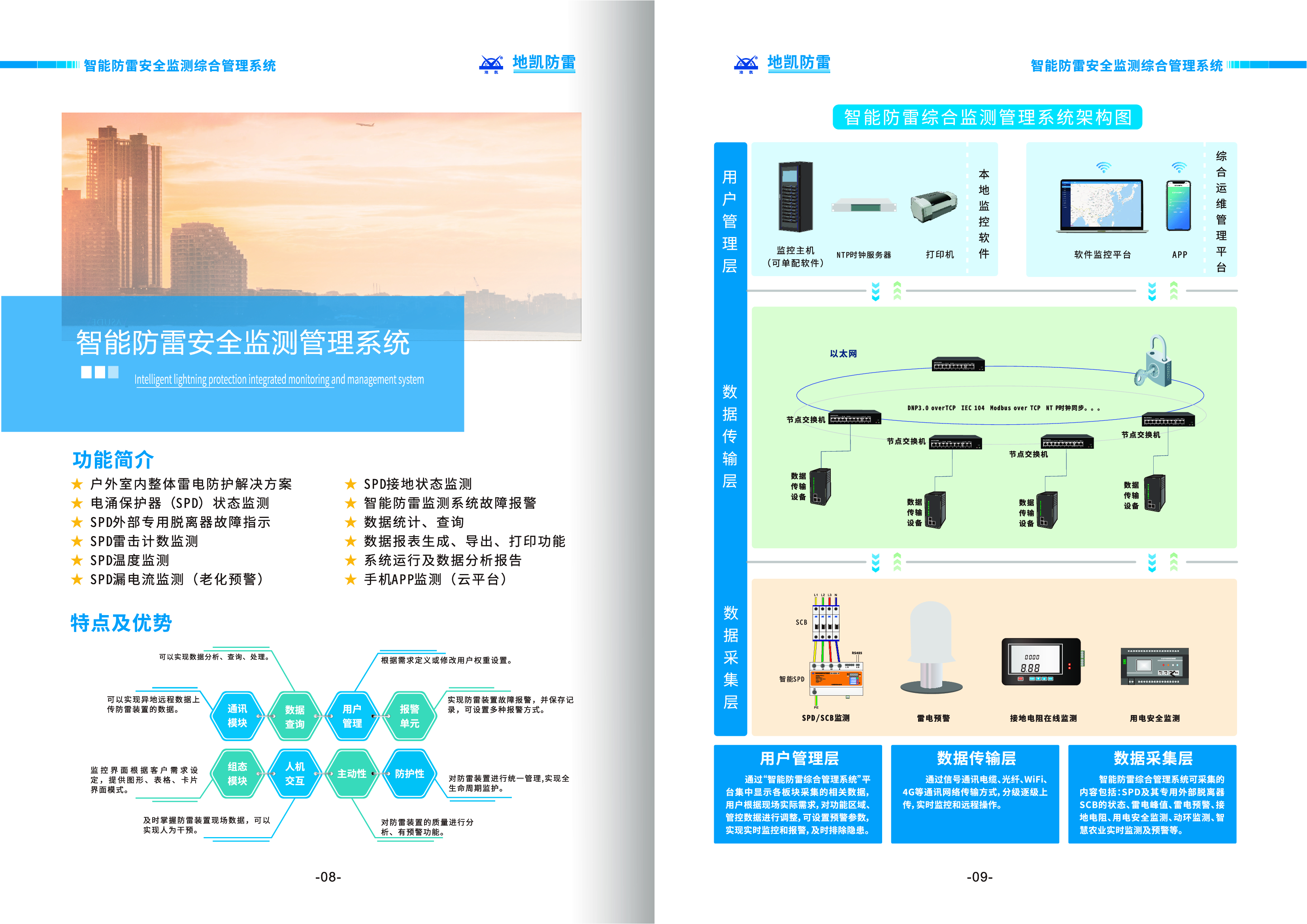

弱電智能化系統的防雷接地應用方案

【?嵌入式機電一體化系統設計與實現?閱讀體驗】+《智能化技術在船舶維護中的應用探索》

醫院智能化涉及了哪些層面和領域

智能化加速,AI邊緣計算盒子提供強力支持!

朝陽電子再次IPO 加速電聲產品智能化

朝陽電子再次IPO 加速電聲產品智能化

評論