在過去幾年實(shí)踐中,運(yùn)營商對于物聯(lián)網(wǎng)的態(tài)度發(fā)生了明顯的分化,能夠提供物聯(lián)網(wǎng)業(yè)務(wù)的顯然是具有較強(qiáng)實(shí)力的運(yùn)營商群體,然而全球其他數(shù)百家中小運(yùn)營商可能無法從物聯(lián)網(wǎng)中獲得紅利,可以說物聯(lián)網(wǎng)是運(yùn)營商的“奢侈業(yè)務(wù)”。

一直以來,全球主流的運(yùn)營商對于物聯(lián)網(wǎng)保持著非常積極的態(tài)度,包括海外的沃達(dá)豐、AT&T、Verizon等廠商和國內(nèi)的三大運(yùn)營商。然而,在過去幾年實(shí)踐中,運(yùn)營商對于物聯(lián)網(wǎng)的態(tài)度發(fā)生了明顯的分化,能夠提供物聯(lián)網(wǎng)業(yè)務(wù)的顯然是具有較強(qiáng)實(shí)力的運(yùn)營商群體,全球其他數(shù)百家中小運(yùn)營商可能無法從物聯(lián)網(wǎng)中獲得紅利。有過多年運(yùn)營商物聯(lián)網(wǎng)從業(yè)經(jīng)驗(yàn)的沃達(dá)豐物聯(lián)網(wǎng)大中華區(qū)總經(jīng)理王東來曾經(jīng)表示:物聯(lián)網(wǎng)是運(yùn)營商的“奢侈業(yè)務(wù)”。

筆者認(rèn)為,“奢侈業(yè)務(wù)”這一觀點(diǎn)道出了全球運(yùn)營商群體在物聯(lián)網(wǎng)業(yè)務(wù)面前的境遇,物聯(lián)網(wǎng)只是少數(shù)頭部運(yùn)營商來玩轉(zhuǎn)的業(yè)務(wù)。為什么這么說呢?我們不妨來通過三方面的數(shù)據(jù)來考察一下。

不管是現(xiàn)在還是未來,全球蜂窩物聯(lián)網(wǎng)連接數(shù)呈現(xiàn)明顯頭部效應(yīng)

知名市場研究機(jī)構(gòu)Counterpoint在2018年10月發(fā)布的數(shù)據(jù)顯示,2018年上半年,全球前10大運(yùn)營商占據(jù)了全球蜂窩物聯(lián)網(wǎng)連接數(shù)83%的份額,前5大廠商占據(jù)了全球蜂窩物聯(lián)網(wǎng)連接數(shù)73%的份額,而前3大廠商占據(jù)了全球蜂窩物聯(lián)網(wǎng)連接數(shù)60%的份額。

主要運(yùn)營商占全球蜂窩物聯(lián)網(wǎng)連接比例(來源:Counterpoint,物聯(lián)網(wǎng)智庫制圖)

觀察占據(jù)全球市場絕大多數(shù)份額的前十大廠商,都是來自于中國、美國和歐洲三地的運(yùn)營商。位于前三名的是國內(nèi)的三大運(yùn)營商,經(jīng)過過去十多年的發(fā)展,國內(nèi)三大運(yùn)營商不論是在移動用戶還是固網(wǎng)用戶方面均是海外其他運(yùn)營商無法望其項(xiàng)背的,而物聯(lián)網(wǎng)連接數(shù)位于前三甲也沒有什么懸念;沃達(dá)豐作為全球網(wǎng)絡(luò)覆蓋范圍最廣的運(yùn)營商,具有不可比擬的“一點(diǎn)接入、全球服務(wù)”優(yōu)勢,成為物聯(lián)網(wǎng)的頭部運(yùn)營商;接下來是美國的幾家運(yùn)營商,而西班牙電信和德國電信這兩家歐洲運(yùn)營商和沃達(dá)豐類似,擁有全球化的市場。

非常明顯,前十家占據(jù)蜂窩物聯(lián)網(wǎng)連接數(shù)83%,其他數(shù)百家僅占17%,到2025年這一數(shù)字下降到13%。對于運(yùn)營商來說,當(dāng)連接數(shù)這一最基本的保證都達(dá)不到時,談何去實(shí)現(xiàn)收入?因此可以肯定的是,除了少數(shù)頭部運(yùn)營商外,大部分運(yùn)營商無法獲得蜂窩物聯(lián)網(wǎng)發(fā)展的紅利。物聯(lián)網(wǎng)或許可能為少數(shù)頭部運(yùn)營商帶來轉(zhuǎn)型和新的戰(zhàn)略業(yè)務(wù)的機(jī)遇,但對于全球大部分運(yùn)營商來說并不一定是機(jī)遇,可見只有少數(shù)擁有足夠糧草的運(yùn)營商能夠持續(xù)投入這一“奢侈業(yè)務(wù)”。

物聯(lián)網(wǎng)對運(yùn)營商的收入還是微不足道

全球大部分運(yùn)營商并未公開其物聯(lián)網(wǎng)收入數(shù)據(jù),筆者從市場研究機(jī)構(gòu)Analysys Mason和運(yùn)營商財報中獲取了幾家運(yùn)營商截止2017年底可比的物聯(lián)網(wǎng)收入數(shù)據(jù)。從下圖可以看出,物聯(lián)網(wǎng)業(yè)務(wù)只占運(yùn)營商總收入中微不足道的極少部分。已公布數(shù)據(jù)的運(yùn)營商中,沃達(dá)豐的物聯(lián)網(wǎng)收入占比最高為1.6%,Verizon的物聯(lián)網(wǎng)收入占比1.2%,其他還未達(dá)到1%。

主要運(yùn)營商物聯(lián)網(wǎng)收入占總收入比重(來源:公司財報,物聯(lián)網(wǎng)智庫制圖)

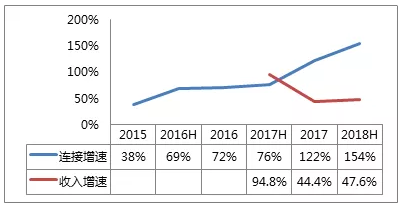

就像全球運(yùn)營商面臨增量不增收的“剪刀差”趨勢一樣,運(yùn)營商物聯(lián)網(wǎng)也面臨著連接增速遠(yuǎn)遠(yuǎn)快于收入增速的“剪刀差”,因此其平均連接收入總體來說是下滑的。要保證物聯(lián)網(wǎng)整體收入的增長,連接數(shù)的增長速度要遠(yuǎn)遠(yuǎn)快于單個連接收入下滑的速度。

連接增速和收入增速的“剪刀差”(數(shù)據(jù)來源:中國移動,物聯(lián)網(wǎng)智庫制圖)

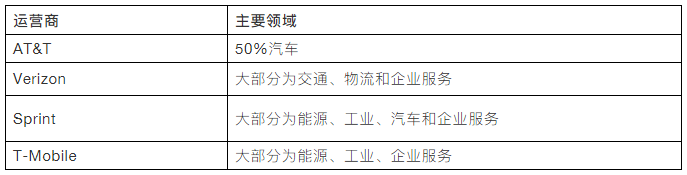

對于那些目前已經(jīng)取得物聯(lián)網(wǎng)規(guī)模化收入的運(yùn)營商來說,它們很多是聚集于一些垂直行業(yè),而且一些領(lǐng)域還是通過并購形成的。比如沃達(dá)豐在2014年以1.9億美元收購意大利Cobra Automotive公司,增強(qiáng)了其在車聯(lián)網(wǎng)領(lǐng)域的實(shí)力,目前沃達(dá)豐連接了超過1400萬輛汽車;Verizon在過去的兩年中收購了Telogis和Fleetmatics兩家車聯(lián)網(wǎng)公司,在智慧城市領(lǐng)域收購了Sensity和LQD兩家公司,形成其物聯(lián)網(wǎng)業(yè)務(wù)單季度實(shí)現(xiàn)60%以上增速。聚焦高價值的垂直行業(yè)使其能夠有規(guī)模化收入。

美國運(yùn)營商物聯(lián)網(wǎng)聚焦領(lǐng)域

若物聯(lián)網(wǎng)收入多年后依然徘徊在運(yùn)營商總收入1%左右,對于運(yùn)營商來說沒法承擔(dān)“新收入增長點(diǎn)”重任,其“奢侈業(yè)務(wù)”的特點(diǎn)會越來越明顯。

運(yùn)營商系統(tǒng)性開展物聯(lián)網(wǎng)業(yè)務(wù)的投入成本較高

在近兩年低功耗廣域網(wǎng)絡(luò)熱潮帶動下,全球電信運(yùn)營商開啟了一輪物聯(lián)網(wǎng)網(wǎng)絡(luò)部署運(yùn)動。根據(jù)GSMA的統(tǒng)計(jì),截止2018年11月,全球已實(shí)現(xiàn)商用的蜂窩物聯(lián)網(wǎng)網(wǎng)絡(luò)達(dá)66張,均是由各國家和地區(qū)主流運(yùn)營商部署,其中eMTC(LTE-M)商用網(wǎng)絡(luò)為13張,NB-IoT商用網(wǎng)絡(luò)有53張。Analysys Mason預(yù)計(jì)到2019年,蜂窩物聯(lián)網(wǎng)網(wǎng)絡(luò)將超過100張。

全球主要運(yùn)營商N(yùn)B-IoT/LTE-M部署情況(來源:GSMA,物聯(lián)網(wǎng)智庫制表)

然而,正如第一節(jié)中Counterpoint數(shù)據(jù)顯示,未來數(shù)年中近87%的物聯(lián)網(wǎng)連接數(shù)集中于全球10大運(yùn)營商,其他數(shù)百家運(yùn)營商只瓜分僅剩的13%份額。以此推算,除了前10家運(yùn)營商外,其他運(yùn)營商將部署至少60張以上的NB-IoT/LTE-M網(wǎng)絡(luò),而這些數(shù)量的網(wǎng)絡(luò)將承載剩余13%連接數(shù),不少網(wǎng)絡(luò)承載的連接數(shù)將非常少。在2018年巴展期間,Gartner研究副總裁Matt Hatton曾發(fā)文指出,運(yùn)營商熱衷于NB-IoT網(wǎng)絡(luò)的建設(shè),然而當(dāng)前不少NB-IoT網(wǎng)絡(luò)連接數(shù)幾乎為零,一些運(yùn)營商應(yīng)該更多思考是否需要建設(shè)這張網(wǎng)絡(luò)。

從第二節(jié)中的數(shù)據(jù)可以獲知,運(yùn)營商的物聯(lián)網(wǎng)收入比例非常低,但建設(shè)NB-IoT/LTE-M等物聯(lián)網(wǎng)網(wǎng)絡(luò)基礎(chǔ)設(shè)施的成本并不低。除此之外,其他的投入也是巨大的。要系統(tǒng)性地開展物聯(lián)網(wǎng)業(yè)務(wù),專門的產(chǎn)品規(guī)劃、技術(shù)研發(fā)、銷售體系等方面都需要投入,僅僅人員成本就是一筆不小的投入。從頭部運(yùn)營商的投入來看,沃達(dá)豐已成立專門的物聯(lián)網(wǎng)事業(yè)部,其全球擁有超過1400名物聯(lián)網(wǎng)專家,由于其物聯(lián)網(wǎng)的整體營收不錯,人均產(chǎn)出較高;國內(nèi)的三大運(yùn)營商都分別成立了獨(dú)立的物聯(lián)網(wǎng)公司,很多省公司還成立了專門的物聯(lián)網(wǎng)中心,大量人員參與其中。以中國移動為例,其旗下的中移物聯(lián)已有超過1000名物聯(lián)網(wǎng)專業(yè)人員,加上31個省公司政企部門中負(fù)責(zé)物聯(lián)網(wǎng)的人員,這個龐大的人員體系是一般企業(yè)無法承擔(dān)的。

從以上連接數(shù)、收入、投入三方面分析中,我們可以看出,對于中小型的運(yùn)營商來說,是否將物聯(lián)網(wǎng)作為其重要業(yè)務(wù)是一個極具挑戰(zhàn)性的決策,一方面是高額的投資,另一方面能夠賣的產(chǎn)品并不一定具有吸引力。不論賣連接還是賣方案,都沒法產(chǎn)生太高的ARPU值,連接規(guī)模有限,然而這些業(yè)務(wù)還都需要投入技術(shù)和銷售支持人員,這種奢侈性業(yè)務(wù)并非全球運(yùn)營商都能玩轉(zhuǎn)的。Analysys Mason發(fā)布的2019年物聯(lián)網(wǎng)業(yè)務(wù)預(yù)測報告中指出,今年會有一些運(yùn)營商放棄物聯(lián)網(wǎng)業(yè)務(wù)。

-

運(yùn)營商

+關(guān)注

關(guān)注

4文章

2392瀏覽量

44377 -

物聯(lián)網(wǎng)

+關(guān)注

關(guān)注

2903文章

44275瀏覽量

371266

原文標(biāo)題:為什么說物聯(lián)網(wǎng)已成為全球運(yùn)營商的“奢侈業(yè)務(wù)”?

文章出處:【微信號:WW_CGQJS,微信公眾號:傳感器技術(shù)】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

相關(guān)推薦

三大運(yùn)營商角逐視聯(lián)網(wǎng)市場,誰將勝出

車聯(lián)網(wǎng)藍(lán)海:三大運(yùn)營商的聯(lián)合之路

愛立信如何助力全球運(yùn)營商構(gòu)建網(wǎng)絡(luò)API生態(tài)建設(shè)

華為5G FWA助力運(yùn)營商實(shí)現(xiàn)5G多維變現(xiàn)

運(yùn)營商可以成為供電商

運(yùn)營商的本分,就是專業(yè)做好管道

美國主流運(yùn)營商指南:美國運(yùn)營商認(rèn)證如何選擇?

中國聯(lián)通與華為聯(lián)合榮獲“最佳移動互聯(lián)消費(fèi)者運(yùn)營商服務(wù)”獎

華為發(fā)布5G-A八大創(chuàng)新實(shí)踐,助力全球運(yùn)營商因地制宜

愛立信發(fā)布移動市場報告商業(yè)評論版:運(yùn)營商的5G商業(yè)機(jī)遇

愛立信推出"業(yè)務(wù)編排與保障"產(chǎn)品助力運(yùn)營商不斷創(chuàng)新

第四大運(yùn)營商,攻擊前三大運(yùn)營商

中移芯昇NB通信芯片完成運(yùn)營商IoT-NTN衛(wèi)星物聯(lián)網(wǎng)業(yè)務(wù)實(shí)驗(yàn)室驗(yàn)證

物聯(lián)網(wǎng)成為全球運(yùn)營商的奢侈業(yè)務(wù)

物聯(lián)網(wǎng)成為全球運(yùn)營商的奢侈業(yè)務(wù)

評論