國際數據公司(IDC)最新發布的手機季度跟蹤報告顯示,2018年第四季度,中國智能手機市場出貨量約1.03億臺,同比降幅9.7%。前五大廠商中,華為通過旗艦機型優秀的技術帶動力及品牌勢能的持續拉動成為第四季度國內市場最大贏家;OPPO,vivo則通過深耕主流價位段產品與線上市場的開拓保持穩定;日益嚴峻的國內市場環境與蘋果高昂的產品單價間產生的不平衡,導致蘋果在國內市場的下滑態勢延續;而產品線及渠道庫存調整、內部組織改編等原因,使得小米在本季度國內市場出現較大跌幅。

1、華為通過自身長期以來的技術積淀與創新,以及與上游合作伙伴的深入協作,已逐漸形成了基于拍照成像、游戲、商務辦公等典型應用場景下,獨特的技術壁壘。通過將相應的技術與不同產品線機型進行有機的結合,華為的P、榮耀、Mate等系列在市場銷售過程中,既能在熱銷期內占據市場熱度,也可通過用戶的口碑傳播,保證產品在整個生命周期內擁有穩定“后勁”,從而使品牌形象與勢能持續提升。因此,對于4-6級市場的高速滲透順理成章,在2018年市場份額與同比增幅均位列前五大廠商之首也是水到渠成。

2、OPPO的2018年,是品牌形象加速提升的一年。在保持對產品 “美” 的追求的同時,通過諸多新技術元素融入R、Find系列高端產品,逐漸將自身品牌重心繼續向科技創新的方向加速傾斜。在主流價位段中,A、K系列穩定打造 “爆款” ,保證了OPPO在2018年整體市場份額穩中有升。

3、vivo同樣在2018年迎來了產品科技力爆發的一年。6月份業界首款“真全面屏”機型NEX發布后,在迎來市場廣泛認可的同時,也帶動vivo旗下全系列機型對消費者吸引力的持續提升;通過發布線上專屬產品Z系列,對線上渠道的進軍,也為vivo開拓出另一塊擁有深厚潛力的市場。2018年,vivo與華為同為前五中同比增幅超過兩位數的廠商。

4、小米的2018年是品牌調整的一年。上半年,通過紅米系列,及小米8系列大批量出貨的帶動,小米延續了自2017年以來的增長態勢,但品牌形象、用戶群體也面臨了一定程度的固化,產品線布局與長期盈利模式也亟需調整。下半年,上市后的小米進入調整階段,出貨量同比下滑,但也能夠保持產品平均單價和出貨金額的穩步提升。在10月完成全球出貨1億臺之后,即進入了組織架構、產品線的重新梳理期。未來,中高端產品線的合理布局、以產品科技力為主的品牌形象提升,和更加細致的線下渠道運營將會是小米需要重點關注的方向。

5、蘋果自2016年開始,已經歷了連續第三個出貨量同比下滑的年份。2017的iPhone X,產品創新與拉動力十足,但平均單價的跳躍式提升,也已經將用戶的心理預期換機周期拉長。而2018年新品除了常規性能升級,外觀小改外,并無更大的創新點能支撐用戶在其大幅提升的售價下繼續換機。同時,國內嚴峻的宏觀環境,國產品牌創新產品的沖擊下,消費者日益嚴苛的眼光,也均是蘋果在國內市場持續下滑的原因。

IDC中國高級分析師王希認為:“對于已經到來的2019年,國內智能手機市場整體環境仍然不算樂觀。但通過盤點2018年業內眾生的得與失,廠商可以從技術積累,產品運營,用戶維護三方面應對新一年的挑戰,并從中發掘新的機遇。”

技術積累

2018年已被看作5G元年,而國內5G相關領域的技術上也的確處于全球領先地位。但仍應清楚地看到,至2019年底,5G手機依舊將停留于極小規模的試商用階段,距離大范圍普及仍有很長的路要走。因此,面向5G時代,技術的積累與鋪墊、軟硬件生態的建立、新場景的預測與打造,相比單純的出貨量級,更值得注重和投入。

產品運營

對于2019年的產品線運營,IDC認為,旗艦產品系列應當是各廠商頂級技術做加法的結果,是極致不妥協地展現品牌實力、提升品牌價值、鞏固粉絲忠誠度的媒介。而肩負“走量”任務的主流價位段產品,除了令消費者滿意的性價比宣傳外,也可以嘗試將部分旗艦級技術下放,作為新技術積累與量產測試的試驗田,同時形成差異化賣點。

用戶維護

在飽和的國內智能手機市場,存量用戶的爭奪將在2019年成為更加重要的課題,廠商應設法對自身存量用戶,基于年齡、性別、所在城市級別、興趣愛好、品牌流轉等細分維度進行深度畫像與分析,進而推動有限的產品及營銷資源的精準投放與利用,達成更具效果的產出。

本文來自IDC咨詢微信號,本文作為轉載分享。

-

智能手機

+關注

關注

66文章

18444瀏覽量

179896 -

華為

+關注

關注

216文章

34327瀏覽量

251223 -

OPPO

+關注

關注

20文章

5224瀏覽量

78763 -

5G

+關注

關注

1353文章

48380瀏覽量

563463

發布評論請先 登錄

相關推薦

中國智能手機廠商瞄準歐洲高端市場

中國智能手機市場復蘇,驅動產業鏈上下游共繁榮

2024年第三季度全球智能手機銷量同比增長2%

華為智能手機業績創新高:出貨量激增,高端市場表現強勁

OLED技術在智能手機領域持續高漲

全球智能手機市場回暖,三強格局穩固,高端化趨勢明顯

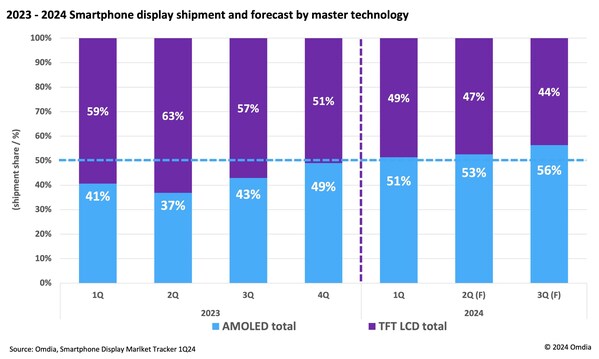

Omdia:2024年,AMOLED在智能手機顯示面板市場的出貨量將超過TFT LCD

華為重奪中國大陸智能手機市場第一

Counterpoint預測2024年智能手表市場:鴻蒙手表在國內市場份額將增長

直線電機生產廠家談2023年全球智能手機市場僅下跌4%

榮耀國內手機市場連續2年穩居第一

智能手機市場回暖 折疊屏手機持續增長

2024年全球智能手機出貨量預計將同比增長3%

華為OV爭鋒 盤點2018年國內智能手機市場

華為OV爭鋒 盤點2018年國內智能手機市場

評論