高工產研鋰電研究所(GGII)通過系統調研與分析,對2019年鋰電行業做出以下預測。

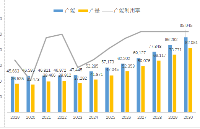

據高工產研鋰電研究所(GGII)數據,2018年1-11月新能源汽車產量達99.4萬輛,11月產量達19.2萬輛,全年產量有望達120萬輛,實現超過45%的同比增長。

雖然新能源汽車市場整體表現不俗,但由于產業鏈資金壓力大增,價格整體處于下滑趨勢,中小型企業的盈利能力大幅削弱,2018年中國鋰電產業處于調整、分化階段,部分企業被洗牌出局或轉戰儲能、小動力市場。

高工產研鋰電研究所(GGII)通過對鋰電上下游的深入溝通和觀察,在2018年年初對鋰電產業曾做十大趨勢預測,如今年關,回顧來看,超過90%的預測變為現實。

1

預測:新能源乘用車仍是動力電池產銷量的主要拉動引擎,全年產量將突破75萬輛;

實際:2018年1-11月新能源乘用車產量達85萬輛,預計全年產量將突破100萬輛,遠超預期,成為動力電池的主要需求增長點;

2

預測:三元動力電池占比持續上升,2018年占比將提升至65%以上;

實際:2018年Q1-Q3三元動力電池占比達63%,加至年底乘用車(三元動力電池裝機比例超90%)產量快速增長,全年三元動力電池占比超過65%成為大概率事件;

3

預測:動力電池價格繼續下滑,降幅達15-20%,部分三元動力電池系統價格年底跌至1.1-1.2元/Wh;

實際:動力電池價格受正極、隔膜價格下滑帶動,全年價格降幅在15%~20%,目前部分三元圓柱動力電池系統、及部分軟包鐵鋰電池系統價格降低至1.1-1.2元/Wh;

4

預測:動力電池新增企業減少,企業總數量繼續減少,預計超20家企業被整合、兼并購、停產、放棄動力電池領域等;

實際:受資金緊張、競爭加劇等多因素影響,動力電池投資更加理性,全年等超25家動力電池企業停產、半停產、倒閉或轉型其他領域;

5

預測:為提高動力電池產能利用率,終端推廣運營創新模式將增多,動力電池細分應用領域將不斷被挖掘,如:低速車、高爾夫球車等;

實際:新能源汽車產業鏈回款難,低速車、高爾夫球車、電動自行車、電動工具等非補貼市場成為部分動力電池的重點關注領域,部分動力電池企業在2018年加大電動工具、低速車、叉車、小型儲能等市場的開拓;

6

預測:隔膜成為主要降價對象,全年降幅超25%,濕法基膜年底均價低于2.5元/㎡;

實際:隔膜全年降幅達30-35%,濕法基膜年底均價2元/㎡左右;

7

預測:上游原材料鋰鹽、鈷價堅挺,預計下半年價格會有所回落;

實際:鋰、鈷等價格從Q2左右開始回落,目前電池級碳酸鋰價格降低至7.5-8.5萬元/噸,電解鈷價格低于35萬元/噸;

8

預測:石墨負極材料上半年價格處于波動,隨著新建石墨化產能在年中釋放,價格下半年回落;

實際:雖石墨化產能有部分釋放,但針狀焦價格堅挺,并在今年10月后價格進一步上漲,因此石墨負極整體價格保持小幅下滑的趨勢;

9

預測:動力電池擴產變得謹慎,兩股勢力進行擴產:1)獲得市場認可具有一定占有率的動力電池企業;2)有實力的新進者擴建一期產能;三四線企業擴產計劃大面積延期或調整;

實際:整體來看,今年動力電池企業擴產主要集中在CATL、比亞迪等主流動力電池企業及華鼎國聯、瑞浦、欣旺達等新建企業的第一期項目擴產;大部分三四線企業的擴產計劃延期或終止;

10

預測:2018年數碼電池迎來新一波擴產潮,主要集中在一線電池企業,且以軟包為主;

實際:數碼擴產主要集中在ATL、珠海光宇、維科、東莞鋰威等一線軟包數碼電池企業在2018年進行新的產能建設。

高工產研鋰電研究所(GGII)通過系統調研與分析,對2019年鋰電行業做出以下預測:

預測一:

新能源乘用車已完全成為新能源汽車市場的主要增長點,全年產量將突破150萬輛,其中A級車和PHEV車型占比將持續提升;

預測二:

2018年三元方形及軟包動力電池使用Ni50、Ni55的523系列三元材料為主,2019年NCM622在方形上應用提速,上半年Ni60的需求居多,下半年Ni65的需求量大幅增加;

預測三:

高鎳體系NCM811在圓柱上應用普遍化,NCM811方形動力電池2019下半年在國內實現量產,但到2020年才會形成大規模應用;

預測四:

動力電池價格將持續下滑,預計到2019年底,LFP動力電池系統價格將降低至1元/Wh左右,三元動力電池系統價格將降低至1.1元/Wh左右;

預測五:

產業政策將繼續收緊,加劇動力電池市場的競爭,企業繼續分化,市場洗牌加速;2018年三四線企業被邊緣化后可轉型其他領域,但2019年將直接出現動力電池企業倒閉、破產清算等案例;

預測六:

負極材料針狀焦供給依舊緊張,內蒙古地區石墨化產能將于2019年集中釋放,屆時人造石墨價格有望出現松動,主要受石墨化的加工費下行影響;

預測七:

隔膜市場競爭持續激烈,價格將進一步下滑,濕法基膜價格2019年仍有10-20%降幅,Q3后濕法隔膜均價將普遍低于1.5元/㎡,隔膜領域將有超過5家企業倒閉或被整合;

預測八:

全球鋰資源及鋰加工產能相對充足,價格將保持下滑,電池級碳酸鋰低谷時跌破5萬/噸;氫氧化鋰在高鎳趨勢下需求強勁,但國內在2019年陸續產能釋放,價格在年中將低于10萬/噸;

預測九:

高鎳三元(單晶NCM811)正極材料、硅基負極、高鎳電解液、硅系SBR等高鎳體系材料成為材料企業研發重點,且頭部材料企業實現量產應用;

預測十:

2019年鋰電新能源行業發展仍存在不確定因素,包括海外主要鎳、鈷出口國對產品出口加收關稅或設置一定限制條件;燃料電池在專用車(含物流車、重卡等)、客車上示范應用提速;2017-2018年裝載高能量密度電池的新能源汽車頻頻爆出安全事故;補貼清算的門檻進一步提升等因素發生將對鋰電新能源行業發展產生一定負面影響。

-

鋰電池

+關注

關注

259文章

8034瀏覽量

169523 -

新能源汽車

+關注

關注

141文章

10412瀏覽量

99258

原文標題:【時代高科?高工情報】GGII:2019年鋰電行業十大預測

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

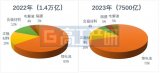

大電流鐵氧體磁片行業技術發展趨勢及市場空間預測報告

三元鋰電池行業發展趨勢

2.晶體和振蕩器 行業研究及十五五規劃分析報告(行業發展現狀及“十五五”前景預測)

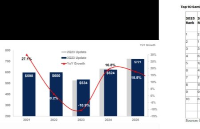

功率半導體市場迎飛躍,預測2035年市場規模將增4.7倍

梯云物聯|電梯行業三大發展新趨勢:智慧轉型、維保機遇與技術創新

2024年全球與中國自動方向電壓轉換器行業總體規模、主要企業國內外市場占有率及排名

2024年全球與中國7nm智能座艙芯片行業總體規模、主要企業國內外市場占有率及排名

2024年關于AI領域預測的三大趨勢

Ampere 年度展望:AI 浪潮改變計算格局,預測 2024 年三大趨勢

2019年鋰電行業新趨勢預測

2019年鋰電行業新趨勢預測

評論