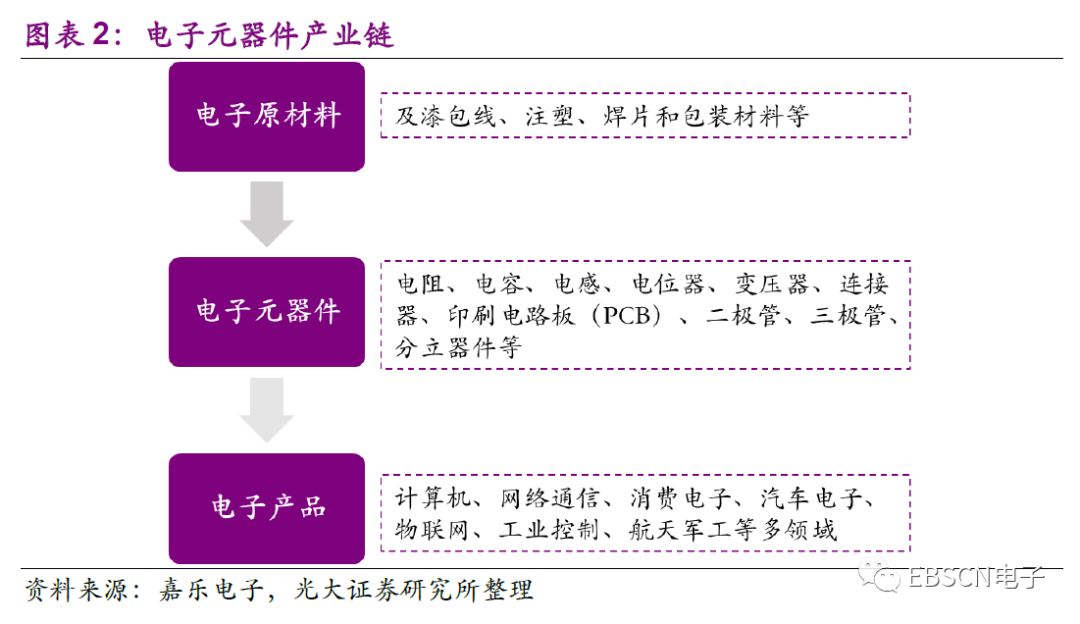

電子元器件涵蓋廣,對電子行業具有重要的支撐作用。在通義上,電子元器件是指具有獨立電路功能、構成電路的基本單元。電子元器件種類繁多,涉及的范圍也不斷擴大。根據材料分子組成與結構在元器件制造過程中是否改變,電子元器件可大體分為元件和器件。元件是加工中沒有改變分子成分和結構的產品,包括電阻、電容、電感、電位器、變壓器、連接器、印刷電路板等;器件則是加工中改變分子成分和結構的產品,主要為各類半導體產品,如二極管、三極管、場效應晶體管、光電器件、集成電路等。

電子元器件行業處于電子原材料和整機行業之間,原材料為磁芯、漆包線、骨架和一些輔助性材料,產品則應用于消費電子、汽車電子、工控、航天軍工等多下游領域,元器件的技術水平和生產能力直接影響著整個電子行業的發展,因此具有至關重要的基礎性作用。

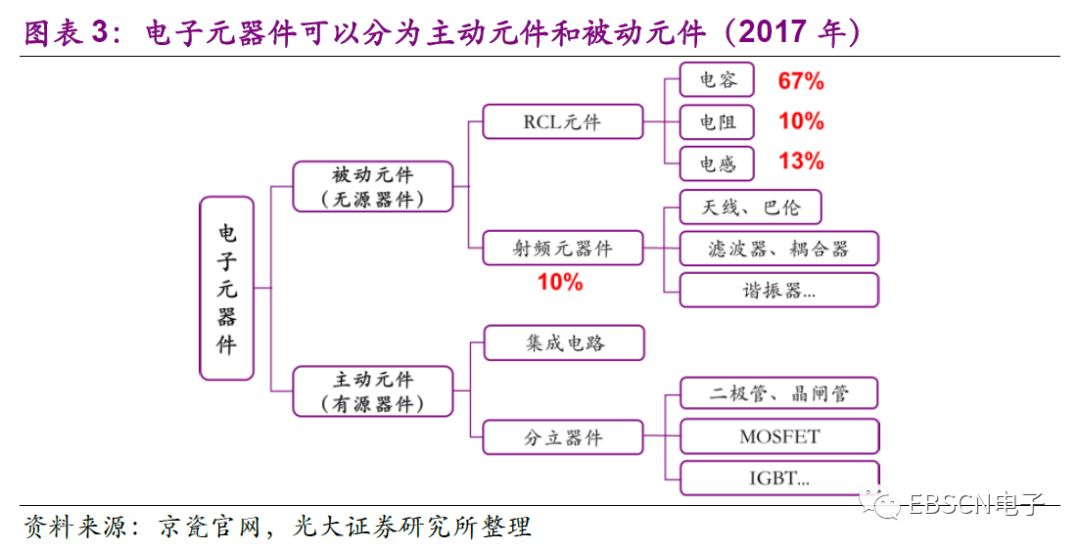

被動元件是不影響信號基本特征,而僅令訊號通過而未加以更動的電路,由于被動元件在電路中起到基礎作用,所以被動元件的應用非常廣泛。被動元件主要包括RCL元件(電容、電阻、電感)、被動射頻元件和晶振、變壓器等,其中RCL元件約占被動元件總產值的90%。

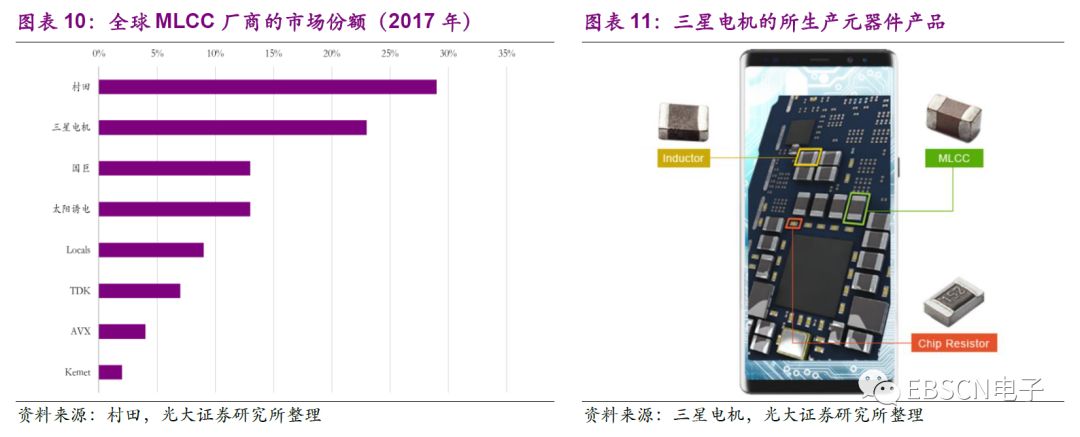

電容器在三大被動元器件中產值最高,主要可分為陶瓷電容、鋁電解電容、薄膜電容、鉭電解電容四大類。由于具有耐高壓、高溫、體積小、容量范圍廣等優勢, MLCC(片式多層陶瓷電容器)是目前最廣為使用的電容器。2017年全球電容器市場規模達209億美元,2012-2017年復合增長率3.84%。陶瓷電容市場規模達107億美元,規模占比超過50%,2012-2017年以5.4%的CAGR穩定增長,其中MLCC產值占比高達93%。鋁電解電容具有成本低、容量大的優勢,市場規模約50億美元,占比23%。

電阻器由電阻體、骨架和引出端三部分構成(實芯電阻器的電阻體與骨架合二為一),主要用于控制電壓和電流,起到降壓、分壓、限流、隔離、濾波(與電容器配合)、匹配和信號幅度調節等作用。

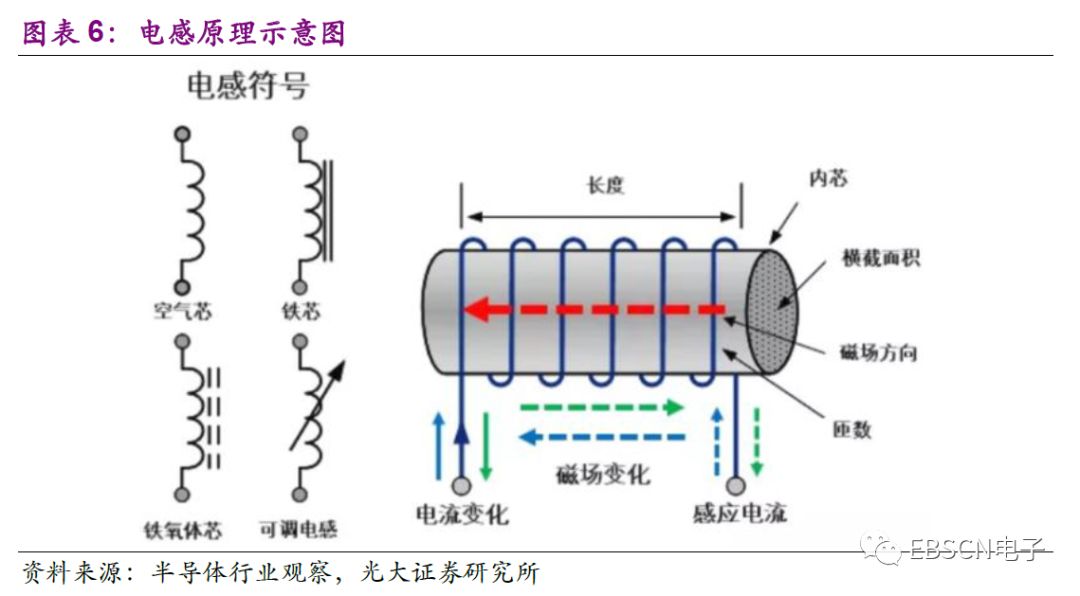

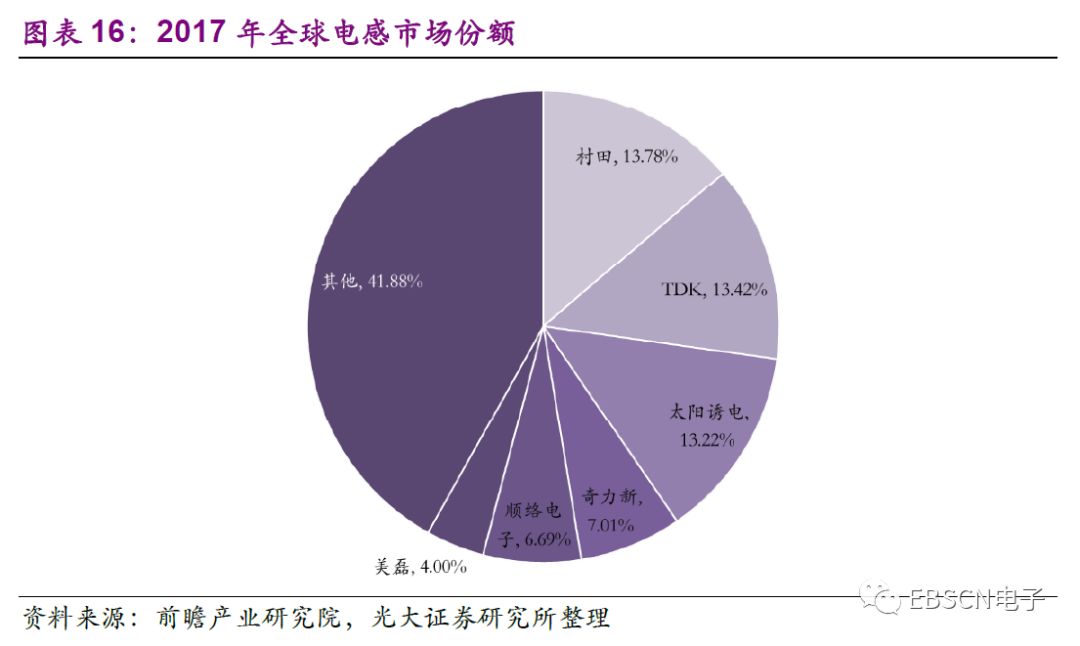

電感器又稱扼流器、電抗器、動態電抗器,能夠把電能轉化為磁能而存儲起來。電感器主要發揮過濾噪聲、穩定電流及抑制電磁波干擾等作用。電感可分為傳統插裝電感和片式電感,其中片式電感因體積小、成本低、屏蔽性能優良、可靠性高、適合于高密度表面安裝等優勢成為主流發展方向。

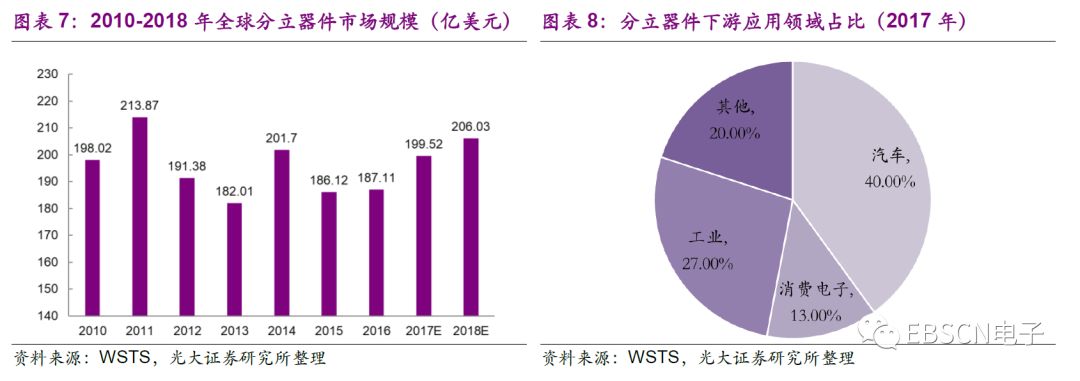

分立器件主要包括IGBT、MOSFET、二極管、晶閘管等。分立器件與集成電路相對,由于不受原件面積限制,單個器件特性好,使用更為靈活,尤其在高功率場合,分立器件依然發揮著重要作用。根據WSTS預測,近年來分立器件的全球市場規模基本為180-200億美元,2018年市場規模將超過200億美元。全球分立器件的最大應用領域是汽車,占比達到40%,其次是工業占比27%,消費電子13%。

產業變遷,日系廠商一家獨大

乘政府扶持與國際并購東風,日系廠商率先積累優勢。二戰后,日本電子產業迅速崛起,一方面得益本國電子產品的需求增大,廠商技術積累和創新源源不斷,另一方面則由于日本政府改革經濟政策,對原材料采用較低的關稅水平,降低廠商的原材料成本,對本國產量較高的電子產品采取高關稅進行貿易保護,同時對村田、TDK等被動元件寡頭進行扶持,為本土元器件廠商的發展提供了沃土。例如,TDK和村田分別從1950s和1960s開始設立境外辦事處、工廠和子公司,進行跨國并購,整合全球資源迅速發展壯大。上世紀70年代后,美國、韓國、中國***和中國大陸也相繼發展起來。

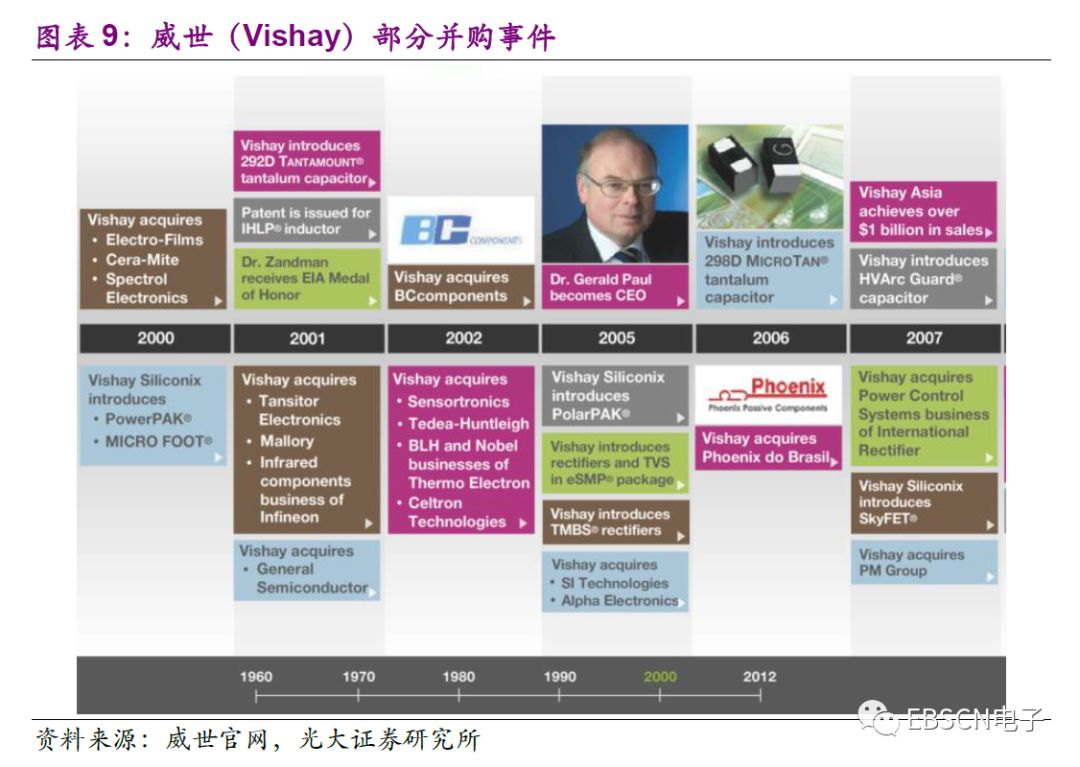

美系廠商:大規模并購。美國兩大而被動元件龍頭威世(Vishay)和基美(Kemet)通過多次大規模并購,成為全球領先的元器件廠商。威世整合了威士特洛芬肯、通用半導體的生產線、英飛凌的紅外線元件產品線以及國際整流器公司的產品線,橫向擴展業務,成為全球第一的整流器、玻璃二極管和紅多元件的生產商。基美也進行了多筆收購,例如收購上游鉭粉廠商Niotan和Epcos的鉭電容業務,縱向整合產業鏈,在有機固態電容、薄膜與電解電容領域掌握了領先技術。

韓系廠商:平臺優勢,主攻MLCC。韓國廠商更主要以三星電機為主要代表。三星電機依托三星集團在電子和半導體領域強大的平臺能力迅速崛起,以MLCC為重點,其他電子元器件業務還包括片式電感和片式電阻等。三星電機是僅次于村田的全球第二大MLCC供應商,占據了23%的市場份額,但在相對高端的車規MLCC領域,與村田、太陽誘電仍存在不小的差距。

臺系廠商:產能轉移+政策扶持。中國***受益于美日韓產能轉移和政府的大力扶持,涌現出國巨、奇力新、美磊、美桀、禾伸堂、華新科等一批優秀的元器件廠商。與美日韓廠商相比,臺系廠商的技術實力較弱,主要依靠規模經濟和成本優勢取勝,如臺廠因MLCC主要覆蓋中低檔產品領域,成為日系廠商產能結構調整后的最大受益者。

雖然日本的消費電子、家電等行業在上世紀90年代后受到美、韓、臺的沖擊,但電子元器件行業卻能憑借堅固的技術壁壘立于不敗之地,形成了京瓷(Kyocera)、村田(MuRata)、松下(Panasonic)、太陽誘電(Taiyo Yuden)、TDK、富士通(Fujitsu)、日立(HITACHI )、興亞(KOA)、羅姆(Rohm)等行業龍頭。究其原因,一方面,日本企業憑借精益求精的工匠精神和不斷積累的生產工藝,向上游材料技術延伸,深挖護城河。另一方面,依靠高精尖的下游支撐,日企積極布局汽車電子、機器人、航空航天等高端領域,借助旺盛的產業需求不斷將生產高端化、精細化。

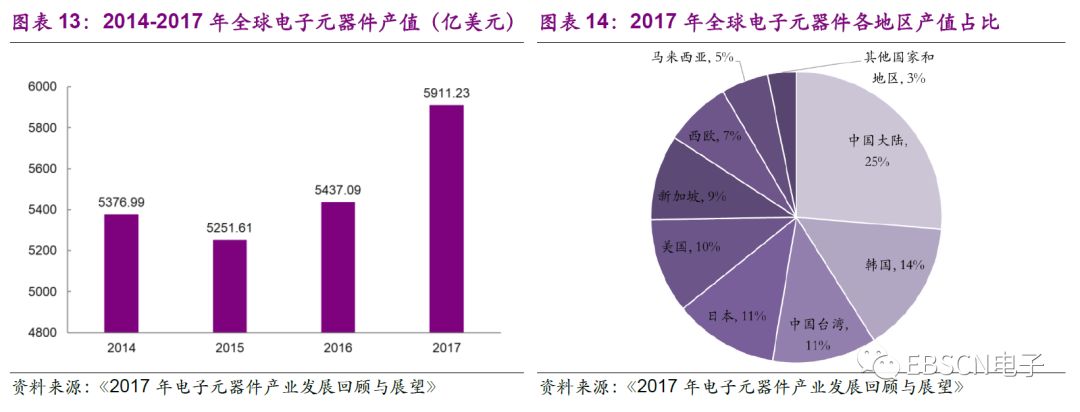

近年來全球元器件產值呈上升趨勢,陸系廠商成后起之秀。2017年全球電子元器件總產值增速達8.72%,總值達5911.23億美元。2017年全球電子元器件產值中有約25%來自中國大陸,14%來自韓國,11%來自中國***, 11%來自日本,10%來自美國,前五大地區占據了近七成份額。與***地區類似,陸系廠商受益于新一輪的全球產能轉移與政府的大力支持,不同的是,大陸在消費電子、汽車電子、通信等領域具有全球最大的市場前景,也因此成為備受矚目的新晉力量。

而今元器件巨頭盡出日本,村田、京瓷、TDK是典型代表

盡管整體市場份額受到挑戰,但以京瓷、村田、TDK為代表的日本廠商在高端領域仍占據絕對的霸主地位。以MLCC行業為例,隨著汽車電子化的興起,2016年下半年起,村田和TDK等龍頭廠商率先關閉了相對低端、利潤率低的消費電子產品用MLCC產線,轉向小尺寸、車規等高容MLCC的生產。根據村田的數據,電動車使用的高端MLCC可達2700-3100顆,是智能手機所用MLCC總數的近10倍。

在2018年蘋果公布的200大供應商中,日本廠商有44家,其中太陽誘電、TDK、京瓷、村田、勝美達等清一色的日企占據了蘋果的被動元件供應體系。

電容:日本處于領先地位,市場份額占比超過50%,同時在車用陶瓷電容、疊層片式固態鋁電解電容等部分高端領域具有壟斷地位。全球主要MLCC廠商有日本村田、京瓷、丸和、TDK、美國基美、韓國三星電機、***地區國巨、華新科、中國大陸的風華高科、三環、火炬電子等。

電阻:規模化的電阻廠商主要分布于中國***和日本,其中,日本企業技術擁有較大優勢,主攻薄膜化方向;中國***的國巨、華新科、厚聲等則走規模經濟的道路。

電感:由于電感具有定制化程度高的特點,因此市場格局相對分散。2017年全球電感產值占比前三分別為村田(13.78%)、TDK(13.42%)和太陽誘電(13.22%),共占比40.42%。中國***奇力新與大陸的順絡電子緊隨其后,分別占比7.01%和6.69%。

元器件的關鍵在于Know-How,日本企業深得精髓

1.元器件需要好材料好工藝,關鍵在于Know-How的積累

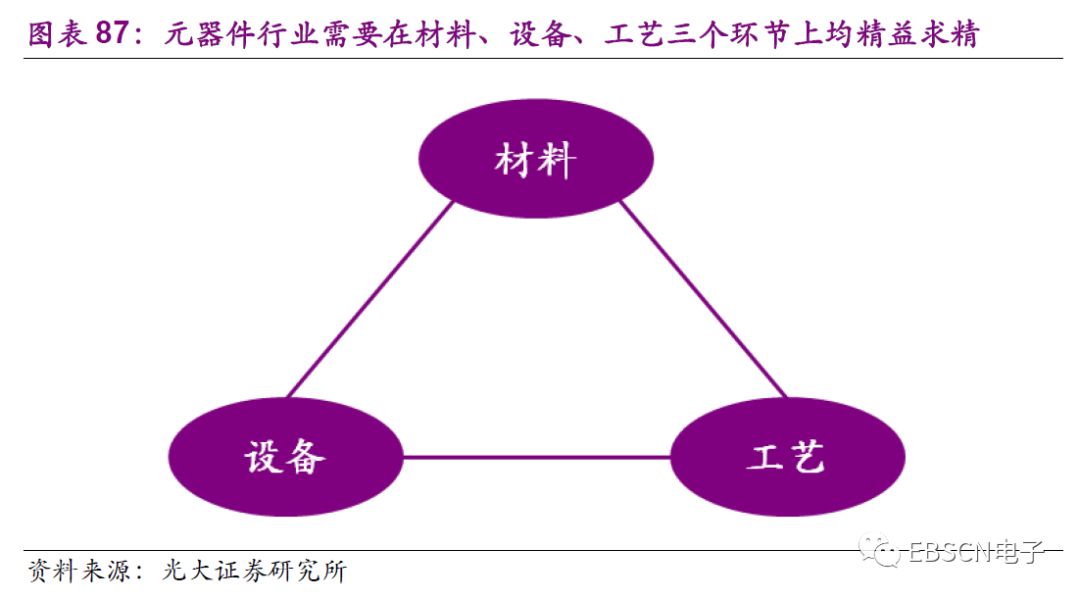

電容、電阻、電感等元器件產品在原理上并不難,難的是制造過程中的精益求精,需要長時間的Know-How積累才能制造出品質優良的產品。總體上來看,這樣的Know-How積累體現在材料、設備、工藝三個環節中。

好材料才有好產品。“好的電子產品需要好的元器件支持,而好的元器件則需要好的材料來支持”,這是日本村田幾十年的堅持。材料是制造性能良好的產品的基礎,材料的微細度、均勻度、結團特點都會影響到產品的尺寸和性能,所以只有好材料才能生產出好的產品。

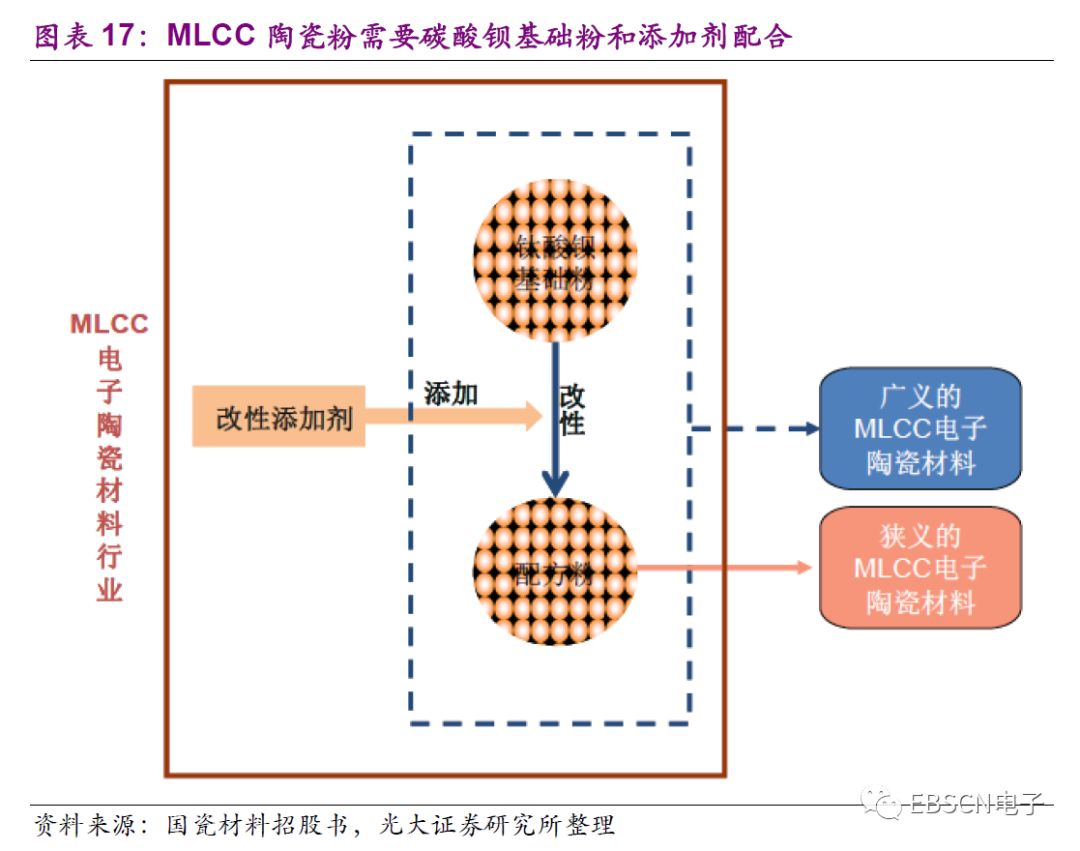

以MLCC為例,陶瓷“配方粉”由鈦酸鋇基礎粉和改性添加劑混合而成。

首先,鈦酸鋇基礎粉對MLCC的性能十分重要,其制造需要滿足極高的微細度和均勻度的要求。在各類制備方法中,水熱法在材料顆粒性質控制及其穩定性、市場競爭力等方面較其他制備方式具備優勢,具體表現在:化學組成均勻、顆粒形貌規整、顆粒粒徑從幾十納米到幾微米可調、大小均一、產品性質穩定,是目前公認的符合MLCC發展要求的鈦酸鋇粉制備方法。目前只有日本的村田、堺化學等可以大規模使用水熱法生產MLCC鈦酸鋇粉體,其中村田自用,堺化學用于外銷。

水熱法中的Know-How在于:1)水熱體系中影響鈦酸鋇性質的因素較多,對于鈦酸鋇物相結構和顆粒性質的調控極其復雜,通常是鈦酸鋇的一種性質受多個因素和工藝參數的影響,而且一個因素或參數又同時影響多種性質,它們互相關聯、甚至互為矛盾,使鈦酸鋇顆粒性質的控制十分復雜和困難;2)水溶液、尤其堿性溶液在高溫高壓下腐蝕性強,同時鈦酸鋇顆粒性質對反應溫度均勻性和溶液狀態非常敏感,水熱反應設備不但要滿足反應溶液溫度和狀態均勻的要求,還要耐腐蝕和磨損。

其次,改性添加劑對MLCC性能同樣重要,改性添加劑主要是包括稀土類元素,例如釔、鈥、鏑等,以保證配方粉的絕緣性;另一部分添加劑,例如鎂、錳、釩、鉻、鉬、鎢等,主要用以保證配方粉的溫度穩定性和可靠性。這些添加劑必須與鈦酸鋇粉形成均勻的分布,以控制電介質陶瓷材料在燒結過程中的微觀結構及電氣特征。

設備需要企業自身的定制化改造。由于各個廠商對于材料、工藝的理解不盡相同,但設備廠商的設備確實標準化的產品,這就需要各個元器件廠商對設備進行適合自己的改造。

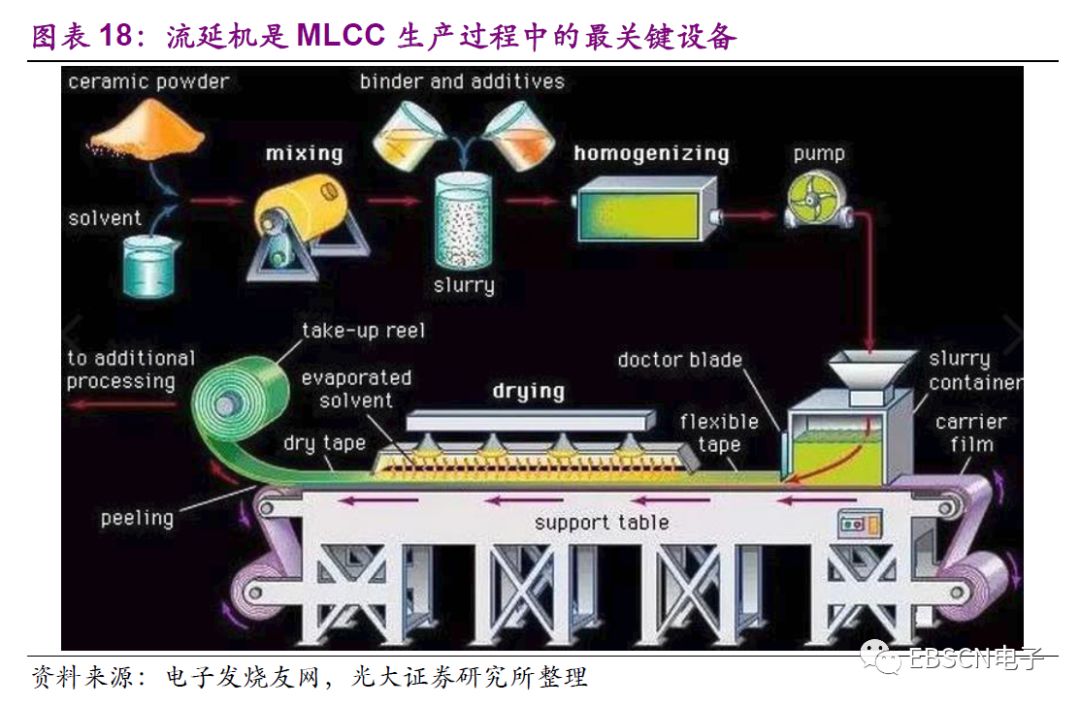

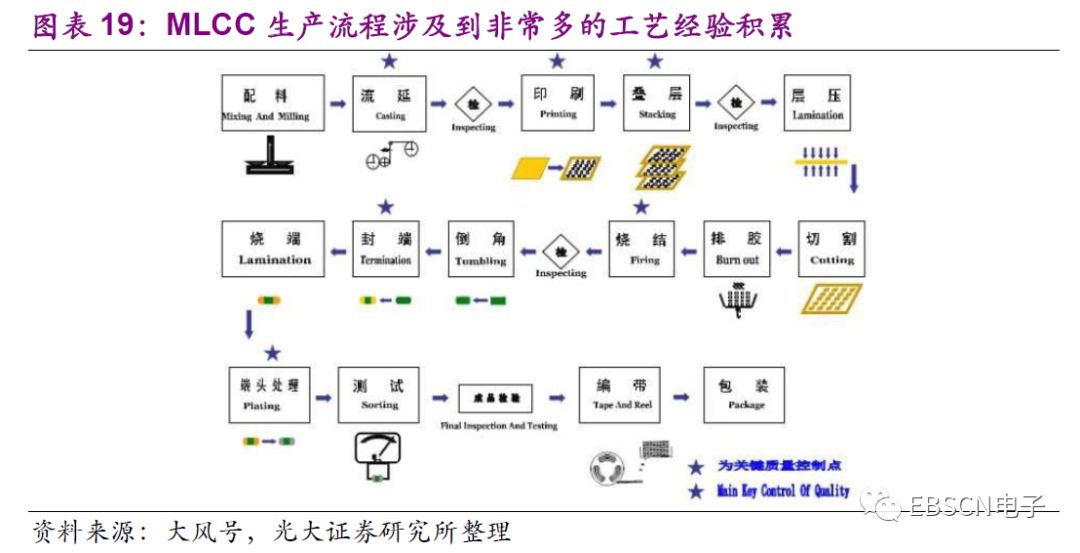

以MLCC為例,MLCC生產流程中的最關鍵設備是流延機。流延成型的具體工藝過程是將陶瓷粉體與各種添加劑(粘結劑、增塑劑、分散劑等)在溶劑中混合,形成均勾穩定的裝料。成型時眾料從料槽流至基帶之上,通過刮刀與基帶的相對運動形成濕帶,厚度由刮刀與基帶的距離控制。將濕膜片連同基帶一起送入供干室,在溶劑蒸發過程中,具有一定強度和柔韌性的素片通過粘結劑的成膜作用將陶瓷顆粒粘結在一起而形成,干燥的素片連同基帶一起或從基帶上脫離卷軸待用,然后可按所需形狀打孔、沖片或切割,最后經過燒結得到成品。

MLCC廠商一般會根據自己掌握的Know-How,來對流延機進行改造,以得到更好的效果。在擠壓機部分,廠商會自行改造裝置,以便更為精確地調節擠壓機的壓力,得到更薄的介質;在刮刀環節,使用氣刀替代機械刀具,可以達到更好的均勻度,但氣刀的位置、風速和真空度也需要得到精確的控制,風量過小會使厚度太大,角度不正確會使薄膜表面產生氣泡;在流延輥上發生的冷卻環節會影響薄膜的均勻度,所以會把流延輥、冷卻輥設計為夾套式,冷卻水的交叉流動減少了輥筒表面溫差,保證了塑料薄膜冷卻均勻。

工藝的精益求精來自Know-How的積累。在使用了好材料和定制化設備之后,還需要在具體的工藝的不斷嘗試和積累,才能得到更好的工藝。

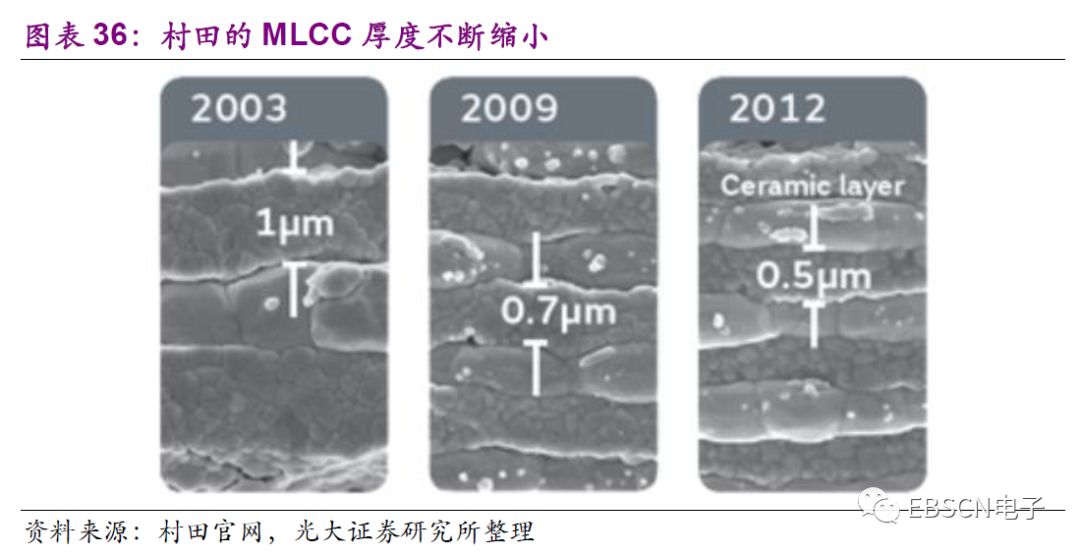

以MLCC為例,在多層共燒環節,是將排膠后的產品放入高溫燒結爐內,設定曲線進行更高溫度的燒結,使生坯燒結成瓷,形成具有一定強度及硬度的瓷體。在這個過程中,不可避免地要解決不同收縮率的陶瓷介質和內電極金屬如何在高溫燒成后不會分層、開裂,即陶瓷粉料和金屬電極共燒問題。共燒技術就是解決這一難題的關鍵技術,掌握好的共燒技術可以生產出更薄介質(2μm以下)、更高層數(1000層以上)的MLCC。當前日本公司在MLCC燒結專用設備技術方面領先于其它各國,不僅有各式氮氣氛窯爐(鐘罩爐和隧道爐),而且在設備自動化、精度方面有明顯的優勢。

2.日本企業的精益求精,很好地契合了元器件行業所需的關鍵能力

日本人天生性格追求極致完美、嚴謹、執著、精益求精,這種工匠精神在日本社會得到推崇。日本生產者有著對產品反復研究、精雕細琢、精益求精、持之以恒的一種理念。生產者將其情懷、態度、信念傾注于手中的產品,極度注重細節、不斷追求完美和極致的信仰,表現出對職業敬畏、對工作執著、對產品負責的精神。這種工匠精神貫穿在他們的經營和管理的理念之中。

日本企業的這種工匠精神保證它們的產品具備強勁的競爭力,從而具備很長的企業壽命。根據日本東京商工研究機構統計數據,截止2016年,全日本超過100年歷史的老店鋪和企業達到33069家,千年以上的企業有7家,世界上最長壽的企業是木造建筑行業的“金剛組”,距今已有1439年的歷史。壽命超過200年的企業,日本有3146家,為全球最多,此外德國有837家,荷蘭有222家,法國有196家。

我們前面已經分析過,元器件行業的難點在于材料、設備、工藝三個環節的,想突破這三個環節需要長時間的Know-How積累。日本企業具備的工匠精神正好與這個特點相契合。

在材料環節,材料的生產工藝、配方、性能都難以事先確定,必須在實際的生產環節不斷嘗試、不斷改進,這個過程需要很長的時間積累,也需要精益求精的心態不斷改進,從而使得材料的性能不斷進步。

在設備環節,由于標準化設備不滿足企業的個性化需求,所以需要企業根據自己對材料和工藝的理解去改造設備。設備改造的方案也不是可以事先確定好的,需要工人在嘗試的過程不斷改進,這需要很長的時間和精益求精的心態。

在工藝環節,大量制造方法和精度控制等都不是可以通過理論提前規劃得到的,只能是在實際運用過程中不斷嘗試不斷改進,通過漸進式的進步來達到更好的效果。

總體來說,在材料、設備、工藝這三個最關鍵的環節,都是需要大量嘗試和改進的,需要不斷摸索的,這樣的特點正好符合日本企業普遍具有的精益求精的匠人精神。

村田:專注于核心技術零部件多元化的元器件,制造頂級之小

經營現狀:1.37萬億日元的收入規模,多項產品全球地位遙遙領先

1.持續保持穩健增長,2018財年收入1.37萬億日元

村田制作所是全球領先的電子元器件制造商,成立于 1944 年 10 月, 1950年12月改名為村田制作所。公司的經營理念是“磨礪精湛技術、實踐科學管理、供應獨特產品、貢獻文化發展、積聚信譽為本、謀求企業繁榮、彼此互助互惠、至誠感謝合作、同心同德經營”。村田主要進行以機能陶瓷為基礎的電子元器件的研究開發、生產和銷售,最具代表性的產品是陶瓷電容器,居世界首位,其他居世界前列的元器件產品還包括陶瓷濾波器、諧振器、傳感器、電感、電阻等。村田以“Innovator in Electronics”為標語,意為“電子行業的創新者”,其始終堅持不斷開發新市場、新產品和新事業領域,成為引領電子產業的先驅。

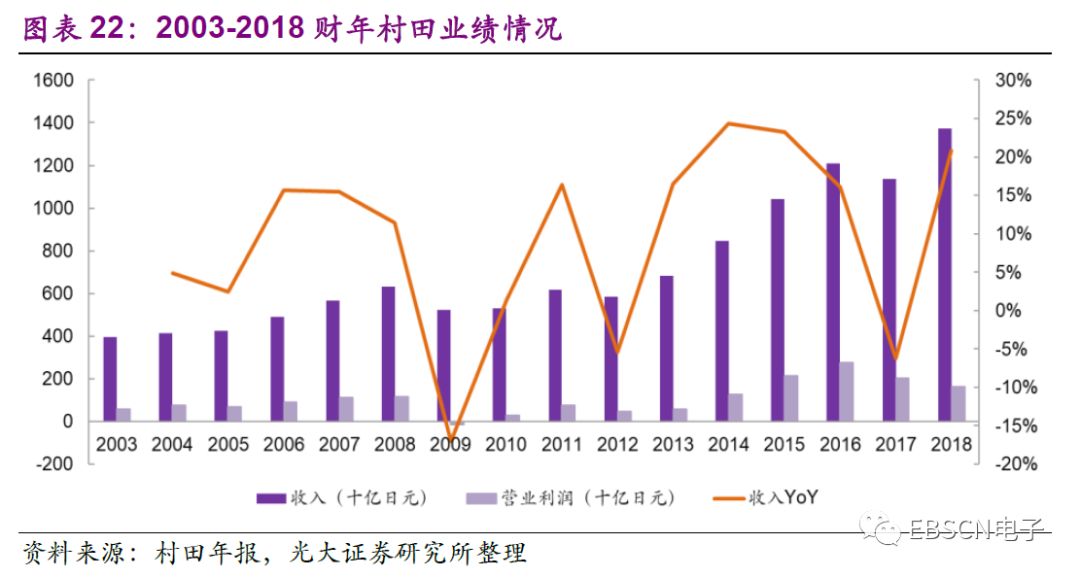

2003-2018財年村田營收以8.66%的CAGR實現快速增長。2012-2016財年,由于村田進入蘋果供應鏈,智能手機和汽車電子化帶來通信模塊、壓電器件和電容器各類產品需求景氣,公司業績增長明顯。2017財年業績短暫下滑,主要問題在于第四季度的新產品未能按計劃推出造成訂單積壓。2018財年,村田的營業收入達到13718.4億日元,同比增長20.81%,營業利潤為1621.5億日元,凈利潤為1460.9億日元,關鍵增長點是汽車電子化、智能手機升級換代拉動需求,以及公司并購二次鋰電池業務。相比2003財年3949.6億日元的收入,15年內村田營收的CAGR達到8.66%,實現了長期穩定增長。

2001年1月至2019年2月15日,村田股價從14360日元漲至17265日元,漲幅約20.2%。作為參考,與京瓷的歷史股價相比可以發現,兩者的漲跌趨勢基本一致。2014年5月起,受益于電子行業逆市上揚,村田的電子元器件業績猛增,并收購美國射頻芯片制造商Peregrine半導體公司,一年內村田股價暴漲160%。2016年上半年,村田和京瓷股價均有所下跌,主要由于iPhone 6s/6s Plus 銷售低迷造成訂單額下降,日本零部件企業對蘋果依賴度較高,而村田以智能手機為主的通信業務占合并銷售額的60%左右,因此受影響更大。

2.多元化產品遍布各電子終端,多項產品世界第一

自創立以來,村田始終在電子元器件領域深耕,通過不斷對陶瓷特性進行挖掘,獲得了一系列技術性革新,拓展出種類豐富,可應用于智能手機、汽車電子、醫療工控等多個領域的產品群。

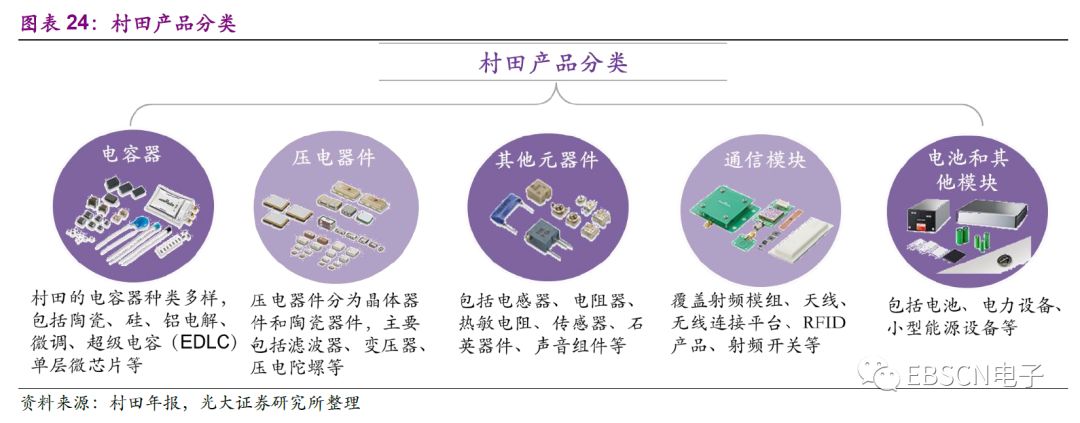

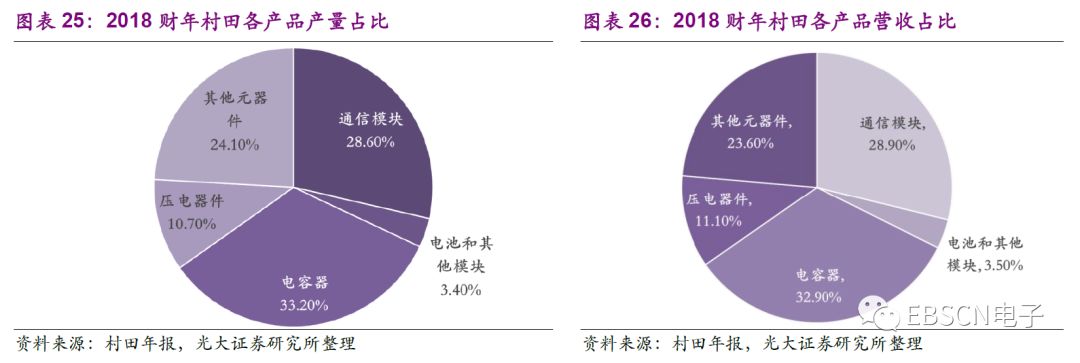

村田的產品線主要分為兩大類,即元器件和模塊,具體又可分為五個細分種類,元器件業務包括電容器、壓電器件和其他元器件,模塊業務包括通信模塊和電池及其他模塊。2018財年,村田的元器件業務的營收占比達67.6%,其中,電容器占總營收的32.9%,是公司的關鍵優勢產品。

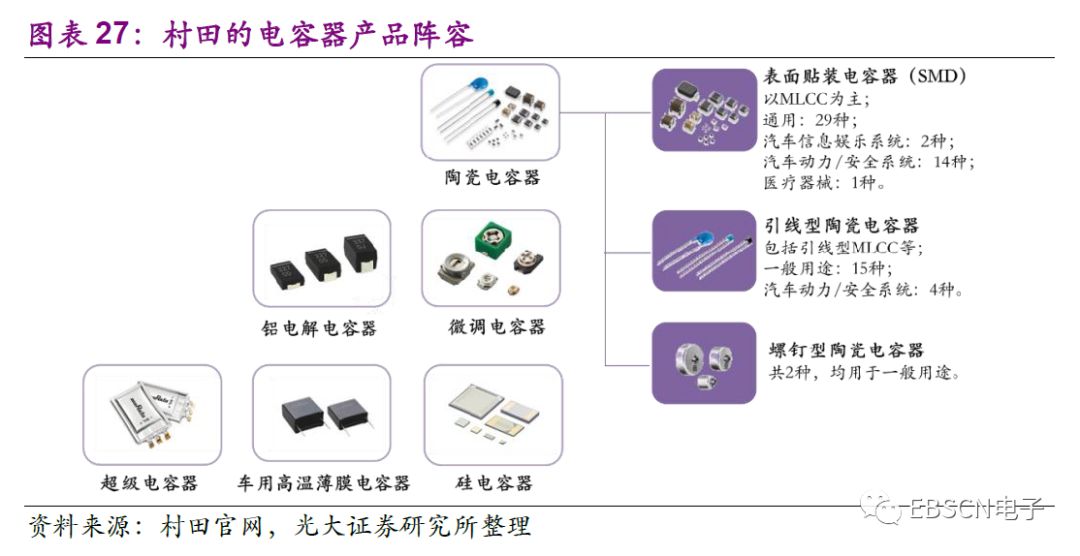

村田產品種類多元,可應用于各類電子終端。以電容器為例,作為世界第一的多層陶瓷電容器(MLCC)制造商,村田提供業內最豐富的產品陣容,包括陶瓷電容、鋁電解電容、超級電容(EDLC)、微調電容等多品種,陶瓷電容器又可分為表面貼裝型、引線型和螺釘型。除一般用途外,村田的電容器還可用于汽車動力/安全系統、汽車信息娛樂系統和醫療器械等特殊終端。2018財年,電容器的營收為4498.01億日元(約合人民幣265.5億元),同比增長21.7%。

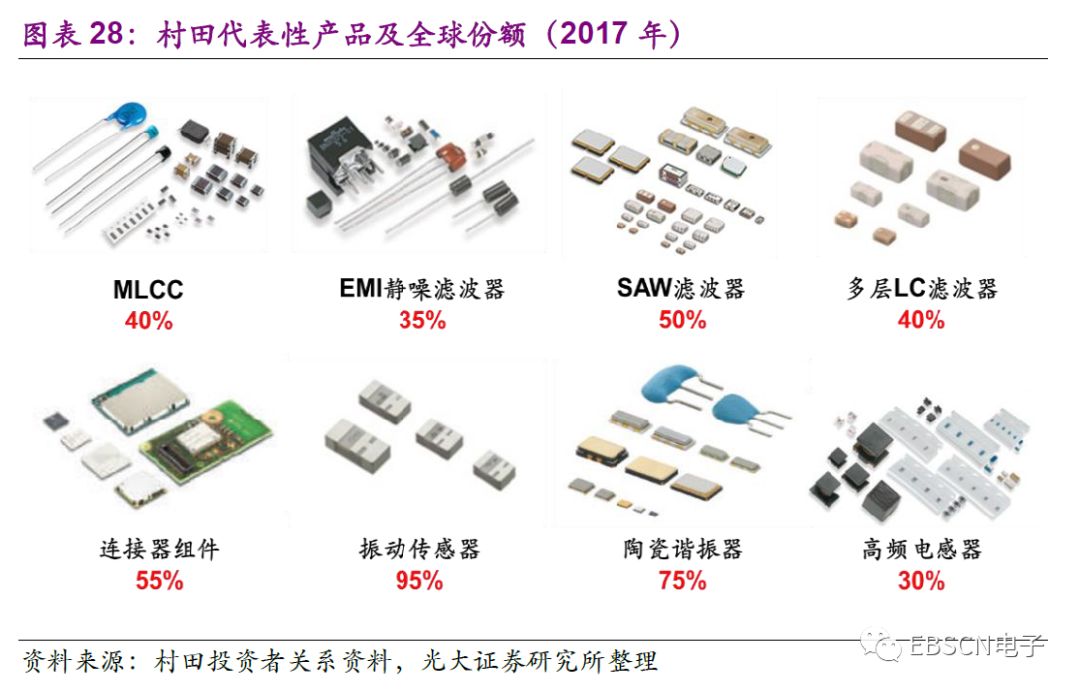

村田的許多元器件產品在全球市場中占據明顯的優勢地位。根據村田的統計,2017年,村田在智能手機中大量使用的MLCC、SAW濾波器、連接器模組的全球份額分別達到40%、50%和55%;在電腦的振動傳感器行業,村田的市場份額達95%,處于壟斷地位;在汽車電子中,除了MLCC外的其他關鍵產品,如陶瓷諧振器,村田也早有布局,全球份額達75%;在智能家居領域,村田是EMI靜噪濾波器的重要元器件供應商,全球份額為35%。

成長路徑:全球化擴張,從元件到模塊

1.發展歷史:全球化之路,多領域長足發展

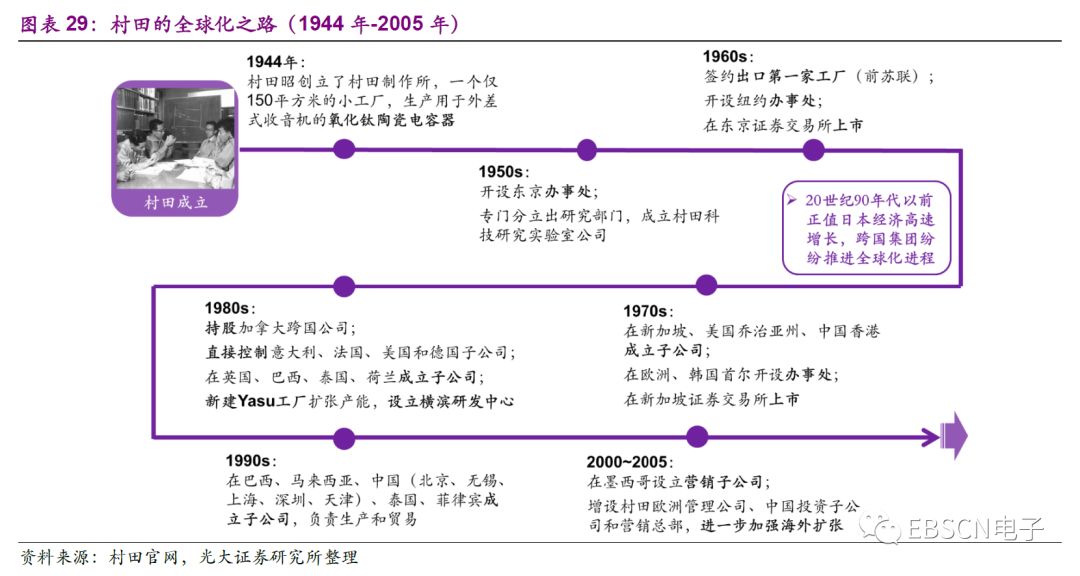

村田最初以生產用于外差式收音機的氧化鈦陶瓷電容器起家,此后不斷積累陶瓷工藝技術,依靠日本電子行業的有利形勢,在全球范圍內迅速擴大影響力。村田的全球化之路大致可分為兩個階段,分別為規模擴張階段(1944年-2005年)和多領域布局階段(2006年至今)。

第一階段:規模擴張(1944年-2005年)這一時期村田的全球化擴張主要通過(1)在歐美和東南亞成立子公司和工廠,負責生產、營銷和貿易;(2)設立海外辦事處;(3)在新加坡證券交易所上市。此外,村田在成立之初就重視研發,20世紀50年代專門分立出研究部門,成立村田科技研究實驗室公司,此后又在橫濱設立研發中心。

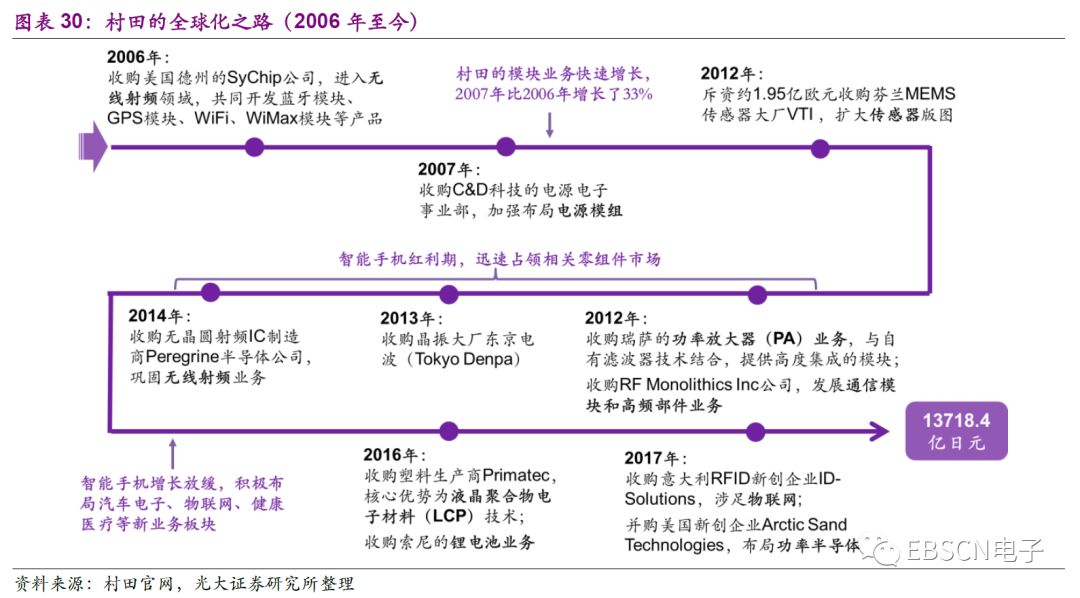

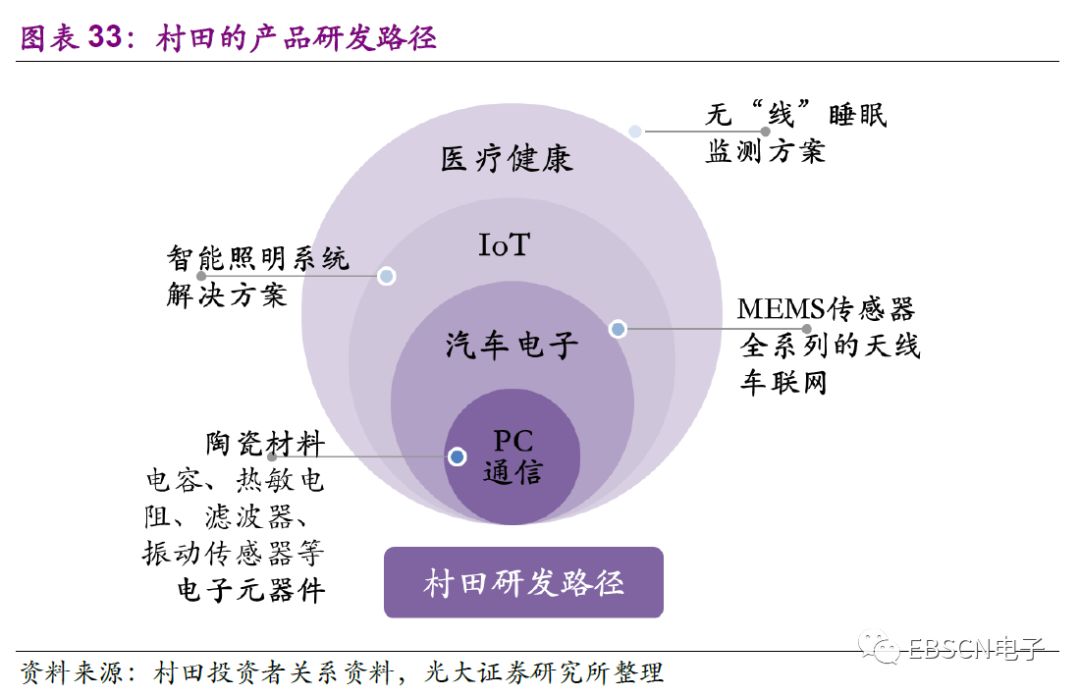

第二階段:多領域布局(2006年至今)這一階段村田進行了多次大規模海外并購,進行橫向業務擴張,先后進入了無線射頻、電池電源、傳感器、通信模塊、功率半導體和材料等業務領域,由原先單一的元器件產品線,轉為元器件和模塊產品齊頭并進的模式,2007年村田的模塊業務快速增長,同比增長率33%。近年來,村田也逐步減小了對單一下游領域的依賴,積極布局汽車電子、物聯網、健康醫療等新業務板塊,蓄力長足發展。

2.產品路徑:由電子陶瓷擴散,創新迎合市場熱點

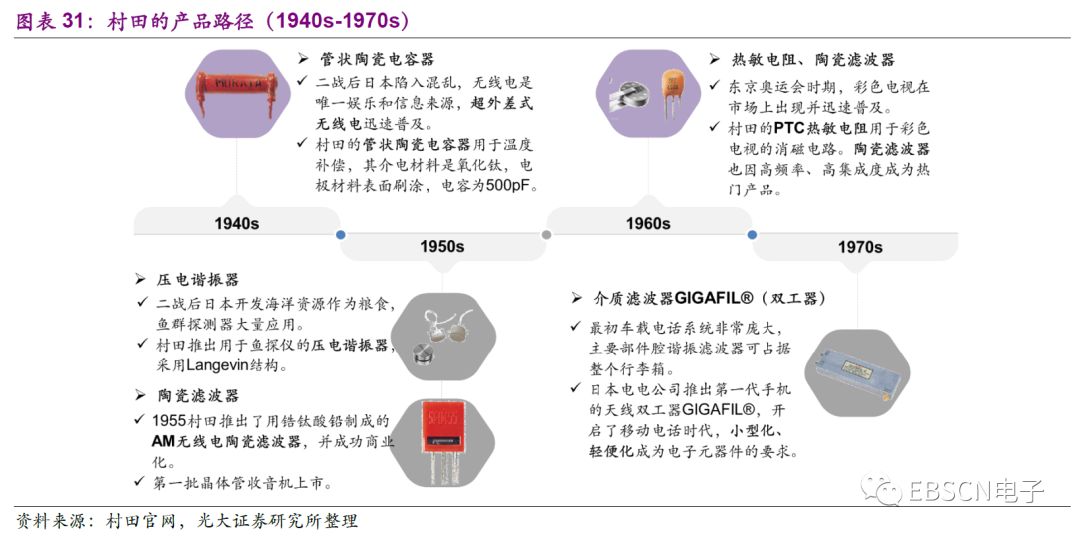

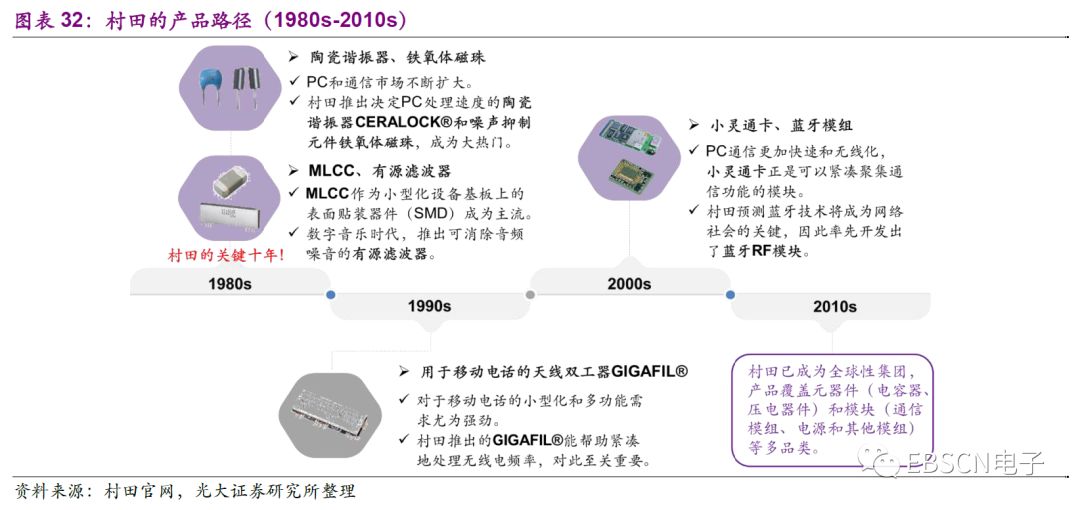

村田的產品開發路徑始終是以市場需求導向,基于社會熱點迅速推出相應的產品并搶占市場。以最初用于無線電的管狀陶瓷電容器為起點,村田在50年代海洋資源開發時期推出了用于魚探儀的諧振器,在60年代的彩電熱潮中推出了熱敏電阻,陶瓷濾波器也因高頻率、高集成度成為熱門產品。

20世紀80年代是村田的關鍵十年,PC、通信市場不斷擴大,數字音樂時代開啟,村田推出的陶瓷諧振器CERALOCK?、噪聲抑制元件鐵氧體磁珠、有源濾波器、MLCC帶來了重要的發展機遇。90年代后移動通信的2G、3G成為發展主題,村田前瞻性地推出雙工器、小靈通卡、藍牙RF模塊等,并成為主力產品。

如今,村田已經形成了以電子陶瓷技術為核心,能夠滿足市場多種需求的產品陣容,奠定了在陶瓷電容、射頻、濾波器等電子元器件的龍頭地位。持續進行電子產品的“內部革新”這樣的產品開發思路也將為村田在未來汽車電子、智慧醫療、智能家居等新興領域的發展開辟前景。

成長基因:以材料取勝,以創新恒久

1.扎根技術,打磨工藝,這是立身之本

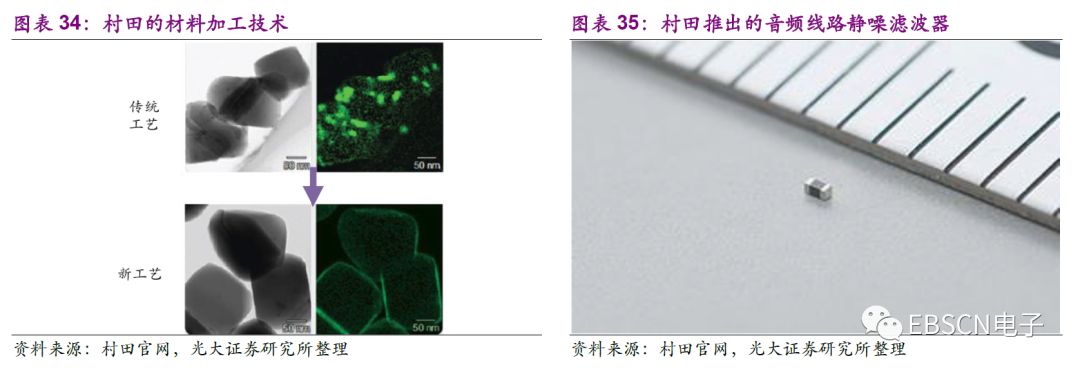

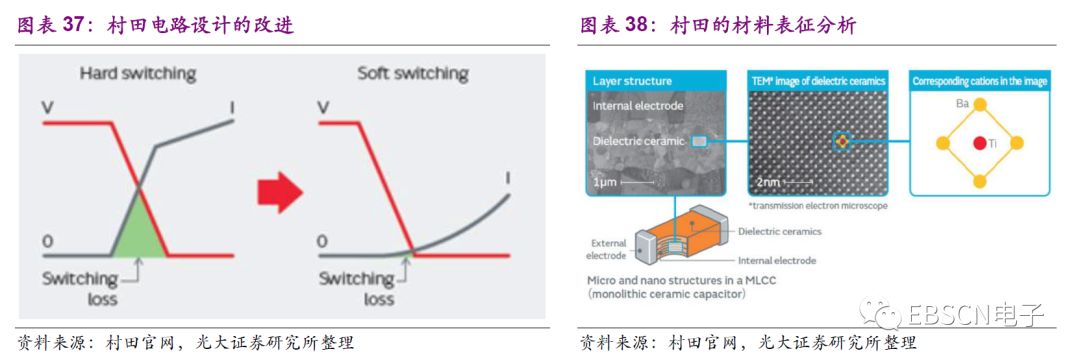

從材料研發到加工工藝,村田始終堅持精益求精的工匠精神,不斷將前段工藝技術、產品設計技術、分析技術等技術流程中的每一項做得更好,極致的技術追求成就了村田的靈魂。

①堅持基礎技術,從原材料做起。村田認為“新的電子設備從新的電子元件開始,新的電子元件從新材料開始”。村田創造了性能優異的功能陶瓷材料,包括介電陶瓷、半導體陶瓷、熱電陶瓷、絕緣陶瓷等,并通過開發新材料不斷推進技術升級。例如,村田的材料加工技術實現了通過控制陶瓷的粒徑和晶體結構來合成、分散和制造粉末材料。基于最新的材料技術,2018年2月村田推出了世界最小尺寸的音頻線路靜噪濾波器,保持高音質的同時消除了噪音。

②前段工藝技術:持續完善。前段工藝技術在電子元器件的小型化、纖薄化和高功能性方面發揮著重要作用,需要持續的完善和改進。例如,村田的層壓和堆疊技術使得MLCC的層厚度不斷減小,先進的表面處理技術可以利用無電沉積和電鍍技術控制電化學參數以增強電子元件的表面性能。

③產品設計技術:塑造未來。村田的產品設計技術覆蓋了“單功能組件→模塊→整體解決方案”,不斷推出適應客戶需求的技術和產品。例如,通過優化有源和無源電子元件,設計出更高效、更緊湊的電路;通過對機械應力、電路板裂縫和電容器振動產生的噪聲等方面進行精細的設計,實現元器件的高可靠性。

④分析技術:細節把控。在品控方面,村田通過分析技術來實現嚴格的細節把控,即利用科學分析方法確認材料的特性、成分和結構,配合故障分析系統,全面把控品質。例如,在材料表征的分析上,通過熱、有機、無機、表面分析等技術確認材料的物理和電器特性。

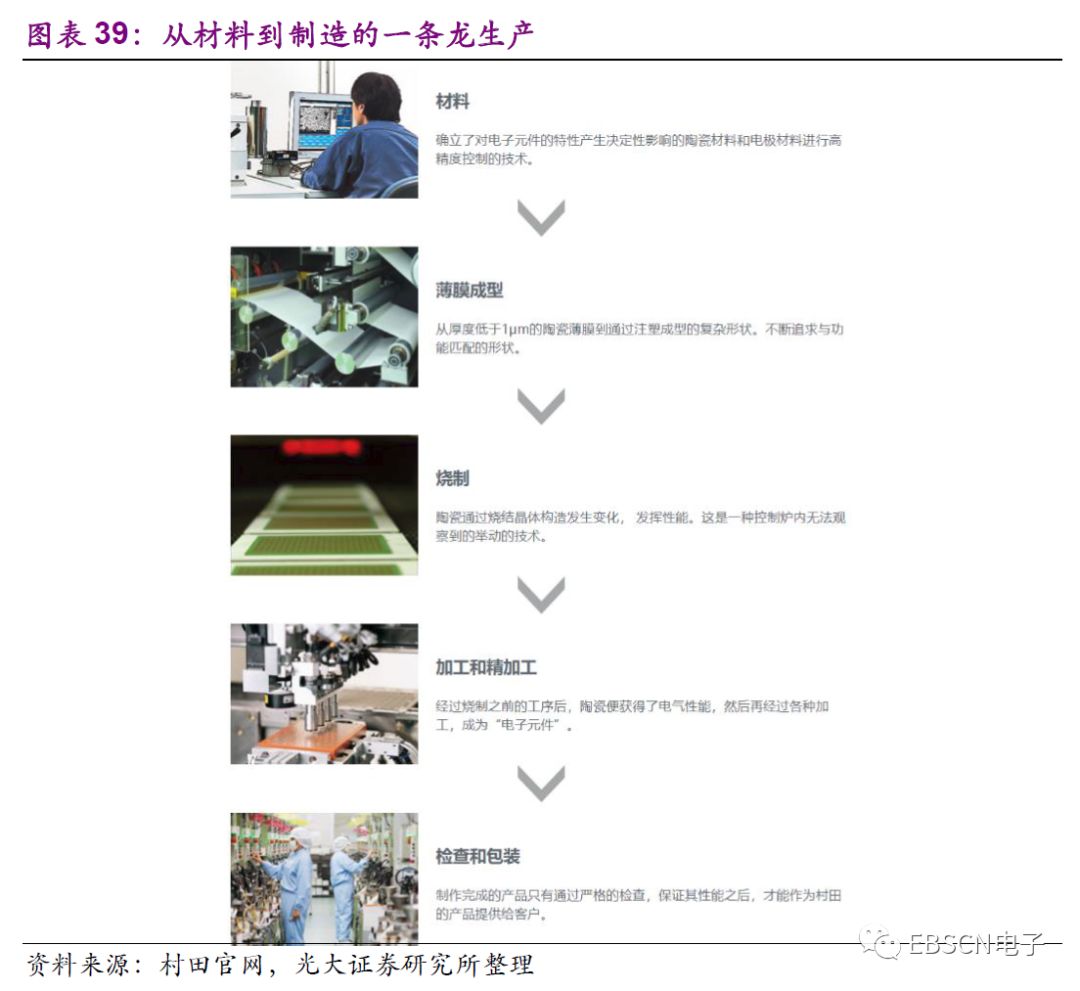

2.垂直整合,打通材料、制造、分銷產業鏈,這是擴張之道

村田的優勢在于垂直整合能力,構建出從材料到產品一條龍生產體制。村田始終堅持從源頭上進行創新,在電子陶瓷領域深耕細作,不斷沿著電子陶瓷材料開發各種產品。在村田的技術體系中,從材料到產品都緊密協作并整合為一體。陶瓷材料中有一種重要的添加劑是稀土,而中國是稀土的主要產地之一,所以村田于2014年在中國的佛山成立了陶瓷原材料制造廠。

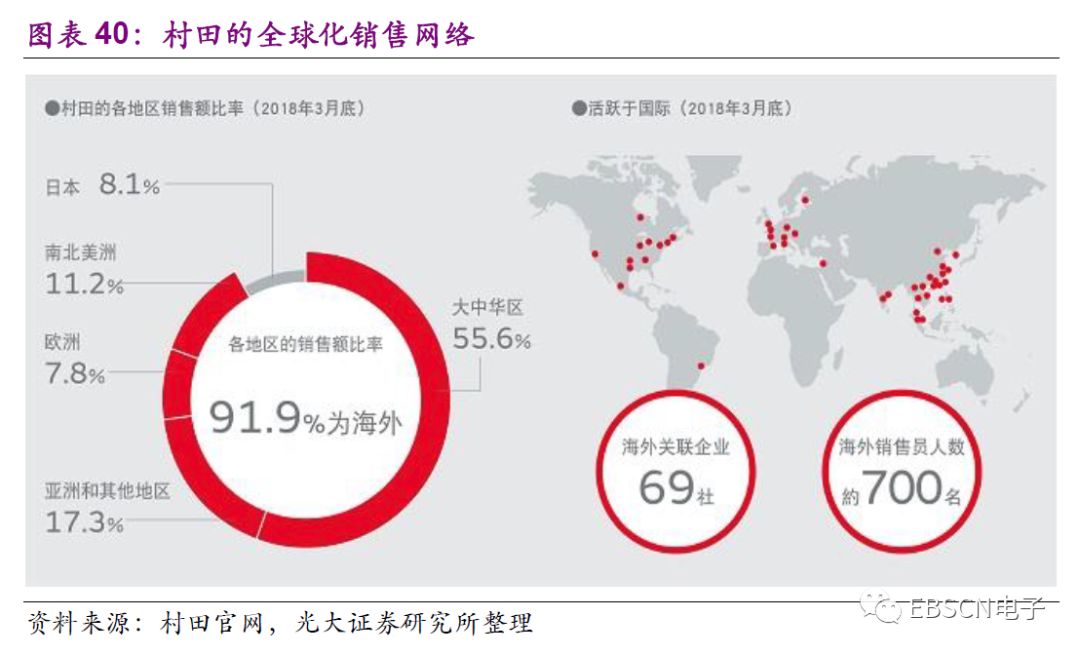

全球化的銷售和服務網絡。在銷售方面,村田以“全員營銷”為口號,充分利用全球網絡,搶先引導出客戶需求。和其他日企大幅依賴本土企業不同,目前村田在日本國內的銷售額只占到全球的10%,中國區域則在55%以上,服務和產品網絡涵蓋日本、亞洲、南北美、歐洲等全球各個地方。在客戶服務方面,村田中國地區總裁表示:“我們希望和客戶面對面的交流,這樣能在第一時間掌握客戶的需求,從產品定義就開始合作,避免日企冗長的確認周期。”以中國地區為例,目前村田在上海、無錫、武漢等地都設有針對不同區域特點的設計團隊,同時在上海村田也專門興建了EMC大樓,為客戶進行EMC/EMI的測試服務。

未來方向:汽車電子、IoT與智慧醫療三個重點

1.方向一:汽車電子

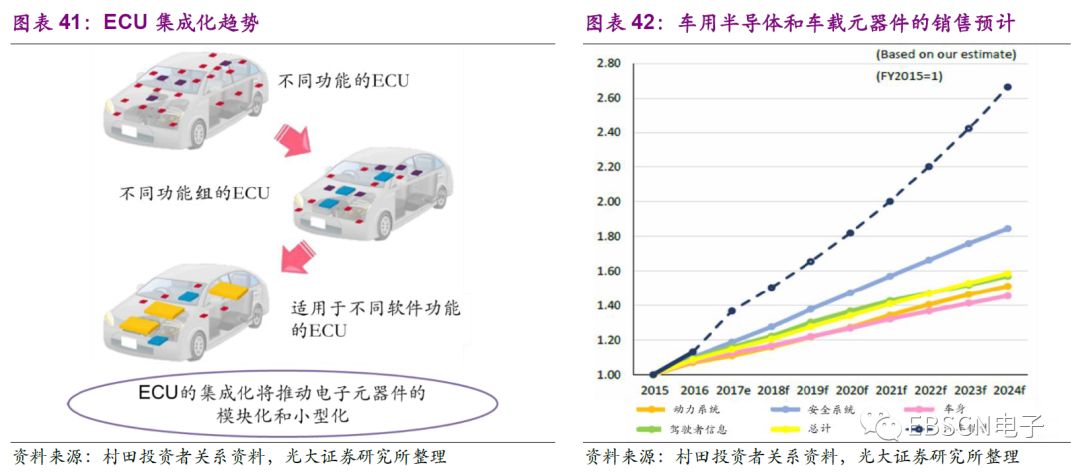

汽車電子市場擴張,ECU集成化趨勢為元器件帶來增長點。

根據村田的發展報告,ECU集成化趨勢將推動元器件模塊化和小型化,車用半導體的發展會增加對電子元器件的需求,預計將拉動公司年收入上升10%。

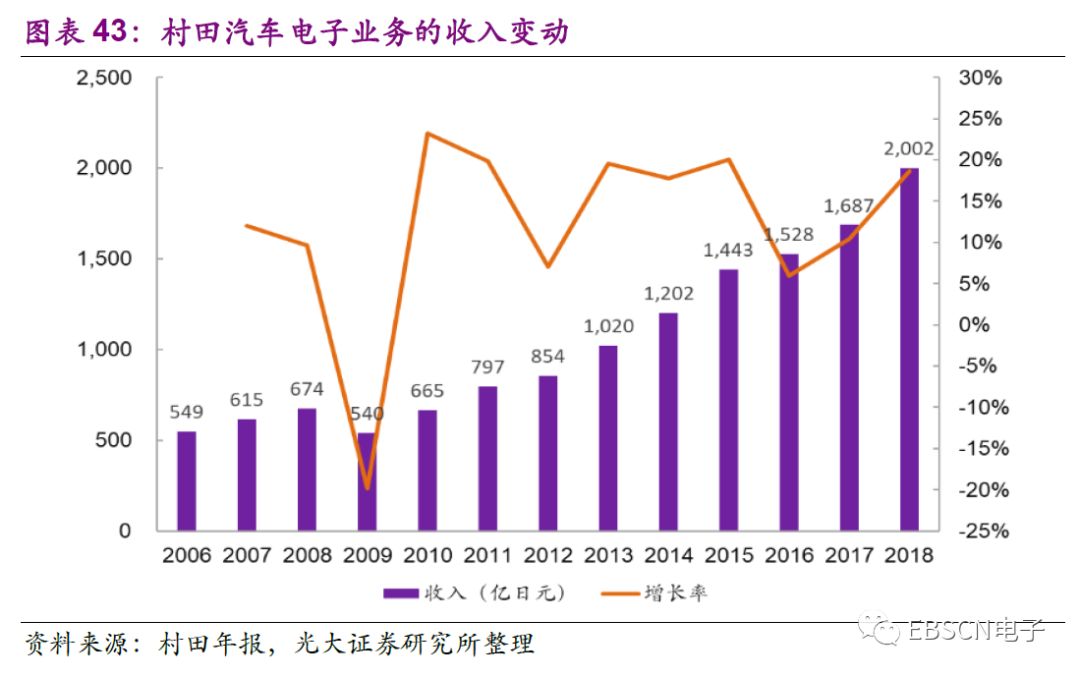

村田將汽車電子作為未來三大重點業務之一,近年來該業務收入不斷攀升,2014—2018年的CAGR達到14.4%。村田將在已布局的動力傳動系統、信息通信以及車輛控制和駕駛安全三大領域的基礎上,向新能源、ADAS、無人駕駛方向繼續拓展。例如,村田研發出新型高耐熱薄膜材料,與指月電機制作所共同推出可在125℃的高溫環境下連續使用、支持自我修復的車載用高耐熱薄膜電容器FH系列,已于2018年4月開始量產。

2.方向二:IoT

IoT未來大有可為,村田以無線通信模塊和傳感器為發力點。

IHS Technology預計,到2021年連接到互聯網的IoT設備(涵蓋從傳感器網絡終端到具有計算功能終端的各種電子設備)將增加到約349億臺,CAGR達15%。針對IoT市場,村田將重點放在了無線通信模塊和傳感器兩個優勢領域,將繼續推出新產品,加強與各大IoT平臺的合作。

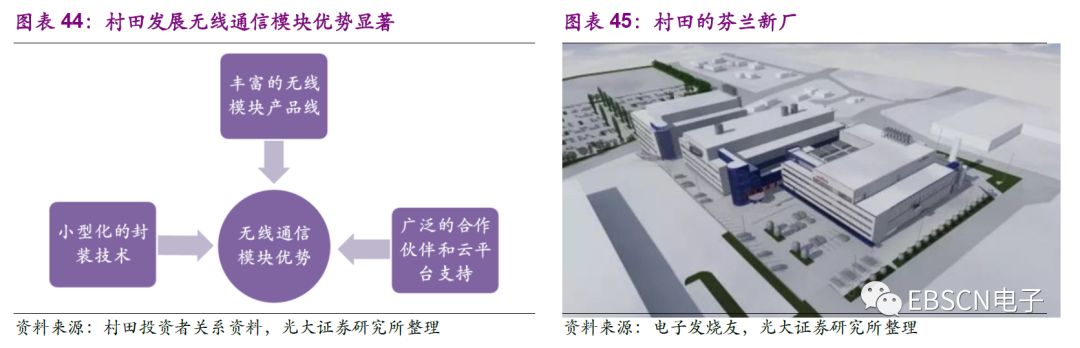

在發展無線通信模塊方面,村田具有得天獨厚的優勢。第一,公司有豐富的產品線,包括LE 5.0/SIG mesh、LoRa、NB-IoT等LPWA類模塊,60GHz頻段WiGig模塊,汽車用V2X通信模塊等。第二,村田已掌握小型化的封裝技術,實現了SIP封裝模塊占板面積減小50%以上。第三,村田的無線通信模塊有廣泛的合作伙伴和云平臺支持,在Ayla Networks、Electric Imp、阿里云等均已接入,在SoC端也與NXP保持長期合作。在傳感器方面,村田將大幅提升MEMS傳感器全球產能。2018年8月,村田宣布將在芬蘭投資50億日元建設16000平米的新工廠,以提高傳感器的生產能力,用于汽車電子、IoT、智慧醫療等多領域。

村田的IoT代表作為無線智能照明系統,該系統把高性能傳感器、低功耗并且覆蓋力強的ZigBee無線技術,以及云服務融入到照明整體解決方案中。根據村田的實驗,該系統共節約能量功耗約63%,降低二氧化碳排放63%,減弱熱能量負荷63%。

3.方向三:智慧醫療

從臨床到智能生活,場景式布局智慧醫療。

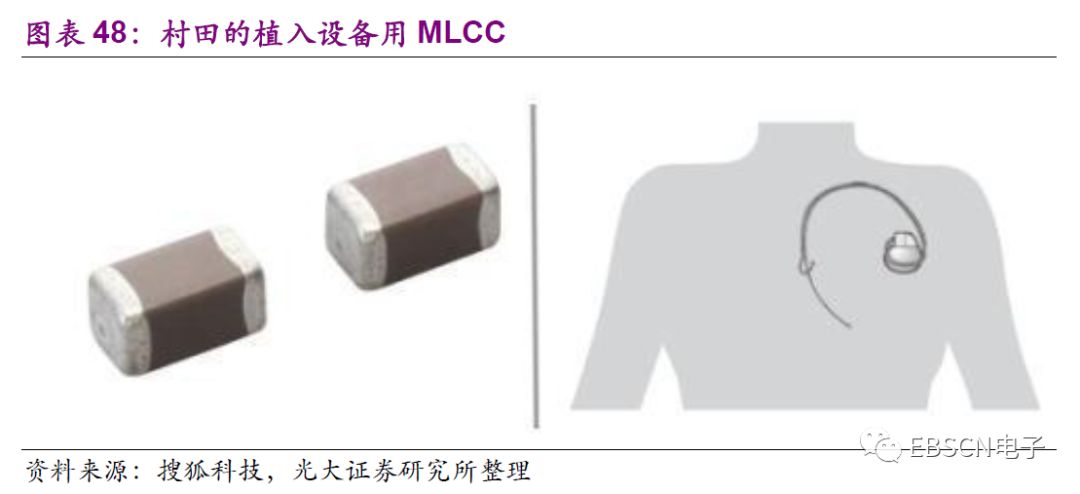

村田在智慧醫療的業務布局包括兩大方向,分別為應用于醫療設備的元器件和服務于醫療健康的解決方案。智慧醫療的元器件業務是指將高可靠性的元器件,如醫用電容器、功率電感、高壓電阻、噪聲抑制等,應用于植入式醫療設備。村田擁有醫療級電容、AC-DC前端電源、DC-DC轉換器、電感器、EMI靜噪濾波器、聲音元件等多種應用于醫療健康領域的電子元器件。村田的BLE(Type ZF Bluetooth SMART module)模塊擁有業界超小尺寸,能夠在有限的空間下與血壓計、血糖儀等醫療設備連接。村田植入設備用MLCC具有小型且大容量、可靠性高等特點,能在-55℃~125℃環境下正常工作,適用于心臟起搏器、人工耳蝸、胰島素泵、胃電刺激等植入醫療設備。

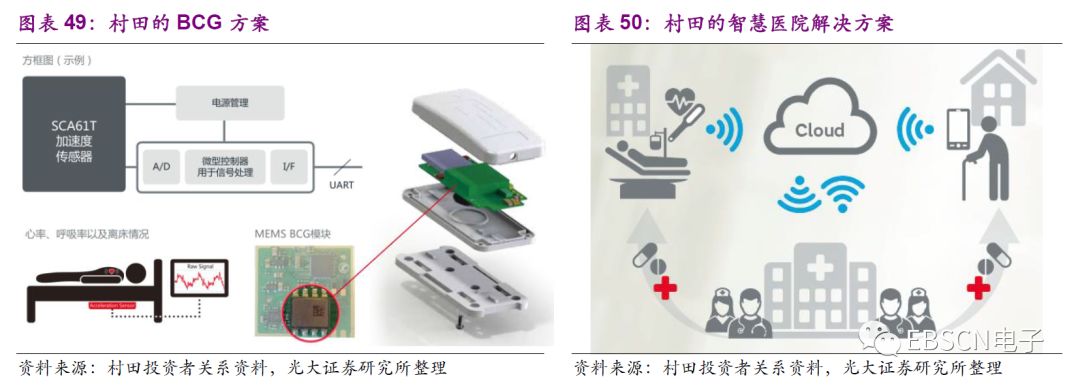

在解決方案上,村田提出“主動智能生活”,意在將智慧醫療的解決方案普及到臨床和生活中,通過精確的感知時刻監測自身健康水平,在疾病發生前做出主動反應。例如,村田推出了采用自家高精度MEMS加速度傳感器的間接接觸心臟沖擊掃描解決方案(BCG方案),只要將BCG模塊搭載在人體可以接觸到的載體如床或椅子,就可以隨時監測人體的健康狀況,該方案正逐步在家庭、養老中心等場景布局,從臨床推廣到日常生活中。又如,村田將傳感器網絡、無線服務、遙控技術、云技術相結合,形成了智慧醫院解決方案,目前已在美國等地應用,未來將進一步在全球范圍內推廣。

京瓷:電子陶瓷之王,打造陶瓷產品之國

經營現狀:1.57萬億日元的收入規模,零部件與設備業務齊頭并進

1.電子陶瓷之王,2018財年收入1.57萬億日元

京瓷1959年起家,由日本“經營四圣”之一稻盛和夫創辦,他曾自述:“1959年,我27歲。當時只是一名陶瓷技術人員的我,在友人的幫助下,與7名同伴一道,創辦了京都陶瓷(京瓷株式會社的前身)。”京瓷以“The New Value Frontier”為品牌宣言,意為“不斷創造新價值”,以自身的技術、視角,開拓適應時代和市場需求的價值,力爭成為全球最有價值的品牌。

京瓷的初期定位以陶瓷技術為核心,此后正值日本乃至全球電子行業發展的紅利期,公司憑借準確的業務定位逐漸積累競爭優勢,在做專做細陶瓷領域的基礎上逐步擴大產能,不斷向半導體、電子、太陽能等領域發散,成為如今的“電子陶瓷之王”。

2001財年,京瓷集團的收入首次突破1萬億日元。2002年,京瓷進入全球500強企業,營業收益率名列全球第19位,資本收益率名列第15位,領先三菱10位、日立11位、東芝12位、NEC13位、三洋15位、松下16位、夏普19位、索尼21位。2018財年,京瓷的營收達15770億日元,營業利潤為1318.7億日元,凈利潤為817.9億日元。自1992財年起,26年內京瓷的收入以4.91%的GAGR實現穩定增長。

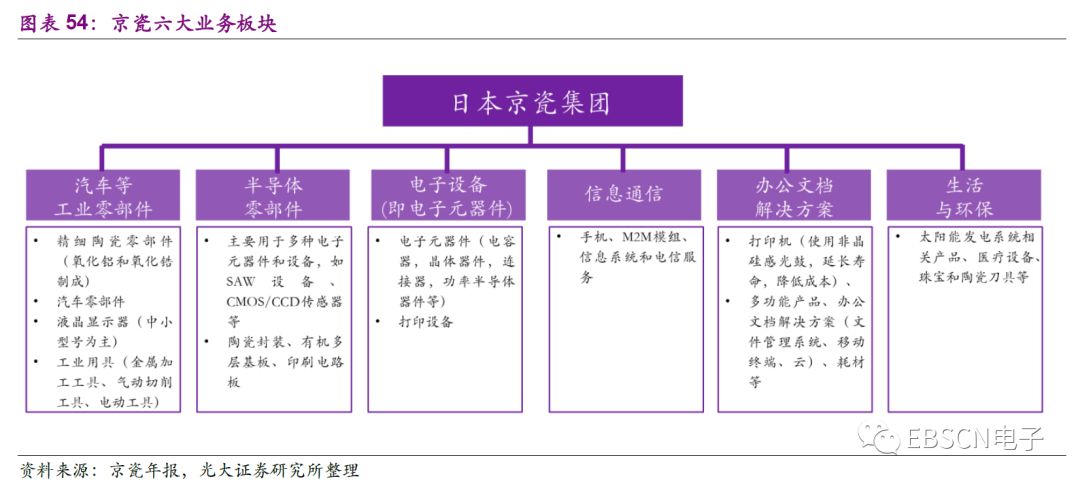

2.六大業務板塊,以零部件為主要貢獻來源

目前,京瓷已形成了兩大類業務、六個子業務板塊。第一大類為零部件,包括汽車等工業零部件、半導體零部件和電子設備(即電子元器件)三個子業務;第二大類為設備與系統,包括信息通信、辦公文檔解決方案、生活與環保三個子業務。可以看出,京瓷專注于陶瓷技術,但產品涉及的領域很寬,包括電子、電信、辦公設備、機械、陶瓷刀具、人造寶石等,具有穩定的業績保障,例如,著名的英特爾CPU就是采用了京瓷的精密陶瓷IC表面封裝技術。

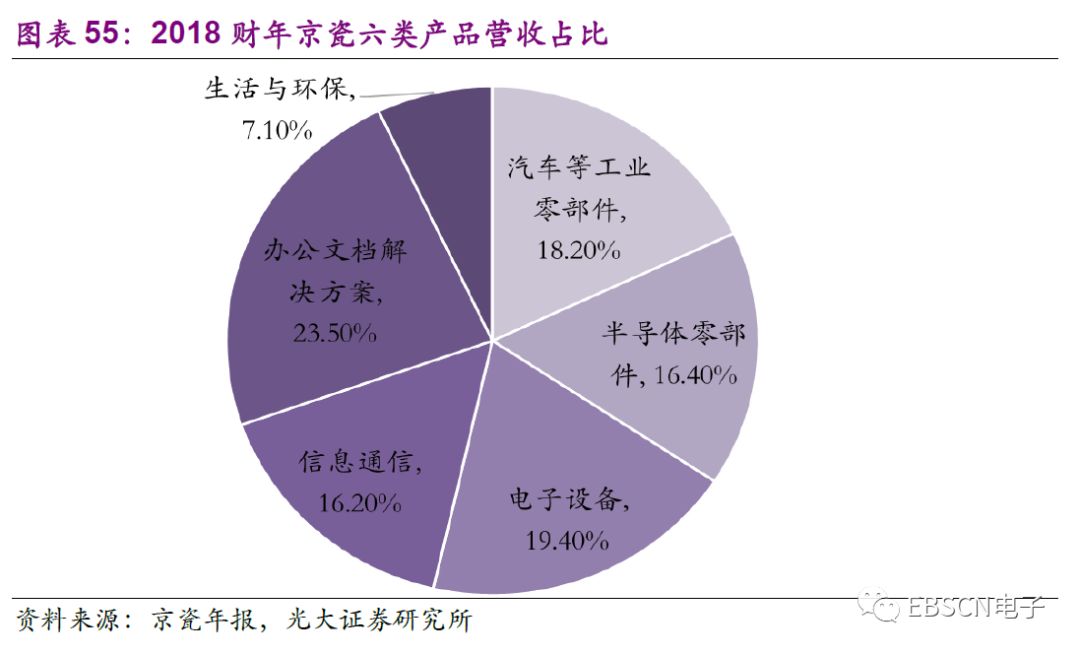

從產品結構來看,京瓷的零部件(包括汽車等工業零部件、半導體零部件和電子元器件)營收占比53.9%,營業利潤占比達到71%,是主要的利潤貢獻來源。具體到元器件業務,京瓷的相關產品主要有電容器、SAW元件、水晶元件、功率器件、連接器等。2018財年京瓷的元器件業務收入為3051.45億日元(約合185億人民幣),同比增長26.7%,營業利潤為472.85億日元(約合29億人民幣),同比增長54.7%,是公司增長最快的業務。

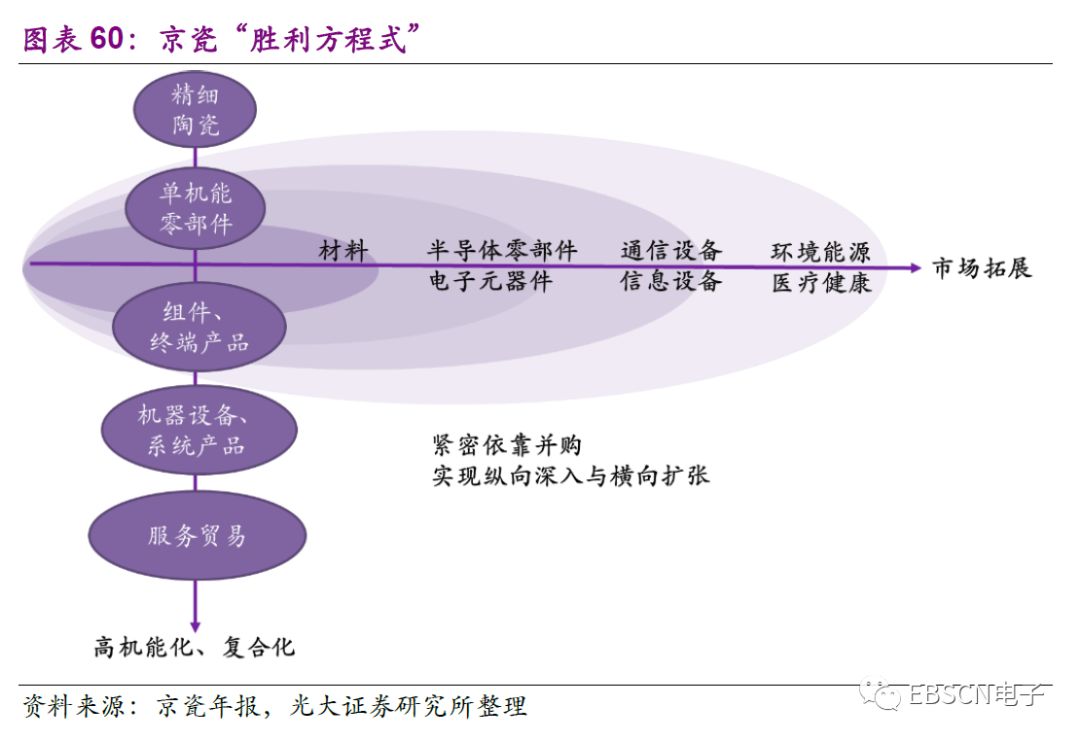

成長路徑:零部件→終端產品→機器設備→系統產品→服務貿易,即勝利方程式

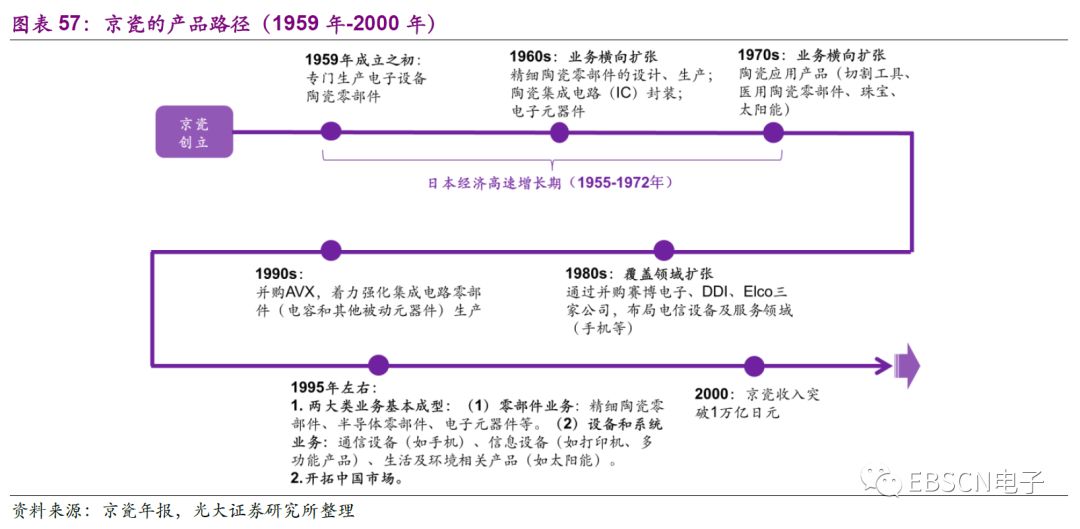

1.2000年之前,圍繞零部件進行橫向擴張

京瓷是以陶瓷技術為起點,逐步在橫向上擴張產品領域,在縱向上打造整條陶瓷產業鏈,因此京瓷的產品路徑主要分為兩個階段,第一階段為橫向業務擴張(1959年-2000年),第二階段為縱向延伸(2000年至今)。

京瓷最初專門生產電子設備的陶瓷零部件,在陶瓷零部件行業做專做強的同時,逐步涉足相關的陶瓷IC封裝、陶瓷應用產品(切割工具、珠寶、太陽能)等領域。80年代,通過并購賽博電子、DDI、Elco三家公司,京瓷進入電信設備和服務領域。90年代,通過并購AVX,京瓷強化了元器件的生產。借助并購和自我發展,1995年左右,京瓷的零部件和設備系統兩大類業務已經基本成型,除材料和零部件外,還擁有終端產品、機器設備等高機能化、復合化產品。

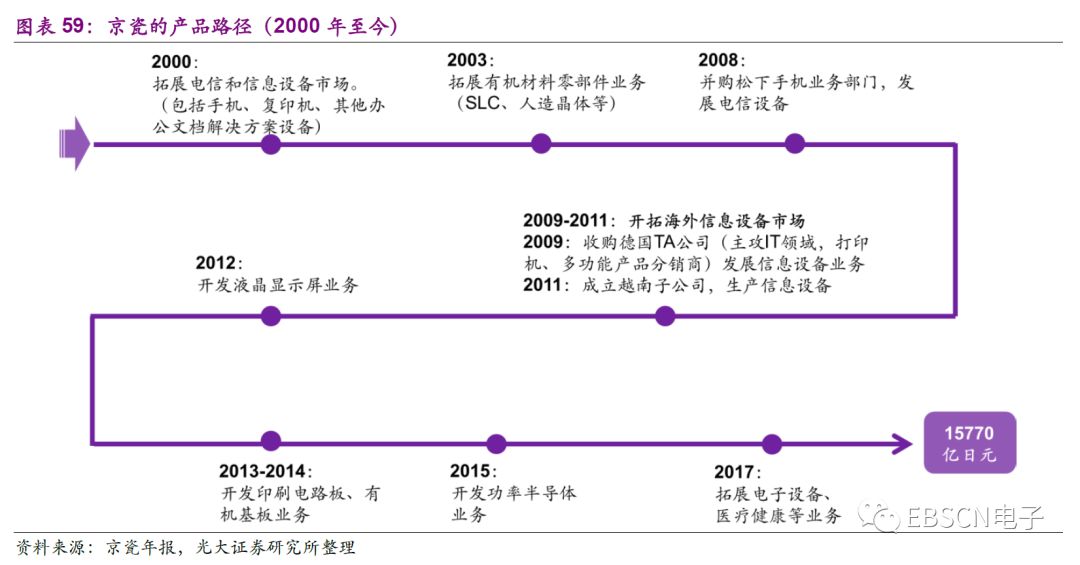

2.2000年之后,從零部件到產品成品縱向延伸

2000年后,京瓷主要對下游市場進行縱向延伸,設備和半導體業務是重點。2008年京瓷收購松下的手機業務部門,進一步鞏固在電信設備市場的地位。2009年京瓷收購德國TA公司,2011年在越南成立子公司,開拓海外的信息設備業務,主攻打印機、多功能產品等。在半導體領域,自2013年起,京瓷相繼開發了PCB、有機基板、功率半導體業務,并將涉足領域進一步拓寬至醫療健康領域。

總結來看,京瓷的“勝利方程式”可以歸納為“零部件→終端產品→機器設備→系統產品→服務貿易”的產品擴張路徑。在公司內部,京瓷一方面利用獨創的材料技術和先進的工藝,不斷深入研發,挑戰新技術,追求極限性能,支撐業務縱向深入;另一方面又通過持續的創新推動,布局材料、半導體、電子、通信和信息設備、環境能源、醫療健康等產業鏈,實現市場的橫向擴張。在外部市場,京瓷憑借對優秀企業的兼并收購,以及長遠、準確的投資布局眼光,快速實現橫、縱向發展,不斷擴大集團優勢。

成長基因:以京瓷哲學為根本,以技術與市場創新為導向

1.卓越的領路人:稻盛和夫和他的京瓷哲學

稻盛和夫:京瓷文化的奠基人。提日本京瓷,不得不講稻盛和夫。他27歲創辦京都陶瓷株式會社(現名京瓷Kyocera),52歲創辦第二電信(原名DDI,現名KDDI),兩家公司都進入了世界500強。2010年1月,稻盛和夫出任破產重建的日航董事長,到2011年3月底共424天,一年創造了日航歷史上空前的1884億日元的利潤(而前一年同期日航的虧損額也有約1800億),拯救了日本航空。

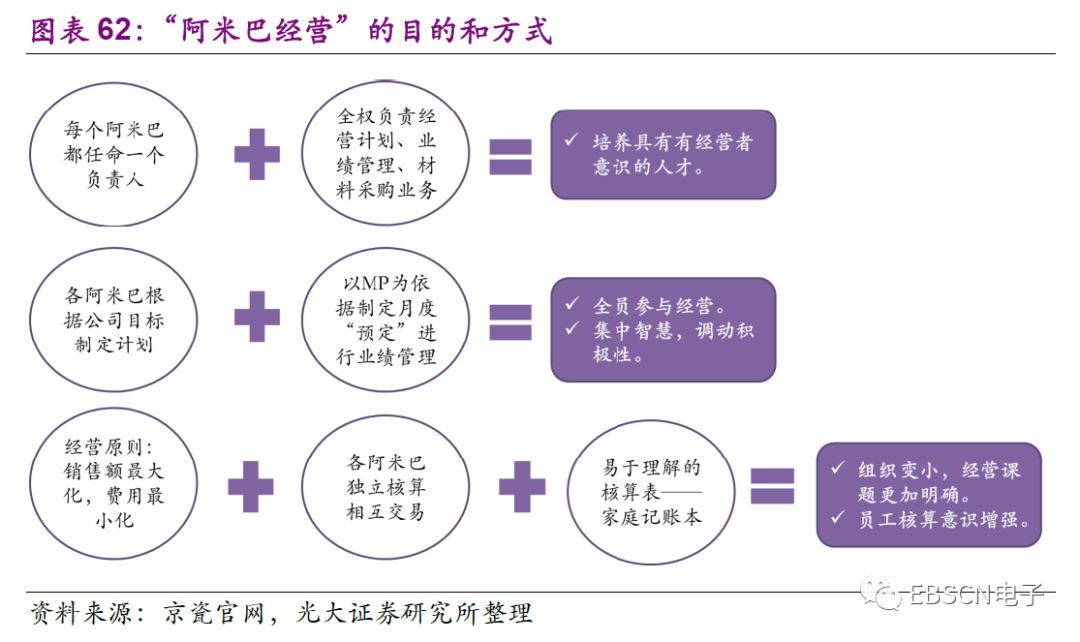

“京瓷哲學”和“阿米巴經營”:支撐京瓷基業長青的企業文化。創業之初,稻盛和夫一直在思考“經營應該依靠什么”,得出的結論是:“人心”最為重要。這種“以心為本”的出發點孕育出了“京瓷哲學”和“阿米巴經營”,使得京瓷歷經現代史上四次經濟危機而屹立不倒,成為全球企業界的神話。

“京瓷哲學”就是把“作為人何謂正確”作為判斷事物的基準,強調在任何時候都要做到光明正大、認真努力,它既是人生哲學,也是經營哲學。京瓷哲學包含著“追求全體員工物質和精神兩方面的幸福”、“知己和利他”、“敬天愛人”等等經營理念。所謂“敬天”,就是按事物的本性做事。所謂“愛人”,就是按人的本性做人,稻盛和夫把“敬天愛人”落到了實處,他把員工利益放在股東利益之前,和合作者、供應商都保持著長期的關系。

“阿米巴經營”是稻盛在京瓷公司的經營過程中,為實現京瓷的經營理念而獨創的經營管理手法。在阿米巴經營中,把公司組織劃分為被稱作“阿米巴”的小集體,每個阿米巴有5到50人不等,是獨立的利潤中心,集生產、會計、經營于一體。各個阿米巴的領導者自行制定計劃,進行業績管理、勞務管理,并依靠阿米巴成員的智慧和努力來完成目標。包括稻盛創立的京瓷公司、KDDI以及稻盛主導重建的日本航空在內,目前已有700多家企業引進了阿米巴經營。

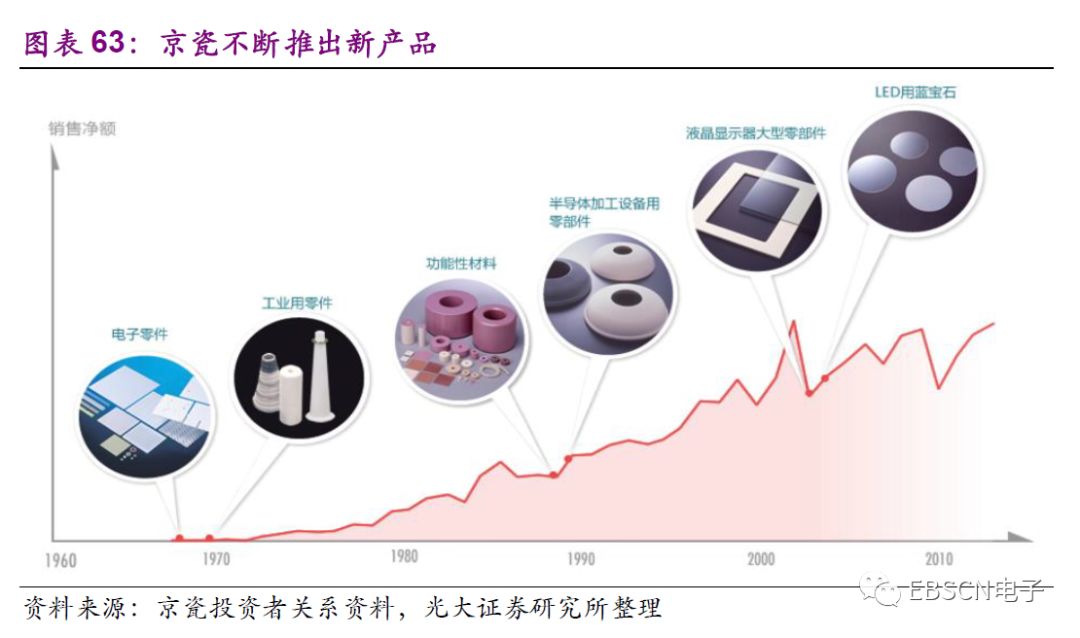

2.以技術創新和市場創新為先導,始終堅持精益求精

自成立之日起,創新精神就深深根植于京瓷的文化中。最初由于高科技陶瓷技術尚未成熟,稻盛和夫等創立者為了研制出符合訂貨廠家提出的高精密度產品,反復進行燒結,對陶瓷成品進行觀察、比較、分析,在毫無經驗可借鑒的條件下進行原發性創新,逐漸摸索出燒制高科技陶瓷的規律。他們憑借研制出的電視映像管的主要零件U型絕緣體,成為了日本電視大廠松下的主要供應商。就這樣,京瓷以市場創新為先導,以技術創新為動力,跨多個領域的先進技術能力使其一直走在行業前沿。

市場創新,把握機遇。稻盛和夫擁有敏銳的市場洞察力,在他的領導下,把握時機進行生產擴張并且迅速進入新領域成為京瓷一貫的戰略。京瓷創立僅一年就看到了美國市場對日企的重要作用,率先拿下了IBM的訂單,隨后又把高科技陶瓷用于美國阿波羅,十年間一躍成為行業的中流砥柱,是日本最早實行國際化經營的企業。20世紀80年代,日本提出電電公社民營化改革,為民營企業進入國營壟斷的電信領域提供了機會,稻盛和夫看準了未來通訊技術發展的大趨勢,冒風險創立了第二電信電話公司DDI(現在的KDDI),目前已成為僅次于NTT的第二大通訊公司。

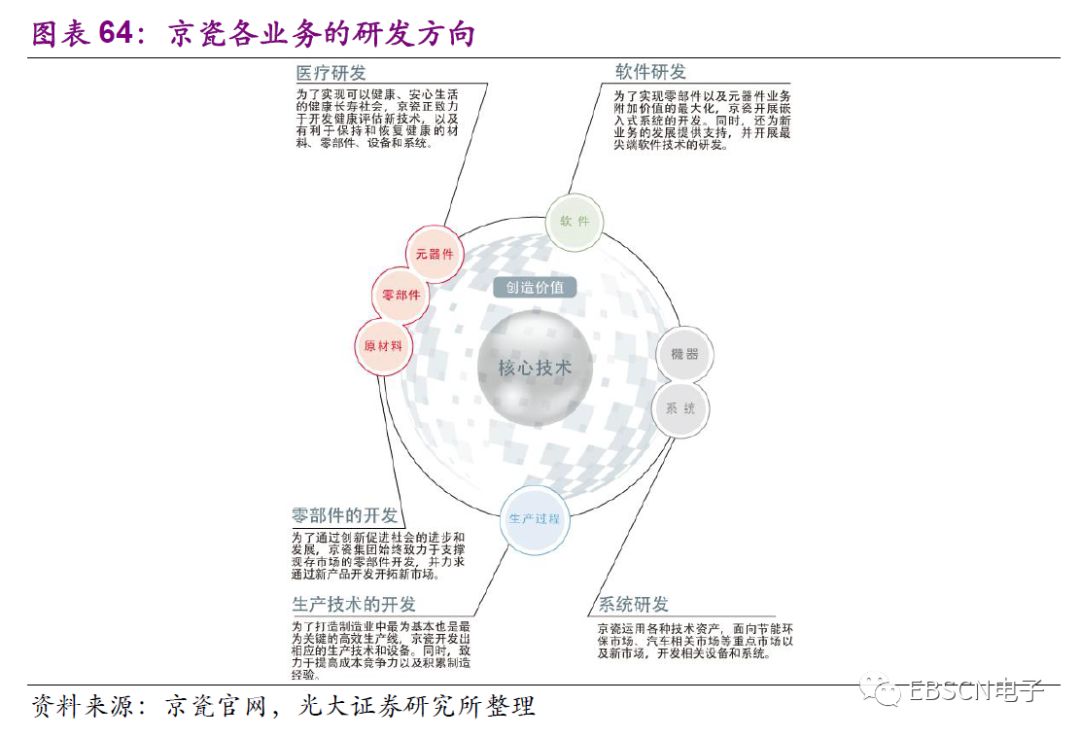

注重研發,腳踏實地。京瓷得以不斷推出領先行業的創新性產品,離不開高額的研發投入。2018財年京瓷的研發支出達到582.73億日元,占總營收的3.7%,主要用于研發適用于通信、IoT的新產品,以及AI機器人在提高內部生產力方面的應用。京瓷的專利積累處于世界領先地位,在2018年USA Today發布的世界最具創新力的50家企業中,京瓷位列第31名。此外,自2014年起,京瓷連續4年榮獲科睿唯安(原湯森路透知識產權與科技事業部)評選的“全球創新百強企業”稱號。

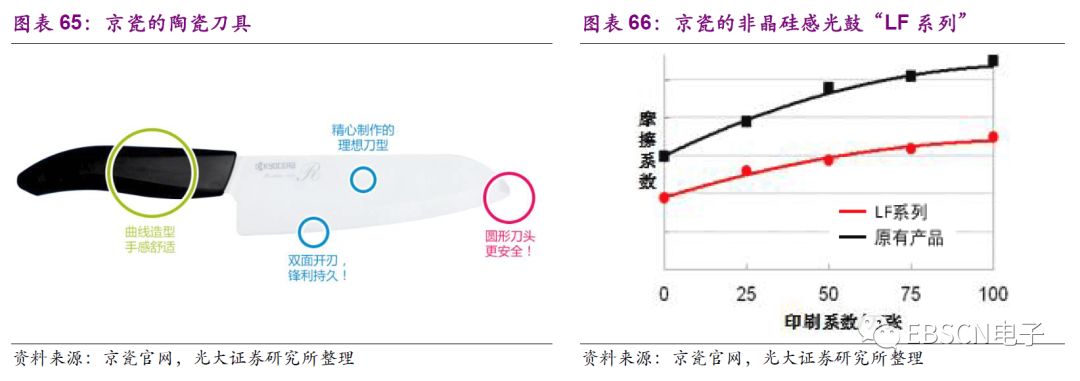

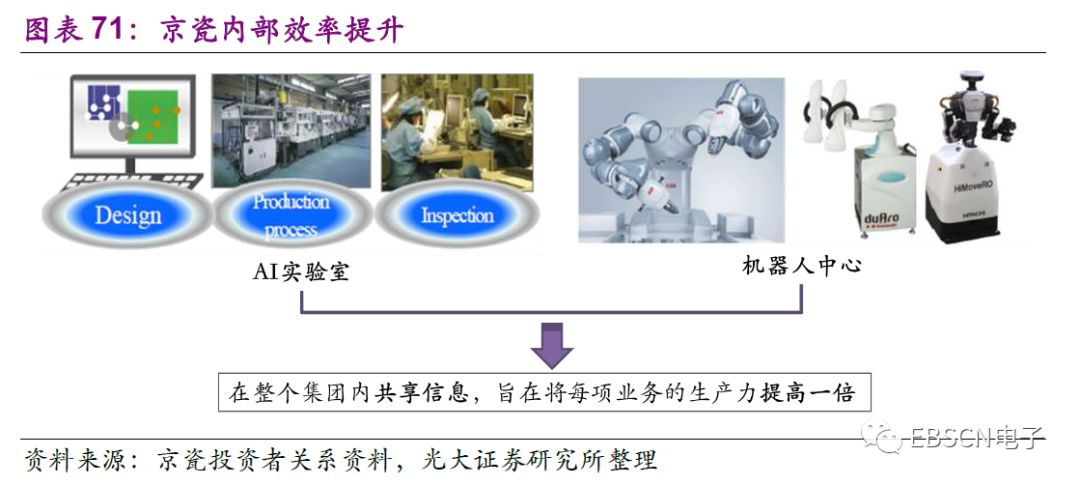

精益求精,工匠精神,把產品做到極致。在技術領域,京瓷追求極致、推陳出新,材料工藝在半導體、電信、打印機等各個領域遍地開花,產品細節把控十分精準。例如,作為全球陶瓷刀具的巔峰之作,京瓷陶瓷刀具有HRA90的高硬度,耐磨性是金屬刀的60倍,可漂白除菌,此外還兼顧了刀刃厚度、刀柄手感、刀型美觀等方方面面,獲德國紅點設計大獎。又如,京瓷1984年就推出了非晶硅感光鼓,秉持著“零廢棄物”的產品理念,一直致力于開發長壽命非晶硅感光鼓來減小對環境的影響。目前京瓷打印機使用的是壽命100萬頁的 “LF系列”,采用了京瓷獨創的直流放電薄膜形成技術與感光鼓表面高精度加工技術相結合的方式,是已知感光鼓中壽命最長的。

未來方向:開辟新市場,提升內部效率

1.方向一:半導體、IoT & 汽車電子

半導體設備前景良好,京瓷加強布局精密陶瓷高性能零部件。根據SEMI調研,2017年半導體加工設備的全球市場運貨量達到約6萬億日元,為歷史最高水平。京瓷預計該業務將繼續上揚,而更復雜的半導體設備對精密陶瓷零部件的需求也相應更大。一方面,京瓷著重發力,擴大日本Shiga Yohkaichi 工廠、Kagoshima Kokubu 工廠和美國華盛頓工廠、北加州工廠的產能。另一方面,京瓷從研發入手,著重開發應用于下一代半導體加工設備(高級集成,包括微布線和3D結構)的零部件、材料和高附加值模組,例如更耐高溫和耐壓的陶瓷電容器和連接器,以及分立器件和功率模塊等功率半導體。

IoT大發展,通信與陶瓷封裝業務并重。基于IoT領域巨大的發展前景,京瓷未來將在相應的陶瓷封裝和通信兩大業務模塊重點發力。在陶瓷封裝業務方面,京瓷2018年4月開始建造新工廠Kagoshima Sendai,預計將于2019年8月投產。同時,在有機多層封裝業務中,京瓷加強了精細間距、薄型、高精度倒片封裝,以及具有高速信號和高帶寬存儲器的模塊基板的開發。在通信業務方面,京瓷已提前布局LPWA,并將利用在無線通信領域的高耐用性和節能等技術,與其他公司合作開發日本市場的Sigfox服務,計劃在2020年3月之前實現日本范圍內99%的覆蓋率。

發力與汽車相關的相機模組和LED陶瓷封裝業務。自動駕駛對汽車識別外部環境的能力提出了更高要求,京瓷致力于開發基于高級光學設計技術的相機模組,并拓展高性能相機陣容,實現在黑暗中識別人物的身影和大小。此外,京瓷預計未來車用LED陶瓷封裝的市場將更加廣闊,而公司已占有全球車用LED陶瓷封裝90%以上的市場份額,未來將在此優勢領域繼續攻克。京瓷計劃借助相機模組和LED陶瓷封裝業務大發展,2021財年汽車領域的收入在2017財年的基礎上翻一倍。

2.方向二:優化成本,改革研發

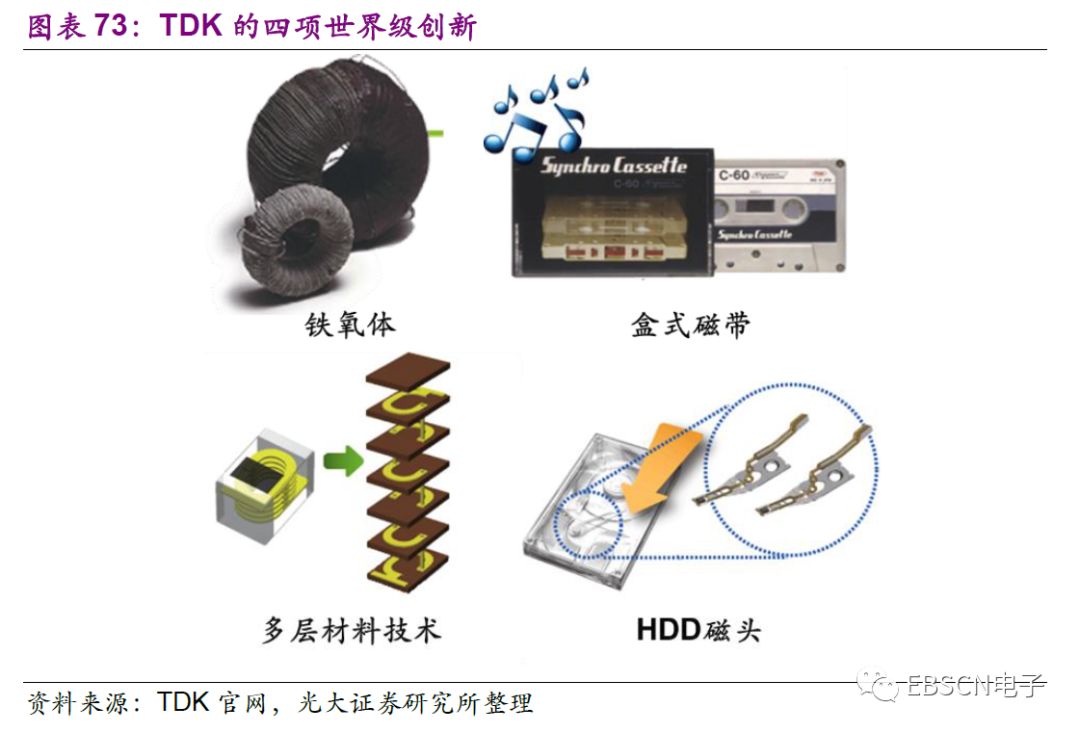

在公司內部,京瓷將規范業務部門,大規模引入RPA(機器人流程自動化),實現各業務部信息充分共享,使生產效率翻倍。

①AI實驗室:京瓷2017年9月首次開設了AI實驗室,可以幫助各業務部門進行自主設計、自主設備維護、提高檢測精度。未來京瓷將進一步建立專門為各部門提供AI工具的AI實驗室,收集數據,并進行大數據的分析和管理。

②機器人中心:京瓷2017年10月引入了機器人,實現多樣化模擬和生產現場的技術檢驗。未來將支持各部門推進所有機器人活動,進行機器人的活動測試等,實現機器人流程自動化在公司內的大規模應用。

京瓷計劃2019財年投入700億日元用于研發,并將改革研發結構,通過準確把握市場需求,加速研發進程。具體來說,要將此前按業務部門分布的銷售和研發資源,針對IoT、ADAS、能源、醫療健康等各個關鍵領域進行重新分配,整合資源迅速布局汽車、5G技術和下一代新能源技術的研發,推出新產品搶占市場。

TDK:全球領先的磁性技術電子元件制造商

經營現狀:1.27萬億日元的收入規模,磁性技術實力強大

1.磁性材料王者,2018財年收入1.27萬億日元

1930年,加藤與五郎和武井武兩位博士發明了被稱為鐵氧體的磁性材料,是世界上第一個鐵氧體磁芯。1935年為了將鐵氧體商業化,由齋藤憲三創辦了東京電氣化學工業株式會社(Tokyo Denki Kagaku Kogyo K.K)。鐵氧體磁芯可以顯著降低噪聲,此后被廣泛應用于電視機CRT管中的偏轉線圈磁芯。1983年公司正式更名為TDK株式會社。如今的TDK是一家全球領先的磁性技術電子元件制造商,公司口號是“Contribute to culture and industry through creativity”,即“通過創造為文化和產業做出貢獻”。TDK專注于ICT(信息和通信技術)、汽車以及工業設備和能源行業,并正在進入可穿戴設備和醫療保健市場,傳感器、執行器、能源單元和下一代電子元件是開發新市場的重點。

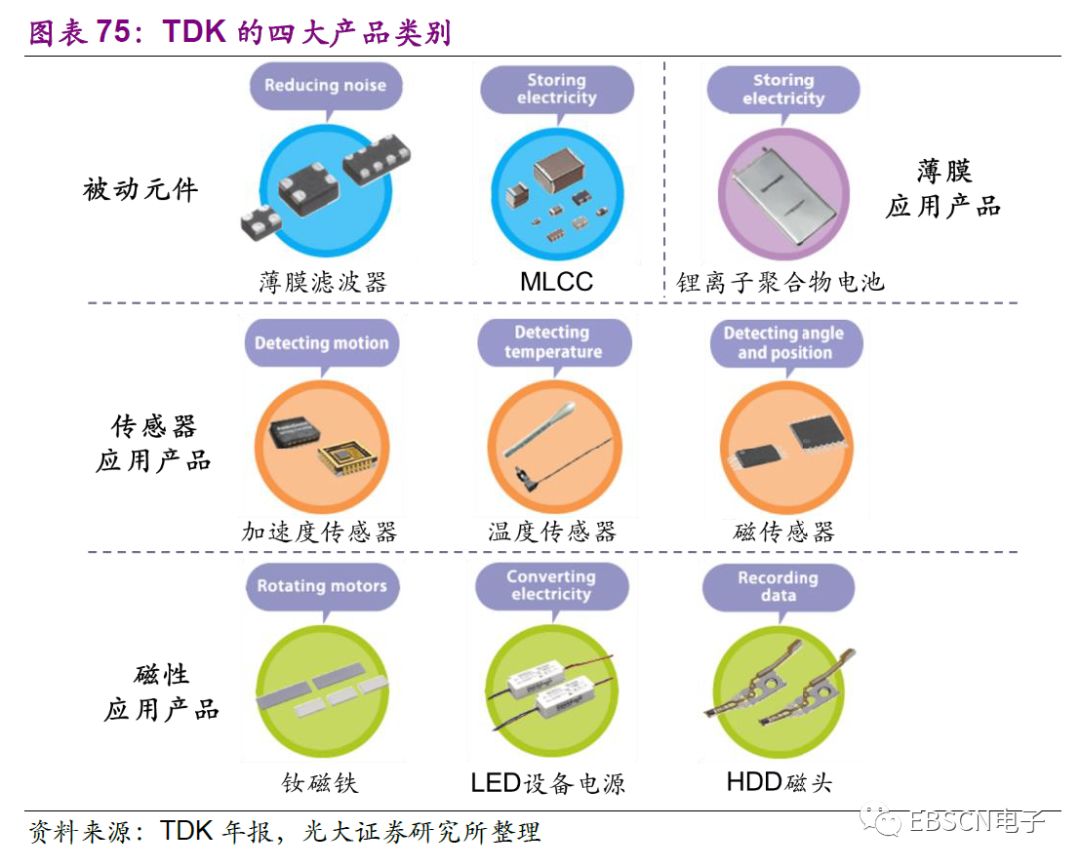

TDK實現了四項世界級創新,包括鐵氧體、磁帶、多層材料和磁頭。1966年TDK開發出第一款日本制造的盒式磁帶,徹底改變了音樂生活。1980年,TDK通過構建電線層,推出世界上第一個多層芯片電感器,推翻了“線圈用于纏繞的傳統理念”。硬盤驅動器(HDD)是用作個人計算機等設備中的大容量記錄介質,HDD磁頭的制造需要納米級薄膜技術,TDK擁有世界上最高水平的技術實力。

15年內以5.03%的GAGR實現增長,公司市值1.14萬億日元。2018財年,TDK的營業收入為1.27萬億日元,同比增長7.93%,凈利潤635億日元。公司預計2019財年的營業收入將增長至1.34億日元,凈利潤為700億日元。自2003財年起的15年內,TDK營收以5.03%的年復合增長率穩定增長。截至2019年2月18日,TDK的市值達到11442.8億日元,約合人民幣701.6億元。

2.4大產品類別,磁性材料技術是優勢

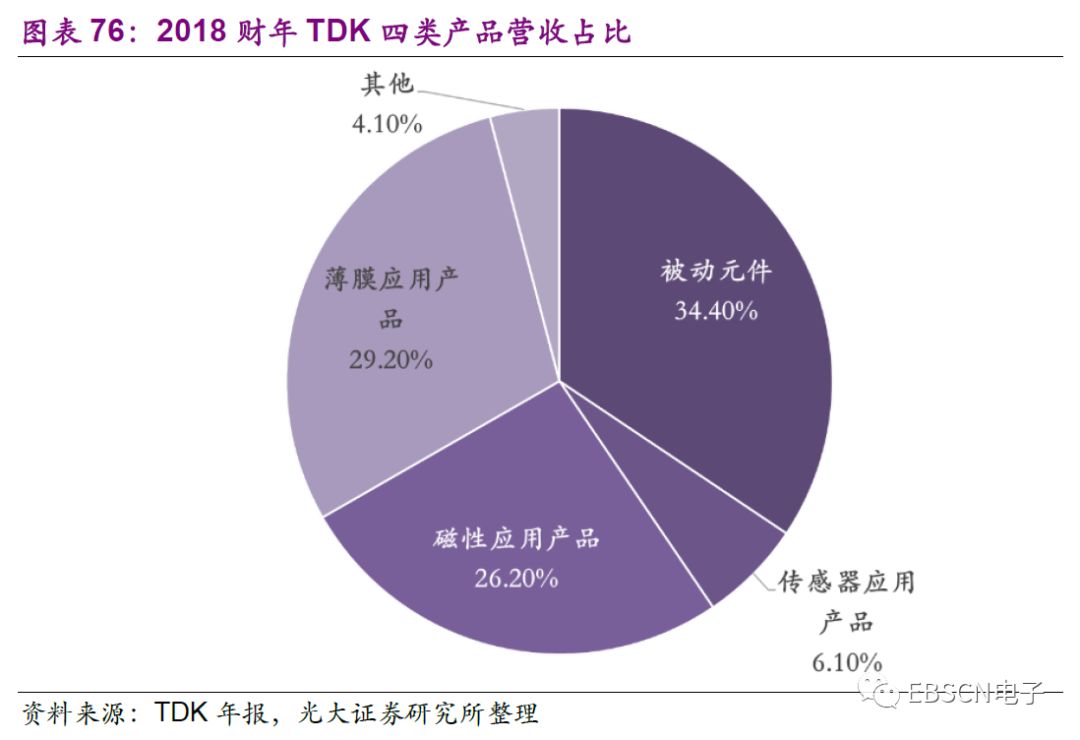

TDK產品群主要涵蓋了四大產品,分別為被動元件、傳感器應用產品、磁性應用產品以及薄膜應用產品。被動元件主要包括陶瓷電容器、電感裝置、高頻元器件、壓電材料產品和電路保護元件等。磁性應用產品主要包括HDD磁頭、磁體、電源,其中HDD磁頭在行業中占據明顯優勢地位。傳感器應用產品方面,TDK是全球溫度傳感器的主要廠商之一,此外,利用TDK在TMR技術方面的優勢,公司的磁傳感器可以實現高精度的角度測量。

從產品結構來看,2018財年被動元件的營收占比為34.4%,比重最大,重點關注車用和工控領域的電容器產品;薄膜應用產品占比次之,約為29.2%,并且業務增長較快,同比增長49.8%;磁性應用產品占26.2%,在工業設備需求增長的帶動下,磁體和電源產品表現良好;傳感器應用產品營收占比最小但增長最快,占比僅為6.1%,營收同比增長80.9%,主要得益于并購InvenSense公司,未來TDK將積極開發IoT等新領域的客戶。

成長路徑:從自主研發到并購整合

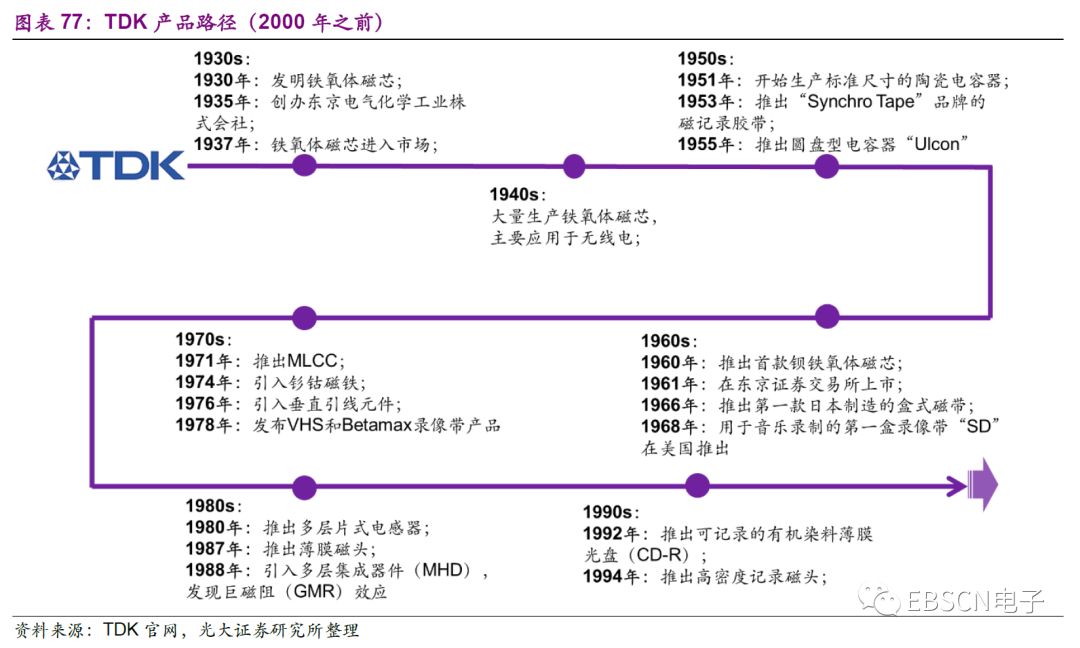

1.2000年之前,由磁芯技術出發布局元器件

以2000年為分水嶺,TDK的成長路徑大致有兩階段,前期以磁性材料技術起家,通過自主產品研發來積累優勢、擴大規模,后期則主要通過多次并購迅速進行業務擴張。

自1935年至2000年,TDK主要將鐵氧體磁芯推廣到市場,并依靠在磁性材料技術方面的技術優勢,自主研發新產品。1935年至1950年,TDK建造了平澤工廠、Kamata工廠大量生產鐵氧體磁芯用于無線電調諧單元,1939年日本海軍技術學院采用鐵氧體磁芯用于海洋無線電。50年代,TDK進入被動元件領域,推出了陶瓷電容器和圓盤型電容器,并開始發力磁帶產品。60年代TDK繼續在磁性材料技術產品方面擴大優勢,推出了鋇鐵氧體磁芯、磁頭、盒式磁帶。磁帶產品的推出開啟了TDK的記錄媒體業務,盒式磁帶幫助TDK把握住了隨身聽音樂時代浪潮,并為TDK 此后30年間進入錄像帶和光盤市場積累了經驗。70年代至90年代,元器件產品線也不斷豐富,電感、MLCC、多層集成器件等產品相繼面世。至此,TDK的被動元件和磁性產品兩大核心業務基本成型。

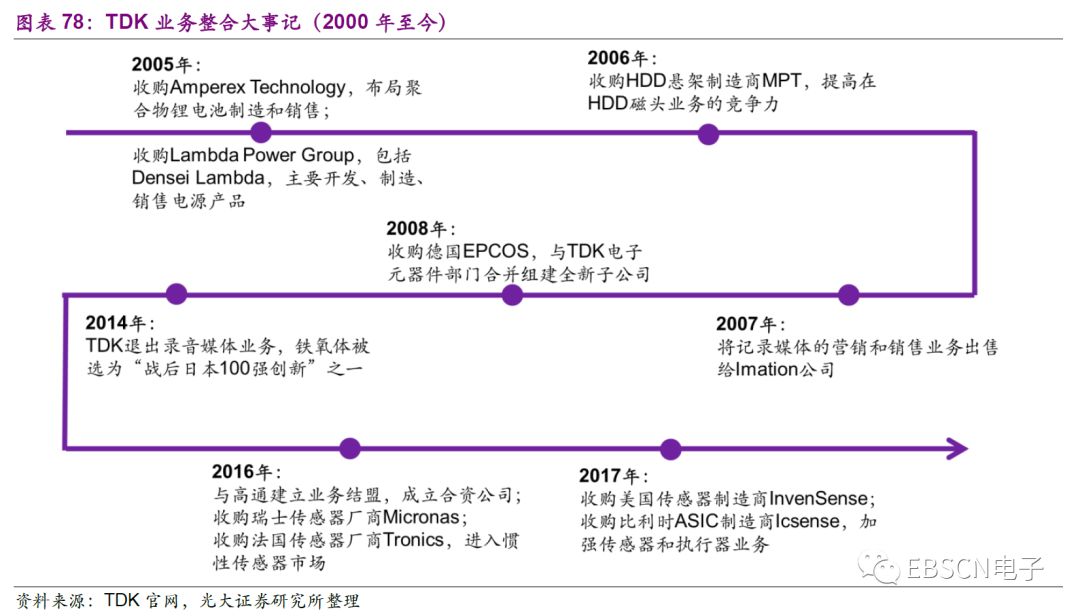

2.2000年之后,借助跨境并購擴大業務范圍

2000年之后,TDK借助多次并購進行公司業務整合。2005年通過收購Ampere Technology Ltd. (ATL),加強公司在能源領域的材料技術,目前TDK已成為聚合物鋰電池的龍頭之一。同年,TDK收購Lambda Power兩家公司,借助TDK先進的材料技術,進軍電源設備行業。

2008年,TDK以12億歐元收購德國EPCOS公司,與電子元器件部門合并組建全新子公司。EPCOS的強項產品面向工業電子、汽車電子和通信,而TDK的MLCC、磁性材料等在消費電子和IT應用市場占有很大的份額;TDK在磁性、陶瓷等材料研究方面擁有先進的技術,而EPCOS則在模塊技術方面全球領先。兩者的合并優勢互補,進一步強化了TDK在電子元器件市場的領先地位。

2016年, TDK公司和高通組建合資公司RF360 Holdings,為移動設備和其它產品開發無線組件,本次合作高通將能夠參與快速增長的濾波器和模塊市場,而TDK將獲得高通的資金支持,提高在產品開發和固定設備的投入。

近兩年TDK在傳感器領域頻繁進行收購。2016年TDK以2.1億美元收購瑞士傳感器廠商Micronas,同年又以5130萬美元收購了法國MEMS傳感器制造商Tronics。2017年,TDK斥資13.3億美元收購美國芯片制造商InvenSense ,InvenSense是加速度計、陀螺儀、電子羅盤和麥克風等MEMS傳感器市場領導企業,具有擴展性非常好的CMOS/MEMS平臺,并且曾是蘋果(Apple)的主要供應商之一,此次收購大大加強了TDK在傳感器技術方面的實力。除此之外,TDK又收購了專攻ASIC開發與供應,以及客制化IC設計服務的ICsense,其核心專業能力包括傳感器與MEMS介接、高壓IC設計、電源與電池管理等,為TDK業務形成了優勢互補。

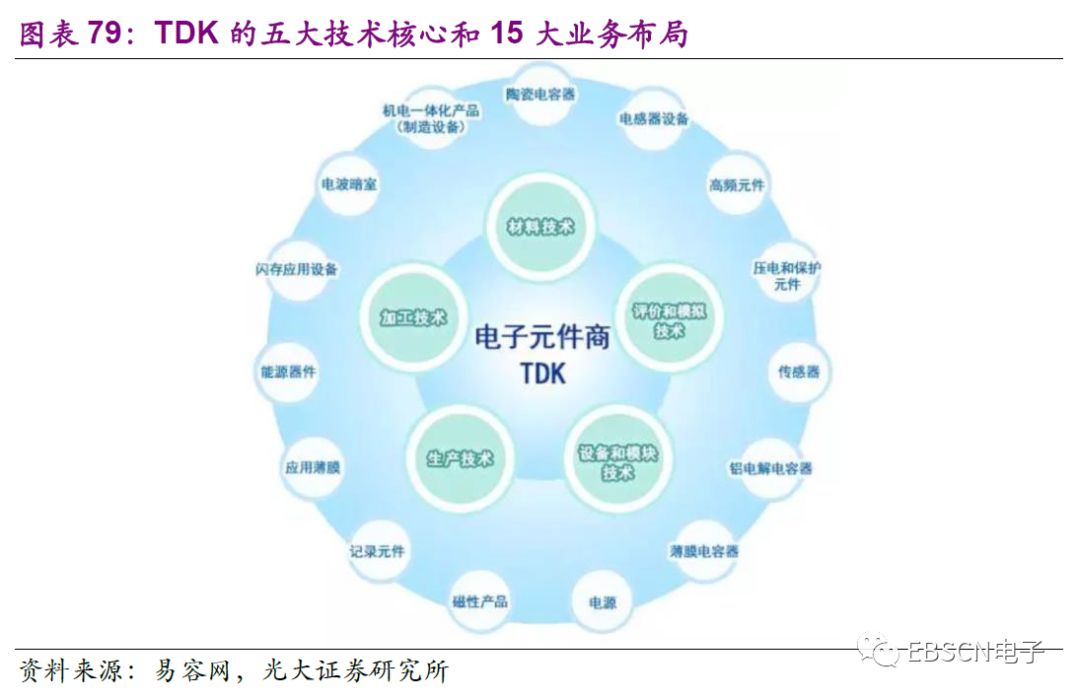

成長基因:五大技術核心,think big, do small

從作為起點的磁性材料制造,到電子元件的疊層產品系列、薄膜產品系列,以及通過每個電子的旋轉而儲存信息的自旋電子學技術,TDK運用各種納米技術,向磁性材料所具備的所有不可能性不斷發起挑戰。

在長期的發展過程中,TDK逐步建立起了五大技術核心,通過這些技術核心建立起了龐大的業務布局。

材料技術:80多年歷史于技術的結晶。TDK在材料領域不斷追求精益求精,從原子層面追求材料的各種特性,不斷滿足各種先進需求。例如,在材料設計階段,TDK通過主要原料的配方和微量添加物的控制,來實現所需的特性。這些是歷經80多年、并通過不斷的研發所積累起來的技術訣竅,是其他企業所無法效仿的。

加工技術:實現納米級控制。在擁有好材料的基礎之上,能最大限度地挖掘出材料特性地便是加工技術。TDK獨創地薄膜加工技術使自旋電子學等納米級控制成為可能,從而創造出最先進地電子元件。

評價&模擬技術:用以正確分析納米級的極限精度。無論多么卓越的材料或加工技術,如果沒有正確評價和模擬技術,就無法成功開發產品。TDK的評價模擬技術被廣泛應用于從材料分析、產品構造、熱量和磁場分析,到應用電波暗室的噪音測定和抑制之中。

產品設計技術:創意創造價值。在理解產品的應用方法基礎之上,將各種已上線的材料、電子元件整合起來,以制造出安全可靠的電子設備和最佳組合模塊的技術。與此同時,通過定制化的軟件來充分發揮電子設備和的特長,進一步增強產品的性能。

生產技術:公司自制產品生產設備。優秀產品的制造需要優秀的生產設備,在開發獨有生產工藝的同時,也在公司內部制造實現這一工藝的生產設備,這成為了TDK生產制造的特色和極大的優勢。通過設備自制,TDK可以推行從材料到產品的一體化生產,強化品質與性能。

未來方向:以汽車、ICT和工業設備與能源為三大目標市場

1. 方向一:汽車電子

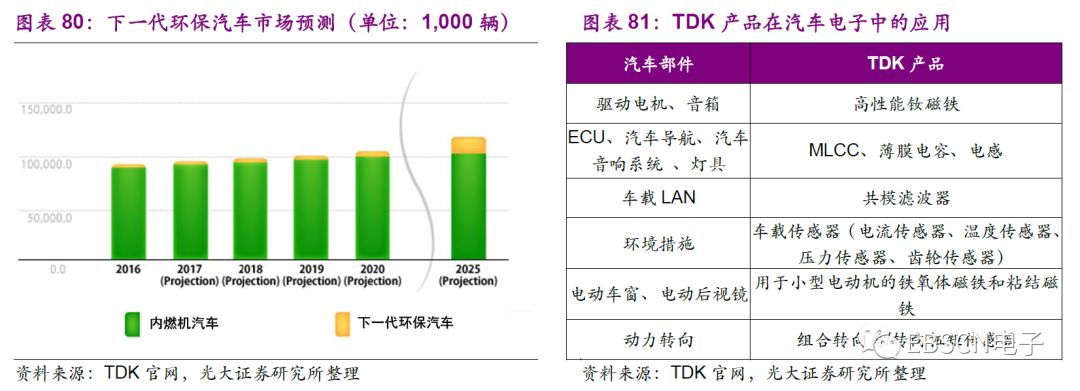

隨著汽車自動駕駛等功能的增加,以及電氣元件的引入,下一代環保型汽車(包括純電動汽車、混合動力汽車、插電式混合動力汽車和燃料電池電動車)將占據越來越大的市場份額,車載電子元件的需求也將不斷增加。TDK提供的釹磁鐵、鐵氧體磁鐵以及電容、電感、傳感器等各類汽車電子元件可以承受汽車振動、沖擊、發動機發熱等嚴苛的使用環境。此外,TDK先進的鐵氧體和其他材料技術還可以提高混合動力汽車的燃油效率。

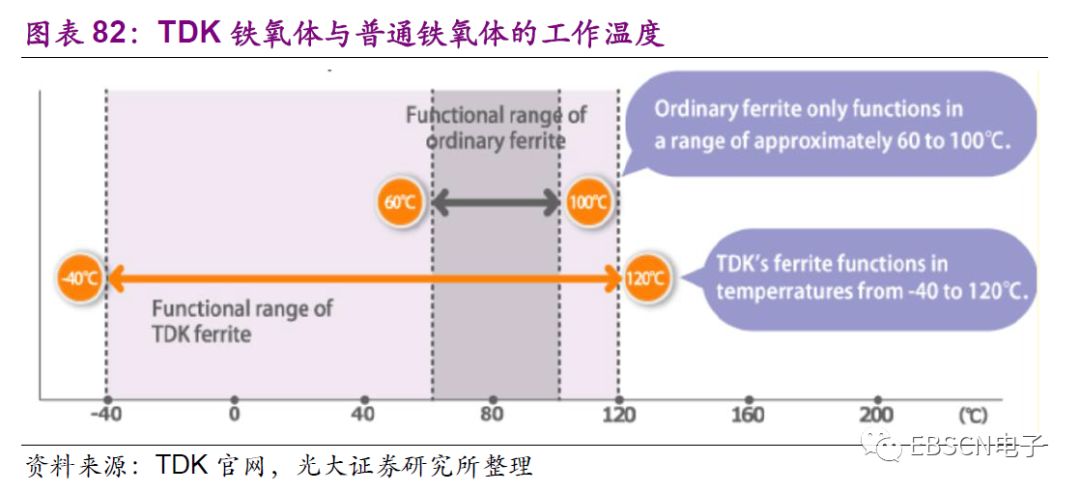

汽車電源在冷凍或炎熱的環境條件下都要保持正常工作,但普通的鐵氧體只能在60℃-100℃的溫度條件下使用。TDK采用鐵氧體、變壓器和熱模擬技術開發出了適用于更寬溫度范圍的特殊材料,能夠為混合動力電動汽車提供小型、輕便、高效的耐熱DC-DC轉換器,可在-40℃-120℃的溫度下工作,現已成為行業的領導者。

2.方向二:ICT(信息和通信技術)

TDK預計,在智能手機和其他通訊類產品市場不斷擴大的推動下,電子元件需求將持續增長。TDK為移動通訊設備提供的零部件多達300個左右,例如,TDK的多層芯片組件能夠顯著減小移動設備的尺寸和重量,多種噪聲抑制組件也被廣泛應用。

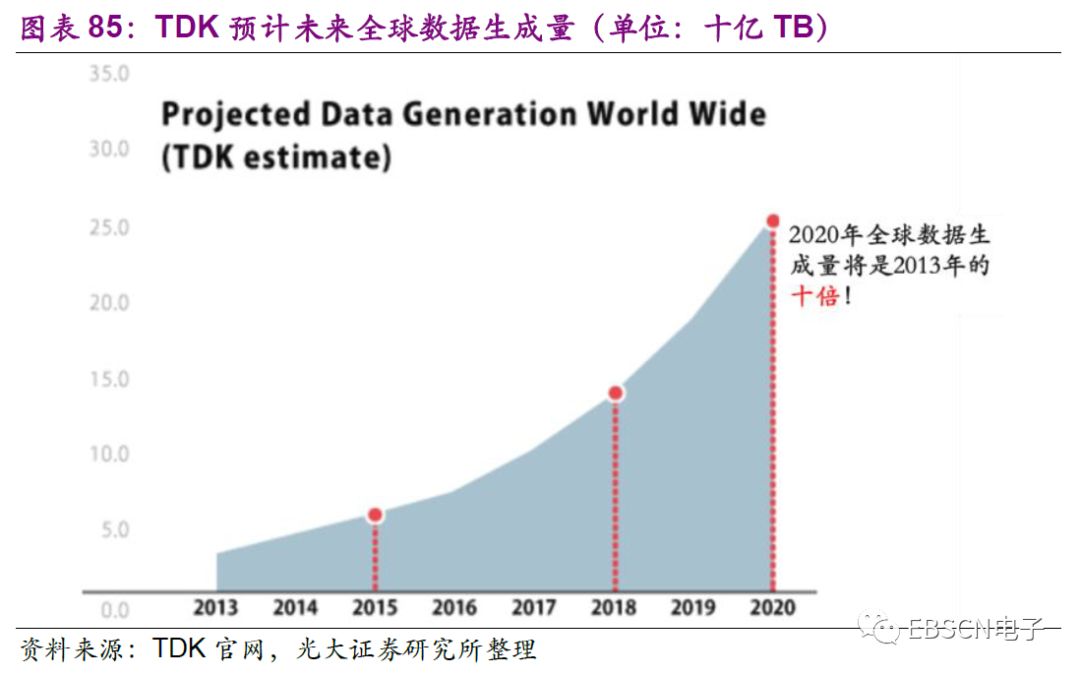

作為全球第一的硬盤用磁頭供應商,TDK新開發出了“熱輔助”技術用于提高硬盤驅動器容量。大數據的到來使得數據中心生成和處理的數據量呈指數增長,也因此帶來對更高的數據記錄容量的需求,傳統的垂直記錄方法開始出現限制,為此,TDK轉向硬盤驅動器磁頭,開發出完全不同的“熱輔助磁記錄”技術,這一技術將幫助筆記本電腦1TB硬盤時代的到來。

3.方向三:工業設備與能源

新能源發展為電子元器件行業帶來廣闊需求。根據全球風能委員會的估計,相比2017年,2021年的全球風電裝置將增加27%。TDK可為太陽能、風能和其他自然能源的利用提供材料技術和電力電子方面的支持,例如在電力調節器(逆變器)中使用廣泛的MLCC、鋁電解電容、薄膜電容、變壓器和壓敏電阻等被動元件,以及在風力發電機中常用的磁鐵磁芯產品。

啟示:從日本龍頭看元器件行業經營之道

做強:精益求精,從源頭打造核心競爭力

通過梳理村田、京瓷、TDK這三家日本元器件龍頭企業的發展歷程,我們發現,想在元器件行業立足,首先需要有精益求精的追求,打造技術上的核心競爭力。

元器件行業是個技術密集型的行業,技術是這個行業的根本。同時元器件盡管體積小、價值量低,但卻在電路中起著非常關鍵的作用,所以下游客戶對于品質的要求很高。這樣的特點決定了優秀元器件企業都是從源頭上打造自身的核心競爭力。

我們前面已經分析過,元器件行業的技術難點和門檻就在于材料、設備、工藝三個環節的Know-How積累。日本龍頭企業之所以能做到領先全球,就是因為在這三個方面擁有強大的實力。

在材料領域,村田的陶瓷材料、射頻材料技術實力強大;京瓷持續專注于陶瓷材料,成為全球龍頭;TDK則是磁性材料方面的專家。

在設備領域,村田、京瓷、TDK均普遍采用自研設備,并不對外申請專利,以避免通過專利泄露自己的設計。

在工藝環節,三家日本龍頭公司在各自領域均積累多年,對每個環節的良率和品質控制均爐火純青,所以才能做出最高品質的產品。

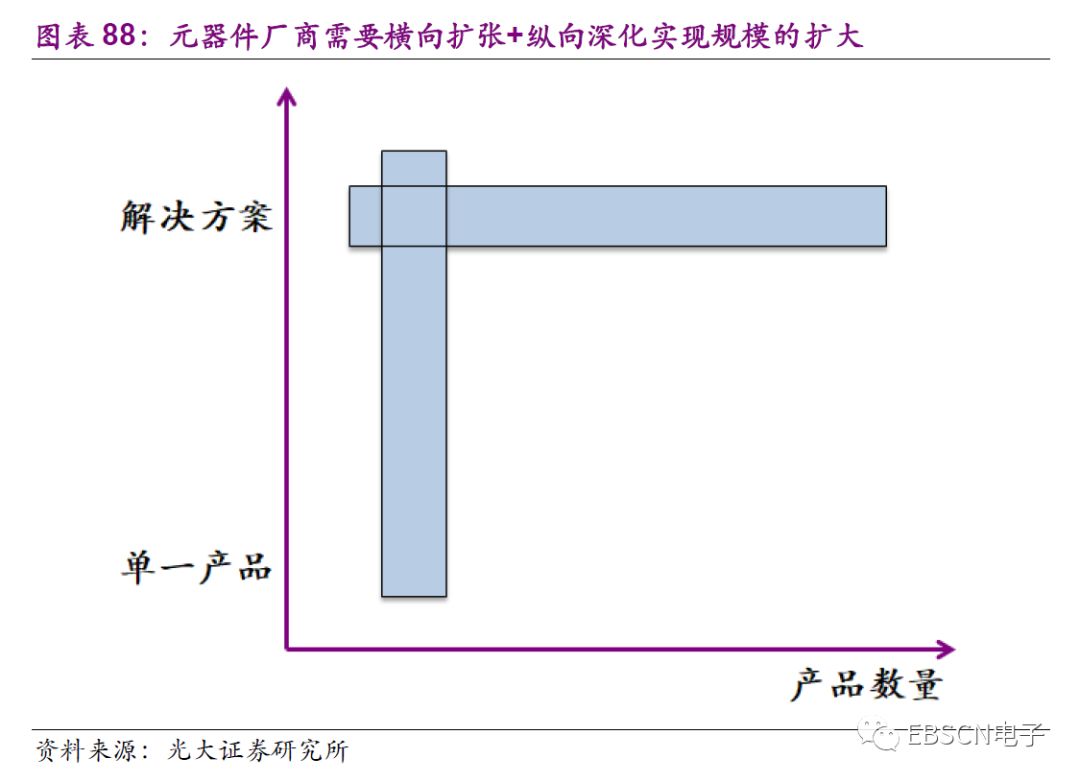

做大:橫向擴張+縱向深化,持續擴大企業規模

我們通過梳理發現,日本龍頭元器件廠商均具有非常龐大的產品線,從不單獨專注于某一產品。這是因為不同元器件產品之間均具有相似性,所以當廠商在某種元器件領域積淀了較強的實力之后,就可以憑借技術積累進行延伸,從而擴大自己的市場規模。

第一種延伸是橫向擴張,從單一產品向更多產品擴展。盡管不同元器件在原理上具有很大的差異,但是在制造上都是相似的,都主要包括材料、設備和工藝三個主要技術難點。所以當廠商在某個領域具有很強的實力之后,就可以基于這種技術能力進入更多的產品,從而實現市場規模的擴大。

例如對于村田而言,在掌握了陶瓷電容器的技術之后,就可以向具有相似技術特點的濾波器、石英晶體、電阻器等領域擴張;京瓷則是基于自己對于電子陶瓷的深刻理解,向下游的半導體、汽車、工業等多領域擴張;TDK則是專注于磁性材料領域,從鐵氧體磁芯向電感、電容、磁帶、磁頭等多領域延伸。

第二種延伸是縱向深化,從元器件向解決方案延伸。這是因為當廠商擁有多種產品線之后,就可以把這些產品組合成解決方案推廣給客戶,增強對客戶的黏性,同時也符合電子產業輕薄化的發展趨勢。

例如村田就基于自己在射頻濾波器領域的積累,推出射頻前端模組解決方案,契合了下游客戶在5G時代對于輕薄和高度集成的需求;京瓷則從電子陶瓷產品向通信模組領域前進;TDK則是從鐵氧體磁性材料向光盤、磁帶等下游領域擴張。

通過橫向擴張和縱向深化,元器件企業在保證技術實力的前提下實現了規模的大幅擴張,保證了自己的持續增長,這也是日本元器件行業存在眾多巨頭公司的原因。

-

變壓器

+關注

關注

159文章

7328瀏覽量

134885 -

二極管

+關注

關注

147文章

9574瀏覽量

165898 -

電路

+關注

關注

172文章

5849瀏覽量

171911 -

半導體

+關注

關注

334文章

27010瀏覽量

216307

原文標題:日本元器件三龍頭的成功秘籍

文章出處:【微信號:wc_ysj,微信公眾號:旺材芯片】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

電子元器件涵蓋廣的作用及不斷擴大范圍產品

電子元器件涵蓋廣的作用及不斷擴大范圍產品

評論