1. 電機行業概覽:萬億級市場,細分領域眾多

1.1 電機技術:技術原理共通,延展性較強

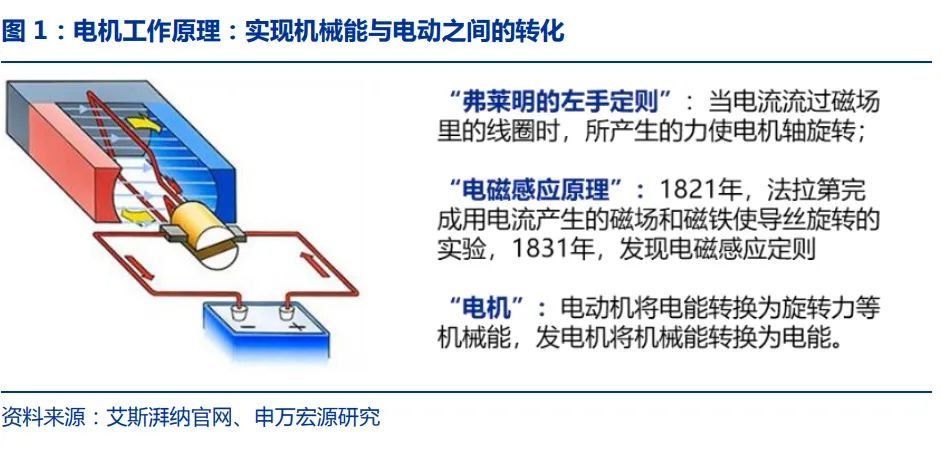

電機一般指電動機,亦稱“馬達”,可將電能轉換為機械能,為用電器或各種機械提 供驅動力,在現代工業和生活中應用極為普遍。電機的基本原理為電磁感應定律——電能 在線圈上產生旋轉磁場,并推動轉子轉動。電機的基本構造包括:定子(鐵芯、繞組和基 座)、轉子(鐵芯、繞組),此外不同類別電機可能配有電刷、傳感器、驅動器、風扇等 配件。電機原理雖然簡單,但高端設計十分復雜,牽涉設計、工藝和設備等環節,涵蓋電 磁學、摩擦學、熱、流體、振動、聲學等自然科學和相關技術工程領域。

電機技術種類非常多。法拉第 1921 年制成世界第一臺電機,1831 年發現電磁感應定 律,經過 200 年技術更新迭代,電機品類已十分龐雜。

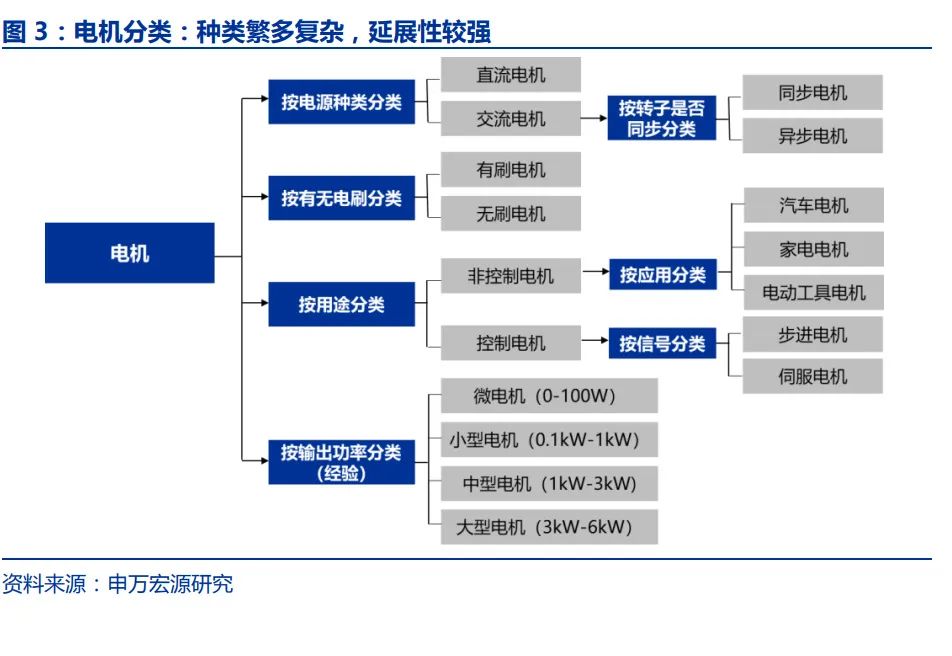

根據電源種類不同,分為直流電機和交流電機。直流電機響應快,啟動轉矩大, 調速性能好(轉子受力由電流和磁場強度決定),調速范圍寬,缺點是需要換向, 結 構更 復 雜 ,后 續 維 護不 便 利 ,且 限 制 了電 機 容 量和 速 度 , 功率 范圍 0.01W-1000kW;交流電機不需要換向器,因此結構簡單、制造方便,牢固,使 用壽命長,功率覆蓋范圍大(幾 W-百萬 kW)。

根據有無電刷,分為有刷電機和無刷電機。交流電機不需要電刷換向,因此有刷 無刷僅涉及直流電機。無刷電機的換向和調速工作由霍爾傳感器、控制器、磁編 碼器等電子元件完成,替代了電刷,同時賦予電機更多的控制性能,數字變頻的 可控性更強。無刷電機解決了電刷運轉產生的電火花問題,且運轉時的摩擦減少, 噪音降低,壽命延長;缺點在于成本較高,技術難度較高,因此常用在控制要求 較高、轉速較高的設備上。

根據轉子定子是否同步,分為同步電機和異步電機,兩者均屬于交流電機。同步 電機較復雜,效率高,造價高,大多用于大型發電機場合和 2000KW 以上的電動 機上;異步電動機簡單,成本低,易于安裝,效率略低,應用更廣泛。

根據用途不同,分為非控制電機和控制電機。非控制電機用于電動工具、家電和 其他通用小型設備中,側重電機在啟動和運行過程中的力能指標;控制電機可以 對電機的轉速、位置和轉矩進行精準控制,更側重于高精度和快速響應,因此多 用于自動化設備中。常見的控制電機包括步進電機和伺服電機兩種。步進電機利 用電脈沖信號進行控制,并將電脈沖信號轉換成相應的角位移,也稱脈沖電機;伺服電機利用輸入的電壓信號轉換成角位移或角速度輸出,通過改變控制電壓改 變電機的轉速和轉向。伺服電機在精度、可靠性、噪音、過載能力、能量轉換效 率等方面性能優于步進電機,但是成本較高,因此兩者呈互補關系。

電機核心指標為轉速、功率、扭矩等。電機參數指標是選擇電機的重要參考,包括:輸入功率,輸出功率,額定電流,堵轉電流,額定轉速,加速度,減速度,震動,噪音, 功率因素,效率,堵轉轉矩,額定轉矩,最大轉矩,轉動慣量,相間絕緣電阻,相對地絕 緣電阻等。其中,重要參數以及含義分別為:1)額定功率:電機設計時的理想功率也是最 大功率;2)額定電壓:該電機的建議工作電壓,電壓決定了轉速和一系列參數,超過電壓 可能會出現局部過熱問題,不可以長期運行;3)額定轉速:額定功率下電機的轉速;4) 額定轉矩:力矩=里×力臂,相當于電機的“力氣”,在機器人領域,轉矩一般用于使得機 器人移動或者使得機械臂完成各種動作;5)電機效率:電機輸出的機械能與消耗的電能的 之比;6)噪音:電動機在空載穩態運行時的分貝數;7)物理參數:尺寸、重量、固定孔 的位置等;8)壽命;9)價格。

此外,控制電機還需考慮控制精度和響應時間等。1)響應時間:電機的轉速從零開始 增長的過程。為了滿足自動控制快速響應的要求,轉速變化時間應盡可能短,即電機轉速 變化應迅速跟上控制信號的要求。2)控制精度:電機運行的實際位置與控制器輸出位置之 間的偏誤程度。不同應用場景的側重點不同,因此關注的核心指標也有差別。例如汽車電 機更側重功率密度(單位體積對外輸出密度),機器人電機更側重控制精度,重型機械電 機更側重扭矩等。

1.2 行業特征:市場容量萬億級,誕生細分領域龍頭

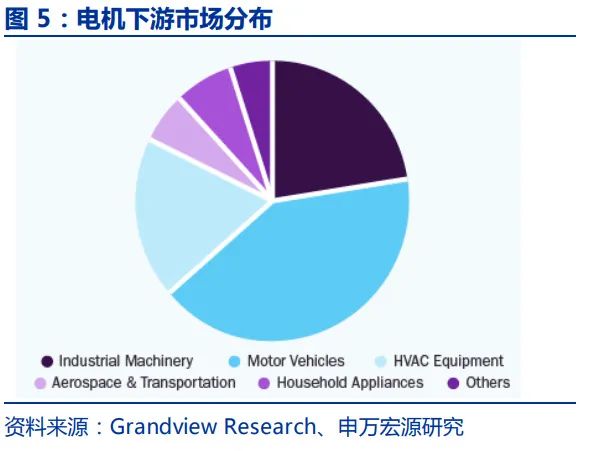

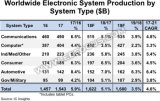

電機的下游應用市場極為廣泛,空間千億美元。電機作為必不可少的關鍵基礎機電部 件,廣泛應用于家電、汽車、信息處理器、視聽設備、工業自動化等領域。以家庭場景為 例,根據祥明智能招股說明書援引高工咨詢的數據,發達國家微特電機的家庭平均擁有量 為 80-130 臺,而中國大城市家庭平均擁有量大約在 20-40 臺;汽車為最主要電機細分市 場,一輛商用車采用超過 40 個電動機,從低功率到高功率不等。根據 Grandview Research 的研究數據,2020 年全球電機市場規模為 1427 億美元,預計 2021-2028 年全球電機市 場規模復合增長率將達到 6.40%。從下游細分市場來看,汽車占比最高,占 40.5%,其次 為工業機械、HVAC 設備(供熱、通風與空氣調節)、空調、運輸、家電等。

電機需求分散化和長尾化,選型考慮因素眾多。電機的選擇取決于終端產品設計,電 機選型貫穿于工程師設計和生產產品的全過程中,與產品特征和工程師設計理念緊密相關, 因此其需求表現出極強的分散和長尾特征。

參考 Maxon 的產品說明書,電機選型考慮因素眾多:

首先,驅動需求必須明確:驅動負載需要多高的轉速和多大的轉矩?在不同的負 載狀況下,運行持續時間是多少?對加速性能有什么要求?負載慣量是多少?驅 動參數還需考慮同步帶、齒輪、絲杠等,全部折算到電機軸。

其次,電源供電的要求:對電機引線端施加的最大電壓是多少?對電流有什么樣 的限制?如果使用電池或太陽能電池供電,還需使用伺服放大器,放大器的最大 電流通常是一個重要的限制參數。

此外,其它重要信息也需考慮:被加速的物體 (類型、轉動慣量)、運行模式 (連 續、間歇、正反向運行)、環境條件 (溫度、濕度、介質)、電源、電池。

最后,還需考慮限制條件包括:驅動單元的最大長度是多少 (含齒輪箱和編碼器 的直徑)?電機的預期使用壽命是多少?使用哪種換向系統?稀有金屬換向系統 適合于低電流連續運行工況、石墨換向系統適合于高電流連續運行工況以及頻繁 出現電流峰值的場合 (啟動/停止操作、正反向運行)。如果希望獲得最高轉速和最長使用壽命,則應采用電子換向系統。電機軸上的負載力是多少?必須使用滾珠 軸承還是可以使用經濟的燒結合金軸承?

電機行業總量大、單品產量小、需求長尾化、定制屬性強,導致電機行業不存在“贏 家通吃”的情況,大多表現為深耕細分領域的中小型公司,競爭格局高度分散。電機行業 涌現出的優秀公司主要有三類:1)聚焦于單品銷量較大的下游行業,例如汽車電機、空調 電機、洗衣機電機等,公司產品具有性價比優勢,國內上市公司如大洋電機、江蘇雷利、 微光股份、方正電機、祥明智能等;2)電機平臺型公司,電機 SKU 多+快速定制化能力強, 產品具有價格優勢、快速響應客戶需求,國內外上市公司如瑞士 Maxon、鳴志電器、兆威 機電等;3)電機產品與其他產品產生協同效應,作為核心競爭力為下游產品賦能,如安川 電機、匯川技術、金龍機電等。

2. 機器人行業的典型電機類型一覽

2.1 伺服電機:控制精度高,廣泛應用于工業自動化

伺服電機是工業自動化行業中應用最廣的電機。伺服來自英文 servo,指系統跟隨外部 指令進行人們所期望的運動,實現對位置、速度、加速度和力矩的精準控制。伺服電機具 有響應速度快、精度高、加減速度快、速度不受負載影響等優點,且轉速范圍寬、高速性 能好、低速運行平穩,同時抗過載能力強,能承受 3 倍于額定轉矩的負載,適用于對有瞬 間負載波動和要求快速起動的場合。

伺服系統一般由驅動器、電機、編碼器構成。①伺服驅動器(指令裝置)屬于驅動層, 又稱“伺服控制器”、“伺服放大器”,一般通過位置、速度和力矩三種方式對伺服電機 進行控制,實現高精度的傳動系統定位;改變控制電壓可以變更伺服電機的轉速及轉向。②伺服電機屬于執行層,伺服電機在自動控制系統中作為執行元件,把輸入的電壓信號變 換成轉軸的角位移或角速度輸出。③編碼器(反饋裝置)通常內置在伺服電機末端,用來 測量電機的轉角、轉速和位置,對控制精度具有關鍵作用。驅動器根據反饋值與目標值進 行比較,調整轉子轉動的角度,達到伺服控制的目的。

伺服電機分為直流和交流伺服電動機。

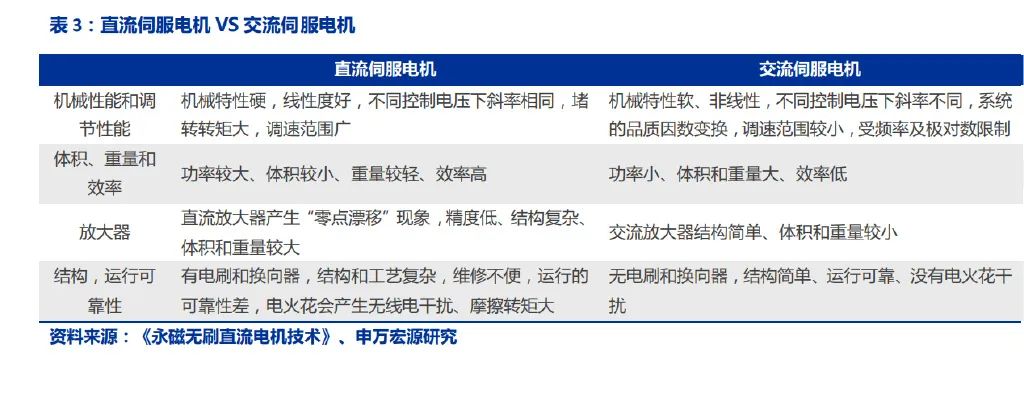

1)直流伺服電機分為有刷和無刷電機:①有刷 電機成本低,結構簡單,啟動轉矩大,調速范圍寬,控制容易,需要維護,但維護方便(換 碳刷),產生電磁干擾,對使用環境有要求(無塵、易爆環境不宜),通常用于對成本敏 感的普通工業和民用場合;②無刷電機體積小重量輕,出力大響應快,速度高慣量小,力 矩穩定轉動平滑,控制復雜,智能化,電子換相方式靈活,可以實現方波或正弦波換相, 電機免維護,高效節能,電磁輻射小,溫升低壽命長,適用于各種環境。

2)交流伺服電動 機又分為異步伺服電動機和同步伺服電動機。交流伺服電機優點在于速度控制特性良好, 在整個速度區內可實現平滑控制,幾乎無振蕩,90%以上的高效率,發熱少,高速控制, 高精確度位置控制,額定運行區域內可實現恒力矩,慣量低,低噪音,無電刷磨損,免維 護。缺點在于控制較復雜,驅動器參數需要現場調整 PID 參數確定,需要更多的連線。高 性能的伺服系統大多采用永磁同步交流伺服電動機,控制驅動器多采用快速、準確定位的 全數字位置伺服系統。

伺服電機作為工業自動化的核心零部件,市場規模隨產業自動化升級穩步增長。

1)替 代需求:在機床、紡織機械、印刷機械和包裝機械等領域,伺服電機相比步進電機具有精 度、扭矩、過載等性能方面的優勢,滲透率不斷提升;2)新增需求:工業機器人、電子智 造裝備等行業對精度性能要求較高,其迅速增長為伺服電機市場貢獻較大增量。根據 Grand View Research 與 MIR 數據統計,2020 年全球伺服電機市場規模 367 億元,預計 2026 年有望達到 539 億元。我國伺服電機起步較晚,尚處于成長階段,2020 年我國伺服電機市 場規模約 149 億元,預計 2026 年有望達到 225 億元。

伺服電機的核心難度,即導致各國差距之處,主要在于電機的基礎性研究、高精度伺 服驅動器和編碼器。

1)基礎性技術研究:包括高端電機的結構設計、產業化制造技術、生 產工藝的突破、性能指標的實用性檢驗,導致高端伺服電機的性能、質量和穩定性的差異;2)材料,特別是適應高溫的材料;磁材和絕緣性材料等,國內的磁材總體性能差,伸縮長 度會發生變化;3)驅動系統:目前的伺服系統標準仍然依靠國外定義,包括共目線結構體 系,先進的控制算法,自適應振動抑制,自適應參數整定,齒槽轉矩補償,磁飽和控制,弱磁控制、安全控制等,需要時間和經驗的積累、大量的數據逐步實現各項功能;4)編碼 器:目前高精度編碼器嚴重依賴進口,小型化仍待突破,而編碼器對定位精度影響很大。

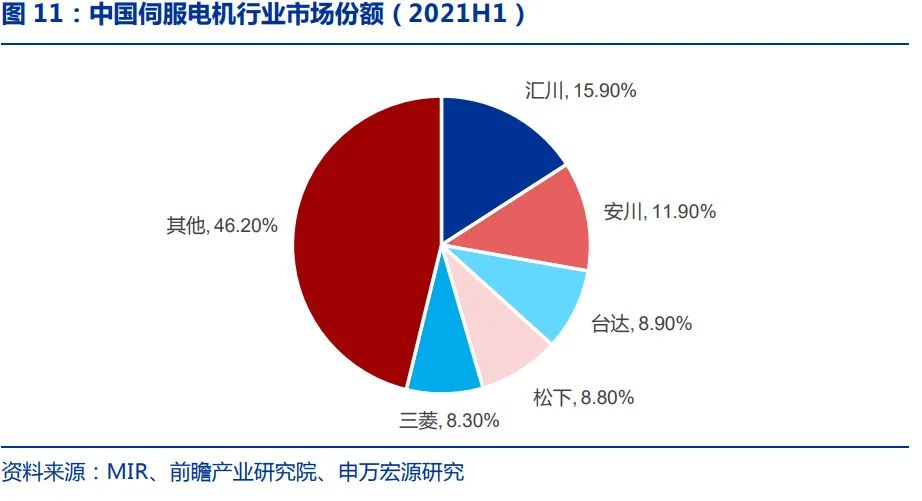

伺服電機行業 65%份額為外資品牌,高端市場基本被外資壟斷。根據 MIR 數據,我國 伺服電機競爭格局中外資品牌占 65%,國產品牌占 35%。根據前瞻產業研究院報告,目前 主流品牌可分為歐系、日系和國產品牌等類別,其中歐系日系占據中高端市場,國產主要 集中在中低端市場。①歐系品牌占比 20%:如西門子、倫茨、博世力士樂等,過載能力高、 動態響應好、驅動器開放性強,但價格昂貴、體積重量大;②日系品牌占比 45%:如安川、 三菱、松下等,品牌性能和價格相對低、體積小、重量輕、可靠性和穩定性強,但動態響 應能力較弱、開放性較差低,總體上性價比更高,最適合中端需求;③國產伺服占比 35%:如臺灣臺達、匯川技術、華中數控等,產品基本成熟,精度和可靠性較差,中小功率居多, 中低端伺服系統已實現大規模量產,但高端伺服系統尚未形成商品化和批量生產能力。

2.2 步進電機:經濟性更高,適合低精度要求場景

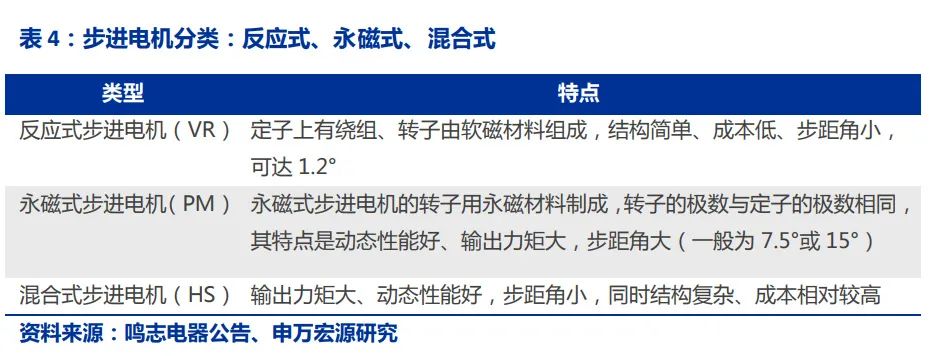

步進電機也是一種控制電機。步進電機源于自英語單詞“Step”,意為“走一步”, 是一種形象的翻譯。步進電機能將電脈沖信號轉換為角位移/直線位移,并且位移量與脈沖 數成正比,轉速或線速度與脈沖頻率成正比。通過調整電脈沖信號或脈沖頻率就可以實現 對電機的運動控制。步進電機能根據控制脈沖的要求迅速啟動、反轉、制動和無極調速;工作時能不失步,精度高,停止時能鎖住。步進電機包括 VR、PM、HB 三種。

1)VR 步進電機,即反應式(Variable Reluctance), 由繞組、轉子由軟磁材料組成,結構簡單,成本低,但動態性能差,效率低,發熱大,已 逐步被歐美國家淘汰。2)PM 步進電機,即永磁式(Permanent Magnet),由永磁材料 制成,動態性能好,體積相對較小,但精度較差,輸出力矩較小,是一種成本較為經濟的 選擇。3)HB 步進電機,即混合式(Hybrid),綜合了前兩者的優點,可以實現精確的小 增量步距運動,轉子和定子上有多個小齒以提高步矩精度,輸出力矩大,動態性能好,步 距角小,但結構相對復雜,成本相對較高。

步進電機控制方式類似于伺服電機,包括驅動器和編碼器。驅動器在負載能力的范圍 內,通過改變脈沖頻率來調速;編碼器信號檢測轉子位置,進行控制信號的反饋和電流調 節。作為開環的控制系統,由于過載能力較低、調速范圍相對較小、低速運動有脈動、不 平衡等問題,一般應用于小型或簡易型機器人中。

步進電機 VS 伺服系統,可靠性低,經濟性高。步進電機相比伺服電機,不足之處在于:精度略低;開環系統的低可靠性,低速存在共振區;運行噪音較高;無過載能力,易失步;能量轉化效率低,自身損耗及發熱較高;動態響應慢,加減速低;優勢在于:調試較為簡 單,伺服驅動器涉及的參數多、使用手冊長,且不同品牌的驅動器區別可能很大;成本更 低;精度方面,在大多數場合,步進的分辨率已遠高于機械要求的精度,對于高要求場合, 通過細分驅動、添加閉環控制等方式,也可以達到很高的控制精度。

因此,伺服電機更適 用于要求高效率、高速高響應、高可靠性的場合,步進電機用于要求不高、成本敏感的場 合,控制系統的設計須綜合考慮控制要求、成本等因素,選擇適當的控制電機。

2.3 空心杯電機:結構緊湊,能量轉換效率高

空心杯電機屬于直流、永磁、伺服電機。空心杯電機與傳統電機的轉子結構不同,采 用無鐵芯轉子,線圈通過連接板,和換向器、主軸鏈接到一起,共同組成轉子。由于線圈 形狀像個杯子,因此稱為空心杯。無鐵芯結構消除了由于鐵芯形成渦流而造成的電能損耗,能量轉換效率提高,最高可達 90%+,同時降低電機重量和轉動慣性,可達到更高的控制 和拖動特性。空心杯電機分為有刷和無刷兩種。

1)空心杯有刷電機:采用電刷換向,轉動過程中會 摩擦碳刷,造成損耗,需要定期更換碳刷,電機壽命有限,平均為幾千小時;容易產生電 火花和電磁波,干擾電子設備;優勢在于,有刷電機不存在渦流損耗,特別是在高速運轉 下,相比無刷電機的損耗顯著更低;結構更簡單,成本更低;

2)空心杯無刷電機:采用電 子換向,通過霍爾元件感知永磁體位置,電子線路切換線圈中電流的方向,進而改變磁力, 其優勢在于消除了電刷的損耗和電火花對電子設備的干擾,壽命可達到數萬小時,但無刷 電機存在渦輪損耗,渦輪功率損耗隨速度的平方增加;另外添加了換向器和控制器等,增 加了系統的組件和成本。

空心杯電機具有節能、控制性能好、能量密度高等優點,但功率較低。

空心杯電機的 優點在于:1)節能:能量轉換效率很高,其最大效率一般在 70%以上,部分產品可達到 90%以上(鐵芯電動機一般在 70%);2)控制性能好:起動、制動迅速,響應極快,機 械時間常數小于 28 毫秒,部分產品可以達到 10 毫秒以內(鐵芯電動機一般在 100 毫秒以 上);在推薦運行區域內的高速運轉狀態下,可以方便地對轉速進行靈敏的調節;3)拖動 性能好:運行穩定性十分可靠,轉速波動能控制在 2%以內;4)能量密度高:與同等功率 的鐵芯電動機相比,其重量、體積減輕 1/3-1/2;5)散熱效果好:銅板線圈內外表面都有 空氣流動,溫升較小。但缺點在于功率上限低:由于沒有牢固的鐵芯支撐,線圈厚度較薄, 且線圈和輸出軸的連接強度有限,因此體積、功率等無法做到很大,一般空心杯電機最大 功率僅幾百瓦,屬于一種微特電機。空心杯電機在高精度、高速響應、緊湊高效場景得到廣泛應用。1)需要快速響應的系 統:軍用領域導彈方向的快速調節、高靈敏度的記錄和檢測設備、工業機器人、仿生義肢;2)對重量和能耗要求的飛行器,包括無人機、航模等;3)其他家電、工業產品,可以替 代傳統電機,提高產品性能。根據國際咨詢機構 QY Research 統計數據,預計 2022 年全 球空心杯直流電機市場規模為 7.5 億美元,2022-2028 年復合增速 8%,至 2028 年增加至 11.9 億美元;2021 年中國、歐洲市場份額分別為 35%、26%。

空心杯市場長期被外資壟斷,蘊藏大量國產替代機遇。空心杯電機的產品制造和量產 的難度高,繞線和自動化工藝復雜,對繞線工人的技能水平要求高,難以實現大規模量產。目前空心杯市場被德國 FAULHABER 與瑞士 Maxon 主導,隨著國內市場對空心杯電機認 知程度不斷提高,國產廠商的量產工藝水平不斷突破,未來有望實現國產替代。

3. 解析不同機器人對電機的差異化需求

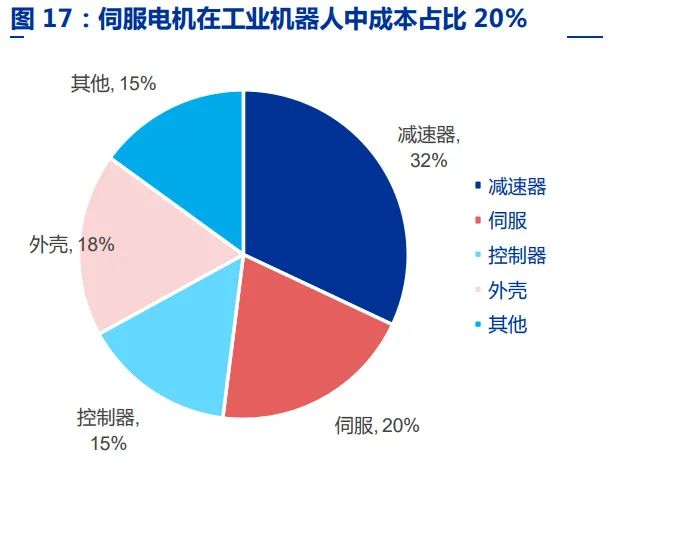

3.1 工業機器人:工業場景要求響應速度和控制精度 工業機器人(多關節機器人)通常有 6 個關節,對應 6 個電機。控制器、伺服電機和 減速器被稱為工業機器人的三大零部件:1)控制器是機器人的“大腦”,通過硬軟件結合 來控制機器人的運動位置、姿態和軌跡;2)伺服電機是機器人的“驅動力“,根據控制器 發出的命令輸出力矩,動態控制機器人的速度和位置;3)減速器用于降速增矩:伺服電機 一般輸出的轉速高、力矩小,不能滿足機器人本體的運動需求,需要通過減速器來降低轉 速、增加力矩。根據高工機器人數據,伺服電機在工業機器人總成本中占比 20%。

工業機器人對電機性能要求較高:高功率密度、高扭矩慣量比、高起動轉矩、低慣量 和較寬廣且平滑的調速范圍。1)高功率密度:工業機器人的體積和負載要求電機重量輕、 體積小;2)高扭矩慣量:代表更高加減速性能,更快響應速度;3)高啟動轉矩:啟動轉 矩越大,電動機加速越快,啟動過程越短,也越能帶重負載起動;4)低慣量:慣量越低, 精度和響應速度越好;5)寬廣平滑的調速范圍:隨著控制信號的變化,電動機的轉速能連 續變化,調速范圍 1:1000~10000,功率范圍一般為 0.1~10kW。

3.2 四足機器人:側重高功率密度、高扭矩密度

四足機器人是學術界產業界積極研發的、具有發展前景的一類機器人。相比輪式和履 帶式機器人,具有良好的環境適應能力,在復雜的地理地形環境下,不平整地面上,保證 機器人運動的靈活性、穩定性和人際協調性,因此可以協助人類完成危險性高、工作環境 惡劣的任務,如搶險救災、高位巡檢、安全偵查、地形勘測、太空探索等。高動態特性, 參考獵豹的奔跑模式,在高速奔跑中依然能快速調整步態和運動方式。四足機器人通常采用 12 個伺服電機,每條腿三個關節:外展關節、髖關節和膝關節。為了避免膝關節電機外置易造成損壞,將膝關節電機置于髖關節處上,采用連桿機構驅動 膝蓋關節自由度,這種設計可以減少腿部的傳動慣量,有利于機器人高速奔跑。此外,踝 關節擁有類似于髖關節的 2 個自由度,但由于踝關節主要作用是調節足端和地面的接觸, 基本不提供動力,因此一般設計為被動的彈性關節,如橡膠、海綿等。

四足機器人電機更側重高扭矩密度、高功率密度、轉動慣量小、響應速度塊。1)四足 機器人在行走、奔跑、跳躍時步態都不相同,電機一直處于正反轉交替狀態,轉矩輸出并 不是處于額定值,而是一個隨著運動狀態不斷變化的量,因此電機轉矩在較短時間內達到 峰值;2)電機不停運行在正轉和反轉的狀態下,需要有較高的響應速度,要求電機的轉動 慣量小、重量輕;3)四足機器人采用 12 個電機,每個電機安裝空間有限,直徑和長度要 短,扁平化結構;4)其他約束條件:電機的散熱和溫升、電機控制器的最高頻率限制、激 勵電流的有效值等。5)另外,為了使機器人的關節輸出足夠的扭矩,需要增加減速器,將 高速低扭矩的電機輸出轉化為低速大扭矩的關節輸出。

四足機器人電機的商業化程度較低。由于四足機器人商業化應用較少,因此還未形成 標準化產品。電機廠商主要由四足機器人公司自主設計,或者找伺服電機廠商定制化生產。四足機器人電機的進入壁壘不高,但是能做到高扭矩密度、響應速度快、輕量化小型設計 等綜合性能的難度很高,全球各高校和科研機構也在不斷尋求技術突破,從而突破四足機 器人的性能優化,例如 MIT 自主研發的獵豹系列的電機,可以達到 33N·m的扭矩而質量 僅 1kg。

3.3 人形機器人:要求高效率、高動態、高功率密度

人形機器人的自由度決定電機數量,機器人靈活性越高,電機越多。當前全球人形機 器人玩家較少,已實現推出原型機/產品的公司包括日本本田、美國波士頓動力、美國敏捷 機器人、中國優必選、中國小米和美國特斯拉等。其中,本田 ASIMO 有 34 個自由度,均 為旋轉執行器,采用伺服電機+諧波減速器方案,優必選 Walker 有 40 個自由度,采用相 似架構;敏捷機器人 Digit Robot 有 20 個自由度,采取伺服電機+諧波減速器/擺線減速 器方案,小米 CyberOne 有 21 個自由度,采取相似架構;波士頓動力 Atlas 有 28 個自由 度,采用液壓驅動方案;特斯拉 Optimus 有 28 個自由度,采用 6 種執行器,旋轉執行器 為電機+諧波減速器,線性執行器為電機+滾柱絲杠。

人形機器人電機有三個關鍵點:高效率、高動態和高功率密度。①高效率:低能耗和 低摩擦損失很重要,因為機器人通常由電池供電,能經受得起苛刻的運行條件,可進行十 分頻繁的正反向和加減速運行,并能在短時間內承受過載。②高動態:整個驅動器(電機、 機構、接線、傳感器和控制器)的慣性應盡可能低,電動機從獲得指令信號到完成指令所要求的工作狀態的時間應短。③高功率密度:機器人應用需要高速、高扭矩電機,這些電 機還需要小巧,緊湊,輕巧。

3.4 機器人手部:側重輕量化、高效率、低成本

關于靈巧手的研究最早可追溯至 1960s,21 世紀以來研究進程加快,但目前仍處于實 驗室階段,少數實現商用。在應用端,靈巧手可以代替人手完成多種抓取和操作任務,具 有極大的應用價值,例如,家用領域可以完成家務、陪護、康養等任務,工業領域可以完 成裝配等精細化作業任務,特種領域可以在太空、深海、核電站等代替人手實現精準操作;在技術端,靈巧手在靈活性、適應性、可控性、敏銳感知、小型化等方面仍有挑戰。靈巧 手有多種驅動技術方案,柔性驅動包括氣動型、液壓驅動型、肌腱驅動型等;剛性驅動包 括齒輪連桿驅動型、連桿驅動型、關節電機驅動型等。目前最常見的靈巧手均為電機驅動, 具有能耗低、控制系統簡單、電路設計方便等優點。

不同靈巧手方案的電機數量不等。2002 年日本岐阜大學合作開發 Gifu-III 靈巧手,合 計 20 個關節和 16 個自由度,采用 Maxon 公司直流伺服電機;英國 Shadow 公司的靈巧 手已投入商業化應用,合計 24 個自由度,其中 20 個電機驅動,4 個欠驅動,每個手指都 集成了力、位置和觸覺傳感器,可以抓取柔軟或易碎的物體;韓國 IRIM 實驗室研制了線驅 動靈巧手 FLLEX Hand,合計 15 個自由度;清華大學機械系 PESA 手具有 20 個關節,15 個自由度,15 個電機驅動;特斯拉 Optimus 單手有 11 個自由度,采用 6 個執行器,采 用空心杯電機+蝸輪蝸桿+金屬肌腱驅動的方案。

靈巧手電機大多采用微特電機,結構緊湊,效率高。靈巧手需要滿足質量輕、結構緊 湊和抓取力強的要求,因此采用的電機應該具有尺寸小、質量輕、精度高、扭矩大的特點, 多采用微特電機+行星減速器的方式。空心杯電機具有尺寸小、質量輕、精度高、控制性能 好、能量密度高等特點,能夠滿足手指高度緊湊的結構要求和驅動性能要求以 Maxon 的空心杯電機為例:德國航空航天中心(DRL)與哈爾濱工業大學(HIT)合作研發的 DLR-HIT Hand 采用 15 個帶霍爾傳感器的無刷主流電機,長度 10.4 mm、外徑為 21.2 mm,重量 15g,安裝諧波驅動齒輪,最大扭矩 8.04mNm,結構緊湊、功率密度高、價格低廉。

4. 國內相關公司梳理

4.1 匯川技術:工控自動化國內標桿,伺服電機領軍品牌 匯川技術是國內工業自動化控制龍頭。公司成立于 2003 年,2004 年生產出第一批機 器,2008 年推出 PLC、伺服產品,2009 年“匯川永磁同步電機驅動控制軟件”榮獲中國 國際軟件博覽會金獎, 2010 年上市,2010-2019 年歷經三次組織變革,取得遠超行業平 均的持續增長,2021 年年產 1100 萬臺伺服電機項目進一步擴大產能,2022 年收購大連 智鼎科技,完善大功率變頻電機布局。目前,公司產品覆蓋通用自動化、電梯電氣大配套、 新能源汽車、工業機器人、軌道交通五大類,其中通用自動化包括變頻器、伺服系統、控 制系統、工業視覺系統、傳感器、高性能電機等核心部件,產品線齊全。

業績穩健增長,抗周期能力顯著。2021 年公司實現營業收入 179.43 億元,同比增長 56%;歸母凈利潤 35.73 億元,同比增長 70%,其中通用自動化、電梯、新能源分別占比 50%、28%、20%。2021 年公司毛利率、凈利率分別為 35.82%、20.51%。2022H1 公 司實現營業收入和歸母凈利潤 103.97 億元、19.75 億元,分別同比增長 25.65%、26.36%, 在疫情和宏觀環境不利影響下取得逆勢增長,行業龍頭地位進一步鞏固。

作為工控自動化龍頭,公司充分受益自動化大浪潮,產品條線持續擴張,業務多點開 花。

1)變頻器和伺服系統的市占率在內資品牌中穩居第一,市場競爭力強勁。公司掌握高 性能伺服控制技術、高性能伺服電機技術等核心技術,產品矩陣豐富,覆蓋單軸/多軸伺服 系統、通用/專用伺服系統、新一代伺服系統、電液伺服系統、高精度伺服驅動系統等,廣 泛應用于 3C 制造、機械手、LED、鋰電、印刷包裝、紡織、機床、注塑機等業務領域。

2) 工業機器人業務高速增長,產品品類擴張。公司的工業機器人產品包括 SCARA 機器人、 六軸機器人、視覺系統、高精密絲杠、控制系統等整機及零部件。根據睿工業,2021 年公 司 SCARA 機器人的國內市場份額為 14%,名列第三,內資第一。目前公司工業機器人業 務已經實現盈利,未來有望高速成長。

3)戰略布局新能源車景氣賽道,電控產品放量在即。公司已進入理想、小鵬、威馬等造車新勢力及長城、廣汽等傳統車企供應鏈,2022H1 產 品迭代至第四代高壓電驅總成、異步電機總成,新能源車業務可期。

4.2 埃斯頓:國內工業機器人龍頭,全產業鏈發展快速崛起

埃斯頓是國內工業機器人龍頭企業,立足自主研發,技術創新驅動進步。公司成立于 1993 年,2002 年研發金屬成形機床數控系統,2006 年拓展金屬成形機床電液伺服系統等 核心部件業務,2008 年推出交流伺服系統,2012 年布局工業機器人產品線,2019 年收購 德國 CLOOS,取得焊接機器人全球前沿技術,2021 年全面進軍工業智能化和數字化制造 領域。公司形成工業自動化系列產品、工業機器人系列產品、工業數字化系列產品三大核 心業務;其中工業自動化系列產品線包括全系列交流伺服系統,變頻器,PLC,觸摸屏,視 覺產品和運動控制系統等。

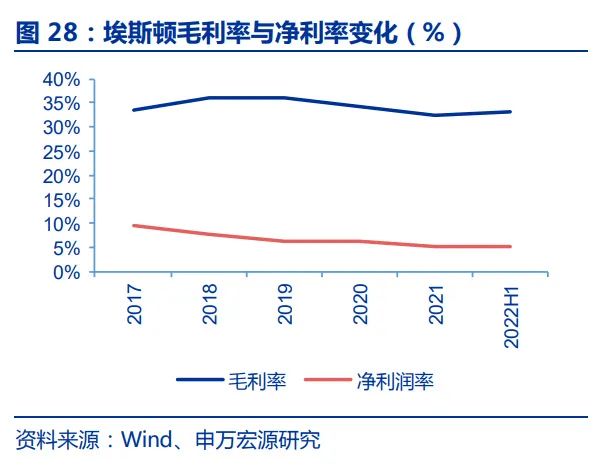

市場份額持續擴張,盈利略有承壓。2021 年公司實現營業收入 30.20 億元,同比增長 20%;歸母凈利潤 1.22 億元,同比下降 5%;2022H1 公司實現營業收入和歸母凈利潤分 別為 16.55 億元、0.76 億元,同比增長 6%、21.3%。公司重視自主研發,2017-2021 年 研發支出由 1.06 億元上升至 2.82 億元,研發費用率長期維持 10%的較高水平。2020 年 6 月福布斯發布 2020 中國最具創新能力榜單,埃斯頓榮登“2020 年中國最具創新力企業 榜”,成為工業機器人企業唯一登榜者。

機器替人疊加國產替代,公司發展前景廣闊。

1)機器人銷量快速增長,空間廣闊。2021 年公司工業機器人出貨量約 1.1 萬臺/套,國內市占率為 4.4%,在人力成本上升+勞動力短 缺+產業自動化升級+國產替代等多重驅動下,工業機器人有望持續滲透,公司作為龍頭將 首先受益。2)股權激勵彰顯信心。2022 年 8 月公司發布長期激勵計劃和員工持股計劃, 員工持股計劃考核目標是 2022/2023 年公司收入分別不低于 38 億元、52 億元,同比分別 +25.83%、36.84%,彰顯公司對于未來發展的信心。

4.3 鳴志電器:運動控制平臺企業,空心杯電機國內龍頭新銳

鳴志電器聚焦運動控制及智能電源領域關鍵部件制造,產品品類齊全。公司成立于 1994 年,1998 年鳴志電機工廠建成,HB 步進電機產品投產,2007 年與美國 AMP 公司 合資安浦鳴志,開展控制電機驅動系統業務,2008 年永磁式步進電機產品投產,2012 年 交流伺服電機產品、直流無刷電機產品投產,2014 年收購美國 AMP,2015 年收購美國 LIN ENGINEERING,與 PBC Linear 合資成立鳴志派博思,2018 年收購瑞士 Technosoft Motion AG,通過內生+外延雙輪驅動實現快速發展。目前產品已覆蓋混合步進電機、永 磁步進電機、線性電機、伺服電機、直流無刷電機、無刷無槽電機、電機驅動與集成、電 動滑臺、智能 LED 調光、LED 智能控制與驅動、大型設備管理與故障診斷等多個領域。

業績持續高增,毛利率穩定在較高水平。2021 年公司實現營業收入 27.14 億元,同比 增長 22.66%,2017-2022 復合增長率 13.6%;歸母凈利潤 2.80 億元,同比增長 39.27%;其中控制電機及其驅動系統產品收入 20.98 億元,占比 77%。2021 年毛利率、凈利率分 別為 37.66%、10.37%。2022H1 實現營業收入和歸母凈利潤分別 12.7 億元、0.7 億元, 分別同比-1.9%、-45,4%,主要因為公司及工廠位處上海,3 月以來受疫情影響較大,工 廠停工、物流受限、倉庫封閉、原材料供應不穩定等情況對境內外業務造成多重不利影響, 6 月以來復工復產后公司經營情況已得到迅速恢復,預計下半年有望恢復高增態勢。

產品品類齊全形成平臺化運營,新興高附加值占比持續提升,產能有序釋放支撐公司 高增長。

1)產品線不斷完善,高附加值應用領域快速成長。公司產品線涵蓋 25 個系列, 覆蓋運動控制、智能電源、工業互聯網等五大領域,形成平臺化運營模式。2014 -2018 年 陸續收購美國 AMP、美國 LIN ENGINEERING、瑞士 Technosoft Motion AG 等外資高 端品牌,公司不斷吸納核心研發技術與客戶群體,強化研發實力。2022H1,工業自動化、 生化醫療、服務機器人、半導體工廠等新興高附加值領域收入增長 20%、21%、50%和 85%, 上述領域收入同比增加 1.04 億元。

2)深入布局空心杯電機,把握產業發展導向。在無刷 空心杯領域, 鳴志 EC 系列直流無刷無槽電機提供 ?13mm~?30mm 多種規格,空載轉 速達 15000rpm~50000rpm;在有刷空心杯領域,鳴志 DCU 系列直流有刷電機提供 ?8mm~?24mm 多種規格,空載轉速達 10000rpm~16000rpm,采用空心轉子設計方 案,具有高加速度、低轉動慣量、無齒槽效應、無鐵損小巧輕便等特點。公司具備 AMP、 T Motion 兩家公司在空心杯電機領域多年的核心技術優勢,并廣泛吸收了其客戶資源,有 望在空心杯電機市場搶占先機。

3)全球產能布局有序推進。公司上海工廠產能預計于 22Q4 遷移至太倉工廠,越南年產 400 萬臺 HB 步進電機項目預計 23Q1 開始試運行,公司生產 效率與產能規模將得到有效提升。

4.4 兆威機電:精密傳動行業翹楚,布局藍海前景廣闊

兆威機電專注于微型驅動領域,產品包括微型傳動系統、精密注塑件和精密模具三大 類。公司成立于 2001 年,制定了“精密微小超薄”的發展路線,2002-2004 年先后成為 三協、松下、三洋等企業供應商,2008 年成為德國博世 BOSCH 汽車的認證供應商,2014 年成功開發 3.4mm 直徑微型減速齒輪箱,2021 年完成 C 款標準品齒輪箱的全系列升級, 啟動正齒輪箱產品系列化的研發。目前,公司產品覆蓋汽車電子、通訊、醫療器械、智能 家居、AI 機器人等領域,重點聚焦 5G 商用、智慧醫療、人工智能、IOT 等領域的開拓, 為客戶的智能化驅動提供定制化服務。

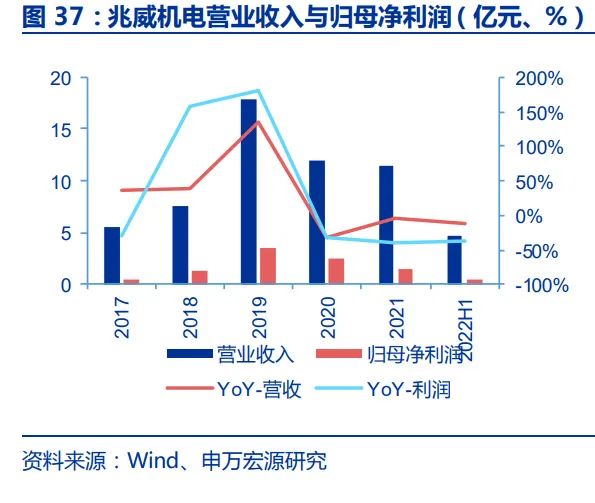

疫情下消費市場承壓,導致短期業績擾動。2021 年公司實現營業收入 11.40 億元,同 比下降 5%;歸母凈利潤 1.48 億元,同比下降 40%,其中微型傳動系統、精密注塑件和精 密模具分別占比 65%、30%和 5%。2021 年毛利率、凈利率分別為 29.73%、12.94%。2022H1 公司實現收入和歸母凈利潤 4.69 億元、0.55 億元,分別同比-12.44%、-37.86%, 主要受到智能家居、服務機器人、通訊業務板塊的負面影響;汽車電子和醫療領域分別實 現 26.77%和 16.46%的正增長,為公司積極拓展的重點領域。

重視基礎性研究+加碼高景氣賽道,看好公司長期成長價值。

1)重視微型驅動領域的 理論和技術研究,高研發鍛造產品競爭力。2021 年公司研發投入 1.3 億元,同比+77.98%, 研發費用率 11.65%,近五年研發投入持續提升;研發人員占比 23.14%,比重不斷增加。2021 年研發成果豐厚:平臺化領域,C 款標準品齒輪箱全系列升級;工業裝備領域,開發 線性升降機構等 6 款產品,實現齒輪箱與驅動控制的一體化集成設計;服務機器人領域全 面升級,積極提升批量化生產能力;通訊領域,開發大容量基站天線齒輪箱、RCU(遠程 控制單元)模組,該模組可實現信號的最強發射;基礎技術研究領域,完成高性能 PEEK 塑料齒輪的精密制造技術研究;粉末冶金部門在小模數粉末冶金齒輪高精度大批量制造技 術上,最優精度和技術水平達到國際前列。

2)重點發力汽車電子領域等高景氣領域,客戶 拓展順利。公司拓展比亞迪、長城、蔚小理等國內新能源汽車客戶,參與智能屏、電動尾 翼、隱藏式門把手、PLG 等項目研發。此外積極拓展醫療、智能家居、AI 機器人、AR/VR、 5G 商用等戰略新型產業,未來潛在增長空間大。

4.5 江蘇雷利:微電機領先方案商,縱橫拓展高景氣賽道

江蘇雷利深耕微電機行業 30 載,由家電延伸至多個細分領域。1993 年品牌初創,開 始生產步進電機,2006 年雷利電機科技成立,2017 年于科創板上市,2019 年收購鼎智機 電切入高端醫療器械領域,2021 年收購太倉凱斯汀,成立安徽凱斯汀、江蘇雷利艾德思, 布局汽車零部件業務。目前,公司已形成步進電機、同步電機、直流有刷電機、直流無刷 電機、水泵等多種電機產品為主導,配套相關精密結構、驅動控制設計和制造解決方案的 業務布局。

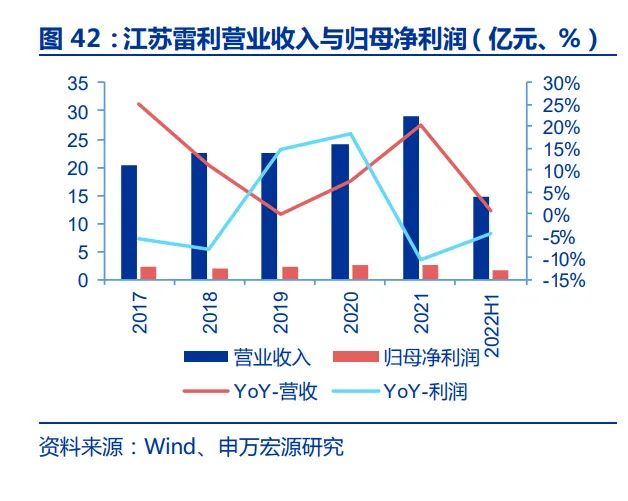

業績穩步增長,新業務貢獻增速。2021 年公司實現營業收入 29.19 億元,同比增長 21%;歸母凈利潤 2.44 億元,同比下降 11%。2021 年公司毛利率、歸母凈利率分別為 25.57%、9.01%。按產品類別分,2021 年步進電機、泵、MA 電機及組件、直流電機、 PP-沖壓件、排水電機分別占比 41%、16%、16%、8%、6%、6%;按下游分,空調、洗 衣機、工控、醫療、冰箱、汽車分別占比 28%、20%、10%、9%、9%、8%。2022 年實 現營業收入 14.65 億元,同比增長 0.75%;歸母凈利潤 1.55 億元,同比下降 4.34%;其 中,汽車零部件、工控、小家電分別同比+65%、+27%、+23%,新興領域實現快速增長。

醫療+新能源車+儲能+工控四大賽道并進,擁抱藍海市場,國產化替代空間巨大。

1) 醫療:子公司鼎智科技主要產品直流無刷電機、音圈電機、步進電機等已廣泛應用于體外 診斷 IVD 行業、核酸檢測儀、呼吸機、牙科影像儀等高端醫療設備,與邁瑞、萬孚、天隆、 凱格、優利特、帝邁、IDEXX 等國內外知名企業合作;

2)新能源車:公司相關產品包括汽 車電子水泵、沖壓件、鋁壓鑄、電子油泵、激光雷達電機等,21 年 10 月發布公告稱擬在 六安投資 5.5 億元建設“新能源汽車核心零部件生產基地項目”,將生產驅動電機、電動 斡旋壓縮機、精密鋁壓鑄和沖壓零部件等產品,25-26 年規劃產能為 7 億產值;

3)儲能:公司的電子水泵用于儲能液冷系統及電化學儲能電池,直接或間接進入比亞迪、國軒高科、 英維克等頭部廠商供應鏈,未來還將延伸至儲能電機、沖壓件、控制器等配套產品;

4)工 控:公司 2020 年參股洛源智能加大對伺服系統和電機領域的布局,現有產品絲桿電機、伺 服電機、無刷空心杯電機等產品可廣泛應用于機床、3C、印刷包裝、機器人等多個行業, 該領域尚處于起步階段,未來增長空間廣闊。

編輯:黃飛

?

電子發燒友App

電子發燒友App

評論