前言:智能化大背景,車燈是零部件細(xì)分優(yōu)質(zhì)賽道

汽車零部件企業(yè)從收入端拆分:收入=1)市場空間*2)市占率,其中1)市場空間主要看賽道結(jié)構(gòu),三大影響因素分別為:單車價值量(起點)、產(chǎn)品生命周期(持續(xù)時間)、產(chǎn)品升級速度(彈性);2)市占率主要看客戶結(jié)構(gòu),兩大影響因素分別為:進(jìn)口替代(拓展新客戶)、整車周期(跟隨原有客戶份額提升實現(xiàn)的市占率提升)。本文將從市場空間和市占率兩大維度分析車燈行業(yè)的投資機會,其中市場空間的分析將從“好賽道”維度入手,分析前大燈、后尾燈、氛圍燈的發(fā)展趨勢及滲透率水平,以期為讀者了解車燈行業(yè)提供參考。

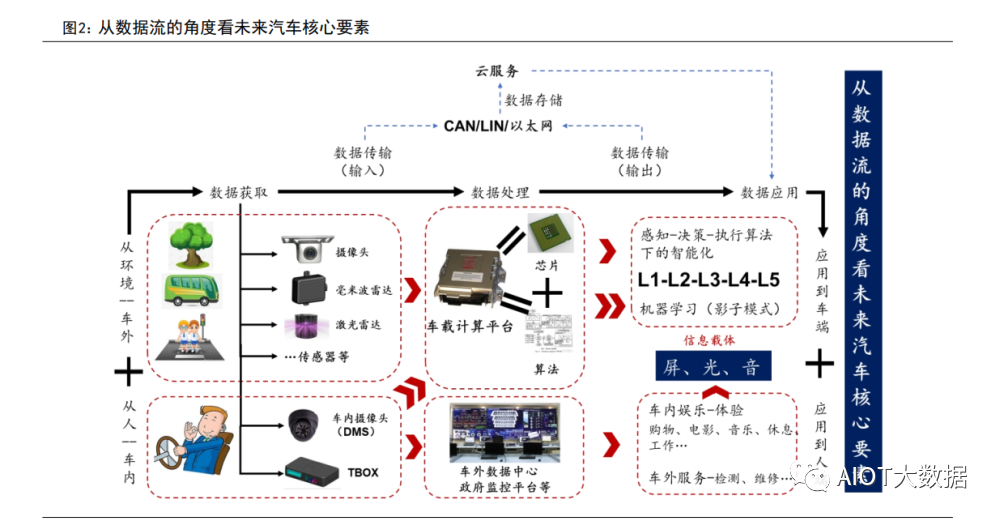

車燈作為細(xì)分汽車零部件,能超越汽車整體行業(yè)增長,其背后很大原因來自于技術(shù)升級帶來的車燈價值量提升(起點高、彈性大、持續(xù)長),而根本原因是消費者愿意為汽車電子化、智能化等趨勢下的車燈(美觀、智能、節(jié)能)等付出更高的成本,未來智能化電動化背景下,車燈作為視覺件有望成為車輛數(shù)據(jù)流輸出端的核心載體,實現(xiàn)從“照明”到“表達(dá)”的功能升級。

車燈是汽車零部件細(xì)分優(yōu)質(zhì)賽道,具備起點高、彈性大、產(chǎn)品持續(xù)升級三大屬性。1)起點高-單車價值量高:傳統(tǒng)汽車零部件賽道中,超過車燈單車價值量的部件只有動力總成(發(fā)動機變速箱 6000-10000 均價)和座椅總成(2000 均價),車燈總成(2000-3000 左右),車機系統(tǒng)(1500 左右),輪胎(1000 左右),玻璃(600 左右)。電動智能化趨勢下誕生的純增量零部件賽道中,ADB 車燈、DLP車燈單車價值量分別 4000 元、超 1 萬元,僅次于激光雷達(dá)、自動駕駛域控制器、空氣懸掛等賽道。 2)彈性大-技術(shù)升級帶來的價值量大幅提升:車燈是汽車車身上重要的外觀件,車燈的形態(tài)和設(shè)計對汽車消費者有重大影響,在汽車電子化、個性化的趨勢當(dāng)中,車燈在整車中的成本占比也越來越高。以前大燈為例“鹵素-氙氣-LED-ADB-DLP”的技術(shù)路徑下,單只大燈的均價大致從“200 元-400 元-1000 元-2000 元以上-1萬元以上”,價值量持續(xù)快速提升。 3)持續(xù)長-空間廣,產(chǎn)品持續(xù)升級:車燈目前經(jīng)歷了從鹵素-氙氣-LED 的產(chǎn)品升級,未來更智能的矩陣式 ADB 大燈、DLP 大燈是發(fā)展方向,升級過程中,單車價值量持續(xù)提升(大燈 LED 化過程,全套車燈從 1600 元到3000 元)。汽車車燈在前照大燈、后尾燈(分離式-貫穿式)、氛圍燈(前格柵燈、星環(huán)燈等)等各領(lǐng)域,均存在較大的技術(shù)升級空間,光、電等前沿領(lǐng)域在汽車車燈上的應(yīng)用相對具備較大的空間。

好行業(yè):從安全到智能,車燈技術(shù)持續(xù)升級

核心:車燈集外觀件-安全件-電子件于一體,是車身上具備強消費驅(qū)動力的核心零部件,是汽車每次大小改款的必改項目,產(chǎn)品升級幾乎是必然趨勢,升級過程中掌握前瞻產(chǎn)品研發(fā)技術(shù)的企業(yè)有望成為下一階段的贏家。從安全到智能,車燈產(chǎn)品持續(xù)升級,前大燈從 LED(ASP1500 元)-ADB(ASP3000-4000 元)-DLP(ASP15000元+),尾燈從分離式(ASP400-600 元)-貫穿式(ASP1000 元+),疊加氛圍燈(前格柵燈、星環(huán)燈等),整車全車燈價值量有望從當(dāng)前2500 元提升到遠(yuǎn)期上萬(新勢力車燈價值量多在 5000 元以上)。

前大燈:鹵素?zé)?氙氣燈-LED 燈-ADB 燈-DLP

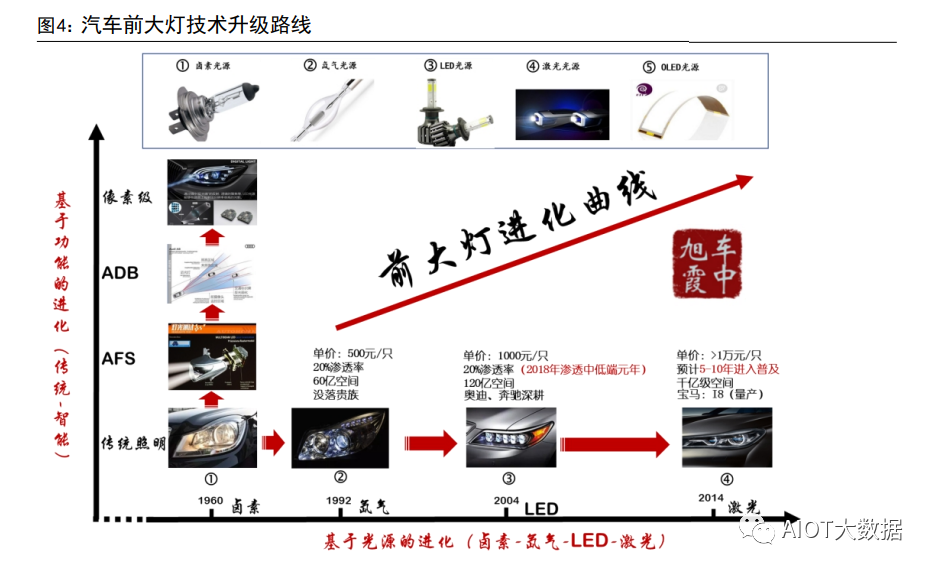

燈前大燈升級路線,基于光源角度,車燈從鹵素-氙氣-LED-激光光源升級;基于功能角度,車燈從傳統(tǒng)照明到智能車燈(矩陣式 LED/ADB/AFS/像素級DLP 成像)升級,智能車燈可概括為更高分辨率的車燈,按照技術(shù)可分為LED 陣列(矩陣式LED/ADB)、微像素 LED(μAFS /mini/micro LED)、DLP,按照采用的設(shè)備可分為 DMD(數(shù)字微鏡設(shè)備)、LCD 和 LCOS(硅上液晶)。

復(fù)盤車燈發(fā)展歷程,車燈已完成從鹵素?zé)?氙氣燈-LED 燈的升級,目前路面在跑車型使用的前大燈主要為 LED 燈。展望未來,ADB、DLP 燈有望接棒LED燈,成為前大燈的發(fā)展趨勢。

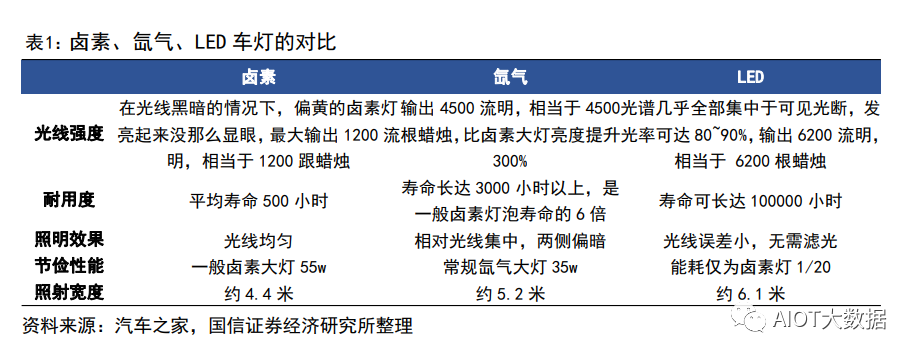

追溯過去,基于光源,LED 光源具備高效、節(jié)能、長壽等多重優(yōu)勢,前大燈已完成從鹵素?zé)?氙氣燈-LED 燈的升級。 1)鹵素?zé)簦浩浒l(fā)光原理跟白熾燈相似,但亮度比白熾燈要高,且工藝簡單、制造成本低廉,但發(fā)光效率不高、照射距離短。目前國內(nèi)低端車型中鹵素?zé)粽紦?jù)了市場大部分份額,但在逐年縮減。鹵素?zé)粞赜脗鹘y(tǒng)白熾燈發(fā)光原理,由于白熾燈技術(shù)簡單且發(fā)展較為成熟,鹵素車燈的光源成本較為低廉,目前市面上更換一只鹵素?zé)襞莸膬r格約在十幾元-幾十元不等。 2)氙氣燈:起于 20 世紀(jì) 90 年代歐洲,特點是發(fā)射光多,能效高,具有比較高的能量密度和光照強度,使用壽命比鹵素?zé)糸L得多。氙氣燈必須搭配高壓觸發(fā)器使用,同時整體安裝難度較高,需要進(jìn)行各種的色溫匹配,性價比一般。3)LED 燈:LED 車燈是指采用 LED(發(fā)光二極管)為光源的車燈。因為LED具有亮度高、顏色種類豐富、低功耗、壽命長的特點,LED 被廣泛應(yīng)用于汽車領(lǐng)域。LED 在車用儀表盤、背光照明開關(guān)、汽車閱讀燈或抬頭顯示系統(tǒng)等汽車內(nèi)部的應(yīng)用較為成熟,其中儀表盤的背光已經(jīng) 100%使用 LED。在汽車外部,例如汽車組合尾燈、剎車燈等小燈領(lǐng)域也已采用了 LED。近年來LED 前大燈得到了廣泛應(yīng)用。

LED 燈更小、更亮、更耐用,是目前前大燈的主流技術(shù)。LED 全稱叫做LightEmitting Diode,即發(fā)光二極管。對于汽車而言,LED 光源主要有以下7大優(yōu)勢:1)更高的使用效率,LED 的發(fā)光效率達(dá) 80%-90%,如果用我們?nèi)粘5墓?jié)能燈來打比方,節(jié)能燈比白熾燈節(jié)能 4/5,而 LED 比節(jié)能燈還節(jié)能1/4。在汽車上,同樣的日間行車燈,LED 元件的能耗僅為鹵素?zé)舻?1/20。LED 元件的成本也逐年大幅降低,并且目前成本和價格仍然在以每年 20%以上的幅度下降。2)壽命超長,用在汽車上的 LED 元件基本都能達(dá)到 50000 小時的水平,而知名的汽車燈光供應(yīng)商已經(jīng)能夠提供壽命達(dá) 100000 小時的 LED 元件,考慮到燈光的使用頻率,基本上在整車的設(shè)計壽命里,LED 元件都不需要更換。相比之下,氙燈的壽命僅為3000小時左右。而且 LED 讓大燈的形狀和線條變得更加豐富,夜晚的識別度也更高。3)耐用性好,LED 元件結(jié)構(gòu)簡單,抗沖擊性、抗震性非常好,不易破碎,能夠很好地適應(yīng)各種環(huán)境。4)LED 元件體積小,緊湊便于布置和造型設(shè)計,這是LED的一個巨大優(yōu)勢,這一優(yōu)勢充分迎合了汽車廠商在設(shè)計上的進(jìn)化需求,打破過去燈光系統(tǒng)對造型創(chuàng)新的束縛,讓我們擁有更具創(chuàng)意的汽車產(chǎn)品。5)響應(yīng)速度快,LED的點亮僅需微秒級別,用在尾燈和轉(zhuǎn)向燈上能夠迅速點亮達(dá)到更好的警示效果,用在前大燈上,相比氙燈和鹵素大燈擁有更高的響應(yīng)速度,對于行車安全性有更好的保障。6)亮度衰減低,LED 亮度高,光線亮度衰減遠(yuǎn)低于鹵素?zé)簦m合用作照明及剎車燈、轉(zhuǎn)向燈等警示燈光。7)低壓直流電即可驅(qū)動,負(fù)載小,干擾弱,對使用環(huán)境要求低,適應(yīng)性好。不需要氙氣燈的升壓裝置。

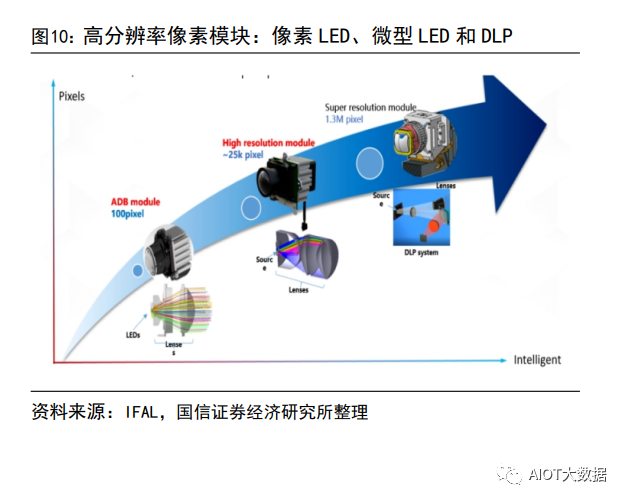

展望未來,基于功能與智能,前大燈往更高分辨率的數(shù)字大燈方向發(fā)展。展望未來,基于功能與智能的角度,前大燈往更高分辨率的數(shù)字大燈方向進(jìn)行發(fā)展,按照技術(shù)可分為 LED 陣列(矩陣式 LED/ADB)、微像素LED(μAFS /mini/microLED)、DLP,按照采用的設(shè)備可分為 DMD(數(shù)字微鏡設(shè)備)、LCD 和LCOS(硅上液晶)。

對于高像素前照燈系統(tǒng),對于前大燈的功能主要可以概括為:1)對已有照明功能的進(jìn)一步優(yōu)化,比如分區(qū)照射、防眩目功能,目前中低像素LED(ADB,幾十到 100 像素)前大燈已經(jīng)實現(xiàn)該功能,基于安全角度應(yīng)運而生。2)對于新功能,由于高像素 LED( Micro-led /μAFS )、DMD 方案(DLP)、LCD方案具有較高的分辨率,因此其可以在路面上投影相應(yīng)的圖案從而向駕駛者傳遞部分信息,比如交通標(biāo)志提醒、轉(zhuǎn)向投影等,其中高像素LED(Micro-led/μAFS)和 LCD 方案可實現(xiàn)萬級像素,DMD 方案(DLP)可以實現(xiàn)百萬級像素、更高清顯示效果。從量產(chǎn)應(yīng)用情況來看,中低像素 LED(ADB)在中低價位車型已量產(chǎn)應(yīng)用,DMD(DLP)方案在高端車型量產(chǎn)。

1)ADB 車燈(矩陣式 LED)——中低價位車型已量產(chǎn)應(yīng)用

自適應(yīng)遠(yuǎn)光燈系統(tǒng)(Adaptive Driving Beam)是一種智能遠(yuǎn)光燈系統(tǒng),主要功能是提升夜間會車安全性。傳統(tǒng)的汽車頭燈光線耀眼,在夜間會車時極易造成對向車道駕駛者的眩目,為行車安全埋下隱患。相比之下,ADB 技術(shù)通過視頻攝像頭信號的輸入,判斷前方來車的位置與距離,并相應(yīng)調(diào)整燈光照射區(qū)域,避免對來車產(chǎn)生炫光,同時最大限度地滿足駕駛者的視野需求,ADB 智能大燈可以提升ADAS 系統(tǒng)夜間圖像識別能力,將成為汽車安全照明的技術(shù)趨勢,當(dāng)前已經(jīng)是ADAS系統(tǒng)的一部分,更有望成為未來智能駕駛汽車標(biāo)配產(chǎn)品。ADB 有兩種解決方案:一種是矩陣式( Matrix system),一種是像素式(Pixelsystem),簡單來說,像素式可以理解為更多顆粒、更多通道、分區(qū)更細(xì)的矩陣式,矩陣式可以理解為像素更低的像素式,當(dāng)前由于成本、技術(shù)等各方面原因的限制,在車上搭載的 ADB 方案尚以矩陣式為主,基于LED 小體積、易驅(qū)動、快速響應(yīng)等特性,使用多顆 LED 組成行、列或矩陣式排列是實現(xiàn)入門級多像素智能大燈的基礎(chǔ)方案。以奧迪為例,拆解其矩陣式前大燈,相較于普通LED前大燈,矩陣式前大燈的 LED 顆粒更多,遠(yuǎn)光燈組更復(fù)雜,散熱和控制系統(tǒng)要求更高。

從應(yīng)用來看,ADB 前大燈技術(shù)相對較成熟,開發(fā)不確定性較低,周期相對較短,成本比高像素車燈低,在中低價位車型已量產(chǎn)應(yīng)用,代表性車型比如比亞迪海豹、傳祺 GS8、卡羅拉。由于 LED 封裝尺寸的限制,最終的像素數(shù)量級能到百位級已是極限。

2)微像素 LED(μAFS 式)——海拉、星宇股份等車燈龍頭Tier1 進(jìn)行技術(shù)布局

μAFS 是可尋址像素矩陣式 LED(Addressable LED Pixel Array)的簡稱,是一種專門針對多像素智能大燈系統(tǒng)開發(fā)的 LED 技術(shù)。傳統(tǒng)的LED 工藝?yán)铮總€芯片只有單個正極和單個負(fù)極(多芯片 LED 僅是把多個獨立的LED 芯片整合到一個LED 封裝),外部驅(qū)動提供電能后,整片芯片同時點亮。而μAFS 則是預(yù)先在芯片的硅襯底中整合了矩陣式的 CMOS 控制電路,結(jié)合同樣經(jīng)矩陣式微結(jié)構(gòu)處理的芯片,實現(xiàn)了對芯片上每一個獨立的微結(jié)構(gòu)區(qū)域進(jìn)行單獨的開、關(guān)及電流調(diào)節(jié)的功能,使每一個微結(jié)構(gòu)區(qū)域直接成為了大燈光型中可獨立控制的像素。因此,μAFS雖仍以 LED 為光源,但其與同以 LED 為光源的 DLP 大燈光源系統(tǒng)的區(qū)別在于像素的形成。μAFS 在 LED 芯片層面直接形成像素;DLP 通過DMD 器件形成像素。得益于無需額外增加像素生成系統(tǒng),μAFS 具備較低的系統(tǒng)成本,目前最高達(dá)到25600像素。歐司朗的 EVIYOS 1.0能在 4mm×4mm 的單個芯片上做到1024像素;最新的 EVIYOS 2.0 在單個 LED 芯片上實現(xiàn) 25600 個可獨立控制的像素點。

從性能來看,μAFS(Micro LED)技術(shù)憑借著較低的系統(tǒng)成本、較小的系統(tǒng)體積、相當(dāng)高的效率、萬級像素的投影效果等優(yōu)勢,以海拉、星宇股份為代表的頭部tier1 已進(jìn)行技術(shù)布局。其中海拉采用μAFS(Micro LED)技術(shù),突破了矩陣式ADB的像素限制,實現(xiàn)更為精準(zhǔn)的燈光控制。其最大亮點在于高分辨率,可以實現(xiàn)3萬多個像素智能且獨立地控制,完善了現(xiàn)有的自適應(yīng)照明、無眩光遠(yuǎn)光燈等照明功能,還支持附加的基于光的安全功能,如為騎車人或行人投影出保護區(qū)域、車道光標(biāo)識等。此外,星宇股份加強車燈新技術(shù)的開發(fā),在基于Micro LED技術(shù)的HD 智能前照燈方面進(jìn)行了布局。

3)DLP 車燈——應(yīng)用于高合、智己等高端車型

DLP 全稱“Digital Light Processing”,即數(shù)字光處理,也就是該技術(shù)需要先把影像信號經(jīng)過數(shù)字處理,然后再把光投影出來。它是基于TI(德州儀器)公司開放的數(shù)字微鏡元件 DMD(Digital Micromirror Device)來完成可視數(shù)字信息顯示的技術(shù)。DLP 的成像原理在于 LED 光源通過分色鏡、集光鏡、透鏡組等光學(xué)元件,再通過 DMD 芯片的控制反射作用繪制出畫面圖像,反射給鏡頭將圖像顯示出來。DMD 芯片有上百萬個微鏡片聚集在 CMOS 硅基片上,每個微鏡片安裝在一個精密微型鉸鏈上,微型鉸鏈可以由 SRAM (Static Random-Access Memory)的數(shù)字信號驅(qū)動調(diào)節(jié)鏡片方向和角度來反射光到屏幕上形成投影圖像。通過對其表面微鏡矩陣中數(shù)百萬顆微鏡角度的控制,改變光線的反射角度,從而能在指定區(qū)域內(nèi)形成暗區(qū),并且能準(zhǔn)確地控制車燈調(diào)節(jié)光線透射的角度和暗區(qū)的大小,有效地避免炫目的發(fā)生。同時,它能將最多的光維持在路面上,保證了夜間燈光的最大利用率,有效地提高了夜間行車安全。

DLP 車燈的優(yōu)勢在于:1)高像素、高分辨率:ADB 單透鏡像素低在100-1萬多之間,DLP 單透鏡像素超百萬,DLP 是更精準(zhǔn)的 ADB,具備極高的分辨率;2)精準(zhǔn)指示:DLP 透鏡模組可以使駕駛員在各種路況下打開遠(yuǎn)光燈行駛,同時不對其他司機的視線造成影響,并提供精準(zhǔn)指示照明;3)防眩目:提供燈光暗區(qū)以避免強光影響到來車或前車的駕駛員、行人;4)可編程,智能交互:DLP 技術(shù)能提供對車輛個性化的定制,比如燈光秀,可根據(jù)各種傳感器捕捉的環(huán)境信息在路面投影出各種提示圖案。 目前,DLP 大燈單價約 1 萬元/只,按照國外的產(chǎn)品價格5000 元以上,如果國內(nèi)未來 2-3 年內(nèi)投產(chǎn),并且解決 DLP 光源技術(shù)的問題,價格有很大的下行空間。

后尾燈:分離式-貫穿式,LED-OLED

后尾燈升級路線,基于光源的鹵素-LED-OLED 光源升級,基于形態(tài)的分離式到貫穿式升級。各車企的選擇路線來看,市面上主流車企的新車基本都開始使用LED作為尾燈光源,奧迪在全新 A8 上開始使用貫穿式后尾燈及OLED 后組合燈。

1)基于形態(tài):分離式-貫穿式

尾燈有照明和信號指示作用,主要包括后示寬燈、剎車燈、后霧燈、后轉(zhuǎn)向燈等,車燈作為重要的外觀件,尾燈不僅僅需要滿足其功能性的要求,車企也更加注重設(shè)計感與辨識度,尾燈成為車企重要的外觀設(shè)計元素,貫穿式尾燈應(yīng)運而生。

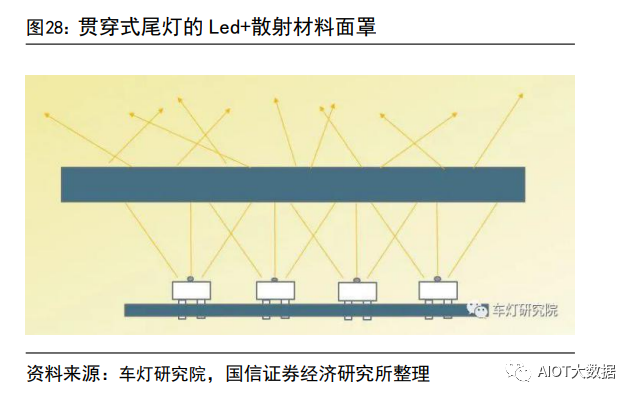

貫穿式尾燈的技術(shù)方案可以分為:1)光導(dǎo)式:一根光導(dǎo)貫穿整個貫穿尾部,在光導(dǎo)左右 2 端分別加上大功率的 led 光源,該方案優(yōu)勢是簡單高效成本低;缺點是是光導(dǎo)的尺寸有限,無法點亮很大的寬度,光導(dǎo)要實現(xiàn)發(fā)光均勻存在天然的局限;2)LED+散射材料面罩:該方案是國內(nèi)很多燈廠貫穿式尾燈的方案,優(yōu)勢是設(shè)計簡單,一根超長的 led 燈板加上一塊散射材料的面罩即可實現(xiàn)貫穿的效果,缺點是貫穿式尾燈的外觀容易同質(zhì)化,效果主要取決于面罩上的散射材料;3)LED+小反光碗:超多數(shù)量 LED 的方案,豪車大多采用該方案,貫穿下來可以用到100多顆 led 燈珠,通過直射或者反射的方式先反射擴散,然后通過面罩均勻投射出來,每顆 led 光源可以單獨控制,實現(xiàn)迎賓方案。

2)基于光源:鹵素-LED-OLED

OLED 比 LED 多了 Organic,也就是使用了有機分子或高分子材料的新一代有機半導(dǎo)體照明技術(shù)。OLED 的基本結(jié)構(gòu)可分為附著在玻璃基質(zhì)上的銦錫 氧化物(ITO)陽極 、空穴注入層(HIL)、空穴傳輸層(HTL)、發(fā)光層(EML)、電子傳輸層(ETL)、電子注入層(EIL)和金屬陰極。OLED 基本的發(fā)光過程是空穴從陽極 ITO 一側(cè)注入,經(jīng)由 HIL 和 HTL 進(jìn)入EML;電子從陰極一側(cè)注入經(jīng)由 HIL 和 HTL 進(jìn)入 EML;電子和空穴在 EML 層復(fù)合成為激子,激子輻射衰減,最后形成電致發(fā)光。

OLED 車燈的優(yōu)點在于 OLED 車燈具有輕薄、透明、響應(yīng)速度快、高流明效率以及可塑性強等特點,能夠呈現(xiàn)出更加酷炫的 3D 效果。不同于LED 等傳統(tǒng)的點光源,OLED 是一種發(fā)光均勻、光照柔和的平面光源,可以有效避免炫光給人眼帶來的刺激。此外,OLED 光源的顏色和亮度還可以實現(xiàn)動態(tài)改變,使車燈呈現(xiàn)“流動”的效果,滿足客戶高度定制的動態(tài)圖案設(shè)計需求。 OLED 的問題在于壽命、效率和成本,1)壽命和效率問題,OLED材料、熒光和磷光材料的發(fā)光效率并沒有達(dá)到最優(yōu),材料容易受環(huán)境影響,同時在制造生產(chǎn)過程中易產(chǎn)生缺陷而影響壽命,由于目前OLED 的發(fā)光效率還無法達(dá)到車頭照明燈的水準(zhǔn),因此其開發(fā)重點集中在尾燈;2)成本問題,由于目前產(chǎn)業(yè)鏈尚處雛形,可供選擇的材料、設(shè)備供應(yīng)商范圍小,客戶需求尚未明顯上量,成本問題成為 OLEO 大范圍應(yīng)用的關(guān)鍵制約點。 目前,汽車后尾燈大多是 LED 光源,OLED 尾燈主要應(yīng)用在寶馬、奔馳、奧迪等高端車型上。

氛圍燈:內(nèi)飾燈融合座艙實現(xiàn)智能交互,外飾燈方面格柵燈進(jìn)入大眾視野

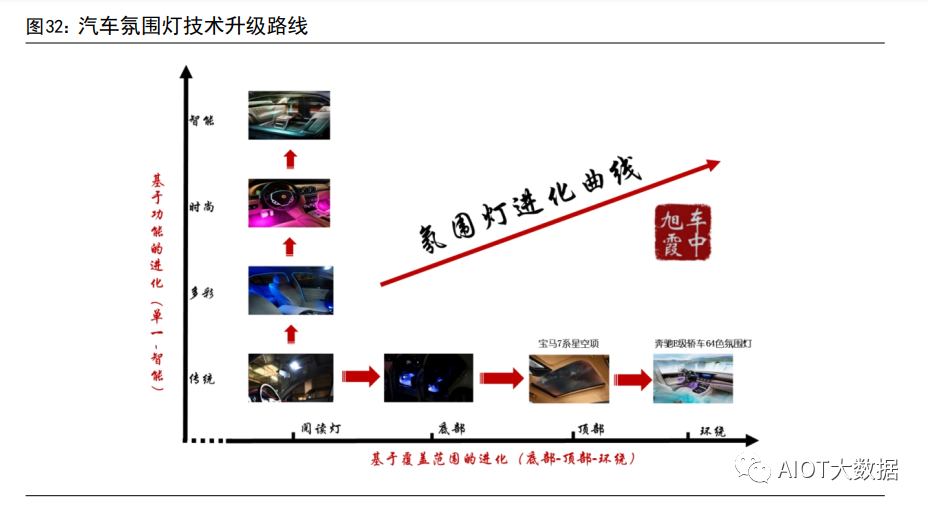

氛圍燈升級路線,基于覆蓋范圍(頂部-底部-環(huán)繞)的升級;基于功能(傳統(tǒng)-智能控制變色)的升級。各車企的選擇路線來看,寶馬全新X5 全景天窗的玻璃上均勻分布著 LED 燈,可以組合成 15000 種圖案;奔馳E 級轎車已經(jīng)可以提供64種顏色的氛圍燈供車主選擇。

由于汽車的動力變化,前部進(jìn)氣格柵功能隨之取消,發(fā)光格柵燈、星環(huán)燈、交互燈等新型外飾氛圍燈應(yīng)運而生,汽車整個前部區(qū)域都可以實現(xiàn)發(fā)光效果。相比傳統(tǒng)格柵,發(fā)光格柵燈等外飾氛圍燈的優(yōu)勢有:1)品牌展示,發(fā)光格柵燈可以作為 LOGO、設(shè)計理念展示的新載體,集造型和功能為一體;2)裝飾作用:可以掩蓋發(fā)動機艙里面的機械結(jié)構(gòu)件,外表更美觀;3)照明作用:將發(fā)光模組封裝在電動汽車格柵中,以產(chǎn)生晶體效果,在夜間行駛時起到路面照明的作用;4)燈語交互作用:當(dāng)車輛解鎖和閉鎖時,前格柵還擁有個性可進(jìn)化的燈語交互,觸發(fā)“迎賓”功能,展現(xiàn)出高級感與科技感。

前大燈滲透率:2022 年LED、ADB、DLP燈滲透率分別為78%、9%、低于1%

核心:2022 年 LED、ADB、DLP 燈滲透率分別為 78%、9%、低于1%。分價位區(qū)間來看,2022 年,LED 前大燈在 10 萬以上的乘用車滲透率在80%以上,ADB 前大燈在20-50 萬的中高端車型滲透率在 10%以上%,DLP 前大燈集中于40 萬以上的高端車型(比如智己 L7、高合 HiPhi X、HiPhi Z)。

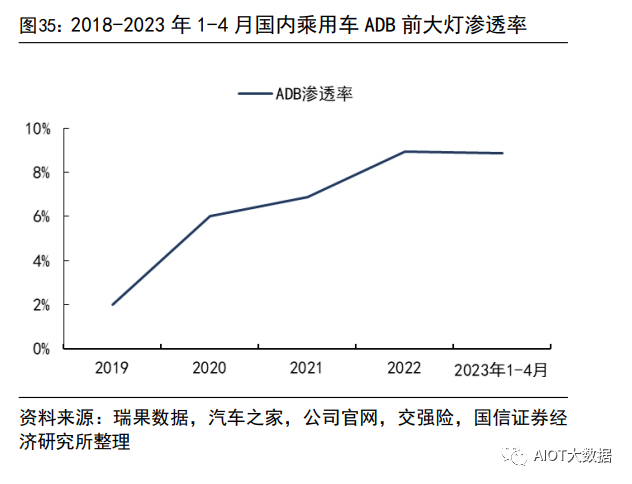

數(shù)據(jù)總覽:2022 年 LED、ADB、DLP 燈滲透率分別為78%、9%、低于 1%,2023 年 1-4 月 ADB 燈滲透率為9%

參考瑞果數(shù)據(jù)對于汽車之家、公司官網(wǎng)車燈配置的統(tǒng)計數(shù)據(jù),對LED、ADB、DLP燈滲透率進(jìn)行測算。ADB 燈參考矩陣式 LED 大燈數(shù)據(jù),DLP 燈參考LED 像素大燈(定義為更精細(xì)化控制燈光區(qū)域,可以達(dá)到投影效果)數(shù)據(jù),滲透率按照“標(biāo)配該配置的車型上險量/總上險量”進(jìn)行測算。 對 2018-2022 年國內(nèi)乘用車的車燈配置進(jìn)行統(tǒng)計:從滲透率來看,2022 年,LED、ADB、DLP 燈滲透率分別為78%、9%、低于1%。LED車燈滲透率從 2018 年的 23%提升至 2022 年的 78%,ADB 車燈(參考矩陣式大燈數(shù)據(jù),下同)滲透率從 2019 年的 2%提升至 2022 年的9.0%,DLP 車燈(參考LED像素大燈,下同)2022 年滲透率低于 1%(0.04%)。2023 年 1-4 月累計,ADB 車燈滲透率為 8.9%,同比+0.2pct。分月份看,2023年1、2、3、4 月,ADD 車燈滲透率分別為 9.0%、8.7%、8.9%、9.0%,同比分別變動+0.6、-0.2、-0.1、+0.4pct,環(huán)比分別變動+0.6、-0.4、+0.2、+0.1pct。

分價格:LED 在 10 萬以上乘用車滲透率超80%,ADB 在中高端車滲透率超 10%,DLP 集中于高端車

分價位區(qū)間來看,2022 年,LED 前大燈在 10 萬以上的乘用車滲透率在80%以上;2022 年至今,20-50 萬的中高端車型 ADB 前大燈滲透率基本在10%以上,10-20萬以內(nèi)的中低端車型 ADB 前大燈滲透率為 5%;DLP 前大燈集中于40 萬以上的高端車型(比如智己 L7、高合 HiPhi X、HiPhi Z)。? LED 前大燈 2022 年,10 萬以上的車型 LED 前大燈滲透率基本在80%以上,10 萬以內(nèi)的車型LED 前大燈滲透率為 28%。2022 年,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40萬元、40-50 萬元、50 萬元以上的 LED 前大燈滲透率分別為27.8%、82.1%、98.0%、99.1%、98.9%、79.4%,同比分別變動+5.0、+5.2、+6.7、+1.6、-0.8、-8.1pct。2022 年 12 月,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50萬元、50 萬元以上的 LED 前大燈滲透率分別為 36.2%、82.6%、98.3%、98.6%、99.4%、69.8%,同比分別變動+13.0、+2.6、+1.3、-0.4、-0.4、-14.1pct、環(huán)比分別變動+3.2、-2.2、+0.3、-0.4、+0.1、-2.4pct。

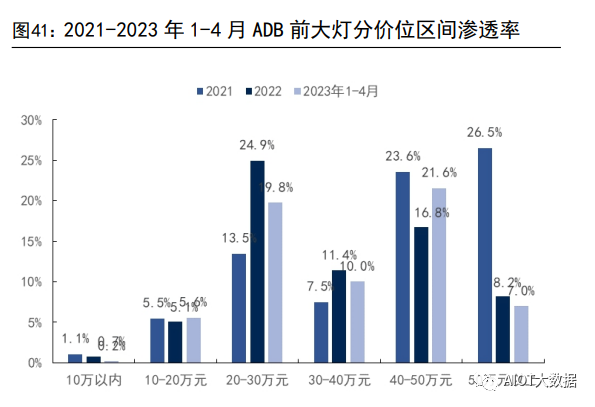

ADB 前大燈

2022 年至今,20-50 萬的中高端車型 ADB 前大燈滲透率基本在10%以上,10-20萬以內(nèi)的中低端車型 ADB 前大燈滲透率為 5%。 2022 年,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50 萬元、50萬元以上的 ADB 前大燈滲透率分別為 0.7%、5.1%、24.9%、11.4%、16.8%、8.2%,同比分別變動-0.3、-0.4、+11.5、+3.9、-6.8、-18.3pct。2022 年12月,10萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50 萬元、50 萬元以上的ADB前大燈滲透率分別為 0.9%、5.6%、22.5%、11.3%、4.8%、1.2%,同比分別變動+0.4、-0.7、+1.7、-3.8、-22.4、-19.2pct、環(huán)比分別變動+0.1、+0.3、-1.8、-1.0、-0.1、-0.4pct。 2023 年 1-4 月累計,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50萬元、50 萬元以上的 ADB 前大燈滲透率分別為 0.2%、5.6%、19.8%、10.0%、21.6%、7.0%,同比分別變動-0.1、-0.2、-2.6、-1.9、+0.2、-8.7pct。2023 年4月,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50 萬元、50 萬元以上的ADB 前大燈滲透率分別為 0.1%、5.2%、19.8%、10.1%、22.0%、9.9%,同比分別變動-0.1、+0.0、-2.6、-6.4、+5.6、+0.2pct、環(huán)比分別變動-0.1、-0.6、+2.3、+1.2、-2.5、+3.2pct。

分燃料類型:LED 車燈已全面滲透電動車和燃油車,ADB車燈在電動車的滲透率高于燃油車

分燃料類型來看,2022 年,LED 前大燈在插電式混動、增程式混動的滲透率接近100%,在純電動的滲透率超 60%,在燃油車的滲透率超80%;2023 年1-4月累計,ADB 前大燈在插電式混動的滲透率為 20%,在純電動的滲透率為9%,在燃油車的滲透率為 8%;DLP 車燈目前標(biāo)配量產(chǎn)的均為純電動車型(智己L7、高合HiPhiX、HiPhi Z)。

LED 前大燈

2022 年,LED 前大燈在插電式混動、增程式混動的滲透率接近100%,在純電動的滲透率在 60%以上,在燃油車的滲透率在 80%以上。2022 年,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的 LED 前大燈滲透率分別為61.5%、99.4%、99.9%、80.4%,同比分別變動+9.2、+1.6、+0.1、+8.6pct。2022 年12 月,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的 LED 前大燈滲透率分別為63.8%、99.8%、100.0%、83.1%,同比分別變動+4.8、+0.8、+0.3、+7.4pct,環(huán)比分別變動-7.6、+0.0、+0.0、+0.0pct。

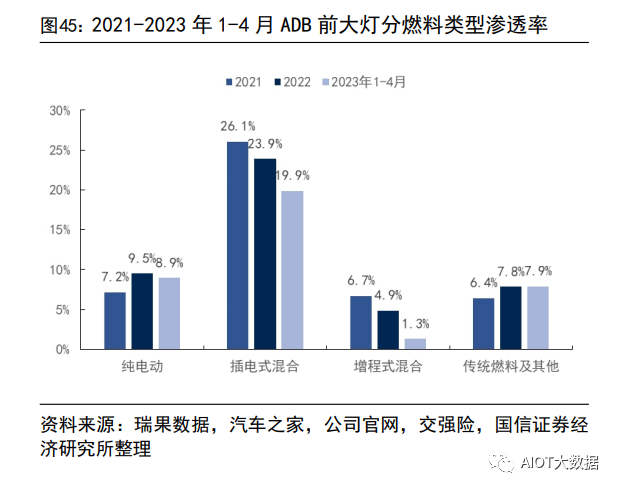

ADB 前大燈

2022 年,ADB 前大燈在插電式混動的滲透率為 24%,在純電動的滲透率接近10%,在燃油車的滲透率為 8%。2022 年,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的 LED 前大燈滲透率分別為 9.5%、23.9%、4.9%、7.8%,同比分別變動+2.3、-2.2、-1.8、+1.5pct。2022 年 12 月,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的 LED 前大燈滲透率分別為 8.7%、23.6%、1.9%、7.2%,同比分別變動+0.4、-0.9、-26.9、-1.4pct,環(huán)比分別變動-1.8、+1.2、-0.2、-0.3pct。2023 年 1-4 月累計,ADB 前大燈在插電式混動的滲透率為20%,在純電動的滲透率為 9%,在燃油車的滲透率為 8%。2023 年 1-4 月累計,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的 LED 前大燈滲透率分別為8.9%、19.9%、1.3%、7.9%,同比分別變動+0.8、-3.0、-20.0、-0.1pct。2023 年4 月,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的 LED 前大燈滲透率分別為9.3%、21.0%、1.2%、7.8%,同比分別變動+0.9、-0.5、-18.3、+0.2pct,環(huán)比分別變動+0.5、+3.8、+0.0、-0.3pct。

分車系:LED 燈在美系、歐系滲透率超90%,ADB 燈在歐系、中系滲透率超 11%

分車系來看,2022 年,LED 前大燈在美系和歐系的滲透率最高(超90%),韓系(86%)次之,再其次為日系和中系(70%左右);ADB 前大燈在歐系和中系的滲透率最高(超 11%),美系(6%)次之,再其次為日系(2%),韓系目前暫無ADB車燈配置;DLP 車燈目前標(biāo)配量產(chǎn)的均為中系車型(智己L7、高合HiPhiX、HiPhiZ)。

LED 前大燈

2022 年,LED 前大燈在美系和歐系的滲透率最高(超90%),韓系(86%)次之,再其次為日系和中系(70%左右)。2022 年,韓系、美系、歐系、日系、中系的LED 前大燈滲透率分別為 86.1%、94.6%、90.5%、73.9%、69.6%,同比分別變動+23.2、+3.9、+4.4、+8.9、+9.9pct。2022 年 12 月,韓系、美系、歐系、日系、中系的LED 前大燈滲透率分別為 94.9%、94.6%、90.8%、75.5%、75.1%,同比分別變動+13.4、+1.2、+1.6、+6.7、+11.2pct,環(huán)比分別變動+1.0、-1.5、+1.1、+0.0、-2.2pct。

ADB 前大燈

2022 年,ADB 前大燈在歐系和中系的滲透率最高(超11%),美系(6%)次之,再其次為日系(2%),韓系目前暫無 ADB 車燈配置。2022 年,美系、歐系、日系、中系的 ADB 前大燈滲透率分別為 6.2%、10.7%、2.0%、12.1%,同比分別變動+0.6、+3.0、+1.2、+1.8pct。2022 年 12 月,美系、歐系、日系、中系的LED 前大燈滲透率分別為 3.5%、8.2%、2.3%、11.9%,同比分別變動-3.0、-5.6、+0.7、+0.2pct,環(huán)比分別變動+0.2、-0.5、-0.4、-1.4pct。 2023 年 1-4 月累計,ADB 前大燈在歐系和中系的滲透率最高(超11%),美系和日系滲透率在 2.5%左右,韓系目前暫無 ADB 車燈配置。2023 年1-4 月累計,美系、歐系、日系、中系的 ADB 前大燈滲透率分別為2.5%、12.1%、2.6%、10.9%,同比分別變動-5.1、+1.5、+0.7、-0.6pct。2023 年4 月,美系、歐系、日系、中系的 LED 前大燈滲透率分別為 2.5%、11.1%、2.6%、11.6%,同比分別變動-6.8、+2.9、+0.0、-0.4pct,環(huán)比分別變動+0.5、-2.0、+0.3、+0.9pct。

分車型:走量車型開始中高配 ADB 燈

我們對配套 LED、ADB 車燈的代表性車型,按照車系角度進(jìn)行如下梳理:1)日系方面,年銷超十萬輛的代表性車型比如凱美瑞、雷凌等標(biāo)配LED,卡羅拉(年銷近 20 萬輛)中高配 LED、低配鹵素,鋒蘭達(dá)(年銷近10 萬輛)中高配矩陣式大燈、低配鹵素。2)歐系方面,一汽大眾、上汽大眾選擇中高配矩陣式大燈、低配LED 的車型較多,比如帕薩特、途觀 L、邁騰、探岳等,均為暢銷車型(年銷9萬輛以上)。3)美系方面,中高配矩陣式大燈、低配LED 的代表性車型有上汽通用君威、凱迪拉克 XT6、長安福特林肯冒險家。4)中系方面,配備矩陣式大燈的代表性車型有比亞迪海豹、唐 DM-i、吉利繽越、領(lǐng)克03、紅旗H9、榮威RX5、傳祺 GS8、傳祺 M8。

2022 年,高配標(biāo)配 DLP 車燈的車型集中于高端新能源車,比如有高合HiPhiX、HiPhi Z、智己 L7。1)高合 Hiphi X 的 PML 可編程智能大燈已經(jīng)將車燈進(jìn)化成具有獨立計算器、紅外攝像頭、以及 260 萬片微鏡芯片的燈組系統(tǒng),可以做到投影儀一般的精準(zhǔn)光形控制,能智能識別駕駛場景,提供輔助照明圖案,在夜間行駛時,更能關(guān)注行人,減少駕駛風(fēng)險;2)智己 L7 的DLP 投影大燈(260 萬像素),可以通過投影的方式,在導(dǎo)航情況下向路面投射清晰的指引標(biāo)識,除了動態(tài)的場景外,在靜態(tài)時,IM 智己汽車還支持用戶共創(chuàng)(這套投影大燈系統(tǒng)可以讓用戶自定義編程,為用戶展現(xiàn)一場華麗的“燈光秀” )。

后尾燈滲透率:貫穿式尾燈2023年1-4月累計滲透率為35%,OLED 尾燈2022年滲透率低于 1%

核心:2023 年 1-4 月累計,貫穿式 LED 尾燈滲透率為35%,以蔚小理、問界等為代表的新勢力代表性車型基本均標(biāo)配貫穿式尾燈,另外自主品牌和合資品牌的中低端走量車型也配備了貫穿式尾燈,比如長城哈弗H6、長安CS75 PLUS 等。2022年,標(biāo)配 OLED 尾燈滲透率低于 1%,配套車型主要集中于高端品牌車型。

貫穿式 LED 尾燈:2023 年 1-4 月累計,貫穿式LED 尾燈滲透率為35%

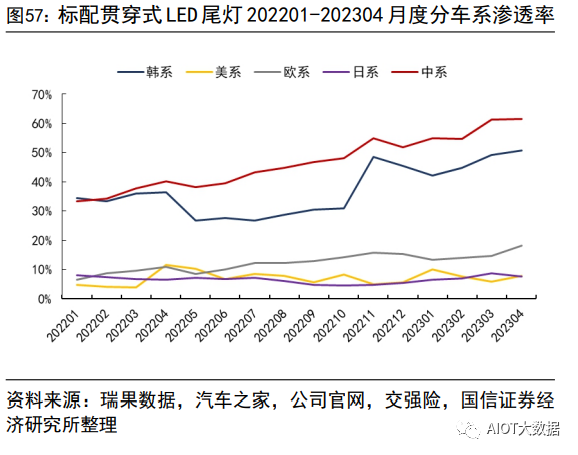

滲透率來看,2022年,貫穿式 LED尾燈滲透率從 1月的19.4%提升至12月的31.5%,2022 年全年滲透率為 24.9%。2023 年 1-4 月累計,貫穿式LED 尾燈滲透率為34.9%,同比+14.2pct。分月份看,2023 年 1、2、3、4 月,貫穿式LED 尾燈滲透率分別為 33.3%、33.2%、35.4%、36.9%,同比分別變動+13.9、+13.2、+14.3、+13.3pct,環(huán)比分別變動+1.8、-0.1、+2.3、+1.5pct。 分車系來看,2022 年,貫穿式 LED 尾燈在中系的滲透率最高(超40%),韓系(34%)次之,再其次為歐系、美系和日系(15%以內(nèi))。2022 年,韓系、美系、歐系、日系、中系的貫穿式 LED 尾燈滲透率分別為 34.1%、6.4%、11.6%、6.3%、43.6%。2022 年 12 月,韓系、美系、歐系、日系、中系的 LED 前大燈滲透率分別為45.5%、5.6%、15.4%、5.5%、51.8%,環(huán)比分別變動-3.1、+0.6、-0.4、+0.7、-3.2pct。

2023 年 1-4 月累計,貫穿式 LED 尾燈在中系的滲透率最高(58%),韓系(47%)次之,再其次為歐系(15%),美系和日系滲透率在10%以內(nèi)。2023 年1-4月累計,韓系、美系、歐系、日系、中系的貫穿式 LED 尾燈滲透率分別為46.6%、7.6%、15.2%、7.5%、58.4%,同比分別變動+11.9、+2.3、+6.8、+0.3、+22.6pct。2024年 4 月,韓系、美系、歐系、日系、中系的 LED 前大燈滲透率分別為50.7%、7.9%、18.3%、7.7%、61.6%,同比分別變動+14.2、-3.6、+7.4、+1.3、+21.4pct,環(huán)比分別變動+1.5、+2.1、+3.7、-1.0、+0.3pct。

分價位區(qū)間來看,2022 年,貫穿式 LED 尾燈在 10-30 萬元的中端車型備受青睞,滲透率超 30%。2022 年,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50萬元、50 萬元以上的貫穿式 LED 尾燈滲透率分別為12.4%、30.8%、30.9%、14.5%、7.5%、18.1%。2022 年 12 月,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40萬元、40-50 萬元、50 萬元以上的貫穿式 LED 尾燈滲透率分別為16.6%、36.8%、33.8%、25.5%、20.4%、15.2%,環(huán)比分別變動+2.8、-3.2、-0.7、+1.9、-0.9、-1.4pct。2023 年 1-4 月累計,貫穿式 LED 尾燈在 10-20 萬元的中低端車型滲透率超40%,在 20-40 萬元的中高端車型滲透率超 30%。2023 年1-4 月累計,10 萬以內(nèi)、10-20萬元、20-30 萬元、30-40 萬元、40-50 萬元、50 萬元以上的貫穿式LED 尾燈滲透率分別為 18.1%、44.3%、34.0%、29.1%、22.7%、11.6%,同比分別變動+5.4、+18.3、+8.6、+18.0、+21.4、-3.8pct。2023 年 4 月,10 萬以內(nèi)、10-20 萬元、20-30萬元、30-40 萬元、40-50 萬元、50 萬元以上的貫穿式LED 尾燈滲透率分別為20.2%、45.8%、35.6%、31.6%、24.0%、13.1%,同比分別變動+8.2、+16.2、+4.5、+19.2、+22.4、-4.8pct,環(huán)比分別變動+1.2、-0.5、+4.4、+3.9、-0.2、+0.6pct。

分燃料類型來看,2022 年,貫穿式 LED 尾燈在插電式混動、增程式混動的滲透率超 80%,在純電動的滲透率為 35%,在燃油車的滲透率為17%。2022 年,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的貫穿式LED 尾燈滲透率分別為35.4%、84.1%、96.6%、17.2%。2022 年 12 月,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的貫穿式 LED 尾燈滲透率分別為 40.1%、88.5%、97.5%、22.7%,環(huán)比分別變動-1.7、-0.1、-0.1、+2.1pct。 2023 年 1-4 月累計,貫穿式 LED 尾燈在插電式混動、增程式混動的滲透率超85%,在純電動的滲透率為 50%,在燃油車的滲透率為 23%。2023 年1-4 月累計,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的貫穿式LED 尾燈滲透率分別為49.9%、88.0%、97.3%、22.7%,同比分別變動+20.2、+10.7、-2.5、+7.2pct。2023年 4 月,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的貫穿式LED尾燈滲透率分別為 52.3%、89.3%、97.3%、24.0%,同比分別變動+16.9、+7.7、-2.7、+8.0pct,環(huán)比分別變動+3.6、+2.0、+0.3、+1.5pct。

我們對配備貫穿式尾燈的代表性車型進(jìn)行梳理后可以發(fā)現(xiàn),以蔚小理、問界等為代表的新勢力代表性車型基本均標(biāo)配貫穿式尾燈,另外自主品牌和合資品牌的中低端走量車型也配備了貫穿式尾燈,比如長城哈弗H6、長安CS75 PLUS、上汽大眾帕薩特等。

OLED 尾燈:2022 年標(biāo)配 OLED 尾燈滲透率低于1%

2022 年,標(biāo)配 OLED 尾燈滲透率低于 1%,配套車型主要集中于高端品牌車型,比如一汽大眾奧迪 A4L、奧迪 Q5L、奧迪 Q5L Sportback 等。

氛圍燈滲透率:前格柵燈(含貫穿式前燈)2023年 1-4 月累計滲透率為10%,內(nèi)飾氛圍燈2021年滲透率 31%

核心:外飾氛圍燈方面,2023 年 1-4 月累計,前格柵燈(含貫穿式前燈)的滲透率為 10%,在中系滲透率最高(16%),歐系(8%)次之,配備前部貫穿式燈帶的代表性新勢力車型有理想 L8、L9、小鵬 P5、P7、G9、問界M7 等,標(biāo)配前格柵燈的代表性自主品牌車型有比亞迪海豚、紅旗 H9 等。內(nèi)飾氛圍燈方面,參考佐思汽車數(shù)據(jù),2021 年氛圍燈的滲透率達(dá) 31%。從 2021 年標(biāo)配氛圍燈的車型來看,標(biāo)配單色、標(biāo)配 64 色、標(biāo)配 7 色、標(biāo)配 11 色氛圍燈的占比分別為36%、13%、8%、6%。

外飾氛圍燈:2023 年 1-4 月累計,前格柵燈(含貫穿式前燈)的滲透率為 10%

此處的前格柵燈統(tǒng)計口徑參考瑞果數(shù)據(jù),對于燃油車,此處統(tǒng)計的前格柵燈指的是前格柵有燈帶或者燈帶組合;對于電動車,此處統(tǒng)計的前格柵燈包含格柵燈、前部貫穿式燈帶,測算數(shù)據(jù)僅供參考。 滲透率來看,2022 年,標(biāo)配前格柵燈滲透率從 1 月的4.3%提升至12 月的10.6%,2022 年全年滲透率為 8.0%。2023 年 1-4 月累計,標(biāo)配前格柵燈滲透率為9.8%,同比+4.5pct。分月份看,2023 年 1、2、3、4 月,前格柵燈滲透率分別為9.0%、10.5%、10.1%、9.6%,同比分別變動+4.7、+5.7、+3.9、+2.4pct,環(huán)比分別變動-1.7、+1.5、-0.4、-0.5pct。 分車系來看,2022 年,標(biāo)配前格柵燈在中系和歐系的滲透率最高(超10%),美系(2%)次之,再其次為日系(低于 1%)。2022 年,美系、歐系、日系、中系標(biāo)配前格柵燈的滲透率分別為 2.2%、10.3%、0.1%、11.8%。2022 年12 月,美系、歐系、日系、中系的 LED 前大燈滲透率分別為 2.4%、14.3%、0.3%、14.6%,環(huán)比分別變動+0.1、-0.4、-0.2、-2.0pct。 2023 年 1-4 月累計,標(biāo)配前格柵燈在中系滲透率最高(16%),歐系(8%)次之,再其次為美系(2%)和日系(低于 1%)。2023 年 1-4 月累計,美系、歐系、日系、中系標(biāo)配前格柵燈的滲透率分別為 2.4%、7.7%、0.3%、15.7%,同比分別變動+1.3、+0.3、+0.3、+7.8pct。2023 年 4 月,美系、歐系、日系、中系的LED 前大燈滲透率分別為 2.3%、6.8%、0.3%、16.1%,同比分別變動-2.5、-0.9、+0.3、+4.8pct,環(huán)比分別變動+0.2、-1.8、+0.2、-0.4pct。

分價位區(qū)間來看,2022 年,前格柵燈在 20-30 萬元的中端車型滲透率最高(14%),在中低端車型(10-20 萬)和中高端車型(30-40 萬)滲透率超7%。2022年,10萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50 萬元、50 萬元以上標(biāo)配前格柵燈的滲透率分別為 4.5%、7.4%、14.4%、7.1%、5.5%、3.0%。2022 年12月,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50 萬元、50 萬元以上標(biāo)配前格柵燈的滲透率分別為 7.4%、9.9%、13.4%、15.3%、12.9%、1.9%,環(huán)比分別變動-2.6、-1.1、-0.1、+1.5、-1.6、-0.3pct。 2023 年 1-4 月累計,前格柵燈在 30-50 萬元的高端車型和10-20 萬元的中低端車型滲透率超 10%。2023 年 1-4 月累計,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40萬元、40-50 萬元、50 萬元以上標(biāo)配前格柵燈的滲透率分別為6.8%、10.7%、8.1%、14.0%、10.8%、2.8%,同比分別變動+4.9、+5.9、-4.8、+8.8、+9.7、-2.1pct。2023 年 4 月,10 萬以內(nèi)、10-20 萬元、20-30 萬元、30-40 萬元、40-50 萬元、50萬元以上標(biāo)配前格柵燈的滲透率分別為 4.7%、10.0%、9.1%、16.0%、9.9%、4.8%,同比分別變動-1.0、+3.3、-3.8、+9.3、+8.7、+0.6pct,環(huán)比分別變動-2.4、-1.7、+1.2、+3.0、-0.5、+2.2pct。

分燃料類型來看,2022 年,前格柵燈在增程式混動的滲透率超50%,在純電動的滲透率為 20%,在燃油車的滲透率為 5%。2022 年,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他標(biāo)配前格柵燈的滲透率分別為20.2%、1.0%、51.1%、4.7%。2022 年 12 月,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的貫穿式LED尾燈滲透率分別為 21.3%、2.6%、70.2%、6.9%,環(huán)比分別變動-2.9、-0.3、-1.6、+0.5pct。 2023 年 1-4 月累計,前格柵燈在增程式混動的滲透率超70%,在純電動的滲透率為 28%,在燃油車的滲透率為 3%。2023 年 1-4 月累計,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他標(biāo)配前格柵燈的滲透率分別為28.0%、1.7%、74.2%、3.3%,同比分別變動+12.1、+1.5、+42.2、-0.0pct。2023 年4 月,純電動、插電式混動、增程式混動、傳統(tǒng)燃料及其他的貫穿式LED 尾燈滲透率分別為26.9%、2.7%、71.0%、2.7%,同比分別變動+4.7、+2.2、+45.2、-1.1pct,環(huán)比分別變動+0.9、+0.5、-0.5、-0.8pct。

我們對配備前格柵燈(含貫穿式前燈)的代表性車型進(jìn)行梳理,配備前部貫穿式燈帶的代表性新勢力車型有理想 L8、L9、小鵬 P5、P7、G9、問界M7 等,標(biāo)配前格柵燈的代表性自主品牌車型有比亞迪海豚、紅旗H9 等。

內(nèi)飾氛圍燈:2021 年氛圍燈滲透率達(dá)31%

參考佐思汽車研究數(shù)據(jù),2017 年前直接裝配氛圍燈主要集中于BBA 豪華車輛。從2017 年下半年開始,各大主機廠在其中端車型上陸續(xù)開始采用氛圍燈,2021年氛圍燈的滲透率達(dá) 31%。從 2021 年標(biāo)配氛圍燈的車型來看,標(biāo)配單色、標(biāo)配64色、標(biāo)配 7 色、標(biāo)配 11 色氛圍燈的占比分別為 36%、13%、8%、6%。

車燈的市場空間和競爭格局

核心:汽車電動智能化大背景下,前大燈有望從 LED-ADB-DLP 持續(xù)升級,后尾燈有望從分離式-貫穿式升級,外飾氛圍燈方面前格柵燈、星環(huán)燈嶄露頭角,預(yù)計2025 年全球車燈(含前大燈+后尾燈+外飾氛圍燈)存在超3500 億的市場,國內(nèi)存在超 1000 億的市場。競爭格局維度,全球車燈市場,前五大車燈廠商占據(jù)了95%的全球市場,2022 年,前五大車燈廠分別是日本小糸(25%)、法國法雷奧(23%)、瑪涅蒂馬瑞利(20%)、德國海拉(16%)、日本斯坦雷(11%),其中日本小糸份額提升明顯(2011 年 15%、22 年 25%);國內(nèi)車燈市場多年來維持“一超多強”的競爭格局,華域視覺市占率超 20%,星宇股份作為民營獨立第三方車燈供應(yīng)商,成長迅速,市占率從 2015 年的 6%快速提升至 2021 年的14%。

市場空間:全球車燈(含前大燈、后尾燈、外飾氛圍燈)市場空間超 3500 億,國內(nèi)市場空間超千億

前大燈方面,2025 年全球市場空間超 2500 億,國內(nèi)市場空間接近800 億。2022年,鹵素?zé)簟㈦瘹鉄簟ED 燈、ADB 燈、DLP 燈單車價值量預(yù)計分別500、800、2000、4000、17000 元,滲透率分別為 8%、4%、78%、9%、1%,其中ADB 燈的滲透率有望從 2022 年的 9%提升至 25 年的 30%,DLP 燈的滲透率有望從2022 年的1%提升至2025 年的 5%,前大燈整體全球市場空間有望從 2022 年的1838 億元提升至2025年的 2550 億元,CAGR 為 11.5%,前大燈整體國內(nèi)市場空間有望從2022年的584億元提升至 2025 年的 790 億元,CAGR 為 10.6%。

后尾燈方面,2025 年全球市場空間超 800 億,國內(nèi)市場空間超200 億。2022年,分體式后尾燈、貫穿式后尾燈單車價值量預(yù)計分別600、1500 元,滲透率分別為75%、25%,伴隨著后尾燈從分體式朝貫穿式發(fā)展,貫穿式后尾燈的滲透率有望從2022 年的 25%提升至 2025 年的 55%,后尾燈整體全球市場空間有望從2022年的701 億元提升至 2025 年的 848 億元,CAGR 為 6.5%,后尾燈整體國內(nèi)市場空間有望從 2022 年的 223 億元提升至 2025 年的 263 億元,CAGR 為5.6%。

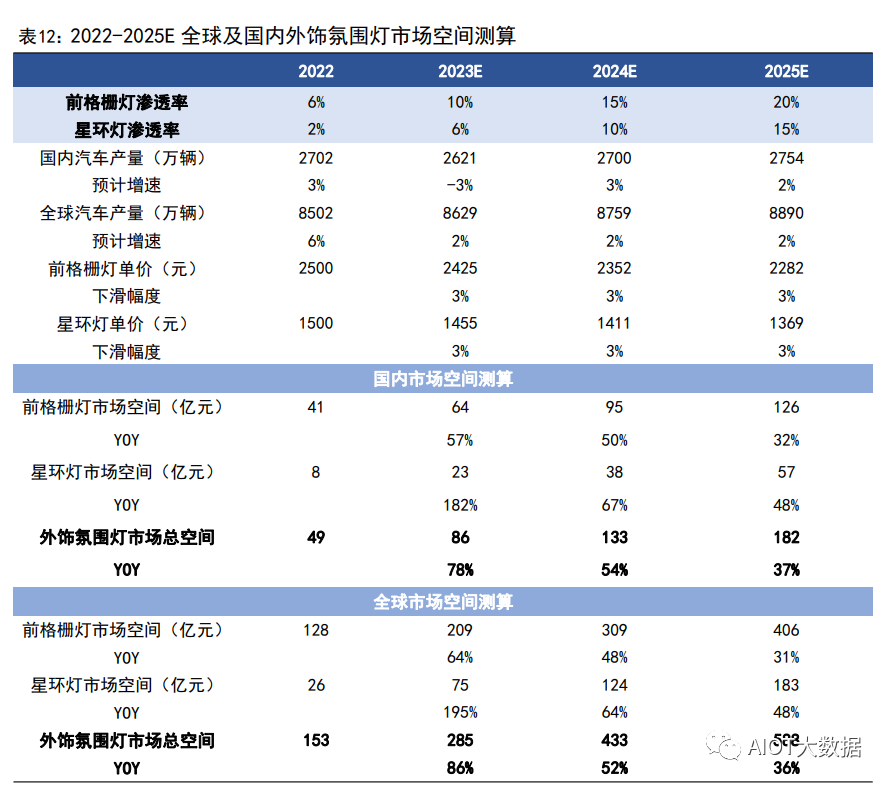

外飾氛圍燈方面,2025 年全球市場空間接近 600 億,國內(nèi)市場空間超180億。2022年,前格柵燈、星環(huán)燈單車價值量預(yù)計分別 2500、1500 元,滲透率分別為6%、2%,伴隨外飾氛圍燈的持續(xù)滲透,前格柵燈的滲透率有望從2022 年的6%提升至2025 年的 20%,星環(huán)燈的滲透率有望從 2022 年的2%提升至2025 年的15%,外飾氛圍燈(此處指的是前格柵燈和星環(huán)燈)整體全球市場空間有望從2022年的153億元提升至 2025 年的 588 億元,CAGR 為 56.7%,外飾氛圍燈整體國內(nèi)市場空間有望從 2022 年的 49 億元提升至 2025 年的 182 億元,CAGR 為55.3%。

競爭格局:全球五頭割據(jù),國內(nèi)一超多強

全球車燈競爭格局

全球五大車燈龍頭壟斷超 90%的市場份額,2011-2022 年,日系小糸全球份額提升 10pct。前五大車燈廠商占據(jù)了 95%的全球市場,其他多數(shù)小散供應(yīng)商分食5%的份額。2022 年,前五大車燈廠分別是日本小糸(25%)、法國法雷奧(23%)、瑪涅蒂馬瑞利(20%)、德國海拉(16%)、日本斯坦雷(11%),其中日本小糸份額提升明顯(2011 年 15%、21 年 25%),法雷奧的份額維持在21-23%左右,馬瑞利的份額維持在 17-20%之間,海拉維持在 16%左右,斯坦雷維持在10-11%左右,小糸主要擠壓了其他小散供應(yīng)商的份額。

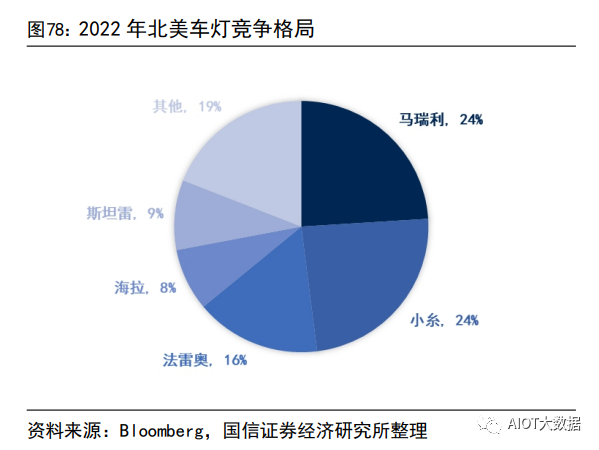

北美端,2013-2022 年,日本小糸車燈市場份額提升6.5pct,德國海拉市場份額下滑 5pct,瑪涅蒂馬瑞利市場份額下滑 3ct。北美基本沒有領(lǐng)先的本土車燈企業(yè)(原偉世通的車燈業(yè)務(wù)也于 2013 年被印度車燈企業(yè)Varroc 收購),當(dāng)前北美以日本(小糸)和歐洲(馬瑞利、法雷奧)車燈企業(yè)為主,近年來在北美的日本車燈企業(yè)小糸在北美的市占率從 2013 年的 17.5%提升至2022 年的24%,主要擠壓歐系車燈廠的份額,其中德國海拉車燈市場份額從2013 年的13%下滑至2022年的 8%,瑪涅蒂馬瑞利份額從 2013 年的 27%下滑至 2022 年的24%。

歐洲端,德國海拉、法國法雷奧、意大利瑪涅蒂馬瑞利三強在歐洲的車燈市占率多年分別維持在 30%左右。歐洲以歐洲本土車燈企業(yè)為主,2011-2022 年德國海拉、法國法雷奧、意大利瑪涅蒂馬瑞利三強市占率累計維持在90%以上,基本瓜分歐洲市場,且三強占比均衡(分別 30%左右),2022 年,法雷奧、馬瑞利、海拉在歐洲的車燈市占率分別為 33%、30%、29%。

日本端,小糸作為日本車燈龍頭,2011-2022 年市占率提升14pct,主要擠壓斯坦雷和日系其他車燈小廠的份額。日本市場以日本本土企業(yè)為主,小糸、斯坦雷、市光(原日本企業(yè),2017 年被法雷奧收購)三強瓜分日本94%的車燈市場,其中日本小糸是日本國內(nèi)龍頭,小糸在日本的車燈市占率從2011 年的37%提升至2022年的 51%,斯坦雷份額從 2011 年的 30%下降至 2022 年的24%,市光的市占率維持在 18%-20%之間。

韓國端,韓國車燈市場以韓國本土企業(yè)韓國現(xiàn)代和韓國三立為主,分別占據(jù)韓國車燈市場半壁江山。2022 年,韓國現(xiàn)代、三立在韓國車燈市占率分別為52%、42%。

國內(nèi)車燈競爭格局

國內(nèi)車燈市場多年來維持“一超多強”的競爭格局,星宇股份國內(nèi)市占率持續(xù)提升。華域視覺多年來一直是國內(nèi)車燈行業(yè)龍頭(體量最大),市占率超20%。“多強”指廣州小糸、廣州斯坦雷、長春海拉、 湖北法雷奧等外資企業(yè)和星宇股份為代表的規(guī)模較大的內(nèi)資企業(yè)。星宇股份作為民營獨立第三方車燈供應(yīng)商,成長迅速,市占率從 2015 年的 6%快速提升至 2021 年的 14%。

編輯:黃飛

?

電子發(fā)燒友App

電子發(fā)燒友App

評論