新能源汽車雖然是大勢所趨,但發展的每一個過程總是充滿不確定性,總有新的問題等待解決。

新能源補貼政策是否合理、新能源如何順利進入市場化、新能源安全事故如何規避……在摸索前進中,新能源汽車接到了市場拋來的一系列問題。

如今,隨著新能源補貼逐漸淡出、外資企業涌入、造車新勢力企業的市場化階段來臨,市場又向新能源車企拋出了一個新的問題——依靠賣新能源車,能否賺錢呢?

盈利的冰火兩重天

對于發展新能源車能否實現盈利的話題,身處于時代洪流中的新能源車企們正在用親身經歷書寫著自己的答案。

今年十月,戴森突然宣布終止造車計劃,其給出的理由是“該項目在商業上不可行”。在宣布這個決定之前,戴森已經涉足造車事業四年,并持續投入了180億元,其首款電動車原本預計在2021年推出。

戴森認為造車并不難,難在很難找到適合的盈利模式。有分析師指出,“戴森的電動車根據其成本估算價格不菲,因此很難找到合適且充足的消費群體。”

無獨有偶的是,還在造車上“苦苦掙扎”的蔚來遇到了和戴森一樣的問題——盈利乏力。蔚來李斌親口公布,截止到今年6月份,蔚來已經虧損了大約220億人民幣。受此影響,蔚來股價一度跌破2美元,如今其子公司也被列入了經營異常目錄。

幾年前,剛剛涉足汽車圈的李斌對造車花費的粗略估算是200億元,然而幾年過去,燒掉了220億元的蔚來還在死磕用戶體驗,依然沒能找到一條“可持續發展的道路”。

如果從僅僅從賣車盈利的商業模式來看,蔚來似乎已經陷入了盈利的死胡同。從批量交付至今,蔚來共交付了26215輛車,如果按照220億虧損來算,相當于蔚來每賣出一輛車,便虧損83.92萬。當然,這個“單車虧損”數字并不具備參考意義,但卻也能從一個側面反映出當前蔚來的窘境。

汽車是一個對規模化要求頗高的產業,在蔚來的銷量沒有達到一定規模的當下,實現盈利還有很長的路需要走。

而盈利的難題不僅只針對造車新勢力企業,在補貼退坡的近況下,傳統車企面對每況愈下的收益數字泛起了難色。

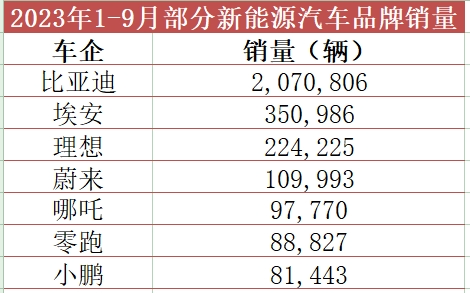

最新的第三季度財報顯示,包括北汽新能源、比亞迪、上汽集團在內的自主新能源第一陣營企業,均因為補貼退坡拉低了盈利水平。對補貼更為依賴的江淮之流更是生存現狀堪憂。

北汽藍谷公布的第三季度財報顯示,北汽新能源歸屬于上市公司股東的凈利潤卻由盈轉虧,第三季度凈虧損額為3.67億元。并且,受新能源補貼退坡幅度較大影響,北汽藍谷預計“全年凈利潤將可能產生虧損”;同樣受到補貼退坡的影響,比亞迪今年第三季度歸屬于上市公司股東的凈利潤為1.20億元,同比下88.58%。

北汽新能源與比亞迪是中國新能源發展的前期探索中,是積極的踐行者。但隨著補貼的退坡,兩家企業無論是在銷量還是在利潤上無一不受補貼退坡的直接影響。

這也直接顯示了,在市場化運作中,即便是傳統車企也難以通過賣車來實現企業盈利,它們必須找到新能源市場生存的新的商業模式。

不過再殘酷的市場競爭中,也有相對的優勝者誕生。從盈利層面來看,新能源車企中實現國產的特斯拉盈利有望。

特斯拉第三季度財報顯示,其歸屬于普通股股東的凈利潤為1.43億美元,與去年同期相比減少54%。這是特斯拉成立以來第五次實現盈利,消息一出,特斯拉股價應聲大漲。

而目前特斯拉已經在上海實現國產,為特斯拉未來進一步盈利打下了堅實基礎。根據摩根士丹利的分析師稱,有鑒于上海工程的勞動成本僅為特斯拉美國加州工廠的十分之一和其他削減成本的措施,特斯拉中國的汽車銷售利潤率可以達到30%左右,與豪華品牌保時捷的利潤率相當。

除了特斯拉之外,剛剛在中國投放首款電動產品EQC的奔馳也對電動車的盈利表現出足夠的信心。

北京梅賽德斯-奔馳銷售服務有限公司銷售與市場營銷首席運營官段建軍在接受采訪時表示:“賣電動車還是能夠盈利的,我們也有信心把電動車做好,讓我們的客戶滿意。”

奔馳對售賣電動車盈利的底氣來自于,其百年品牌所積淀的市場渠道和品牌溢價能力。成熟的車企攻堅電動化的好處是,它們成熟的渠道、品牌認知和單車議價空間都成為其盈利的加分項,因而對于靠賣車實現盈利充滿信心。

三季度戴姆勒財報顯示,戴姆勒歸屬于戴姆勒集團股東凈利潤為17.19億歐,對應的第三季度汽車銷量同比增長6%達839,326輛,這意味著戴姆勒每賣出一輛車,平均可獲得15820元人民幣的收益。這樣的盈利水平給戴姆勒目前依靠新能源單車盈利的商業模式帶來了信心。

新能源車企盈利難的“原罪”

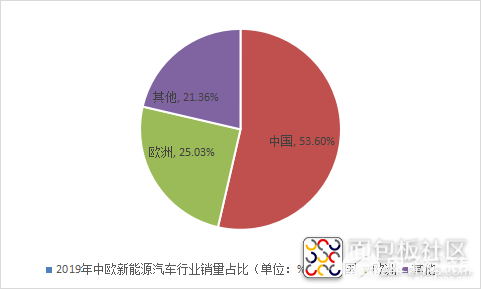

從宏觀的層面來看,當前如特斯拉和戴姆勒一樣對電動車的盈利報以信心的車企還是少數。大部分的車企都掙扎在補貼退坡造成的虧損困局中。

特斯拉和戴姆勒,走的均是高端電動化路線,它們一個經過了十五年技術突破和連年虧損的噩夢,如今終于守得云開見月明;一個有著百年豪華品牌背書和利潤支持,盈利對于他們而言自然并非難事。

然而,中國汽車市場中的大部分新能源車企,都是新能源補貼扶持下的產物,他們依賴補貼而生,自然會因為補貼的退坡而失去“原動力”。

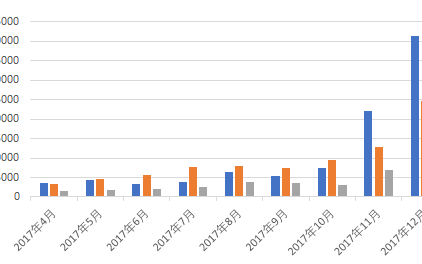

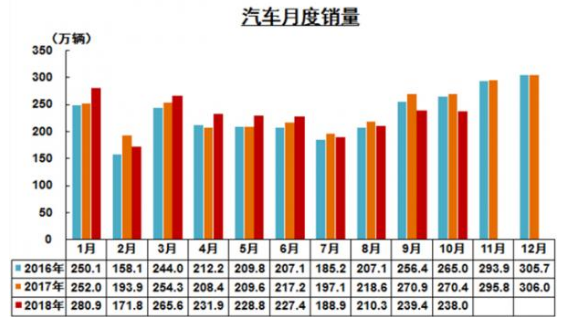

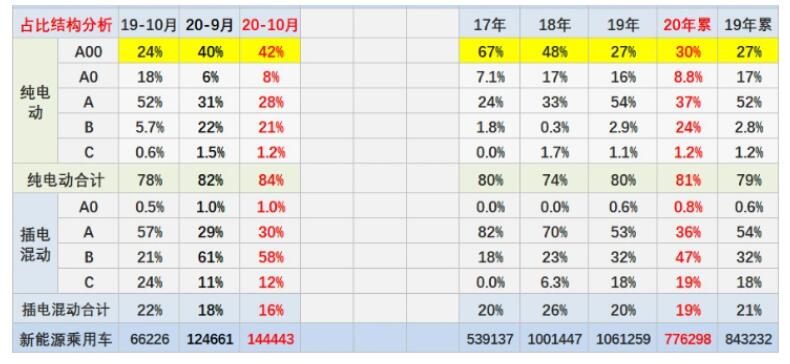

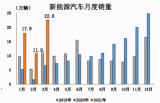

在今年的補貼新政正式實施后,新能源市場已經出現了連續四個月的下降。除了消費市場做出的自然選擇外,車企有意控制銷量也是原因之一。

補貼退坡之后,原本沒有品牌溢價能力的自主新能源車價格上揚,車企只能自掏腰包維持“原價”。如果僅僅作為緊急救市之策略尚可,但長期自掏腰包勢必會損傷車企盈利的元氣。

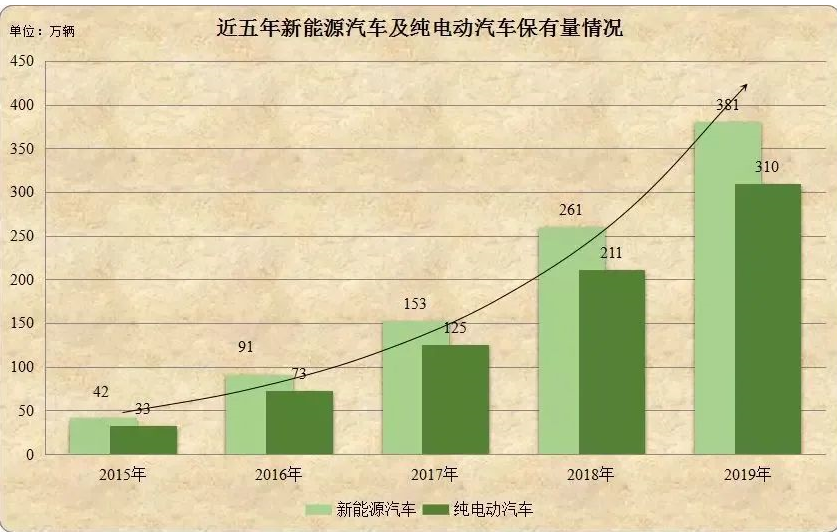

新能源車企盈利困難的根本原因,與新能源汽車的特質有著直接的關系。眾所周知,當前新能源汽車的大部分成本都壓在動力電池之上。

有數據指出,2016年電池占據電動車成本的一半為48%。這一數字目前尚且無法驗證,但參看動力電池龍頭企業的財務報表,也能知悉動力電池暴利的本質。

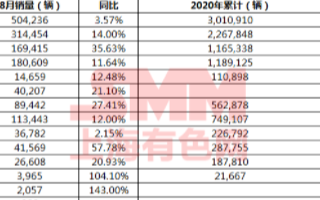

2017年3月,寧德時代登陸A股,當年拿下了營收199.96億,凈利潤39.72億元的成績。截止到今年前三季度,寧德時代一直在創造著營收記錄,今年前三季度凈利潤達到30.92億元——35.68億元。

寧德時代的盈利水平與因為補貼退坡而虧損的車企財報形成了鮮明的對比。正是因為如此,自主品牌和造車新勢力企業均在盈利的困局中苦苦掙扎。

盈利的春天在哪里

那么新能源車企究竟依靠生命盈利呢?通過上述分析,有三條路擺在它們面前。第一是走特斯拉的技術突破之路,第二是走豪華品牌的品牌溢價之路,第三則是實現對新能源成本的把控。

需要指出的是,特斯拉實現當前的盈利,是建立在連續十幾年遭遇質疑、鋪設工廠、產能地獄、被做空風險等多重磨難之上的。且特斯拉有著先發優勢,在技術創新上的確有著顛覆傳統的作為。

此前有業內人士拆解估算過特斯拉走量車型Model 3的成本價,他認為,Model 3的材料和物流成本約為1.8萬美元,人工成本為1萬美元,因此制造一輛Model 3的總成本為2.8萬美元,約合人民幣19.6萬元。

而特斯拉Model 3國產之后的定價在35.58萬元,在中國制造人工成本降低的情況下,每賣出一輛Model 3,特斯拉或將有20萬左右的盈利。這為特斯拉后續的盈利提供了充足的想象空間。

對于戴姆勒、奧迪之類的豪華品牌而言,強大的集團支撐讓他們發展電動車挺直了腰板,可觀的品牌溢價也讓豪華品牌們又信心拍板——通過售賣電動車也能賺錢。

而留給自主品牌和造車新勢力企業們的路徑似乎只剩下控制成本這一條途徑。這幾乎是現在所有新能源企業的共同呼聲。

在市場種種因素的作用下,以寧德時代為代表的動力電池企業的售價已經有所下降,這直接體現在了財報當中。

仔細看來,雖然寧德時代今年前三季度的凈利潤依然上漲,但第三季度的毛利率卻同比降低。

數據顯示,寧德時代三季度單季實現凈利潤11.74-14.68億元,同比下滑0%-20%,扣非凈利潤10.3-12.88億元,同比下滑0%-20%。

對于寧德時代三季度業績毛利率的下降、費用的提升,興業證券電新團隊表示,公司產品綜合毛利率約為29.3%,同比下滑2.33%,其中動力電池毛利率環比持平約為29.7%,同比下滑4%,主要受到電池售價下降的影響,這其中,三元鋰電池和磷酸鐵鋰電池售價同比分別下滑了14%和17%。

動力電池價格的下降不僅是車企的期望,更是一個主流的趨勢。據預測,到2030年左右,電池在電動車中的成本要降至18%左右。這樣的電池成本將更有利于新能源汽車的市場化發展。

各大車企們也早已經意識到,掌握新能源電池主動性的必要。目前,新能源車企與寧德時代、松下、LG等電池廠商組建合資企業已經成為主流。

此外,不少新能源車企們也在嘗試著探索更多的新能源汽車商業模式。以蔚來為首的造車新勢力企業,開始在用戶服務上做文章,希望建立新的競爭優勢和盈利模式。不過,蔚來“無條件”服務用戶的手段需要用大量的資金投入維持,受到外界對其盈利的質疑。

而受限于補貼退坡政策的許多自主新能源企業也在尋找著更加復雜的盈利模式。

吉利新能源銷售公司總經理鄭狀此前就公開表示,新能源的營利模式不是專門靠賣車來賺錢。在這一認知之下,幾何汽車認為首先要把用戶服務好,把用戶服務好之后,會帶來更多的客戶。把服務做好,就能把銷量做起來。

北汽新能源在探索中走出了另外一條促進盈利增長的道路。2017年,北汽新能源首次面向私人市場推出了換電模式。北汽新能源認為,換電從長遠來說盈利模式是確定的。

不管是著手電池成本控制、還是蔚來不計成本的用戶服務、亦或是北汽新能源的車電分離模式,最后都將需要等待市場的檢驗。

想要實現盈利,必須要有熬下去的勇氣。

電子發燒友App

電子發燒友App

評論