2019年對中國大多數動力電池企業而言,都是一個寒冬。隨著新能源汽車銷量五連跌,早已進入兩極分化洗牌階段的動力電池企業雪上加霜,拉開死亡競賽序幕。

11月13日,堅瑞沃能公告顯示,深圳市中級人民法院已裁定沃特瑪電池有限公司破產清算一案。堅瑞沃能是沃特瑪電池的唯一股東,2016年其以資產重組的方式投入52億元人民幣全資收購沃特瑪。

成立于2002年的沃特瑪屬于國內第一批投身動力電池行業的先驅企業,曾一度躋身電池行業前三甲。但自2017年下半年開始,其出貨量下滑,停工停產,行業排名一落千丈,中間努力地尋找新的投資人也未成功,最終2019年,現金流枯竭后,走上了破產之路。

從相關公告看,沃特瑪對外負債約有197億元,其中共拖欠供應商債權約54億元。就在破產公告的同一天,堅瑞沃能還發布了關于引入戰略投資者的進展公告,求生欲不可謂不強烈,但依然希望渺茫。

同在11月份,鄭州比克突然爆發債務風險,債主容百科技聲明比克對其的應收賬款及應收票據合計2.08億元,但逾期賬款及已到期未兌付匯票就有2.06億元,可能無法收回;緊接著另外兩家債主當升科技和杭可科技也都分別發布公告稱鄭州比克欠其3.79億元和1.06億元。鄭州比克面臨著資金鏈隨時斷裂的局面。

11月20日,湖北猛獅也進入破產清算程序。坐落于湖北宜城的湖北猛獅2016年與宜城政府簽訂合作協議,雙方1:1共同籌集15億元投資基金,投資鋰電池產業。此后,雖然湖北猛獅鋰電池項目進展迅速,但其資金鏈卻相當脆弱,到2019年9月底,湖北猛獅負債總額已經超過了8億元。今年,債主之一的湖北農商行以金融借款合同糾紛起訴了湖北猛獅及相關擔保方。最終,湖北猛獅走向破產清算。

一邊是海水,另一邊卻是火焰。相比這些破產清算的動力電池企業,動力電池頭部企業卻過得甚為滋潤。在整體訂單數量大幅降低的背景下,寧德時代、億緯鋰能、孚能科技等企業卻均在2019年接到了國際車企的巨額訂單或意向訂單,無論規模還是金額都刷新了此前記錄。

11月3日,美國《華爾街日報》發文稱,寧德時代已成為世界第一大動力電池制造商,中國正在以全球規模最大的動力電池生產地區和最大電動汽車銷售市場與其它國家拉開距離。然而,頭部電池企業的風光并不能掩蓋動力電池在國內發展并不樂觀的現狀。

今年6月下旬,2019年新能源汽車補貼政策正式實施,“國補”腰斬,“地補”取消,導致新能源汽車銷量迅速跳水,連續五個月出現負增長,而且跌幅呈擴大之勢。

中汽協數據顯示,今年7-9月新能源汽車銷量分別為8萬輛、8.5萬輛和8萬輛,同比分別下降4.7%、15.8%和34.2%;到了10月和11月,銷量分別為7.5萬輛和7.2萬輛,同比下降幅度都擴大至45%以上。有關新能源汽車產能過剩的問題正在引發業內激烈的討論。而這勢必將直接導致新能源汽車上游行業——電池企業,生存質量的下降。但壞消息不僅如此。

在最新發布的“新能源汽車推廣應用推薦車型目錄”中共有26款乘用車將獲補貼,其中純電動汽車22款,包括即將國產的特斯拉純電轎車,外資品牌奔馳和豐田也被列入目錄,這是搭載外資電池的新能源車首次在中國獲得補貼。

新的車型推薦目錄意味著,繼今年6月份電池“白名單”廢除后,中國動力電池市場正式對外開放。此前2015年3月工信部發布《汽車動力蓄電池行業規范》,將搭載獲批企業生產的電池作為拿到新能源汽車補貼的基礎性條件,此后工信部陸續發布四批動力電池生產企業“白名單”,名單中57家電池廠商均為本土企業,外資電池企業只能暫時退出中國市場。

但這次外資動力電池企業不僅重返中國市場,而且進行了更大規模的布局。

2019年5月,韓國SK宣稱斥資33.5億元在中國建設第二座動力電池工廠;6月,LG化學與吉利汽車投資近2億美元成立合資公司,其在南京的工廠已經建成;7月,三星SDI宣布在陜西開啟擴能項目,投資4.6億元;而松下早已斥資數億美元在大連工廠新建兩條生產線……據不完全統計,松下、SK、LG化學、三星SDI這四家企業近一年在中國投資動力電池產業總額已經超過570億元。

內外夾擊之下,中國動力電池產業鏈受到很大沖擊。數據顯示,今年11月我國動力電池裝機量為6.29GWh,同比下降29.49%,已經連續四個月同比出現下滑,10月份的下滑幅度更是達到31.35%。在前所未有的壓力之下,已有很多企業被壓垮。

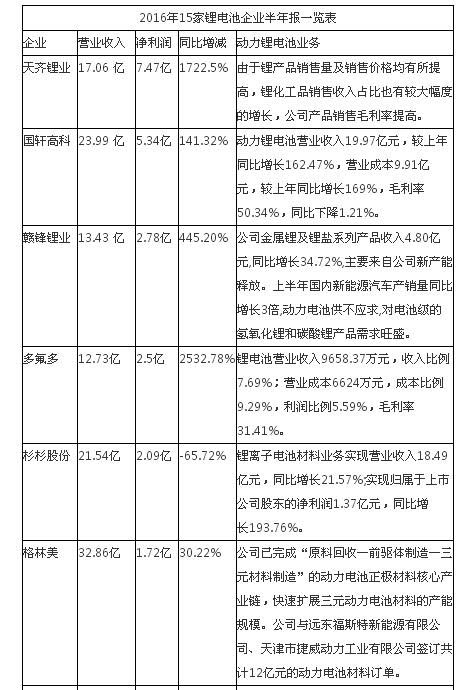

公開資料顯示,2016年我國有200余家動力電池企業進入工信部目錄,到2017年只剩下90余家;截至今年上半年,真正實現裝機量的企業只有40家左右。據專家預測,到2020年中國動力電池企業數量將降至20余家,淘汰9成以上。

動力電池是新能源電動汽車的“心臟”,占整車成本的30%-40%,直接影響著電動汽車的續航和安全性。在新能源汽車產業的帶動下,動力電池過去十年迎來爆發式增長,2009-2018年,國內裝機量從0.03GWh增至57GWh,增長超千倍。

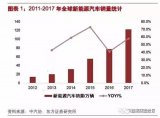

特別是受益于補貼政策影響,自2015年以來我國新能源車出現爆發式增長,2018年產銷量分別為127萬輛和125.6萬輛,同比分別增長59.9%和61.7%,其中純電動汽車產銷分別完成了98.6萬輛和98.4萬輛,同比分別增長47.9%和50.8%。

新能源汽車產銷規模擴大及單車帶電量提升使得國內動力電池市場保持高速增長,自2015年開始至今,中國已超過日本成為全球最大的動力電池出貨量國家。長三角、珠三角、京津冀等動力電池產業集聚地總產能達到全球的50%以上。

2018年,中國動力電池裝車量達到了56.9GWh,同比增長56.3%,出貨量繼續保持全球領先。其中三元電池裝車量為33.1GWh,占比58.1%,磷酸鐵鋰電池裝車量22.2GWh,占比39%。2019年1-5月,國內市場動力電池裝機量23.4GWh,同比增長83.9%。

這樣的環境下,中國動力電池生產企業增長顯著,但同時市場集中卻越來越高。裝機總電量排名前十的動力電池企業合計約47.20GWh,占整體的83%,較去年TOP10企業合計占比上升達9個百分點。其中排名第一的寧德時代和排名第二的比亞迪,在國內動力電池裝機總電量占比與上年相比分別上升12.23%和4.54%。

憑著在電池材料、電池系統、電池回收等領域擁有核心技術優勢及可持續研發能力,寧德時代擁有宇通客車、北汽新能源、吉利、上汽集團、奇瑞、寶馬等主要客戶,此外,2018年其還與大眾、捷豹路虎和戴姆勒等國際車企達成合作,今年以來又與本田汽車和沃爾沃電動車達成合作,看似形勢一片大好。

比亞迪自2017年被寧德時代奪走國內動力電池頭把交椅之后,開始打破自產自銷的封閉模式,去年與長安等主機廠建立戰略合作,加快搶奪動力電池市場。繼在惠州、深圳、西寧等建立電池生產基地之后,6月2日又在廣州增城簽署投資協議,投資40億元建鋰電池生產基地。

如今,隨著眾多車企紛紛加快電動化步伐,使得動力產業發展的集中度越來越高,動力電池企業的發展越來越不均衡,這也導致很多問題,主要表現為車企在供應層面可以信賴的電池企業不多,多個項目和平臺都只能依靠某一家電池供應商的局面。

這種市場形態無法保障產業鏈的平衡,很多車企受限于供應鏈的迭代和博弈發展效率難以提升。

4對于排名靠前的動力電池企業來說,也并非高枕無憂。補貼退坡甚至取消在倒逼動力電池價格下探,成本導向的車型將轉向鐵鋰電池。新能源車毛利率逐步趨近于傳統燃油車將是大勢所趨,因而電池價格下跌也是大勢所趨。

此前,動力電池成本在電動車中占50%-60%;如今不同車型具體情況不一樣,以一款十多萬元的電動乘用車為例,動力電池成本大約3萬元,占比大約為20%-30%。

據評估,電動乘用車替代同級的燃油汽車要滿足的條件之一是電池價格低于0.6元/Wh。但是從0.9元降低到0.6元甚至更低,這在技術和材料等方面的難度呈幾何狀增加。如此,頭部動力電池廠商未來會承受一定的壓力,優勢會有所減弱。

當然,這些企業也采取了一定措施,比如寧德時代正陸續與多家國內外主機廠成立電池合資合作公司,以期降低投資風險。但主機廠也在規避風險,逐漸不再把雞蛋放在一個籃子里,豐田一口氣結盟五個電池供應商,大眾除了與寧德時代牽手,還計劃與瑞典電池生產商Northvolt在德國薩爾茨吉特設立電池工廠,吉利在與寧德時代成立合資公司之后,近日宣布還將與LG化學成立合資公司。

與中國動力電池相比,日韓動力電池在技術以及穩定性等方面具有一定優勢,且企業反應迅速,在研發全新一代產品。韓國SKI首席執行官KimJun近日稱,要盡力全面研發全新一代NCM(鎳、鈷、錳)電動車電池電芯,三種金屬材料的配比為9:0.5:0.5。提高電池鎳金屬含量意味著車輛的續航里程數將隨著能量密度的增大而提升,但這需要最新的技術來實現電池的穩定性。

而國內絕大多數電池廠還沒有研發出811(鎳、鈷、錳,配比為8:1:1),寧德時代也是2019年才開始批量供應NCM811體系。憑借技術實力,日韓企業將會從本土企業手中搶走部分高端乘用車動力電池電動訂單。

與此同時,主機廠一邊與動力電池企業聯姻,一邊也在伺機而動,與電池零部件商關系微妙,既有合作也有潛在競爭。豐田、吉利等車企有自建的電池工廠,而沒有自建工廠的特斯拉,在與松下合作之余,還收購了電池制造商麥克斯韋爾(Maxwell),并將在華建立電池廠為其上海超級工廠配套。

新闖入造車領域的恒大,入主動力電池企業卡耐,并計劃將在南沙建成50GWh生產規模的動力電池超級工廠。未來,隨著電動車市場越來越成熟,一些主機廠除了將部分電池外包之外,將會把動力電池這一核心零部件更多的主動權掌握在自己手中。

主機廠當前與電池商友好捆綁,在一定程度上與新能源車的利潤尚不夠誘人有關,大家一起摸著石頭過河降低風險。畢竟安全問題是電動車發展的“七寸”,只有電池等安全問題相對徹底地解決,消費者打消對電動車安全的顧慮,電動車才會大規模普及推廣。

但無論是電動車的老司機特斯拉、比亞迪,還是造車新勢力蔚來,都發生過電動車起火事件,電池廠也被牽扯其中。除了安全隱患之外,新能源汽車還存在路徑問題,氫燃料電池今年備受關注,雖然商業化還需時日,但無形中給了鋰電池很大壓力。

以鋰電池見長的企業,無論是比亞迪還是寧德時代,如今都不再繼續將籌碼單獨押注在汽車身上,比亞迪的動力電池開始運用到云軌等新領域,而寧德時代最近繼與哈羅單車在電動兩輪車領域合作之后,又緊接著盯上電動船舶的市場。

從長遠來看,國產動力電池產業受“高端產能”和安全問題制約越來越明顯。想要實施“低端”突圍“高端”的發展戰略,中國的動力電池進入穩健發展和注重智能制造的階段,其中和車企堅實的戰略伙伴關系,是國產動力電池企業發展很重要的部分。

在未來的發展趨勢中,電池企業首先還是要通過戰略層面鎖定相對比較穩定的客戶更為安全,這在當前二線電池企業中已經開始看到趨勢:孚能獲得戴姆勒的長期訂單,欣旺達獲得了日產雷諾三菱(易捷特)的訂單,億緯鋰能獲得了現代起亞的訂單……

動力電池屬于高精密制造產業,隨著對動力電池能量密度要求的不斷提升,技術、質量落后的企業將加速被淘汰。據預測,2020年動力電池行業會進入更為嚴苛的生死之爭中,而優勢資源正向行業前兩名寧德時代和比亞迪聚攏,即使是位列前十強的電池企業也有可能隨時被擠出局。

如今為了生存,這些企業正努力通過向上游隔膜、電解液、負極、正極等環節壓價來降低成本,以及通過提高電池能量密度、標準化、規模化生產等“增效”措施來盡可能彌補損失。

除了國內市場的上下游擠壓,動力電池企業還要面對國外電池企業的“入侵”,未來中外動力電池企業的比拼,很大程度上就是成本競爭。瑞士聯合銀行的統計分析報告顯示,松下、LG化學、三星SDI的電池生產成本大約是0.11-0.13美元/Wh,但寧德時代、比亞迪的電池成本卻達0.15美元/Wh。

如果國內廠商不主動降低費用,那么在日韓企業大舉進攻的明年,面對成本更低的松下、LG等強者,國內企業將毫無還手之力。

面對進一步降低成本的壓力,現在很多車企把目光轉向了成本更低的磷酸鐵鋰等材料。目前,有些企業對磷酸鐵鋰電池包的報價已降至0.8元/KWh,而三元鋰電池包仍在1元/KWh及以上。

等2021年補貼全面退出,磷酸鐵鋰與三元鋰電池的成本差會更加明顯。在補貼退坡甚至在未來零補貼時代,磷酸鐵鋰電池有望憑借成本優勢再次回暖。今后三到四年,將是動力電池產業鏈上下游企業最為艱難的一段時間。

面對競爭,價格戰只是短期內獲取份額的權宜之計,綁定下游整車廠才是廣大動力電池廠商鎖定市場份額的制勝法寶。此外,搶占服務高地,也可以成為國內企業迎戰對手的重要王牌。

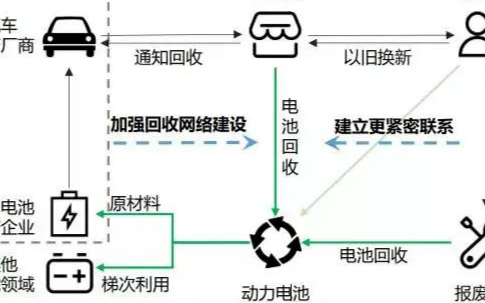

據中國汽車技術研究中心預測,到2025年,國內動力蓄電池年報廢量或達35萬噸,而按照《新能源汽車動力蓄電池回收利用溯源管理暫行規定》,車企承擔動力蓄電池回收的主體責任。可無論是財務成本還是技術處理能力,車企目前都難以擔此重任。

如果動力電池企業能夠在電池回收處理上與車企展開有效合作,甚至在盈利模式上形成緊密的利益共同體,不僅可以對原有客戶形成強力粘連,而且能在爭取與拓展新客戶方面占據上風。

而往更長遠去看,動力電池的材料變化是一個趨勢。與一般蓄電池不同,動力電池是以較長時間的中等電流持續放電為主,或以大電流放電(啟動、加速時)為輔,并以長循環使用為主。為滿足電動車的動力性能、安全性能及經濟指標要求,動力電池一般會更關注能量高低、功率大小、循環壽命長短、安全性好壞、均勻一致性好壞、可靠性高低、高低溫性能好壞、環境適應性強弱、自放電率高低、綠色環保與否和價格是否低廉等等。

但現有電池難以完全滿足上述條件。在實際選擇電池時,車企往往根據汽車本身動力系統的要求,側重于電池的某一部分指標,將其它指標作為參考。電動車的發展歷程中出現過多種不同類型的汽車和電池,其中產生巨大影響并商業化使用至今的動力電池主要有鉛酸電池、氫鎳電池和鋰離子電池。

我國對動力電池的研究起步于“十五”科技部電動汽車重點專項,研究重點主要是鎳氫電池和錳酸鋰電池;到“十一五”時,研究重點轉向磷酸鐵鋰電池,后因為能量密度偏低的原因,在乘用車和專用車等領域逐步被三元電池所取代,現在主要用于客車等對安全性和循環壽命要求比較高的領域。

到“十二五”,受能量密度驅使,動力鋰電池研發重心轉向了三元鋰離子電池。為進一步提升能量密度,2025年后,技術路線有望轉向固態電池/鋰硫電池/金屬空氣電池等下一代電池。

可以預見的是,未來幾年動力電池產業仍充滿變數。面對過江強龍般的日韓勁旅以及巨頭不斷加大的競爭籌碼,中國動力電池產業將迎來前所未有的競爭,至于誰能笑到最后,目前尚無人能給出準確答案。

電子發燒友App

電子發燒友App

評論